Добавить в «Нужное»

ПНО

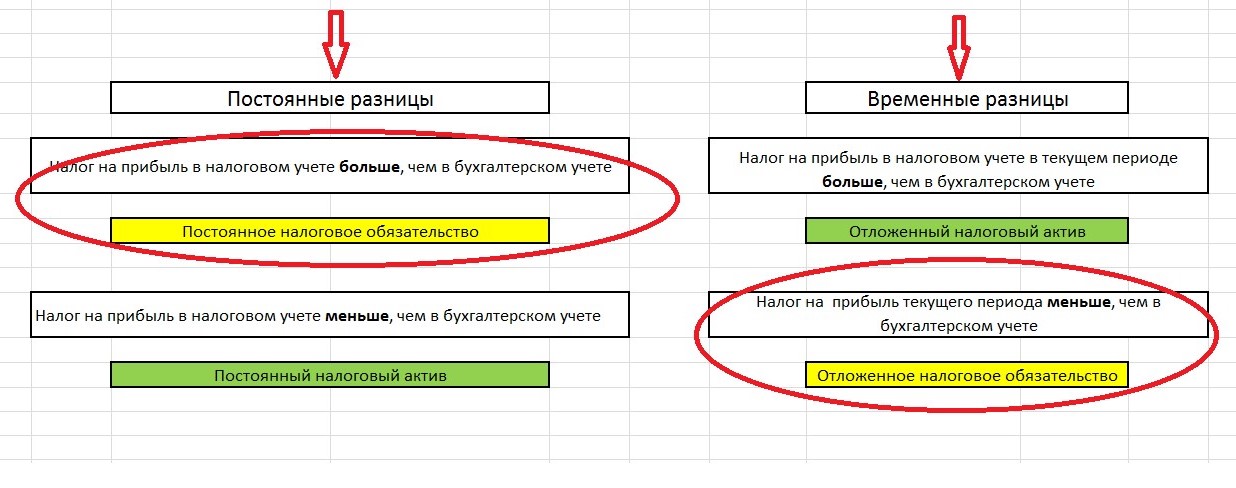

Постоянные разницы возникают в результате отличий осуществления бухгалтерского и налогового учета. Постоянные налоговые обязательства (ПНО) образуются из-за превышения налога на прибыль, рассчитанного на основании налогового учета, над налогом с бухгалтерской прибыли. Формирование постоянного обязательства производится на основании ПБУ 18/02 (Приказ Минфина РФ от 19.11.2002 N114н).

Что такое постоянные налоговые обязательства

Доходы и расходы, образующиеся в результате ведения предпринимательской деятельности, по-разному отражаются в бухгалтерском и налоговом учете. Некоторые виды этих показателей признаются в обоих учетах в разных суммах. Также формирование начальной стоимости активов различается в бухгалтерском и налоговом учете. В связи с этим и возникают ПНО.

Различия между налогом на прибыль, рассчитанном на основании налогового учета, и налогом с бухгалтерской прибыли бывают двух видов:

- Постоянные налоговые активы;

- Постоянные налоговые обязательства.

Постоянные налоговые активы появляются, когда какие-то расходы признаются только в учете для целей налогообложения или какие-то доходы отражаются только в бухгалтерском учете. В связи с этим прибыль по бухгалтерскому учету превышает налогооблагаемую прибыль. ПНА равен величине расходов или доходов, принимаемых в налоговом или бухгалтерском учете соответственно, умноженной на 20%.

Появление ПНО означает, что какие-то доходы признаются только в учете для целей налогообложения или какие-то расходы признаются только в бухгалтерском учете. В связи с этим возникает ситуация, когда прибыль по данным бухгалтерского учета меньше, чем налогооблагаемая прибыль. Постоянное обязательство рассчитывается как расходы, принимаемые в бухгалтерском учете (доходы, учитываемые в налоговом учете), умноженные на 20%.

Один из смыслов, для которых производятся расчет и учет вышеописанных величин, заключается в объяснении разницы в размере прибыли по данным бухгалтерской и налоговой отчетности.

Операции, из-за которых возникают ПНО

Поскольку постоянные налоговые обязательства появляются в результате того, что расходы признаются таковыми только в бухгалтерском учете либо доходы учитываются только в налоговом учете при создании базы по налогу на прибыль, то существует множество операций, влекущих за собой возникновение ПНО:

- передача имущества организации, принадлежащего ей на праве собственности, третьему лицу без оплаты, то есть безвозмездно. В налоговом учете такая передача, а также остаточная стоимость этого имущества не учитываются в составе расходов. В бухгалтерском учете безвозмездная передача признается расходом;

- у организации образовался убыток в налоговом учете, то есть по итогам года при исчислении базы по налогу на прибыль расходы превысили доходы. До 2017 года базу по налогу на прибыль можно было уменьшить на сумму убытка в полном объеме в течение 10 лет с момента, как образовался убыток. По прошествии 10 лет убыток нельзя учесть в налоговом учете, в то время как в бухгалтерском учете он продолжает учитываться;

- расходы, связанные с проведением корпоративов. При принятии к учету по налогу на прибыль расходы должны быть оформлены документами, иметь обоснование, а также должны быть связаны с предпринимательской деятельностью. Поскольку затраты на корпоративы этим требованиям не соответствуют, то и в налоговом учете они не принимаются;

- переоценка основного средства, связанная с изменением стоимости объекта на рынке. В ходе переоценки пересчитывается первоначальная стоимость ОС либо текущая (если объект уже переоценивался). Это влечет за собой пересчет амортизации с момента начала использования объекта. Однако эти изменения учитываются только в бухгалтерском учете, для учета по налогам они не имеют значения.

Как правило, прибыль, исчисленная по данным налогового учета, отличается от прибыли, рассчитанной по бухгалтерскому учету.

Это связано с различными нормативными правилами, применяемыми к отражению произведенных доходов и расходов коммерческих организаций. Для налогового учета эти правила определяет Налоговый Кодекс РФ, а для бухгалтерского учета – Положения по бухгалтерскому учету (ПБУ).

Для отражения в бухучете и отчетности разницы между налогом на бухгалтерскую прибыль и налогом, показанным в декларации по налогу на прибыль, используется ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утверждено приказом Минфина России от 19.11.2002 № 114н).

Обращаем внимание читателей: Приказом Минфина России от 20.11.2018 г. № 236н внесены изменения в ПБУ 18/02. Изменения применяются организациями, начиная с бухгалтерской (финансовой) отчетности за 2020 год. Начать применять изменения можно и раньше, отразив этот факт в бухгалтерской (финансовой) отчетности.

ПБУ 18/02 может не применяться только для организаций субъектов малого предпринимательства.

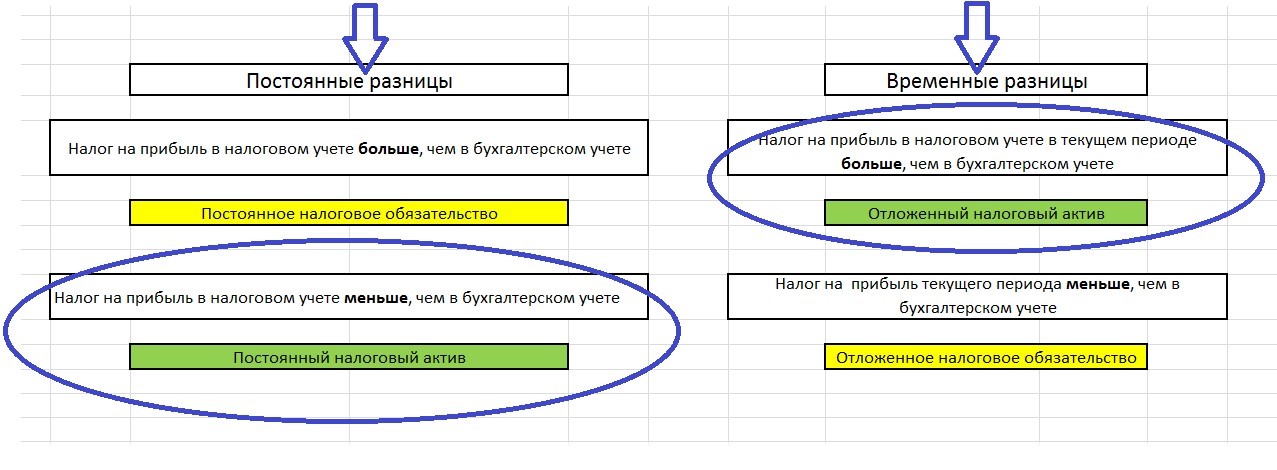

Разницы между бухгалтерским и налоговым учетом

Разницы между БУ и НУ бывают:

- постоянные;

- временные.

Постоянные налоговые разницы — это доходы или расходы, которые:

- принимаются в БУ, но не формируют налогооблагаемую прибыль (убыток) ни в текущем периоде, ни в последующих;

- признаются в НУ, но не формируют бухгалтерскую прибыль (убыток), т.е не принимаются к бухучету ни в текущем периоде, ни в последующих.

Временные налоговые разницы –это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налогооблагаемую прибыль (убыток) в другом (других) отчетных периодах и проводят к образованию отложенного налога на прибыль.

Применение ПБУ 18/02 вызывает вопросы не только начинающих бухгалтеров, но и бухгалтеров со стажем, поэтому в данной статье мы решили в примерах из хозяйственной деятельности организаций рассмотреть тему «Постоянное налоговое обязательство (ПНО), постоянный налоговый актив (ПНА)».

Постоянное налоговое обязательство (ПНО)

Постоянное налоговое обязательство (ПНО) возникает и отражается в бухгалтерском учете, если бухгалтерская прибыль становится меньше налоговой (БП<НП), а это происходит в следующих случаях:

- доходы по НУ > доходов по БУ;

- расходы по НУ < расходов по БУ.

ПНО рассчитывается по формуле:

ПНО = Величина доходов, которые учитываются только в налоговом учете Х Ставка налога на прибыль (20%) или

ПНО = Величина расходов, которые учитываются только в бухгалтерском учете Х Ставка налога на прибыль (20%).

Постоянное налоговое обязательство приводит к увеличению платежей в бюджет по налогу на прибыль в отчетном периоде.

Постоянный налоговый актив (ПНА)

Постоянный налоговый актив (ПНА) возникает и отражается в бухгалтерском учете, если бухгалтерская прибыль становится больше налоговой (БП>НП), а это происходит в следующих случаях:

- доходы по НУ <доходов по БУ;

- расходы по НУ > расходов по БУ.

ПНА рассчитывается по формуле:

ПНА = Величина доходов, которые учитываются только в бухгалтерском учете Х Ставка налога на прибыль (20%) или

ПНА = Величина расходов, которые учитываются только в налоговом учете Х Ставка налога на прибыль (20%).

Постоянные налоговые разницы формируются на основании первичных документов по счетам бухгалтерского учета налогоплательщика либо в ином порядке, определяемом организацией.

Постоянный налоговый актив приводит к уменьшению платежей в бюджет по налогу на прибыль в отчетном периоде.

Отражение ПНО (ПНА) в бухгалтерском учете

Постоянные налоговые обязательства (ПНО) в бухгалтерском учете учитываются по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам, субсчет по учету расчетов по налогу на прибыль»

Постоянные налоговые активы (ПНА) учитываются по дебету счета 68 «Расчеты по налогам и сборам, субсчет по учету расчетов по налогу на прибыль» в корреспонденции с кредитом счета 99 «Прибыли и убытки»

Проводки будут такие:

| Проводка | Операция |

| Дт 99-ПНО — Кт 68 | Отражено ПНО |

| Дт 68 — Кт 99-ПНА | Отражено ПНА |

Постоянное налоговое обязательство (актив) признается организацией в том отчетном периоде, в котором возникает постоянная разница.

Примеры возникновения постоянных налоговых разниц

Постоянное налоговое обязательство (ПНО)

Постоянное налоговое обязательство возникает в следующих случаях:

1) Превышение фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка) над расходами, которые не принимаются для целей налогообложения (абз.4 п. 4 ПБУ 18/02)

Согласно ПБУ №10/99 «Расходы организации» в бухгалтерском учете учитываются все расходы организации, независимо от того к какому видов расходов они относятся: на себестоимость товаров, работ, услуг, к операционным расходам, в тоже самое время, согласно ст. 264 НК РФ, ст. 270 НК РФ часть расходов организации не может быть принята в полном объеме, на эти виды расходов существуют либо ограничения, либо нормы.

К данной категории расходов, в частности, относятся следующие виды расходов:

- Нормируемые расходы на рекламу, которые учитываются в размере 1% от выручки от реализации, определяемой в соответствии со ст. 249 НК РФ (п. 4 ст. 264 НК РФ);

- Представительские расходы, учитываемые в размере 4 % от расходов налогоплательщика на оплату труда (п. 2 ст. 264 НК РФ);

- расходы на командировки (суточные в пределах норм, утвержденных Правительством РФ);

- расходы по страхованию;

- расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов;

- расходы, поименованные в ст. 270 НК РФ.

Кроме того, при принятии к учету по налогу на прибыль расходы должны быть оформлены документами, иметь экономическое обоснование, а также должны быть связаны с деятельностью организации, направленной на получение дохода. Если у организации возникают расходы и они не соответствуют этим требования, то такие расходы исключаются из расходов для целей налогообложения.

При исключении из затрат организации расходов сверх норматива либо тех расходов, которые признаются в налоговом учете с учетом ограничений, в целях формирования налоговой базы по налогу на прибыль бухгалтерская прибыль становится больше налоговой (исполняется условие Расходы НУ< Расходов по БУ) и у организации возникает постоянное налоговое обязательство (ПНО).

Пример 1 – рекламные расходы:

Организация в течение налогового периода осуществляла рекламные акции, в ходе которых доля нормируемых рекламных расходов составила 324 000 рублей (в том числе НДС 20% в сумме 54 000 рублей). Выручка от реализации организации за налоговый период составила 1 900 000 рублей (без НДС).

В бухгалтерском учете рекламные расходы будут отражены в сумме 270 000 (324 000 – 54 000) рублей.

В налоговом учете будут приняты рекламные расходы в размере 1% от выручки в сумме 190 000 (1 900 000 * 1%) рублей.

Превышение норматива образует постоянную налоговую разницу по расходам на рекламу в сумме 80 000 (270 000 – 190 000) рублей.

У организации возникает постоянное налоговое обязательство (Расходы по НУ < Расходов по БУ) в сумме 16 000 (80 000 *20%) рублей.

В бухгалтерском учете на конец налогового периода бухгалтером должна быть сделана проводка по отражению постоянного налогового обязательства (ПНО):

Бухгалтерские проводки Сумма, руб. Основание Дт Кр

99 «Постоянное налоговое обязательство» 68.04 «Налог на прибыль» 16 000 Отражено постоянное налоговое обязательство (80 000 руб. *20%)

Пример 2 – представительские расходы:

Представительские расходы организации за налоговый период составили 70 000 рублей. Расходы на оплату труда за этот период составили 1 200 000 рублей.

В бухгалтерском учете представительские расходы будут отражены в сумме 70 000 рублей.

В налоговом учете представительские расходы за налоговый период будут приняты в размере 4 % от расходов организации на оплату труда в сумме 48 000 (1 200 000*4%).

Превышение норматива образует постоянную налоговую разницу по представительским расходам в сумме 22 000 (70 000- 48 000) рублей.

У организации возникает постоянное налоговое обязательство (Расходы по НУ< Расходов по БУ) в сумме 4 400 (22 000* 20%) рублей.

В бухгалтерском учете бухгалтеру необходимо сделать проводку по отражению постоянного налогового обязательства (ПНО):

| Бухгалтерские проводки | Сумма, руб. | Описание операции | |

| Дт | Кр | ||

| 99 субсчет «Постоянное налоговое обязательство» | 68.04 субсчет «Налог на прибыль» | 4 400 | Отражено постоянное налоговое обязательство (22 000 руб. *20%) |

Пример 3 – исключаемые из НУ расходы:

Организация (ОСНО) решила провести корпоративное мероприятие для своих сотрудников. Сумма расходов на корпоративное мероприятие составили 400 000 рублей, в том числе НДС 20% в сумме 66 667 рублей. Персонификация участников корпоративного мероприятия организацией не осуществлялась.

Бухгалтер, при предоставлении ему первичных документов на произведенные в ходе мероприятия расходы, в налоговом учете не признает расходы в сумме 400 000 рублей, в том числе и сумму НДС, в связи с чем образуется постоянная налоговая разница в сумме 400 000 рублей.

У организации возникает постоянное налоговое обязательство (Расходы по НУ< расходов по БУ) в сумме 80 000 (400 000* 20%) рублей.

В бухгалтерском учете должна быть сделаны следующая проводка по отражению постоянного налогового обязательства:

| Бухгалтерские проводки | Сумма, руб. | Описание операции | |

| Дт | Кр | ||

| 99 субсчет «Постоянное налоговое обязательство» | 68.04 субсчет «Налог на прибыль» | 80 000 | Отражено постоянное налоговое обязательство (400 000 руб. *20%) |

2) Передача на безвозмездной основе имущества (товаров, работ, услуг), в сумме стоимости имущества (товаров, работ, услуг) и расходов, связанных с этой передачей (абз. 5 п.4 ПБУ 18/02)

Одним из случаев возникновения постоянной разницы является, в частности, непризнание для целей налогового учета расходов, связанных с передачей на безвозмездной основе имущества в сумме стоимости имущества и расходов, связанных с этой передачей.

Кроме того, под эту норму, в частности, подпадают организации, пользующиеся каким-либо имуществом на безвозмездной основе. Налоговые органы настаивают на том, чтобы организация в такой ситуации ежемесячно признавала внереализационный доход в размере рыночной цены на аренду идентичного имущества, а в бухгалтерском законодательстве не предусмотрено отражение стоимости таких работ (услуг) на счетах бухгалтерского учета.

Пример 1 – безвозмездная передача основного средства:

Организация безвозмездно передает объект основных средств, первоначальная стоимость которого 189 000 рублей. Срок полезного использования 5 лет, фактический срок использования 4 года. Амортизация начислялась линейным способом, сумма начисленной амортизации- 151 200 рублей, остаточная стоимость передаваемого объекта 37 800 рублей.

При безвозмездной передаче основного средства в бухгалтерском учете необходимо начислить налог на добавленную стоимость (НДС 20%) с остаточной стоимости ОС в сумме 7 560 (37 800 * 20%) рублей.

Убыток в бухгалтерском учете при безвозмездной передаче ОС сформирует постоянную налоговую разницу, поскольку в налоговом учете убыток в виде стоимости безвозмездно переданного имущества и расходов, связанных с такой передачей не уменьшает налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ) в сумме 45 360 (189 000-151 200+ 7 560) рублей.

У организации возникает постоянное налоговое обязательство (Расходы по НУ< расходов по БУ) в сумме 9 072 (45 360* 20%) рублей.

В бухгалтерском учете должна быть сделаны следующая проводка по отражению постоянного налогового обязательства:

| Бухгалтерские проводки | Сумма, руб. | Описание операции | |

| Дт | Кр | ||

| 99 субсчет «Постоянное налоговое обязательство» | 68.04 субсчет «Налог на прибыль» | 9 072 | Отражено постоянное налоговое обязательство (45 360 руб. *20%) |

Пример 2 – безвозмездное пользование имуществом:

Учредитель организации передает в безвозмездное пользование помещение, которое используется организацией в качестве офиса.

Ежемесячная арендная плата по рыночной стоимости за аналогичное помещение составляет: 60 000 рублей в месяц.

В налоговом учете бухгалтер ежемесячно признает внереализационный доход в сумме 60 000 рублей.

В бухгалтерском учете доход, связанный с безвозмездным пользованием помещения, не включается в доходы организации, в связи с чем возникает постоянная налоговая разница.

Поскольку в результате этой проводки бухгалтерская прибыль станет меньше налоговой (исполняется условие Доходы НУ>Доходов по БУ), то у организации ежемесячно возникает постоянное налоговое обязательство в сумме 12 000 рублей (60 000* 20%).

В бухгалтерском учете в момент признания внереализационного дохода должна быть сделана проводка:

| Бухгалтерские проводки | Сумма, руб. | Описание операции | |

| Дт | Кр | ||

| 99 субсчет «Постоянное налоговое обязательство» | 68.04 субсчет «Налог на прибыль» | 12 000 | Отражено постоянное налоговое обязательство (60 000 руб. *20%) |

3) Образование убытка, перенесенного на будущее, который по истечении определенного времени, согласно законодательству Российской Федерации о налогах и сборах, уже не может быть принят в целях налогообложения как в отчетном, так и в последующих отчетных периодах (абз. 6 п.4 ПБУ 18/02)

С 01 января 2017 года действуют новые правила для переноса убытков прошлых лет на период с 1 января 2017 года по 31 декабря 2020 года (ст. 283 НК РФ). Согласно изменениям, переносить на будущее можно убыток в сумме, не превышающем 50% от налоговой базы текущего периода.

Кроме того, отменен ранее действовавший десятилетний ограничительный срок переноса убытков.

По старым правилам, постоянные налоговые разницы возникали в случае, если организации по истечении десяти лет не удавалось завершить списание убытка, перенесенного на будущее (п.2.1 ст. 283 НК РФ).

Применение положений ст. 283 НК РФ в новой редакции применяются в отношении убытков, полученных налогоплательщиком за налоговые периоды, начинающиеся с 01.01.2007 года.

Таким образом, по убыткам, возникшим у организации до 01.01.2007 года (в 2006 году), которые не удалось списать в течение десяти лет, постоянное налоговое обязательство у организации возникло бы в 2016 году.

Соответственно в 2019 году у организаций отсутствуют условия, при которых может возникнуть постоянная налоговая разница по убыткам, переносимым на будущее, приводящая к возникновению постоянного налогового обязательства.

Постоянный налоговый актив (ПНА)

Если бухгалтерская прибыль становится меньше налоговой прибыли в случаях, когда доходы по налоговому учету становятся меньше (Доходы по НУ < Доходов по БУ) либо расходы по налоговому учету становятся больше (Расходы по НУ > Расходов по БУ), чем в бухгалтерском учете, то у организации возникает постоянный налоговый актив (ПНА).

Перечень доходов, не учитываемых для целей налогообложения содержится в ст. 251 НК РФ, которые могут привести к возникновению постоянного налогового актива (ПНА).

Пример 1 – безвозмездная помощь учредителя:

Учредитель организации, доля которого в уставном капитале составляет 70%, передает денежные средства в сумме 800 000 рублей.

В бухгалтерском учете отражены полученные денежные средства в составе прочих доходов в сумме 800 000 рублей (Дт 51 «Расчетный счет» Кр 91.1 «Прочие доходы»).

В соответствии с пп. 11 п. 1 ст. 251 НК РФ стоимость безвозмездно полученного имущества от организации, доля которой в уставном капитале организации составляет более чем 50%, не включается в состав доходов, облагаемых налогом на прибыль.

У организации возникает постоянная налоговая разница в сумме 800 000 рублей, приводящая к возникновению постоянного налогового актива в сумме 160 000 рублей.

В бухгалтерском учете должна быть сделана проводка:

| Бухгалтерские проводки | Сумма, руб. | Описание операции | |

| Дт | Кр | ||

| 68 субсчет «Налог на прибыль» | 99 субсчет «Постоянный налоговый актив « | 160 000 | Отражен постоянный налоговый актив (800 000 руб. *20%) |

Пример 2 – разница между оценочной и балансовой стоимостью вклада в уставной капитал:

Компания приобрела долю в уставном капитале другой организации на сумму 70 000 рублей. В счет вклада в уставной капитал компания передала товары, балансовая стоимость которых составила 50 000 рублей.

Разница между оценочной и балансовой стоимостью вклада в уставной капитал в сумме 20 000 (70 000-50 000) рублей будет отражена в бухгалтерском учете, как доход от передачи товаров в счет вклада в уставной капитал другой организации. (Дт 76 «Расчеты с дебиторами» Кр 91.1 «Прочие доходы»).

В налоговом учете в соответствии с пп.2 п.1 ст. 277 НК РФ доход не возникает.

У организации возникает постоянная налоговая разница в сумме 20 000 рублей, приводящая к возникновению постоянного налогового актива в сумме 4 000 рублей.

В бухгалтерском учете должна быть сделана проводка:

| Бухгалтерские проводки | Сумма, руб. | Описание операции | |

| Дт | Кр | ||

| 68 субсчет «Налог на прибыль» | 99 субсчет «Постоянный налоговый актив» | 4 000 | Отражен постоянный налоговый актив (20 000 руб. *20%) |

В ПБУ 18/02 перечень постоянных разниц не является исчерпывающим. На практике могут возникнуть иные ситуации, когда появятся постоянные налоговые разницы, ведущие к формированию постоянных налоговых обязательств (постоянных налоговых активов).

Распознать постоянные налоговые разницы бухгалтеру поможет простое правило: если какой-либо расход (доход) признается в бухгалтерском учете, но не признается совсем или хотя бы частично в налоговом учете (ни в текущем, ни в последующих, ни в предыдущем периодах), то возникает постоянная налоговая разница, приводящая к возникновению постоянного налогового обязательства (ПНО) либо постоянного налогового актива (ПНА).

Источник: Пресс-центр АКГ «ДЕЛОВОЙ ПРОФИЛЬ», журнал «Расчет»

Сегодня в бухгалтерском ликбезе Алексей Иванов продолжает объяснять, как работает нелюбимое многими бухгалтерами ПБУ 18/02. На очереди категории, которые ещё недавно назывались «постоянные налоговые активы» и «постоянные налоговые обязательства», но потом Минфин одумался и переименовал их. Хотя, лучше было бы совсем убрать.

Всем привет! С вами Алексей Иванов – директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском и управленческом учётах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам – взглянуть на привычные категории под другим углом. Предпринимателям – понять, какую пользу можно извлечь из бухгалтерии.

Продолжаю рассказывать о ПБУ 18/02 «Учет расчётов по налогу на прибыль организаций». Оно написано с оглядкой на международный стандарт финансовой отчётности МСФО (IAS) 12 «Налоги на прибыль». Но Минфин зачем-то «улучшил» исходник, добавив в него категорию «постоянные разницы». Из-за выделения этой категории методика определения налога на прибыль в российском бухучёте с самого начала действия ПБУ 18/02 отличалась от международной. Причем отличалась повышенной (и совершенно не нужной) сложностью.

С 2020 года в ПБУ 18/02 добавили альтернативный вариант расчёта налога — так называемый балансовый метод (Balance Sheet Method). Как он работает — напишу отдельно, но по сути это и есть подход IAS 12. При его применении постоянные разницы не оказывают влияния на финансовую отчётность. Но так как старый вариант расчёта налога не убрали, мы продолжаем жить с атавизмом в виде постоянных разниц. А его наличие приводит к ещё более уродливым конструкциям, от которых у бухгалтера дергается глаз: ПНР и ПНД.

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Постоянный налоговый расход (ПНР) — сумма, на которую налог на прибыль к уплате в отчётном периоде больше, чем можно подумать, умножив бухгалтерскую прибыль на ставку налога. ПНР возникает, если в отчётном периоде доходы в бухгалтерском учёте были меньше, чем в налоговом или расходы были больше. В результате этого чего возникла постоянная разница, и налогооблагаемая прибыль получилась больше бухгалтерской. Эта разница в будущем уже не повлияет на финансовую отчётность. ПНР — произведение такой разницы на ставку налога.

Пример.

В 2021 году ООО «Рога и копыта» схлопотало штраф за налоговые схематозы 500 тыс. руб. При этом доходы за год составили 800 тыс. руб., а расходов для простоты примера не было.

В бухгалтерском учёте такой штраф — это прочий расход, который уменьшит прибыль. Итого бухгалтерская прибыль — 300 тыс. руб. Если начислить налог, исходя из неё, он будет равен 60 тыс. руб. (300 тыс. руб. * 20%).

В налоговом учёте такой штраф не признается расходом и не уменьшает прибыль. Итого налогооблагаемая прибыль — 800 тыс. руб. Соответственно, налог к уплате — 160 тыс. руб. (800 тыс. руб. * 20%).

Между бухгалтерским и налоговым учётами возникла постоянная разница 500 тыс. руб. (800 тыс. руб. — 300 тыс. руб.), из-за которой нужно признать ПНР 100 тыс. руб. (500 тыс. руб. * 20%). После его отражения налог на прибыль в бухгалтерском учёте станет таким же, как в налоговом — 160 тыс. руб.

Постоянный налоговый доход (ПНД) — та же история, но с обратным знаком. Он признаётся, когда в отчетном периоде доходы в бухгалтерском учёте были больше чем в налоговом или расходы были меньше. В результате этого возникла постоянная разница и налогооблагаемая прибыль получилась меньше бухгалтерской. С такими ситуациями составители ПБУ 18/02 натурально сели в лужу, посчитав, что Налоговый кодекс их не содержит. Поэтому первая редакция не содержала понятия ПНД. А хоть таких ситуаций и немного, но они есть: например, расходы на приобретение земельных участков.

Кстати до 2020 года ПНР и ПНД назывались по-другому: ПНО (постоянные налоговые обязательства) и ПНА (постоянные налоговые активы). Это добавляло шарму и без того неподражаемому ПБУ 18/02. Активы и обязательства должны отражаться в бухгалтерском балансе, а не изменять сумму налога к уплате в отчёте о финансовых результатах. Не прошло и 20 лет, как Минфин заметил оплошность и исправил. Ну как исправил — ПНД и ПНД все же никакие не доходы и расходы. А тот самый хвост, с которым изредка рождаются и современные люди.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831

- Опубликовано 30.10.2018 11:09

- Автор: Administrator

- Просмотров: 22556

Предлагаем вам погружение в тему ПБУ18/02 «Учет расчетов по налогу на прибыль организаций» независимо от того, применяете вы его в своем бизнесе или нет. Мы попытаемся показать взаимосвязь понятий данного непростого ПБУ и рассмотрим на примерах «как это работает».

ПБУ 18/02 призвано на службу для того, чтобы с помощью специальных проводок связать налог на прибыль, рассчитанный в бухгалтерском и в налоговом учете.

Ранее мы уже рассматривали переплетение понятий ПБУ18/02 в статье Основы ведения учета с применением ПБУ 18/02 в 1С: Бухгалтерии предприятия 8

Давайте более детально поговорим об этом. Обратите внимание на ключевую особенность понятий «активы и обязательства» по ПБУ 18/02.

Всего их четыре:

— постоянное налоговое обязательство,

— отложенное налоговое обязательство,

— постоянный налоговый актив,

— отложенный налоговый актив.

Понятие «налоговое обязательство» (постоянное и отложенное)

В случае постоянного налогового обязательства подразумевается, что у организации есть некая «константа (условная переплата) по налогу на прибыль», и она всегда такой и останется («Заплатит больше в принципе»).

В случае отложенного налогового обязательства подразумевается то, что в текущем периоде организация откладывает оплату налога, но в будущем обязательно его заплатит («Заплатит меньше сейчас»).

Понятие «налоговый актив» (постоянный и отложенный)

В случае постоянного налогового актива подразумевается, что у организации есть некая «константа (условная экономия) по налогу на прибыль», и она всегда такой и останется («Заплатит меньше в принципе»).

В случае отложенного налогового актива подразумевается то, что в текущем периоде организация «условно переплатила» налог, но в будущем обязательно компенсирует эту «переплату» («Заплатит меньше в будущем»).

Постоянные разницы

Важные особенности:

1. Постоянные разницы влияют на чистую прибыль компании и начисляются за счет чистой прибыли через счет 99.

2. Постоянные разницы не отражаются в балансе т.к. не имеют остатков по счетам на конец текущего периода.

3. Постоянные разницы не принимаем и в дальнейшем никогда не примем для целей расчета по налогу на прибыль с бюджетом.

Когда возникают постоянные разницы?

1. Постоянное налоговое обязательство – это наиболее распространенный случай постоянных разниц.

Как видно в примере, бухгалтерская и налоговая прибыль отличаются на сумму не принимаемых в НУ расходов (394-354=40). Уравниваем налог на прибыль в бухгалтерском учете проводкой:

Д-т 99.02.3 К-т 68.04.2 (40*20%=8).

При использовании ПБУ 18/02 появляется счет 68.04.2, который является ключевым т.к. именно на нем формируется налог на прибыль, подлежащий уплате в бюджет. Эта сумма налога и будет указана в декларации по налогу на прибыль. При этом формируются проводки по конкретному объекту аналитического учета.

Принципы ведения налогового учета в 1С

1. Бухгалтерский и налоговый учет ведутся параллельно т.е. одной операцией формируются данные обоих учетов;

2. Данные бухгалтерского и налогового учета можно сопоставить с помощью контрольного числа т.к. действует правило БУ=НУ+ПР+ВР. Другими словами, данные бухгалтерского учета всегда соответствуют данным налогового учета с постоянными и временными разницам. При этом разницы могут быть и со знаком (+), и со знаком (-).

Как это работает в 1С

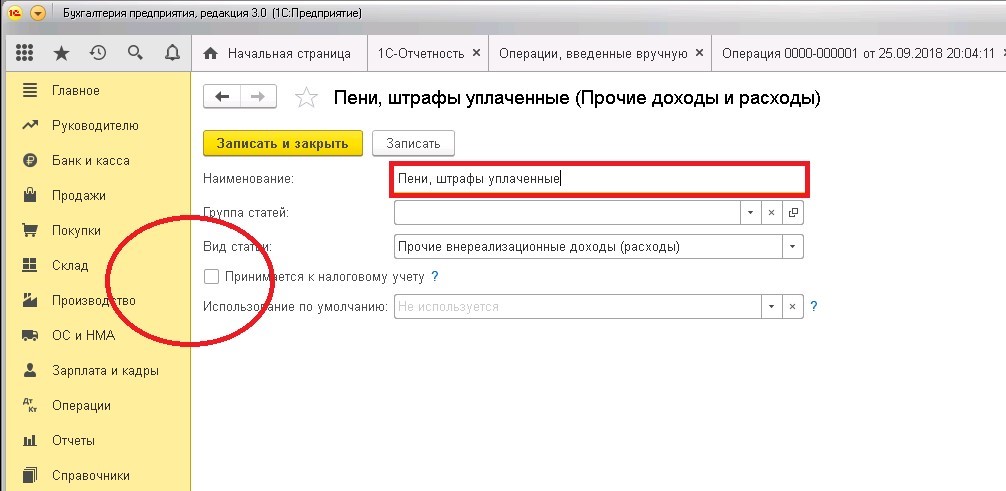

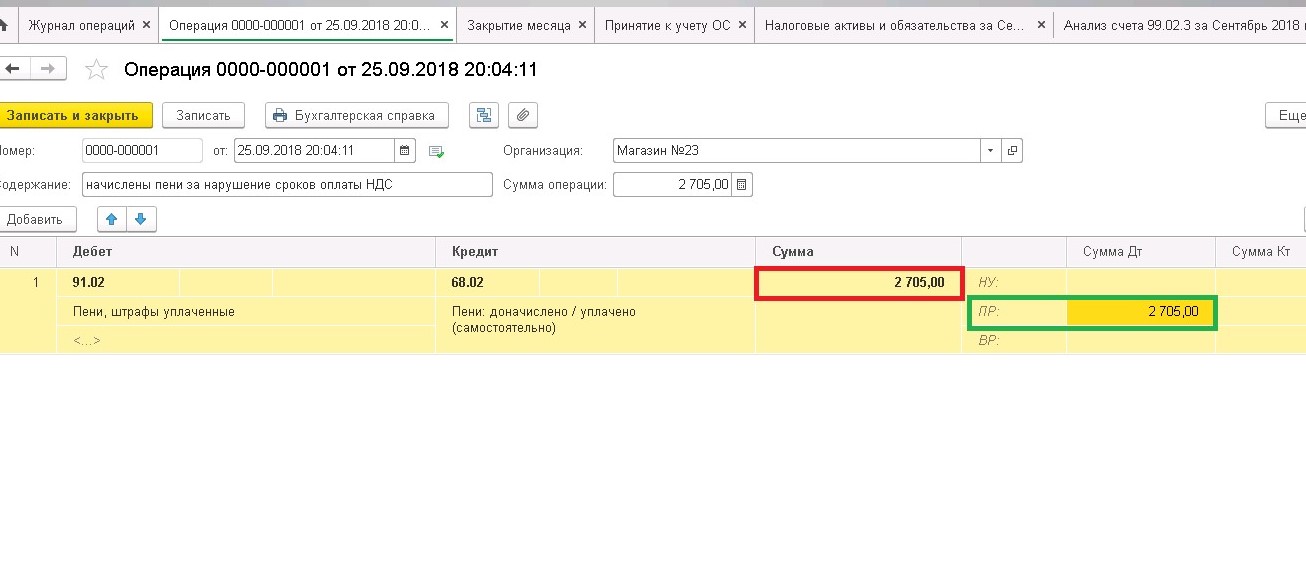

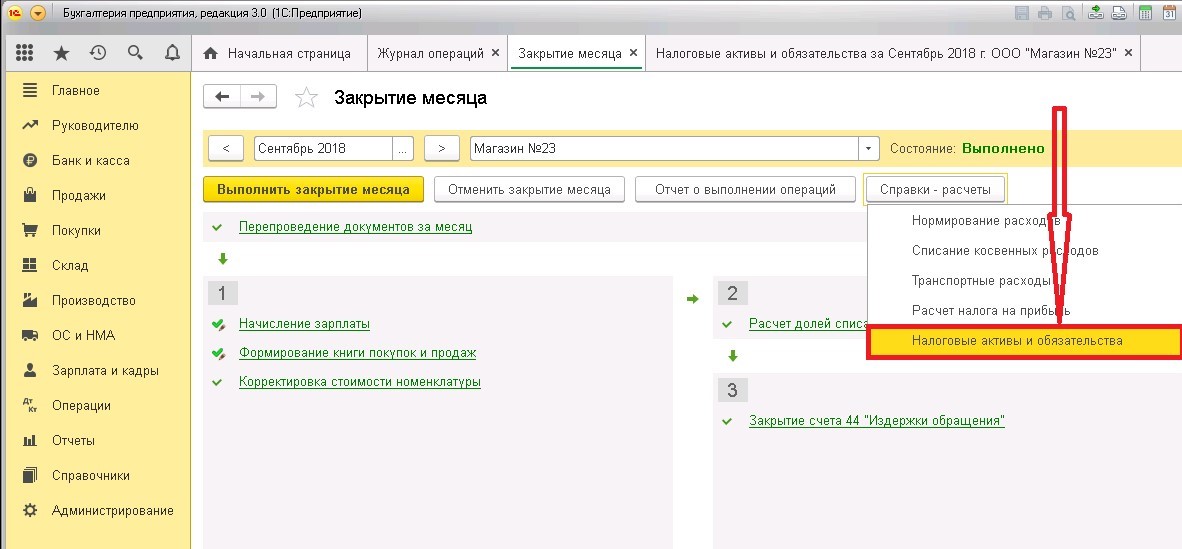

Рассмотрим пример отражения в 1С: Бухгалтерии предприятия 8 редакции 3.0.

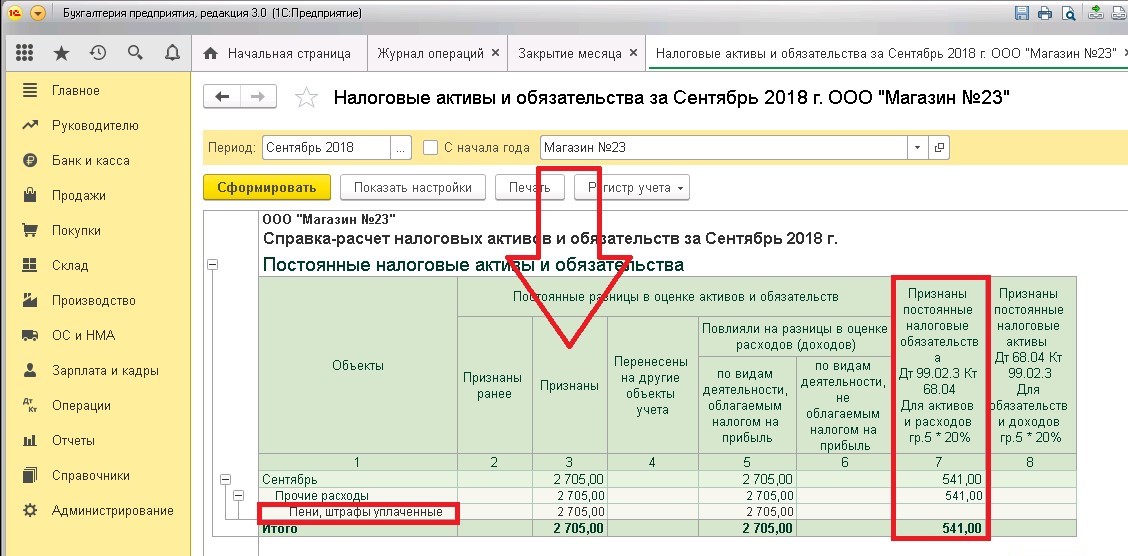

Организация оплатила пени по налогу (НДС) за просрочку платежа. Указанный вид расхода не принимается для целей налогообложения (п.2 статьи 270 НК РФ)

Сопоставляем данные по правилу БУ=НУ+ПР+ВР {2705,00 (БУ)=2705,00 (ПР)}. Сформирована постоянная разница.

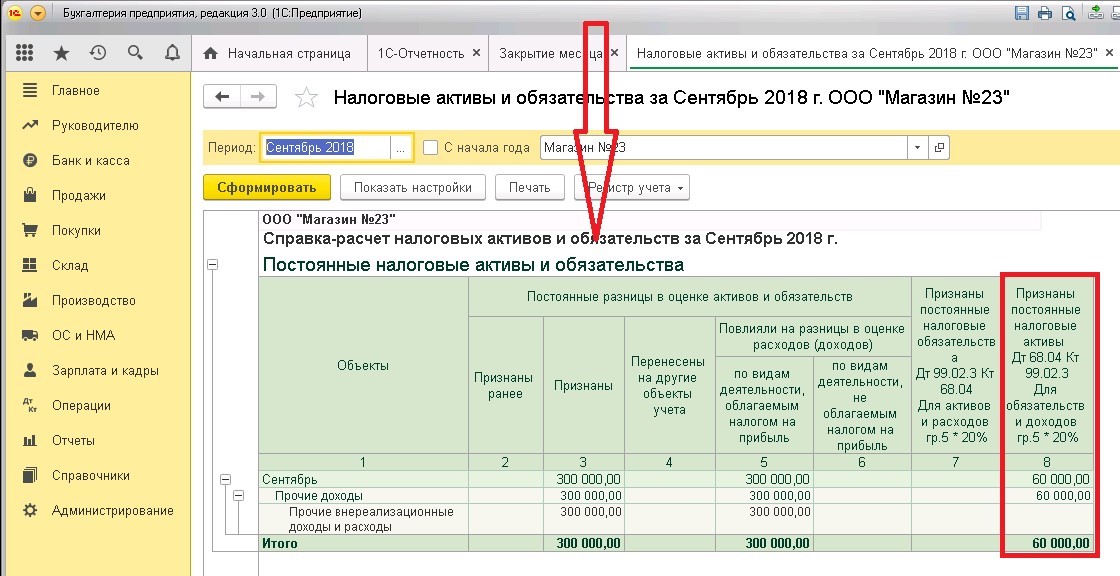

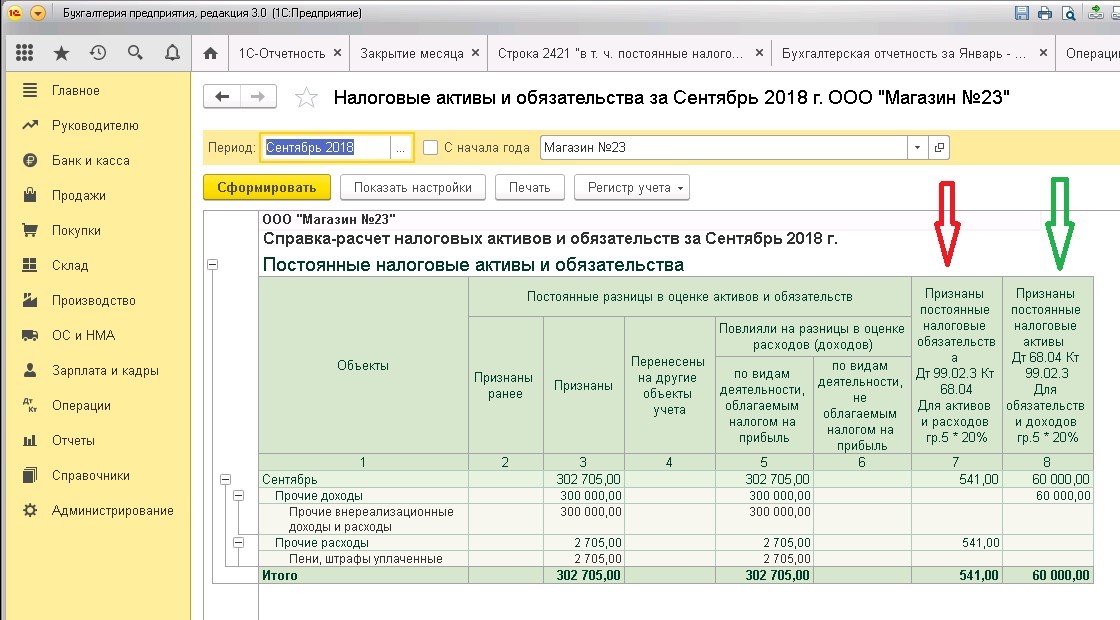

Операцией «Закрытие месяца» формируется постоянное налоговое обязательство. Формула для расчета (ПНО=ПР*20%) и бухгалтерские проводки (Д-т 99.02.3-К-т 68.04) справочно указаны в графе 7 справки-расчета.

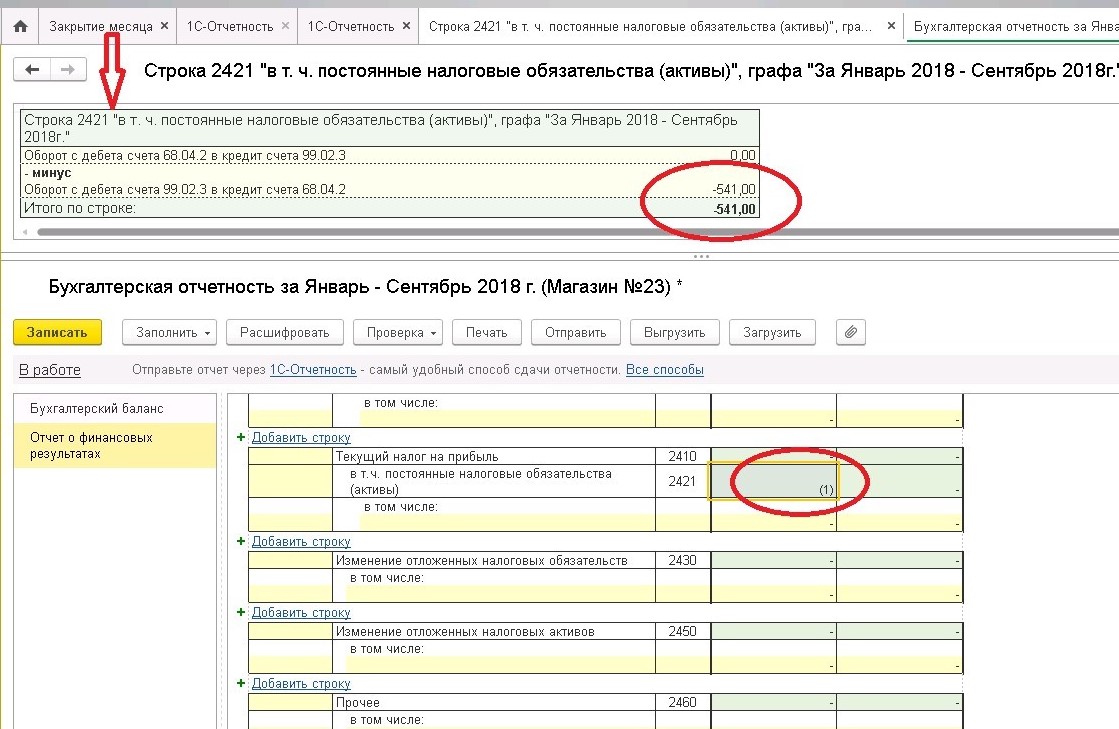

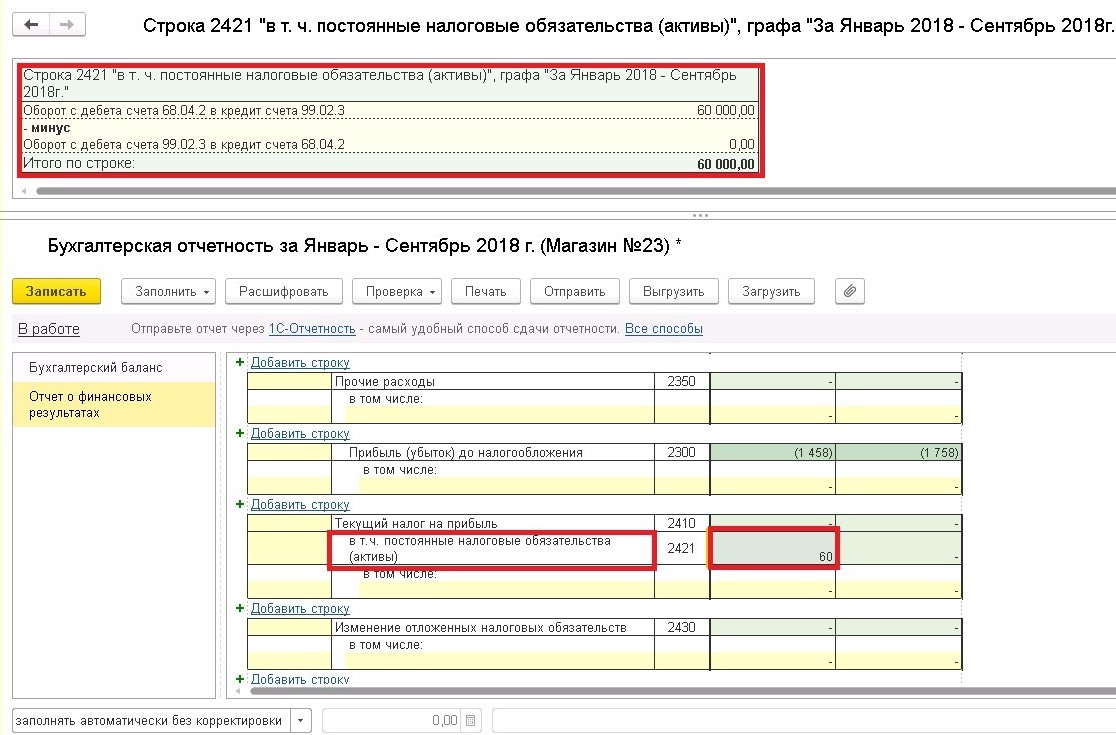

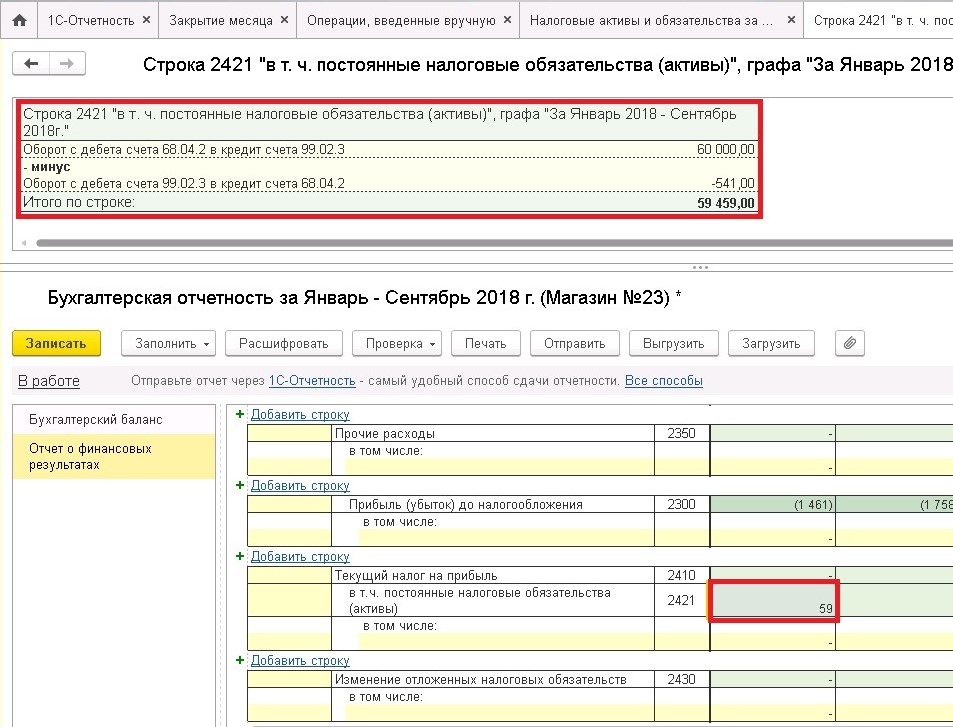

Формируем Отчет о финансовых результатах (форма №2). Постоянное налоговое обязательство отражено в строке 2421 со знаком минус.

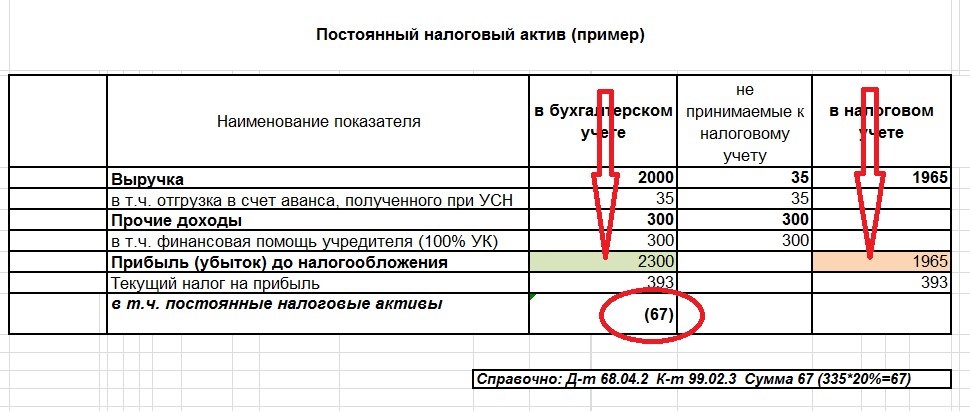

2. Постоянный налоговый актив – приятный, но редко встречающийся случай постоянных разниц.

Как видно в примере, бухгалтерская и налоговая прибыль отличаются на сумму не принимаемых в НУ доходов (300+35=335). Уравниваем (уменьшаем) налог на прибыль в бухгалтерском учете проводкой:

Д-т 68.04.2 К-т 99.02.3 (335*20%=67).

Как это работает в 1С

Рассмотрим пример отражения в 1С: Бухгалтерии предприятия 8.3.

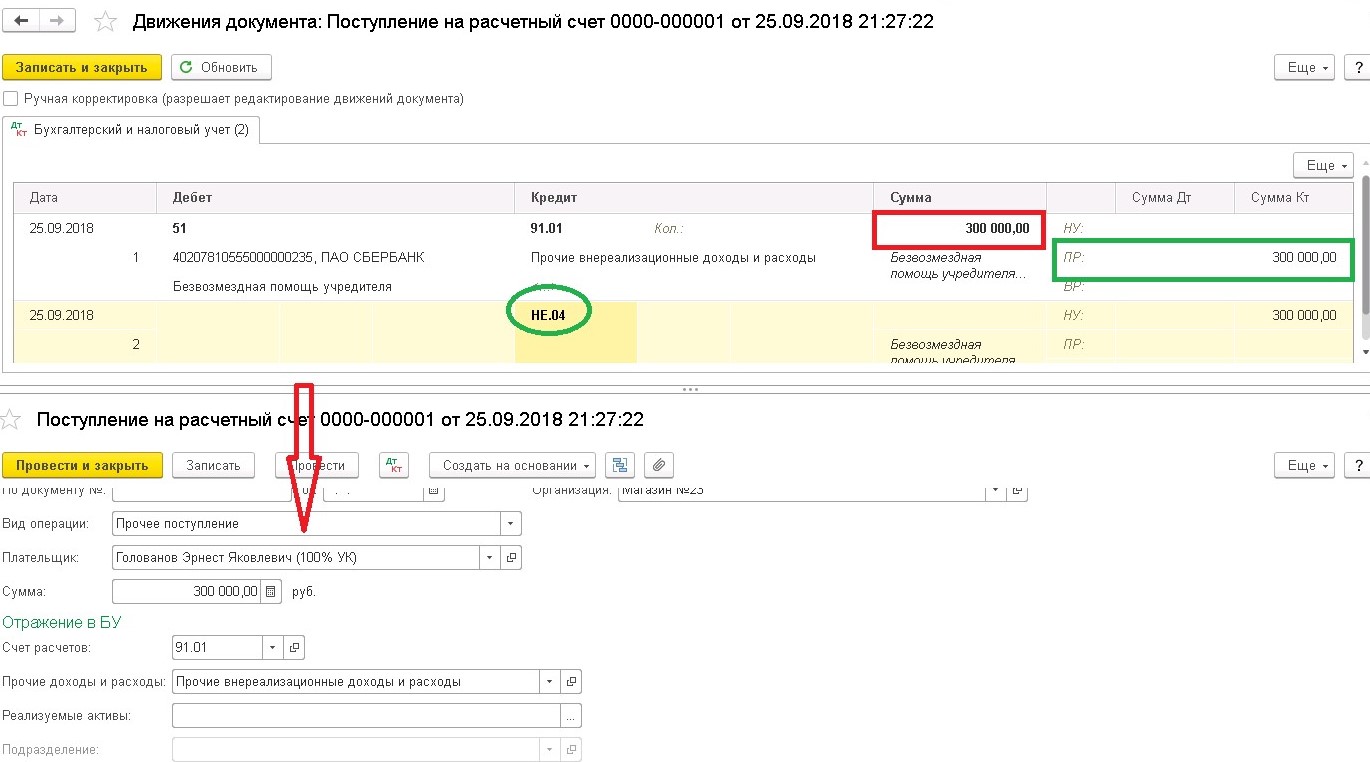

Организация получила безвозмездную помощь учредителя со 100% долей в уставном капитале. Этот вид доходов не принимается для целей налогообложения (пп.11 п.1 статьи 251 НК РФ).

Сопоставляем данные по правилу БУ=НУ+ПР+ВР {300 000,00 (БУ)=300 000,00 (ПР)}. Сформирована постоянная разница.

Операцией «Закрытие месяца» формируем постоянный налоговый актив.

Формируем Отчет о финансовых результатах (форма №2). Постоянный налоговый актив отражен в строке 2421 со знаком плюс.

Если в текущем периоде у организации есть и постоянные налоговые обязательства (ПНО), и постоянные налоговые активы (ПНА), они отражаются отдельно по видам обязательств.

В форме №2 (Отчет о финансовых результатах) ПНО и ПНА показываются общей суммой с приложением расшифровки.

Аналитический учет постоянных разниц

Если у организации в учете встречаются только постоянные разницы, то аналитический учет к счетам бухгалтерского учета можно вести, разделяя доходы и расходы на «принимаемые в целях налогового учета» и «не принимаемые в целях налогового учета».

«Значимые достижения требуют значимых усилий».

Автор статьи: Ирина Казмирчук

Введение в ПБУ 18/02 – постоянные разницы

Предлагаем вам погружение в тему ПБУ18/02 «Учет расчетов по налогу на прибыль организаций» независимо от того, применяете вы его в своем бизнесе или нет. Мы попытаемся показать взаимосвязь понятий данного непростого ПБУ и рассмотрим на примерах «как это работает».

ПБУ 18/02 призвано на службу для того, чтобы с помощью специальных проводок связать налог на прибыль, рассчитанный в бухгалтерском и в налоговом учете.

Ранее мы уже рассматривали переплетение понятий ПБУ18/02 в статье Основы ведения учета с применением ПБУ 18/02 в 1С: Бухгалтерии предприятия 8.

Давайте более детально поговорим об этом. Обратите внимание на ключевую особенность понятий «активы и обязательства» по ПБУ 18/02.

Всего их четыре:

— постоянное налоговое обязательство,

— отложенное налоговое обязательство,

— постоянный налоговый актив,

— отложенный налоговый актив.

Понятие «налоговое обязательство» (постоянное и отложенное)

В случае постоянного налогового обязательства подразумевается, что у организации есть некая «константа (условная переплата) по налогу на прибыль», и она всегда такой и останется («Заплатит больше в принципе»).

В случае отложенного налогового обязательства подразумевается то, что в текущем периоде организация откладывает оплату налога, но в будущем обязательно его заплатит («Заплатит меньше сейчас»).

Понятие «налоговый актив» (постоянный и отложенный)

В случае постоянного налогового актива подразумевается, что у организации есть некая «константа (условная экономия) по налогу на прибыль», и она всегда такой и останется («Заплатит меньше в принципе»).

В случае отложенного налогового актива подразумевается то, что в текущем периоде организация «условно переплатила» налог, но в будущем обязательно компенсирует эту «переплату» («Заплатит меньше в будущем»).

Постоянные разницы

Важные особенности:

1. Постоянные разницы влияют на чистую прибыль компании и начисляются за счет чистой прибыли через счет 99.

2. Постоянные разницы не отражаются в балансе т.к. не имеют остатков по счетам на конец текущего периода.

3. Постоянные разницы не принимаем и в дальнейшем никогда не примем для целей расчета по налогу на прибыль с бюджетом.

Когда возникают постоянные разницы?

-

Постоянное налоговое обязательство – это наиболее распространенный случай постоянных разниц.

Как видно в примере, бухгалтерская и налоговая прибыль отличаются на сумму не принимаемых в НУ расходов (394-354=40). Уравниваем налог на прибыль в бухгалтерском учете проводкой:

Д-т 99.02.3 К-т 68.04.2 (40*20%=8).

При использовании ПБУ 18/02 появляется счет 68.04.2, который является ключевым т.к. именно на нем формируется налог на прибыль, подлежащий уплате в бюджет. Эта сумма налога и будет указана в декларации по налогу на прибыль. При этом формируются проводки по конкретному объекту аналитического учета.

Принципы ведения налогового учета в 1С

1. Бухгалтерский и налоговый учет ведутся параллельно т.е. одной операцией формируются данные обоих учетов;

2. Данные бухгалтерского и налогового учета можно сопоставить с помощью контрольного числа т.к. действует правило БУ=НУ+ПР+ВР. Другими словами, данные бухгалтерского учета всегда соответствуют данным налогового учета с постоянными и временными разницам. При этом разницы могут быть и со знаком (+), и со знаком (-).

Как это работает в 1С

Рассмотрим пример отражения в 1С: Бухгалтерии предприятия 8 редакции 3.0.

Организация оплатила пени по налогу (НДС) за просрочку платежа. Указанный вид расхода не принимается для целей налогообложения (п.2 статьи 270 НК РФ)

Сопоставляем данные по правилу БУ=НУ+ПР+ВР {2705,00 (БУ)=2705,00 (ПР)}. Сформирована постоянная разница.

Операцией «Закрытие месяца» формируется постоянное налоговое обязательство. Формула для расчета (ПНО=ПР*20%) и бухгалтерские проводки (Д-т 99.02.3-К-т 68.04) справочно указаны в графе 7 справки-расчета.

Формируем Отчет о финансовых результатах (форма №2). Постоянное налоговое обязательство отражено в строке 2421 со знаком минус.

-

Постоянный налоговый актив – приятный, но редко встречающийся случай постоянных разниц.

Как видно в примере, бухгалтерская и налоговая прибыль отличаются на сумму не принимаемых в НУ доходов (300+35=335). Уравниваем (уменьшаем) налог на прибыль в бухгалтерском учете проводкой:

Д-т 68.04.2 К-т 99.02.3 (335*20%=67).

Как это работает в 1С

Рассмотрим пример отражения в 1С: Бухгалтерии предприятия 8.3.

Организация получила безвозмездную помощь учредителя со 100% долей в уставном капитале. Этот вид доходов не принимается для целей налогообложения (пп.11 п.1 статьи 251 НК РФ).

Сопоставляем данные по правилу БУ=НУ+ПР+ВР {300 000,00 (БУ)=300 000,00 (ПР)}. Сформирована постоянная разница.

Операцией «Закрытие месяца» формируем постоянный налоговый актив.

Формируем Отчет о финансовых результатах (форма №2). Постоянный налоговый актив отражен в строке 2421 со знаком плюс.

Если в текущем периоде у организации есть и постоянные налоговые обязательства (ПНО), и постоянные налоговые активы (ПНА), они отражаются отдельно по видам обязательств.

В форме №2 (Отчет о финансовых результатах) ПНО и ПНА показываются общей суммой с приложением расшифровки.

Аналитический учет постоянных разниц

Если у организации в учете встречаются только постоянные разницы, то аналитический учет к счетам бухгалтерского учета можно вести, разделяя доходы и расходы на «принимаемые в целях налогового учета» и «не принимаемые в целях налогового учета».

«Значимые достижения требуют значимых усилий».

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Многие отказались от применения ПБУ 18/02, однако это не отменяет необходимости учитывать возникающие разницы между бухгалтерским и налоговым учетом. Чтобы наши читатели без опасений применяли ПБУ 18/02, разберем ключевые понятия, часто возникающие ошибки и покажем, как их найти с помощью программы «1С:Бухгалтерия 8».

Нет времени читать? Шпаргалка по содержанию статьи:

- Как включить применение ПБУ 182 в «1С»

- Что такое «постоянные разницы» (ПР) в налоге на прибыль

- Что такое «временные разницы» (ВР) в налоге на прибыль

- Условные доходы или расходы по налогу на прибыль (УН)

- Учет разниц в оценке активов и обязательств

- Выручка от реализации для целей налогового учета

Основное предназначение Положения по бухгалтерскому учету 18/02 – учет расхождения между бухгалтерской прибылью (убытком) и прибылью, исчисленной в соответствии с требованиями гл. 25 НК РФ (утверждено Приказом Минфина от 19.11.2002 № 114н).

ПБУ 18/02 введено с 2003 г. Есть организации, которые вправе применять данное положение по желанию: субъекты малого предпринимательства, некоммерческие организации, организации, получившие статус участников проекта «Сколково». В связи с этим многие отказались от применения ПБУ 18/02, однако это не отменяет необходимости учитывать возникающие разницы между бухгалтерским учетом (БУ) и налоговым учетом (НУ). Необходимо понимать, возникли ли эти разницы в результате объективных обстоятельств либо в результате ошибки.

Поэтому мы рекомендуем все-таки не бояться и применять ПБУ 18/02.

Чтобы включить применение ПБУ 18/02 в учетной программе, в регистре «Учетная политика» нужно установить соответствующий флаг. Данную настройку рекомендуются выполнить с начала налогового периода (рис. 1).

Рис. 1

Ключевые понятия:

ПР – постоянные разницы

ВР – временные разницы

ПНА – постоянные налоговые активы

ПНО – постоянные налоговые обязательства

ОНА – отложенные налоговые активы

ОНО – отложенные налоговые обязательства

Текущий НП – текущий налог на прибыль

Условный расход по НП

Условный доход по НП

Постоянные разницы

Постоянные разницы (ПР) – это доходы (расходы), которые влияют на формирование бухгалтерской прибыли (убытка), но не учитываются при определении налоговой базы по налогу на прибыль (НП) как отчетного, так и последующих отчетных периодов. Сюда относятся всевозможные добровольные отчисления в различные фонды, пожертвования, подарки.

Также это доходы (расходы), которые учитываются при определении налоговой базы по НП отчетного периода, но не признаются для целей бухучета доходами (расходами), как отчетного, так и последующих отчетных периодов.

Пример.

В рамках трансфертного ценообразования налогоплательщик доначисляет какие-то доходы или расходы до рыночных цен. Его контрагент является взаимозависимым лицом, причем в бухучете все остается без всяких корректировок на основании первичных документов.

Помимо этого, ПР – это расходы, которые учитываются при формировании финансового результата в БУ в полном объеме, а для целей НУ нормируются: расходы на рекламу, представительские расходы, расходы на добровольное медицинское страхование.

В том отчетном периоде, когда возникают постоянные разницы, формируются постоянные налоговые активы (ПНА) и постоянные налоговые обязательства (ПНО).

ПНО и ПНА исчисляются как произведение постоянных разниц и ставки налога на прибыль, действующей на отчетную дату.

ПНО – это сумма налога, которая приводит к увеличению платежей по налогу на прибыль в отчетном периоде. Проводка, позволяющая начислить ПНО: Д 99.02.3 К 68.04.2.

Обратной проводкой начисляется ПНА: Д 68.04.2 К 99.02.3. Это сумма налога, уменьшающая налог на прибыль.

Временные разницы

Временные разницы (ВР) – это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по НП в другом или других отчетных периодах.

В отчетном периоде, когда возникают ВР между данными БУ и НУ, формируются отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО).

Временные разницы подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР).

Вычитаемые временные разницы образуются, если какие-либо расходы в БУ уменьшают бухгалтерскую прибыль в отчетном периоде, а в НУ будут приняты только в следующих отчетных (налоговых) периодах.

Пример.

Малые предприятия вправе единовременно амортизировать основное средство (ОС), которое относится к хозяйственному инвентарю, а в НУ, если такое ОС удовлетворяет условиям амортизируемого имущества, оно будет амортизироваться в течение срока полезного использования. Таким образом, будет образована ВВР.

И в том отчетным периоде, когда возникают ВВР, формируются отложенный налоговый актив, который также исчисляется как произведение этой разницы на текущую ставку налога на прибыль.

Начисляется ОНА по дебету счета 09, погашается – по кредиту счета 09 в корреспонденции со счетом 68.04.2.

Налогооблагаемые ВР образуются, если в отчетном периоде налоговая база по НП уменьшается, а бухгалтерская прибыль будет уменьшена на эту сумму в следующих отчетных (налоговых) периодах.

Пример.

Если приобретено ОС, стоимость которого 60 000 руб., то в НУ оно амортизироваться не будет, а его стоимость будет сразу учтена в расходах текущего периода, а в БУ стоимость будет погашаться посредством амортизации в течение срока полезного использования.

В том отчетном периоде, когда возникает НВР, признаются отложенные налоговые обязательства.

Изменение величины ОНО рассчитывается как произведение НВР на ставку налога на прибыль, действующую на отчетную дату. Начисляется ОНО по дебету счета 77, погашается – обратной проводкой по кредиту счета 77 в корреспонденции со счетом 68.04.2.

Условные доходы и расходы

Условный расход (условный доход) по налогу на прибыль (УН) – это сумма, рассчитанная как произведение финансового результата по данным БУ и ставки налога на прибыль. Фактически, это налог на прибыль, исчисленный исходя из данных БУ.

Д 99.02.1 К 68.04.2 – начислен условный расход по налогу на прибыль.

Д 68.04.2 К 99.02.1 – начислен условный доход по налогу на

прибыль.

Текущий налог на прибыль (Нпр) представляет из себя сумму условного дохода (расхода) по налогу на прибыль, скорректированную на суммы ПНО, ПНА, ОНО, ОНА:

Нпр = +/–УН + ПНО – ПНА +/– ОНА +/– ОНО

Согласно п. 22 ПБУ 18/02 организация имеет право определять величину текущего налога на прибыль одним из двух способов: либо на основе данных, сформированных в БУ, в соответствии с п. 20 и п. 21 ПБУ 18/02, либо на основе налоговой декларации по налогу на прибыль.

Но в любом случае, независимо применятся ли ПБУ 18/02, должно соблюдаться правило:

Сумма текущего налога на прибыль должна быть равна сумме налога на прибыль, рассчитанного по данным налогового учета.

Непосредственно в отчете о финансовых результатах и в налоговой декларации отражается одна и та же сумма текущего налога на прибыль.

Пример.

Организация ООО «Феникс» применяет основную систему налогообложения, уплачивает ежеквартальные авансовые платежи по налогу на прибыль, применяет ПБУ 18/02. Доходы в первом полугодии 2016 г. – 2 500 000 руб., и расходы – 1 000 000 руб. по обычным видам деятельности. Помимо этого, ООО «Феникс» во II квартале 2016 г. получило причитающиеся дивиденды от иностранной компании в сумме 2 000 000 руб. Налог на прибыль с дивидендов исчислен по ставке 13%.

В программе сформируем Декларацию по налогу на прибыль. Мы увидим, что суммы налога на прибыль, исчисленные по ставкам, отличающихся от ставки 20%, отражаются в листе 04. При этом в стр. 010 Налоговая база – 2 000 000 руб., ставка налога 13%, по стр. 040 отражена сумма налога на прибыль 260 000 руб.

Доходы и расходы от обычных видов деятельности указываются в листе 02. Поскольку доход от дивидендов отражен во внереализационных доходах, то мы исключаем эти дивиденды из прибыли по стр. 070, чтобы избежать двойного налогообложения. Таким образом очищенная от дивидендов налоговая база умножается на ставку 20%, и исчисляется налог в размере 300 000 руб.

В БУ программа покажет исчисленный налог в размере 700 000 руб.

В то время как исходя из декларации по налогу на прибыль по стр. 040 листа 04 у нас 260 000 руб., и по стр. 180 листа 02 – 300 000 руб.

Получается расхождение между данными БУ и НУ, чего быть не должно. Где же ошибка?

Дело в том, что программа «1С» пока что не умеет исчислять налог на прибыль по разным ставкам, и в БУ программа исчисляет налог с дивидендов по ставке 20%. Поэтому нужно делать корректирующие проводки для того чтобы выровнять БУ и НУ.

Рекомендуем корректировать в БУ исчисление УН, ПНО, ПНА, ОНО, ОНА, если вы имеете доход, который облагается по ставке отличных от ставок, указанных в п. 1 ст. 284 НК РФ.

Учет разниц в оценке активов и обязательств

Для того чтобы отражать в БУ и отчетности ПНО, ПНА, ОНО, ОНА, рассчитать текущий налога на прибыль в соответствии с нормами ПБУ 18/02, необходимо определить величину ПР и ВР. Мы знаем, что ПР и ВР могут возникать при признании доходов и расходов, но это не всегда так.

Не всегда причина образования разниц возникает непосредственно при признании доходов и расходов (например, если возникает разница в оценке первоначальной стоимости объектов ОС или НМА – «потенциальные» ПР и ВР, т. к. амортизация может уже начисляться в следующем отчетном периоде)

Поэтому в «1С:Бухгалтерии 8» организован учет:

- ПР и ВР в трактовке ПБУ 18/02

- «потенциальные» ПР и ВР, которые когда-нибудь приведут к исчислению ПНО, ПНА, ОНО, ОНА.

Все разницы между БУ и НУ в «1С:Бухгалтерии 8» называются разницами в оценке активов и обязательств.

Что такое виды активов и обязательств в ПБУ 18/02 вы не найдете, но в терминах программы каждому виду актива или обязательства соответствует один или несколько счетов, в проводках, по которым отражаются ВР в оценке активов и обязательств. Причем есть такие виды активов и обязательств, по которым суммовая оценка определяется по нескольким счетам, например, ОС, НМА.

Каким образом регистрируется разница в оценке стоимости активов и обязательств?

Мы знаем, что у нас есть регистр бухгалтерии («проводка»). Если мы не применяем НУ, то в этом регистре у нас задействован только Дт, Кт и сумма. Если мы применяем НУ, то добавляются сумма НУ Дт, сумма НУ Кт. И если мы используем ПБУ 18/02, то у нас добавляется 4 ресурса: сумма ПР и ВР по Дт и Кт, где мы отображаем разницы в оценке стоимости активов и обязательств.

Причем для НУ не всегда может выполняться правило двойной записи, поскольку не на всех счетах поддерживается НУ. И суммовые показатели могут определяться как автоматически при проведении документов, так и могут указываться в операциях, введенные вручную.

Выручка от реализации для целей НУ

Напомним об особенностях учета для выручки от реализации для целей НУ.

Выручка от реализации для целей налогообложения учитывается без НДС и акцизов. Поэтому в НУ не отражаются суммы налогов, пошлин, акцизов, учтенных в БУ на счетах 90.03, 90.04, 90.05.

В БУ доход отражается с учетом НДС, а НДС учитывается на отдельных счетах. Но в свернутом виде все равно выручка указывается в нетто-оценке. А в НУ она сразу очищается от НДС и указывается в нетто-оценке без пошлин, акцизов и НДС. Поэтому визуально разница есть, но на деле ее не возникает.

Доходы по кредиту счета 90.01 учитываются в нетто-оценке.

Обратите внимание, что не возникает постоянных и временных разниц!

Чтобы проанализировать данные по ПР и ВР, во всех стандартных отчетах есть настройки, где можно включить соответствующие флаги и проанализировать ПР, ВР, скомбинировать различны показатели, чтобы просмотреть данные БУ, НУ.

Для суммовых показателей проводок должно соблюдаться следующее правило:

БУ = НУ + ПР + ВР

То есть оценка стоимости актива или обязательства в БУ должна равняться оценке стоимости актива или обязательства в НУ с учетом постоянных и временных разниц.

Где БУ и НУ – оценка стоимости актива или обязательства в БУ и НУ.

ПР и ВР – сумма постоянных и временных разниц в стоимости актива или обязательства.

Проконтролировать выполнение правила БУ = НУ + ПР + ВР можно с помощью стандартных отчетов, если установить флаг для показателя «Контроль».

Для тех счетов, где поддерживается НУ, должно соблюдаться ключевое правило соотношения сумм проводки: БУ = НУ + ПР + ВР, особенно для операций, введенных вручную!

Также стоит не забывать, что в оборотах счетов 68.04 и 99.09 может быть погрешность за счет округления налогов, но не более чем на 3-4 руб. за год.

Рекомендуем проверять обороты счета 68.04 в корреспонденции со счетом 99.09.

В программе есть обработка, которая позволит быстро отыскать ошибки, связанные с ведением учета по налогу на прибыль – «Анализ состояния налогового учета по НП». При формировании отчета за определенный период программа сразу укажет, если не будет выполняется правило БУ = НУ + ПР + ВР.

Непосредственно из этого отчета можно попасть в диаграмму «Доходы» или «Расходы» и увидеть, где произошло несовпадение. Из диаграммы есть возможность перейти непосредственно к первичным документам. Таким образом, можно всегда проанализировать учет и найти ошибку.