Журнал учета счетов-фактур – особенная разновидность отчетности, необходимая для некоторых организаций. Он должен вестись по установленному порядку и периодически предоставляться в надзорные органы.

ФАЙЛЫ

Скачать пустой бланк журнала учета полученных и выставленных счетов-фактур .xlsСкачать образец заполнения журнала учета полученных и выставленных счетов-фактур .doc

Кто обязан заполнять документ

До недавних пор данный документ обязаны были вести все компании, работающие с НДС. С 2016 года это требование по отношению к ним было отменено, т.к. сведения, вносимые в журнал, дублируются в книге покупок и продаж.

А вот предприятия, занимающиеся посредничеством в сфере сбыта товаров, предоставления услуг и производства работ, застройщики, нанимающие подрядчиков, а также организации, работающие в области транспортных перевозок и привлекающие к своей деятельности сторонних экспедиторов, этот журнал вести должны.

При этом то, по какой налоговой схеме (общей, «упрощенке») работает то или иное предприятие – значения не имеет.

Зачем нужен журнал

Данный документ можно отнести к методам контроля за теми организациями, которые не предоставляют в налоговые инспекции декларации по налогу на добавленную стоимость (по причине освобождения в соответствии с законом, или отсутствия таковой обязанности в принципе).

Исходя из взятых из учетного журнала данных, налоговики проверяют, сходится ли НДС, указанный посредниками при сбыте товарно-материальных ценностей, суммам налога, принимаемым приобретателями этих ТМЦ к вычету. И точно также в обратном направлении: соответствуют ли размеры вычетов, указанные комитентами по купленным ТМЦ, НДС, начисленному продавцами этих товаров к налоговым выплатам.

Журнал ведется поквартально и отражает информацию о счетах-фактурах, выставленных в трехмесячный период отчета.

Куда отдавать документ

Журнал учета счетов-фактур необходимо сдавать в территориальное налоговое отделение по месту регистрации предприятия.

После получения журнала налоговики проводят его анализ, и по результатам проверки могут попросить письменных пояснений по поводу неясных моментов, а также затребовать дополнительные документы, в том числе спорные счета-фактуры, первичные бумаги и пр.

Периодичность предоставления журнала – один раз в квартал, до 20 числа месяца, следующего за периодом отчета (при этом если крайняя дата выпадает на выходной, то конечный срок отправки журнала переносится на ближайший понедельник или другой рабочий день).

Как передавать журнал и что будет, если не сдать

По закону журнал допускается вести в бумажном виде и на компьютере.

Обратите внимание! В налоговые органы на сегодняшний день предусмотрена только электронная сдача журнала, через компанию – спецоператора электронной системы документооборота, при этом использоваться должны только официально утвержденные форматы документа.

Если организация не предоставит вовремя заполненный бланк, она может быть подвергнута административному наказанию в виде штрафа (до 10 000 рублей), также штраф может быть наложен на ответственных должностных сотрудников (директора и главного бухгалтера).

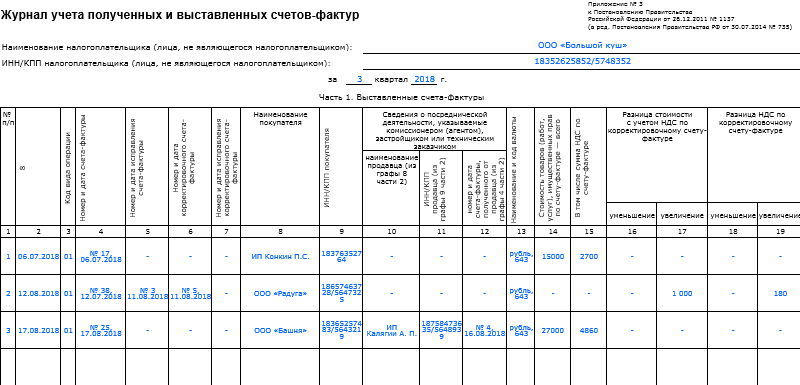

Особенности документа и образец журнала учета полученных и выставленных счетов-фактур

Журнал учета счетов-фактур имеет унифицированную, обязательную к использованию форму, утвержденную на законодательном уровне. Функция по заполнению журнала обычно возлагается на специалиста отдела бухгалтерии.

Данный документ состоит из стандартной «шапки» и двух разделов.

Заполнение первой страницы формы

В «шапку» вносится:

- наименование организации;

- ее ИНН, КПП;

- квартал, за который сдается отчетность по счетам-фактурам.

Далее в первый раздел журнала включаются сведения о выданных счетах-фактурах.

Некоторые организации – банковские, кредитные учреждения, страховые компании, негосударственные пенсионные фонды, ПИФы и т.д.- заполняют только этот отрезок журнала. При этом если выдача счетов-фактур вообще не производилась, данный раздел можно оставлять незаполненным.

Информация в первую часть вписывается, исходя из даты выставления каждого счета-фактуры, по хронологии. При этом учитываются все бланки, в том числе корректировочные и исправленные, вне зависимости от того, оформлены они в печатном виде (в компьютере) или в «живом».

После формирования счета-фактуры в журнал следует внести:

- дату, код выполненной операции, число-месяц-год и номер заполнения бланка;

- при необходимости реквизиты всех правленых и корректировочных документов;

- название покупателя, его ИНН, КПП;

- информацию о посреднической деятельности;

- денежную единицу, в которой осуществляется платеж по счету-фактуре;

- размер стоимости товарно-материальных ценностей, услуг, работ, в том числе НДС;

- данные о разнице с корректировочными документами (если таковые были).

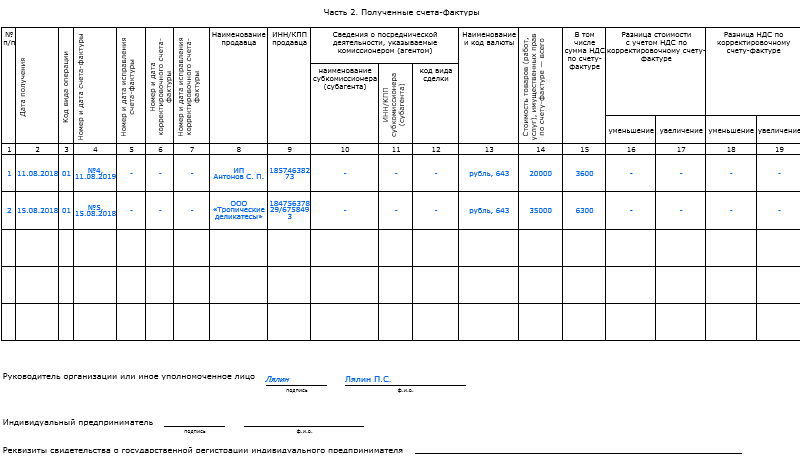

Заполнение второй страницы формы

Вторая часть документа отведена под информацию о полученных счетах-фактурах. Данные сюда включаются также строго по порядку, вне зависимости от того, в какой форме они пришли – в бумажной или электронной. Сведения сюда вносятся аналогично первому разделу.

После окончания журнала

После завершения очередного квартала, журнал необходимо распечатать. Все его листы пронумеровываются, скрепляются толстой, суровой нитью (но только не степлером), проштамповываются (при условии, конечно, что компания использует штемпельные изделия для визирования бумаг) и заверяются подписью ответственного сотрудника.

Затем журнал должен подписать руководитель предприятия. Электронную версию журнала перед передачей в налоговую службу необходимо подписать с помощью официальной электронной цифровой подписи.

Хранить журналы учета счетов-фактур следует период, установленный законодательством или срок, прописанный во внутренних нормативно-правовых актах фирмы (но не менее четырех лет). После утраты актуальности и истечения срока хранения, бланк можно удалить из компьютера или уничтожить (бумажную версию) с соблюдением установленной законом процедуры.

II. Правила ведения журнала учета полученных

и выставленных счетов-фактур, применяемых при расчетах

по налогу на добавленную стоимость

1. Журнал учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость (далее — журнал учета), ведется за налоговый период на бумажном носителе либо в электронном виде только в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии (субкомиссии), агентских (субагентских) договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (субкомиссионера), агента (субагента), договоров транспортной экспедиции, а также при выполнении функций застройщика:

а) налогоплательщиками налога на добавленную стоимость, в том числе исполняющими обязанности налоговых агентов, а также лицами, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость;

б) лицами, не являющимися налогоплательщиками налога на добавленную стоимость.

(п. 1 в ред. Постановления Правительства РФ от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

1(1). Для налогоплательщиков налога на добавленную стоимость и лиц, не являющихся налогоплательщиками налога на добавленную стоимость, которые осуществляют предпринимательскую деятельность на основе договоров транспортной экспедиции, положения пункта 1 настоящего раздела применяются только в случае приобретения товаров (работ, услуг) от своего имени, стоимость которых не включается ими в расходы в соответствии с условиями заключенных договоров (то есть при определении налоговой базы в порядке, установленном главами 23, 25, 26(1) и 26(2) Налогового кодекса Российской Федерации, в составе доходов учитываются доходы в виде вознаграждения при исполнении указанных договоров).

(п. 1(1) введен Постановлением Правительства РФ от 19.08.2017 N 981)

1(2). В журнале учета не подлежат регистрации счета-фактуры, выставленные налогоплательщиками (комиссионерами, агентами, экспедиторами, застройщиками или заказчиками, выполняющими функции застройщика) комитенту (принципалу), покупателю (клиенту, инвестору) на сумму дохода в виде вознаграждения при исполнении указанных в пункте 1 настоящего раздела договоров.

(п. 1(2) введен Постановлением Правительства РФ от 19.08.2017 N 981)

1(3). Журнал учета не ведется в следующих случаях:

а) реализация комиссионером (агентом) товаров (работ, услуг), имущественных прав лицам, указанным в подпункте 1 пункта 3 статьи 169 Налогового кодекса Российской Федерации;

б) реализация комиссионером (агентом) товаров (работ, услуг), имущественных прав в случаях, предусмотренных пунктом 5 статьи 161 Налогового кодекса Российской Федерации.

(п. 1(3) введен Постановлением Правительства РФ от 19.08.2017 N 981)

1(4). Журнал учета состоит из двух частей — части 1 «Выставленные счета-фактуры» (далее — часть 1 журнала учета) и части 2 «Полученные счета-фактуры» (далее — часть 2 журнала учета).

(п. 1(4) введен Постановлением Правительства РФ от 19.08.2017 N 981)

2. Утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981.

(см. текст в предыдущей редакции)

3. В части 1 журнала учета подлежат единой регистрации счета-фактуры (в том числе исправленные, корректировочные), составленные за истекший налоговый период на бумажном носителе или в электронном виде.

В части 2 журнала учета подлежат единой регистрации счета-фактуры (в том числе исправленные, корректировочные), составленные на бумажном носителе или в электронном виде за истекший налоговый период и полученные, в том числе после завершения истекшего налогового периода, в котором был составлен счет-фактура покупателю, но до установленного статьей 174 Налогового кодекса Российской Федерации срока представления налоговой декларации за соответствующий налоговый период или срока представления журнала учета в случаях, предусмотренных пунктом 5(2) статьи 174 Налогового кодекса Российской Федерации.

(п. 3 в ред. Постановления Правительства РФ от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

4. В случае если комитент (принципал), покупатель (клиент, инвестор) не получили от комиссионера (агента), экспедитора, застройщика или заказчика, выполняющего функции застройщика, счет-фактуру в электронном виде, допускается составление комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, такого счета-фактуры на бумажном носителе, за исключением случаев составления счета-фактуры на товары, подлежащие прослеживаемости. При этом комиссионер (агент), экспедитор, застройщик или заказчик, выполняющий функции застройщика, переносят показатели из составленного счета-фактуры в электронном виде, не изменяя их, в счет-фактуру, составленный на бумажном носителе. При составлении такого счета-фактуры на бумажном носителе реквизиты счета-фактуры дополняются подписью главного бухгалтера организации или иного уполномоченного лица. В части 1 журнала учета в этом случае комиссионер (агент), экспедитор, застройщик или заказчик, выполняющий функции застройщика, регистрируют только выставленный счет-фактуру на бумажном носителе. После выставления комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, и получения комитентом (принципалом), покупателем (клиентом, инвестором) такого счета-фактуры на бумажном носителе его перевыставление в электронном виде не допускается. Если на дату составления указанного счета-фактуры на бумажном носителе возникла необходимость внесения изменений в ранее составленный счет-фактуру в электронном виде, в том числе в связи с изменением уполномоченного лица, подписавшего счет-фактуру, комитенту (принципалу), покупателю (клиенту, инвестору) направляется счет-фактура на бумажном носителе с реквизитами, исправленными в соответствии с приложением N 1 к постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость», и с указанием в строке 1а порядкового номера исправления и даты исправления. Если комиссионер (агент), экспедитор, застройщик или заказчик, выполняющий функции застройщика, выставили комитенту (принципалу), покупателю (клиенту, инвестору), а комитент (принципал), покупатель (клиент, инвестор) получили только счет-фактуру с исправленными реквизитами, в части 1 журнала учета комиссионер (агент), экспедитор, застройщик или заказчик, выполняющий функции застройщика, регистрируют только счет-фактуру с исправленными реквизитами.

(в ред. Постановлений Правительства РФ от 19.08.2017 N 981, от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

5. В журнале учета указываются:

а) полное или сокращенное наименование налогоплательщика в соответствии с учредительными документами или фамилия, имя, отчество индивидуального предпринимателя, лица, не являющегося налогоплательщиком;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

б) идентификационный номер и код причины постановки на учет налогоплательщика, лица, не являющегося налогоплательщиком;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

в) налоговый период, за который составлен журнал учета.

6. Утратил силу. — Постановление Правительства РФ от 28.05.2013 N 446.

(см. текст в предыдущей редакции)

7. В части 1 журнала учета указываются:

а) в графе 1 — порядковый номер записи:

счета-фактуры (в том числе корректировочного), исправленного счета-фактуры (в том числе корректировочного), выставленных:

абзацы третий — четвертый утратили силу. — Постановление Правительства РФ от 19.08.2017 N 981;

(см. текст в предыдущей редакции)

комиссионером (агентом), реализующим от своего имени товары (работы, услуги), имущественные права покупателю;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

комиссионером (агентом) на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав покупателю;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

комиссионером (агентом) при приобретении им от своего имени для комитента (принципала) товаров (работ, услуг), имущественных прав комитенту (принципалу);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

комиссионером (агентом) на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав комитенту (принципалу);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

абзац утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981;

(см. текст в предыдущей редакции)

комиссионером (агентом) продавцу при возврате продавцу принятых налогоплательщиком-комитентом (принципалом) на учет товаров в случае приобретения комиссионером (агентом) товаров от своего имени для комитента (принципала);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

комиссионером (агентом) комитенту (принципалу) при возврате комитенту (принципалу) принятых налогоплательщиком-покупателем на учет товаров в случае реализации комиссионером (агентом) товаров от своего имени покупателю;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

абзацы двенадцатый — семнадцатый утратили силу. — Постановление Правительства РФ от 19.08.2017 N 981;

(см. текст в предыдущей редакции)

экспедитором при приобретении им от своего имени для клиента товаров (работ, услуг), имущественных прав покупателю (клиенту);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

экспедитором на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), приобретения имущественных прав покупателю (клиенту);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

застройщиком или заказчиком, выполняющим функции застройщика, при приобретении ими от своего имени для покупателя (инвестора) товаров (работ, услуг), имущественных прав покупателю (инвестору);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

застройщиком или заказчиком, выполняющим функции застройщика, на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав покупателю (инвестору);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

б) утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981;

(см. текст в предыдущей редакции)

в) в графе 3 — код вида операции по перечню, утвержденному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

В случае одновременного отражения нескольких операций в счете-фактуре (в том числе корректировочном), в исправленном счете-фактуре (в том числе корректировочном) указывается одновременно несколько кодов через разделительный знак «;» (точка с запятой);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

г) в графе 4 — порядковый номер и дата составления счета-фактуры, указанные в строке 1 счета-фактуры;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

д) в графе 5 — порядковый номер и дата исправления счета-фактуры, указанные в строке 1а счета-фактуры. При заполнении этой графы в графе 4 указываются данные из строки 1 счета-фактуры. Графа не заполняется в случае отсутствия данных, отраженных в строке 1а счета-фактуры;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

е) в графе 6 — порядковый номер и дата составления корректировочного счета-фактуры, указанные в строке 1 корректировочного счета-фактуры. При заполнении этой графы в графе 4 указываются номер и дата составления счета-фактуры согласно строке 1б корректировочного счета-фактуры;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

ж) в графе 7 — порядковый номер и дата исправления корректировочного счета-фактуры, указанные в строке 1а корректировочного счета-фактуры. Эта графа не заполняется в случае отсутствия данных, отраженных в строке 1а корректировочного счета-фактуры;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

з) в графе 8 — наименование покупателя, указанное в строке 6 счета-фактуры, исправленного счета-фактуры (в строке 3 корректировочного счета-фактуры, исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

и) в графе 9 — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя, указанные в строке 6б счета-фактуры, исправленного счета-фактуры (в строке 3б корректировочного счета-фактуры, исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

к) в графах 10 — 12 — сведения из счетов-фактур (деклараций на товары, заявлений о ввозе товаров и уплате косвенных налогов), полученных комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, от продавца (продавцов), а также сведения из счетов-фактур, составленных указанными лицами при исполнении ими обязанностей налогового агента при приобретении товаров (работ, услуг) у иностранного лица, не состоящего на учете в налоговом органе.

(в ред. Постановлений Правительства РФ от 19.08.2017 N 981, от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

В графе 10 — наименование продавца, указанного в графе 8 части 2 журнала учета.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

В этой графе указывается наименование продавца при приобретении товаров (работ, услуг), имущественных прав комиссионером (агентом) от своего имени для комитента (принципала), а также экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, для покупателя (клиента, инвестора).

(в ред. Постановлений Правительства РФ от 30.07.2014 N 735, от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

В этой графе также указывается наименование продавца-комитента (принципала), указанного в графе 8 части 2 журнала учета, при реализации комиссионером (агентом) от своего имени товаров (работ, услуг), имущественных прав покупателю;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

л) в графе 11 — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца, указанного в графе 10 части 1 журнала учета.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

Графа 11 не заполняется при отражении данных:

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

по счету-фактуре, составленному налоговым агентом при приобретении товаров (работ, услуг) у иностранного лица, не состоящего на учете в налоговом органе;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

деклараций на товары в отношении товаров, ввозимых на территорию Российской Федерации;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981; в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

заявлений о ввозе товаров и уплате косвенных налогов;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

м) в графе 12 — номер счета-фактуры и дата составления полученного счета-фактуры (корректировочного счета-фактуры), указанные в строке 1 счета-фактуры (корректировочного счета-фактуры), отражаемые в графе 4 (графе 6) части 2 журнала учета.

(в ред. Постановлений Правительства РФ от 30.07.2014 N 735, от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

При заполнении графы 12 указываются номер и дата счета-фактуры (корректировочного счета-фактуры), выставленного продавцом товаров (работ, услуг), имущественных прав, указанным в графе 10 части 1 журнала учета, при приобретении товаров (работ, услуг), имущественных прав комиссионером (агентом) от своего имени для комитента (принципала), составленного налоговым агентом, а также экспедитором и застройщиком или заказчиком, выполняющим функции застройщика, для покупателя (клиента, инвестора). При составлении счета-фактуры экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, в этой графе также указываются регистрационный номер таможенной декларации в отношении товаров, ввозимых на территорию Российской Федерации, номер и дата заявления о ввозе товаров и уплате косвенных налогов.

(в ред. Постановлений Правительства РФ от 30.07.2014 N 735, от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

При заполнении графы 12 комиссионером (агентом), реализующим товары (работы, услуги), имущественные права от своего имени покупателю, указываются номер и дата счета-фактуры (корректировочного счета-фактуры), выставленного продавцом-комитентом (принципалом), указанным в графе 10 части 1 журнала учета, комиссионеру (агенту);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

н) в графе 13 — наименование и код валюты в соответствии с Общероссийским классификатором валют, указанные в строке 7 счета-фактуры, исправленного счета-фактуры (в строке 4 корректировочного счета-фактуры, исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

о) в графе 14 — стоимость товаров (работ, услуг), имущественных прав по счету-фактуре, указанная в графе 9 по строке «Всего к оплате» счета-фактуры, исправленного счета-фактуры. При отражении в части 1 журнала учета показателей по корректировочному счету-фактуре (исправленному корректировочному счету-фактуре) графа 14 не заполняется.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

При отражении в журнале учета данных декларации на товары в отношении товаров, ввозимых на территорию Российской Федерации, в графе 14 указывается стоимость этих товаров, отраженная в учете.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981; в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

При отражении в журнале учета данных заявления о ввозе товаров и уплате косвенных налогов в графе 14 отражается налоговая база, указанная в графе 15 заявления о ввозе товаров и уплате косвенных налогов.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

В случае отражения в счете-фактуре, составленном комиссионером (агентом) при реализации товаров (работ, услуг), имущественных прав от своего имени, данных в отношении собственных товаров (работ, услуг), имущественных прав и данных в отношении товаров (работ, услуг), имущественных прав, реализуемых по договору комиссии (агентскому договору) с одним комитентом (принципалом), в графе 14 указывается стоимость товаров (работ, услуг), имущественных прав из графы 9 по строке «Всего к оплате» счета-фактуры.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При регистрации счета-фактуры, составленного комиссионером (агентом), реализующим от своего имени товары (работы, услуги), имущественные права двух и более комитентов (принципалов), в графе 14 указывается стоимость товаров (работ, услуг), имущественных прав из графы 9 по строке «Всего к оплате» по каждому счету-фактуре, выставленному комитентом (принципалом) комиссионеру (агенту).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При регистрации счета-фактуры, составленного комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими товары (работы, услуги), имущественные права от своего имени для двух и более комитентов (принципалов), покупателей (клиентов, инвесторов), в графе 14 указывается стоимость товаров (работ, услуг), имущественных прав из графы 9 по строке «Всего к оплате» каждого счета-фактуры, выставленного продавцами в доле, предъявленной каждому комитенту (принципалу), покупателю (клиенту, инвестору);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

п) в графе 15 — сумма налога на добавленную стоимость по счету-фактуре, указанная в графе 8 по строке «Всего к оплате» счета-фактуры, исправленного счета-фактуры. При отражении в части 1 журнала учета показателей по корректировочному счету-фактуре (исправленному корректировочному счету-фактуре) графа 15 не заполняется.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

При отражении в журнале учета данных таможенной декларации в отношении товаров, ввозимых на территорию Российской Федерации, в графе 15 указывается сумма налога на добавленную стоимость из колонки «Сумма», отраженная по коду вида таможенного платежа 5010 графы 47 основного и (или) добавочных листов таможенной декларации.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При отражении в журнале учета данных заявления о ввозе товаров и уплате косвенных налогов в графе 15 указывается сумма налога на добавленную стоимость, указанная в графе 20 заявления о ввозе товаров и уплате косвенных налогов.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

В случае отражения в счете-фактуре, составленном комиссионером (агентом) при реализации товаров (работ, услуг), имущественных прав от своего имени, данных в отношении собственных товаров (работ, услуг), имущественных прав и данных в отношении товаров (работ, услуг), имущественных прав, реализуемых по договору комиссии (агентскому договору) с одним комитентом (принципалом), в графе 15 указывается сумма налога на добавленную стоимость в отношении товаров (работ, услуг), имущественных прав, реализуемых по договору комиссии (агентскому договору).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При регистрации счета-фактуры, составленного комиссионером (агентом), реализующим от своего имени товары (работы, услуги), имущественные права двух и более комитентов (принципалов), в графе 15 указывается сумма налога на добавленную стоимость из графы 8 по строке «Всего к оплате» по каждому счету-фактуре, выставленному комитентом (принципалом) комиссионеру (агенту).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При регистрации счета-фактуры, составленного комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими товары (работы, услуги), имущественные права от своего имени для двух и более комитентов (принципалов), покупателей (клиентов, инвесторов), в графе 15 указывается сумма налога на добавленную стоимость из графы 8 по строке «Всего к оплате» каждого счета-фактуры, выставленного продавцами в доле, предъявленной каждому комитенту (принципалу), покупателю (клиенту, инвестору);

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

р) в графе 16 — разница, отражающая уменьшение стоимости товаров (работ, услуг), имущественных прав с учетом налога на добавленную стоимость, указанная в графе 9 по строке «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры (исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

с) в графе 17 — разница, отражающая увеличение стоимости товаров (работ, услуг), имущественных прав с учетом налога на добавленную стоимость, указанная в графе 9 по строке «Всего увеличение (сумма строк В)» корректировочного счета-фактуры (исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

т) в графе 18 — разница, отражающая уменьшение суммы налога на добавленную стоимость, указанная в графе 8 по строке «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры (исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

у) в графе 19 — разница, отражающая увеличение суммы налога на добавленную стоимость, указанная в графе 8 по строке «Всего увеличение (сумма строк В)» корректировочного счета-фактуры (исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

ф) в графе 20 — регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости, указанный в графе 11 счета-фактуры.

Регистрационный номер декларации на товары указывается при реализации товаров, не подлежащих прослеживаемости, ввезенных на территорию Российской Федерации, в случае если их таможенное декларирование предусмотрено правом Евразийского экономического союза, либо регистрационный номер декларации на товары указывается в отношении товаров, не подлежащих прослеживаемости, выпущенных в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области.

При совершении операций с товарами, подлежащими прослеживаемости, указывается регистрационный номер партии товара, подлежащего прослеживаемости.

Графа 20 не заполняется в случае отсутствия данных, отраженных в графе 11 счета-фактуры;

(пп. «ф» введен Постановлением Правительства РФ от 02.04.2021 N 534)

х) в графе 21 — код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости, определяемой согласно Общероссийскому классификатору единиц измерения (ОКЕИ), указанной в графе 12 счета-фактуры. При заполнении графы 21 указывается товар, подлежащий прослеживаемости, предусмотренный перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации». Графа 21 не заполняется в случае отсутствия данных, отраженных в графе 12 счета-фактуры;

(пп. «х» введен Постановлением Правительства РФ от 02.04.2021 N 534)

ц) в графе 22 — количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости, предусмотренного перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации», указанное в графе 13 счета-фактуры. Графа 22 не заполняется в случае отсутствия данных, отраженных в графе 13 счета-фактуры;

(пп. «ц» введен Постановлением Правительства РФ от 02.04.2021 N 534)

ч) в графе 23 — стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость (в рублях). При заполнении графы 23 стоимость поставляемых (отгруженных) по счету-фактуре товаров, подлежащих прослеживаемости, без налога на добавленную стоимость, указывается отдельно по каждому регистрационному номеру партии товара, подлежащего прослеживаемости, указанному в соответствующей подстроке графы 20 журнала учета.

В случае отражения в счете-фактуре данных в отношении товаров, подлежащих прослеживаемости, в подстроках граф 20 — 22 строки журнала учета отражаются показатели подстрок граф 11 — 13 счета-фактуры в отношении товаров, подлежащих прослеживаемости.

Если в подстроках графы 11 счета-фактуры отражены одинаковые регистрационные номера партии товара, подлежащего прослеживаемости, то в подстроке графы 20 журнала учета отражается указанный регистрационный номер партии товара, подлежащего прослеживаемости, а в подстроке 22 отражается общее количество товара, подлежащего прослеживаемости, соответствующего указанному регистрационному номеру партии товара, подлежащего прослеживаемости.

В случае, указанном в абзаце третьем настоящего подпункта, в подстроках графы 23 журнала учета отражается стоимость товаров, подлежащих прослеживаемости, которым присвоен одинаковый регистрационный номер партии товара, подлежащего прослеживаемости.

(пп. «ч» введен Постановлением Правительства РФ от 02.04.2021 N 534)

7(1). При регистрации счета-фактуры комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими у двух и более продавцов товары (работы, услуги), имущественные права от своего имени, в графах 10 — 15 указываются в отдельных позициях соответствующие данные из счетов-фактур, выставленных продавцами (в том числе при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав) комиссионеру (агенту), экспедитору, застройщику или заказчику, выполняющему функции застройщика. Данные, указываемые в графе 15 части 1 журнала учета по каждому комитенту (принципалу), покупателю (клиенту, инвестору), в сумме должны соответствовать итоговым данным, отраженным в графе 8 по строке «Всего к оплате» счета-фактуры, составленного комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика.

(п. 7(1) введен Постановлением Правительства РФ от 19.08.2017 N 981)

8. При отражении в части 1 журнала учета показателей по счету-фактуре (исправленному счету-фактуре) графы 16 — 19 части 1 журнала учета не заполняются.

При регистрации исправленного счета-фактуры (в том числе корректировочного) в графах 8 — 23 указываются исправленные данные. Если данные в графах 8 — 23 не исправлялись, в соответствующих графах указываются данные, отраженные в счете-фактуре (в том числе корректировочном) до внесения в него исправлений.

(в ред. Постановлений Правительства РФ от 30.07.2014 N 735, от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981.

(см. текст в предыдущей редакции)

При выставлении счетов-фактур (в том числе корректировочных), исправленных счетов-фактур (в том числе корректировочных) на товары (работы, услуги), имущественные права, в которых одновременно отражены операции, облагаемые по налоговым ставкам в размерах 10 и 20 процентов, в графах 15, 18 или 19 соответственно указывается общая итоговая сумма налога по таким счетам-фактурам.

(в ред. Постановлений Правительства РФ от 19.08.2017 N 981, от 19.01.2019 N 15)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981.

(см. текст в предыдущей редакции)

9 — 10. Утратили силу. — Постановление Правительства РФ от 19.08.2017 N 981.

(см. текст в предыдущей редакции)

11. В части 2 журнала учета указываются:

а) в графе 1 — порядковый номер записи счета-фактуры (в том числе корректировочного), исправленного счета-фактуры (в том числе корректировочного), полученных:

абзац утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981;

(см. текст в предыдущей редакции)

комиссионером (агентом), реализующим от своего имени товары (работы, услуги), имущественные права, от комитента (принципала);

комиссионером (агентом) на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав от комитента (принципала);

комиссионером (агентом), приобретающим от своего имени для комитента (принципала) товары (работы, услуги), имущественные права, от продавца этих товаров (работ, услуг), имущественных прав;

комиссионером (агентом) на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав от продавца;

абзацы седьмой — восьмой утратили силу. — Постановление Правительства РФ от 19.08.2017 N 981;

(см. текст в предыдущей редакции)

комиссионером (агентом) от налогоплательщика-покупателя (комитента, принципала) в связи с возвратом продавцу принятых покупателем на учет товаров в случае приобретения комиссионером (агентом) от своего имени для комитента (принципала) товаров;

комиссионером (агентом) от налогоплательщика-покупателя в связи с возвратом продавцу-комитенту (принципалу) принятых покупателем на учет товаров в случае реализации комиссионером (агентом) от своего имени покупателю товаров;

экспедитором, приобретающим от своего имени для клиента товары (работы, услуги), имущественные права, от продавца этих товаров (работ, услуг), имущественных прав;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

экспедитором на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав от продавца;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

застройщиком или заказчиком, выполняющим функции застройщика, приобретающими от своего имени для покупателя (инвестора) товары (работы, услуги), имущественные права, от продавца этих товаров (работ, услуг), имущественных прав;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

застройщиком или заказчиком, выполняющим функции застройщика, на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав от продавца;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

(пп. «а» в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

б) утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981;

(см. текст в предыдущей редакции)

в) в графе 3 — код вида операции полученного счета-фактуры по перечню, утверждаемому федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

В случае одновременного отражения нескольких операций в счете-фактуре (в том числе корректировочном), исправленном счете-фактуре (в том числе корректировочном) указываются одновременно несколько кодов через разделительный знак «;» (точка с запятой);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

г) в графе 4 — порядковый номер и дата составления счета-фактуры, указанные в строке 1 счета-фактуры.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

При отражении в журнале учета данных декларации на товары в отношении товаров, ввозимых на территорию Российской Федерации, в графе 4 указываются регистрационный номер декларации на товары либо регистрационные номера деклараций на товары через разделительный знак «;» (точка с запятой).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981; в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

При отражении в журнале учета данных заявления о ввозе товаров и уплате косвенных налогов в графе 4 указываются номер и дата заявления о ввозе товаров и уплате косвенных налогов либо номера и даты заявлений о ввозе товаров и уплате косвенных налогов через разделительный знак «;» (точка с запятой).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При приобретении товаров (работ, услуг) у иностранного лица, не состоящего на учете в налоговом органе, в графе 4 журнала учета указываются номер и дата счета-фактуры, составленного налоговым агентом, указанным в пунктах 1 — 2 статьи 161 Налогового кодекса Российской Федерации;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

д) в графе 5 — порядковый номер и дата исправления счета-фактуры, указанные в строке 1а счета-фактуры. При заполнении этой графы в графе 4 указываются данные из строки 1 счета-фактуры. Графа не заполняется в случае отсутствия данных, отраженных в строке 1а счета-фактуры;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

е) в графе 6 — порядковый номер и дата составления корректировочного счета-фактуры, указанные в строке 1 корректировочного счета-фактуры. При заполнении этой графы в графе 4 указываются номер и дата составления счета-фактуры согласно строке 1б корректировочного счета-фактуры;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

ж) в графе 7 — порядковый номер и дата исправления корректировочного счета-фактуры, указанные в строке 1а корректировочного счета-фактуры. Эта графа не заполняется в случае отсутствия данных, отраженных в строке 1а корректировочного счета-фактуры;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

з) в графе 8 — наименование налогоплательщика-продавца, указанное в строке 2 счета-фактуры, исправленного счета-фактуры (в строке 2 корректировочного счета-фактуры, исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

и) в графе 9 — идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца, указанные в строке 2б счета-фактуры, исправленного счета-фактуры (в строке 2б корректировочного счета-фактуры, исправленного корректировочного счета-фактуры).

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

Графа 9 не заполняется при отражении данных:

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

по счету-фактуре, составленному налоговым агентом, указанным в пунктах 1 — 2 статьи 161 Налогового кодекса Российской Федерации, при приобретении товаров (работ, услуг) у иностранного лица, не состоящего на учете в налоговом органе;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

деклараций на товары, заявлений о ввозе товаров и уплате косвенных налогов;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981; в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

к) в графе 10 — наименование субкомиссионера (субагента) (указывается в случае приобретения и (или) реализации товаров (работ, услуг), имущественных прав от имени субкомиссионера (субагента).

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981;

(см. текст в предыдущей редакции)

л) в графе 11 — идентификационный номер налогоплательщика и код причины постановки на учет субкомиссионера (субагента), указанного в графе 10;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

м) в графе 12 — код вида сделки.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

В этой графе комиссионер (агент), а также экспедитор, застройщик или заказчик, выполняющий функции застройщика, указывают следующие коды вида сделки:

(в ред. Постановлений Правительства РФ от 30.07.2014 N 735, от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

1 — при приобретении от своего имени для комитента (принципала), покупателя (клиента, инвестора) товаров (работ, услуг), имущественных прав;

(в ред. Постановлений Правительства РФ от 30.07.2014 N 735, от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

2 — при реализации от своего имени товаров (работ, услуг), имущественных прав покупателю;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

3 — при возврате продавцу налогоплательщиком-покупателем (комитентом, принципалом, покупателем-инвестором) принятых им на учет товаров в случае приобретения товаров комиссионером (агентом), застройщиком или заказчиком, выполняющим функции застройщика, от своего имени для комитента (принципала, покупателя-инвестора);

(в ред. Постановления Правительства РФ от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

4 — при возврате продавцу (комитенту, принципалу) налогоплательщиком-покупателем принятых им на учет товаров в случае реализации комиссионером (агентом) от своего имени товаров покупателю;

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

н) в графе 13 — наименование и код валюты в соответствии с Общероссийским классификатором валют, указанные в строке 7 счета-фактуры, исправленного счета-фактуры (в строке 4 корректировочного счета-фактуры, исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

о) в графе 14 — стоимость товаров (работ, услуг), имущественных прав по счету-фактуре, указанная в графе 9 по строке «Всего к оплате» счета-фактуры, исправленного счета-фактуры. При отражении в части 2 журнала учета показателей по корректировочному счету-фактуре (исправленному корректировочному счету-фактуре) графа 14 не заполняется.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

В случае отражения в счете-фактуре данных в отношении собственных товаров (работ, услуг), имущественных прав и данных в отношении товаров (работ, услуг), имущественных прав, приобретаемых комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, от своего имени по договору комиссии (агентскому договору), договору транспортной экспедиции, а также приобретаемых при выполнении функций застройщика, в графе 14 указывается стоимость товаров (работ, услуг), имущественных прав, указанная в графе 9 по строке «Всего к оплате» счета-фактуры.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При получении счетов-фактур комиссионером (агентом) от двух и более комитентов (принципалов), реализующих товары (работы, услуги), имущественные права от своего имени, в графе 14 указывается стоимость товаров (работ, услуг), имущественных прав по каждому комитенту (принципалу).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При отражении в журнале учета данных декларации на товары в отношении товаров, ввозимых на территорию Российской Федерации, в графе 14 указывается стоимость этих товаров, отраженная в учете.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981; в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

При отражении в журнале учета данных заявления о ввозе товаров и уплате косвенных налогов в графе 14 отражается налоговая база, указанная в графе 15 заявления о ввозе товаров и уплате косвенных налогов;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

п) в графе 15 — сумма налога на добавленную стоимость по счету-фактуре, указанная в графе 8 по строке «Всего к оплате» счета-фактуры (исправленного счета-фактуры). При отражении в части 2 журнала учета показателей по корректировочному счету-фактуре (исправленному корректировочному счету-фактуре) графа 15 не заполняется.

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

В случае отражения в счете-фактуре данных в отношении собственных товаров (работ, услуг), имущественных прав и данных в отношении товаров (работ, услуг), имущественных прав, приобретаемых комиссионером (агентом), экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, от своего имени по договору комиссии (агентскому договору), договору транспортной экспедиции, а также приобретаемых при выполнении функций застройщика, в графе 15 указывается сумма налога на добавленную стоимость в отношении товаров (работ, услуг), имущественных прав, приобретаемых по договору комиссии (агентскому договору), договору транспортной экспедиции, а также приобретаемых при выполнении функций застройщика.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При получении счетов-фактур комиссионером (агентом) от двух и более комитентов (принципалов), реализующих товары (работы, услуги), имущественные права от своего имени, в графе 15 указывается сумма налога на добавленную стоимость по каждому комитенту (принципалу).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При отражении в журнале учета данных декларации на товары в отношении товаров, ввозимых на территорию Российской Федерации, в графе 15 указывается сумма налога на добавленную стоимость из колонки «Сумма», отраженная по коду вида таможенного платежа 5010 графы 47 основного и (или) добавочных листов декларации на товары.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981; в ред. Постановления Правительства РФ от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

При отражении в журнале учета данных заявления о ввозе товаров и уплате косвенных налогов в графе 15 указывается сумма налога на добавленную стоимость, указанная в графе 20 заявления о ввозе товаров и уплате косвенных налогов;

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

р) в графе 16 — разница, отражающая уменьшение стоимости товаров (работ, услуг), имущественных прав с учетом налога на добавленную стоимость, указанная в графе 9 по строке «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры (исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

с) в графе 17 — разница, отражающая увеличение стоимости товаров (работ, услуг), имущественных прав с учетом налога на добавленную стоимость, указанная в графе 9 по строке «Всего увеличение (сумма строк В)» корректировочного счета-фактуры (исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

т) в графе 18 — разница, отражающая уменьшение суммы налога на добавленную стоимость, указанная в графе 8 по строке «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры (исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

у) в графе 19 — разница, отражающая увеличение суммы налога на добавленную стоимость, указанная в графе 8 по строке «Всего увеличение (сумма строк В)» корректировочного счета-фактуры (исправленного корректировочного счета-фактуры);

(в ред. Постановления Правительства РФ от 30.07.2014 N 735)

(см. текст в предыдущей редакции)

ф) в графе 20 — регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости, указанный в графе 11 счета-фактуры.

Регистрационный номер декларации на товары указывается при реализации товаров, не подлежащих прослеживаемости, ввезенных на территорию Российской Федерации, в случае если их таможенное декларирование предусмотрено правом Евразийского экономического союза, либо регистрационный номер декларации на товары указывается в отношении товаров, не подлежащих прослеживаемости, выпущенных в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области.

При совершении операций с товарами, подлежащими прослеживаемости, указывается регистрационный номер партии товара, подлежащего прослеживаемости.

Графа 20 не заполняется в случае отсутствия данных, отраженных в графе 11 счета-фактуры;

(пп. «ф» введен Постановлением Правительства РФ от 02.04.2021 N 534)

х) в графе 21 — код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости, определяемой согласно Общероссийскому классификатору единиц измерения (ОКЕИ), указанной в графе 12 счета-фактуры. При заполнении графы 21 указывается товар, подлежащий прослеживаемости, предусмотренный перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации». Графа 21 не заполняется в случае отсутствия данных, отраженных в графе 12 счета-фактуры;

(пп. «х» введен Постановлением Правительства РФ от 02.04.2021 N 534)

ц) в графе 22 — количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости, предусмотренного перечнем, утверждаемым в соответствии с Законом Российской Федерации «О налоговых органах Российской Федерации», указанное в графе 13 счета-фактуры.

Графа 22 не заполняется в случае отсутствия данных, отраженных в графе 13 счета-фактуры;

(пп. «ц» введен Постановлением Правительства РФ от 02.04.2021 N 534)

ч) в графе 23 — стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость (в рублях). При заполнении графы 23 стоимость поставляемых (отгруженных) по счету-фактуре товаров, подлежащих прослеживаемости, без налога на добавленную стоимость, указывается отдельно по каждому регистрационному номеру партии товара, подлежащего прослеживаемости, указанному в соответствующей подстроке графы 20 журнала учета.

В случае отражения в счете-фактуре данных в отношении товаров, подлежащих прослеживаемости, в подстроках граф 20 — 22 строки журнала учета отражаются показатели подстрок граф 11 — 13 счета-фактуры в отношении товаров, подлежащих прослеживаемости.

Если в подстроках графы 11 счета-фактуры отражены одинаковые регистрационные номера партии товара, подлежащего прослеживаемости, то в подстроке графы 20 отражается указанный регистрационный номер партии товара, подлежащего прослеживаемости, а в подстроке 22 отражается общее количество товара, подлежащего прослеживаемости, с указанным регистрационным номером партии товара, подлежащего прослеживаемости.

В случае, указанном в абзаце третьем настоящего подпункта, в подстроках графы 23 журнала учета отражается стоимость товаров, подлежащих прослеживаемости, которым присвоен одинаковый регистрационный номер партии товара, подлежащего прослеживаемости.

(пп. «ч» введен Постановлением Правительства РФ от 02.04.2021 N 534)

12. При отражении в части 2 журнала учета показателей по счету-фактуре (исправленному счету-фактуре) графы 16 — 19 части 2 журнала учета не заполняются.

При регистрации исправленного счета-фактуры (в том числе корректировочного) в графах 8 — 23 указываются исправленные данные. Если данные в графах 8 — 23 не исправлялись, в соответствующих графах указываются данные, отраженные в счете-фактуре (в том числе корректировочном) до внесения в него исправлений.

(в ред. Постановлений Правительства РФ от 30.07.2014 N 735, от 02.04.2021 N 534)

(см. текст в предыдущей редакции)

Абзацы третий — четвертый утратили силу. — Постановление Правительства РФ от 19.08.2017 N 981.

(см. текст в предыдущей редакции)

При необходимости внесения изменений в журнал учета (в том числе после завершения налогового периода), регистрация счета-фактуры (в том числе корректировочного) производится в журнале учета за тот налоговый период, в котором был зарегистрирован счет-фактура (корректировочный счет-фактура) до внесения в него исправлений в следующем порядке.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

В новой строке журнала учета производятся записи данных по счету-фактуре (в том числе корректировочному) до внесения в него исправлений, подлежащие аннулированию (с отрицательным значением), и в следующей строке осуществляется регистрация счета-фактуры (в том числе корректировочного) с внесенными в него исправлениями (с положительным значением).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

В случае ошибочной регистрации в журнале учета счета-фактуры (корректировочного счета-фактуры) в новой строке журнала учета производятся записи данных по счету-фактуре (в том числе корректировочному), подлежащие аннулированию (с отрицательным значением) за тот налоговый период, в котором был ошибочно зарегистрирован указанный счет-фактура (в том числе корректировочный).

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

При обнаружении в текущем налоговом периоде факта отсутствия регистрации в журнале учета счета-фактуры (корректировочного счета-фактуры), полученного в истекшем налоговом периоде либо после завершения налоговых периодов, записи данных по такому счету-фактуре (в том числе корректировочному) производятся в новой строке журнала учета за тот налоговый период, в котором этот счет-фактура (в том числе корректировочный) составлен.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

Уточненные данные журнала учета используются для внесения изменений в налоговую декларацию по налогу на добавленную стоимость при обнаружении в текущем налоговом периоде ошибок (искажений), допущенных в истекшем налоговом периоде.

(абзац введен Постановлением Правительства РФ от 19.08.2017 N 981)

13. Абзац утратил силу. — Постановление Правительства РФ от 19.08.2017 N 981.

(см. текст в предыдущей редакции)

Журнал учета, составленный на бумажном носителе, подписывается до 20-го числа месяца, следующего за истекшим налоговым периодом, руководителем организации (уполномоченным им лицом) или индивидуальным предпринимателем (уполномоченным им лицом), прошнуровывается, его страницы пронумеровываются.

(в ред. Постановления Правительства РФ от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

Журнал учета за налоговый период, составленный в электронном виде, подписывается усиленной квалифицированной электронной подписью руководителя организации (уполномоченного им лица), индивидуального предпринимателя при передаче журнала учета в налоговый орган в случаях, предусмотренных Налоговым кодексом Российской Федерации.

(в ред. Постановления Правительства РФ от 28.05.2013 N 446)

(см. текст в предыдущей редакции)

Контроль за правильностью ведения журнала учета на бумажном носителе или в электронном виде, составленного организацией, осуществляет руководитель этой организации (уполномоченное им лицо), журнала учета, составленного индивидуальным предпринимателем (уполномоченным им лицом), — индивидуальный предприниматель.

(в ред. Постановления Правительства РФ от 19.08.2017 N 981)

(см. текст в предыдущей редакции)

Журнал учета, составленный на бумажном носителе или в электронном виде хранится в течение не менее 4 лет с даты последней записи.

14 — 15. Утратили силу. — Постановление Правительства РФ от 19.08.2017 N 981.

(см. текст в предыдущей редакции)

В статье расскажем, как создать, заполнить и отправить Журнал учета полученных и выставленных счетов-фактур в 1С 8.3 Бухгалтерия.

Порядок представления

Срок: не позднее 20.04.2023 за 1 квартал 2023.

- Календарь бухгалтера на II квартал 2023 года по сдаче отчетности

- Календарь бухгалтера на I квартал 2023 года по сдаче отчетности

Форма: Журнал учета полученных и выставленных счетов-фактур за 1 квартал заполняется по форме, утвержденной Постановлением Правительства от 26.12.2011 N 1137.

Кто обязан представлять: посредники (комиссионеры, агенты, экспедиторы, застройщики) в т. ч. на спецрежиме, которые не сдают декларацию по НДС (неплательщики НДС, не налоговые агенты).

Куда: в ИФНС по месту регистрации.

Вид: электронный.

Декларацию по НДС сдают посредники:

- плательщики НДС;

- налоговые агенты по НДС;

- неплательщики НДС, если выставили СФ с выделением суммы НДС (п. 5 ст. 173 НК РФ).

Все они включают данные из Журнала учета счетов-фактур в декларацию по НДС: разделы 10 и 11.

Сформируйте журнал из раздела Отчеты — Журнал учета счетов-фактур. Данные заполните по кнопке Сформировать.

По прослеживаемым товарам заполняются графы 20-23.

В графе 20 заполняется:

- по непрослеживаемым товарам — регистрационный номер ТД, если они импортированы (первые 3 блока номера из ГТД).

- по прослеживаемым товарам — регистрационный номер партии товаров.

Заполненный журнал доступен для отправки и выгрузки в разделе Отчеты — Регламентированные отчеты.

Для отправки сторонним оператором выгрузите отчет в файл по кнопке Выгрузить.

Направьте отчет в ИФНС по кнопке Отправить формы журнала или из раздела Отчеты при подключенной 1С-Отчетности.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить Журнал учета полученных и выставленных счетов-фактур за 1 квартал 2023, как проверить в 1С правильность журнала учета счетов-фактур, как выгрузить из 1С журнал счетов-фактур.

В связи с переходом на ЕНС срок сдачи Журнала учета счетов-фактур не меняется.

См. также:

- Универсальный отчет для анализа данных регистра Журнал учета счетов-фактур

- Как заполнить Журнал учета счетов-фактур выданных и полученных?

- Порядок представления Журнала учета счетов-фактур

- Состав Журнала учета счетов-фактур

- Декларация по НДС за 1 квартал 2023 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

Организации-посредники, не уплачивающие НДС или освобожденные от его уплаты, должны сдавать в налоговую инспекцию «Журнал учета счетов-фактур». Посредники, уплачивающие НДС, освобождены от этой обязанности.

Срок сдачи

Ежеквартально до 20 числа месяца, следующего за отчетным периодом.

Как сформировать

- В разделе «Отчетность/Налоговая» нажмите «+ Создать» и выберите «Журнал учета счетов-фактур».

- На титульном листе выберите свою организацию и проверьте, правильно ли указана налоговая инспекция.

- В зависимости от того, какие счета-фактуры нужно добавить, перейдите в раздел «Выставленные» или «Полученные».

- Нажмите «Добавьте» и заполните сведения о счетах-фактурах.

- Как загрузить данные?

- Подробнее о формулах и содержании каждого раздела

- Сверьте данные счетов-фактур с контрагентами. Это снизит риск отказа от налогового органа.

- Нажмите «Проверить». Если ошибок нет, нажмите «К отправке».

Отчет считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия, права и роли

- В разделе «ФНС» укажите отчетный период, нажмите «Новый отчет» и выберите «Журнал учета счетов-фактур».

- На титульном листе проверьте, правильно ли указана налоговая инспекция, и нажмите «Далее».

- Нажмите «Добавить», выберите раздел и кликните «Сохранить».

- Откройте созданную папку.

- Нажмите «Добавить» и заполните сведения о счетах-фактурах.

Чтобы добавить раздел, нажмите «К списку разделов» или Esc на клавиатуре.

- Как загрузить данные?

- Когда все поля будут заполнены, нажмите «Готово».

- Подробнее о формулах и содержании каждого раздела

- Сверьте данные счетов-фактур с контрагентами. Это снизит риск отказа от налогового органа.

- Отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Как сформировать и отправить «Журнал учета полученных и выставленных счетов-фактур»

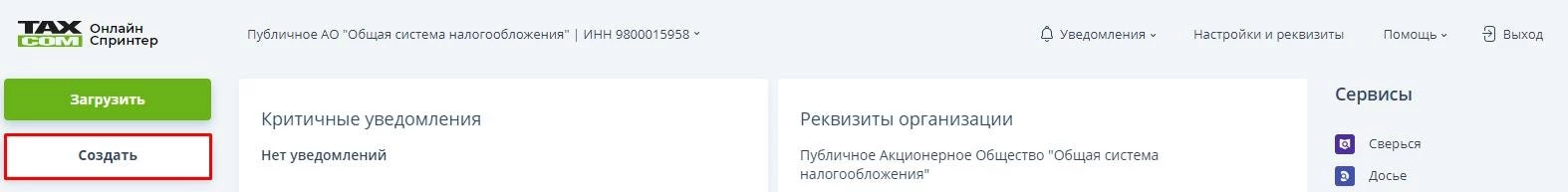

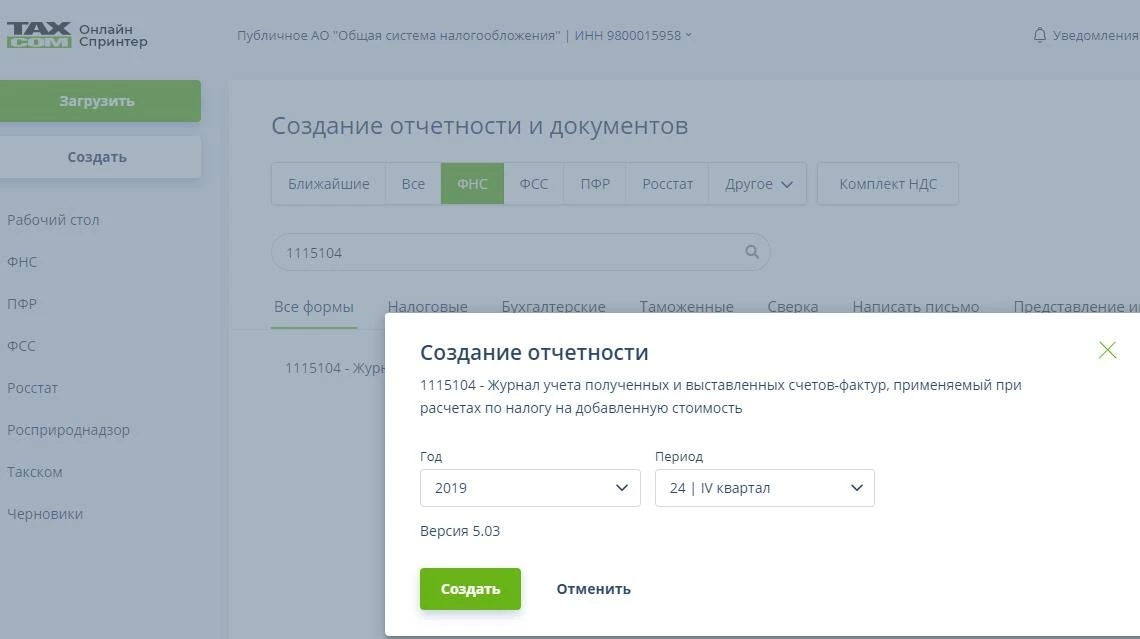

Чтобы сформировать «Журнал учета полученных и выставленных счетов-фактур» в «Онлайн-Спринтере»:

- Нажмите кнопку «Создать».

- В разделе «ФНС» выберите форму «1115104 – Журнал учета полученных и выставленных счетов-фактур», год и период, за который формируется документ, затем нажмите «Создать».

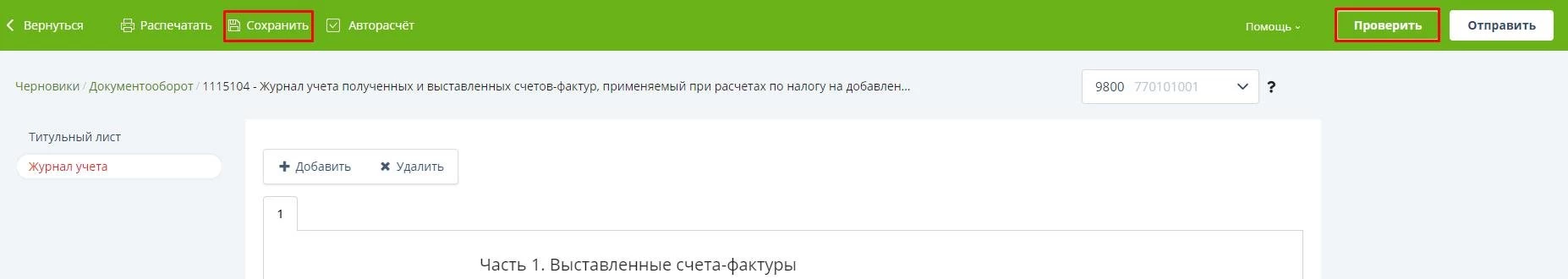

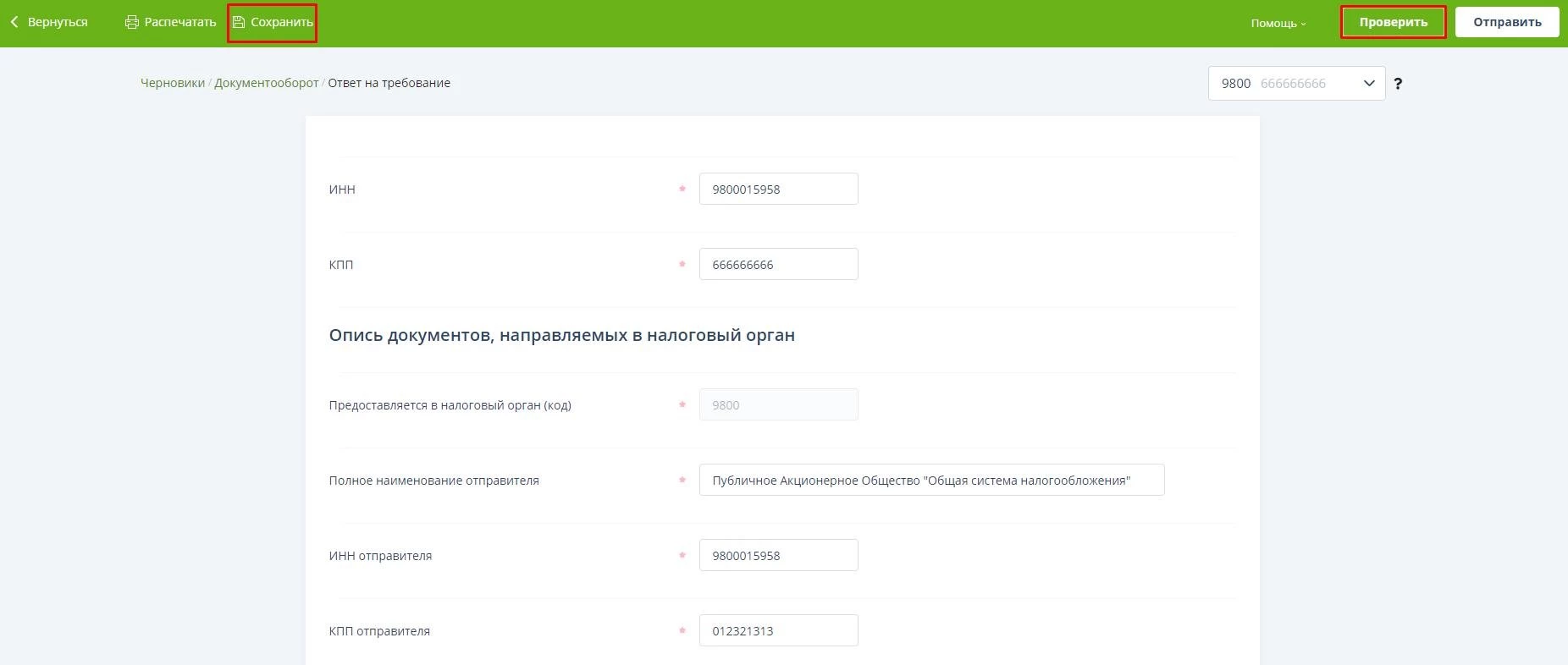

- Заполните документ. После заполнения нажмите кнопки «Сохранить», затем «Проверить».

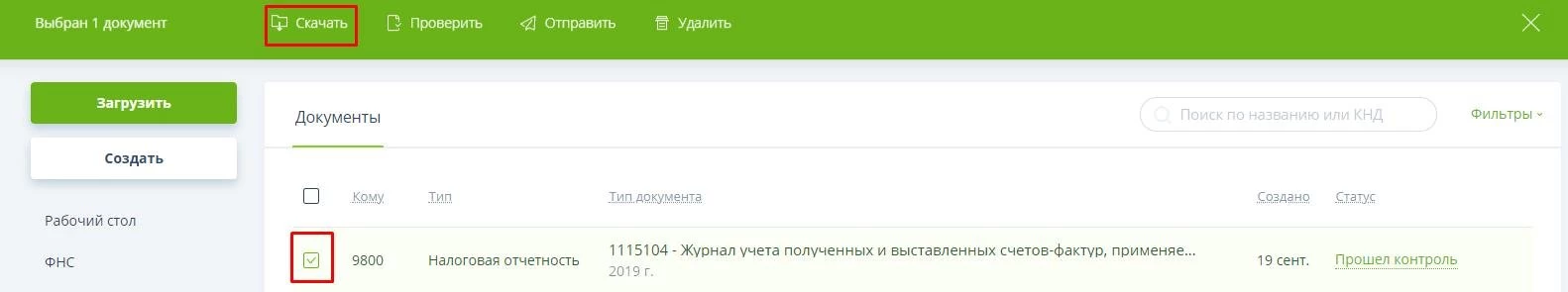

- После проверки документа сохраните его на компьютер.

Чтобы отправить журнал:

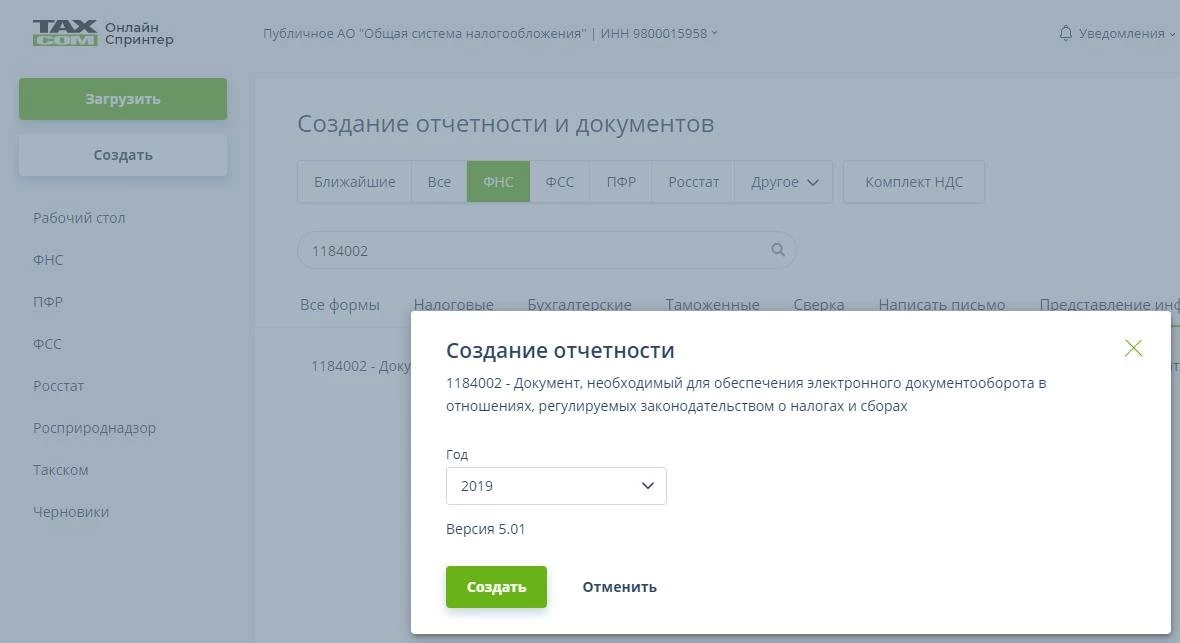

- Нажмите «Создать».

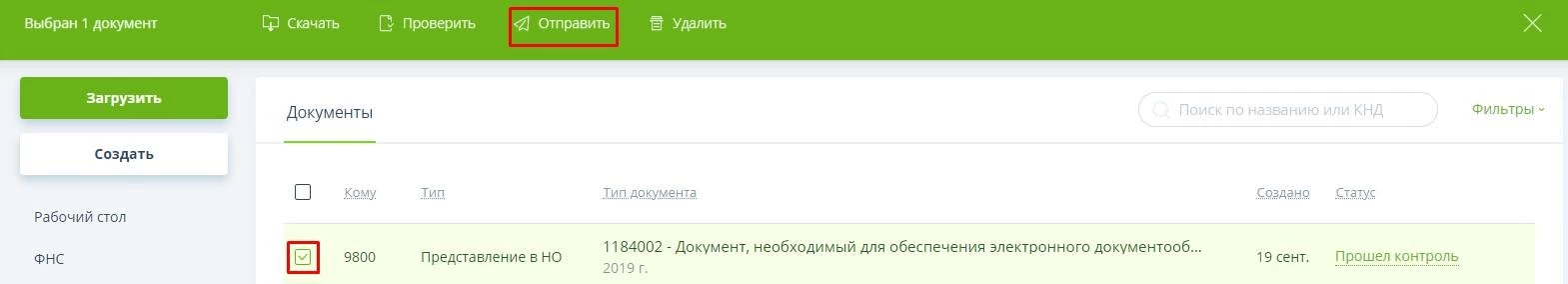

- Перейдите на вкладку «ФНС» — «Представление информации» и выберите форму «1184002 – Документ, необходимый для обеспечения электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах», затем нажмите «Создать».

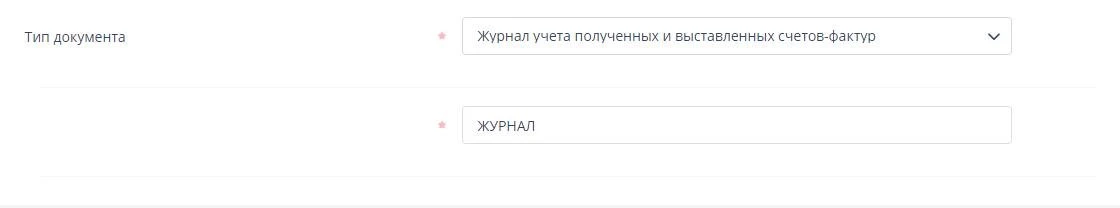

- В поле «Тип документа» выберите «Журнал учета полученных и выставленных счетов-фактур».

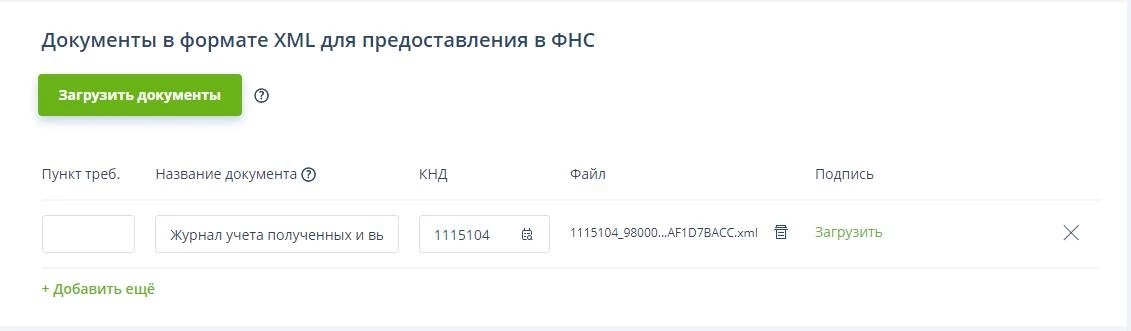

- В разделе «Документы в формате XML для предоставления в ФНС» нажмите «Загрузить документы» и выберите файл, сохраненный на компьютере.

- Нажмите «Сохранить», затем «Проверить».

- После завершения проверки пометьте отчет галкой и нажмите «Отправить».

Сдавайте отчётность

в срок и без ошибок

Помогла ли статья решить вопрос?

Да Нет

Благодарим за отзыв!

Отправить

Спасибо, что сообщили нам!

Отправить

Спасибо, что сообщили нам!