Г.Н. Химич,

эксперт журнала «Российский налоговый курьер»

Журнал «Российский налоговый курьер»

Публикация подготовлена при участии специалистов Сводно-аналитического управления ФНС России

Нередко налогоплательщикам нужно получить информацию или разъяснения из официальных источников, например из финансовых или налоговых органов. Как определить, куда надо обращаться? Как правильно составить запрос и какие документы следует к нему приложить?

Куда и с каким вопросом обращаться

В статье 21 Налогового кодекса сказано, что налогоплательщики вправе обращаться с запросами как в налоговые органы, так и в финансовые. Однако у этих органов разная компетенция. Поэтому прежде всего нужно определить, куда именно надо обращаться.

Налоговые органы согласно пункту 1 статьи 21 НК РФ предоставляют налогоплательщикам бесплатную информацию:

— о действующих налогах и сборах;

— законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах;

— порядке исчисления и уплаты налогов и сборов;

— правах и обязанностях налогоплательщиков;

— полномочиях налоговых органов и должностных лиц.

Кроме того, налогоплательщики вправе получать от налоговых органов формы налоговой отчетности и разъяснения о порядке их заполнения.

От Минфина России налогоплательщики могут получать письменные разъяснения по вопросам применения федерального законодательства о налогах и сборах. За разъяснениями регионального налогового законодательства надо обращаться в финансовые органы субъектов Российской Федерации, а нормативных правовых актов местного значения — в органы местного самоуправления. Ответы на свои вопросы налогоплательщики получают на бесплатной основе.

Вопросом о том, чем отличается информация о порядке исчисления налогов и сборов, предоставляемая налоговыми органами, от разъяснений по вопросам применения налогового законодательства, за которыми нужно обращаться в финансовые органы, задаются многие налогоплательщики. По сути, чтобы правильно исчислить налог, надо правильно применить налоговое законодательство.

Налоговые органы предоставляют информацию, которая непосредственно содержится в Налоговом кодексе и нормативных правовых актах, принятых в соответствии с ним. Например, о том, как правильно определить налоговую базу и исчислить налоги (сборы), о налоговых и отчетных периодах, сроках уплаты, льготах и т. д.

ПРИМЕР 1

И.И. Иванов направил в налоговую инспекцию обращение с вопросом: имеет ли налогоплательщик право на социальный налоговый вычет в размере стоимости комплексного курса лечения ожогов 30% поверхности тела?

Инспекция сообщила И.И. Иванову, что налогоплательщик вправе применить указанный вычет при соблюдении требований статьи 219 НК РФ, учитывая, что указанный курс лечения включен в Перечень дорогостоящих видов лечения, утвержденный постановлением Правительства РФ от 19.03.2001 № 201. Кроме того, инспекция разъяснила порядок предоставления социального налогового вычета, включая требования, перечисленные в статье 219 НК РФ.

Однако довольно часто на практике возникают нестандартные ситуации и вопросы, на которые в Налоговом кодексе и сопутствующих ему документах ответов не содержится. Субъекты налоговых отношений могут столкнуться и с противоречиями в законодательных актах. Тогда за разъяснениями следует обращаться в Министерство финансов РФ или соответствующие региональные (местные) органы. Финансовые органы разъясняют неточности, неясности и таким образом устраняют пробелы в законодательстве о налогах и сборах.

Заметим, что многие налогоплательщики по сложившейся традиции обращаются со спорными вопросами о применении налогового законодательства в налоговые инспекции. Мотив простой: налогоплательщики считают, что важнее знать позицию того органа, который фактически проводит налоговые проверки.

Однако это мнение ошибочно. Налоговые инспекции не имеют права давать разъяснения по этим вопросам. В таких случаях они должны в 5-дневный срок переадресовать запрос в Минфин России, финансовые органы субъектов РФ или органы местного самоуправления. При этом налогоплательщик должен быть уведомлен, что его запрос переадресован.

ПРИМЕР 2

ГУП «Восток» обратилось в налоговую инспекцию с просьбой разъяснить следующие вопросы.

1. По какой ставке НДС облагается реализация работ, непосредственно связанных с перевозкой товаров, которые помещены под таможенный режим международного таможенного транзита?

2. Учитываются ли при определении налоговой базы по налогу на прибыль организаций инвестиции, полученные при проведении инвестиционных конкурсов, если в отчетности они не учтены отдельно?

3. Каков порядок обложения налогом на прибыль организаций дохода государственного унитарного предприятия от реализации безвозмездно переданного имущества с учетом того, что статьей 43 Бюджетного кодекса установлено, что средства, полученные от такой реализации, зачисляются в соответствующие бюджеты в полном объеме?

Поскольку первые два вопроса требуют разъяснений о налоговой ставке и порядке определения налоговой базы, ответы на них руководителю ГУП «Восток» дала налоговая инспекция. Третий же вопрос затрагивает разъяснение содержащих противоречия положений Налогового и Бюджетного кодексов. Поэтому инспекция направила вопрос по почте в Минфин России, уведомив об этом ГУП «Восток».

Налогоплательщики нередко выражают недоумение по поводу того, что вышестоящая организация пересылает их обращение в нижестоящую. Основной причиной такого «невнимания» к проблемам налогоплательщиков является то, что о способе решения данного вопроса уже проинформированы нижестоящие органы. И в этом случае ответ налогоплательщику будет дан налоговым органом по месту его учета.

Как правильно оформить запрос

Главное правило при обращении в налоговые или финансовые органы с вопросом заключается в следующем. Объекты, факты, правоотношения, о которых идет речь в запросе, должны реально существовать. Анализ положений статей 21, 32 и 34.2 НК РФ показывает, что рассматривать вопросы, связанные с гипотетическими ситуациями, которые могут возникнуть в будущем, налоговые и финансовые органы не должны. Эти ведомства обязаны информировать и разъяснять соответствующее законодательство именно налогоплательщикам. А раз объекты, факты или правоотношения еще не возникли, то и налогоплательщик в отношении них не может быть признан таковым.

ПРИМЕР 3

Индивидуальный предприниматель А.А. Сидоров направил в налоговую инспекцию по месту своего учета обращение. В нем он сообщил, что намерен начать деятельность на валютном рынке «Интернет-Биржа Валют». В связи с этим он попросил разъяснить, как будет облагаться указанная деятельность и какие налоги ему надо будет заплатить.

Налоговая инспекция, рассмотрев обращение А.А. Сидорова, направила ему ответ с отказом в разъяснении его вопроса. Инспекция обосновала это тем, что в настоящее время А.А. Сидоров не признан налогоплательщиком по деятельности, которую он намерен вести.

Еще одна рекомендация налогоплательщикам. Если в обращении есть ссылка на различные документы (к примеру, на судебные постановления или решения налоговых органов), их оригиналы или копии целесообразно приложить к запросу. Одного лишь указания на содержание этих документов недостаточно. Для составления исчерпывающего ответа налоговым и финансовым органам необходимо ознакомиться с самим документом. Ведь не исключено, что налогоплательщик в своем запросе может неточно отразить суть документа.

|

КСТАТИ |

|

Следите за подписью К ответам, полученным из Минфина России, надо относиться очень внимательно. Подтверждением тому, что изложенные в ответе разъяснения — это официальная позиция министерства, является подпись министра финансов Российской Федерации, его заместителей, директора Департамента налоговой и таможенно-тарифной политики и его заместителей. На это указано в письме Минфина России от 06.05.2005 № 03-02-07/1-116. |

ПРИМЕР 4

Руководитель ЗАО «Енисей» направил обращение в Управление ФНС России по г. Москве. В обращении указывалось, что налоговая инспекция в результате выездной налоговой проверки приняла в отношении ЗАО «Енисей» неправомерное решение о привлечении к налоговой ответственности.

Руководитель ЗАО «Енисей» просил вышестоящую инстанцию отменить это решение. При этом к запросу не были приложены оспариваемый акт налоговой инспекции и возражения налогоплательщика.

УФНС России по г. Москве направило в адрес ЗАО «Енисей» ответ с отказом в рассмотрении жалобы. Основанием для отказа послужило то, что документы, необходимые для рассмотрения жалобы, отсутствуют.

|

КСТАТИ |

|

Обращения по электронным каналам связи Сегодня телекоммуникационные технологии получили большое распространение. Поэтому налогоплательщики часто обращаются в налоговые органы либо по электронной почте, либо оставляя свой вопрос на сайте. Естественно, в этом случае невозможно подтвердить полномочия лица, которое подписало запрос. В таких ситуациях налоговые органы руководствуются Порядком приема и рассмотрения обращений в ФНС России в электронном виде. Порядок размещен на сайте ФНС России www.nalog.ru. Обращения с неполной или неточной информацией об отправителе не рассматриваются. Не принимаются также к рассмотрению обращения, в которых содержатся вопросы, не относящиеся к компетенции ФНС России или требующие в соответствии с установленным порядком наличия удостоверяющих реквизитов (подписи, печати и др.). Документы, переданные в электронном виде без использования в установленном порядке технологии электронной подписи, не имеют юридической силы. Данный способ может применяться для передачи документов, не требующих удостоверения их подлинности. Таким образом, если в обращении налогоплательщика, направленном на сайт налогового органа, поставлен вопрос о конкретной хозяйственной ситуации, возникшей в процессе деятельности, то ответ может не содержать необходимой информации. Ведь в этом случае для решения вопроса необходимы удостоверяющие реквизиты (подпись, печать и др.). Поэтому лучше в обращении изложить вопрос в общей форме, а не затрагивать конкретную ситуацию. |

И последнее. Налогоплательщики должны обращаться в налоговые органы по месту своего учета. Обращение в вышестоящие налоговые органы возможно только в том случае, если налогоплательщик сомневается в правильности ответа или ответ вообще не получен. Причем запрос налогоплательщика и ответ уполномоченного лица могут быть как устными, так и письменными. Что касается запроса в финансовые органы, то он всегда должен быть письменным.

Кто вправе подписать запрос

Налогоплательщик может участвовать в отношениях, регулируемых налоговым законодательством, через законного или уполномоченного представителя. Об этом сказано в статье 26 Налогового кодекса. Полномочия законных представителей налогоплательщиков-организаций, как следует из статьи 27 Кодекса, подтверждаются законом или учредительными документами. Обычно законный представитель организации — это ее руководитель.

Уполномоченный представитель организации действует на основании доверенности, оформленной согласно гражданскому законодательству. Следовательно, запрос в финансовые или налоговые органы должен подписать либо руководитель, либо уполномоченный представитель. Последний прикладывает к запросу доверенность либо ее копию, заверенную руководителем организации.

Если запрос подписал не руководитель, а, например, главный бухгалтер или юрисконсульт и документы, подтверждающие его полномочия, не представлены, налоговый орган откажет в рассмотрении такого обращения. Причина тому — отсутствие оснований для рассмотрения. Право на получение информации или разъяснений имеет только законный или уполномоченный представитель организации.

Обратите внимание: обращения учредителей, не являющихся законными или уполномоченными представителями, также не рассматриваются.

Сотрудники аудиторских, консалтинговых и юридических фирм могут быть уполномоченными представителями организации-налогоплательщика. Поэтому при наличии доверенности они также могут обращаться с запросами в компетентные органы, но при условии, что делать это они будут от имени своих клиентов. Налоговые и финансовые органы не обязаны разъяснять фирмам, специализирующимся на оказании консультационных услуг, налоговое законодательство в связи с проблемами их клиентов. В то же время такие фирмы могут обратиться в государственные органы как налогоплательщики.

Если разъяснение ошибочно

Предположим, что специалист, который готовил ответ на вопрос налогоплательщика, ошибся. Это привело к тому, что налогоплательщик совершил налоговое правонарушение. Например, не уплатил (не полностью уплатил) налог. Или грубо нарушил правила учета доходов, расходов и объектов налогообложения. Можно ли привлечь такого налогоплательщика к ответственности?

Нет, нельзя. Выполнение письменных разъяснений по вопросам применения налогового законодательства, если они даны финансовыми органами (другими уполномоченными государственными органами) или их должностными лицами в пределах их компетенции, является обстоятельством, исключающим вину налогоплательщика. Об этом сказано в подпункте 3 пункта 1 статьи 111 НК РФ. Если же разъяснение выходит за пределы полномочий соответствующего государственного органа, вина налогоплательщика не исключается.

ПРИМЕР 5

В результате выездной проверки ООО «Березка» должностные лица налоговой инспекции выявили грубое нарушение правил учета доходов и расходов организации. В связи с этим налогоплательщику был вручен акт налоговой проверки, в котором указывалось на подтвержденный факт правонарушения.

Руководитель ООО «Березка» Н.Н. Петров не признал себя виновным, заявив, что руководствовался разъяснениями налогового органа. Однако письмо инспекции, на которое ссылался Н.Н. Петров, содержало разъяснение по вопросам бухгалтерского учета. А поскольку вопросы бухучета и отчетности относятся к компетенции Минфина России (а не ФНС России), должностные лица инспекции привлекли ООО «Березка» к налоговой ответственности за совершенное правонарушение.

Возможна и другая ситуация. Ошибочный ответ был обнародован в средствах массовой информации, и им воспользовался другой налогоплательщик. Это также привело к налоговому правонарушению.

Можно ли в этом случае применить к налогоплательщику меры налоговой ответственности? Нет, нельзя. Поскольку такой ответ был подписан уполномоченным должностным лицом (а мы рассматриваем только этот вариант), он считается официальной позицией государственного органа. При этом не имеет значения, адресовано разъяснение непосредственно налогоплательщику, который направил запрос, или неопределенному кругу лиц. Такой вывод следует из пункта 35 постановления Пленума ВАС РФ от 28.02.2001 № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации» и письма Минфина России от 21.09.2004 № 03-02-07/39.

Ответ должен быть дан в течение 30 календарных дней с даты поступления запроса. При необходимости срок рассмотрения обращения может быть продлен, но не более чем на 30 дней. Об этом, а также о причинах продления необходимо проинформировать заявителя. Ответ на запрос дается в простой, четкой и понятной форме с указанием фамилии, имени, отчества и номера телефона исполнителя.

Дата публикации: 11.06.2013 10:25 (архив)

Практика работы с налогоплательщиками даёт основания утверждать, что большинство налогоплательщиков готовы платить законно установленные налоги.

В то же время, очень часто они не знают, как применить ту или иную норму налогового законодательства, как правильно рассчитать суммы налогов, подлежащих уплате, когда и куда их платить.

При возникновении у налогоплательщиков тех или иных вопросов многие из них обращаются в налоговую службу, направляя запросы в письменном виде по почте или в электронной виде без электронной подписи через Интернет-сайт Федеральной налоговой службы (www.nalog.ru). Право получать от налоговых органов бесплатную информацию (в том числе в письменном виде) установлено статьей 21 Налогового кодекса Российской Федерации (далее – НК РФ).

С начала 2013 года сотрудники инспекции Федеральной налоговой службы по г.Белгороду подготовили 154 письменных ответа на запросы, поступившие от налогоплательщиков.

В тоже время, НК РФ и Административный регламент Федеральной налоговой службы, утвержденный приказом Минфина Российской Федерации от 02.07.2012 года №99н (далее — Регламент), определяют порядок обращения налогоплательщиков в налоговую службу для получения информации о налоговом законодательстве, и содержат ряд требований, несоблюдение которых, может стать причиной для отказа предоставить налогоплательщику запрашиваемую информацию.

Например, той же статьей 21 НК РФ определено, что для получения бесплатной информации налогоплательщику необходимо обращаться в налоговый орган по месту своего учета. Аналогичное условие предоставления государственной услуги по информированию содержится и в Регламенте.

Кроме того, при подготовке письменных обращений в налоговую службу, налогоплательщикам следует обратить внимание на то, что отсутствие в запросе некоторых данных заявителя, также в соответствии с Регламентом, может стать основанием для отказа по предоставлению услуги по информированию.

Например, в запросе, поступившем на бумажном носителе или через Интернет от физического лица, не являющегося индивидуальным предпринимателем, должны быть указаны фамилия, имя, отчество (при наличии) обратившегося, а также почтовый адрес или адрес электронной почты.

Если запрос направляет организация на бумажном носителе, то в запросе должно быть указано полное наименование организации, ИНН организации, подпись лица, подписавшего запрос, почтовый адрес организации, на который необходимо направить ответ. Кроме этого, если организация направила запрос не на бланке организации, изготовленном типографским способом, то на письме должна быть печать организации.

Запрос, полученный от индивидуального предпринимателя должен содержать фамилию, имя, отчество (при наличии) индивидуального предпринимателя, подпись и ИНН индивидуального предпринимателя, а также почтовый адрес.

Если налогоплательщики желают получить ответ от налогового органа в электронном виде, то следует указать адрес электронной почты, на который следует направить подготовленный ответ.

Руководствуясь пунктом 30 Регламента, налоговый орган, в частности, имеет право отказать в предоставлении государственной услуги (информации), если в запросе будут: просьбы о предоставлении сведений, составляющих государственную, налоговую или иную охраняемую законом тайну или сведений конфиденциального характера; просьбы о подтверждении правильности применения законодательства о налогах и сборах; просьбы о проведении экспертиз договоров, учредительных или иных документов, если законодательством РФ не установлено иное; вопросы, по которым заявители два раза или более уже давались ответы на аналогичные вопросы.

Подготовка ответов на поступившие письменные запросы налогоплательщиков осуществляется налоговым органом в течение 30 календарных дней со дня их регистрации в инспекции (п.93 Регламента).

Если в письменном запросе содержатся вопросы, которые не входят в компетенцию налогового органа, то не позднее 6 рабочих дней со дня регистрации запроса налоговый орган обязан направить письмо налогоплательщику о том, что запрос направлен по принадлежности в другой государственный орган.

Хотелось бы обратить внимание налогоплательщиков на то, что соблюдение всех вышеуказанных требований к оформлению письменных запросов будет способствовать своевременному получению ответов на интересующие их вопросы, повышению налоговой грамотности.

Письмо в налоговую о разъяснении — это документ, в котором налогоплательщик обращается в территориальную ИФНС или центральный аппарат службы и запрашивает информацию по правоприменению законодательных норм. Отправить просьбу могут как сами плательщики, так и их доверенные представители.

В каких случаях писать обращение в налоговую

Налогоплательщики — организации, ИП, физлица — вправе обращаться в Федеральную налоговую службу за разъяснениями, если возникают сложности в трактовке законов, норм и правил. Этот процесс строго регламентирован:

- 59-ФЗ от 02.05.2006 «О порядке рассмотрения обращений граждан РФ».

- 8-ФЗ от 09.02.2009 «Об обеспечении доступа к информации о деятельности госорганов и органов местного самоуправления».

- НК РФ.

- ПП РФ № 506 от 30.09.2004 «Положение о ФНС».

- Приказ ФНС России № ММВ-7-19/343@ от 08.07.2019 «Об утверждении Административного регламента ФНС по предоставлению государственной услуги по бесплатному информированию налогоплательщиков».

Плательщики налогов, сборов, страховых взносов и налоговые агенты имеют возможность подавать запрос в ИФНС для объяснения порядка применения законодательных нормативов (пп. 2 п. 1, п. 3 ст. 21, п. 2 ст. 24 НК РФ). Но есть нюанс: получить такие разъяснения от налоговиков плательщики вправе только по вопросам, которые связаны с выполнением обязанности по уплате налогов, сборов или взносов. В инспекцию обращаются сами налогоплательщики или их представители, действующие по доверенности (ст. 29 НК РФ).

Как оформить обращение в ИФНС

Унифицированной формы обращения нет. Налогоплательщики подают запрос в свободной форме, но с соблюдением некоторых правил:

- В первую очередь следует выбрать формат запроса — устный, письменный или электронный.

- Необходимо четко сформулировать запрос. Прежде чем отправлять письмо, изучите действующие нормативы и доступные источники информации и разъяснительные письма Минфина и ФНС по интересующему вопросу.

- В обращении надлежит идентифицировать налогоплательщика — прописать название, ИНН и КПП юридического лица. Для обращения физлица потребуется его ФИО и ИНН (письмо ФНС № БС-4-11/5783@ от 06.04.2020).

В регламенте ФНС приведен перечень обязательных сведений, которые необходимо указать в письме о разъяснении:

- название юридического лица или ФИО физического лица;

- ИНН организации или физлица;

- почтовый адрес или электронная почта отправителя для передачи ответа;

- суть обращения;

- подпись отправителя: руководителя организации или налогоплательщика — физического лица.

Письма, в которых нет данных обращающегося лица (фамилии, имени, отчества) и адреса отправителя, не принимают к рассмотрению.

Если в организации используют печать, то необходимо поставить оттиск в запросе о разъяснении. Обращение обычно составляют в двух экземплярах: один передается в инспекцию, другой, с пометкой о приеме в ИФНС, остается у отправителя.

Образцы писем в ИФНС

Шаблон письма в инспекцию:

Начальнику

_________________________________________________________________

_________________________________________________________________

(указывается наименование налогового органа, ФИО начальника)

_______________________________________

_______________________________________

(полное наименование организации,

ИНН/КПП, место нахождения организации;

ФИО индивидуального предпринимателя, ИНН;

ФИО физического лица, не являющегося индивидуальным

предпринимателем, ИНН (при наличии),

место жительства физического лица

______________________________

(указать тему запроса)

Прошу Вас дать письменный ответ по вопросу ______________________

_________________________________________________________________

_________________________________________________________________

(кратко, по существу, разборчивым почерком изложить суть вопроса;

указать способ получения ответа лично, по почте или электронной почте)

Подпись руководителя организации

(физического лица) (представителя)

_____________ _____________________

(подпись) (расшифровка подписи)

М.П.

фамилия, имя, отчество (при наличии) исполнителя

контактный телефон

А вот образец, как написать письмо о разъяснении в ИФНС:

Как и куда отправлять запрос

Обычно налогоплательщики обращаются за разъяснением в налоговую инспекцию по месту учета (ст. 21 НК РФ). При необходимости запрос отправляют в центральный аппарат.

Есть три способа подачи письма о разъяснении в ФНС:

- Лично — передать документы в канцелярию территориальной ИФНС. Датой предоставления является день приема письма.

- По почте — заказным письмом с уведомлением о вручении и описью вложений. Дата предоставления в этом случае — день отправки.

- В электронном виде — по телекоммуникационным каналам связи. Обращение зарегистрируют в день его направления.

Если отправляете заявку в электронном виде, то дождитесь уведомления о регистрации письма. Это является подтверждением приема и начала работы с запросом о разъяснении.

Налогоплательщикам доступен еще один способ отправки заявок — специальный сервис «Обратиться в ФНС России». Пользователь создает обращение, определяет причину его подачи, уточняет детали, указывает контактную информацию и отправляет запрос.

Письменный запрос о разъяснении зарегистрируют в течение трех дней с даты его поступления в ИФНС. Обращения рассматривают в течение 30 дней. В особых случаях рассмотрение продлевают еще на 30 дней, о чем отдельно уведомляют налогоплательщика. Ответ придет тем способом, который заявитель указал при отправке.

На основании своих прав любой налогоплательщик может направить обращение в налоговую за разъяснением по вопросам применения законодательства о налогах и сборах. Налоговые органы обязаны предоставить письменный или устный ответ на запрос заявителя или вправе отказать ему.

В каких случаях писать в ФНС

Административный регламент ФНС по бесплатному информированию налогоплательщиков о законодательстве по налогам и сборам (далее Регламент) утвержден приказом ФНС № ММВ-7-19/343@ от 08.07.2019. В нем установлены сроки и административные процедуры налоговых органов по предоставлению услуги.

Законодательство по налогам и сборам регулярно меняется, поэтому возникают ситуации, при которых новые нормы закона трактуются сложно и не возникает однозначного понимания, как действовать. В таких случаях плательщики вправе написать письмо в налоговый орган для разъяснений законодательства по налогам и сборам.

В статье 21 НК РФ указаны права налогоплательщиков, среди которых бесплатное информирование о действующих налогах и сборах (пп. 1 п. 1). Налоговые агенты имеют такие же права, как и налогоплательщики на основании п. 2 ст. 24 НК РФ. Права налогоплательщиков не ограничиваются письменными разъяснениями ИФНС, в пп. 2 п. 1 ст. 21 сказано, что они вправе получить информацию и от Минфина по вопросам применения действующего законодательства о налогах и сборах.

По каким вопросам обратиться в ИФНС:

- разъяснения, касающиеся действующих налогов и сборов, порядка их расчета, прав и обязанностей налогоплательщика и налогового органа, форм деклараций;

- запрос справки о состоянии расчетов, сведений, не являющихся налоговой тайной, выписки из ЕГРН или ЕГРЮЛ, справки об открытых расчетных счетах;

- просьба о зачете переплаты или о возврате по налогам, проведении сверки, уточнении платежа и т. д.

Если написанный вами запрос не входит в компетенцию ИФНС, то его перенаправят в другой орган (например, в Минфин) и известят вас об этом. В таком случае целесообразно обратиться напрямую в Минфин, чтобы не увеличивать время ожидания ответа.

На основании постановления Конституционного суда РФ № 34-П от 28.11.2017 государственные органы, которые обязаны разъяснять нормы законодательства о налогах и сборах, не могут уклоняться от дачи налогоплательщикам письменных разъяснений по запросам. Данные запросы, даже отраслевые и узконаправленные, не предполагают перенаправление налогоплательщиков в иные государственные органы. Это связано с тем, что юридические разъяснения должны поступать от уполномоченных на это государственных органов. Запросить информацию по узкой специфике деятельности налогоплательщика Минфин может в рамках межведомственного взаимодействия и дать конкретные разъяснения по запросу.

В пп. 3 п. 1 ст. 111 НК РФ сказано, что вина в совершении налогового правонарушения налогоплательщика, который выполняет письменные разъяснения уполномоченных государственных органов по вопросам применения законодательства, исключается. На основании п. 8 ст. 75 НК РФ по этим же основаниям налогоплательщику не начислят пени на сумму недоимки.

Как оформить обращение в ФНС

В соответствии с п. 2 и п. 3 Регламента заявление подают:

- налогоплательщики, плательщики сборов, страховых взносов;

- налоговые агенты;

- их представители (при условии документального подтверждения полномочий).

Обратитесь за разъяснениями в ИФНС:

- в устной форме;

- в письменной форме;

- в электронной с помощью ТКС.

Порядок процедуры размещается на стендах в инспекциях, на сайте ФНС, в МФЦ, разъяснения последовательности действий дают по телефонам горячей линии и т. д.

В п. 13 Регламента указаны сроки оказания услуги:

- при устном обращении она предоставляется в день обращения;

- при письменном или электронном — в течение 30 календарных дней со дня регистрации письма.

Срок по решению руководителя ИФНС могут продлить, но не более чем на 30 календарных дней (п. 13 Регламента).

Основания для отказа в приеме документов, необходимых для оказания услуги по бесплатному информированию:

| Для физического лица, не являющегося ИП |

Отсутствие данных:

|

|---|---|

| Для организации или ИП |

Отсутствие данных:

|

Таким образом, письменный запрос должен содержать:

- Для организаций: полное наименование, ИНН, почтовый адрес, должность, Ф. И. О. и подпись руководителя или представителя по доверенности, печать организации.

- Для ИП: полное наименование, ИНН, почтовый адрес, Ф. И. О. предпринимателя, подпись.

- Для физического лица: Ф. И. О., подпись, почтовый адрес.

В п. 21 Регламента указаны и основания для отказа в предоставлении информации. Например, вам не ответят на просьбы подтвердить правильность применения законодательства о налогах и сборах; просьбы о проведении экспертиз договоров или учредительных документов; на вопросы, ответы на которые два и более раз предоставлялись плательщику и т. д.

Государственная пошлина за услугу не взимается. Максимальное время предоставления информации заявителю при устном обращении 15 минут (п. 42 Регламента).

В старом Регламенте была утверждена форма, по которой плательщики подавали запрос в ИФНС. В текущем подобный образец отсутствует. Составьте запрос в свободной форме или возьмите образец из старого Регламента. Главное, помните о наличии обязательных реквизитов. Их отсутствие — основание для отказа ИФНС в представлении информации.

Вот для примера образец, как написать письмо о разъяснении в налоговую инспекцию:

Помимо запросов о разъяснениях применения действующего законодательства, возможно проверить потенциального контрагента в рамках бесплатного информирования ИФНС.

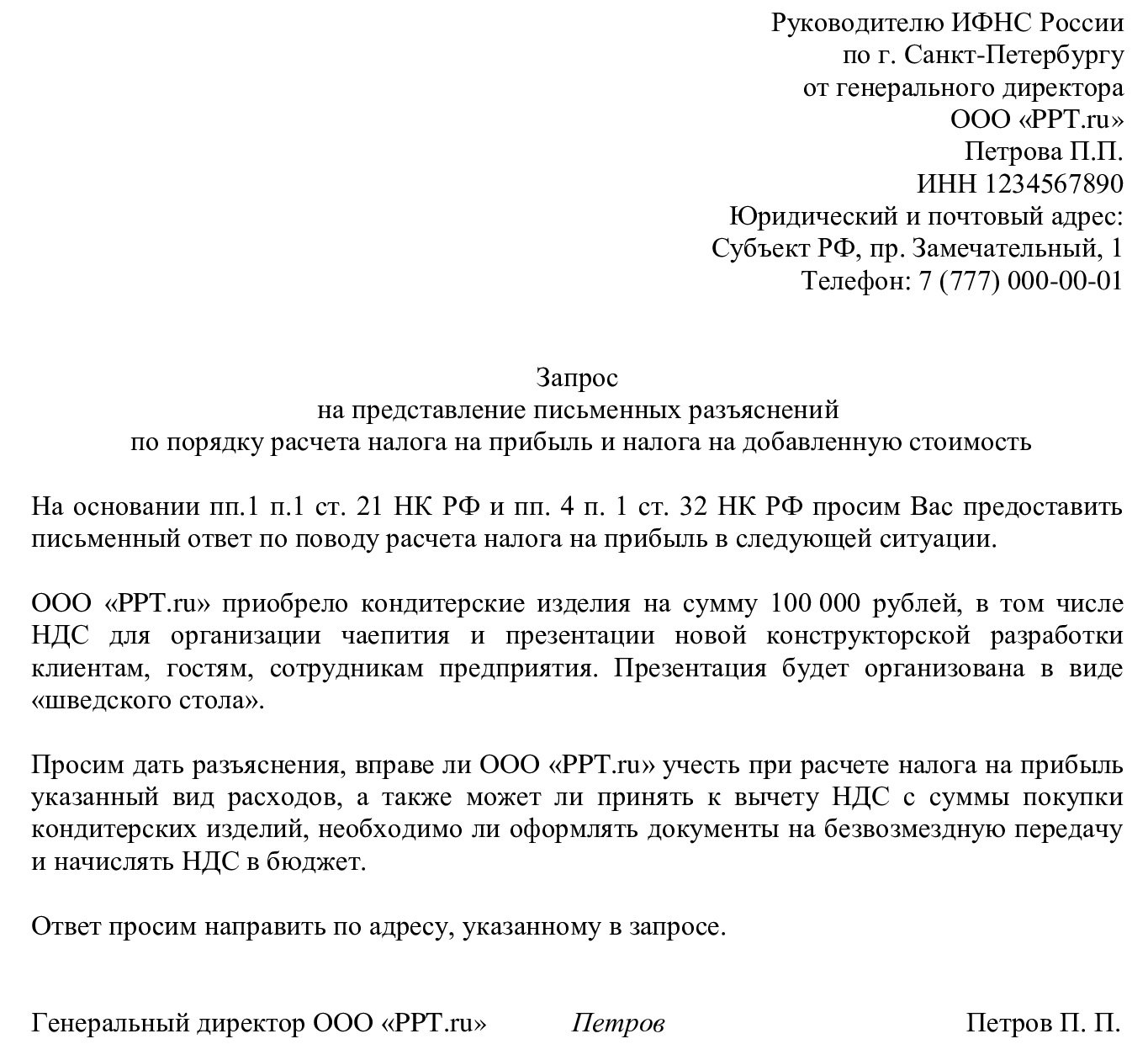

Пример запроса:

Руководителю ИФНС России

по г. Санкт-Петербургу

от генерального директора

ООО «PPT.ru»

Петрова П. П.

ИНН 1234567890

Юридический и почтовый адрес:

Субъект РФ, пр. Замечательный, 1

Телефон: 7 (777) 000-00-01

Письмо

о предоставлении сведений о налоговой благонадежности контрагента

В целях должной осмотрительности при выбора контрагента просим сообщить следующие сведения о потенциальном поставщике — ООО «Компания», ИНН 2500250025:

- Состоит ли компания на учете в налоговом органе.

- Своевременно ли представляет налоговую отчетность и уплачивает налоговые платежи.

Ответ просим направить по адресу, указанному в запросе.

Генеральный директор ООО «PPT.ru» Петров Петров П. П.

Как и куда отправлять запрос

Основание для начала работы налоговых органов с запросом является обращение в письменной форме.

Куда отправляется: в налоговый орган по месту учета заявителя (представляется заявителем лично, направляется по почте, по электронной почте без ЭЦП через сайт ФНС России, в электронном виде с использованием ТКС).

Ответ на запрос вам направят:

- на электронную почту, если вы укажете этот способ получения;

- по ТКС;

- на почтовый адрес, указанный в запросе, который поступил на бумаге.

Вам в помощь образцы, бланки для скачивания

Кликните на текст документа

чтобы развернуть его целиком.

Руководителю ИФНС №43 по г. Москве

от ООО «Астра»

ИНН7701234561/КПП 7700001001

ОГРН 1234567891234

Адрес: 125111г. Москва, ул. Парковая, 43, оф. 67

Исх. № 123 от 02.05.2017 г.

ПОЯСНЕНИЯ

В ответ на ваше требование № 111/222-33 от 25.04.2017г. о представлении пояснений о причинах возникновения убытка, отраженного в декларации по налогу на прибыль за 2016 год, сообщаем:

Декларация по налогу на прибыль за 2016 год, представленная ООО «Астра» не содержит ошибок или недостоверных данных, которые могли бы привести к занижению базы по налогу.

Убыток в 2016 году в размере 350 700 руб. образовался следующим образом:

1. Доходы от основной деятельности ООО «Астра» в 2016 г. составили 8 650 500 руб.,

Расходы составили 9 001 200 руб., в т.ч.:

— прямые расходы – 7 960 000 руб.,

— косвенные расходы – 1 100 000 руб.,

— внереализационные – 58 800 руб.

Убыток – 350700 руб.

2. Убыток в 2016 г. возник по причине снижения дохода и увеличения затрат, а именно:

1) снижение объемов выручки в 4 квартале 2016 г. в связи с падением спроса на сезонный товар, производимый нашей компанией;

2) повышение стоимости сырья поставщиками на 20% с сентября 2016 г.;

3) проведение капитального ремонта производственных помещений в 4 квартале 2016 г.;

4) приобретение нового производственного оборудования взамен устаревшего в 3 квартале 2016 г.

Произведенные расходы подтверждаем документами бухгалтерского и налогового учета, прилагаемыми к настоящим пояснениям.

Приложение:

1. Копия договора поставки сырья № 111/1 от 01.09.2016г.

2. Копия договора на проведение ремонтных работ № 222 от 10.10.2016 г.

3. Акт сдачи-приемки ремонтных работ от 20.11.2016г.

4. Копия договора поставки оборудования № 3 от 20.08.2016г.

5. и т.д. (приложить иные документы, подтверждающие обоснованность произведенных расходов)

Генеральный директор ООО «Астра»

/