Финансово-бухгалтерские или ERP системы преимущественно предлагают инструменты служащие для анализа дебиторской задолженности за период времени определяемый пользователем. Если же нет такого инструмента или он не соответствует всем требованиям пользователя, то лицо занимающиеся взысканием по дебиторской задолженности существенно ограничивается в своей профессиональной деятельности. Тогда на помощь приходит условное форматирование ячеек, которое позволяет выполнить и упростить анализ дебиторской задолженности в Exel. В данном примере покажем, как в Excel сделать отчет по дебиторской задолженности клиентов.

Простейший отчет по дебиторской задолженности в Excel

Сначала необходимо скопировать на рабочий лист список фактур по определенному контрагенту и сроки оплат. Конечно можно фильтровать данные фактур по датам и таким способом хронологически сегментировать их для взыскания задолженности. Однако в нашем случае необходимо дополнительно разделить журнал истории фактур на несколько периодов продолжительности времени для взаиморасчетов до просрочки дебиторской задолженности.

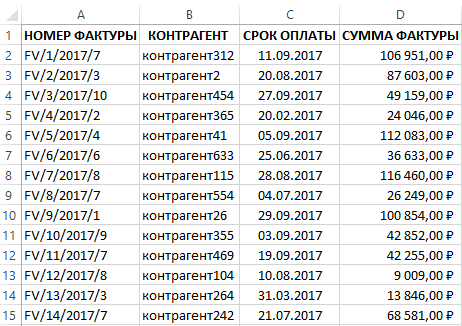

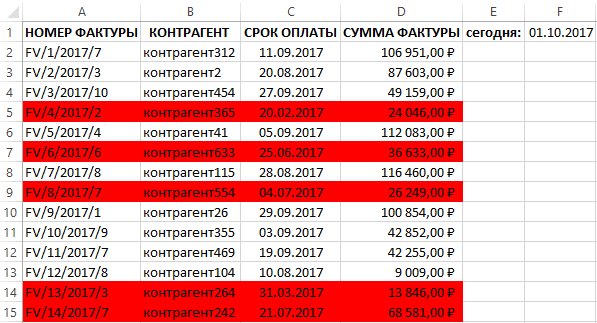

Ниже на рисунке представлена таблица со списком фактор из истории взаиморасчетов с клиентами фирмы, который имеет 4 столбца:

- НОМЕР ФАКТУРЫ – код фактуры в системе.

- КОНТРАГЕНТ – наименование контрагента в CRM-базе клиентов.

- СРОК ОПЛАТЫ – крайний срок для взаиморасчетов с клиентом, который указан в договоре.

- СУММА ФАКТУРЫ – сумма сделки.

С целью создания динамического инструмента для поиска просроченных дебиторских задолженностей необходимо предусмотреть два нюанса:

- Добавить текущую дату, которая будет автоматически актуализироваться при каждом открытии документа.

- Применить условное форматирование, чтобы выделить цветами фактуры в соответствии с продолжительностью периода дебиторской задолженности.

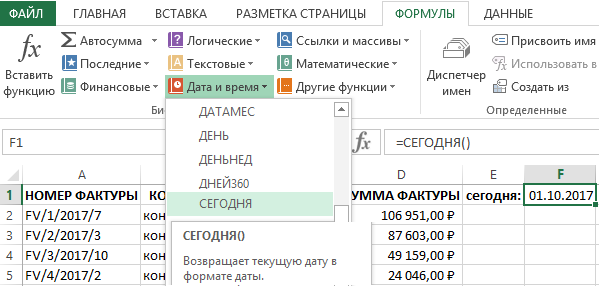

Для актуализации текущей даты перейдите в ячейку F1 и выберите инструмент: «ФОРМУЛЫ»-«Библиотека функций»-«Дата и время»-«СЕГОДНЯ». В результате будет введена функция =СЕГОДНЯ().

Данная функция не требует аргументов. Она возвращает дату на сегодняшний день. В Excel любая дата — это число, которое является порядковым номером дня начиная от 1 января 1900 года. Если ячейка F1 имела «Общий» формат до введения функции СЕГОДНЯ, то после ввода ее формат автоматически изменяется на «Дата». Если нужно узнать какое число присвоено для текущей даты, то достаточно изменить формат ячейки F1 на «Числовой». Для пользователя значение, которое возвращает функция СЕГОДНЯ более полезнее если оно будет отображаться в формате «Дата». А для формул более важно числовое значение, которое возвращает эта функция.

После ввода функции в ячейке F1 отображается актуальная дата на сегодняшний день. Благодаря этому теперь при каждом открытии данной рабочей книги Excel автоматически будет вводиться дата текущего дня в ячейку F1. И нет необходимости постоянно помнить об ручном обновлении текущей даты.

Работа с дебиторской задолженностью в Excel

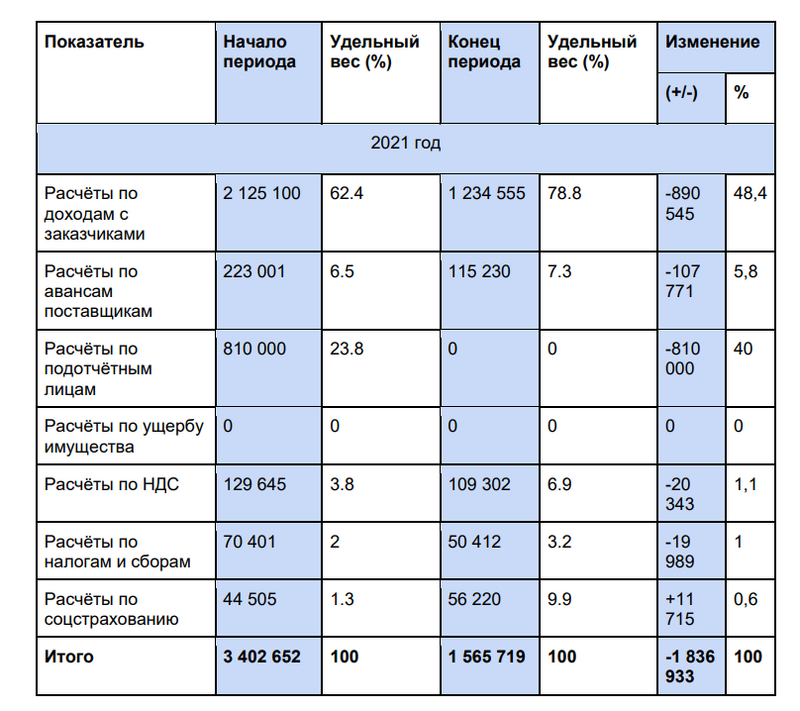

Используя условное форматирование, отметим разными цветами строки с фактурами для каждого периода допустимой дебиторской задолженности:

- От 1 до 14 дней – зеленый цвет.

- От 15 до 30 дней – желтый цвет.

- От 31 до 60 дней – оранжевый цвет.

- Более 60-ти дней – красный цвет.

Так как каждое новое условие выделения цветом ячеек охватывает больший диапазон промежутка времени следует применять их в обратном порядке для сохранения последовательности приоритетов правил. Ведь в условном форматировании Excel каждое созданное новое правило имеет более высокий приоритет по отношению к старым. И при накладке дат цвета будут перекрывать друг друга – что не есть хорошо. Но в любые случаи имеются средства для управления приоритетами порядка выполнения правил, о которых будет упомянуто ниже. Для этого:

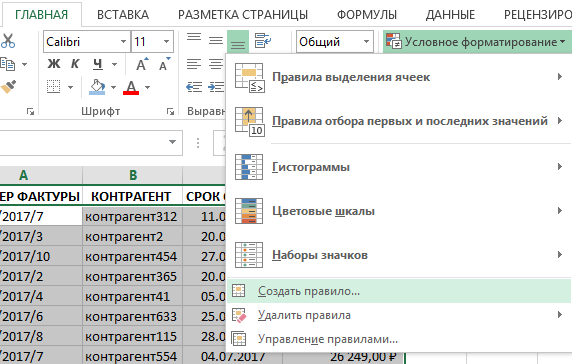

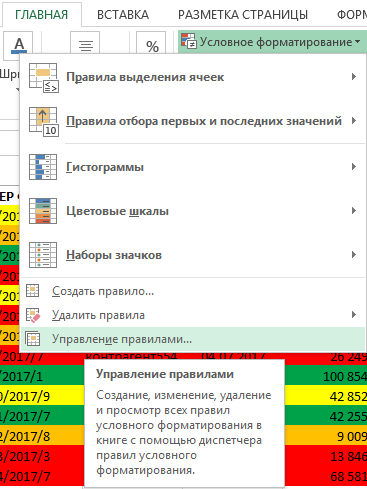

- Выделите диапазон табличной части A2:D15 без заголовков и выберите инструмент: «ГЛАВНАЯ»-«Стили»-«Условное форматирование»-«Создать правило».

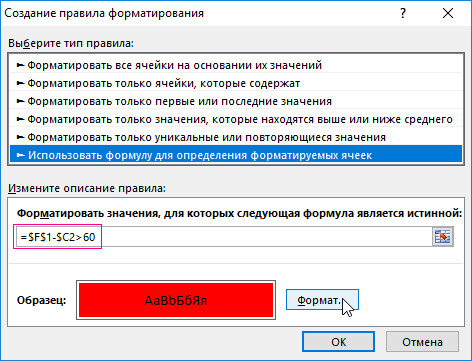

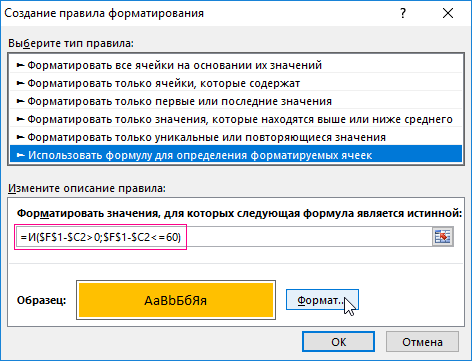

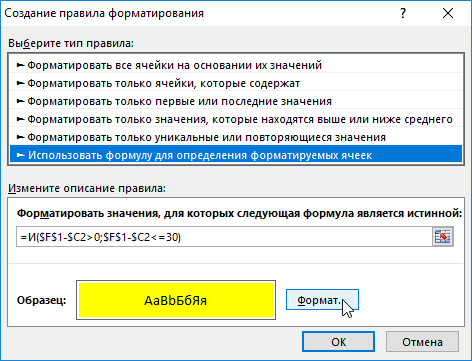

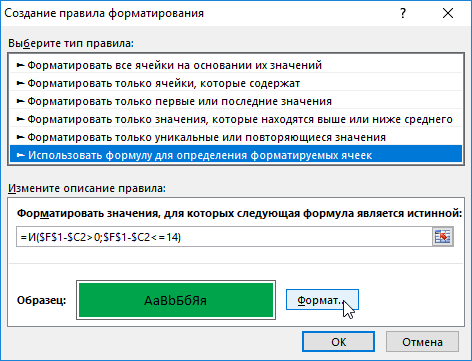

- В появившемся диалоговом окне «Создание правила форматирования», в котором следует отметить опцию «Использовать формулу для определения форматируемых ячеек». После чего в поле ввода «Форматировать значения, для которых следующая формула является истинной:» введите следующую формулу:

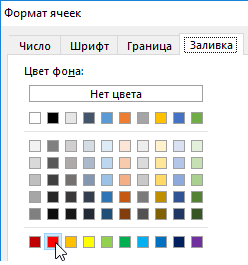

- Нажмите на кнопку «Формат» и в появившемся окне «Формат ячеек» перейдите на закладку «Заливка» где выберите красный цвет (так как данная формула предназначена для сроков более 60-ти дней дебиторской задолженности). И нажмите на кнопку ОК на всех открытых диалоговых окнах.

В результате наш отчет получил выделение красным цветом тех строк, которые содержат данные документов с датами старше 60-ти дней дебиторской задолженности начиная от сегодняшнего дня:

Теперь необходимо создать еще 3 правила условного форматирования для текущей табличной части:

- Снова выделите диапазон A2:D15 и создайте новое правило для выделения строк ячеек оранжевым цветом (30-60 дней дебиторской задолженности) используя уже более сложную формулу:

- Далее повторно выделяем диапазон A2:D15 и создаем правило для условного форматирования ячеек желтым цветом для диапазона дат от 15-ти до 30-ти дней дебиторской задолженности с формулой:

- И наконец для диапазона A2:D15 создаем последнее правило с зеленым цветом для документов возраст которых находиться в границах пределов от 1-го до 15 дней:

Готов отчет по дебиторской задолженности с четырьмя разными цветами выделения строк по условию просроченных документов для каждого диапазона дат:

Теперь таблица имеет читабельный вид и хорошо подходит для визуального анализа данных. Более того можно выполнять фильтр или сортировку по цвету ячеек:

Если нам вдруг потребуется изменить диапазоны дат для просроченных дебиторских задолженностей следует выделить диапазон ячеек A2:D15 и выбрать инструмент: «ГЛАВНАЯ»-«Стили»-«Условное форматирование»-«Управление правилами».

В появившемся диалоговом окне «Диспетчер правил условного форматирования» где нам доступны все правила для выделенного диапазона. Здесь х можно изменять, редактировать, создавать новые или удалять лишние правила. На против каждого правила в секции «Применяется к:» доступны к редактированию ссылки на диапазоны ячеек, к которым применено конкретное правило.

Так же важно отметить что именно здесь в диспетчере правил условного форматирования настраиваются приоритеты и порядок выполнения правил условного форматирования с помощью стрелок вверх и вниз, которые отмечены на рисунке. Этими стрелками мы настраиваем и управляем приоритетами при неправильной последовательности выполнения правил или наложении цветов друг на друга. Чем выше правило находиться в диспетчере, тем выше его приоритет выполнения. То есть если бы мы создавали правила не в обратной последовательности заданных условий в поставленной задаче, то все было бы выделено красным и оранжевым цветом. Ведь самого нового верхнего (созданного в последнюю очередь) правила всегда будет выше приоритет.

-

Что такое дебиторская задолженность

-

Порядок и методика анализа дебиторской задолженности организации

-

Анализ дебиторской задолженности предприятия на примере

-

Работа с дебиторской задолженностью

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Что такое дебиторская задолженность

Она представляет собой разрыв между предоставлением услуг / продажи товара и моментом поступления средств на расчётный счёт предприятия. Иными словами, это задолженность юридических или физических лиц предприятию за реализованные услуги, товары или работы.

Бухгалтеры учитывают дебиторский долг в отчёте в качестве прибыли, несмотря на то, что данный актив ещё не поступил на расчётный счёт компании. Поэтому контроль такого фактора необходим, поскольку он напрямую сказывается на состоянии активов предприятия.

Структура дебиторской задолженности

hidden>

Структура дебиторской задолженности (ДЗ) разнообразна. Она подразделяется по видам и реализации.

Если говорить о видах финансовой дебиторской задолженности, то её разделяют на:

- текущую и долгосрочную;

- связанную и несвязанную с реализацией производимого продукта или услуги;

- и по другим признакам.

Что касается определения ДЗ исходя из реализации, то есть:

- связанная с реализацией (денежный долг, задолженность в виде векселей или возникшая на условиях коммерческого кредита);

- не связанная с реализацией.

Исходя из этого можно определить основные пункты, которые влияют на образование ДЗ:

- долг по авансам поставщикам, входящий в счёт предстоящих поставок;

- долг компаний-покупателей по расчётам за товары или услуги;

- переплата налогов;

- расчёты по входному НДС;

- долг по расчётам с юридическими или физическими лицами, которые должны компенсировать ущерб.

Это основные варианты дебиторской задолженности, однако список довольно обширный, и каждая компания должна самостоятельно определять для себя возможные пункты ДЗ, которые в дальнейшем помогут с анализом.

Порядок и методика анализа дебиторской задолженности организации

Анализ дебиторской и кредиторской задолженности организации требует проработанного плана. Финансисты часто создают отдельный стратегический план для оценки финансовой стабильности предприятия. Такой подход универсальный, а итоговый результат покажет текущее состояние долгов компании и контрагентов, а также их влияние на финансовое положение в целом.

Для достижения наиболее качественных результатов в вопросе анализа состояния дебиторской задолженности следует придерживаться определённого порядка действий. Первоначально следует обозначить элементы анализа:

1. Изучить размер долгов дебиторов, основные пункты и динамику. Полученные расчёты удобнее оформить в виде таблицы, чтобы наглядно определить изменения.

Таблица 1

2. Изучить кредиторскую задолженность. Сюда должны входить данные о размере долга, изменениях динамики, структуре. Эти сведения помогут отследить изменения в сумме и доле краткосрочного долга перед кредиторами, которые покажут картину возможных финансовых рисков — если доля и сумма увеличиваются, растут и риски.

3. Провести анализ дебиторской и кредиторской задолженности. Этот пункт позволит оценить сбалансированность показателей, поскольку часто они зависят друг от друга.

Для анализа ДЗ и КЗ лучше всего составить таблицу с данными о балансе, пассивным и активным сальдо на конец и начало года:

| Дебиторская задолженность (итого) | |

|---|---|

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (итого) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Дебиторская задолженность (пассивное сальдо) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (активное сальдо) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Дебиторская задолженность (баланс) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (баланс = активное/пассивное сальдо + итого) | |

| Начало периода | |

| Конец периода | |

| Изменение |

После того, как значения будут занесены в таблицу, станут очевидны размеры долгов кредиторов и дебиторов. Идеальным будет вариант, при котором оба показателя окажутся равны. Если показатель активного сальдо будет выше, такая ситуация считается опасной, так как она свидетельствует, что для обслуживания дебиторов предприятие привлекает допфинансирование, потому что источника в виде собственного долга недостаточно.

4. После определения показателей ДЗ и КЗ можно приступить к анализу средних сроков погашения долгов. Для этого следует привести установленные сроки погашения и сравнить их с данными, рассчитанными в компании, с общеотраслевыми показателями.

Опять же идеальной картиной на этом этапе анализа будет ситуация, когда сроки погашения ДЗ и КЗ будут равны.

Если же проявился рост срока оплаты долгов дебиторами, это значит, что компания использует достаточно либерную кредитную политику, которая по факту должна сказаться на росте объёма реализации. Однако такая политика может привести к ухудшению ситуации в вопросе безнадежных долгов.

Рост показателей долгов по кредитов будет звоночком к ухудшению платежеспособности компании. Но в некоторых случаях такие данные будут говорить об обратном — финансово-хозяйственная деятельность компании достаточно эффективна, поскольку у нее продолжительное время сохраняются в обороте средства на погашение долгов.

5. Последним пунктом будет оценка влияния вышеприведенных показателей на финансовое положение предприятия. Здесь важно определить следующие показатели:

- устойчивость;

- деловую активность компании;

- ликвидность;

- платежеспособность.

Нет времени заниматься бухгалтерской отчётностью?

Команда специалистов «Моё дело» возьмёт эту обязанность на себя, чтобы вы могли заняться более важными делами.

Оставить заявку

Анализ дебиторской задолженности предприятия на примере

Основные показатели, которые определяет анализ:

- динамика;

- состав задолженности;

- сроки.

В случае с дебиторской задолженностью следует обратить особое внимание на факторы, выявляющие:

- недостатчи;

- неоправданные затраты;

- несвоевременного погашения счётов заказчиками.

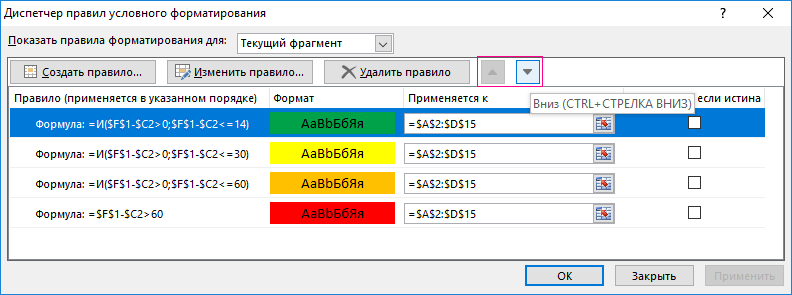

Теперь рассмотрим на примере проведение анализа дебиторской задолженности предприятия ООО «Компания» за 2021 год.

Анализ структуры и динамики дебиторской задолженности

hidden>

Для начала покажем структурный анализ динамики дебиторской задолженности за отчётный период:

Таблица 2

Результаты: Исходя из данных, задолженность ООО «Компания» на конец отчётного периода снизилась на 1 836 933 рублей по сравнению с началом года.

Наибольший удельный вес дебиторской задолженности составляет пункт о расчётах с заказчиками — более 60% на начало периода и более 78% — на конец. Увеличилась и доля по авансовым расчётам — почти на 1%.

А вот расчёт по НДС сократил дебиторскую задолженность на конец года на 19 989 рублей, несмотря на то, что доля по данному показателю увеличилась на конец периода на 1,2%. Расчёты по соцстрахованию увеличились под конец года на 11 715 рублей. По данным на конец года, показатели имели положительную динамику.

Анализ дебиторской задолженности — причины образования

hidden>

Когда мы определили общую картину дебиторской задолженности, следует выяснить откуда она образовалась, какие суммы и в какие сроки возникли. Для этого следует провести анализ состава дебиторской задолженности.

1. Анализ ДЗ с поставщиками за 2021 год.

Дебиторская задолженность образуется в момент между оплатой поставщику и отгрузкой товара или оказанием услуги. Срок этого периода может варьироваться от нескольких дней до нескольких месяцев — все зависит от того, какие условия прописаны в договоре.

Связь между выданными авансами с дебиторами и расчёты с поставщиками следующая:

- если поставщик получил аванс за предстоящую работу, то в балансе компании образуется дебиторская задолженность поставщика перед предприятием, она погасится после того, как товар будет доставлен.

- если поставщик сначала поставил товар, то возникает кредиторская задолженность, которая сохраняется до оплаты.

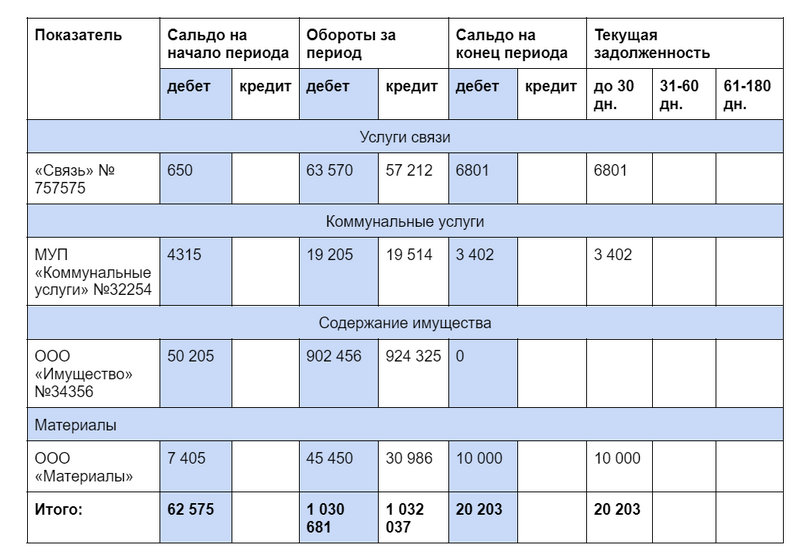

Суммы и сроки задолженности приведём в виде таблицы:

Таблица 3

Данные таблицы показывают, что на конец 2021 года дебиторская задолженность составила 20 203 рублей. По срокам вся сумма должна быть погашена до 30 дней. Это объясняется тем, что услуги связи и коммунальные услуги оказываются после внесения предоплаты. А поставка сырья осуществляется в течение 30 дней после внесения предоплаты.

2. Анализ ДЗ с заказчиками

Данные первой таблицы показывают, что наибольший удельный вес составляет долг, связанный с продажей товаров и услуг компании.

Такая задолженность обычно возникает в период между оказанием услуг и оплаты заказчиком проделанной работы. Подтверждающим документом в этом случае будет накладная или акт выполненных работ. Сроки оплаты также прописываются в договоре.

Для проведения анализа движения дебиторской задолженности, сформируем таблицу, которая покажет состояние ДЗ:

| Заказчик | Номер счёта | Состав счёта | Реализация | Дата | Сумма оплаты | Дата | ДЗ | Долг по сроку |

|---|---|---|---|---|---|---|---|---|

| ООО «Мебель» | №301 от 16.01.2021 | 180 302 | 180 302 | 03.03.2021 | 90 151 | 10.03.2021 | 90 151 | 2 месяца |

| ООО «Дом» | №302 от 12.02.2021 | 60 206 | 60 206 | 20.03.2021 | 30 103 | 20.03.2021 | 30 103 | два месяца |

| ООО «Магазин мебели» | №506 от 4.07.2021 | 45 450 | 45 450 | 12.08.2021 | 45 450 | 12.08.2021 | нет | |

| ИП Иванов | №537 от 13.08.2021 | 56 233 | 56 233 | 10.09.2021 | 56 233 | 1 месяц | ||

| ИП Петров | №601 от 23.09.2021 | 47 502 | 47 502 | 30.10.2021 | 23 751 | 30.10.2021 | 23 751 | 10 дней |

| Итого: | 389 693 | 389 693 | 189 455 | 200 238 |

Исходя из данных, представленных в таблице, видно, что дебиторская задолженность на конец периода составила 200 238 рублей. Долг образовался у ООО «Мебель» на сумму 90 151 рубль. Поставка продукции была выполнена 3 марта на полную сумму, а на счёт поступили лишь половина средств. Сумма дебиторской задолженности составила 90 151 рублей.

Аналогичная ситуация, наблюдалась во время сделки с ИП Петров и ООО «Дом», правда срок задолженности первой составил до одного месяца, а у второго — до двух месяцев. ИП Иванов оплатил работы на 56 233 только через месяц после их выполнения.

Данная таблица составляется на основании договора между заказчиком и исполнителем. Оценка сроков задолженности даёт основания компании взыскать «дебиторку».

Отметим, что просроченная задолженность возникает при невыполнении контрагентами обязательств, прописанных в договоре.

Работа с дебиторской задолженностью

С контрагентами нужно начинать работать с первого дня просрочки. Проведение анализа дебиторской задолженности позволит не только оценить финансовое положение предприятия, но и структурировать долги и дать им оценку.

Чтобы увеличить вероятность возврата долга, следует классифицировать задолженность по срокам:

- срок погашения не наступил;

- просрочка до 30 дней;

- от 31 до 60 дней;

- от 61 до 90 дней;

- более 90 дней.

Затем следует оценить срок нормальной просрочки — он зависит от деятельности предприятия.

Стандартная оценка нормальной просрочки — до 30 дней. Если срок по договору истёк, контрагентам следует направить письмо с напоминанием о погашении задолженности. При необходимости следует взять с заказчика гарантию об оплате.

В случае неуплаты долга нужно приостановить запланированные поставки или работы с заказчиком и собрать доказательства неуплаты долга:

- акт сверки;

- письменное признание дебиторской задолженности от покупателя.

Эти документы будут подтверждением задолженности в суде.

ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ: ОБЩАЯ ХАРАКТЕРИСТИКА

Предприятия, осуществляющие хозяйственно-финансовую деятельность, проводят расчеты с контрагентами. Если предприятие отгрузило продукцию или выполнило работы и услуги до момента поступления на расчетный счет денежных средств (платежей), то возникает дебиторская задолженность.

Дебиторская задолженность — это задолженность поставщиков и подрядчиков, работников предприятия, контрагентов-заказчиков, которые должны данному предприятию за реализованные товары, работы, услуги. Дебиторами могут быть как юридические, так и физические лица.

Суть дебиторской задолженности заключается в том, что в бухгалтерском учете эти долги считаются в составе актива, то есть фактически они еще не оплачены, а в прибыль входят. Следовательно, состояние дебиторской задолженности влияет на финансовое положение предприятия.

Задача любого предприятия — постоянный контроль и анализ дебиторской задолженности. Для решения этой задачи нужно формировать отчеты о состоянии долгов, их величине и составе.

Состав дебиторской задолженности:

- задолженность по выданным поставщикам авансам в счет предстоящих поставок;

- задолженность по расчетам с подотчетными лицами;

- задолженность контрагентов-покупателей по расчетам за товары, выполненные работы, оказанные услуги;

- переплата налогов в бюджет;

- расчеты по «входному» НДС;

- задолженность страховых взносов от фонда социального страхования (ФСС), если суммы пособий по больничному листу и в связи с материнством превышают начисленные страховые взносы;

- задолженность по выданным займам;

- задолженность по расчетам с лицами, которые должны компенсировать ущерб;

- прочая задолженность предприятию.

ПРИМЕР АНАЛИЗА ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Анализ дебиторской задолженности можно провести в такой последовательности:

- Анализ структуры, движения и состояния дебиторской задолженности.

- Анализ дебиторской задолженности по срокам возникновения.

- Определение доли дебиторской задолженности в общем объеме текущих активов, расчет показателей оборачиваемости, оценка соотношения темпов роста дебиторской задолженности с темпами роста выручки от реализации.

- Анализ соотношения дебиторской и кредиторской задолженности.

Анализ структуры, движения и состояния дебиторской задолженности

Рассмотрим структуру краткосрочной дебиторской задолженности учреждения здравоохранения в динамике за один финансовый отчетный год (табл. 1).

Из таблицы 1 следует, что краткосрочная дебиторская задолженность на конец 2018 г. снизилась на 412 852 руб. по сравнению с его началом.

Дебиторская задолженность по реализованным работам и услугам заказчикам-покупателям составляет наибольший удельный вес в общем объеме задолженности организации: 60,74 % на начало года и 58,81 % на конец.

Задолженность по авансам, выданным поставщикам, имела положительную динамику и снизилась на конец года на 73 194 руб.

Расчеты по налогу на добавленную стоимость в конце 2018 г. составили 206 038 руб. против 294 582 руб. на начало года, сократив дебиторскую задолженность на 88 544 руб.

Сумма дебиторской задолженности по социальному страхованию на конец года — 126 782 руб. Задолженность образовалась из-за превышения суммы начисленных пособий по временной нетрудоспособности над суммой страховых взносов в ФСС.

Все показатели по дебиторской задолженности на конец года имели положительную динамику.

Дебиторская задолженность поставщиков

Рассмотрим дебиторскую задолженность поставщиков в разрезе каждого договора по сумме и срокам возникновения, выясним причины ее образования.

В период между оплатой поставщику и отгрузкой ему товара, выполнением работы или оказанием услуги образуется дебиторская задолженность и возникает финансовая обязанность контрагента по погашению этого долга. Данный период может длиться несколько дней или месяцев в зависимости от условий, оговоренных сторонами в договоре.

Расчеты по выданным авансам с дебиторами и расчеты с поставщиками связаны. Если поставщику перечислен аванс за предстоящую поставку товаров (выполнение работ, оказание услуг), то в балансе образуется дебиторская задолженность поставщика перед организацией до даты поставки товаров.

Если поставщик сначала поставил материальные ценности (выполнил работы, оказал услуги), то у организации возникает кредиторская задолженность до момента проведения оплаты.

Определим суммы и сроки задолженности с помощью табл. 2.

Согласно данным табл. 2 дебиторская задолженность на конец 2018 г. составила 174 530 руб. Задолженность по срокам:

- до 30 дней — 58 179 руб. Объясняется тем, что по договору услуги связи и коммунальные услуги оказывают в следующем месяце после предоплаты. Дебиторская задолженность по материалам — 24 755,66 руб., поставки осуществляются в течение 30 дней после предоплаты;

- от 31 до 60 дней — 27 751 руб.;

- от 61 до 180 дней — 88 600 руб. (за лабораторный прибор, который согласно договору поставки ООО «Медтехника» должен отгрузить и доставить в конце первого квартала 2019 г.).

Просроченная задолженность отсутствует.

Дебиторская задолженность по реализованным работам и услугам заказчикам-покупателям

По данным табл. 1 видно, что в структуре дебиторской задолженности наибольший удельный вес имеет задолженность, связанная с продажей материальных ценностей, выполнением работ, оказанием услуг.

Задолженность возникает в момент отгрузки товаров, выполнения работ, оказания услуг и погашается в момент оплаты заказчиком-покупателем. Подтверждающим документом является акт выполненных работ (услуг), при отпуске товаров — накладная. Сроки оплаты регулируются двухсторонним договором и календарным планом.

Для анализа дебиторской задолженности по выполненным работам сформируем табл. 3 и оценим состояние «дебиторки» по размеру и срокам возникновения.

Как видно из табл. 3, дебиторская задолженность на конец первого полугодия 2019 г. составила 809 773 руб.

Долг образовался за заводом «УМЗ» в сумме 40 600 руб., задолженность по сроку — четыре месяца. Работа выполнена 03.03.2019 полностью в сумме 81 200 руб., а оплата произведена лишь частично (40 600 руб.).

Долг за компанией «Триод» — 60 200 руб. Работа выполнена 28 марта, оплата не произведена. Дебиторская задолженность по сроку — три месяца.

Дебиторская задолженность со сроком два месяца числится за двумя контрагентами:

- ТЦ «КОР» — 128 435 руб.;

- приборостроительным предприятием — 27 174 руб.

Долги за другими контрагентами составляют по срокам от одной недели до месяца.

Счета формируют на основании договора, заключенного между заказчиком и исполнителем. Чтобы проконтролировать выполнение обязательств, рассматривают каждый договор (в программе «1С» находят нужный). В найденном договоре открывается несколько счетов, предъявленных заказчику за определенный период. По каждому из них можно определить период, сумму счета, а также состояние текущего договора — реализация и оплата. В каждом договоре оговариваются сроки исполнения и оплаты (табл. 4).

На основании оценки сроков задолженности по каждому заказчику организация должна взыскать дебиторскую задолженность.

Просроченная задолженность возникает, когда контрагент не выполняет договорные условия, то есть не производит оплату в установленный срок.

ОБРАТИТЕ ВНИМАНИЕ

Вероятность возврата долга зависит от срока просрочки платежа. Чтобы получить деньги от контрагента, нужно работать с дебиторской задолженностью с первого дня просрочки.

Структурирование дебиторской задолженности путем ее сквозного анализа по срокам возникновения позволяет оценить возможные неплатежи. В соответствии с данным методом все счета заказчиков-покупателей нужно классифицировать по срокам возникновения дебиторской задолженности:

- срок погашения еще не наступил;

- просроченная задолженность до 30 дней;

- просроченная задолженность от 31 до 60 дней;

- просроченная задолженность от 61 до 90 дней;

- просроченная задолженность более 90 дней.

Срок нормальной просрочки зависит от вида деятельности организации.

Первые 30 дней считаются рабочей просрочкой. В этот период нужно вести переговоры с контрагентами, выяснить причины неуплаты долга, сослаться на договор и календарный план, оговорить сроки погашения дебиторской задолженности.

Если срок по договору истек, следует напомнить о необходимости оплаты долга: направить заказчику письмо, сделать рассылку напоминаний о погашении долга по электронной почте. Если у контрагента финансовые затруднения, нужно заручиться от него гарантийным письмом об обязательстве оплаты.

Если контрагент не торопится с оплатой, нарушает график платежей, то запланированные услуги на последующий период можно приостановить.

В случае неуплаты необходимо подготовить документы по доказательству долга — акт сверки взаиморасчетов, подписать его в двухстороннем порядке, заручиться от покупателя-должника письменным признанием дебиторской задолженности. В случае невозможности разрешить спорные вопросы документы о признании долга подтвердят факт задолженности в суде.

Если контрагент-должник не принимает никаких действий по оплате долга и задолженность не удается вернуть, юристу учреждения следует подготовить исковое заявление и подать его в арбитражный суд.

Дебиторская задолженность подотчетных лиц

Денежные средства выдаются авансом подотчетным лицам (материально ответственным сотрудникам) для совершения хозяйственных операций. В данном случае возникает дебиторская задолженность перед организацией.

К СВЕДЕНИЮ

Перечень сотрудников, имеющих право на получение средств под отчет для служебных расходов, закрепляют в приказе по организации.

За выданные суммы подотчетные лица должны отчитаться, а оставшиеся деньги вернуть в кассу. Это позволяет контролировать целевое расходование денежных средств.

В соответствии с правилами ведения кассовых операций подотчетное лицо не позднее трех рабочих дней после окончания срока, на который был выдан аванс, должно представить в бухгалтерию авансовый отчет или вернуть денежные средства в кассу учреждения. Дебетовый остаток в конце каждого месяца закрывается. Исключением могут быть суммы, выданные сотрудникам на командировочные расходы.

Согласно данным табл. 1 остаток на начало 2018 г. составил 8160 руб. по командировочным расходам, так как сотрудник в этот период находился в командировке и не отчитался за полученные деньги.

Дебиторская задолженность по социальному страхованию

Первые три дня больничного работодатель оплачивает за счет собственных средств, начиная с четвертого дня — за счет средств ФСС. Также за счет ФСС выплачиваются детские пособия.

Сумму страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащую уплате в ФСС, плательщик страховых взносов уменьшает на сумму произведенных им расходов на выплату обязательного страхового обеспечения.

Если суммы выплаченных пособий больше сумм страховых взносов, начисленных за тот же период, за ФСС образуется задолженность. В этом случае учреждение обращается в фонд, представляет отчет о дебиторской задолженности. На основании представленного отчета ФСС перечисляет средства учреждению, тем самым погашая дебиторскую задолженность.

В таблице 1 дебиторская задолженность по социальному страхованию на конец года составила 126 782 руб. Она образовалась следующим образом (табл. 5):

- начислено пособие по временной нетрудоспособности и в связи с материнством за декабрь 2018 г. в размере 201 166 руб.;

- начислены взносы (2,9 %) на социальное страхование с фонда заработной платы:

2 564 960 руб. (зарплата) × 2,9 % = 74 384 руб.;

- дебиторская задолженность по взносам на социальное страхование:

201 166 руб. – 74 384 руб. = 126 782 руб.

Дебиторская задолженность по НДС

В бухгалтерском учете при авансовых платежах начисляются суммы НДС по предварительно полученным оплатам в счет предстоящей реализации товаров (работ, услуг).

Операции по НДС с полученных авансов образуют дебиторскую задолженность до закрытия этих авансов.

ОБРАТИТЕ ВНИМАНИЕ

Исчисленный с суммы предоплаты в счет предстоящих поставок НДС подлежит вычету в том налоговом периоде, в котором произведена отгрузка товаров (работ, услуг) (п. 6 ст. 172 НК РФ).

После отгрузки материальных ценностей (работ, услуг) дебиторская задолженность по НДС с полученных авансов уменьшается.

Из таблицы 1 видно, что дебиторская задолженность по расчетам НДС по авансам, полученным от заказчиков, на начало года составила 216 358 руб., а на конец года она уменьшилась до 160 940 руб.

Начисление налога, предъявленного учреждению поставщиками (подрядчиками) по приобретенным нефинансовым активам (выполненным работам, оказанным услугам), образует дебиторскую задолженность по НДС.

После получения счета-фактуры от поставщика суммы НДС списываются в качестве налогового вычета, тем самым погашается дебиторская задолженность по НДС.

По данным табл. 1, дебиторская задолженность расчетов по НДС по приобретенным материальным ценностям (работам, услугам) уменьшилась за период на 33 126 руб. (на начало года — 78 224 руб., на конец года — 45 098 руб.).

Расчет показателей оборачиваемости дебиторской задолженности

Для анализа дебиторской задолженности рассчитаем показатели оборачиваемости задолженности, которые характеризуют число оборотов долга в течение периода и среднюю продолжительность одного оборота (табл. 6).

Из таблицы 6 следует, что длительность оборота дебиторской задолженности в анализируемых периодах сократилась. Это говорит о снижении срока погашения дебиторской задолженности и является положительным фактором, поскольку ведет к высвобождению денежных средств из оборота.

Длительность оборота дебиторской задолженности составила:

- 2016 г. — 23,432 дня (задолженность погашалась в среднем 15,364 раза за период в 360 дней);

- 2017 г. — 22,467 дня (длительность оборота уменьшилась на 0,965; задолженность погашалась в среднем 16,024 раза);

- 2018 г. — 17,143 дня (длительность оборота сократилась на 5,324 (17,143 – 22,467); в среднем погашалась 21 раз).

Оценка соотношения темпов роста дебиторской задолженности с темпами роста выручки

Сравним темпы роста выручки с темпами роста дебиторской задолженности. Рост дебиторской задолженности оправдан, если сопровождается ростом выручки.

Темп роста дебиторской задолженности в 2017 г. по сравнению с 2016 г. составил 99,5 %, а темп роста выручки за тот же период — 103,7 %.

Темп роста дебиторской задолженности в 2018 г. по сравнению с 2017 г. составил 76,8 %, темп роста выручки — 100,6 %. Темпы роста выручки выше темпов роста «дебиторки».

Относительная экономия денежных средств за счет оборачиваемости дебиторской задолженности составила:

- 2017 г.: 79 234,17 руб. × –0,965 = 76 476,63 руб.;

- 2018 г.: 79 725,02 руб. × –5,324 = 424 467,96 руб.

Анализ соотношения дебиторской и кредиторской задолженности

Рассмотрим еще один важный показатель для оценки финансового состояния предприятия — соотношение дебиторской и кредиторской задолженности в динамике за последние три года. Для этого воспользуемся табл. 7.

Из таблицы 7 следует, что в 2017 и 2018 гг. коэффициент соотношения дебиторской и кредиторской задолженности в организации превышает 1, то есть дебиторская задолженность полностью покрывает кредиторскую. Это положительный фактор, так как организация имеет возможность расплатиться по своим обязательствам с кредиторами без привлечения дополнительных источников финансирования.

Если коэффициент меньше нормативного значения 2, то замедляется обращение ликвидной части оборотных активов в денежные средства.

Невысокие темпы роста дебиторской задолженности в сравнении с ростом кредиторской нарушают ликвидность баланса за счет возможной неспособности покрыть краткосрочные пассивы быстрореализуемыми активами. Возникает ситуация нехватки платежеспособных средств.

ЗАКЛЮЧЕНИЕ

Отсутствие денежных средств для своевременных расчетов может повлиять на платежеспособность предприятия и стабильность поставок, нарушить ритм материально-технического снабжения.

В результате возникновения дебиторской задолженности отвлекаются средства из хозяйственного оборота. Предприятие испытывает риск непогашения долгов просроченной задолженности, что приводит к уменьшению прибыли.

Дебиторская задолженность является резервом дальнейшего получения денежных средств от заказчиков-покупателей за отгруженную продукцию. С другой стороны, не взысканная своевременно дебиторская задолженность говорит о недостаточном контроле работы с контрагентами.

Оперативность контроля и постоянный анализ дебиторской задолженности обязательно отразятся на финансовом результате предприятия.

Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости, ведет к тому, что предприятию приходится привлекать дополнительные источники финансирования.

Статья опубликована в журнале «Планово-экономический отдел» № 5, 2019.

Анализ состава и движения дебиторской задолженности

|

Показатели |

Движение |

Темп |

|||||||

|

Остаток |

Возникло |

Погашено |

Остаток |

остатка, |

|||||

|

Сумма, |

Уд.вее. |

Сумма, |

Уд.вес, |

Сумма, |

Уд.еес, |

Сумма, |

Уд.вее, |

||

|

А |

1 |

2 |

3 |

4 |

5 |

б |

7 |

8 |

9 |

|

1. |

61352 |

100 |

335928 |

100 |

334106 |

100 |

63174 |

100 |

103,0 |

|

1.1. |

61151 |

99.7 |

335686 |

99,9 |

334106 |

100 |

62731 |

99,3 |

102,6 |

|

а) |

18602 |

36.3 |

100705 |

30,0 |

98Э02 |

29,6 |

20405 |

32,3 |

109,7 |

|

— |

1577S |

25,7 |

14002 |

4,2 |

10805 |

3.2 |

18972 |

30,0 |

120,3 |

|

1.2. |

201 |

0,3 |

242 |

0,1 |

_ |

— |

443 |

0,7 |

220,4 |

|

а) |

_ |

— |

_ |

— |

_ |

— |

— |

— |

|

|

— |

_ |

_ |

|||||||

|

б) |

201 |

0,3 |

242 |

0,1 |

_ |

_ |

443 |

0,7 |

220,4 |

При

проведении анализа целесообразно также

рассчитать долю

дебиторской задолженности в общем

объеме текущих активов

(3) и долю сомнительной зэдолженнссти в

составе дебиторской

задолженности (4). Этот показатель

характеризует «качество» дебиторской

задолженности. Тенденция к его росту

свидетельствует

о снижении ликвидности.

3. Доля дебиторской

задолженности в общем объеме текущих

активов:

удз

=

х100%

=

Дебиторская

задолженность

Текущие

активы стр.240

шли стр.230

х100%

стр.290

4. Доля сомнительной

задолженности в составе дебиторской

задолженности:

х100%

Сомнительная

ДЗ

‘сдз

Общая ДЗ

Диализ

оборачиваемости дебиторской задолжеиности

следует

проводить в сравнении с предыдущим

отчетным периодом (таблица

7.3).

Таблица

7.3 Анализ

оборачиваемости дебиторской задолженности

|

Показатели |

Прошлый |

Отчетный |

Изменение |

|

Оборачиваемость |

1,84 |

1,72 |

-0,12 |

|

в |

1,68 |

1,73 |

+0,05 |

|

Период |

Ii6 |

209 |

+13 |

|

в |

214 |

208 |

|

|

Допя |

31,7 |

32,5 |

+0,8 |

|

в |

25,8 |

26,0 |

+0,2 |

|

Доля |

8,6 |

8,0 |

+0,4 |

Данные

таблицы 7.3 показывают, что состояние

расчетов с дебиторами

по сравнению с прошлым годом несколько

ухудшилось.

Произошло это отчасти из-за прироста

долгосрочной

227

дебиторской

задолженности. На 13 дней увеличился

средний срок погашения

дебиторской задолженности, который

составил 209

дней. Однако состояние краткосрочной

дебиторской задолженности

в отчетном году было лучше, чем в прошлом.

Ее оборачиваемость

ускорилась на 6 дней. Особое внимание

следует обратить на снижение качества

задолженности. По сравнению с прошлым

годом доля сомнительной дебиторской

задолженности выросла на 0,4 пункта

и составила 9% от общей величины дебиторской

задолженности. Если принять во внимание,

что доля дебиторской

задолженности составила 32,5%, а доля

задолженности покупателей и заказчиков

— 26% от общего объема текущих

активов организации, то можно сделать

вывод о снижении ликвидности

текущих активов в целом из-за состояния

дебиторской

задолженности.

Для

обобщения результатов анализа можно

по данным внутреннего

учета в дополнение к форме Ш

5

составить сводную таблицу,

в которой дебиторская задолженность

классифицируется

по срокам образования (табл. 7.4).

Таблица

7.4 Анализ

состояния дебиторской задолженности

(тыс.

руб.)

|

Показатели |

Всего |

В |

||||

|

До |

ОТ1 Змее. |

ОтЗ |

от |

свыше |

||

|

1. |

50448 |

6753 |

26723 |

5803 |

11 |

|

|

2. |

—- |

— |

_ |

— |

_ |

— |

|

3. |

568 |

568 |

||||

|

4. |

||||||

|

5. |

6353 |

5910 |

_ |

_ |

_ |

443 |

|

6. |

5805 |

1 |

2720 |

2000 |

_ |

_ |

|

Всего |

63174 |

13748 |

30011 |

7803 |

11 |

443 |

|

В |

100 |

21,8 |

47,5 |

12,4 |

17,7 |

0,7 |

Ежемесячное

составление такой таблицы позволит

бухгалтеру

представить четкую картину состояния

расчетов с разными дебиторами, выявить

просроченную задолженность. Из данных

табл. 7.4 видно, что основную часть

дебиторской задолженности 228

составляет

задолженность со сроком возникновения

от 1 до 3 месяцев.

На ее долю приходится 47,5% общей суммы

долгов. В то же

время у организации имеется задолженность

с довольно большим

сроком в сумме 18 972 тыс. руб., а по данным

таблицы 7.2 мы

видим, что вся она просроченная. Необходимо

приложить все

усилия, чтобы взыскать эту задолженность

в ближайшее время,

так как затяжка может привести к ее

списанию на уменьшение финансовых

результатов организации.

Исходя

из проведенного анализа дебиторской

задолженности,

можно сделать вывод, что организация

имеет определенные

проблемы с дебиторами и эти проблемы

не уменьшались в отчетном

году по сравнению с прошлым.

Существуют

некоторые общие рекомендации, позволяющие

управлять

дебиторской задолженностью.

-

Необходимо

постоянно

контролировать состояние расчетов

с покупателями, особенно по отсроченным

задолженностям.

-

Установить

определенные условия кредитования

дебиторов,

например:

-

покупатель

получает скидку 2%

в

случае оплаты полученного товара

в течение 10 дней с момента получениятовара;

-

покупатель

оплачивает полную стоимость, если

оплатасовершается

в период с 11-го по 30-й день кредитногопериода;

-

в

случае неуплаты в течение месяца

покупатель будет вынужден

дополнительно оплатить штраф, величина

которого

зависит от момента оплаты,

-

По

возможности ориентироваться на большое

число покупателей,

чтобы уменьшить риск неуплаты одним

или несколькими

покупателями. -

Следить

за соотношением дебиторской и

кредиторскойзадолженности.

Анализ

дебиторской задолженности необходимо

дополнить анализом

кредиторской задолженности. Из данных

сравнительного

аналитического баланса (табл. 3.2) видим,

что кредиторская

задолженность (+84%) и ее доля к концу года

составила более

14% к валюте баланса, что свидетельствует

об увеличении «бесплатных»

источников покрытия потребности

организации в

оборотных средствах.

229

7.2-2.

Анализ

кредиторской задолженности

Методика

анализа кредиторской задолженности

аналогична

методике анализа дебиторской задолженности.

На

основе данных раздела 2 формы № 5

составляется аналитическая

таблица 7.5, из которой видно, что в начале

года кредиторская

задолженность состояла на 91% из

краткосрочной и

на

9% — из долгосрочной задолженности. К

концу года доля краткосрочной

задолженности повысилась на 2%. В составе

краткосрочной

задолженности резко увеличилась доля

просроченных

обязательств, и к концу отчетного года

они составляли 67% общей

кредиторской задолженности. При этом

более половины просроченной задолженности

составляет задолженность со сроком

погашения более 3 месяцев.

Таблица

7.5 Анализ

состава и движения кредиторской

задолженности

|

Показатели |

Остаток |

Возникло |

Погашено |

Остаток |

Темп |

||||

|

СуммЕ, |

Уд.вве, |

Сумма, |

Уд.ввс, |

Сумма, |

Уд.вее, |

Сумма, ТЫС. руб. |

Уд-ввс, |

остатка, |

|

|

А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

1. |

25664 |

100 |

216583 |

100 |

195037 |

100 |

47210 |

100 |

184,0 |

|

1.1. |

23361 |

91,0 |

211083 |

97,5 |

180534 |

97,7 |

43910 |

93,0 |

188,0 |

|

aj |

5373 |

20,9 |

54076 |

25,0 |

27834 |

14,3 |

31615 |

67,0 |

588,4 |

|

— |

5373 |

20,9 |

16333 |

7,5 |

3384 |

1,7 |

18312 |

38,8 |

340,8 |

|

1,2. |

2303 |

9,0 |

5500 |

2,5 |

4503 |

2,3 |

3300 |

7,0 |

143,3 |

|

а) |

_ |

—™ |

|||||||

|

— |

|||||||||

|

6) |

2303 |

9,0 |

5500 |

2,5 |

4503 |

2,3 |

3300 |

7,0 |

143,3 |

230

Таблица

7.6 Анализ

состояния кредиторской

задолженности

организации

(ТЫС.

руб.)

|

Показатели |

Остатки |

В |

|||||

|

на |

на |

ДО 1 |

от |

отЗдо |

огбдо |

свыше |

|

|

Поставщики |

16574 |

31 |

6448 |

7031 |

11 |

6280 |

|

|

Векселя |

— |

_ |

— |

— |

_ |

_ |

_ |

|

По |

3S2S |

541? |

4712 |

705 |

_ |

— |

_ |

|

По |

1 |

3337 |

1650 |

1687 |

_ |

_ |

|

|

Задолженность |

„ |

~~~ |

_ |

_ |

_ |

||

|

Задолженность |

1 |

3365 |

3365 |

_ |

_ |

||

|

Авансы |

396 |

278 |

— |

— |

_ |

278 |

_ |

|

Прочив |

2303 |

3300 |

_ |

— |

— |

3300 |

|

|

Кредиторская |

25664 |

47210 |

16175 |

9423 |

11774 |

6538 |

3300 |

|

Уд. |

100 |

34,3 |

20,0 |

24,9 |

13,8 |

7,0 |

По

данным таблицы 7.6 можно оказать, что

наибольшую долю

в общей сумме обязательств перед

кредиторами составляет

задолженность со сроком образования

до 1 месяца, а также от

3 до 6 месяцев. В составе обязательств

любой организации условно

можно выделить задолженность «срочную»

(задолженность

перед бюджетом, по оплате труда, по

социальному страхованию

и обеспечению) и «обычную» (обязательства

перед дочерними

и зависимыми обществами, авансы

полученные, векселя

к

уплате,

прочим кредиторам, задолженность

поставщикам).

Исходя из этого можно отметить, что в

начале года доля срочной

задолженности в составе обязательств

организации соответствовала 24,9%, а

к концу года эта величина возросла до

25,7%

[(5417 + 3337 + 3365) : 47210].

По

данным таблиц 7.5 и 7.6 можно сделать вывод,

что анализируемая

организация испытывает определенные

финансовые затруднения, связанные

с дефицитом денежных средств.

231

Таблица 7.7

Сравнительный

анализ дебиторской и кредиторской

задолженности

|

Показатели |

Кредиторская |

Дебиторская |

|

1. |

184 |

103 |

|

2. |

2,94 |

1,72 |

|

3. |

122 |

209 |

Сравнение

состояния дебиторской и кредиторской

задолженности

(табл. 7.7) позволяет сделать следующий

вывод: в организации преобладает

сумма дебиторской задолженности, но

темп ее

прироста меньше, чем темп прироста

кредиторской задолженности.

Причина этого в более низкой скорости

обращения дебиторской

задолженности по сравнению с 1федиторской.

Такая ситуация ведет к дефициту

платежных средств, что может привести

к неплатежеспособности организации.

7.3.

Анализ амортизируемого имущества

м

„^.«_«,

К

амортизируемому имуществу организации

относятся нематериальные активы и

основные средства. Источниками информации

для анализа являются бухгалтерский

баланс, Приложение

к бухгалтерскому балансу (форма № 5,

раздел 3) и бухгалтерские

справки.

7.3.1.

Анализ нематериальных активов

Нематериальные

активы

—

это часть имущества организации,

представляющая собой идентифицируемый,

неденежный

актив, не имеющий физической формы,

который используется

в производстве или при предоставлении

товаров или

услуг, для сдачи в аренду другим сторонам

или в административных

целях.

Нематериальная

субстанция характерна для научных или

технических

знаний, разработки новых процессов или

систем, интеллектуальной

собственности, компьютерного программного

обеспечения,

патентов, авторских прав, кинофильмов,

исключительных

прав на осуществление деятельности или

обслуживания,

товарных знаков и фирменных марок и

т.п.

232

Нематериальными

активами признаются:

♦ исключительные

права патентообладателя на изобрете

ния;

-

исключительные

авторские права на компьютерные

программы

и базы данных; -

исключительные

права владельца на товарный знак и

знакобслуживания;

♦ право

автора или иного правообладателя на

топологии

интегральных

схем.

Также

в составе нематериальных активов

учитываются организационные

расходы, связанные с образованием

юридического

лица, как часть вклада учредителей

(участников) в уставные

(складочные) капиталы организации.

Кроме

того, к

нематериальным

активам относится и деловая

репутация организации.

Определение

понятия «интеллектуальная собственность»

в

российском законодательстве приведено

в ст. 138 части первой

Гражданского кодекса РФ в качестве

обобщающего понятия результатов

интеллектуальной деятельности и

приравненных

к ним средств индивидуализации

юридического лица,

индивидуализации продукции, выполняемых

работ или услуг

(фирменное наименование, товарный знак,

знак обслуживания

и т.п.).

Интеллектуальной

собственностью

называют

исключитель-ные

права гражданина или юридического лица

на результаты интеллектуальной

деятельности и приравненные к ним

средства

индивидуализации юридического лица.

Нематериальные

активы могут быть приняты на баланс,

если они

соответствуют критериям признания (см.

рис. 7.1).

Экономические

выгоды от использования нематериального

актива

могут включать либо выручку (часть

выручки) от продажи

товаров и оказания услуг, либо снижение

расходов компании,

либо другие выгоды, например, доступ к

некотОрЫМ

ресурсам,

осуществление определенной деятельности

и т.п. Каждая

организация должна оценивать вероятность

будущих экономических

выгод, используя обоснованные допущения,

отражающие

наилучшую оценку экономических условий,

которые будут

существовать в течение срока полезного

использования нематериального

актива.

Нематериальные

ресурсы» поступающие в распоряжение

организации,

подразделяются на полученные со стороны

и созданные

внутри организации (внутренне созданные).

233

|

Критерии |

||||

|

—#. Ц, |

Возможность |

-*• -> |

||

|

Использование |

||||

|

——► ь> |

Организацией |

-♦ |

||

|

Способность |

_^ |

|||

|

Р |

Наличие |

_► |

||

|

Отсутствие |

Рис. 7.1.

Критерии признания нематериальных

активов

Нематериальные

ресурсы, полученные со стороны, как

правило,

признаются нематериальными активами

и оцениваются по

себестоимости их приобретения.

Внрренне

созданные нематериальные ресурсы только

частично признаются нематериальными

активами. Большая часть затрат

на внутренне созданные нематериальные

ресурсы признается в качестве текущих

расходов того отчетного периода, в

котором

такие затраты состоялись. По общему

правилу, если затраты

списаны на расходы, но нематериальный

ресурс в последующем

отчетном периоде признается в качестве

нематериального

актива (например, сайт в интернете),

списанные расходы

не включаются в себестоимость такого

нематериального актива.

234

Классификация

нематериальньк ресурсов на нематериальные

активы и текущие расходы показана на

схеме, приведенной

на рис.7.2. Как видим, далеко не все

нематериальные ресурсы

признаются в качестве нематериальных

активов.

Признаются

нематериальными активами

И

сключительные

права патентообладателя на изобретения

И

сключительные

авторские права

И

сключительные

авторские права на программные продукты

для компьютеров и базы данных

Исключительные

права на промышленные образцы

Р

асходы

на научные исследования

Р

асходы

на разработки и опытно-конструкторские

работы

Расходы

на подготовку производства

Расходы

на подготовку к эксплуатации природных

объектов

Т

орговые

марки и товарные знаки, приобретенные

на стороне

Д

еловая

репутация, возникающая при покупке

компаний, их подразделений и предприятий

В

нутренне

созданная деловая репутация

Б

азы

данных о клиентах, рынках и т.п.

И

сключительные

права на показ и тиражирование кинофильмов,

иной видео- и аудиопродукции

Р

асходы

на рекламу и продвижение товаров

Р

асходы

на реорганизацию и передислокацию

предприятия или

его подразделений

Внутренне

созданные торговые марки и товарные

знаки

Организационные

расходы, возникающие при учреждении

организации

Признаются

расходами в отчетом периоде

Рис. 7.2, Нематериальные

активы и текущие расходы

235

Расширенный анализ

нематериальных активов включает:

-

анализ

объема, динамики, структуры и состояния

нематериальных

активов; -

анализ

по видам, срокам полезного использования

и правовой

защищенности; -

анализ

эффективности использования

нематериальныхактивов.

Используя

данные п. 1 раздела 3 формы № 5, можно

провести

анализ динамики изменений в объеме

нематериальных активов

всего и по видам за отчетный период по

сравнению с данными

прошлого периода (табл. 7.8).

Таблица 7.8

Анализ

объема, структуры и динамики нематериальных

активов

|

Показатели |

Остаток |

Остаток |

Изменения |

|||

|

сумма, |

УД- |

сумма, |

УД- |

сумма, |

уд. |

|

|

1. |

490 |

81,3 |

531 |

82,5 |

+8,4 |

+1,2 |

|

1.1. |

250 |

41,5 |

250 |

38,8 |

_ |

-2,7 |

|

1.2. |

240 |

39,8 |

281 |

43,6 |

+17,1 |

+3,8 |

|

1.3, |

— |

_ |

_ |

_ |

— |

— |

|

2. |

113 |

18,? |

113 |

17,5 |

-1,2 |

|

|

3. |

п |

|||||

|

4, |

— |

— |

— |

— |

— |

_ |

|

Итого |

603 |

100 |

644 |

100 |

+6,8 |

0 |

В

анализируемой организации нематериальные

активы составляют

всего 0,2% от стоимости имущества. В

отчетном периоде

их сумма увеличилась на 6,8% за счет

приобретения патента на

технологию изготовления определенного

вида продукции.

Если

организация располагает различными

видами нематериальных

активов, то показатели таблицы

7.8’позволяют их проанализировать

достаточно полно.

В

структуре нематериальньк активов

организщии основную долю

занимают права на интеллектуальную

собственность

236

(более

80%). Это права на использование авторских

разработок и

патент на технологию изготовления

продукции, а также права

на создание и использование специального

программного обеспечения.

При

анализе структуры нематериальных

активов по источ-нмжам

поступления можно их сгруппировать

следующим образом:

поступило всего (гр. 4, п. 1, р. 3, ф. № 5), в

том числе:

-

приобретенные

за плату или в обмен на другое имущество;

-

внесенные

учредителями; -

полученные

безвозмездно;

При

анализе структуры выбытия нематериальных

активов их

можно оценить по сжедующим признакам:

выбьшо всего (графа 5,

пункт 1, раздел 3, форма № 5), в том числе:

-

списание после

окончания срока службы; -

списание ранее

установленного срока службы; -

продажа или обмен;

-

безвозмездная

передача.

В

отдельных случаях щ}едСтавляет

интерес

анализ

структуры

нематериальных

активов по срокам полезного использования

(табл

7.9).

Таблица 7.9

Структура

нематериальных активов по

срокам полезного использования

|

Показатели |

Срок |

Итого |

|||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

S |

10 |

и |

20 |

||

|

Нематериальные |

130 |

41 |

110 |

250 |

113 |

644 |

|||||||

|

а)в% к |

_ |

20,2 |

6,4 |

17,1 |

38,8 |

_ |

_ |

17,5 |

_ |

100 |

Из

таблицы видно, что средний срок полезного

использования

результатов интеллектуальной собственности

составляет 4—6

лет.

Приобретение

нематериальных активов имеет своей

целью получение

экономического эффекта от их использования.

Расчет

эффективности использования патентов,

«ноу-хау», лицензий

сопряжен с большими трудностями в

механизме их оценки и требует комплексного

подхода. Например, эффект от приобретения

патента или «ноу-хау» может быть определен

только

по результатам реализации продукции,

произведенной по

237

этому

патенту. А объем продаж, в свою очередь,

зависит от множества

иных факторов (цены, спроса, качества,

емкости рынка и т.п.). Если для выполнения

расчетов эффективности приобретенного

патента нет информации, то для принятия

какого-либо

решения необходимо руководствоватьсяр

общими расчетами

(табл. 7.10).

Таблица

7.10 Анализ

эффективности нематериальных активов

(тыс. руб.)

|

Nt |

Показатели |

Прошлый |

Отчетный |

Темп |

|

Среднегодовая |

526,5 |

623,5 |

118,4 |

|

|

о |

Выручка |

99017 |

106969 |

108,0 |

|

3 |

Чистая |

15575 |

16476 |

105,8 |

|

4 |

Доходность |

29,5 |

26,4 |

89,5 |

|

5 |

Оборачиваемость |

188,1 |

171,6 |

91,2 |

|

6 |

Рентабельность |

15,7 |

15,4 |

98,1 |

Основными

принципами управления динамикой

нематериальныж

активов являются следующие:

-

темп

роста отдачи нематериальных активов

(п. 4) долженопережать

темп роста используемых нематериальныж

активов

(п.1); -

темп

роста выручки или прибыли (п. 2, п. 3)

должен опережать

темп роста нематериальный активов (п.

1).

В

нашем примере все наоборот, следовательно,

эффективность

использования нематериальныж активов

в отчетном году была

ниже, чем в прошлом году.

7.3.2. Анализ

основных средств

Полнота

и достоверность результатов зависит

от степени совершенства

бухгалтерского учета, отлаженное™

систем регистрации

операций с объектами основных средств,

полноты заполнения учетных документов,

точности отнесения объектов к учетным

классификационным группам, достоверности

инвен-238

таризационных

описей, глубины разработки и ведения

регистров

аналитического учета.

При

принятии к бухгалтерскому учету активов

■ качестве

основных

средств нео&содимо

единовременное выполнение следующих

условий:

-

использование

их в производстве продукции при

выполнении работ или оказании

услуг либо для управленческих

нуждорганизации;

-

использование

их в течение длительного времени,

т.е.срока

полезного использования» продолжительностью

свыше 12месяцев

или обычного операционного цикла, если

он превышает

12 месяцев; -

организацией

не предполагается последующая

перепродажа

данных активов; -

способность

приносить организации экономические

выгоды

(доход) в будущем.

Сроком

полезного использования является

период, в течение которого

использование объекта основных средств

приносит экономические

выгоды (доход) организации. Для отдельных

групп

основных средств срок полезного

использования определяется исходя

из количества продукции (объема работ

в натуральном

выражении), ожидаемого к получению в

результате использования этого объекта.

К основным средствам

относятся:

-

здания;

-

сооружения;

-

рабочие и силовые

машины и оборудование; -

измерительные и

регулирующие приборы и устройства; -

вычислительная

техника; -

транспортные

средства; -

инструмент;

-

производственный

и хозяйственный инвентарь и

принадлежности;

-

рабочий, продуктивный

и племенной скот; -

многолетние

насаждения и прочие основные средства;

-

капитальные

вложения на коренное улучшение

земель(осушительные,

оросительные и другие мелиоративные

работы) и в арендованные объекты

основныхсредств;

-

находящиеся

в собственности организации

земельныеучастки,

объекты природопользования (вода, недра

идругие

рриродные ресурсы).

239

Капитальные

вложения в многолетние насаждения,

коренное

улучшение земель включаются в состав

основных средств ежегодно

в сумме затрат, относящихся к принятым

в эксплуатацию

площадям, независимо от окончания всего

комплекса работ.

Единшщеш

бухгалтерского учета основных

средств является инвентарный

объект.

Инвентарным

объектом основных

средств является объект со

всеми приспособлениями и принадлежностями

или отдельный

конструктивно обособленный предмет,

предназначенный для

выполнения определенных самостоятельных

функций, или же обособленный комплекс

конструктивно сочлененных предметов,

представляющих собой единое целое,

предназначенный для

выполнения определенной работы.

Комплекс

конструктивно сочлененных предметов

—

это один или

несколько предметов одного или разного

назначения, имеющих

общие приспособления и принадлежности,

общее управление, смонтированных на

одном фундаменте, в результате чего

каждый

входящий в комплекс предмет может

выполнять свои функции

только в составе комплекса, а не

самостоятельно.

В

случае наличия у одного объекта нескольких

частей, имеющих разный срок полезного

использования, каждая такая часть

учитывается

как самостоятельный инвентарный объект.

Оценка основных

средств

-

Основные

средства принимаются к бухгалтерскому

учетупо

первоначальной стоимости. -

Первоначальной

стоимостью основных средств,

приобретенных

за плату, признается сумма фактических

затрат организации

на приобретение, сооружение и изготовление,

за исключением

налога на добавленную стоимость и иных

возмещаемыхналогов

(кроме случаев, предусмотренных

законодательствомРоссийской

Федерации).

Фактическими

затратами на приобретение, сооружение

и изготовление

основных средств могут быть:

-

суммы,

уплачиваемые в соответствии с договором

поставщику

(продавцу); -

суммы,

уплачиваемые организациям за

осуществлениеработ

по договору строительного подряда и

иным договорам;

-

суммы,

уплачиваемые организациям за

информационные

и консультационные услуги, связанные

с приобретением

основных средств;

240

-

регистрационные

сборы, государственные пошлины идругие

аналогичные платежи, произведенные в

связи сприобретением (получением)

прав на объект основныхсредств;

-

таможенные пошлины

и иные платежи; -

невозмещаемые

налоги, уплачиваемые в связи с

приобретением

объекта основных средств; -

вознаграждения,

уплачиваемые посреднической организации,

через которую приобретен объект

основныхсредств;

-

иные

затраты, непосредственно связанные с

приобретением,

сооружением и изготовлением объекта

основныхсредств.

Не

включаются в фактические затраты на

приобретение основных

средств общехозяйственные и иные

аналогичные расходы,

кроме случаев, когда они непосредственно

связаны с приобретением

основных средств.

-

Первоначальной

стоимостью основных средств, внесенных

в счет вклада в уставный (складочный)

капитал

организации,

признается их денежная оценка,

согласованная учредителями

(участниками) организации, если иное

не предусмотренозаконодательством

Российской Федерации. -

Первоначальной

стоимостью основных средств, полученных

организацией по договору дарения и

иных случаях безвозмездного

получения, признается их рыночная

стоимость на датуоприходования.

-

Стоимость

основных средств, в которой они приняты

кбухгалтерскому

учету, не подлежит изменению, кроме

случаев,установленных

законодательством Российской Федерации

иПоложением

ПБУ 6/01. -

Переоценка

объекта основных средств производится

путем пересчета его первоначальной

стоимости или текущей (восстановительной)

стоимости, если данный объект

переоценивался

ранее, и суммы амортизации, начисленной

за все времяиспользования объекта.

Коммерческая организация может нечаще

одного раза в год (на начало отчетного

года) переоценивать

группы однородных объектов основных

средств по

текущей(восстановительной)

стоимости путем индексации или прямого

пересчета по документально подтвержденным

рыночным ценам.

Изменение

первоначальной стоимости основных

средств, в которой

они приняты к бухгалтерскому учету,

допускается в

241

случаях

достройки, дооборудования, реконструкции,

модернизации,

частичной ликвидщии и переоценки

объектов основных

средств.

Результаты

проведенной по состоянию на первое

число отчетного года переоценки объектов

основных средств подлежат

отражению в бухгалтерском учете

обособленно. Результаты

переоценки не включаются в данные

бухгалтерской отчетности

предыдущего отчетного года и принимаются

при формировании

данных бухгалтерского баланса на начало

отчетного

года.

Сумма

дооценки объекта основных средств в

результате переоценки

зачисляется в добавочный капитал

организации.

Сумма

дооценки объекта основных средств,

равная сумме уценки

его, проведенной в предыдущие отчетные

периоды и отнесенной

на счет прибылей и убытков в качестве

операционных

расходов, относится на счет прибылей и

убытков отчетного периода

в качестве дохода.

Сумма

уценки объекта основных средств в

результате переоценки

относится на счет учета нераспределенной

прибыли (непокрытого

убытка), должна быть раскрыта в

бухгалтерской отчетности организации.

Сумма уценки объекта основных средств

относится

в уменьшение добавочного капитала

организации, образованного

за счет сумм дооценки этого объекта,

проведенной

в предьщущие отчетные периоды.

При

выбытии объекта основных средств сумма

его дооценки

переносится с добавочного капитала

организации в нераспределенную

прибыль организации.

7.

Оценка объектов основных средств,

стоимость которых при

приобретении определена в иностранной

валюте, производится

в рублях путем пересчета иностранной

валюты по курсу Центрального

банка Российской Федерации, действующему

на дату приобретения организацией

объектов по праву собственности,

хозяйственного ведения, оперативного

управления или договора аренды.

Задачами анализа

основных средств являются:

-

анализ структурной

динамики основных средств; -

анализ воспроизводства

и оборачиваемости; -

анализ эффективности

использования;

-

анализ

эффективности затрат на содержание и

эксплуатацию

оборудования.

Обобщенную

картину процесса движения и обновления

основных

средств в разрезе классификационных

групп можно

242

представить

по данным п. II

раздела

3 формы № 5 приложения к

бухгалтерскому

балансу.

По

данным таблицы 7.11 можно сказать, что

обеспеченность

организации основными средствами

возросла. Существенной

причиной изменений является переоценка

основных средств. Тем

не менее, положительной тенденцией

является опережающий прирост

производственных фондов по сравнению

с непроизводственными

фондами. Активная часть основных средств

высока

(более 72%), однако темп ее прироста ниже,

чем пассивной

части фондов.

Движение и состояние

основных средств организации характеризуют

следующие расчетные показатели:

коэффициент износа

основных средств:

_ Амортизация

основных средств _

из

Первоначальная

стоимость основных средств

с.370,

гр.З(ф.М5,р.З)

коэффициент

годности основньк средств:

Г — А л-из,

коэффициент

обиовления (по форме № 5):

.Поступило

основных средств ^*

Остаток

основных средств на конец периода

с.370,

грА

(ф М5, рЗ)

~

с.370,гр£{ф.Ш,р.ЪУ

ОБН

срок

обновления основньк средств (лет) (по

форме №5): Стоимость

основных средств на. начало периода

Стоимость

поступивших основных средств

К

~

с.370, грА

(ф. №5, рЗ)’

коэффициент

интенсивности о§новления (по форме

№5): Стоимость

основных средств, вновь введенных за

год

‘инт

Стоимость

основных средств, выбывших за год

с.37О,гр.5(ф.№5,р.ЗУ

243

к»

t

Таблица 7.11

|

■ |

Анализ |

и |

||||||||

|

Показатели |

Движение |

Измене- |

Темпы |

|||||||

|

Остаток |

Поступило |

Выбыло |

Остаток |

ние |

роста |

|||||

|

тыс. |

уд.ввс, |

тыс. |

УД.В8С, |

тыс. |

УД.В8С. |

тыс. |

уд.вес, |

(+,-) |

||

|

1. |

||||||||||

|

2. |

19104 |

21,8 |

5042 |

26,7 |

— |

— |

24146 |

24,8 |

+3 |

126,4 |

|

3, |

_ |

_ |

_ |

— |

— |

— |

_ |

— |

— |

|

|

4, |

37669 |

42,9 |

8305 |

44.1 |

4578 |

50,6 |

41396 |

42,4 |

-0.5 |

109,9 |

|

5, |

,12864 |

14,7 |

— |

— |

— |

_ |

12864 |

13.2 |

-1,5 |

— |

|

6. |

12656 |

14.4 |

5506 |

29,2 |

1730 |

19.1 |

18432 |

16.8 |

+2,4 |

129,8 |

|

7, |

_ |

_ |

— |

— |

_ |

— |

— |

_ |

— |

— |

|

8, |

_ |

_ |

— |

— |

— |

— |

— |

— |

— |

— |

|

9. |

_ |

_ |

— |

|||||||

|

10, |

5438 |

6,2 |

_ |

_ |

2744 |

30,3 |

2694 |

2,8 |

-3,4 |

49,5 |

|

11, |

87731 |

100 |

18853 |

100 |

9052 |

100 |

97532 |

100 |

— |

111,2 |

|

В |

81583 |

93,0 |

18853 |

100 |

9052 |

100 |

91384 |

93,7 |

+0,7 |

112,0 |

|

11.2. |

6148 |

7,0 |

— |

— |

— |

— |

6148 |

6.3 |

-0,7 |

— |

Еоэффмщиеит выбытия

(по форме № 5):

_ Выбыло

основных средств

^ Остаток основных

средств на начало периода

с.Ът,гр.5(фМз5,Р3)

_ ~

е.370,

грЗ

(ф. №5, рЗ) ‘

коэффициент

реальной стоимости основных средств в

имуществе

организации:

Среднегодовая

остаточная стоимость основных

средств

гс Среднегодовая

стоимость имущества

с

.

12Q,(fl

ЛИ)

~с.ЗО0{ф№)

показывает,

насколько эффективно используются

средства

организации для предпринимательской

деятельности. Для промышленных

организаций этот коэффициент должен

быть больше

50%.

Следует

отметить, что все вышеперечисленные

коэффициенты

измеряются в процентах или в долях

единицы и могут быть исчислены

как на начало и на конец периода, так и

в среднем за

год.

Кроме

того, для анализа основных средств

производственных предприятий

используются показатели, характеризующие

эффективность

их использования, такие как

-

фондоотдача (Фо),

-

фондоемкость

(Фе), -

фондовооруженность

(Фв), -

фондорентабельность

(К.ф), -

относительная

экономия основных средств (ОЭ):

Стоимость’выпущенной»продукции с.0Ш(ф:Мг2)

Среднегодовая

стоимость основных средств с.12й,(ф №)

‘

_

Среднегодовая

стоимость основных средств с. 120,

(ф

Л&1)

Q*|i»

~ ■■■■■■’

‘ — — — — -■■■-.■■■- —■- — -„..»■—» —.

*

Стоимость

выпущенной продукции с.010

(ф.

№2) *

Среднегодовая

стоимость основных средств

Фв =

Численность

рабочих *

245

-х100%=

Жф

=

Прибыль от

продажи продукции

Среднегодовая