Содержание

- Общая классификация потоков денежных средств в бизнесе

- Денежные потоки в разрезе видов деятельности

- Способы управления денежными потоками

- Оптимальный подход к организации схемы движения денежных потоков

- Совокупный денежный поток

- Пример расчета денежных потоков в WA:Финансист

- Как повысить эффективность схемы движения денежных потоков

Любую хозяйственную деятельность, направленную на извлечение прибыли, а говоря проще – любой бизнес, можно охарактеризовать рядом признаков. В их числе – схема движения денежных потоков.

Каждая организация вне зависимости от своего размера, формы, вида деятельности, успешности и других отличительных характеристик имеет некоторый объем денежных потоков и должна определенным образом ими управлять.

Какова суть движения денежных потоков в организации, каковы цели и особенности различных денежных потоков, а также какова оптимальная схема движения денежных потоков – все эти вопросы мы рассмотрим в рамках настоящей статьи.

Общая классификация потоков денежных средств в бизнесе

По сути, денежные потоки – это круговорот денежных средств в организации. При этом деятельность организации неразрывно связана с осуществлением различных операций, благодаря которым фирма получает деньги или тратит их. Если фирма работает эффективно, опираясь на четкую, согласованную политику бюджетирования, то в большинстве случаев деньги расходуются с расчетом на получение от этого максимального эффекта. Сами денежные потоки в этом контексте есть не что иное, как процессы прибавления и убавления денежных средств в организации, разнесенные по времени и зависящие от денежной политики и бизнеса компании.

Денежные потоки принято классифицировать как в экономической теории, так и в практическом бизнесе, чтобы понять, какое влияние внутри компании они оказывают и как каждым из видов ДП можно управлять.

- Наличный/безналичный денежные потоки

Наличный поток – самый гибкий вид денежного потока. Рассмотрим его с разных сторон. И начнем с того, что такой поток практически невозможно контролировать государственным органам, что в свою очередь дает возможность компании использовать всевозможные инструменты и рычаги, способные оказывать влияние на подвижность и независимость бизнеса. С другой стороны, наличные деньги накладывают на менеджмент компании дополнительную мотивацию в области контроля финансового состояния компании, так как именно «наличка» более всего подвержена риску хищения. Исходя из этого, становится понятно, что денежный поток в наличных деньгах дает возможности с одной стороны, а с другой накладывает на бизнес определенные ограничения.

Теперь – безналичные деньги, которые полностью прозрачны и подконтрольны государственному регулированию, но из-за этого накладывают на компанию дополнительные обременения в виде комиссий, сборов и налогов. Хотя безналичные деньги существенно превосходят наличные с точки зрения безопасности, компания, имеющая безналичные контракты, гораздо сильнее защищена в финансовом плане от рисков неплатежей или неисполнения обязательств. Казалось бы, различие только в форме денег внутри денежного потока, но подход и инструменты для управления каждым видом при этом используются абсолютно разные, наряду также с неравной возможной экономической эффективностью.

- Потоки в нацвалюте/потоки иностранной валюты

Организация может оперировать деньгами в различных валютах. Чаще всего в качестве основного платежного средства выступают денежные потоки в национальной валюте, а в иностранной (преимущественно доллары или евро) – в качестве резервных средств для платежей по контрактам. Валюта достаточно волатильный финансовый инструмент, от изменения которого могут существенно меняться оперативные финансовые планы, а в конечном итоге – богатеть или полностью разоряться целые корпорации.

Денежные потоки в национальной валюте в этом плане относятся к разряду или вернее к группе менее рисковых, поскольку курсы национальных валют даже при резком изменении не окажут сиюминутного влияния на рынки, в отличие от курсов иностранных валют. Иностранная валюта может сильно ударить по финансовому положению сторон, участвующих в сделке, и, например, если ваша сторона оказывается на бумаге в выигрышной позиции, то по факту все равно разделяет риски с контрагентом, так как банкроту платить нечем. Поэтому стоит детально и тщательно просчитывать возможные угрозы для организации при выборе валюты исходящего или входящего ДП.

- По критерию достаточности

Денежный поток может быть достаточным или дефицитным. «Cash Flow positive» или с другой стороны «CF negative» – это, по сути, метрика для оценки финансового состояния компании. Достаточный CF обеспечивает полное покрытие всех обязательств компании перед ее поставщиками и покрытие всех расходов из собственных средств без привлечения заемных денег. Напротив, недостаточный ДП заставляет фирму искать дополнительные источники финансирования, а значит, в некотором смысле уменьшает финансовую устойчивость компании. Опять же, критерий достаточности/недостаточности очень важно соотносить со временем. Временная недостаточность денежного потока в принципе ни на что ключевым образом не влияет и лишь заставляет компанию маневрировать в подобных условиях, что вполне возможно при использовании инструментов менеджмента.

- Можно выделить денежные потоки по времени – настоящие и будущие (перспективные)

Настоящими или вернее сказать текущими денежными потоками менеджмент управляет сегодня, используя в краткосрочной перспективе результаты от управления этим типом потоков для достижения корпоративных целей. Текущие денежные потоки понятны и довольно управляемы, в отличие от будущих. Будущие денежные потоки – это прогнозные значения или планы, которые могут обещать компании золотые горы, а на деле не конвертироваться ни во что, поэтому к ним надо относиться с достаточной осторожностью.

- Основным в схеме движения денежных потоков будет совокупный денежный поток

Это поток не в смысле исчисления, а в смысле показателя, который является ничем иным как метрикой суммы денежных потоков по операционной, финансовой и инвестиционной деятельности компании.

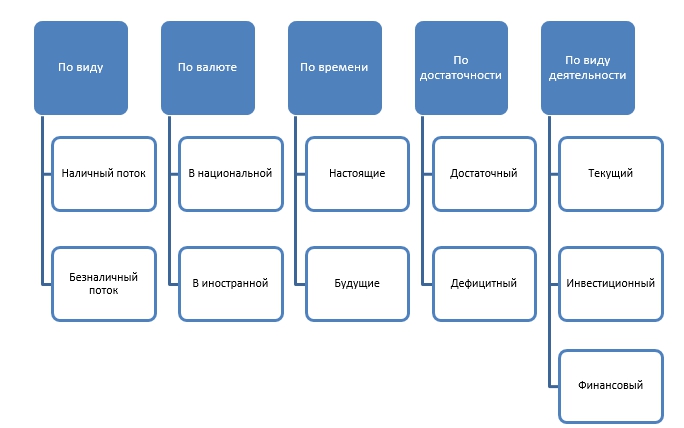

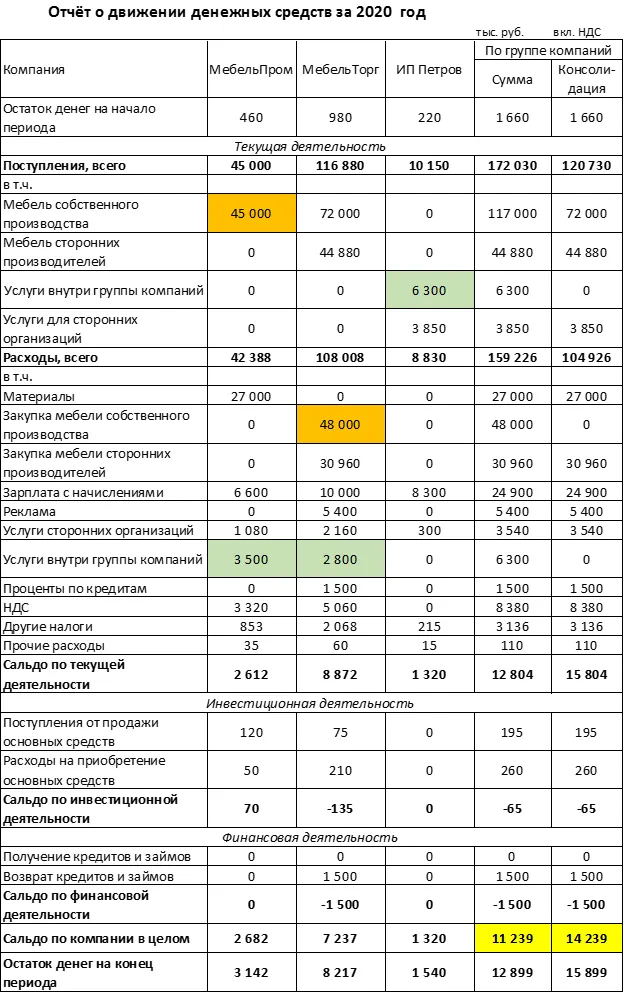

Рисунок 1. Схема движения денежных средств.

Резюмируем, что схема движения денежных средств включает в себя исходящие и входящие денежные потоки, которые в свою очередь можно достаточно глубоко и детально классифицировать в зависимости от того, под каким углом мы рассматриваем бизнес.

Денежные потоки в разрезе видов деятельности

Яснее всего рассмотреть денежные потоки можно в контексте процесса деятельности, в результате которой они возникают. Поэтому, при рассмотрении практических рекомендаций к формированию схемы оперативного движения денежных потоков, мы отдельно рассмотрим все основные составляющие совокупного денежного потока и их особенности, а затем сформируем схему движения денежных потоков на основании полученной информации.

- ДП от текущей деятельности в каждой организации будет иметь свои особенности, но самый простой индикатор денежного потока в вопросах операционной деятельности заключается в отсутствии возможности отнести его к инвестиционному и финансовому сегментам. Например, если деньги вложены в прибыльного партнера – это не текущая деятельность, а инвестиция. Но если партнеру оказаны услуги в любой области, эта деятельность будет относиться к сегменту операционной.

Соответственно, эта группировка денежного потока будет включать в себя все денежные притоки и оттоки, связанные с текущей деятельностью компании. Сюда можно отнести выручку, дополнительные платежи, доходы от бартерных сделок, конвертированную в деньги дебиторку, авансы и предоплаты, привлеченные инвестиции и займы, а с точки зрения расходов – любые платежи фирмы по ее обязательствам, а также для обеспечения какой-либо цели. К примеру, покупка нового оборудования не будет считаться минусовым денежным потоком в текущей деятельности, а будет относиться к инвестиционной. Но, к примеру, оплата технического ремонта или обслуживания уже имеющегося оборудования – будет.

- ДП от инвестиционной деятельности – второй по значимости и частоте использования вид группировки денежных потоков, поскольку практически каждая компания в той или иной мере осуществляет инвестиционную активность.

Под инвестиционной работой нужно понимать широкое многообразие возможностей, в рамках которых компания занята управлением своими внеоборотными активами. Сюда можно отнести и покупку/продажу активов, и управление долями в других компаниях, и долгосрочные финансовые инвестиции.

- Финансовая деятельность понятие самое запутанное и самое сложное, потому что не каждая компания в принципе занимается финансовой деятельностью.

Занятие финансовой деятельностью не характерно для мелких экономических субъектов, единственным источником прибыли которых является оказание услуг или продажа товаров. Более крупные организации могут получать дополнительные денежные потоки благодаря дополнительной финансовой деятельности, связанной, допустим, с выдачей краткосрочных займов или другим видам финансовых вложений, к примеру, покупке/продаже валюты.

Способы управления денежными потоками

С какой бы стороны не рассматривались денежные потоки, они требуют управления. Причем важнейшим аспектом качественного управления денежными потоками и в прямом смысле показателем эффективности схемы движения денежных средств будет сбалансированность. Под этим термином мы понимаем оптимальное соотношение финансовых ресурсов и обязательств фирмы, обеспечивающее полное покрытие всех необходимых расходов и не оставляющее больших излишек финансовых запасов, которые не работают на компанию. Задача менеджмента не допустить «смерти» капитала, наоборот, заставив его динамично работать на достижение результатов фирмы, к примеру, посредством инвестиций или финансовых операций.

Управление денежными потоками в широком смысле слова осуществляется при помощи нескольких своеобразных финансовых мультитулов. Имеется в виду перечень определенных инструментов, в состав которого входит достаточное количество различных «приспособлений» для решения поставленной задачи. Разберем их подробнее:

- Учетная политика денежных средств и финансовых потоков, которая позволяет компании быть максимально гибкой и подвижной, в каком-то смысле отвечает задачам компании, не подчиняясь букве закона. Конечно, соответствие закону – важное требование к учетной политике, но динамичные изменения в бизнесе заставляют учетную политику стать более эффективной и откликающейся на требования бизнеса.

- Аналитика финансов компании – непрерывный процесс, без которого невозможно представить себе эффективную фирму. Аналитика, построенная на принципах «как должно быть и почему», которая отвечает на любые вопросы менеджмента и позволяет каждую ситуацию рассмотреть под разными углами для поиска наиболее эффективного решения.

- Бюджетирование движения денежных средств, а именно составление БДДС – это важнейший этап управления денежными потоками, который может решить проблему недостаточности денег, помочь спрогнозировать доходы и расходы, скорректировать текущие и перспективные планы производства и реализации.

- Контроль использования финансовых ресурсов и оценка эффективности их использования помогают компании в постоянном режиме оптимизировать свои ресурсы и совершенствовать свою деятельность. Известно немало примеров, когда финансовый контроль приводил к повышению уровня производства или открытию альтернативных возможностей внутри компании, хотя изначально не преследовал такой цели.

Оптимальный подход к организации схемы движения денежных потоков

Итак, рассмотрев все практические аспекты в области движения денежных потоков, мы подошли к необходимости составить оптимальную схему их движения, которая отражает денежные потоки конкретной организации. В качестве примера возьмем обычную компанию, основной бизнес которой – это производство и продажа некоего вида продукции. При этом схема движения денежных средств такой компании будет представлена в виде последовательных блоков:

| Первоначальные инвестиции в открытие бизнеса | |||

|---|---|---|---|

| Входящий поток | Исходящий поток | ||

| Сырье и материалы | |||

| Заработная плата | |||

| Доп. расходы | |||

| Продукция | Основная деятельность | ||

| Операционная прибыль | Возврат инвестиций | ||

| Заработная плата | |||

| Налоги | |||

| Содержание | |||

| Доп. расходы | |||

| Сырье и материалы | |||

| Возврат долговых инвестиций | |||

| Активы | Инвестиционная деятельность | ||

| Продажа активов | Приобретение активов | ||

| Капитальные вложения | |||

| Инвестиции | |||

| Финансы | Финансовая деятельность | ||

| Акции | Выплата кредитов | ||

| Получение кредитов | Выплата процентов | ||

| Доходы от займов | Выплата дивидендов | ||

| Совокупный денежный поток |

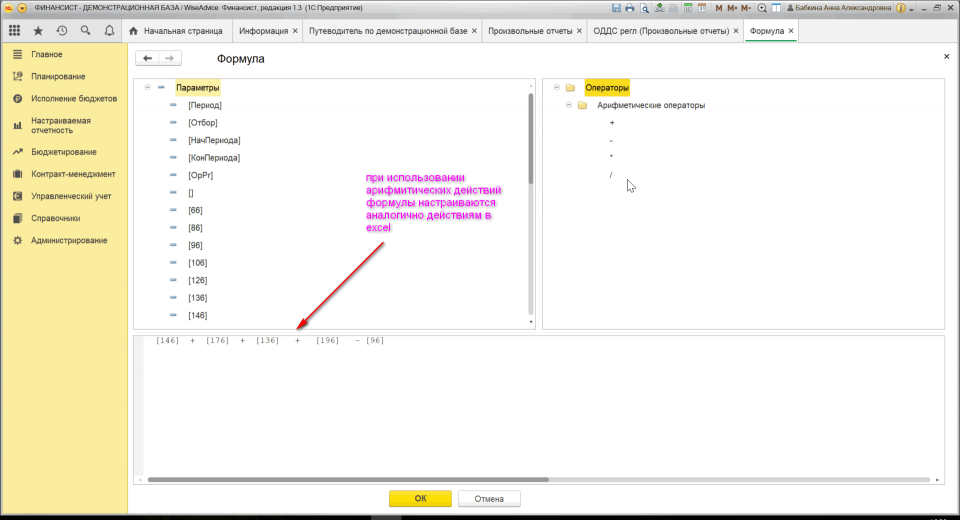

Совокупный денежный поток

Из представленной схемы видно, какие денежные потоки будут циркулировать в регулярном цикле рядовой компании. Эта табличная схема движения денежных средств наглядно демонстрирует, каким образом взаимосвязаны бизнес-активности и финансовые потоки организации, а также дает возможность наглядно увидеть, какими процессами необходимо постоянно управлять.

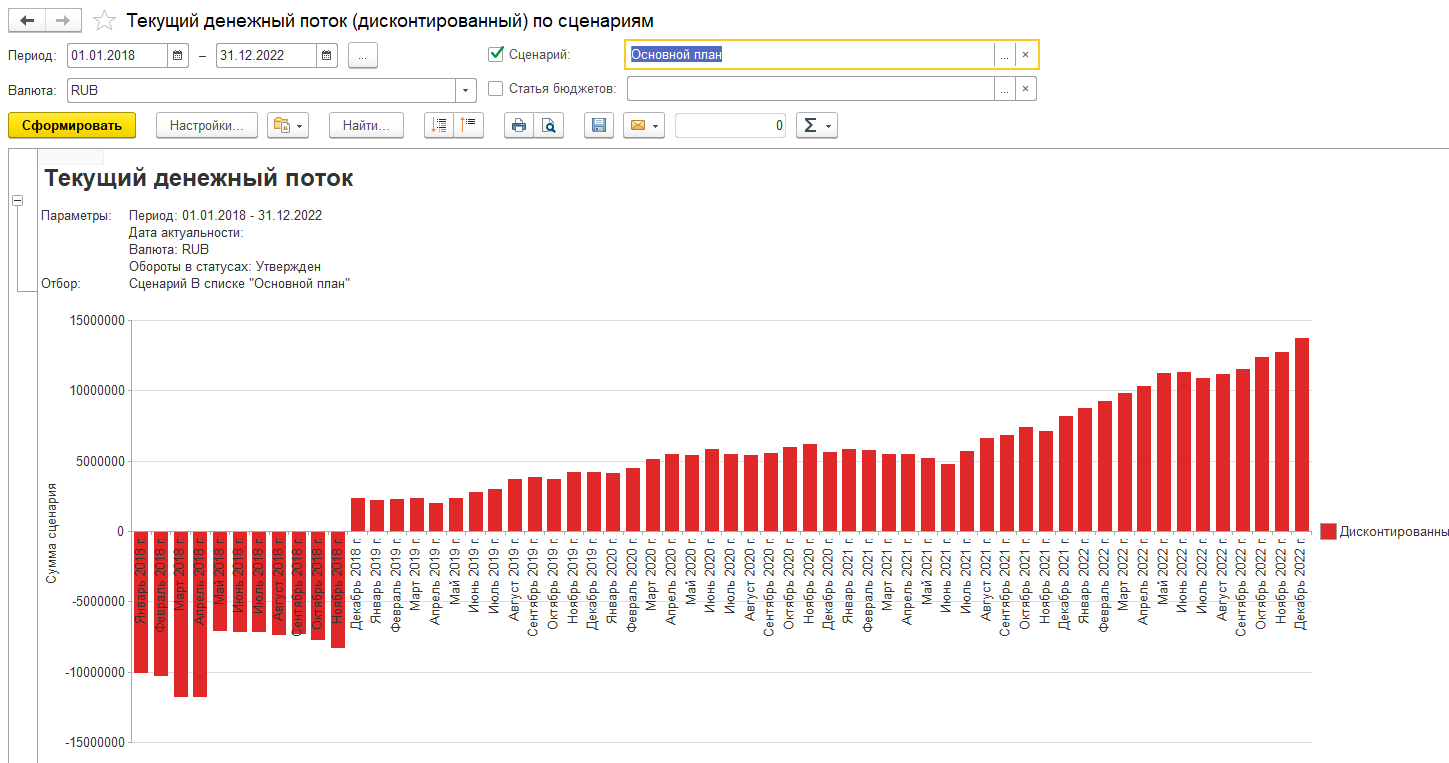

Пример расчета денежных потоков в WA:Финансист

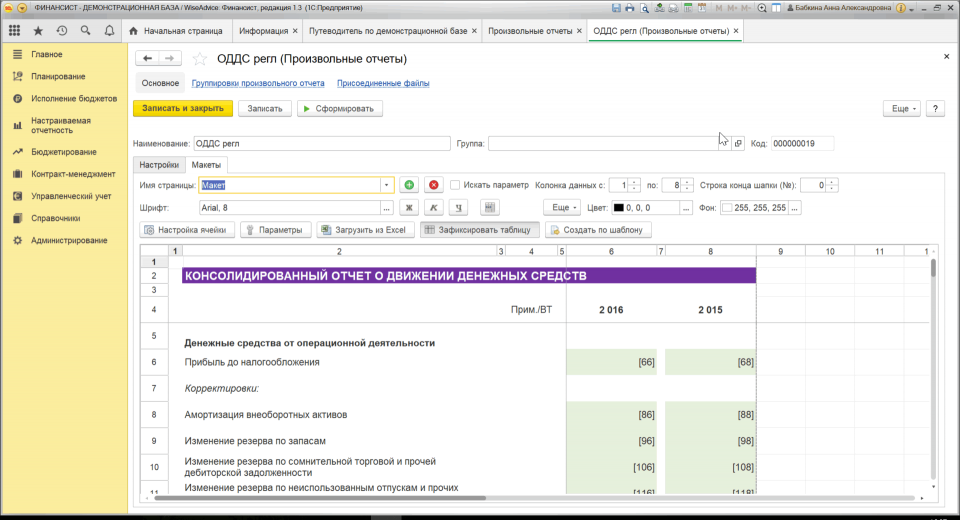

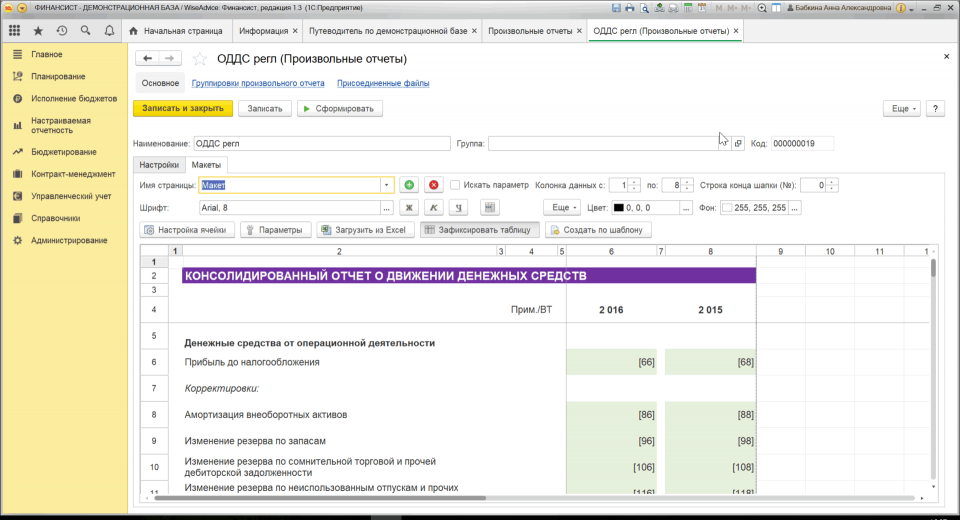

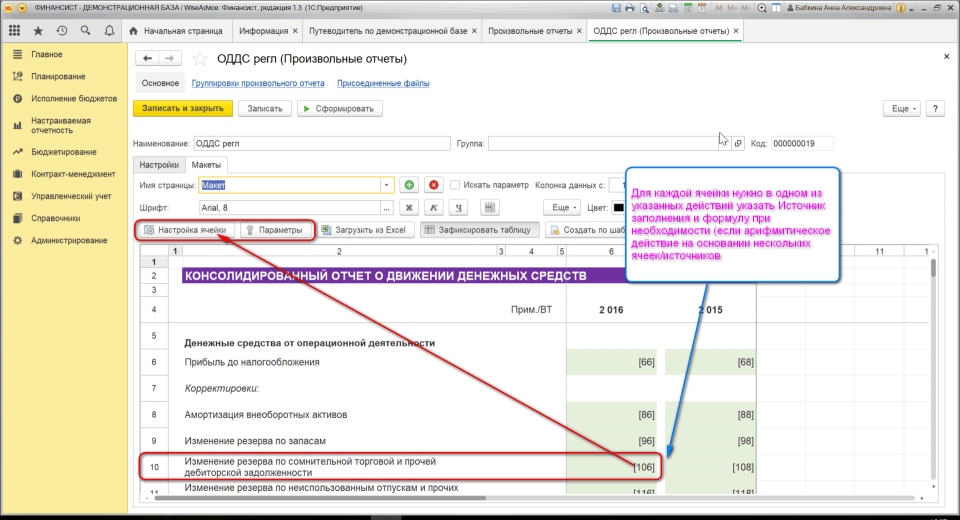

«WA:Финансист» позволяет настроить различную финансовую отчетность с помощью использования конструктора «Произвольная отчетность». В том числе: различные форматы бюджетов движения денежных средств, финансового анализа ликвидности, финансового анализа денежных потоков.

Произвольная финансовая отчетность в необходимом для каждого предприятия индивидуальном формате настраивается путем загрузки шаблонов формата excel. Заполнение этих макетов происходит по плановым или фактическим данным – внутренним данным собственно «Финансиста» или данным из внешних учетных систем. Для начала выполняется действие загрузки макета отчета из файла формата excel:

Макет загружается точно в том же виде, как настроен в excel:

Каждой ячейке необходимо присвоить имя типа [ИМЯ] и указать источник, из которого должны быть взяты данные для отчета.

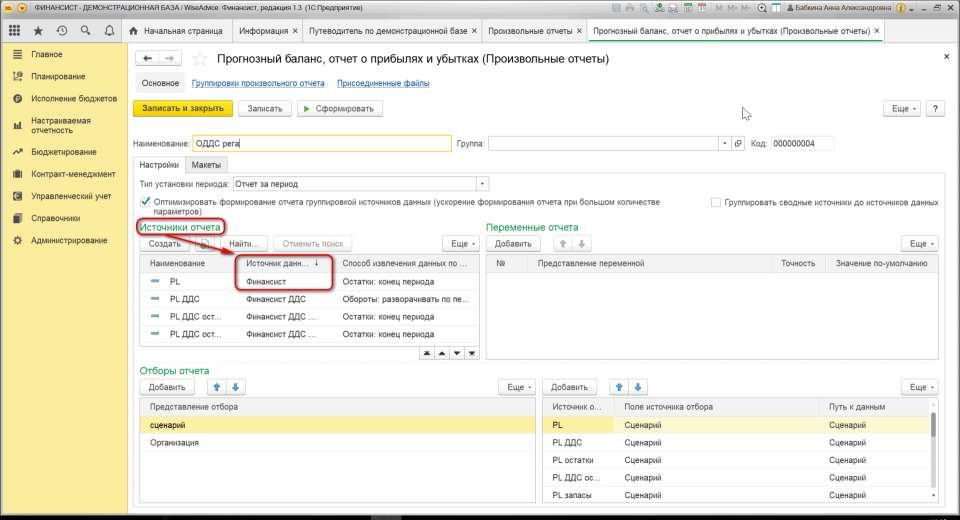

Варианты источников могут быть следующие:

- Заполнение по какой-либо формуле на основании ячеек текущего отчета или других отчетов;

- Заполнение по данным, хранящимся внутри системы «WA:Финансист» или во внешних учетных системах, построенных на платформе 1С.

В Настройках отчета хранится список всех настроенных/доступных для него источников:

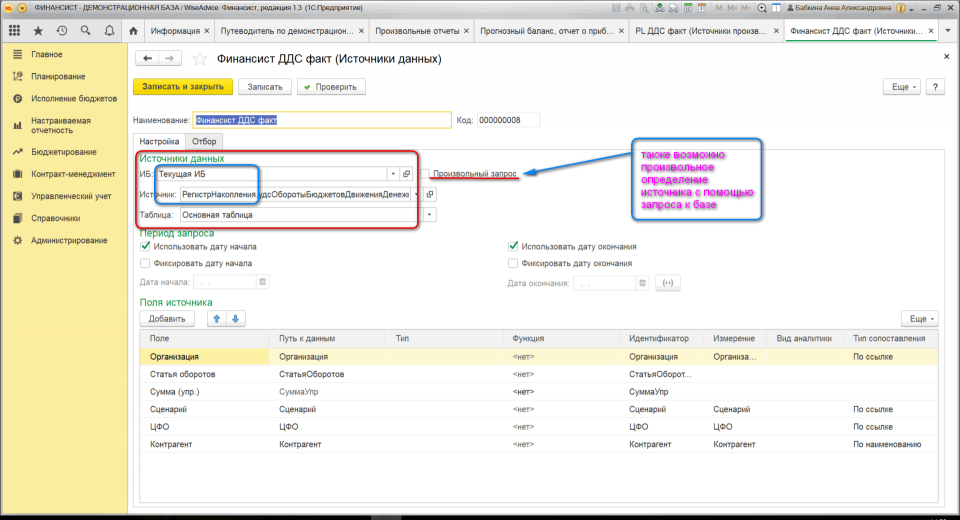

Для каждого источника указывается собственно «место» в учетной системе, откуда отчет должен «брать» данные при формировании:

После определения списка источников их нужно указать в каждой ячейке отчета:

После выполнения вышеперечисленных действий для всех ячеек отчета он формируется автоматически по данным, указанным в отборах отчета и отборах источников:

Как повысить эффективность схемы движения денежных потоков

Организацию следует рассматривать как систему, состоящую из многообразия процессов, которые неразрывно связаны между собой. При этом сама организация является открытой по отношении к внешнему экономическому окружению. Такой подход позволяет организации при управлении движением денежных потоков быть наиболее гибким субъектом экономической деятельности и наиболее продуктивно использовать не только свои внутренние ресурсы, но и все внешние возможности.

Организация, желающая рационально управлять своими денежными потоками, должна иметь сформулированные стратегические цели и задачи, для достижения которых используются различные инструменты денежной политики компании.

Если компания заинтересована в экономической эффективности, ей необходимо внедрять и поддерживать продуктивный стиль менеджмента, который в разрезе денежных потоков будет заключаться в применении таких управленческих решений, которые позитивно сказываются на финансовом состоянии и позволяют составлять долгосрочные прогнозы финансового состояния компании.

Чтобы создать систему управления денежными потоками необходимо в непрерывном режиме собирать и анализировать финансовую информацию и данные о движении денежных средств. Нередко выходит так, что аналитика денежных потоков дает гораздо больше информации, чем любой другой источник, позволяя менеджменту быстро определить проблемные места и запланировать необходимые изменения, что в свою очередь является показателем качества управления предприятием.

Задача менеджмента организации – это поддержка уровня ликвидности и платежной способности компании, которая достигается при помощи инструментов управления денежными потоками, перечисленными в настоящей статье. Финансовое состояние – это показатель конкурентоспособности фирмы и ее эффективности, показатель, демонстрирующий правильность выбранной стратегии, и уровень качества работы сотрудников компании.

Рисунок 2. Дашборд руководителя в системе «WA: Финансист».

С этой точки зрения финансовое положение может ответить на несравнимо большее количество вопросов, нежели стандартная отчетность, если взглянуть на него именно в разрезе схемы движения денежных потоков. Если проанализировать, на что и как фирма тратит деньги, откуда финансируется и какие в итоге результаты у нее получаются на выходе, можно будет сделать совершенно конкретный вывод относительно ее бизнеса. При этом ответь практически на любые вопросы о деловой активности и стабильности, заглянуть в будущее и оценить перспективы всех участников экономического процесса, как фирмы, так и ее деловых партнеров.

Прогнозирование движения денежных средств — залог эффективной работы любого предприятия. Изучая, анализируя и прогнозируя движение финансовых ресурсов, нужно настроить систему управления денежными потоками предприятия. Это обеспечит сбалансированность поступления и расхода денежных средств.

Основным документом, который позволяет построить эффективную систему управления денежными потоками, является бюджет движения денежных средств. БДДС предполагает отображение информации по планируемому приходу и расходу денег. На первый взгляд, создание данного документа не влечет за собой никаких сложностей, однако это не так. Для формирования БДДС нужно собрать полный комплект исходной информации как о расходной части, так и о планируемой доходной.

МЕТОДИКА ПЛАНИРОВАНИЯ ДВИЖЕНИЯ ДЕНЕЖНЫХ ПОТОКОВ

Рассмотрим, как поэтапно планировать движение денежных потоков организации.

Этап I

Учет денежных средств на начало анализируемого периода

Данный учет необходим в качестве точки отсчета. Эти денежные средства формируют некий страховой запас для осуществления операционной, инвестиционной и финансовой деятельности предприятия в течение анализируемого периода.

Этап II

Классификация денежных потоков

Денежные потоки предприятия принято делить на потоки от текущих, инвестиционных и финансовых операций.

1. Денежные потоки предприятия от операций, связанных с ведением обычной деятельности, приносящей выручку, классифицируются как денежные потоки от текущих операций. Как правило, они формируют прибыль (убыток) предприятия от продаж.

На основе информации о денежных потоках от текущих операций можно определить уровень обеспеченности предприятия денежными средствами — достаточно ли их для погашения кредитов, поддержания деятельности на существующем уровне, выплаты дивидендов, инвестирования новых проектов без привлечения внешних источников финансирования.

Денежными потоками от текущих операций являются:

- поступления денежных средств от продажи товаров, выполнения работ и оказания услуг;

- поступления арендных платежей;

- платежи по налогам;

- оплата труда работников предприятия и др.

2. Денежные потоки предприятия от операций, связанных с приобретением, созданием или выбытием внеоборотных активов, классифицируются как денежные потоки от инвестиционных операций.

Примеры денежных потоков от инвестиционных операций:

- платежи, связанные с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов;

- поступления от продажи внеоборотных активов;

- предоставление займов;

- возврат предоставленных займов;

- платежи в связи с приобретением акций, долговых ценных бумаг и др.

Информация о денежных потоках от инвестиционных операций показывает уровень затрат на приобретение или создание внеоборотных активов, обеспечивающих денежные поступления в будущем.

3. Денежные потоки от операций, которые связаны с привлечением финансирования на долговой или долевой основе и приводят к изменению величины и структуры капитала и заемных средств организации, классифицируются как денежные потоки от финансовых операций.

Информация о денежных потоках от финансовых операций позволяет прогнозировать требования кредиторов и акционеров (участников) в отношении будущих денежных потоков предприятия, а также потребности организации в долговом и долевом финансировании.

Примеры денежных потоков от финансовых операций:

- денежные вклады собственников;

- поступления от выпуска акций;

- платежи собственникам в связи с выкупом у них акций предприятия;

- уплата дивидендов в пользу собственников и т. д.

Этап III

Расчет планируемых поступлений денежных средств

Этот расчет предполагает прогнозирование сумм прихода по каждому типу денежных потоков в соответствии с представленной выше классификацией. При планировании поступлений денежных средств, особенно от текущих операций, рекомендуется начинать с формирования бюджета (плана) продаж, который отражает информацию в стоимостном и натуральном выражении.

Замечания

- Бюджет продаж включает информацию о прогнозируемых объемах продаж, цене единицы продукции и выручке от реализации.

- Наиболее удобный вариант — формирование плана продаж по месяцам. Так проще планировать движение денежных средств и следить за динамикой изменения спроса на продукцию.

Прогнозом объемов продаж на предприятиях чаще всего занимаются специалисты отделов сбыта или маркетинга. Чтобы сделать прогноз корректным, они анализируют:

- рынок и его конъюнктуру;

- конкурентную среду;

- недостатки и преимущества своих конкурентов.

Построение системы управления денежными потоками на примере производственного предприятия

Рассмотрим пример формирования бюджета продаж с разбивкой по месяцам (табл. 1).

На основании сформированного бюджета продаж планируют график поступления денежных средств от реализации продукции. Следует отметить, что выручка от реализации запланированного объема продаж может поступать не всегда в том же месяце, в котором состоялся факт реализации (например, при контрактной работе, предусматривающей предоплатную систему оплаты за продукцию и окончательный расчет за отгруженную продукцию).

Если взять розничную торговлю, то выручка от реализации запланированного объема продаж учитывается в графике поступления денежных средств в том же месяце, в котором запланирована реализация, то есть идентична представленному выше бюджету продаж.

Важный момент: решение о целесообразности оформления графика поступления денежных средств предприятие принимает самостоятельно.

Единственное преимущество, о котором нужно сказать, — это включение в график поступления денежных средств информации об остатках дебиторской задолженности на начало анализируемого периода, планируемых расчетах по задолженностям в течение анализируемого периода. На основании такой информации рассчитывают и включают в график данные об остатках дебиторской задолженности на конец анализируемого периода.

Этап IV

Расчет планируемых расходований денежных средств

Планируемые расходования денежных средств рассчитывают так же, как при планировании поступлений денежных средств, то есть определяют все издержки предприятия, необходимые для производства и реализации продукции. В данном случае анализируют прямые расходы, непосредственно влияющие на процесс производства продукции, и косвенные расходы, которые не влияют на производство продукции или имеют исключительно условное влияние.

Рассмотрим основные (типовые) категории расходов, которые необходимо учесть при планировании расходования денежных средств:

1. Расходы на оплату труда основных производственных рабочих. Они включают основную и дополнительную заработную плату производственных рабочих, относящуюся на производство конкретных изделий или оказание услуг в качестве прямых затрат. В состав основной заработной платы входят:

- расходы на оплату труда за выполнение работ, непосредственно связанных с процессом производства (оказанием услуг);

- начисления стимулирующего характера (премии, надбавки и др.);

- доплаты за выполнение работ в условиях, отклоняющихся от нормальных, и т. д.

В состав дополнительной заработной платы включаются компенсации, такие как начисления за неотработанное время.

- Страховые взносы на оплату труда основных производственных рабочих. В эту категорию входят расходы на уплату страховых взносов:

- в Пенсионный фонд РФ на обязательное пенсионное страхование;

- Фонд социального страхования РФ на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- Федеральный фонд обязательного медицинского страхования на обязательное медицинское страхование.

Тариф страховых взносов составляет 30 %:

- Пенсионный фонд РФ — 22 %;

- Фонд социального страхования РФ — 2,9 %;

- Федеральный фонд обязательного медицинского страхования — 5,1 %.

4. Прямые материальные расходы. Данная категория затрат включает расходы на сырье и материалы (основные и вспомогательные), покупные полуфабрикаты и комплектующие, топливо, тару, запасные части и др.

5. Косвенные расходы. К данной категории условно можно отнести общепроизводственные расходы (одноименный счет 25) и общехозяйственные расходы (одноименный счет 26).

Общепроизводственные расходы (ОПР) включают затраты на обслуживание основного производства и управление отраслями, цехами, отделениями и другими подразделениями предприятия. К ним относят:

- расходы на оплату труда аппарата управления цехов и подразделений с отчислениями на социальные нужды;

- затраты на амортизацию основных средств производственного назначения;

- затраты на мероприятия по охране труда и технике безопасности;

- расходы на транспортное обслуживание работ;

- другие расходы, связанные с обслуживанием отраслей основного производства:

— арендная плата за основные средства общепроизводственного назначения;

— расходы по содержанию машин и оборудования.

Общехозяйственные расходы (ОХР) включают затраты для нужд управления, не связанных непосредственно с производственным процессом:

- расходы на оплату труда административно-управленческого аппарата со страховыми взносами;

- амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения;

- арендная плата за помещения общехозяйственного назначения;

- расходы по оплате информационных, аудиторских и консультационных услуг;

- другие аналогичные по назначению управленческие расходы.

ЭТО ВАЖНО

Планируя суммы расходования денежных средств, необходимо уделить внимание каждой категории расходов в отдельности.

Для формирования плана по расходованию прямых затрат требуется определиться с планируемым объемом производства. Здесь нужно понимать, что план продаж и план производства — абсолютно разные документы. Ведь объем продаж может быть выше объема производства (в случае значительного запаса готовой продукции у предприятия). И наоборот, объем продаж может быть ниже объема производства (в случае формирования запаса готовой продукции).

Производственная программа (план производства, бюджет производства) — произвольный документ, который необходим исключительно для планирования. Его можно корректировать в течение года в зависимости от изменений во внешней среде.

Наиболее упрощенная схема бюджета производства представляет собой наличие четырех основных составляющих:

- запас готовой продукции на начало анализируемого периода

- план производства;

- план продаж;

- запас готовой продукции на конец анализируемого периода.

Рассмотрим пример формирования бюджета производства с разбивкой по месяцам (табл. 2).

Бюджет производства можно формировать не только в натуральном, но и в стоимостном выражении, дополнять информацией о незавершенном производстве.

К СВЕДЕНИЮ

Объем производства планируют исходя из производственной мощности предприятия, численности основных производственных рабочих и т. д.

В случае значительного превышения планируемого объема реализации над максимально возможным объемом производства перед руководством встает вопрос о наращивании производственной мощности (например, о расширении производства, производственной площади, дополнительном наборе основных производственных рабочих). В обратной ситуации возможными решениями могут быть:

- поиск новых рынков сбыта;

- сокращение численности основных производственных рабочих;

- выпуск новой продукции и др.

Имея информацию о планируемом объеме производства, можно спланировать прямые расходы (рассмотренные выше материальные расходы и затраты на оплату труда основных производственных рабочих, включая страховые взносы).

При планировании материальных расходов используется или .

В первом случае руководитель предприятия утверждает нормы расходования материалов на единицу продукции, в которых указан полный перечень всех материалов, сырья, комплектующих, полуфабрикатов, необходимых для изготовления единицы продукции, и норму расходования на единицу. Затем рассчитывается плановая сумма материальных расходов путем перемножения нормы расходования материальных ресурсов на стоимость приобретения единицы материалов.

Во втором случае за основу берут информацию предшествующего периода (зачастую пользуются информацией из оборотно-сальдовой ведомости по счету 20 «Основное производство» в корреспонденции со счетом 10 «Материалы»). То есть рассматривается информация по материальным расходам всего объема производства и рассчитывается удельная сумма материальных расходов в среднем на единицу произведенной продукции. При этом допустимо применять индекс роста потребительских цен на случай увеличения стоимости приобретения материалов.

Важный момент: планируя расходы на материалы, недостаточно руководствоваться только нормативами и средней стоимостью материальных расходов на единицу продукции. Необходимо учитывать запасы материалов на складах, аналогично запасам готовой продукции при планировании объема производства.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 12, 2017.

Прибыль есть, а где деньги? Этот вопрос – стандартная головная боль многих финансовых руководителей. В попытках ответить руководству и собственникам на данный вопрос «простыми словами» в ход идут графики, диаграммы, многостраничная аналитика.

Между тем, существуют стандартные экономические показатели, позволяющие дать исчерпывающую информацию о том, «где деньги», исходя из которой организация сможет вести более эффективную, осознанную деятельность

В этой статье мы попробуем разобраться, где же прибыль, где результат работы всей компании за расчетный период и куда он девается, если его нет на расчетном счете в том же объеме, что и прибыли?

Составляющие денежного потока

Денежный поток – поток капитала в денежной форме в виде платежей и поступлений во все места учета денежных средств (ДС) предприятия. Поступления трактуются при этом как положительный денежный поток, а платежи как отрицательный.

Ключевым здесь для финансового менеджера является величина разницы между ними, а также накопительным итогом, так как это будет остаток ДС фирмы в динамике. Жизненно необходимо не допускать отрицательных остатков в бюджетах и просроченных платежей или, другими словами, неплатежей из-за отсутствия денег.

Здесь мы сталкиваемся с расчетом чистого денежного потока (ЧДП), в котором нуждается коммерческая структура для понимания своих собственных действий в экономической перспективе.

Чистый денежный поток (кэш-флоу или cash-flow) – разница в поступлениях и платежах или в притоке и оттоке капитала только в форме денег. Видов такого потока характеризуются профилями деятельности – инвестиционным, финансовым или операционный. Его можно рассчитывать прямым и косвенным методом (для него нужно ведение ББЛ), он бывает для собственников и для кредиторов.

Он отличается от чистой прибыли, представляя собой потоки и оттоки ДС, а прибыль – объем разницы между выручкой, доходом и затратами, понесенными фирмой, и всегда либо превышает, либо меньше ее. В части прироста капитала, прибыль показывает его в целом по компании, а ЧДП только в деньгах. Если смотреть на ЧДП с позиции товарно-денежных потоках, то это возможно, когда деньги являются абсолютным товаром по своей форме.

Бесплатно подберем программу для учета движения денежных средств

Виды денежных потоков

Денежные потоки соотносимы со статьями и видами деятельности в БДДС, где присутствуют три вида деятельности. Разницу между платежами и поступлениями делят в соответствии с этими видами:

- операционный ДП;

- инвестиционный ДП;

- финансовый ДП.

Чтобы выяснить, что входит в расчет этих денежных потоков, можно посмотреть в статьи БДДС, поскольку их состав ближе всего к составу учитываемых платежей и поступлений.

Разделы первого вида:

- операционных поступлений за реализованные товары;

- операционные платежи за сырье, материалы, полуфабрикаты, энергоносители, энергию, предоставляемые услуги;

- платежи за инструменты, оборудование, переносящие свою стоимость полностью в отчетном периоде;

- выплаты по заработной плате, по рабочей силе вообще;

- отчисления в фонды.

Состав второго:

- оплат поставщикам оборудования, принимаемого на баланс как внеоборотные средства;

- оплат за купленные здания, сооружения;

- оплат по транспортировке, установке и демонтажу основных средств;

- процентов по кредитам за основные средства.

Третий вид (обеспечивает рассматриваемый нами поток):

- взятие-отдача кредитов и займов;

- выплаты процентов по кредитам и займам;

- приход процентов за выданные займы;

- полученных дивидендов от вложений в акции;

- притока капитала от реализации собственных облигаций, векселей;

- оттока капитала на погашение собственных облигаций, процентов и купонов по ним, погашение собственных векселей;

- платежей по распределению прибыли предприятия.

Об автоматизации контроля движения денежных средств в 1С можно также прочитать на нашем сайте.

Методы расчета

Эти методы схожи с методами инвестиционных расчетов, так как и там и там считают поток капитала в деньгах для собственного капитала, вложенного собственниками или инвесторами. Характерным здесь является применение абсолютных показателей, а не коэффициентов.

Формула расчета суммарного потока денег не представляет собой чего-то сложного, ведь это лишь сумма всех поступлений денег. При этом сведения о сводном потоке не дадут ценной информации для менеджмента, поскольку важен свободный поток денег, поскольку легко перенаправляется на другие цели без значительного ущерба для хоздеятельности. По этой же причине применение формулы по балансу здесь не имеет особого смысла: по ней его рассчитать затруднительно и приходится вскрывать оборотные статьи, поэтому лучше применять как балансовые, так и оборотные показатели.

Расчет ведется в нескольких временных перспективах – от недели до нескольких лет. Планируются они во время бюджетирования – составления бюджетов финансово-экономической службой и платежных календарей казначейством.

Об автоматизации казначейства с помощью решений 1С и в частности автоматизированном составлении платежных календарей можно прочитать в статье на нашем сайте.

Такой расчет нужен предприятию, чтобы реализовать планы по развитию, опираясь на оптимальные схемы управления деньгами. Ответственным за этот участок обычно является финансовый директор, который задает и контролирует общую политику по денежным потокам. За ним же остается организация процесса. При этом на местах, если предприятие большое, есть своя специфика, которую он должен учитывать. Например, периодичность выплат заработной платы, возможные сроки отсрочек оплат за ГСМ с условиями их поставок, возможные товарные кредиты от покупателей и т.д. Если же рассматривать организацию такого сложного экономического расчета по всей компании в максимально возможном количестве разрезов, к тому же дисконтированных, то это задача целой экономической службы.

Автоматизация платежного календаря для точного планирования денежных средств

Формулы расчета денежного потока

Free Cash Flow (FCF) – свободный денежный поток означает сумму денсредств, находящихся под контролем собственников, кредиторов, а также инвесторов. При этом подразумевается, что фирма оплатила все операционные расходы, провела запланированные капремонты и капитальные вложения вообще, профинансировала в должном объеме рабочий, оборотный капитал и оплатила налоги и взносы. В сущности, это приток капитала, которым может распоряжаться компания. Влияя на ее стоимость и инвестиционный имидж, он рассчитываться несколькими способами, например, отталкиваясь от показателя EBITDA.

Для начала вспомним, как рассчитывается EBITDA:

EBITDA = чистая операционная прибыль + проценты к уплате + налог на прибыль + амортизация и обесценение

А теперь:

FCF = EBITDA – налог на прибыль – капитальные вложения ± изменения в оборотном капитале

Эти средства могут быть пущены на любые цели без снижения эффективности бизнеса, но при этом встает вопрос о должном уровне оборотного капитала, обновления основных средств, поддержания запасов, вложений в НИОКР, R&D. Никаких регламентных документов на этот счет нет и считать его можно по-разному, например, по среднеотраслевому уровню (но кто сказал, что он нормален?) или по историческим уровням самого же предприятия. Даже изнутри компании, обладая всей полнотой данных, неясно, что является должным уровнем, а что нет. Ведь если оплата труда существенно ниже среднеотраслевой, то может статься, что высокий уровень показателя FCFF достигнут только за счет этой «экономии», сказывающейся отрицательно на качестве труда, продукции, устойчивости развития предприятия на сколько-нибудь обозримые сроки. И если произвести, например, пересчет по другим нормативам, то может выйти так, что предприятие «проедает» само себя.

Отрицательные значения показателя FCF – не так уж хорошо в плане оттока капитала из предприятия, хотя это может быть следствием масштабных инвестиций или затыкания прошлых дыр. Над положительным уровнем также следует задуматься и понять, что все-таки является нормальным уровнем обеспечения деятельности предприятия и насколько само предприятие этому уровню соответствует.

Кроме неоднозначности показателей, не стоит терять из виду наличие двух его разновидностей – FCFF и FCFE. Эти показатели с четырехбуквенными аббревиатурами более конкретны, чем FСF, так как за дополнительной буквой прячется субъект, который указывает, для кого рассчитываются эти свободные денежные потоки, кому именно они доступны.

Free cash flow to the firm (FCFF) – это свободный денежный поток в распоряжении фирмы в целом, доступный как для ее собственников, так и для кредиторов. Он рассчитывается до выплат по кредитам, а также процентов по ним, и близок к таким показателям операционной деятельности, как EBIT, EBITDA, NOPAT. Поэтому исходным показателем для расчета также можно сделать показатель EBITDA.

EBITDA – проценты к выплате – налоговые выплаты ± изменения в рабочем капитале – капитальные вложения + процентные выплаты х (1 – ставка налога на прибыль) = FCFF

Расчет же, исходя из операционной прибыль и ЧДП, выглядит так:

FCFF = операционная прибыль – налог на прибыль + амортизация – капитальные вложения ± изменение оборотного капитала = чистый денежный поток от операционной деятельности – капитальные вложения

Положительный денежный поток является хорошим сигналом для кредиторов, свидетельствуя, что у предприятия есть средства для обслуживания существующих долгов. Отрицательный денежный поток сигнализирует кредиторам о неблагополучии предприятия. При этом рассмотренная выше неоднозначность показателя FCF присуща и FCFF.

Free Cash Flow to Equity (FCFE) – это чистый денежный поток, остающийся в распоряжении собственников после всех выплат, должного реинвестирования в оборотный и внеоборотный капитал, а также обслуживания финансовых долгов.

FCFF отличается от FCFE в силу того, что различным субъектам доступны и различные денежные потоки, то есть собственникам остается сумма денежных потоков после выплат кредиторам.

Рассчитаем показатель, опираясь на EBITDA:

EBITDA – обесценение и амортизация – проценты к выплате – налоговые выплаты ± изменения в рабочем капитале – капитальные вложения – чистые долговые выплаты = FCFE

Если взять исходной точкой прибыль, денежный поток или FCFF, то расчет будет следующим:

FCFE = Чистая прибыль + Амортизация – Капитальные вложения ± Изменение оборотного капитала – Погашение кредитов + Получение новых кредитов = Чистый операционный денежный поток – Капитальные вложения – Погашение кредитов + Получение новых кредитов = FCFF – проценты уплаченные ± изменение долга компании за период

Отрицательный поток свидетельствует об оттоке капитала непосредственно в деньгах, то есть сужении возможностей собственников за прошедший или плановый период, а положительный говорит об обратном, например, что собственники могут расширить инвестиции или выплатить дивиденды.

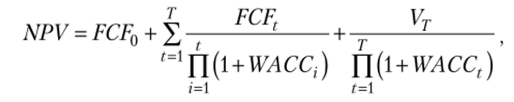

Net Present Value (NPV) – ключевой показатель при оценке инвестиционного проекта, то есть оценки дисконтированных свободных денежных потоков предприятия. Он может быть рассчитан по формуле через FCF для операционных периодов:

где Vt – это терминальная стоимость проекта.

Оценка денежных потоков здесь ведется с дисконтом, и в качестве ставки дисконтирования r используется показатель WACC (Weighted Average Cost of Capital).

Если упростить формулу расчета, то получим:

Кроме показателя дисконтирования ключевым в обоих формулах является чистый денежный поток FCF, то есть приток капитала, который только и интересен инвестору.

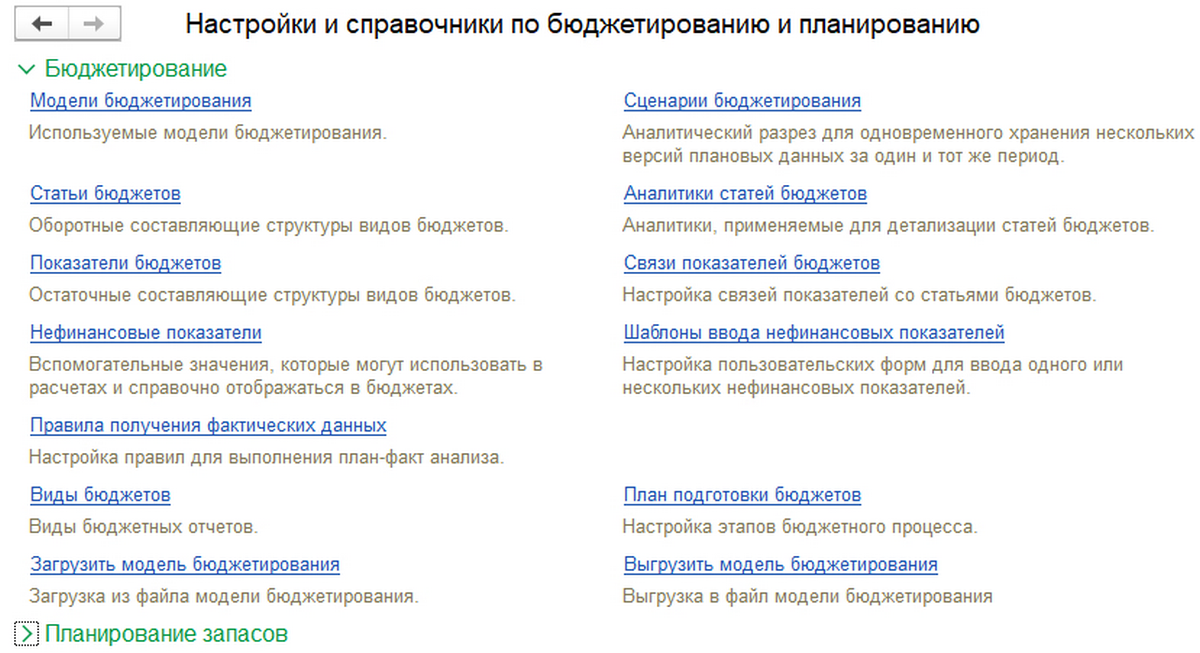

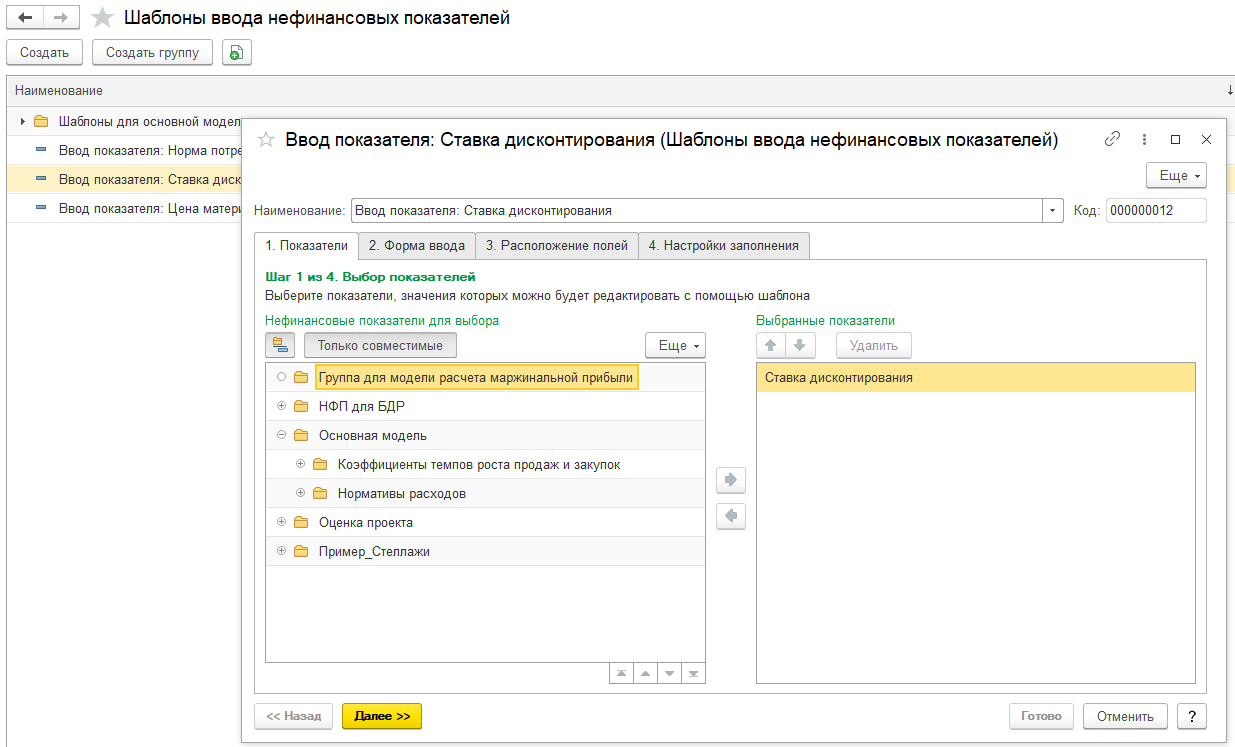

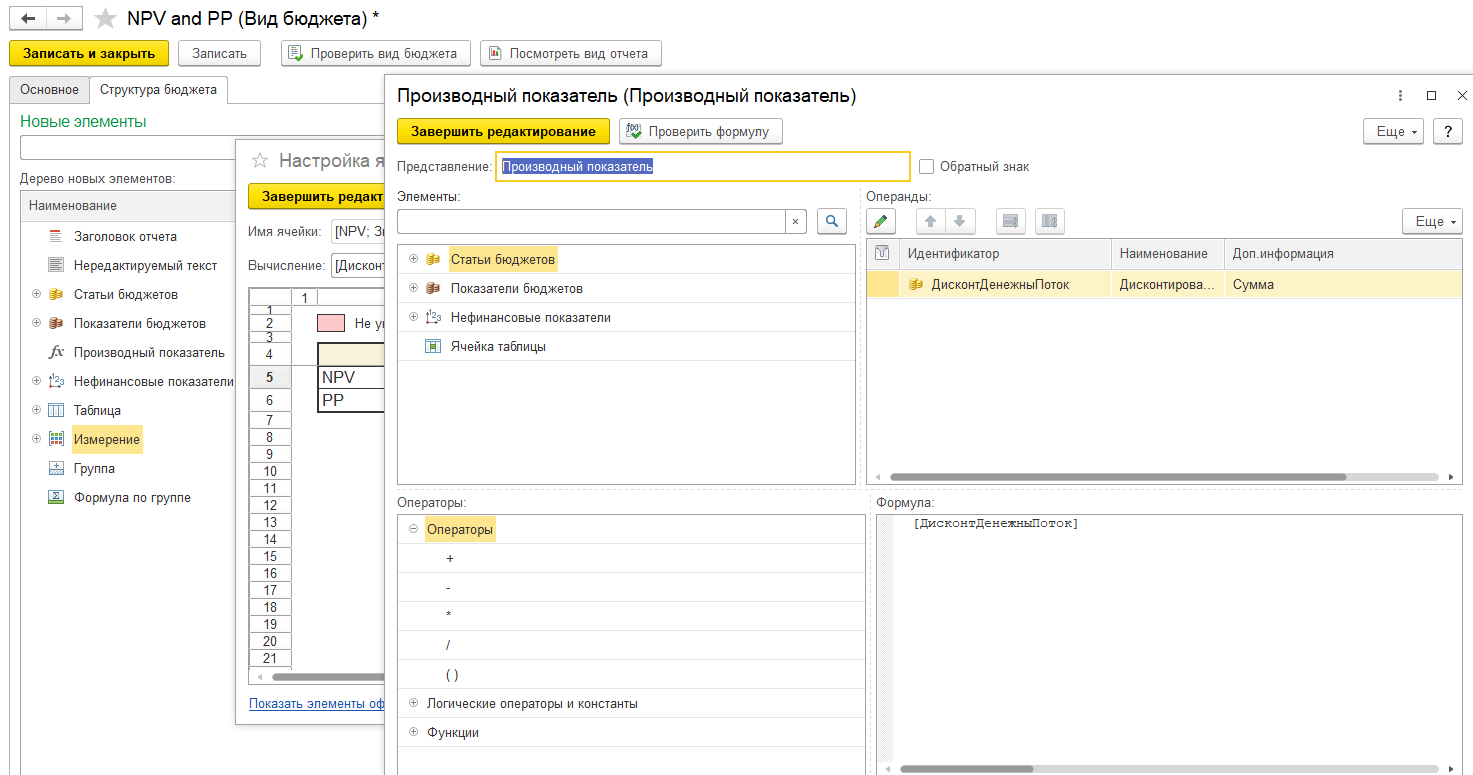

Настройка формул FCF в программах 1С

Настройки в 1С:ERP 2 задают в разделе «Бюджетирование и планирование». Через настройку «Бюджетных отчетов» приходим к конкретным, единичным экземплярам бюджетов.

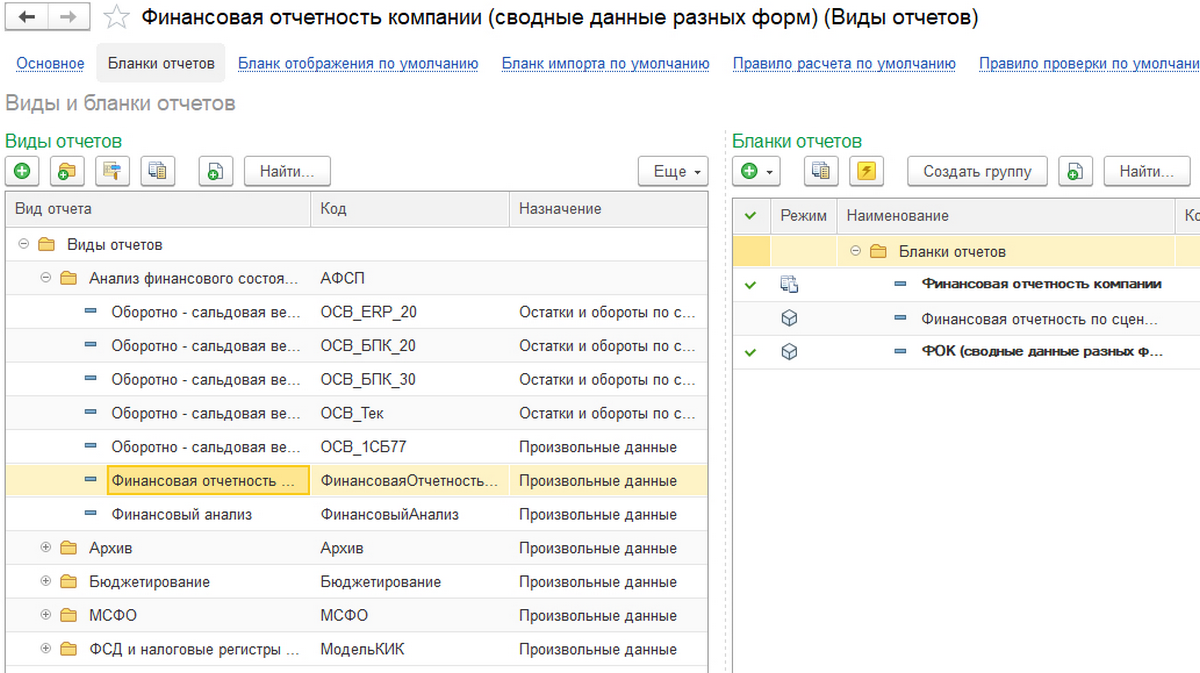

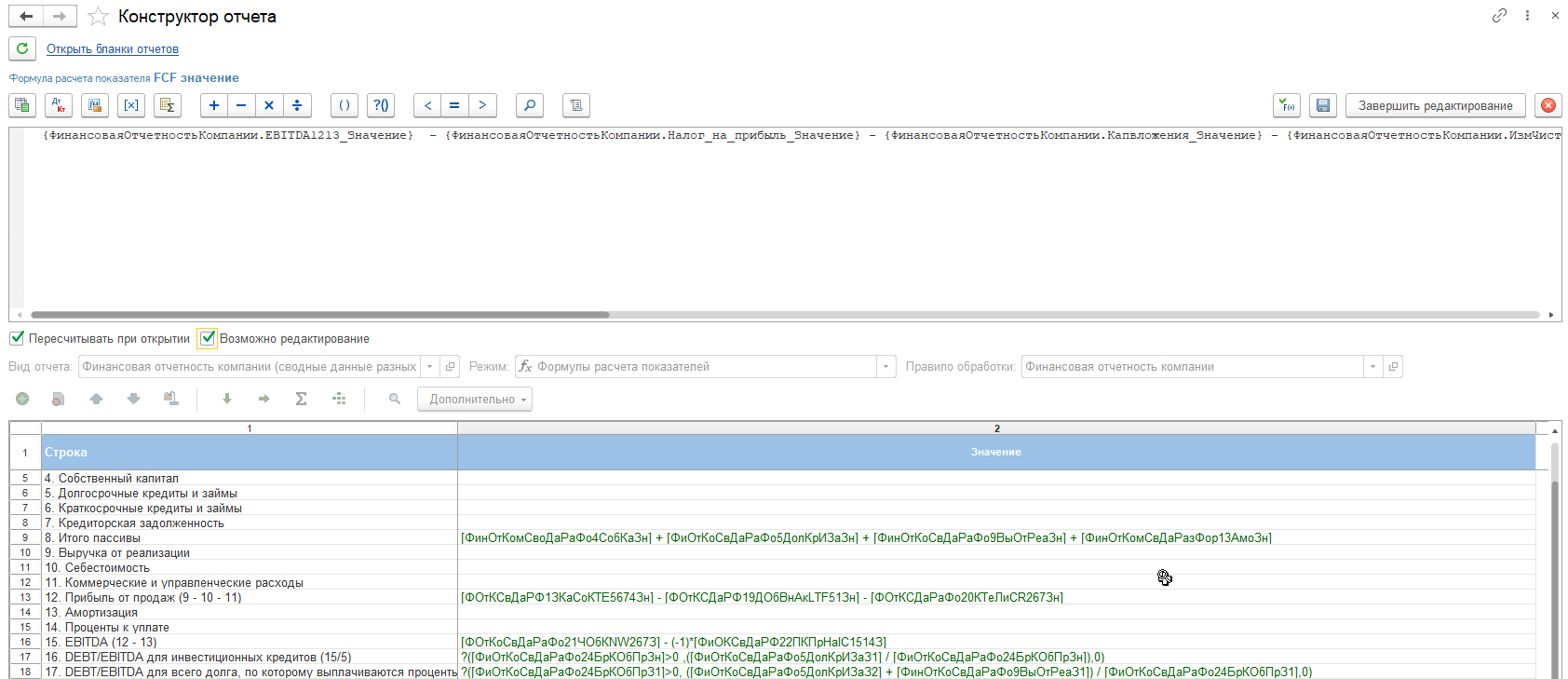

В «1С:Управлении холдингом» настройки формул расчета возможны в отчетах, а именно в бланках отчетов, доступных на вкладке «Бюджетирование, отчетность и анализ», в пункте «Виды и бланки отчетов».

Формулы непосредственно вводятся в «Конструкторе отчетов», возможны ссылки на показатели других рассчитанных отчетов.

Решение класса CPM 1С:Управление холдингом 8 для управления денежными потоками

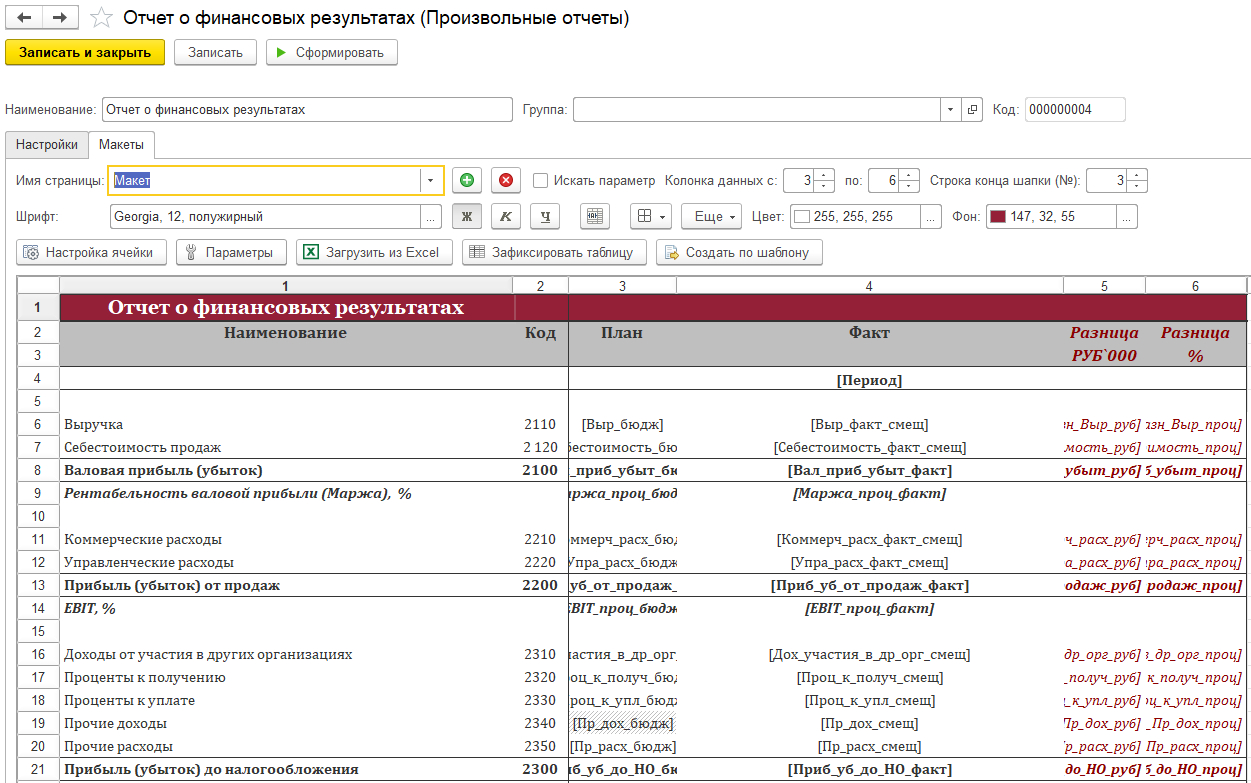

Основным инструментом в специализированном финансовом решении WA:Финансист будут «Произвольные отчеты». В них в Excel-подобной форме вводятся формулы на макете.

Формулы могут вводиться через «Настройку ячейки» или через «Параметры».

Уникальное решение WA:Финансист для анализа денежных потоков

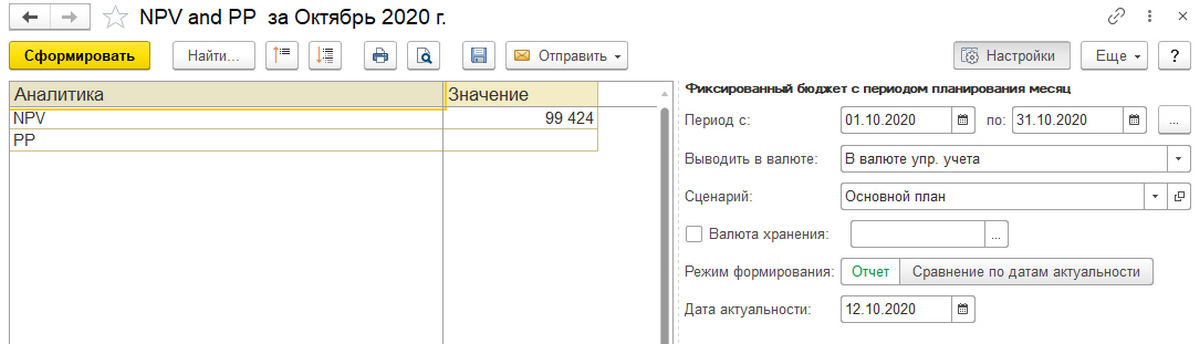

Настройка NPV в 1С

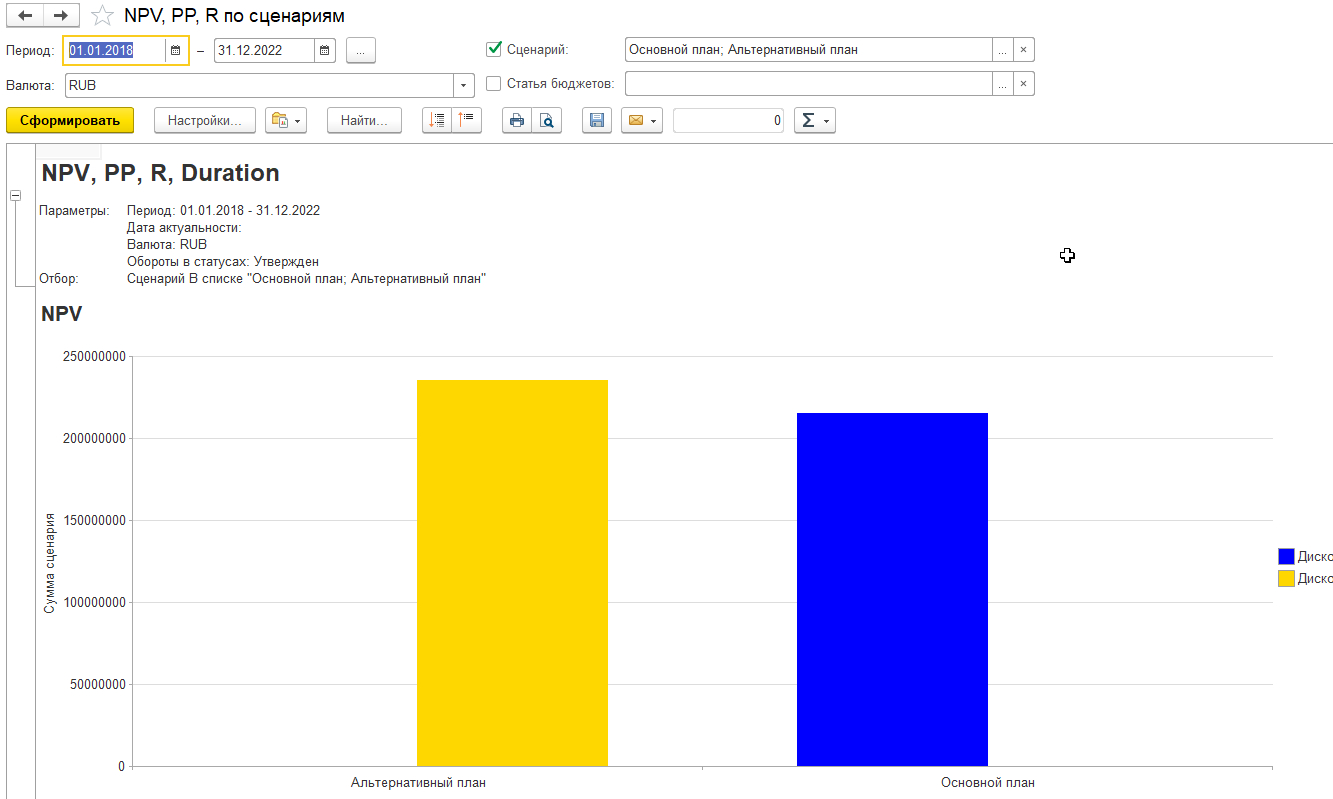

После многоступенчатой настройки в 1С:ERP 2, прежде всего, доступны графические отчеты.

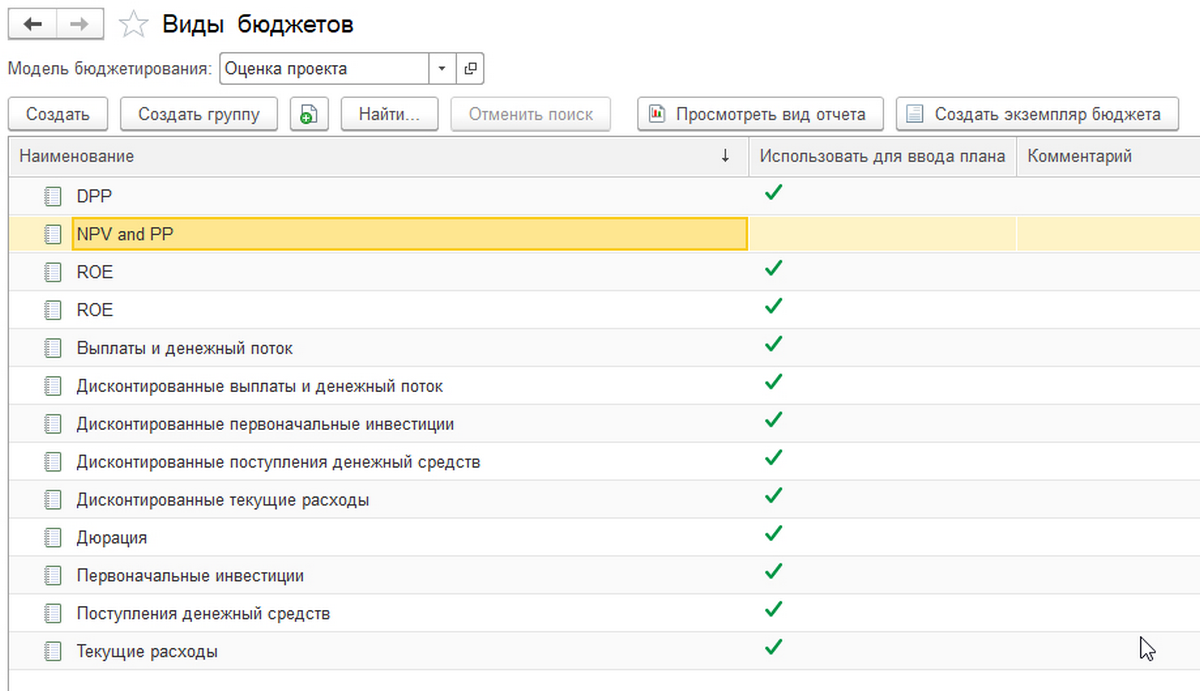

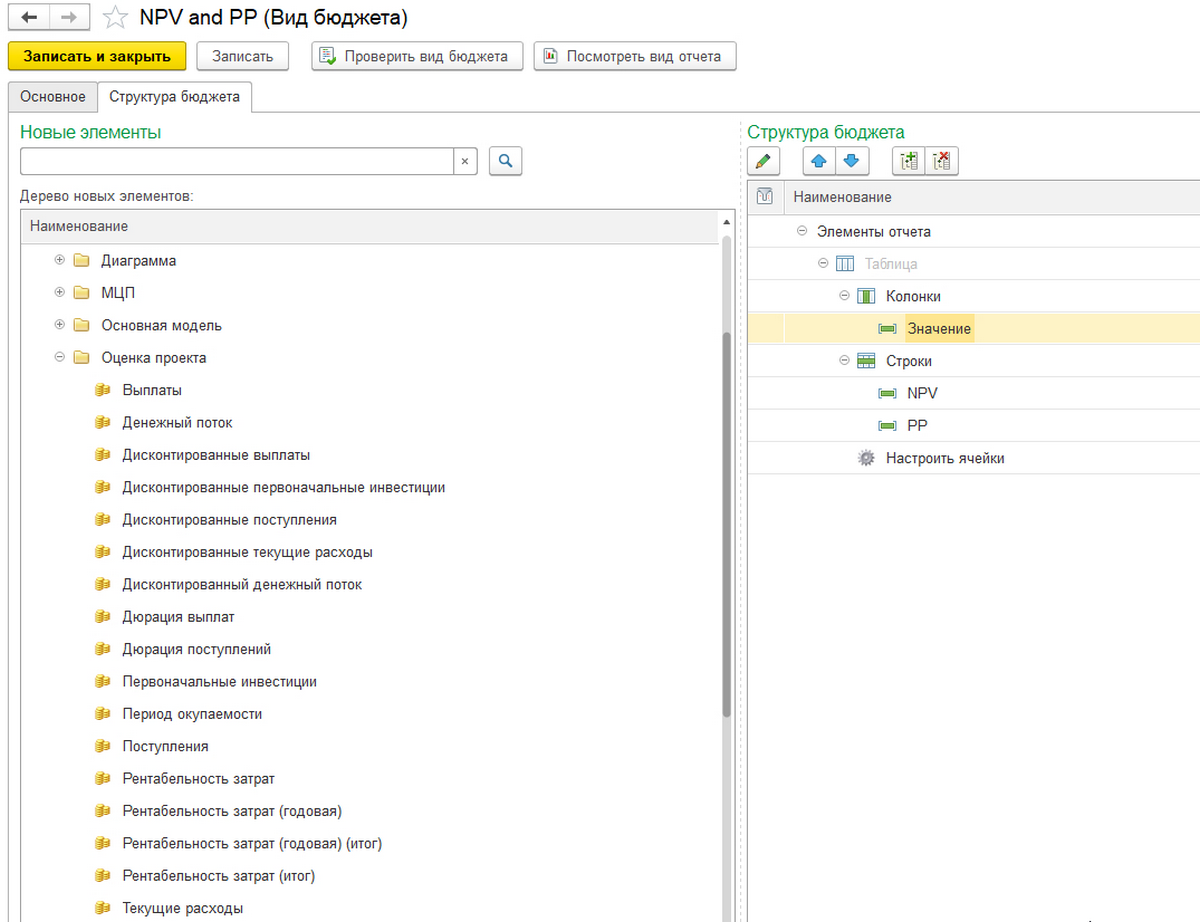

В расчетах по NPV задействован отдельный вид бюджета.

Настройка вида бюджета позволяет использовать многие показатели.

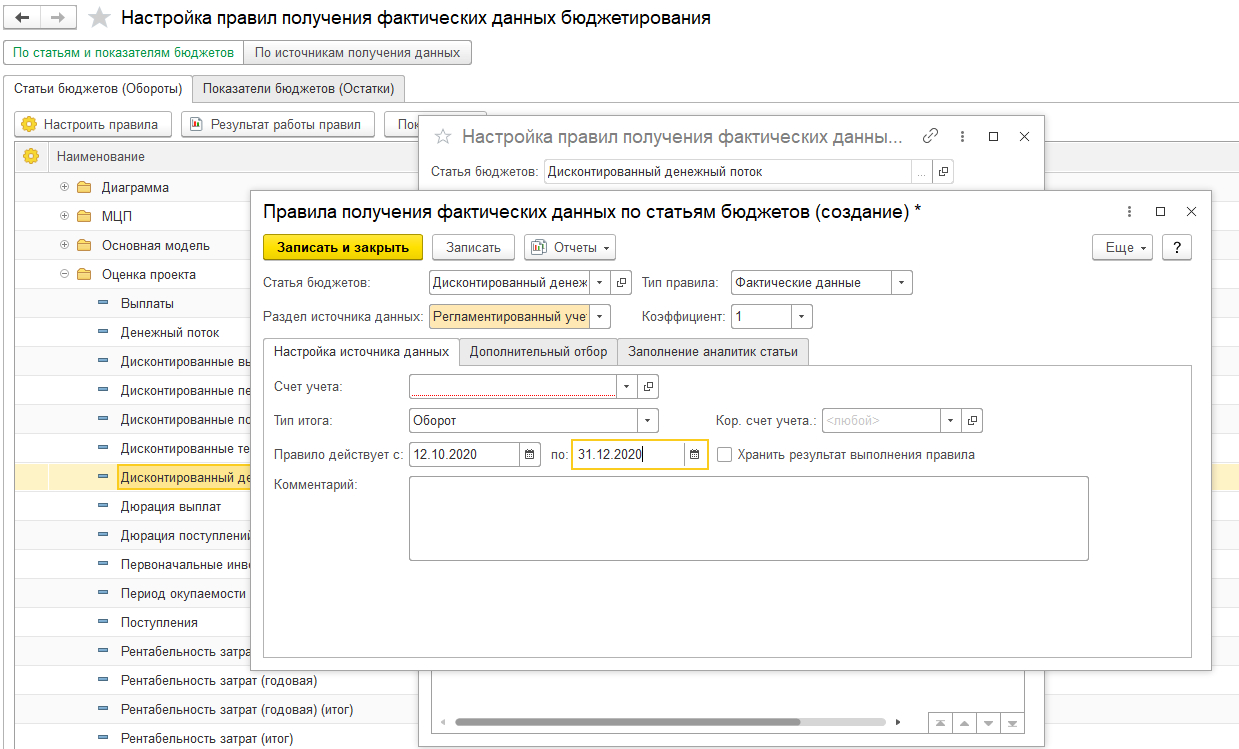

Отдельно настраиваются правила получения данных.

Сам же отчет можно сделать и в табличном виде.

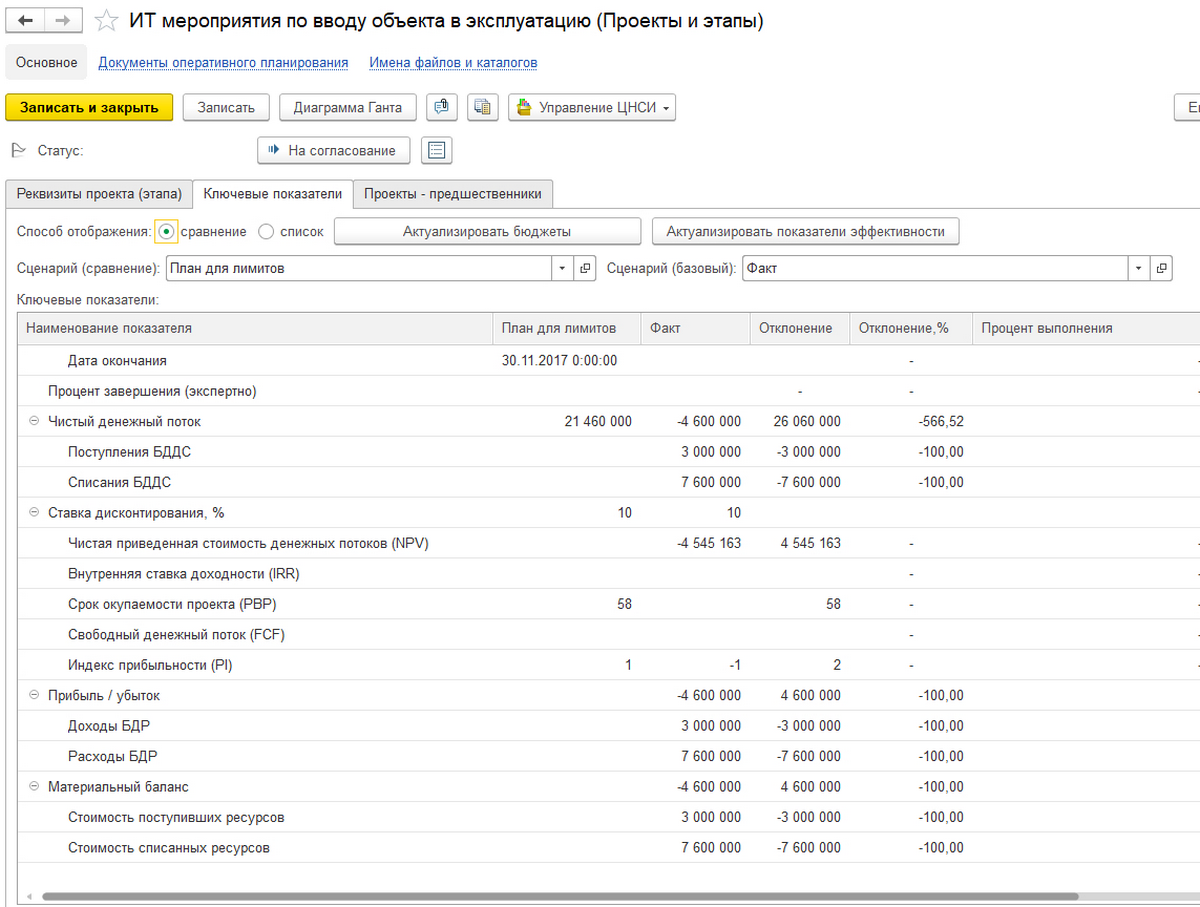

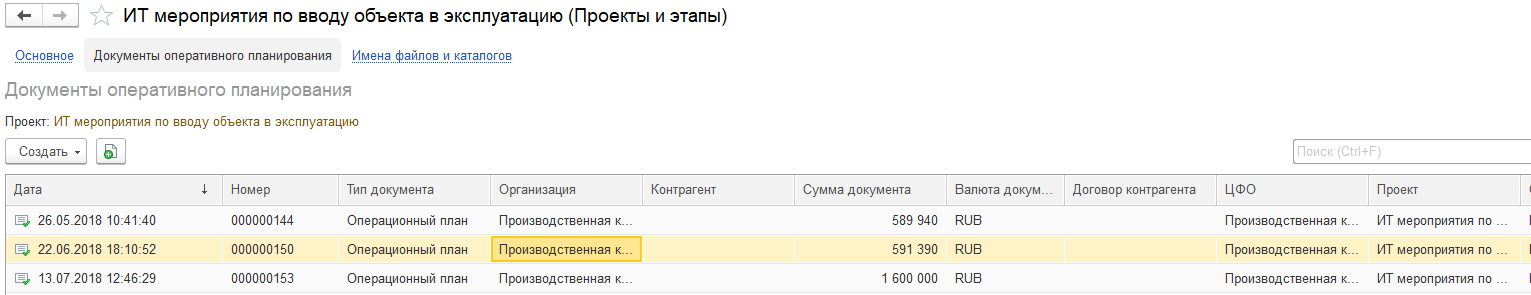

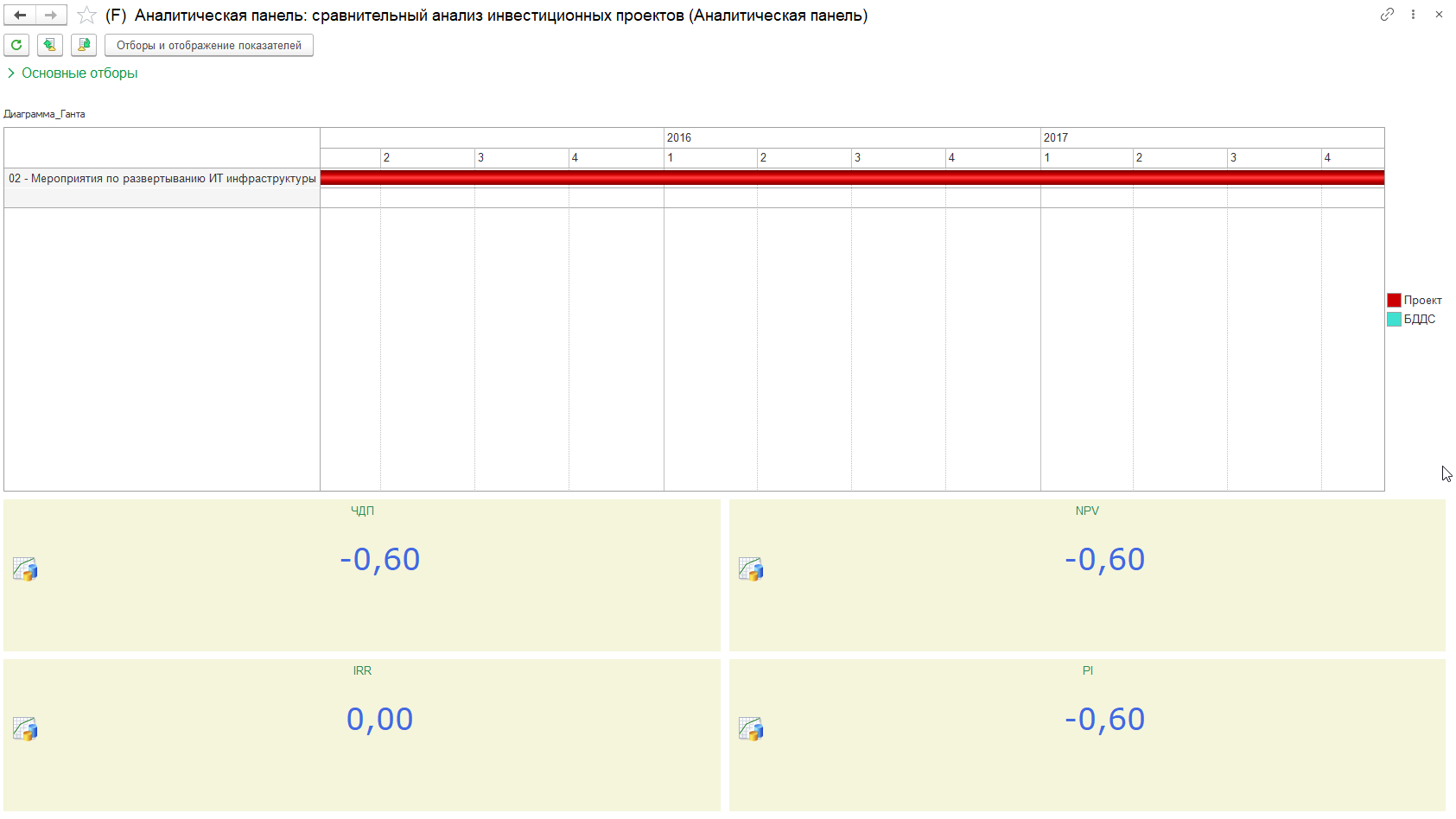

Для работы с инвестиционными проектами в 1С:УХ предусмотрен одноименный раздел на вкладке «Договоры и проекты». В нем задаются основные элементы: стадии проектов, инвестпрограммы и их блоки, а также сами проекты. Ниже дана возможная раскладка по одному из проектов с расчетом основных показателей по нему, в том числе и NPV.

Из «Документов оперативного планирования» можно перейти к планирующим документам по проекту.

Возможности по анализу структуры денежных потоков в 1С

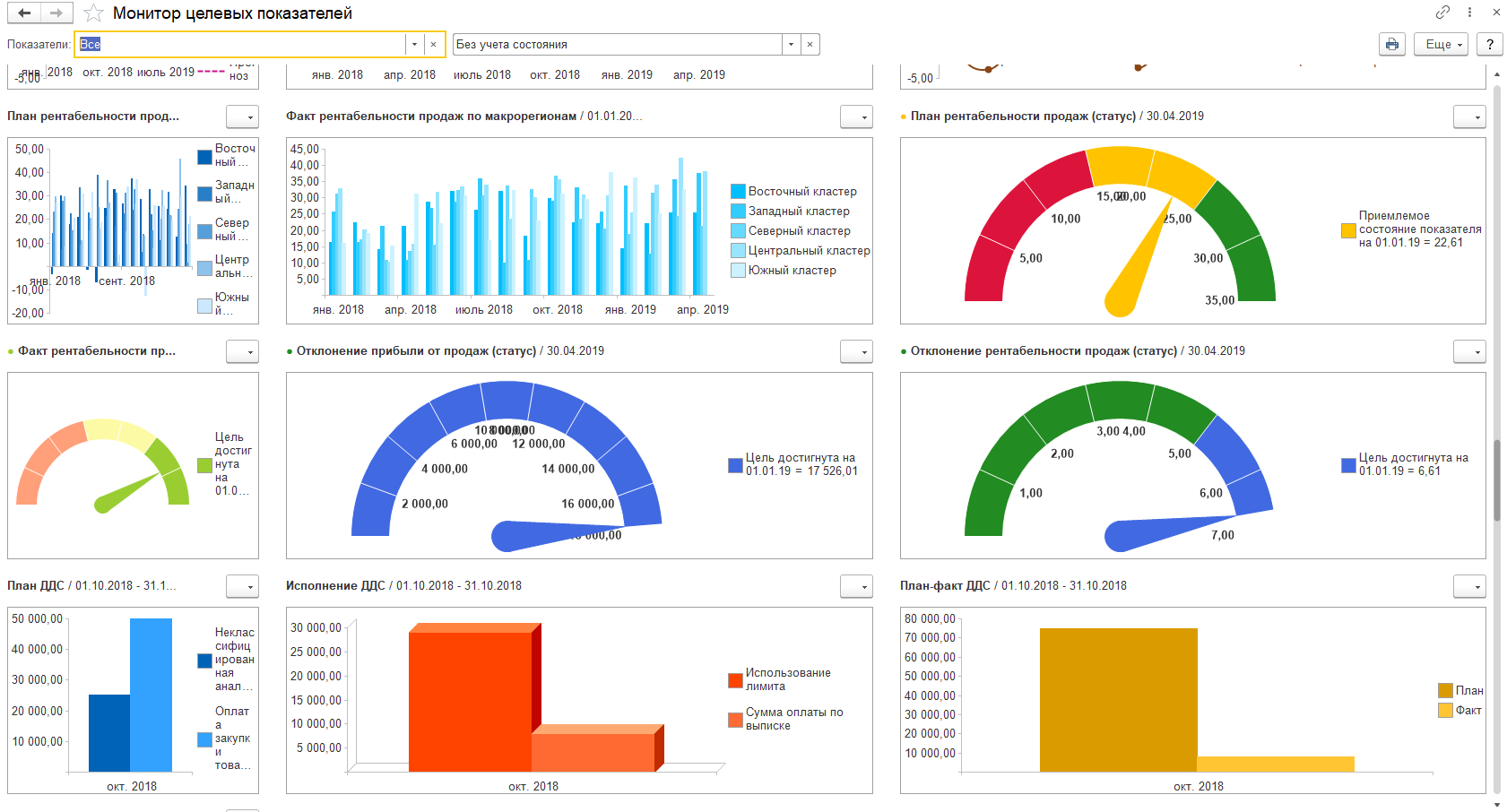

Для наглядного комплексного анализа структуры в 1С:ERP целесообразно использовать «Монитор целевых показателей», в котором возможна настройка графиков и диаграмм по многим показателям.

Анализ денежных потоков в 1С:ERP

Возможности по визуализации этим не исчерпываются. Возможно построение графиков по единичным, конкретным показателям.

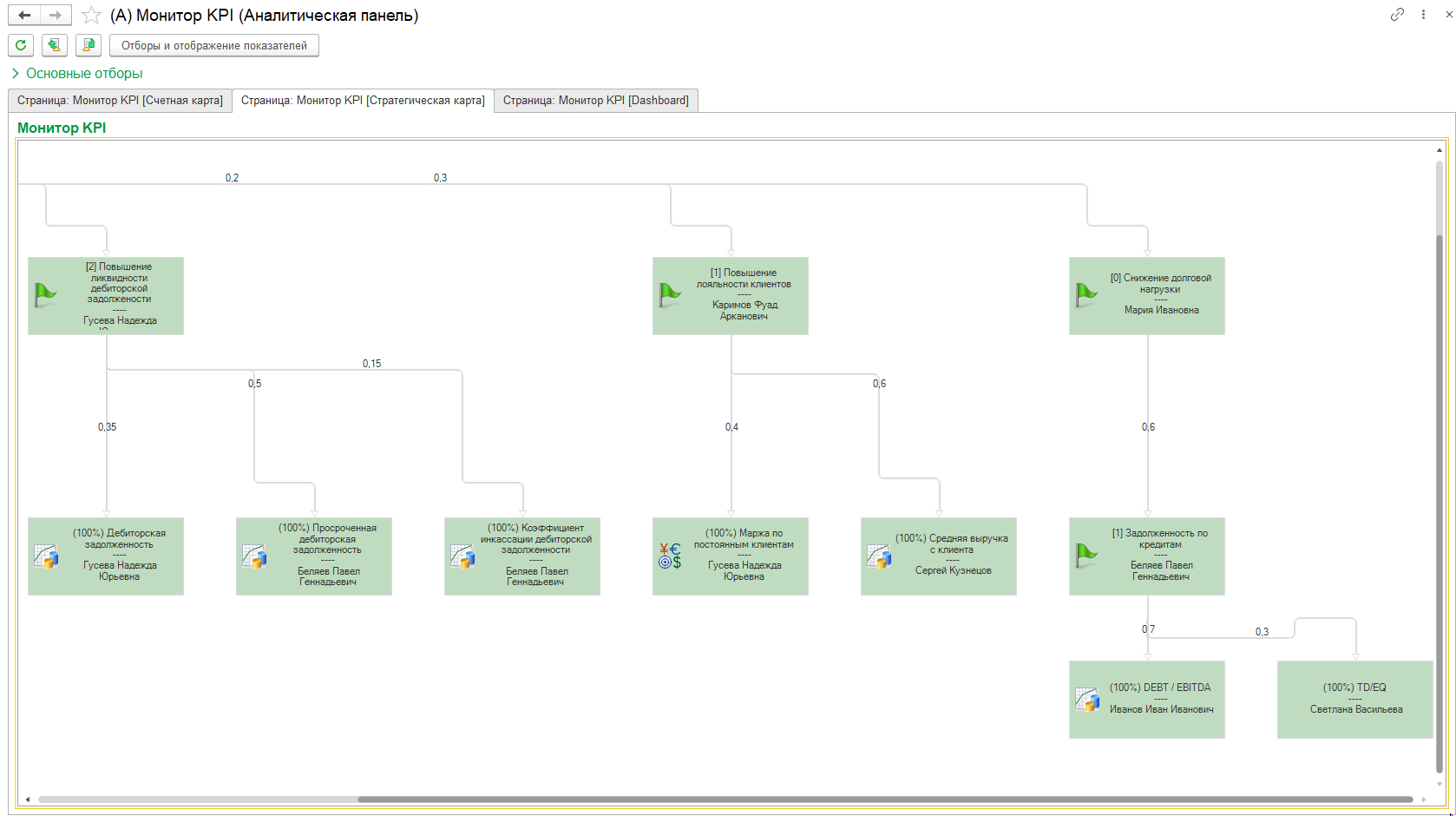

Особенностью 1С:УХ является использование «Аналитических панелей».

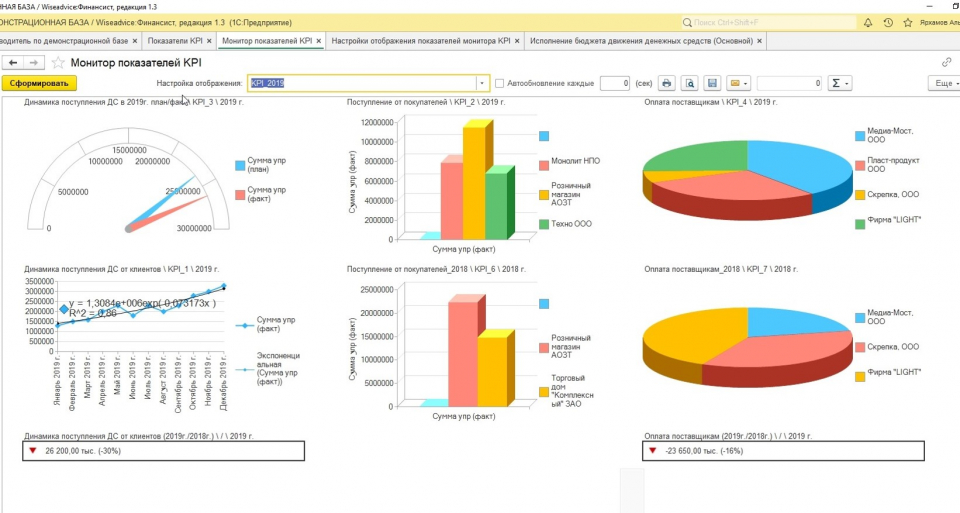

Интересна возможность построения мониторов по KPI. Установив необходимые настройки, можно сделать показательными те зависимости, которые образуют те или иные значения денежных потоков – FCF, FCFF, FCFE. На мониторе задана визуальная схема расчета.

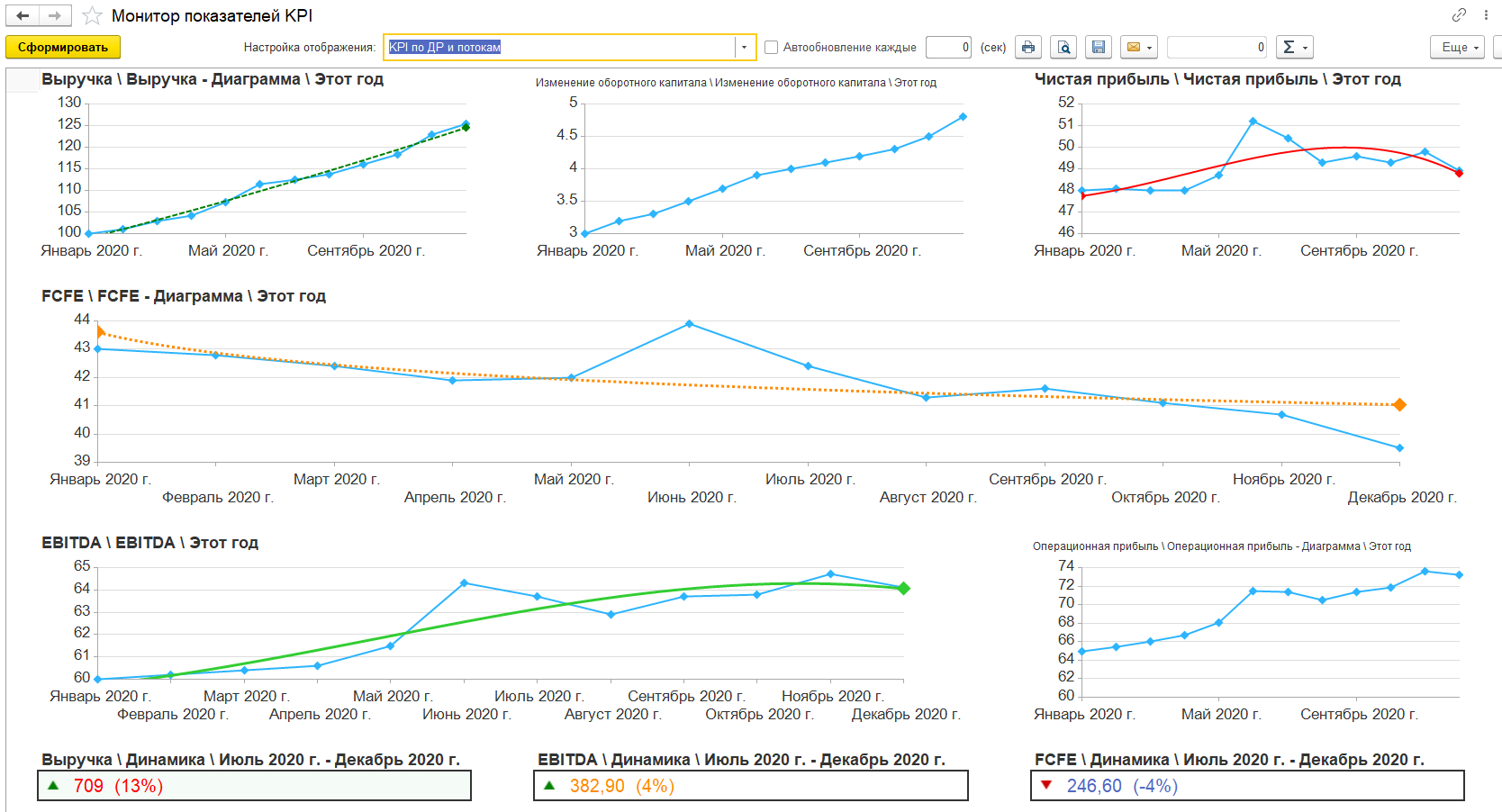

В демо-версии WA:Финансист по умолчанию настроено отображение KPI, в числе которых – исходные для расчета чистых денежных потоков показатели выручки, операционной и чистой прибыли, EBITDA, изменение рабочего капитала, а также собственно показатель FCFE. В примере, несмотря на рост выручки, операционной прибыли и EBITDA, показатель FCFE снижается.

В демо-примере настройки сделаны по статьям оборотов, чтобы продемонстрировать возможности монитора показателей KPI. При этом расчет самих показателей целесообразно так же вести в «Произвольных отчетах» с настроенными формулами расчета.

Показатели, которые мы рассмотрели, в первую очередь необходимы собственникам, чтобы понимать свои возможности по выводу капитала на иные проекты и предприятия. Кредиторам они дадут понимание возможностей предприятия по обслуживанию своих долгов. Третьим субъектом этого «знания» являются инвесторы, которым интересно оценить эффективность инвестиций. Как раз для удовлетворения всех этих сторон, и применяются рассмотренные нами разнообразные показатели свободных денежных потоков – FCFE, FCFF, NPV.

Как правильно посчитать денежный поток группы компаний

Чтобы правильно рассчитать финансовые потоки по группе компаний, нужно составить консолидированный отчёт о движении денежных средств. Звучит сложно, но на самом деле эта работа под силу любому бухгалтеру. Рассказываем, как это сделать. В конце статьи подарок — запись вебинара по основам управленческого учёта.

Как составить консолидированный отчёт о движении денежных средств

Чтобы получить консолидированную информацию о финансовых потоках по группе компаний, нужно:

1. Сформировать отчёты о движении денег для отдельных компаний и ИП группы по одинаковой форме и свести их в таблицу.

2. Выделить поступления и платежи по расчётам внутри группы.

3. Сложить поступления и платежи по всем компаниям, убрав внутренние поступления и выплаты.

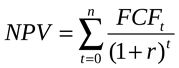

Рассмотрим на примере мебельного бизнеса, который организован в виде группы компаний.

1. ООО «МебельПром» занимается производством мебели.

2. ООО «МебельТорг» продаёт эту мебель, но параллельно продаёт и мебель других производителей.

3. ИП Петров оказывает компаниям группы услуги, связанные с управлением. Такие же услуги он оказывает и сторонним организациям.

Консолидированный отчёт о движении денежных средств этой группы компаний будет выглядеть так:

При подсчёте из консолидированных оборотов исключены следующие суммы (выделены цветом):

1. Оплата от ООО «МебельТорг» в адрес ООО «МебельПром» за мебель на сумму 48 000 тыс. руб.

2. Расчёты компаний группы с ИП Петровым за управленческие услуги на общую сумму 6 300 тыс. руб.

Моё дело Финансы

Облачный сервис для ведения управленческого учёта, услуги по постановке и ведению управленки

Как проверить правильность составления консолидированного отчёта о движении денежных средств

Консолидированное сальдо по отчёту о движении денежных средств в общем случае должно равняться сумме сальдо по отдельным компаниям группы. Сальдо — это разность между всеми поступлениями и платежами за отчётный период.

При исключении внутренних платежей, у одной компании уменьшаются поступления, а у другой — снижаются выплаты на ту же сумму. Поэтому общее сальдо по группе не должно измениться.

Если суммарное и консолидированное сальдо не совпали, то в первую очередь нужно проверить, нет ли в отчёте сумм, которые «зависли» при перечислении между компаниями группы.

Такая ситуация возникает, если платёж внутри группы проводят в последнюю дату отчётного периода. В этом случае банк может зачислить деньги на счёт получателя на следующий день, т.е. уже в новом периоде.

Предположим, что ООО «МебельТорг» провело завершающий платёж на сумму 3 000 тыс. руб. в последний рабочий день 2020 года. Эта сумма не была зачислена на счёт ООО «МебельПром» в 2020 году. Тогда отчёт по группе компаний за 2020 год будет выглядеть следующим образом:

Разница между суммарным (11 239 тыс. руб.) и консолидированным (14 239 тыс. руб.) сальдо соответствует «переходящему» платежу в 3 000 тыс. руб.

Чтобы избежать разрывов, в этом случае нужно отнести внутренний платёж и поступление к одному из соседних периодов. К какому именно — руководитель может определить самостоятельно, принципиального значения это не имеет.

Например, можно принять решение, что в целях управленческого учёта сумму в 3 000 тыс. руб. следует считать зачисленной на счёт ООО «МебельПром» в 2020 году. Тогда разрыв будет устранён и отчёт примет вид, приведённый в предыдущем разделе.

Если зависших платежей нет, а сальдо всё равно не сходится — значит, при консолидации была допущена ошибка. Тогда нужно ещё раз проверить, что все суммы внутренних расчётов исключены, как из поступлений, так и из расходов. Чтобы было удобнее проверять и не запутаться, выделяйте удаляемые цифры одинаковым цветом, как это показано в примерах.

Подарок для наших читателей — запись вебинара «Зачем бизнесу управленческий учёт и как его внедрить». Два часа подробного разбора, конкретных примеров и ответов на вопросы! Спикер — Ольга Головина — финансовый директор с шестнадцатилетним стажем и опытом работы в «Теле2», «Азия Цементе», «Юниуме» и «Моё дело».

Зачем бизнесу управленческий учёт

и как его внедрить

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Один из главных разделов финансовой отчетности — это отчет о движении денежных средств. Рассказываем, из чего он состоит и что инвестор может найти в нем полезного

В этом тексте про ОДДС вы узнаете:

- Что это

- Структура

- Методы заполнения

- Возможности

Что такое отчет о движении денежных средств

Отчет о движении денежных средств (ОДДС, в англоязычных источниках — Cash Flow Statement) — один из основных документов, составляющих финансовую отчетность компании наряду с балансом, отчетом о прибылях и убытках и отчетом об изменениях в капитале.

Отчет о движении денежных средств — неотъемлемая часть годовой финансовой отчетности по российскому стандарту бухгалтерской отчетности (РСБУ). Компании, отчитывающиеся по международным стандартам финансовой отчетности (МСФО), заполняют ОДДС за каждый период отчетности, хотя ОДДС может не включаться в состав сокращенной отчетности по МСФО.

Если баланс детально показывает стоимость имущества и обязательств компании, отчет о прибыли — состав доходов и расходов, отчет об изменении капитала — за счет чего менялась стоимость имущества акционеров, то отчет о движении денежных средств позволяет детально увидеть, как по счетам компании проходили потоки «живых» денег — поступления и платежи.

В силу этого только отчет о движении денежных средств позволяет инвестору непосредственно увидеть сумму капитальных затрат, производимых компанией.

Отчет о движении денежных средств тесно увязан со статьей баланса, на которой учитываются деньги компании. Разница поступлений и платежей, отмеченная в отчете о движении денежных средств, будет и разницей между размером денежных средств на счетах компании в начале и в конце периода. Например, на начало на счетах компании было ₽10 млрд. В отчете о движении денежных средств зафиксировано, что в течение года у нее были поступления на сумму ₽60 млрд, а платежи — на сумму ₽50 млрд. Это значит, что ОДДС покажет чистое увеличение денежных средств и их эквивалентов на ₽10 млрд, а в балансе на конец года размер денежных средств и эквивалентов будет отмечен как ₽20 млрд.

ОДДС позволяет увидеть детализацию поступлений и платежей, причем группируя эти денежные потоки по их экономическому смыслу, что немаловажно для финансового анализа и принятия решений инвестором. Кроме того, с помощью отчета о движении денежных средств инвестор может увидеть, как компания зарабатывает «живые» деньги, проходящие по ее банковским счетам. Это позволит оценить реальные возможности компании по выплате дивидендов, по обеспечению займов и финансирования своей деятельности.

Структура отчета о движении денежных средств

Поступление денег на счет компании — это не всегда ее доходы. Доходом для компании будут деньги, поступившие за проданную продукцию. Но взятый кредит — это не доход компании, хотя это, несомненно, денежное поступление. Точно так же уменьшение денег на счетах после возврата компанией кредита не будет расходом при расчете прибыли. Чтобы денежные операции были разделены по смыслу, отчет о движении денежных средств состоит из трех основных разделов:

- Движение денежных средств от операционной деятельности;

- Движение денежных средств от инвестиционной деятельности;

- Движение денежных средств от финансовой деятельности.

В разделе, где учитываются денежные потоки от операционной деятельности, показываются результаты от платежей и поступлений компании от основной производственной и торговой деятельности. По РСБУ этот раздел называется «Денежные потоки от текущих операций». В этом разделе будут учтены поступления от продажи товаров и оказания услуг, а также платежи, составляющие расходы компании — за покупку материалов, оплата счетов за электроэнергию, оплата транспортных расходов, зарплаты работников и т. п.

Итогом этого раздела будет сумма чистых денежных средств, полученных от операционной (основной) деятельности. Он может считаться двумя методами — прямым и косвенным. Соответственно, заполнение статей этого раздела может вестись также прямым и косвенным методом. Мы еще вернемся к этому ниже.

В разделе «Движение денежных средств от инвестиционной деятельности» будут отмечены покупка компанией долгосрочных активов — оборудования, земли, лицензионных прав на месторождения и товарные знаки, а также затраты на строительство сооружений и зданий. Кстати говоря, эти затраты называются капитальными, или CAPEX (англ. capital expenditure). Помимо CAPEX, во втором разделе отчета о движении денежных средств, будут учтены деньги, отправленные на банковские депозиты, на покупку облигаций и акций, учреждение дочерних компаний и пр. Соответственно, в этом разделе будут отмечены и деньги, снятые с депозитов и вырученные за продажу облигаций и акций. Итогом второго раздела ОДДС будет сумма чистых денежных средств, полученных (выплаченных) от инвестиционной деятельности.

В разделе «Движение денежных средств от финансовой деятельности» будут отмечаться как денежные поступления взятые компанией кредиты и займы. В этом же разделе учитываются возврат взятых кредитов и выплата дивидендов акционерам компании. Аналогично предыдущим разделам ОДДС третьего раздела будет сумма чистых денежных средств, полученных (выплаченных) от финансовой деятельности.

Итогом всего отчета о движении денежных средств станет чистое увеличение (или уменьшение) денежных средств и их эквивалентов. Этот итог будет равен разнице между суммой денежных средств и их эквивалентов компании на конец и начало отчетного периода.

Методы заполнения ОДДС

Как мы уже говорили, есть два метода заполнения такого важного раздела ОДДС, как «Движение денежных средств от операционной деятельности»:

- прямой метод;

- косвенный метод.

Прямой метод

Прямой метод — это метод составления отчета о движении денежных средств, при котором платежи и поступления, которые связаны со статьями доходов и расходов компании, учитываются непосредственно. С бухгалтерской точки зрения в этот раздел попадают те операции, которые корреспондируют с балансовыми счетами денежных средств (расчетный счет и касса).

Этот метод называется еще «сверху вниз», то есть в отчете о движении денежных средств статьи поступлений и платежей будут идти в том же порядке, что и при расчете прибыли в отчете о прибыли и убытках. В ОДДС будут показаны аналогичные статьи денежных доходов и затрат — поступления от продажи товаров, платежи поставщикам, платежи на оплату труда.

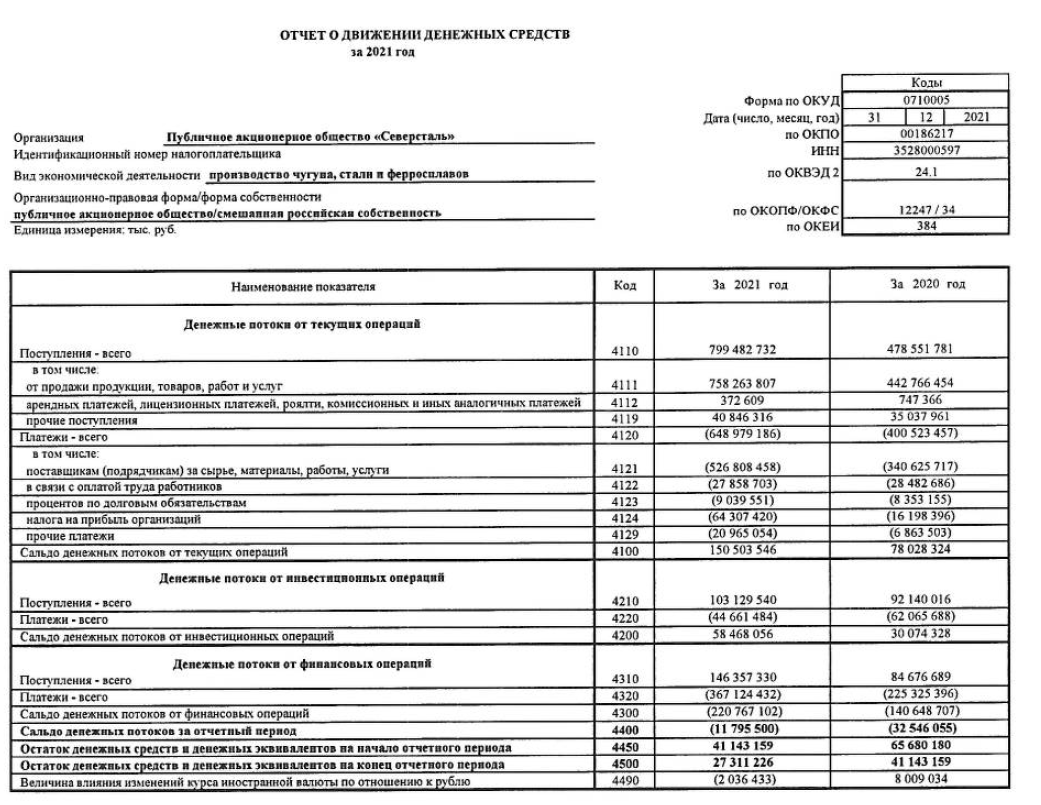

Отчет о движении денежных средств по РСБУ «Северстали» за 2021 год

Главное отличие ОДДС и отчета о прибыли и убытках в том, что в ОДДС отражаются только денежные статьи. Такая статья затрат, как амортизация в отчете о движении денежных средств, прямым методом отображаться не будет, поскольку амортизация не проходит как платежи по счетам в этом периоде. Это так называемая неденежная статья расходов.

Разделы ОДДС «Движение денежных средств от инвестиционной деятельности» и «Движение денежных средств от финансовой деятельности» заполняются только прямым методом. РСБУ также требует использования только прямого метода заполнения отчета о движении денежных средств.

Косвенный метод

Косвенный метод — это метод составления отчета о движении денежных средств, при котором в разделе денежные потоки от операционной деятельности, указываются не сами платежи и поступления, а специальные корректировки прибыли. Этот метод называется иногда «снизу вверх». Дело в том, что раздел ОДДС «Денежные потоки от операционной деятельности» заполняется от прибыли компании — нижней, итоговой строки отчета о прибылях и убытках.

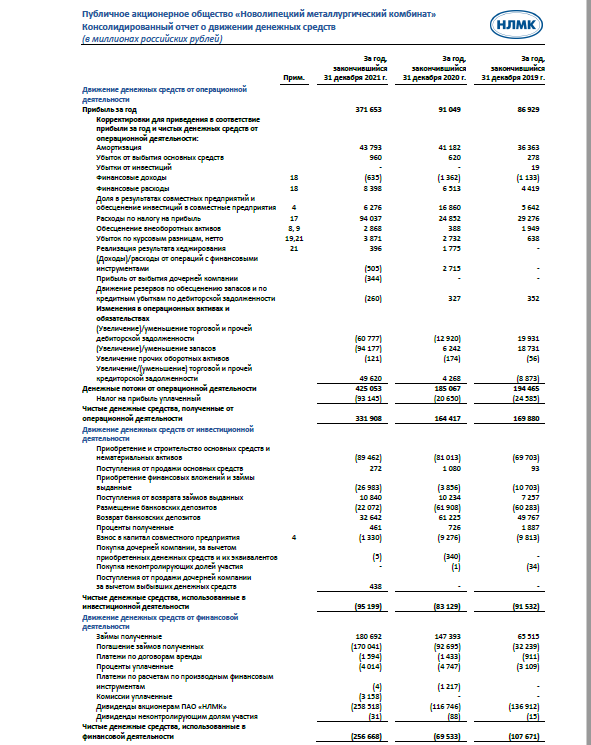

Отчет о движении денежных средств по МСФО Новолипецкого металлургического комбината за 2021 год

При заполнении этого раздела используются различные корректировки статей затрат и доходов из отчета о прибыли и убытке. То, что для компании доход, здесь учитывается со знаком минус, а то, что было затратами, здесь будет учитываться со знаком плюс. То есть чтобы отразить итог потока от операционной деятельности косвенным методом, к чистой прибыли прибавляются неденежные затраты (амортизация, отрицательные курсовые разницы, переоценка запасов и задолженностей). Неденежные доходы, такие, например, как положительная переоценка активов, наоборот, при заполнении вычитаются.

Кроме того, денежные расходы, учтенные как прочие или финансовые в отчете о прибылях и убытках, в ОДДС приводятся со знаком плюс. А вот денежные доходы, учтенные как прочие или финансовые, будут в ОДДС отмечены со знаком минус.

Для чего производятся такие, казалось бы, сложные действия? Во-первых, такой косвенный метод позволяет увидеть именно денежные поступления и платежи по операционной деятельности как итог расчетов. Во-вторых, и это самое важное, данный метод сразу позволяет сопоставить эти денежные итоги с неденежными статьями и косвенными доходами и расходами. То есть для инвестора косвенный метод сразу предлагает возможность анализа вопреки кажущейся сложности расчета. В отчетностях компаний по МСФО чаще всего встречается именно косвенный метод заполнения отчета о движении денежных средств.

Какие возможности для анализа дает отчет о движении денежных средств

Две возможности мы уже упоминали ранее:

- отчет о движении денежных средств непосредственно показывает размер производимых компанией капитальных затрат;

- косвенный метод заполнения отчета о движении денежных средств позволяет инвестору сопоставить именно денежный итог операционной деятельности с неденежными статьями или косвенными затратами и доходами. Это дает представление о финансовой устойчивости бизнеса компании, ее способности платить дивиденды.

Кроме того, сравнивая итоги движения денежных средств от операционной деятельности с другими разделами отчета о движении денежных средств, инвестор может оценить, насколько компания способна самостоятельно генерировать денежный поток. Сравнение такого самостоятельно сгенерированного потока с инвестиционным потоком поможет оценить возможности развития компании, финансирования капитальных затрат.

ОДДС позволяет быстро рассчитать такой специальный показатель, как свободный денежный поток, или FCF.

Свободный денежный поток

— это разница между чистым денежным потоком от операционной деятельности (итог первого раздела ОДДС) и капитальными затратами (первые статьи раздела о движении средств от инвестиционной деятельности).

Свободный денежный поток — это, по своей сути, остающиеся в распоряжении компании заработанные деньги на счетах. Определение этого показателя дает возможность инвестору понять такие моменты, как:

- возможность самостоятельного развития;

- необходимость и возможности компании в привлечении кредитов;

- реальную возможность компании выплачивать дивиденды.

Сопоставление по этим моментам может помочь инвестору принять инвестиционное решение при выборе акций конкурирующих компаний.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.