РСВ — пониженные тарифы отражаются в нем по специальным правилам. Для кого они и в чем заключаются? Ответы на эти вопросы вы найдете в нашем материале. А еще мы подскажем, где найти правильный пример заполнения РСВ с пониженными тарифами.

Кто отражает в РСВ пониженные страховые взносы

В настоящее время платить взносы по пониженным тарифам вправе в том числе работодатели, относящиеся к МСП. Заполнять из-за этого РСВ они должны по особым правилам.

Напомним, что пониженные тарифы страховых взносов введены для МСП бессрочно. Для их применения субъект не обязан работать в пострадавших отраслях.

Правила для РСВ с пониженными тарифами прописаны в порядке заполнения расчета (утв. приказом ФНС от 06.10.2021 № ЕД-7-11/[email protected]).

Важно! Начиная с отчета за 1 квартал 2023 года вводится новая форма РСВ. Изменятся ли при этом правила заполнения расчета при пониженных взносах, узнайте в «КонсультантПлюс». Получите бесплатный пробный доступ и переходите в Готовое решение.

Код тарифа для пониженных взносов

Код тарифа плательщика 20 в РСВ 2022 — именно его нужно использовать, заполняя расчет по пониженным ставкам. В подразделе 3.2.1 раздела 3 при этом надо указывать следующие коды категории застрахованного лица:

- МС — физлица, с части выплат и вознаграждений которым, исчисляются страховые взносы указанными плательщиками;

- ВЖМС — застрахованные в системе ОПС лица из числа иностранных граждан или лиц без гражданства, временно проживающие на территории РФ, а также временно пребывающие на территории РФ иностранные граждане или лица без гражданства, которым предоставлено временное убежище, с части выплат и вознаграждений которым, определяемой как превышение над величиной МРОТ, исчисляются страхвзносы плательщиками, признаваемыми субъектами малого или среднего предпринимательства;

- ВПМС — иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов), с части выплат и вознаграждений которым, определяемой как превышение над величиной МРОТ, исчисляются страхвзносы плательщиками, признаваемыми субъектами МСП.

Заполнение разделов РСВ с пониженным тарифом (образец)

Пониженные тарифы применяются к части зарплаты, которая превышает МРОТ на начало года (в 2022 году это 13 890 руб.), а зарплата в пределах МРОТ облагается взносами по обычным тарифам. Поэтому в РСВ эти части нужно показать отдельно.

Для этого заполняются Приложение 1 и Приложение 2 к Разделу 1 РСВ с кодом тарифа 20 — в части выплат, превышающих МРОТ, и эти же приложения с кодом тарифа 01 — в части выплат в рамках МРОТ.

В Приложениях 1 и 2 с кодом тарифа 01 по строкам 030 и 020 соответственно нужно указать выплаты в пределах МРОТ (максимум за 2022 год здесь будет 13 890). А в строках для взносов отразить начисления по обычным ставкам с данного лимита.

В Приложениях 1 и 2 с кодом тарифа 20 по этим строкам показывают часть зарплаты, которая выше МРОТ, а дальше приводят взносы по льготному тарифу.

Что касается численности застрахованных лиц, то в Приложениях с кодом 01 нужно указать всех, кому начислялись выплаты, а с кодом тарифа плательщика 20 — только тех, у кого зарплата больше МРОТ.

Дублировать придется и Раздел 3. По каждому работнику его нужно заполнять отдельно:

- на выплаты в пределах МРОТ — с кодами застрахованного лица НР, ВЖНР или ВПНР;

- на выплаты свыше МРОТ — с кодами МС, ВЖМС или ВПМС.

Посмотреть образец РСВ с пониженным тарифом можно в «КонсультантПлюс», получив бесплатный пробный доступ:

Как правильно заполнить расчет и на что обратить особое внимание? Нужно ли сдавать нулевую отчетность по страховым взносам? Подготовили ответы на самые актуальные вопросы читателей.

Расчет по страховым взносам 2023

С 2023 года объединились ПФР и ФСС. Но на порядок сдачи РСВ страхователями это не повлияло.

Как и прежде, мы продолжаем сдавать в ФНС ежеквартальный расчет по страховым взносам.

Также у него появился ежемесячный спутник – сведения персонифицированного учета, которые тоже должны сдаваться в налоговую инспекцию, а уже от инспекторов поступать в объединенный соцфонд (СФР).

В СФР же теперь нужно представлять отдельный отчет – форму ЕФС-1.

Как его заполнять рассказали эксперты на курсе «Клерка». Помимо ЕФС-1 рассказали про ЕНП, ЕНС и новые правила по НДФЛ.

Научиться заполнять ЕФС-1

Итак, начиная с отчетного периода 1 квартала 2023 года РСВ представляется по форме, утв. приказом ФНС от 29.09.2022 № ЕД-7-11/878@.

Расчет сдается 4 раза в год: по итогам 1 квартала, полугодия, 9 месяцев и года.

Исключение – главы КФХ без наемных работников, они подают расчет только по итогам года.

Срок сдачи РСВ с 2023 года – новый: 25 число месяца, следующего за отчетным периодом.

В 2023 годуРСВ сдается не позднее:

-

за 4 квартал 2022 – 25.01.2023;

-

за 1 квартал 2023 – 25.04.2023;

-

за 2 квартал 2023 – 25.07.2023;

-

за 3 квартал 2023 – 25.10.2023.

На выходные ни один из сроков сдачи в 2023 году не попадает, поэтому без переносов.

Расчет страхователи сдают в ИФНС по местонахождению юрлица (в некоторых случаях по месту нахождения подразделения) или по месту прописки ИП (письмо ФНС от 01.03.2017 № БС-4-11/3748@).

С 2023 года в РСВ входят титульный лист и 4 раздела, некоторые разделы обязательные, другие заполняются только в отдельных ситуациях:

|

Номер раздела/ приложения |

Наименование раздела |

Обязательность заполнения для всех страхователей |

Примечания |

|

Титульный лист |

v |

Страхователь, в частности, указывает ИНН, КПП, номер корректировки, период, за который сдается отчет, ССЧ, данные о налоговом органе, принимающем отчет, сведения о реорганизации и лице, удостоверяющем отчетность |

|

|

Раздел 1 |

Сводные данные об обязательствах плательщика страховых взносов |

v |

Здесь указывается код типа плательщика, а также ОКТМО, КБК, сумма взносов по единому тарифу за расчетный период и взносы за последние 3 месяца расчетного периода. Далее следуют два аналогичных блока по взносам на дополнительное пенсионное страхование и дополнительное соцобеспечение |

|

Подраздел 1 |

Расчет сумм страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование |

v |

Приводится расчет страховых взносов: суммарные данные по всем физлицам с начала года, а также за каждый из последних трех месяцев отдельно. Если использовался не один тариф, в расчет включают соответствующее количество подразделов 1 к разд. 1. Например, СМП заполняют подразделы с кодами тарифа 01 (общий тариф для выплат в пределах МРОТ) и 20 (пониженный тариф для выплат сверх МРОТ) |

|

Подраздел 2 |

Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов |

— |

Заполняется плательщиками, производящими выплаты, облагаемыми взносами по дополнительным тарифам согласно ст. 428 НК |

|

Подраздел 3 |

Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также отдельных категорий работников организаций угольной промышленности |

— |

Заполняется плательщиками, производящих выплаты физлицам, указанным в ст. 429 НК |

|

Приложение 1 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 3, 18 п. 1 ст. 427 НК |

— |

Заполняют компании ИТ-сферы и радиоэлектронной промышленности |

|

Приложение 2 |

Расчет соответствия условиям применения пониженных тарифов страховых взносов плательщиками, указанными в подп. 7 п. 1 ст. 427 НК |

— |

Заполняют НКО на УСН, занятые в социальной, научной, образовательной сфере, сфере здравоохранения и массового спорта |

|

Приложение 3 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 15 п. 1 ст. 427 НК |

— |

Заполняют российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции, применяющие тарифы взносов, установленные подп. 6 п. 2 ст. 427 НК |

|

Приложение 4 |

Сведения, необходимые для применения положений подп. 20 п. 1 ст. 427 НК |

— |

Заполняют в отношении выплат в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческих отрядах (включенных в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг |

|

Раздел 2 |

Сводные данные об обязательствах плательщиков страховых взносов – глав КФХ |

— |

Заполняют в отношении страховых взносов, начисленных за главу и членов КФХ |

|

Подраздел 1 |

Расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства |

– |

|

|

Раздел 3 |

Персонифицированные сведения о застрахованных лицах |

v |

Включает в себя подразделы: 3.1 – заполняют все страхователи; 3.2.1 – заполняют все страхователи; 3.2.2 – заполняют в соответствии с положениями ст. 428 НК касательно выплат, облагаемых взносами по доптарифам |

|

Раздел 4 |

Сводные данные об обязательствах плательщиков страховых взносов, указанных в п. 6.1. ст. 431 НК |

— |

Заполняют плательщики, производящие выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей |

Персонифицированные сведения работников в 2023 году

С отчетных периодов 2023 года персонифицированные сведения сдаются в ФНС:

-

ежемесячно – в виде отчета из приложения № 2 к приказу ФНС от 29.09.2022 № ЕД-7-11/878@;

-

ежеквартально – в виде раздела 3 РСВ и подразделов к нему.

До отчетных периодов 2023 года персонифицированные сведения о застрахованных лицах в ФНС – как в рамках трудового, так и в рамках гражданско-правового договора сдавались только в составе раздела 3 единого расчета.

Нулевая отчетность по взносам

Подача расчета по страховым взносам является обязанностью страхователей, осуществляющих выплату доходов физлицам (п. 7 ст. 431 НК), освобождение от которой законодательством не предусматривается.

В связи с этим за периоды отсутствия деятельности и неначисления работникам зарплаты расчеты по страховым взносам подавать все равно придется.

Оформлены они будут по правилам нулевой отчетности:

-

в объеме обязательных к заполнению листов;

-

с отражением данных о страхователе и необходимых кодах (период отчета, ИФНС, ОКТМО, КБК);

-

с проставлением цифры 0 или прочерка в полях, предназначенных для данных о начисляемых взносах.

Непредставление нулевого расчета по взносам станет основанием для начисления страхователю штрафа в сумме 1 000 руб. (п. 1 ст. 119 НК).

В случае непредставления РСВ (как нулевого так и заполненного) в течение 20 дней после установленного срока, налоговики заблокируют расчетные счета компании.

Сдача нулевой отчетности по страховым взносам послужит для ИФНС источником информации о том, что:

-

в связи с неначислением выплат физлицам у страхователя отсутствуют основания для начисления взносов;

-

он не относится к числу страхователей, начислявших выплаты и взносы, но не подавших расчет вовремя.

Итоги

Расчет по страховым взносам только кажется объемным. На самом деле часть листов основная масса страхователей не заполняет.

С 2023 года дополнительно в ФНС сдаются ежемесячные персонифицированные сведения.

Новый РСВ имеет свои нюансы заполнения и требует внимательного отношения к достоверности данных, попадающих в него. Если опоздаете с подачей, минимальный штраф составит 1 000 руб.

Skip to content

В апреле текущего года в связи с угрозой распространения коронавирусной инфекции Правительством РФ был разработан закон № 102-ФЗ, в котором были закреплены уменьшенные тарифы для определения сумм взносов к перечислению во внебюджетные фонды для предприятий малого и среднего бизнеса. При этом в ст. 427 НК РФ ранее уже были установлены ставки по взносам ниже общих, которые могут быть применены в отдельных случаях.

Как же правильно поступить малым и средним предприятиям при заполнении отчёта РСВ, если будет иметь место применение пониженных ставок как по Федеральному закону, так и по статье Налогового кодекса РФ? Ответ на этот вопрос Федеральная налоговая служба подготовила в своём письме от 27 июля 2020 года № БС-4-11/12050.

Правила заполнения РСВ

В указаниях по заполнению отчёта РСВ, закреплённых в приказе ФНС от 18 сентября 2019 года № ММВ-7-11/470, говорится о том, что в Приложениях 1 и 2 Раздела 1 отчёта в строке «Код тарифа плательщика» отражается одно из значений, полный перечень которых представлен в Приложении № 5 к Порядку заполнения формы расчёта по страховым взносам. Для предприятий малого и среднего бизнеса письмом ФНС от 7 апреля 2020 года № БС-4-11/5850 было рекомендовано использовать значение «20».

Если в течение одного отчётного периода страхователем применялся не один, а большее количество тарифов, то в отчёте РСВ количество Приложений 1 и 2 к Разделу 1 должно соответствовать количеству применяемых тарифов. Это следует из п. 5.4 и п. 10.1 Порядка заполнения формы РСВ.

Заполнение отчёта субъектами МСП

Предприятия малого и среднего бизнеса при определении величины страхового тарифа руководствуются размером начисленной оплаты труда в разрезе каждого сотрудника по итогам месяца. Так для заработной платы в рамках МРОТ и за её пределами необходимо применять разные ставки по взносам. Если заработная плата сотрудника не превышает минимальный размер оплаты труда, утверждённый Правительством РФ, то страховые взносы рассчитываются по общим ставкам. Если же заработная плата превысила размер установленного МРОТ, то к сумме превышения применяется уже пониженный тариф.

Из этого следует, что субъектами МСП при представлении отчёта РСВ необходимо представлять информацию с кодом плательщика «01» для сумм заработной платы, которые не превысили установленный на территории РФ МРОТ и код «20», который применяется в отношении сумм превышения. Также отдельно нужно будет заполнить Приложения 1 и 2 Раздела 1 в случае использования пониженных ставок страховых взносов, закреплённых в ст. 427 НК РФ.

Читайте также Штрафы за некорректный регистрационный номер в 4-ФСС

Организации и предприниматели обязаны страховать физических лиц, которых они нанимают по трудовым и гражданско-правовым договорам. Для этого они перечисляют взносы четырёх типов: на обязательное пенсионное, медицинское и социальное страхование, а также на травматизм. Ставка последнего вида отчислений устанавливается индивидуально и зависит от того, насколько опасным или вредным для работников является основной вид деятельности страхователя. Остальные взносы платятся по единым утверждённым тарифам.

Важно: с 2023 года порядок взимания страховых взносов за работников изменился. ПФР и ФСС объединяются в единый Фонд пенсионного и социального страхования РФ (закон № 239-ФЗ от 14.07.2022). В связи с этим многие действующие отчётные формы будут отменены и заменены другими. При этом совокупные тарифы взносов за работников не изменятся, поэтому общая налоговая нагрузка бизнеса останется прежней.

Ещё в 2020 году из-за эпидемии коронавируса были введены новые пониженные ставки взносов для малого и среднего бизнеса, которые применяются к выплатам выше МРОТ. Рассмотрим, как исчисляются взносы за работников с учётом этого новшества.

Расчёт суммы взносов

Страховые взносы за месяц считаются по простой формуле: База * Тариф. База складывается из всех выплат, которые производятся конкретному физическому лицу, подлежащих обложению страховыми взносами. Есть необлагаемые суммы – они перечислены в статье 422 НК РФ. Все прочие выплаты за месяц складываются и умножаются на тариф.

Для пенсионных и медицинских взносов установлен предельный размер базы. Это сумма облагаемых выплат, которую работник получил с начала года. В зависимости от вида отчислений и категории страхователя при достижении этой предельной величины взносы либо не начисляются, либо применяются пониженные ставки.

В 2022 году действуют такие предельные размеры базы:

- для пенсионных взносов – 1 565 000 рублей;

- для социальных взносов на временную нетрудоспособность и материнство (ВНиМ) – 1 032 000 рублей.

С 2023 года будет применяться единая предельная база для пенсионных и социальных взносов, размер которой Правительство должно утвердить до конца текущего года.

Стандартные тарифы

Базовые ставки страховых отчислений прописаны в статье 425 НК РФ. Они таковы:

- пенсионное страхование – 22% до достижения предельной базы, далее – 10%;

- взносы на медицинское страхование – 5,1% вне зависимости от суммы;

- взносы на случай болезни или материнства – 2,9% до достижения предельной величины базы, далее не начисляются.

✐ Пример 1 ▼

Работник крупной организации Смирнов А.А. получает ежемесячно 180 000 рублей. Рассмотрим, как рассчитать, сколько взносов заплатит за него работодатель в первом полугодии 2022 года при условии, что других выплат сотруднику не производилось. Страховые взносы за 6 месяцев будем считать нарастающим итогом с начала года.

Предельная величина базы для пенсионных взносов в первом полугодии не превышена (180 000 * 6 < 1 565 000), поэтому будет применяться тариф 22%. В каждом месяце будет уплачиваться одинаковая сумма, так как условия не меняются. Всего за полгода работодатель перечислит: 180 000 * 6 * 22% = 237 600 рублей.

Медицинские взносы за каждый месяц считаем по ставке 5,1%. Всего за полгода работодатель уплатит на медицинские отчисления за сотрудника Смирнова: 180 000 * 6 * 5,1% = 55 080 рублей.

При расчёте страховых взносов за 6 месяцев на нетрудоспособность учтём, что база составит 180 000 * 6 = 1 080 000 рублей, тогда как её предельная величина равна 1 032 000 рублей. Поэтому социальные взносы нарастающим итогом будем начислять только в пределах этого лимита: 1 032 000 * 2,9% = 29 928 рублей.

Итого сумма взносов за работника Смирнова за первое полугодие 2022 года составит: 237 600 + 55 080 + 29 928 = 322 608 рублей.

Пониженные тарифы для малого и среднего бизнеса

В начале 2020 года в мире возникла угроза эпидемии коронавируса COVID-19, которая не обошла и Россию. Были введены специальные меры для ограничения распространения инфекции. Многие организации и ИП в соответствии с указом Президента и постановлениями губернаторов полностью приостановили свою деятельность на несколько недель. Из-за этого бизнес понёс большие потери.

Чтобы хоть как-то облегчить это ситуацию, законом от 01.04.20 № 102-ФЗ для всех субъектов малого и среднего предпринимательства были введены более низкие тарифы страховых отчислений. Это касается выплат, сумма которых превышает минимальный размер оплаты труда (МРОТ).

Тарифы на пенсионное страхование по-прежнему зависят от размера предельной величины базы. Если она не превышена, то применяются такие ставки:

- с выплаты за месяц в пределах МРОТ – 22%;

- с выплаты более МРОТ – 10%.

Если лимит базы преодолён, то есть сначала года работнику выплачено более 1 565 000 рублей, то пенсионные взносы со всей месячной выплаты считаются по ставке 10%.

Аналогично от размера предельной базы зависят и социальные взносы по болезни и материнству. В пределах базы в размере 1 032 000 рублей действуют тарифы:

- с зарплаты и иных облагаемых выплат за месяц в пределах МРОТ – 2,9%;

- если сумма месячной выплаты превысила МРОТ, ставка равна 0%, то есть взносы не начисляются.

Если размер выплат работнику с начала года больше 1 032 000 рублей, то с суммы, превышающей эту величину, взносы на ВНиМ не начисляются.

Для взносов на медицину предельной базы нет, поэтому тариф зависит только от размера выплаты за месяц:

- если она в пределах МРОТ, то ставка равна 5,1%;

- если свыше, то взносы взимаются по ставке 5%.

✐ Пример 2 ▼

Зарплата сотрудника малого предприятия ООО «Огонёк» Сергеева С.С. в 2022 году составляет 40 000 рублей в месяц. Необлагаемых доходов либо иных выплат, кроме оплаты труда, не было. Рассчитаем, сколько страховых взносов за работника в I полугодии 2022 года заплатит работодатель.

Необходимо взять зарплату за месяц и поделить её на 2 части:

- в пределах федерального МРОТ в сумме 13 890 рублей;

- свыше этой суммы, то есть 40 000 – 13 890 = 26 110 рублей.

Величина базы с начала года за 6 месяцев 2022 года равна 240 000 рублей, что намного меньше установленных предельных лимитов. Поэтому с первой части зарплаты взносы начисляются по стандартным ставкам:

- пенсионные – 13 890 * 22% = 3 055,8 рублей;

- медицинские – 13 890 * 5,1% = 708,39 рубля;

- социальные на случай болезни и материнства – 13 890 * 2,9% = 402,81 рублей.

Отчисления с части дохода свыше МРОТ исчислим по новым пониженным тарифам:

- пенсионные – 26 110* 10% = 2 611 рублей;

- медицинские – 26 110 * 5% = 1 305,5 рубля;

- социальные с этой части ЗП не начисляются.

Размер разных видов взносов за работника за один месяц составит:

- пенсионных – 3 055,8 + 2 611 = 5 666,8 рублей;

- медицинских – 708,39 + 1 305,5 = 2 013,89 рублей;

- ВНиМ – 402,81 рублей.

Общая сумма взносов за один месяц равна 8 083,5 рублей.

Поскольку размер оплаты труда работника Сергеева от месяца к месяцу не меняется, а предельная база остается в пределах лимитов, то в остальные месяцы полугодия суммы взносов будут такими же. То есть за период январь-июнь работодатель заплатит за него 8 083,5* 6 = 48 501 рубль.

Мы рассмотрели, как надо рассчитать страховые взносы за работника в 2022 году субъектам МСП. Из примера видно, что применение сниженных тарифов даёт определённую экономию, которая так необходима сейчас малому и среднему бизнесу. Если сотрудников несколько, она будет весьма ощутима.

В заключение отметим, что хотя эта мера и была принята из-за угрозы пандемии коронавируса, сниженные тарифы будут применять и в дальнейшем, потому что они закреплены в статье 427 НК РФ. Срок отмены этих ставок законодатели не прописали, поэтому они продолжают действовать и в 2022 году.

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Ваша заявка принята. Мы решим ваш вопрос в течение 2-х рабочих часов!

Спасибо! Ваша заявка принята.

Мы свяжемся с вами в ближайшее время!

Спасибо! Мы свяжемся с вами через несколько минут

Спасибо за ваше обращение!

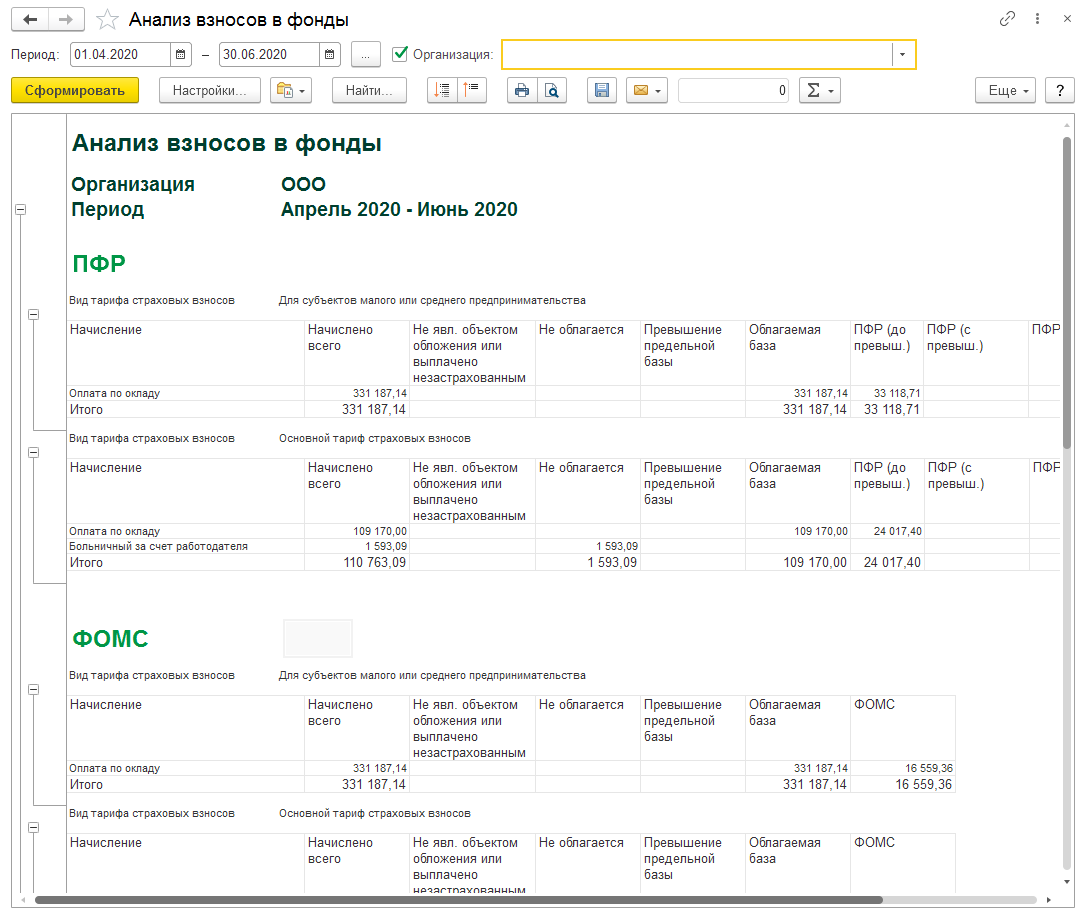

Если в настройке «Налоги и отчеты» установлен пониженный тариф страховых взносов «Для субъектов малого или среднего предпринимательства», то при начислении зарплаты взносы будут рассчитаны с учетом ставки 15%. Проверить расчет перед составлением отчетности можно через отчет «Анализ взносов в фонды» (раздел Зарплата и кадры – Отчеты по зарплате). Отчет включает деление на фонды, а также деление внутри фондов на две таблицы: 1 – для вида страховых взносов «Для субъектов малого или среднего предпринимательства»; 2 – для вида «Основной тариф страховых взносов» (рис.1).

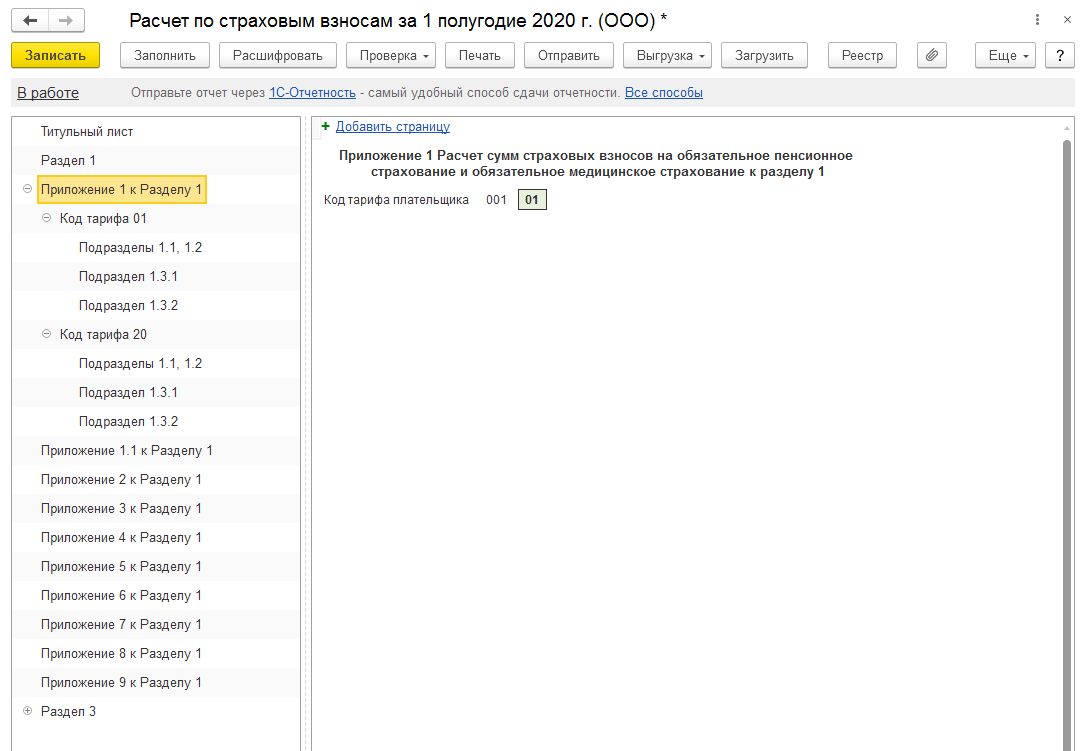

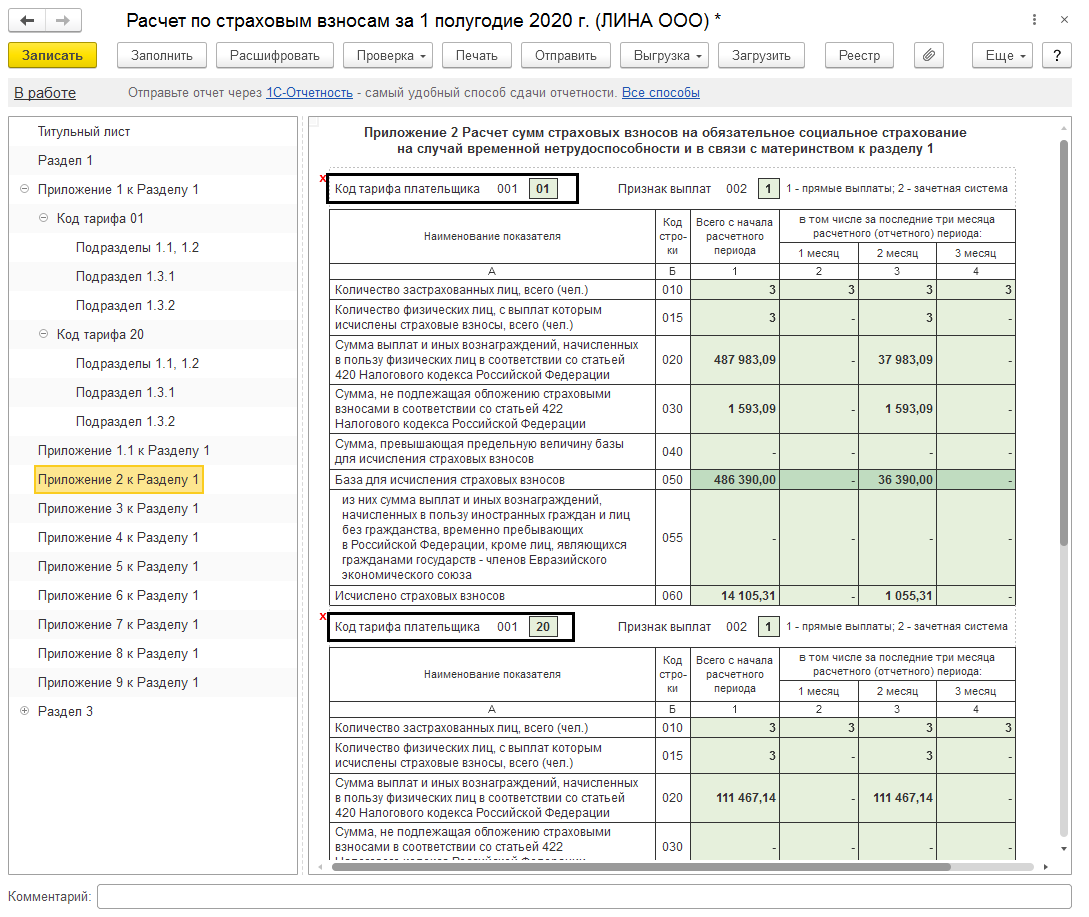

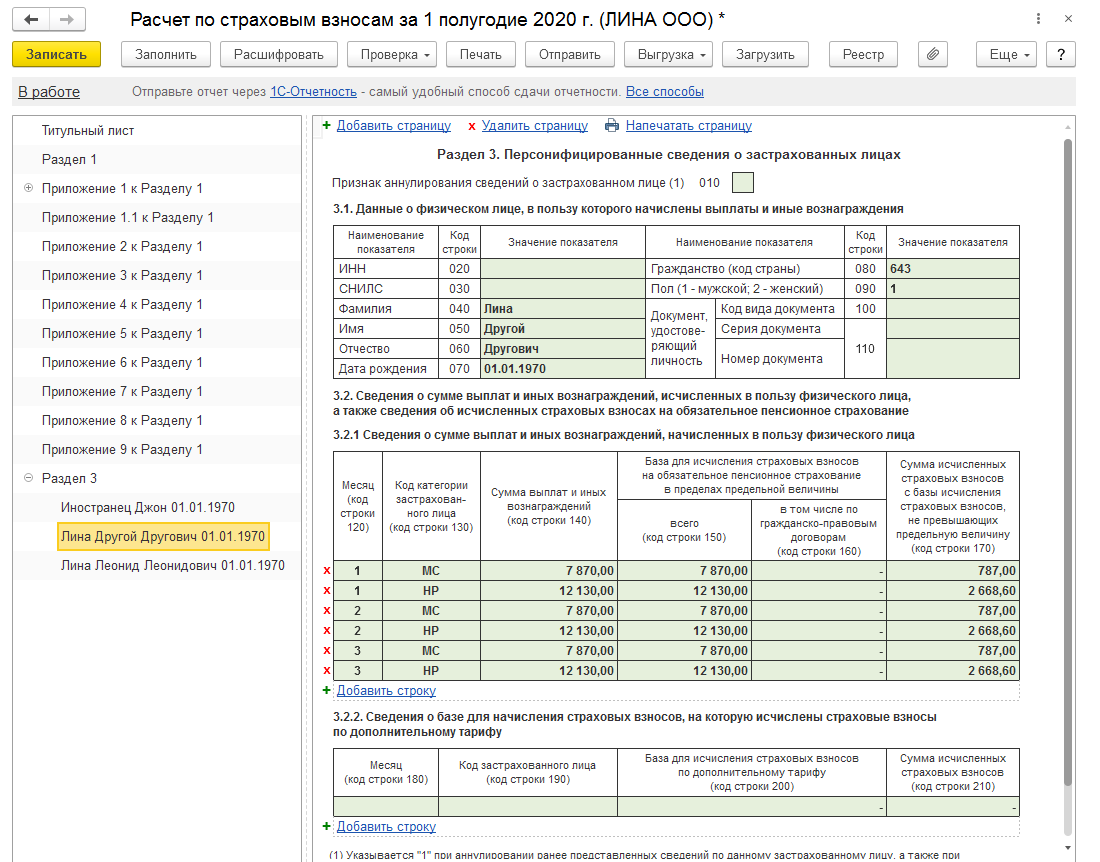

После проверки начисленных страховых взносов переходим к составлению отчета «Расчет страховых взносов». Данная отчетность также включает деление в зависимости от вида тарифа страховых взносов. Приложение 1 к разделу 1 включает подразделы по каждому коду тарифа плательщика: 01 – Плательщики страховых взносов, применяющие основной тариф страховых взносов; 20 – Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства (рис.2). Также Приложение 1 к Разделу 1 включает 2 таблицы для каждого кода тарифа плательщика (рис.3). Раздел 3 имеет дополнительные строки в таблице 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица»: строка НР – для отражения взносов с МРОТ, строка МС – для отражения взносов с остатка выплаты (рис.4).

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Поздравляем! Вы успешно подписались на рассылку