Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

В такие времена, как сейчас особенно хорошо понимаешь: планы имеют свойство не сбываться. Когда верстались бюджеты на 2020 год, никто не знал о будущей пандемии и обвале цен на нефть. Но даже несмотря на это вряд ли кто-то всерьез откажется планировать будущее бизнеса. Значит, вопросы правильности подготовки бюджетов по-прежнему актуальны. В статье расскажем про бюджет доходов и расходов (БДР): откуда берется информация, какая форма используется, чем отличается от БДДС.

БДР: что это такое

БДР является ключевым документом в системе бюджетирования. В нем фиксируются планируемые:

- доходы;

- расходы;

- финансовый результат (прибыль или убыток).

Вместе с бюджетом движения денежных средств (БДДС) и балансовым бюджетом БДР формирует триаду финансовых бюджетов предприятия.

Составление бюджета доходов и расходов

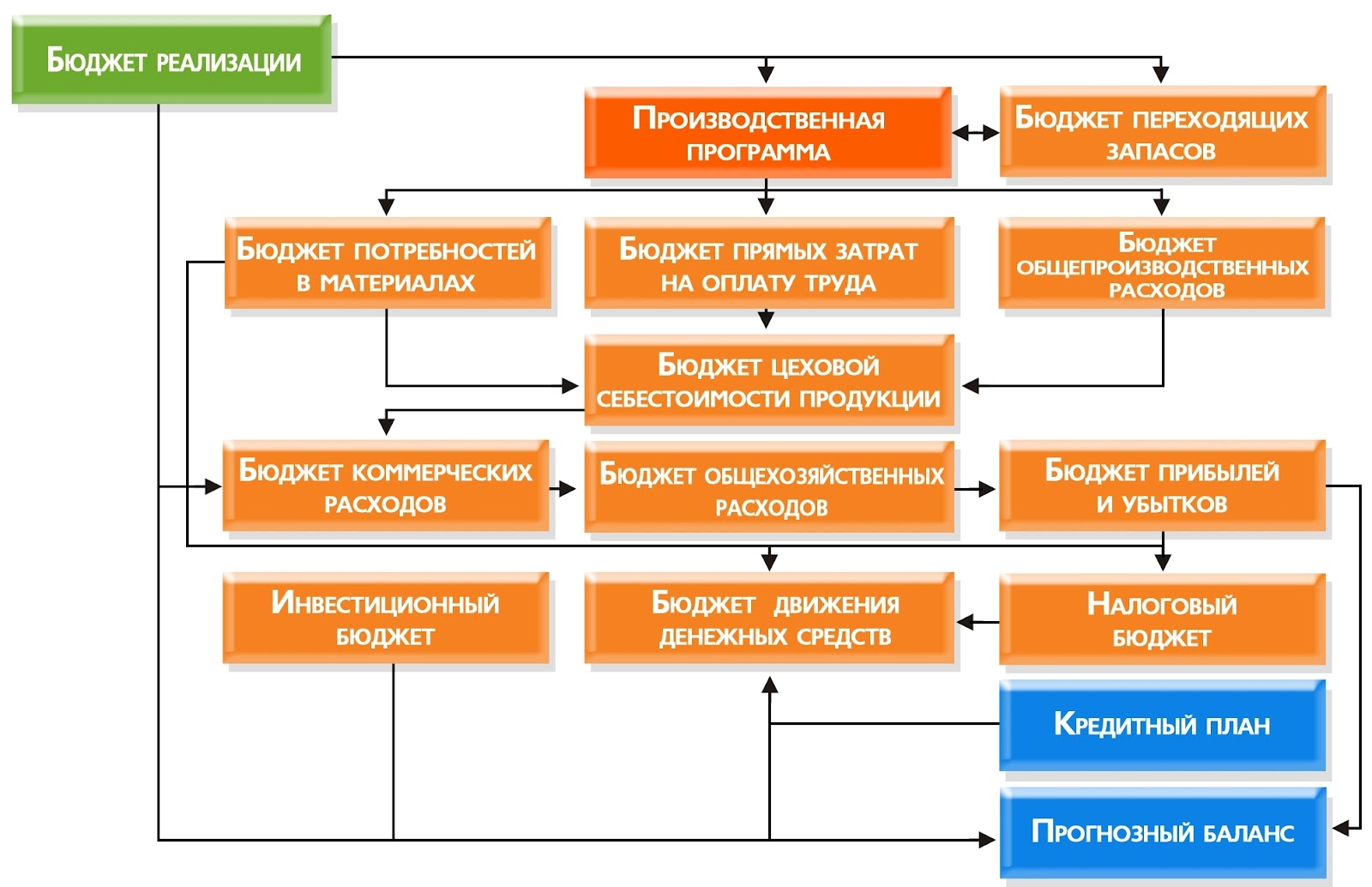

БДР составляется на этапе, когда уже готовы все операционные бюджеты. Этим он схож с финансовой отчетностью. Ее нельзя получить, пока не будут отражены хозяйственные операции периода. По аналогии БДР не составить, пока не сверстаешь как минимум бюджеты продаж, производства, себестоимости реализации, коммерческих и управленческих расходов.

Именно поэтому формирование БДР – это, по сути, чисто технический процесс. Для него не требуется анализ емкости рынка. Не нужны оценка и корректировка норм потребления материалов. Нет необходимости считать плановые амортизацию и налоги. Если готова качественная информационная база в операционных бюджетах, то обобщить ее в БДР – вопрос лишь времени.

Давайте посмотрим, как это делается. Чтобы было проще, выделим три этапа, связанные с формированием плановых:

- доходов;

- расходов;

- финансового результата.

БДР: откуда берутся доходы

Основной источник – бюджет продаж. Его результирующий показатель – это выручка или доход от обычных видов деятельности. Он получается, как произведение плановых цены и объема реализации по каждой ассортиментной позиции.

В некоторых компаниях на этом и останавливаются. В других – включают в БДР еще сумму прочих доходов из числа тех, которые можно заранее спрогнозировать. Например, поступления от сдачи имущества в аренду или проценты по предоставленным займам. Если так, то дополнительно потребуется бюджет прочих доходов и расходов.

Здесь многое зависит от:

- существенности прочей составляющей в деятельности предприятия;

- степени тщательности, с которой подходят к процессу планирования;

- приемлемого уровня расхождения между фактом и планом.

В итоге совокупные доходы формируются по такой формуле:

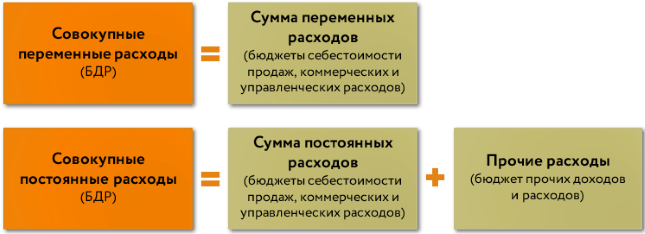

БДР: как формируются расходы

Расходы аккумулируются из четырех операционных бюджетов:

- себестоимости проданной продукции, товаров, работ, услуг;

- коммерческих расходов;

- управленческих расходов;

- прочих доходов и расходов.

Первые три дают информацию о расходах по обычным видам деятельности, последний – по прочей составляющей. Как отмечали выше, он – опционален и в некоторых компаниях не составляется.

Остановимся подробнее на особенностях переноса данных. Сразу отметим: вариантов – несколько.

Вот первый:

- из бюджета себестоимости берется значение по итоговой строке. Оно показывает ту часть производственных затрат, которые приходятся на реализацию и поэтому становятся расходом. Для торговых компаний – это покупная стоимость товаров, которые планируется продать. Сумма попадет в одноименную строку БДР «Себестоимость продаж»;

- аналогично поступают с результирующими показателями бюджетов коммерческих и управленческих расходов. Они берутся в БДР в полной сумме в строки с соответствующим наименованием. Здесь есть свой нюанс: если организация формирует БДР по тем же принципам, что и бухгалтерский отчет о финансовых результатах, при этом расходы на управление по учетной политике списываются в себестоимость, то не выделяйте под них отдельную статью в БДР. Они уже «сидят» в себестоимости продаж. Добавлять их еще раз – неверно.

Второй вариант отличается разбивкой общей суммы каждой составляющей расходов на переменные и постоянные. Когда готовятся операционные бюджеты, то без такого деления не справиться. Однако в ходе обобщения в составе БДР иногда обходятся общими суммами. Для большей же информативности такую детализацию, напротив, сохраняют.

Третий вариант отражения расходов в БДР – показать их в разбивке на следующие элементы:

- материальная составляющая;

- оплата труда и отчисления с нее;

- амортизация основных средств и нематериальных активов;

- прочие расходы по обычным видам деятельности (командировочные, представительские, налоги и т.п.).

Этот вариант хорош с точки зрения расчета по финансовым бюджетам плановых показателей эффективности использования ресурсов (производительности труда, материалоотдачи, амортизационной отдачи). Однако он сложнее с позиции сбора данных для формирования БДР. Придется вычленить из операционных бюджетов зарплату, материальные расходы, амортизацию и т.п. Выходит, простым переносом итогов, как в первом варианте не обойдешься.

Четвертый вариант детализации расходов в БДР – разбить их по географическим или операционным сегментам. Если выбираете такой подход, тогда и доходы покажите аналогично. Что это даст? Возможность посчитать операционную прибыль не одной общей суммой, а, например, по регионам продаж или по продуктам.

Подробнее о классификации затрат по элементам и в зависимости от объема производства/продаж читайте в статье «Расчет себестоимости».

Какую прибыль показать в БДР

Вид финансовых результатов и порядок их расчета зависит от того, как вы показали расходную часть и в какой детализации нуждаетесь. На рисунке 1 мы привели несколько вариантов.

Рисунок 1. Финансовый результат в БДР в зависимости от выбранного способа представления расходов

Блок про составление БДР завершим ответами на частые вопросы.

Вопрос 1. Как быть с НДС в БДР?

Так, как вы поступаете с ним при формировании отчета о финансовых результатах. А именно – ориентироваться на то, является ли ваше предприятие плательщиком этого налога и имеет ли право возместить его из бюджета. Могут быть три варианта:

-

компания платит НДС по всем видам операций. В таком случае исключите «свой» НДС к уплате из состава выручки и прочих доходов, а «чужой» к возмещению – из материальных и прочих расходов. Так вы покажете «чистые» доходы и расходы. Это разумно, ведь НДС, пришедший в цене от покупателя, придется отдать в бюджет. Значит, это не доход. А НДС, уплаченный поставщику, можно возместить. Выходит, это не расход;

- компания не является плательщиком НДС по всем видам операций (например, работает на специальном налоговом режиме). В таком случае «своего» НДС вообще нет. Следовательно, и нет права на возмещение. Входные суммы налога, которые в будущем поставщики предъявят в счетах-фактурах, включайте в материальные или иные расходы;

- компания является плательщиком НДС, но по отдельным операциям освобождается от его уплаты в соответствии с НК РФ (например, по продаже ценных бумаг или предоставлению денежных займов). Для плановых значений БДР придется повторить раздельный учет по аналогии с тем, который ведется по фактическим данным. В итоге часть входного НДС от поставщиков будет возмещена, а другая – осядет в расходах. Осядет та, которая приходится на операции, не подлежащие налогообложению.

Вопрос 2. Нужно ли учитывать дебиторскую и кредиторскую задолженность при формировании БДР?

Нет. Они требуются при подготовке бюджетного баланса и БДДС. В первом документе показываются их остатки. Во втором – на них корректируются суммы денежных притоков и оттоков.

Доходы и расходы из БДР не зависят от их величины. Причина: доход генерирует денежный приток с поправкой на дебиторку, а расход – денежный отток с поправкой на кредиторку, а не наоборот. Значит, доходы/расходы – первичны по отношению к сумме счетов к получению и к оплате.

Форма БДР: пример

Варианты представления расходов определяют разные формы документа. Заметьте: БДР – это элемент управленческой отчетности. Для него нет образца, установленного приказом Минфина РФ. Поэтому предприятие вольно само решать, каким он будет.

Смотрите некоторые подходы с отличающимся расположением статей на рисунках 2, 3 и 4. Цифры – условные. Они нужны лишь для иллюстрации зависимости между статьями бюджета.

Рисунок 2. Форма БДР, аналогичная бухгалтерскому отчету о финансовых результатах

Рисунок 3. Форма БДР с разбивкой расходов на переменные и постоянные

Рисунок 4. Форма БДР с разбивкой расходов по обычным видам деятельности на элементы

БДР и БДДС: отличия

Главное отличие БДР от БДДС сводится к принципу, лежащему в основе формирования. Для БДР – это метод начисления, для БДДС – кассовый.

Начисление исходит из того, что доходы и расходы признаются в периоде их формирования, а не тогда, когда под них получили или отдали деньги, как в случае с кассовым методом.

Это общее правило раскладывается на такие частности:

- ни полученные, ни выданные авансы не формируют статьи БДР, но попадают в БДДС;

- амортизационные расходы отражаются только в БДР, так как не связаны с последующим оттоком денег;

- начисленный доход вовсе не означает одновременное получение денег под него. То же самое – для начисленных расходов и платежей, связанных с ними. Поэтому чаще всего доходы не равны денежным притокам, а расходы – оттокам;

- исходя из предыдущего пункта чистый финансовый результат обычно не совпадает с чистым денежным потоком. Подробнее о причинах несовпадения читайте в статье «Анализ движения денежных средств компании» в блоке «Факторный анализ».

Другие отличия БДР и БДДС мы обобщили в таблице.

|

Критерий сравнения |

БДР |

БДДС |

|

Цель |

Планирование доходов, расходов |

Планирование денежных притоков и оттоков |

|

Результирующие показатели |

Виды финансовых результатов |

Чистые денежные потоки по видам деятельности (операций) |

|

Иерархия |

Первичен по отношению к БДДС, так как чтобы корректно посчитать денежные притоки и оттоки нужны данные о доходах и расходах |

Вторичен по отношению к БДР |

Таким образом, БДР:

- это один из трех финансовых бюджетов предприятия;

- аккумулирует данные о плановых доходах, расходах и финансовых результатах;

- формируется по методу начисления, значит, не завязан на денежные потоки.

Использование бюджетирования в компании позволяет планировать и контролировать эффективность использования ресурсов компании, согласовывать деятельность различных подразделений внутри компании, контролировать их вклад в достижение целей и выполнение задач компании. Если компания использует проектный подход к деятельности, то для получения полной информации необходимо организовать как раздельный сбор фактических показателей, так и осуществлять планирование по каждому проекту отдельно для корректного расчета финансовых показателей каждого проекта и компании в целом.

Бюджетирование проекта: понятие и виды

Под проектом понимается совокупность мероприятий, объединенных целью и имеющих выделенный бюджет. Проекты в компании могут подразделяться на два вида:

- внешние (операционные) – проекты, выполняемые в рамках договоров с Заказчиками.

- внутренние (инвестиционные) – проекты, направленные на внутреннюю оптимизацию, осуществляемые за счет капитальных вложений.

Совокупность внутренних проектов – представляет собой Инвестиционный бюджет.

Для проектного типа бизнеса характерно одновременное выполнение нескольких операционных (текущих) проектов, с помощью которых компания генерирует маржинальную прибыль. К проектно-ориентированными компаниями можно отнести:

- Строительные

- Юридические

- Консалтинговые

- Инжиниринговые

- ИТ компании по внедрению и разработке ПО

- Компании по разработке дизайна и др

В учетной политике управленческого учета таких компании необходимо учитывать особенности проектной деятельности. При этом составление корректных бюджетов может быть довольно сложным процессом, включающим в себя несколько этапов подготовки бюджетов отдельных проектов и их консолидацию, согласование бюджетов на различных уровнях организации.

В случае бюджетирования инвестиционных (внутренних) проектов необходимо учитывать то, что они определяют развитие компании, и поэтому требуют особого внимания для эффективного управления затратами компании. Зачастую отследить их влияние достаточно проблематично за счет включения таких затрат в текущие производственные расходы и отсутствия прямой зависимости между платежами по инвестиционной и ростом активом кампании. Для оптимального управления такими проектами необходимо помимо бюджета проекта составлять бизнес – план, который покажет взаимосвязь целей и задач проекта, маркетингового анализа и сумм бюджетов.

В рамках текущей статьи мы будем рассматривать внешние (операционные) проекты, так как формирование Инвестиционного бюджета имеет свои особенности. Но требования, предъявляемые к бюджетам операционных проектов, применимы и к инвестиционным проектам.

Составляющие бюджета проекта

Бюджет доходов и расходов проекта определяет его прибыль и стоимость для компании. Основой для составления бюджета проекта являются договоры с Заказчиком и смета затрат на выполнение проекта. Структура бюджета проекта подразумевает две составляющие – доходы и расходы, которые планируются с учетом сроков их актирования в соответствии с договорами. Доходные и расходные части должны декомпозироваться по статьям доходов и расходов (затрат).

Чтобы точно спрогнозировать прибыль проекта расходная часть проекта обычно имеет большее количество статей и других аналитик, так как она включает как прямые затраты – труд персонала, материалы и услуги, так и различные косвенные расходы.

Под оценкой стоимости проекта подразумевается смета расходов, распределенная по периодам времени, которая включает в себя:

- Операционные расходы

- Управленческие расходы

- Накладные расходы

- Резерв на непредвиденные расходы

Операционные расходы проекта

В состав операционных расходов входят затраты на ресурсы, обеспечивающие выполнение работ по проекту:

- Затраты на приобретение материалов, оборудования

- Затраты на субподрядчиков

- Прямые затраты на оплату труда

Управленческие расходы

Затраты, связанные с управлением проектом, поддержкой его функционирования, но которые не могут быть отнесены к конкретным работам и задачам. Данные затраты относятся ко всему проекту в целом:

- Управление и организация выполнения проекта

- Обучение сотрудников и сертификация работ

- Командировки

- Обслуживание и эксплуатация текущего оборудования

Накладные расходы

Накладные расходы – это расходы, которые невозможно определить напрямую в какой-либо проект, однако они сопровождают производственную деятельность. Такие расходы необходимо распределять между проектами. Существует несколько вариантов решения, одни из самых часто используемых:

- Отдельное бюджетирование накладных расходов и списание этих расходов на общий финансовый результат;

- Использование коэффициентов распределения накладных расходов;

- Определение ставки возмещения основных работников с учетом накладных расходов. Ставка позволяет распределить накладные расходы на проекты, пропорционально затраченному на них времени. При этом ставка может отличаться для разных групп сотрудников;

- Использование внутреннего субподряда. Для этого между подразделениями компании устанавливаются трансфертные цены, которые могут определятся по рыночной цене за аналогичные работы или по величине затрат на оплату труда с учетом коэффициента на покрытие накладных расходов.

Резерв на непредвиденные расходы

Резерв позволяет допускать небольшие отклонения по расходам на проект, при этом размер резерва необходимо рассчитывать для каждого возможного риска. Крайне нежелательно использовать резерв в виде постоянного процента от выручки или себестоимости, так как в таком случае резерв уже не обосновывается ни объективными обстоятельствами, ни реальным положением дел в проекте. Резерв по проекту должен отражать реальные риски, которые могут возникнуть при реализации проекта.

Подробный бюджет проект в примере

Разработка бюджета проекта

Составление бюджета проекта должно начинаться как можно раньше. Оценка рентабельности проекта должна происходить с момента оценки проекта и подготовки ТКП. Такие бюджеты составляются с большой долей погрешностей, необходимым резервом и достаточно укреплено, чтобы передать только смыл предстоящих работ и задач по проекту. Затем, по мере уточнения требований, бюджеты детализируются по более мелким статьям бюджета, выбираются поставщики и субподрядчики, согласуются условия их договоров.

Окончательный бюджет составляется после заключения договора с заказчиком, определения всех необходимых работ и формирования всех затрат с учетом времени, которое дается на выполнение проекта.

После согласования и утверждения такой бюджет дает старт проекту. Все стадии бюджетного процесса при выполнении проекта можно свести в таблицу.

Соотношение бюджетов и стадий выполнения проекта

|

Проект |

Бюджет |

|---|---|

| Подготовка ТКП, оценка проекта | Предварительный бюджет — укрупненные статьи, приблизительная оценка |

| Заключение договора, старт проекта | Полный бюджет проекта – детально проработанный бюджет, затраты и доходы распределены в соответствии с календарным графиком и этапами выполнения проекта |

| Выполнение проекта | Корректировочный бюджет — периодический анализ отклонений выполнения проекта, уточнение рисков реализации проектов. При сильном изменении показателей проекта по доходам или прибыли необходимо переутверждать бюджет |

| Окончание проекта | Финальный отчет по реализации проекта, отчет по достижению KPI проекта |

Необходимо закрепить в учетной политике управленческого учета обязательное согласование бюджета проекта каждой стадии проекта. Этап согласования должен включать в себя подготовку обосновывающей информации. Обоснование бюджета заключается в анализе, являются ли указанные затраты в бюджете необходимыми и достаточными для выполнения проекта. Финансовый департамент производит оценку каждой статьи на основании текущих рыночных цен на сопоставимые услуги или материалы, проверка корректности расчета накладных расходов и резервов.

После проверки бюджета производится анализ экономической эффективности и фиксация ключевых показателей проекта: выручка, прибыль и рентабельность. Для утверждения бюджета проекта, необходимо убедиться, что данные показатели соответствуют целям компании, а сам проект реализуется с максимальной эффективностью при указанных затратах.

Если проект предполагает сложную структуру себестоимости и взаимодействие нескольких подразделений желательно дополнительно проводить анализ чувствительности. Такой анализ позволяет оценить влияние тех или иных факторов на итоговые показатели проекта.

Расчет бюджета проекта

Бюджетирование проекта является сложным процессом, основывающимся на определенных правилах и взаимозависящих показателей. Для повышения точности расчета бюджета проекта могут использоваться различные программы автоматизации управленческого учета. В качестве инструмента автоматизации формирования бюджетов может использоваться программный продукт «WA: Финансист» — отдельный программный комплекс, включающий модули для автоматизации бюджетирования и управленческого учета.

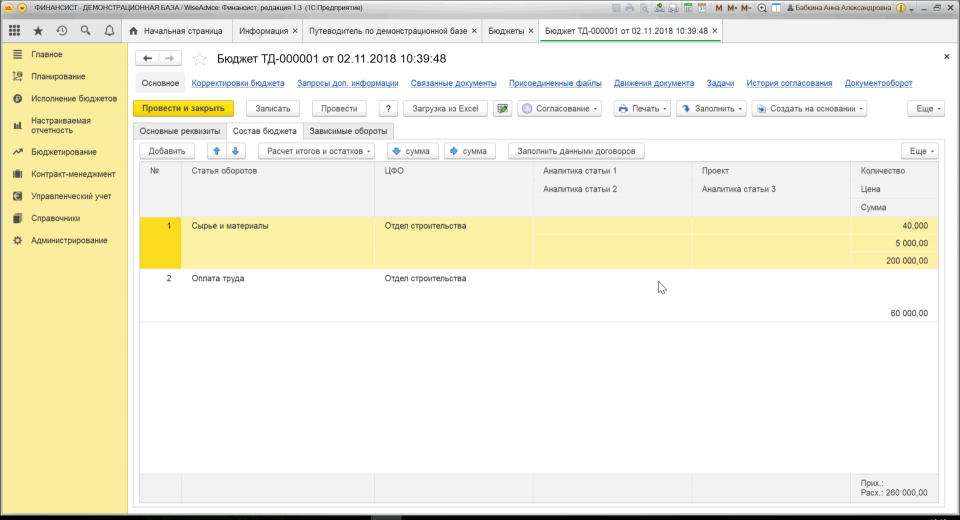

Данное решение позволяет с помощью специального документа «Бюджет» делать как предварительные расчеты, так и формировать итоговый бюджет проекта. В документе фиксируется планируемые прямые и косвенные затраты по статьям оборотов за период, продолжительность которого определяется периодичностью планирования проекта.

Рис.1 Создание документа «Бюджет»

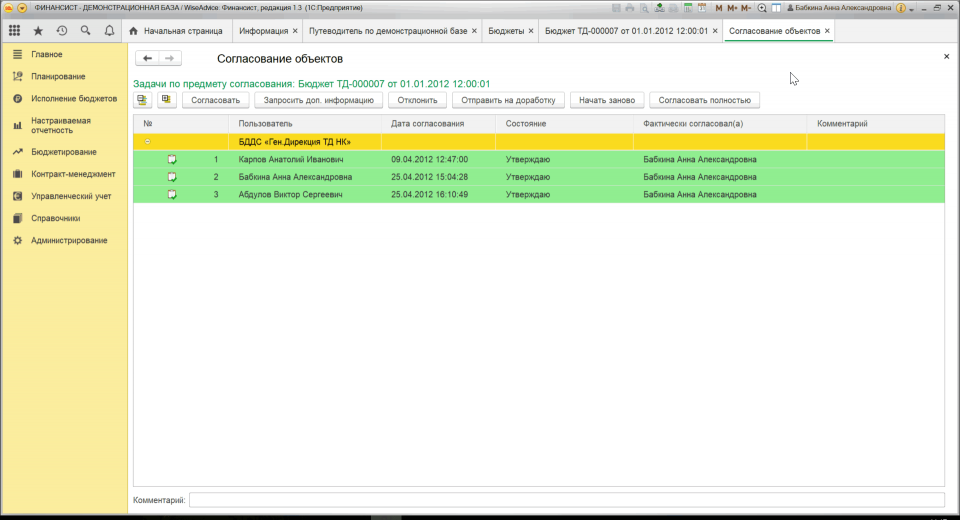

После ввода информации в документ происходит запуск автоматического согласования, которое позволяет провести процесс согласования для каждого вида проекта по различным маршрутам, в зависимости от показателей проекта. Кроме того, система при необходимости автоматически определяет, соответствует ли бюджет проекта бюджету верхнего уровня.

Рис.2 Согласование проекта

Система WA «Финансист» так же позволяет производить расчет экономической эффективности бюджета проекта.

Методы управления бюджетом проекта

После согласования бюджета проекта необходимо следить за тем, чтобы затраты проекта оставались в рамках бюджета, причем не только текущие, но и прогнозные. Для этого существуют несколько методик:

- Традиционный контроль стоимости.

Заключается в сравнение «план-факт» всех показателей проекта. Данный метод показывает текущее стоимостное отклонение выполнения проекта. - Метод освоенного объема.

Основное отличие от традиционного контроля стоимости в оценки текущего объема выполненных работ и расчета прогноза выполнения проекта.

Расчет освоенного объема выполняется в деньгах и позволяет оценить эффективность использования ресурсов проекта в соответствии с бюджетом проекта. Метод освоенного объема позволяет спрогнозировать основные ключевые показатели проекта до конца его срока выполнения.

#статьи

- 2 фев 2023

-

0

Главное о бюджетировании: что это, как его организуют и какие бывают бюджеты

Бюджетирование есть в любом бизнесе. Прочитайте этот гайд, чтобы разобраться в том, как оно устроено.

Иллюстрация: Оля Ежак для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Автор статьи

Почётный член ACCA — международной ассоциации бухгалтеров. Профессиональный финансист с опытом более 20 лет в бухгалтерском учёте, аудите, финансовом и кредитном анализе. Руководила отделом кредитного анализа крупного бизнеса в международном банке. Приглашённый преподаватель в РЭУ имени Плеханова. Автор курсов по финансовому и кредитному анализу для сотрудников финансовой сферы и собственников бизнеса.

Соавтор и преподаватель курсов Skillbox «Финансовый аналитик» и «Финансовый менеджер».

После того как компания определила свои стратегические цели, встаёт вопрос о том, как воплотить их в жизнь. Один из инструментов, которые помогают решить эту задачу, — бюджетирование.

Составление бюджетов помогает разложить по шагам достижение поставленных целей и задач компании и отслеживать их выполнение.

В этой статье для Skillbox Media разберёмся в основах бюджетирования.

- Что такое бюджетирование

- Какие цели и задачи есть у бюджетирования

- Какие есть виды бюджетов

- На каких принципах должно быть построено бюджетирование

- Какие подходы и методы применяют при бюджетировании

- Как организовать процесс бюджетирования в компании

Бюджетирование — процесс составления, исполнения, контроля и анализа исполнения бюджетов организаций. Бюджет — это план доходов и расходов в денежном или натуральном выражении, который составляют на нужный период.

Горизонт планирования бюджета зависит от долгосрочности целей компании. Чаще всего бюджет составляют на один год, с разбивкой по кварталам и месяцам.

Бюджет можно составлять как для всей компании, так и для её отдельных подразделений, функций или продуктов. Например, может быть бюджет доходов и расходов компании, бюджет производства, бюджет продаж.

Состав и структура бюджетов зависят от специфики бизнеса, поэтому индивидуальны для каждого случая. Подробнее о видах бюджетов и их составе мы говорим ниже.

Важно понимать, что бюджетирование не обязательный процесс — компании занимаются им добровольно. Но наличие бюджетов существенно облегчает управление бизнесом.

Бюджетирование помогает предсказывать результаты деятельности компании. Главная цель бюджетирования — повысить эффективность работы компании на каждом этапе.

Грамотно составленные бюджеты помогают:

- планировать и контролировать доходы и расходы компании, её отдельных направлений или продуктов;

- эффективно распределять и использовать ресурсы — финансовые, материальные, трудовые;

- вовремя исполнять обязательства компании — например, рассчитываться с поставщиками, платить кредиты, налоги, зарплаты сотрудникам;

- предупреждать кассовые разрывы — ситуации, когда денег на счетах компании не хватает для погашения текущих расходов. Такое может возникнуть, например, при работе по предоплате или с отсрочкой платежа;

- координировать действия самостоятельных подразделений компании;

- контролировать достижение поставленных целей. Для этого сравнивают планы компании и их фактическое исполнение и выясняют причины их расхождений.

Необходимость управлять доходами, расходами и денежными потоками компании появляется в самом начале её работы. Пока в компании не так много операций, она часто обходится без составления специальных бюджетов. Например, руководитель держит в голове или фиксирует в заметках ожидаемую прибыль по каждой сделке, график поступления платежей и платы по счетам.

По мере роста компании — числа операций, количества контрагентов, новых товаров и услуг — появляется необходимость упорядочить и систематизировать всю эту информацию.

Чтобы успешно развиваться и дальше, бизнесу нужно планировать движение денег, прогнозировать результаты работы и ставить долгосрочные цели. Все эти задачи помогает решить бюджетирование.

Обучение в Skillbox

- «Профессия Финансовый менеджер» — понять, как управлять финансовым состоянием бизнеса и оценивать инвестпроекты.

- «Финансовый аналитик» — глубже погрузиться в финансовый анализ и научиться увеличивать прибыль бизнеса.

- «Финансовое моделирование» — научиться составлять финансовые модели для компаний из разных отраслей.

Как мы говорили выше, бюджет могут составлять как для всей компании в целом, так и для её отдельных подразделений, проектов, продуктов и так далее. Все бюджеты делят на два основных вида:

- функциональные, или операционные, бюджеты;

- финансовые, или мастер-бюджеты.

Операционные бюджеты. Их составляют в финансовых и/или натуральных показателях — например, в количестве произведённой продукции — по каждому бизнес-процессу, виду продукции, направлению деятельности компании.

К таким бюджетам относят, например, бюджет продаж, бюджет производства, бюджет запасов, бюджет затрат на оплату труда, инвестиционный бюджет, бюджет управленческих расходов.

Они показывают отдельные виды доходов и расходов, платежей и поступлений средств.

Финансовые бюджеты. В них объединяют информацию из операционных бюджетов и отражают итоговые финансовые показатели всей компании.

К таким бюджетам относят:

- Бюджет доходов и расходов. Он показывает ожидаемую выручку, затраты и прибыль. Все доходы и расходы здесь группируют по видам продукции, направлениям деятельности, видам доходов и затрат с нужной степенью детализации. Этот бюджет позволяет заранее определить ожидаемый уровень рентабельности бизнеса и контролировать его.

Бюджет доходов и расходов составляют по методу начисления. Это значит, что все доходы и расходы попадают в него в момент возникновения, вне зависимости от фактического получения денежных средств или оплаты. Поэтому недостаточно использовать только эту форму бюджета — она не даёт информации о фактическом движении денежных средств в компании и возможных кассовых разрывах.

- Бюджет движения денежных средств. Он показывает ожидаемые поступления денежных средств и платежи по всем видам деятельности компании. Его составляют по графикам поступлений средств и платежей компании — например, согласно договорам с поставщиками, покупателями, сотрудниками, кредиторами, требованиям налогового законодательства.

Этот бюджет помогает определить периоды, когда у компании не будет денег, чтобы оплачивать обязательства. Исходя из этого рассчитать размер необходимых ресурсов и заранее накопить или привлечь их со стороны — например, в виде дополнительных средств от собственника или кредитов.

Бюджет движения денежных средств помогает сбалансировать поступления и платежи и эффективно управлять платёжеспособностью компании.

- Прогнозный баланс. Он помогает планировать активы и пассивы компании, учитывая имеющиеся остатки — например, запасы, дебиторскую или кредиторскую задолженность.

Кроме того, все бюджеты разделяют на фиксированные, гибкие и комбинированные — в зависимости от возможности их корректировки после утверждения.

Фиксированным называют бюджет, который нельзя изменять после его утверждения. Гибкий бюджет можно корректировать в соответствии с меняющимися условиями работы компании.

Комбинированный бюджет объединяет в себе фиксированный и гибкий подходы к бюджетированию. Такой бюджет фиксируют в начале периода, но затем могут периодически корректировать, чтобы адаптировать его к новым условиям.

Самая высокая точность прогноза — у комбинированных бюджетов. Но на их ведение нужно гораздо больше трудозатрат, чем на ведение фиксированных.

Вне зависимости от вида и масштабов бюджетов, они должны быть построены на основании общих принципов. Это помогает оптимизировать работу команды и сделать бюджетирование эффективнее.

Вот основные принципы бюджетирования:

Единство бюджетной системы. Все подразделения компании должны использовать единые формы бюджетов, единую классификацию и кодировку доходов и расходов, единый подход к формированию бюджетов.

Полнота информации. В бюджеты нужно вносить данные обо всех доходах и расходах. Кроме того, их нужно детализировать — чтобы отслеживать направления денежных потоков и виды затрат компании.

Сбалансированность и бездефицитность. Доходы и расходы компании должны быть в балансе и соответствовать друг другу. Запланированный объём расходов не должен превышать объём доходов, включая дополнительное финансирование, которое необходимо для покрытия дефицита бюджета.

Целевой характер расходов. Бюджетные средства нужно расходовать строго по назначению.

Достоверность. Плановые данные, которые вносят в бюджет, должны быть надёжными и обоснованными. Это позволит избежать больших расхождений с фактическими показателями.

Есть два основных подхода к организации бюджетного процесса: сверху вниз и снизу вверх. Они определяют, кто в компании инициирует подготовку плановых данных для бюджета.

Сверху вниз. При таком подходе бюджетирование начинается с высшего руководства. Топ-менеджмент разрабатывает укрупнённые бюджеты для всей компании, а затем спускает их нижестоящим руководителям. Они, в свою очередь, детализируют укрупнённые бюджеты и превращают их в операционные.

Стратегические цели компании учитывают сразу. Это сокращает время на дальнейшее согласование бюджетов с руководством.

Чаще всего подход «сверху вниз» применяют в крупных компаниях и холдингах.

Снизу вверх. При этом подходе, наоборот, бюджетирование начинают руководители на местах. Они разрабатывают детальные операционные бюджеты для своих подразделений и направляют их вышестоящему руководству. Руководство утверждает эти бюджеты — обычно спустя несколько итераций — и формирует сводные стратегические бюджеты для всей компании.

Подход «снизу вверх» увеличивает вовлечённость нижестоящих руководителей в планирование и исполнение бюджетов компании.

Методы бюджетирования зависят от того, какую базу компании используют для подготовки бюджетов. Расскажем о двух основных — приростном бюджетировании и бюджетировании «с нуля».

Приростное бюджетирование. При этом подходе отправная точка для новых бюджетов — бюджетные или фактические показатели предыдущих периодов. Их корректируют с учётом ожидаемых изменений в работе компании. Например, с учётом роста объёмов производства, продаж, цен и так далее. Это самый распространённый метод разработки бюджетов.

Бюджетирование «с нуля». При этом подходе бюджеты формируют с чистого листа, без учёта данных предыдущих периодов. Цель этого метода — критически рассматривать все показатели компании (особенно расходы) и включать в бюджет только те, что действительно необходимы компании.

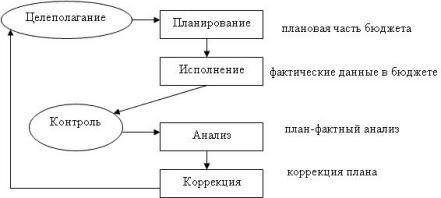

Процесс бюджетирования можно условно разделить на шесть этапов.

На первом этапе руководство определяет стратегические цели компании и разрабатывает стратегический план. На этом же этапе определяют центры финансовой ответственности, которые будут контролировать отдельные виды доходов и расходов, отвечать за формирование и исполнение операционных бюджетов. Как правило, это подразделения или отделы компании.

На втором руководство разрабатывает структуру бюджетов и систему показателей в каждом бюджете. Затем закрепляет операционные бюджеты за ответственными финансовыми центрами. В это же время важно согласовать единые правила и инструкции по работе с бюджетами. Так у всех финансовых центров будет один подход к формированию бюджетов.

На третьем финансовые центры составляют проекты бюджетов. Каждый бюджет может включать в себя несколько сценариев развития событий — например, базовый, оптимистичный и пессимистичный сценарии.

На четвёртом готовые проекты обсуждают и защищают на встрече бюджетного комитета — дают обоснования всем планируемым доходам и расходам. При необходимости бюджеты могут направить на доработку.

На пятом бюджеты после утверждения направляют всем ответственным подразделениям для исполнения. В течение всего периода важно осуществлять контроль за исполнением бюджетов — сравнивать бюджетные показатели с фактическими результатами и анализировать отклонения.

На шестом этапе в конце отчётного периода подводят итоги исполнения бюджета и выясняют причины отклонений. Эти причины учитывают при подготовке бюджетов на следующие периоды.

В бюджетирование вовлечены руководители и сотрудники всех подразделений компании. Руководит всем процессом, как правило, финансовый директор.

При разработке бюджетов важно, чтобы планируемые показатели были реалистичными и достижимыми. Если они завышены, это снижает мотивацию ответственных подразделений — они считают такие показатели недостижимыми в текущих условиях и даже не пытаются их достичь. Если плановые показатели, наоборот, необоснованно низкие, это снижает мотивацию руководящего звена — они не ищут для бизнеса лучших решений.

- Бюджетирование — процесс составления, исполнения, контроля и анализа исполнения бюджетов организаций.

- Бюджет — финансовый план компании, выраженный в денежных и/или натуральных показателях. Чаще всего бюджеты составляют на год, с разбивкой по кварталам и месяцам.

- Главная цель бюджетирования — повысить эффективность работы компании. Хорошо проработанные бюджеты помогают грамотно управлять её доходами, расходами и денежными потоками.

- Бюджеты делят на операционные и финансовые. Операционные показывают виды доходов/расходов и движения денежных средств по каждому направлению деятельности компании. Финансовые бюджеты отражают итоговые финансовые показатели по всей компании в целом.

- При разработке бюджета нужно убедиться, что он сформирован в соответствии со стратегией компании и работает на достижение её долгосрочных целей.

- Важно, чтобы планируемые показатели бюджетов были реалистичными и достижимыми. Завышенные показатели снижают мотивацию исполнителей. Заниженные показатели негативно влияют на развитие компании.

Редакция «Управление» Skillbox Media рекомендует

Как узнать больше о бюджетировании и финансовом планировании

- Бюджетирование — одна из главных функций финансового менеджмента. В этой статье Skillbox Media рассказали главное о том, что такое финансовый менеджмент и как компании управляют финансами.

- Важный инструмент финансового планирования — финансовые модели. С помощью них можно оценить несколько сценариев развития бизнеса, рассчитать точку безубыточности, увидеть, за счёт чего можно увеличить прибыль. В этом материале Skillbox Media объяснили, как разработать финансовую модель для любого бизнеса.

- За бюджетирование может отвечать финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей в месяц. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджеты, оценивать бизнес, анализировать рабочий капитал и многому другому.

Эти материалы Skillbox Media могут быть вам полезны

- Главное о финансовом планировании: зачем оно нужно и как компании планируют бюджеты

- Какие виды прибыли есть в бизнесе и что о них нужно знать каждому менеджеру или финансисту

- Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать

- OPEX и CAPEX: что это такое простыми словами, чем они различаются и как их применять

- Отчёт о финансовых результатах: что это такое и как его составить

- Отчёт о движении денежных средств: что это такое и как его составить

Научитесь: Профессия Финансовый менеджер

Узнать больше

Какого бы размера ни была компания, она стремится заработать деньги и потратить их на развитие бизнеса. Важно правильно корректировать финансовые потоки, составлять сметы, разбираться, куда уходят деньги фирмы, чтобы не допустить банкротства и работы в минус. Для этого требуется система бюджетирования предприятия, в статье мы расскажем, что это такое и как этим пользоваться.

Описание

Так называют обширный процесс по формированию и делению финансов, изменению имеющихся планов в соответствии с новыми фактами, управлению деньгами на основе различных показателей.

Бюджетом называют общность всех доходов и трат в любой компании. От его размера зависит, насколько успешным будет завод или магазин, и как он станет функционировать.

Понятие бюджетирования затрагивает не только юридических лиц, но и обычных граждан. Каждый отдельный человек контролирует собственные заработки и траты. Кроме того, он способен двигать и влиять на экономику государства совместно с миллионами таких же людей. Любой вправе предлагать идеи для расходования из казны государства.

Для жизни завода или офиса, любой формы деятельности жизненно необходимо грамотно распределять денежные потоки. Следует эффективно управлять текущими возможностями, чтобы преумножить будущие.

Бюджетирование — это метод понять и проанализировать, на что уходят финансы в течение периода.

Что включает в себя система: ее задачи

Все основано на планах и деньгах: собственных или заемных. При помощи распределения можно заранее узнать, как будут уходить средства в течение года, месяца или пятилетки.

Бюджетирование способствует правильной организации финансов, обдумыванию их движения. Для этого используется анализ настоящей деятельности и состояния. Если тщательно подходить к этому вопросу, удастся принимать наиболее эффективные решения относительно развития предприятия.

Выделим 5 основных задач, с которыми можно справиться с помощью грамотно выстроенного бюджета.

Текущее планирование

Это инструмент, который позволяет найти наиболее рациональные пути использования имеющихся трудовых, материальных и иных ресурсов. Если в фирме не занимаются этим, то и успешной деятельность компании назвать нельзя.

Но непрофессиональный план не учитывает целей бизнеса, а также не может стать главным для разбора и принятия решительных действий. Важно, чтобы документ составлялся знающим человеком на основе реальных данных и не для отчетности, а для практического использования. Такая документация после всех расчетов покажет, сколько реально денег у предприятия для всех проектов.

Составленный финансовый отчет в идеальных условиях должен захватить не только краткосрочные, но и далекие перспективные направления.

Готовые решения для всех направленийСклады

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара. Узнать больше Магазины

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара. Узнать больше Маркировка

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя Узнать больше Онлайн-торговля

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты. Узнать больше Учреждения

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь. Узнать больше Производство

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей. Узнать больше RFID

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок. Узнать больше ЕГАИС

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта. Узнать больше Сертификация для партнеров

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов.. Узнать больше Инвентаризация

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса. Узнать больше Показать все решения по автоматизации Оборудование |

||||

|

|

|

|

|

| Терминалы сбора данных | Принтеры этикеток | Мобильные принтеры | Микрокиоски (прайс-чекеры) | Сканеры штрихкода |

Насколько обоснованы затраты

Серьезный пункт, который отвечает на вопрос «куда потратили деньги». Любую статью для расходования необходимо обосновать и подтвердить ее целесообразность.

Оформление базы для анализа

В такой отчетности легко разобраться. Она позволяет понять, насколько правильными были конкретные траты, какие из проектов оказались успешными. С ее помощью можно строить дальнейшие цели с учетом ошибок прошлого. Своевременные корректировки улучшают финансовые показатели.

Повышение эффективности

Если профессионально вести бюджетирование, то повышается производительность, развиваются прибыльные направления и минимизируются бессмысленные затраты. Рекомендуется посвящать руководителей среднего звена в дела и планы компании, чтобы они были мотивированы на достижение результатов.

Выявление и минимизация рисков

В смете обязательно становится видно все бизнес-нюансы. Можно вовремя остановить развитие направления, если оно не приносит должного результата. Слишком рискованные операции оказываются под вопросом и выполняются в последнюю очередь.

Бюджетное управление и его особенности

Грамотно построенное бюджетирование позволяет добиться сразу нескольких целей:

- регулярно планировать деятельность в зависимости от показателей;

- утверждать планы, которые помогают экономить и разумно расходовать финансы;

- изучить основы инвестиций, внедрить их, как дополнительный источник дохода, оптимизировать имеющиеся каналы инвестирования;

- оценка текущего состояния для оперативного принятия мер по улучшению;

- проверка необходимости запуска запланированных проектов в зависимости от полученной прибыли;

- эффективно использовать ресурсный потенциал;

- укрепить финансовую позицию и дисциплинированность;

- улучшить мотивацию молодых специалистов и их стремление к достижению высоких результатов;

- отработка системы постановки и выполнения задач;

- проверка следования законодательству и договорным обязательствам.

В перечне мы указали только основные цели, которые позволяет достичь правильно спланированное бюджетирование. Этот процесс играет важную роль.

Какие функции выполняет

В любой компании есть задачи, которые легче оптимизировать и решить после введения контроля за денежными потоками. Они отличаются в разных сферах деятельности, но составление плана будет выполнять функционал одинаковой направленности:

- планирование;

- учет;

- контроль.

На примере: предприятие должно запланировать свои действия, учесть затраченные ресурсы и полученную прибыль, проконтролировать выполнение.

Важные составляющие системы бюджетирования

Это совокупность действий, которые направлены на повышение производительности и эффективности работы. Правильное применение позволяет оперативно достигать поставленных задач.

Системный подход обеспечивает скоординированную работу разных подразделений ради достижения общих целей и выведения показателей экономики на новый уровень.

Применение бюджета дает массу достоинств:

- Через анализ фактической деятельности можно спланировать путь и направленность, как будет развиваться отдел или весь завод целиком. Сюда включаются как микрозадачи, так и их комплекс, ориентированный на улучшение позиций фирмы на рынке.

- С помощью показателей легче оценивать текущее состояние и определить слабые участки, которые нуждаются в доработке.

- Можно контролировать и корректировать работу всех отделов и работников. В смете указывается их профессионализм и образование, это можно задействовать для проверки профподготовленности и соответствия занимаемой должности.

- Корректировать после соотношения и анализа отдельных уровней расходов. Это поможет быстрее повысить производительность и прибыль, сократить издержки на не основные цели.

- Становится реально применять процесс бюджетирования сверху вниз — это способ управления, когда младшее руководство практически не привлекаются к обсуждению проблем и задач фирмы. Так учитывается цель компании, но не удается избежать сложностей с установкой отдельных бюджетов: высшее руководство редко знает о ситуации на местах.

Бюджетный цикл: что это, какие этапы включает

Так называют отдельный период планирования и распределения доходных и расходных статей. Это цикличное действие, повторяться оно будет с периодичностью, которую установят на предприятии.

Важно соблюдать последовательность этапов бюджетирования, но для чего это нужно? Чтобы не допустить путаницы, контролировать все изменения, наладить производство и увеличить прибыль.

Каждый раз это действие содержит 3 фазы:

- Планирование. Изучается текущее состояние организации, составляется план и даты ближайших плановых корректировок. Учитываются возможные риски и обозначаются стороны для развития. Разрабатывается список целей, которых должна достичь компания в течение определенных месяцев или лет.

- Реализация. Способствует продвижению запланированного, если следовать документации. Необходимо «держать руку на пульсе» и своевременно корректировать действия в случае непредвиденных результатов или снижения эффективности предприятия. Советуем отслеживать все факторы, которые могут влиять на итог. Большая смета делится на несколько маленьких, которыми проще пользоваться, с небольшим прогнозируемым сроком. С их помощью становится легче устранить проблему и скорректировать финансовые потоки.

- Завершение. Подводятся итоги проведенной работы. Анализируются показатели в начале периода и в конце. Сравниваются фактические и плановые данные. Плохо, если между фактом и планом большая разница, значит, компания работала неэффективно или смета составлена неверно.

Виды и методы бюджетирования на предприятии: с чего начать

Существует 3 главных разновидности. Их строят исходя из:

- финансов;

- операций;

- инвестиций.

В первый формируются все предстоящие доходные/расходные процедуры, в него включаются расчеты прибыли, перемещений финансов и других планов относительно наличных и безнала. Это главный вид, цель которого заключается в планировании распределения денег внутри организации. Создавать и контролировать его необходимо, чтобы обеспечить платежеспособность и прибыль фирме, не допустить дефицита.

Вторая разновидность содержит:

- сметы по конкретным направлениям деятельности;

- косвенные налоговые траты;

- баланс ликвидного имущества;

- бюджеты производственных мощностей;

- затраты на коммунальные услуги;

- амортизация;

- расходы на хозяйство.

Если финансовый план выражает общий ход средств, операционный отвечает за конкретные направления с цифрами.

Инвестиционный подвид включает в себя все, что относится к инвестированию. Среди прочего это:

- создание новой продукции;

- планирование по открытию рынка и завоеванию сегмента;

- строительство и обеспечение всем необходимым нового отделения;

- покупка и запуск техники;

- постройка объектов любого назначения.

Бюджетирование не может начинаться с одного вида планов. Если вы задаетесь вопросом, как составить бюджет организации, мы рекомендуем провести анализ работоспособности и продуктивности, прописать сметы по каждому. Необходимо хранить отчет по всем направлениям, это положит начало составлению глобальной отчетности комплексно по заводу и отдельно по подразделениям.

Процесс ведется с целью увеличения реальных результатов от деятельности. Предприятие чаще ориентируется на собственные принципы, ищет подходящие пути. Допускается обойтись без четкой детализации мелких или побочных ответвлений. Но расчеты проводить необходимо, чтобы не допустить ухудшения финансовой ситуации.

Бюджет организации и его состав

В широком понимании это учет всех активов. При более тщательном разборе это множество документов, результатов и анализа, которые позволяют составить несколько смет для планирования дальнейшей работы.

О главных типах мы говорили выше. Состав проще представить в виде небольшой схемы:

| Приток ДС | Бюджет | Меняется долг по поставщикам и оплате труда | Смена объемов запасов сырья и материалов | Бюджет по производству | Меняются объемы запасов готовой продукции | Бюджет по отгрузке | Меняется долг по покупателям |

Обычно цепочка представлена в виде простой структуры:

- Оплата — создание — транспортировка потребителю — на условиях предоплаты.

- Производство — передача клиенту — погашение задолженности — при выплате по факту.

Готовые решения для всех направлений

Ускорьте работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысьте точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысьте эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Разработка запланированного бюджета организации: пошаговая инструкция

Технология его создания — процесс нелегкий, особенно если компания большая. Необходимо пройти несколько стадий, пропускать которые нельзя, чтобы не допустить появления ошибок, которые невозможно устранить.

Рекомендуем придерживаться простой схемы:

- Изучить спрос на товары/услуги фирмы, оценить нишу на рынке, сезонность и платежеспособность покупателей.

- Учесть коммерческие расходы. Включить сюда затраты на рекламу, раскрутку, маркетинг. Выбрать только эффективные методы.

- Составить бюджет процесса производства. Уделить внимание производственным мощностям, износу оборудования. При необходимости заложить замену, модернизацию или ремонт техники.

- Организовать управленческие затраты. Зарплата, траты на коммунальные услуги, операторов связи и интернета, оснащенность рабочих мест.

- Сформировать отчет по доходным и расходным статьям. Учесть текущие данные, отвести время на разбор и планирование сметы по слабым местам предприятия, спланировать дальнейшую работу с учетом планов.

Плюсы/минусы бюджетирования

Как и любое иное явление, бюджет имеет свои достоинства и недостатки. Среди положительных сторон стоит отметить:

- отлично влияет на работников, мотивирует;

- помогает координировать работу;

- позволяет своевременно анализировать текущее состояние и вносить коррективы;

- возможность учиться на прошлых периодах и их результатах;

- ресурсы распределяются более рационально;

- способ сравнить запланированные и реальные итоги.

Но есть и отрицательные стороны:

- один и тот же план воспринимается разными людьми различно;

- не все менеджеры достаточно подготовлены для анализа финансовых показателей;

- система может оказаться сложной, а ее создание — дорогостоящим;

- планирование требует повышения эффективности труда, а сотрудники, боясь не достигнуть нужного уровня производительности, теряют мотивацию и снижается их работоспособность;

- если достижение будет слишком сложным, никто не поверит в его выполнимость, выполнение затормозиться.

Организация бюджетирования

Бюджет составляется на определенный период времени, это цикличная величина — год, полгода, три месяца. Размер устанавливается фирмой. Внутри одного большого плана есть подпериоды.

Важно все организовать так, чтобы аппарат управления и структурные подразделения своевременно получали регламенты и инструкции с обязанностями каждого. Также регулярно должна поступать обратная связь — отчетность. Это необходимо для внесения коррективов.

Формирование и составление бюджета предприятия

Весь процесс проходит в несколько этапов:

- определение общих целей фирмы;

- выявление ожидаемых значений показателей деятельности;

- утверждение расчетов;

- создание планов действий на уровне функциональных центров и подразделений;

- оформление и консолидация;

- изучение составленных документов на заседании бюджетного комитета, утверждение без изменений или с корректировками;

- ознакомление всех исполнителей под роспись.

В эту схему входит все, что необходимо выполнить для получения готовой сметы. Начинают утверждать с макроплана и общих задач всей организации, постепенно переходя на отделы и филиалы.

Ведение и корректное управление любым бюджетом компании

Для этого часто используют подходящее ПО, которое облегчает расчеты, самостоятельно формирует отчеты и выявляет недостаточность финансирования.

Это не просто составленный план, в соответствии с которым выделяются средства на реализацию. При грамотном подходе это руководство к действию, которое может корректироваться в случае появления новых обстоятельств, влияющих на положение на рынке.

Желательно проводить автоматизацию части процессов. Начинается это с установки ПО и введения нового для фирмы аппарата денежного управления, который будет иметь доступ во все отделы и ко всем документам. Назначаются руководители ЦФО и люди, которые будут отвечать за дальнейшее ведение дел.

Планирование бюджета организации или предприятия: что это такое

Это необходимый для оптимизации путь. Он выражается в объединении финансового, общего и оперативного плана, контроле по его исполнению и анализе итогов. Составление можно перевести в автоматический режим при помощи ПО.

В условиях постоянного появления новых заводов и офисов конкуренция становится шире. Постоянно нужно развиваться, меняться под ожидания потребителей, делать выводы и изменять концепции при необходимости. Наличие заранее спланированной сметы по расходам и доходам позволяет быть уверенным в завтрашнем дне, знать, на что хватит прибыли, а от чего стоит пока отказаться.

При помощи планирования можно избежать больших потерь, производственных простоев и дыр, задержек по оплате работникам и поставщикам. Становится реальным участие в инвестиционной деятельности, а обновленная техника способствует отрыву от конкурентов.

Оборудование |

||||

|

|

|

|

|

| Терминалы сбора данных | Принтеры этикеток | Мобильные принтеры | Микрокиоски (прайс-чекеры) | Сканеры штрихкода |

Как устанавливается система бюджетирования, подготовка и защита бюджета с участием ЦФО

Внедрение происходит с помощью центров ответственности. Важно придерживаться этапов, которые должны подстраиваться под конкретную сферу производства, размеры организации и другие особенности.

Основные фазы:

- разрабатываются основные принципы построения системы;

- прорабатывается финансовая структура, назначаются ответственные лица, организуются ЦФО;

- создается модель смет и общая схема их формирования;

- разрабатывается нормативная база, согласно которой будет регламентироваться бюджетирование;

- автоматизируется весь процесс;

- проводятся организационные изменения — создается аппарат с руководителями и специалистами.

С чем придется столкнуться: трудности и подводные камни

Важно понимать, что если у руководства нет практического опыта по внедрению подобных изменений, лучше пригласить специалистов. Так получится избежать фатальных ошибок в организации.

Есть несколько сложностей, с которыми придется столкнуться, если формировать все самостоятельно:

- Занижение доходов. Иногда сложно заранее спрогнозировать дальнейшие действия, но если постоянно указывать меньше возможных реальных цифр, начнутся несоответствия в бухгалтерии.

- Обратная ситуация. Частое указание слишком больших статей доходной стороны приведет к тому, что впоследствии придется срочно урезать некоторые части расходов либо искать дополнительные инвестиции.

- Отдел. Когда деятельность оказывается на стыке разных департаментов, о ее результатах могут забывать. Это создает дополнительные сложности с пересчетом.

Если бюджетирование оказывается слишком сложным или на него не хватает времени, можно обратиться в «Клеверенс». Сотрудники помогут определить основные задачи и цели бизнеса, а также выявить сферы роста. Они подберут оборудование и ПО, которое облегчит планирование.

Заключение

Мы разобрали основы бюджетирования предприятии на примерах, прошли по пути его формирования, изучили его преимущества и недостатки. Стоит помнить, что успешно действовать без заранее составленного плана невозможно. Всего несколько циклов без сметы и производительность значительно упадет, слабые места производства начнут преобладать над сильными, прибыль уменьшится. Рекомендуем обязательно составлять бюджет и придерживаться его пунктов, чтобы постоянно повышать эффективность труда и прибыльность проекта.

Количество показов: 74701

.png)

.png)

.png)

.png)

.png)

.png)

.png)