Содержание

- Сравнение формирования БДДС прямым и косвенным методом

- Формат БДДС косвенным методом

- Косвенный БДДС – составление: БДДС косвенным методом пример расчета (руб.)

Бюджет движения денежных средств (БДДС), подготовленный с использованием косвенного метода, корректирует чистую прибыль для расчета денежных средств от операционной деятельности. Другими словами, изменения в счетах активов и пассивов, которые влияют на остатки денежных средств в течение года, добавляются или вычитаются из чистой прибыли на конец периода для получения операционного денежного потока.

Сравнение формирования БДДС прямым и косвенным методом

Раздел операционной деятельности бюджета — это единственное различие между БДДС прямым и косвенным методами. При прямом методе перечисляют все поступления и выплаты денежных средств из отдельных источников для расчета операционных денежных потоков. БДДС прямым методом не только сложно создать, но такой подход требует совершенно отдельной сверки (которая очень похожа на косвенный метод), чтобы доказать, что данные в разделе операционной деятельности являются точными.

Прямой метод представления бюджета о движении денежных средств представляет конкретные денежные потоки, связанные с элементами, которые влияют на денежный поток. Элементы, которые обычно включают:

- денежные средства, полученные от клиентов;

- проценты и полученные дивиденды;

- денежные средства, уплаченные работникам;

- денежные средства, уплаченные поставщикам;

- выплаченные проценты;

- уплаченные налоги.

Преимущество прямого метода над косвенным методом заключается в том, что он раскрывает операционные денежные поступления и платежи.

Этот метод редко используют по той простой причине, что информацию для него трудно собрать. Компании обычно не аккумулируют и не хранят информацию так, как это требуется для этого формата. Использование прямого метода может потребовать реструктуризации плана счетов для сбора различной информации. Вместо этого организации используют косвенный метод, данные по которому легче получить из существующих бухгалтерских данных.

Компании предпочитают косвенный БДДС прямому методу, потому что информация, необходимая для создания этого отчета, легко доступна в любой учетной системе. Фактически, финансовому менеджеру даже не нужно заходить в бухгалтерское программное обеспечение для создания этого отчета. Все, что ему нужно, чтобы провести косвенный анализ денежных потоков — это сравнительный отчет о прибылях и убытках. Давайте посмотрим на формат и способ подготовки бюджета о движении денежных средств – БДДС — косвенным методом.

Формат БДДС косвенным методом

Раздел операционной деятельности всегда начинается с чистой прибыли за период, затем следуют «неденежные» расходы, прибыли и убытки, которые необходимо добавить или вычесть из чистой прибыли. Эти «неденежные» операции обычно включают:

- амортизационные отчисления;

- прибыль или убыток от продажи активов;

- убытки по дебиторской задолженности.

При этом, «неденежные» расходы и убытки нужно прибавить, а прибыль необходимо вычесть.

Следующий раздел, относящийся также к операционной деятельности, корректирует чистую прибыль на изменения в активах, которые влияют на денежные средства. Эти учетные записи обычно включают:

- задолженность на счетах;

- инвентаризация;

- авансируемые затраты;

- дебиторская задолженность сотрудников и владельцев.

В данном разделе нужно рассчитать, как изменения в счетах активов повлияют на денежные средства, чтобы определить, каким образом должен быть скорректирован доход. Когда актив увеличивается в течение года, наличные деньги могут использоваться для покупки нового актива. Таким образом, чистое увеличение счета актива фактически уменьшило денежные средства, поэтому нам необходимо вычесть это увеличение из чистой прибыли. Верно и обратное. Если счет актива уменьшается, нам нужно будет добавить эту сумму обратно в доход.

Вот общее правило при подготовке косвенного отчета о движении денежных средств:

- увеличение счета актива: вычитание суммы из дохода;

- учетная запись актива уменьшается: добавьте сумму к доходу.

Последний раздел операционной деятельности корректирует чистую прибыль на изменения в счетах обязательств, касающихся движения денежных средств в течение года.

Вот некоторые из учетных записей, которые обычно используются:

- кредиторская задолженность;

- начисленные расходы.

Поскольку обязательства имеют кредитовое сальдо в отличие от дебетового сальдо счетов активов, раздел обязательств работает противоположно разделу активов. Другими словами, увеличение обязательства должно быть добавлено обратно в доход. Например, если проанализировать кредиторскую задолженность к оплате, то если в течение года увеличивалась кредиторская задолженность, это означает, что мы что-то купили без использования наличных денег. Таким образом, эта сумма должна быть добавлена обратно.

Вот основной совет, который можно использовать для всех учетных записей:

- увеличение счета обязательств: добавляется сумма из дохода;

- списание обязательств: вычитается сумма из дохода.

Все описанные корректировки суммируются и эта сумма корректирует чистую прибыль за период в соответствии с денежными средствами, полученными от операционной деятельности.

Косвенный БДДС – составление: БДДС косвенным методом пример расчета (руб.)

| Денежные потоки от операционной деятельности | |

|---|---|

| Чистая прибыль | 3 000 000 |

| Корректировки: | |

| Износ и амортизация | 125 000 |

| Резерв на потери по дебиторской задолженности | 20 000 |

| Прибыль от продажи объекта | (65 000) |

| 80 000 | |

| Увеличение торговой дебиторской задолженности | (250 000) |

| Уменьшение запасов | 325 000 |

| Снижение кредиторской задолженности | (50 000) |

| 25 000 | |

| Денежные средства, полученные от операций | 3 105 000 |

| Денежные потоки от инвестиционной деятельности | |

| Приобретение основных средств | (500 000) |

| Поступления от продажи оборудования | 35 000 |

| Чистые денежные средства, использованные в инвестиционной деятельности | (465 000) |

| Денежные потоки от финансовой деятельности | |

| Поступления от выпуска обыкновенных акций | 150 000 |

| Поступления от выпуска долгосрочных долговых обязательств | 175 000 |

| Выплаченные дивиденды | (45 000) |

| Чистые денежные средства, использованные в финансовой деятельности | 280 000 |

| Чистое увеличение денежных средств и их эквивалентов | 2 920 000 |

| Денежные средства и их эквиваленты на начало периода | 2 080 000 |

| Денежные средства и их эквиваленты на конец периода | 5 000 000 |

Табл. 1 Составление косвенного БДДС пример

Как можно видеть из таблицы, при подготовке раздела операционной деятельности всегда исходят из чистой прибыли, а затем корректируют расходы, прибыли, убытки, счета активов и счета обязательств соответственно.

Таким образом, компании намного чаще используют косвенный метод, так как его легче подготовить, что делает его менее дорогостоящим и требует меньше времени на создание.

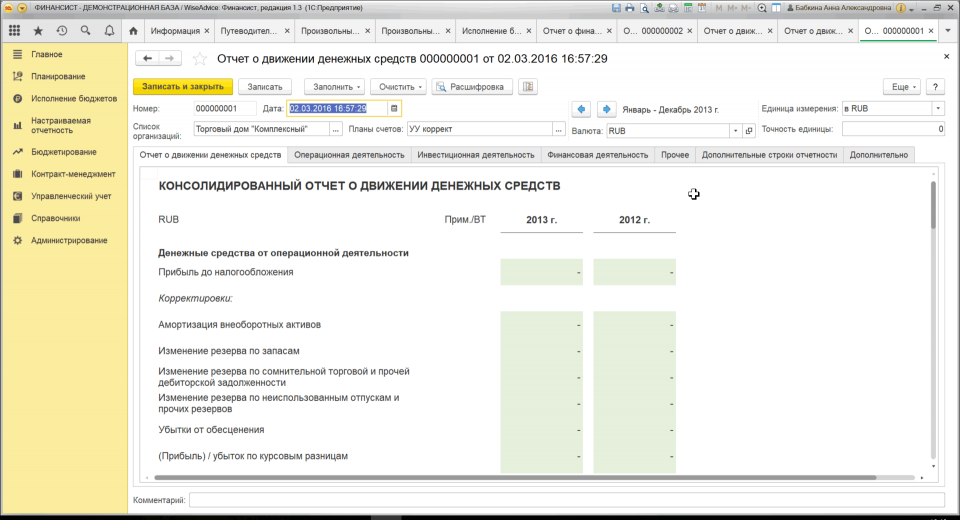

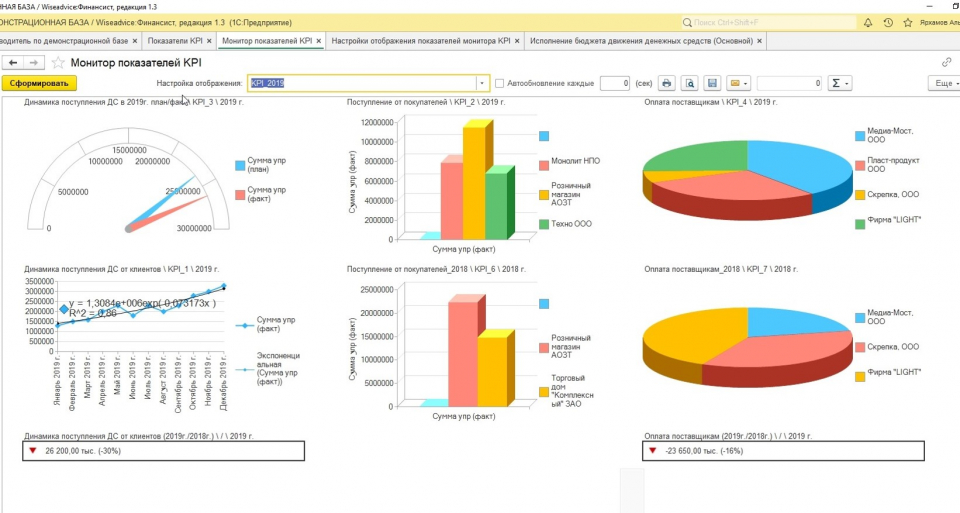

Продукт «WA: Финансист» позволяет создавать бюджеты движения денежных средств как прямым, так и косвенным методом. Кроме того, инструментарий программы позволяет строить разнообразные отчеты на основании плановых и фактических данных.

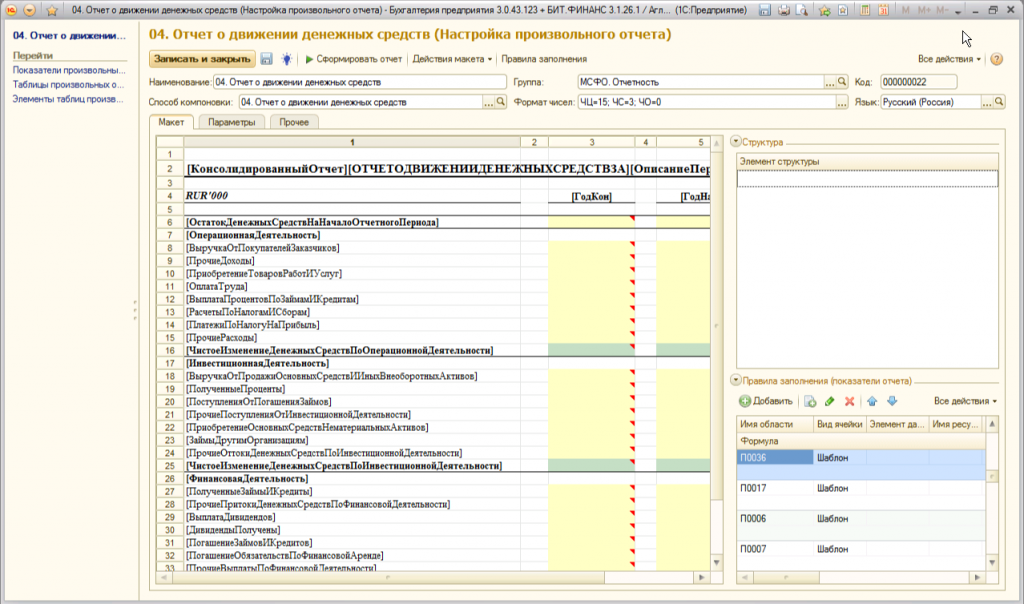

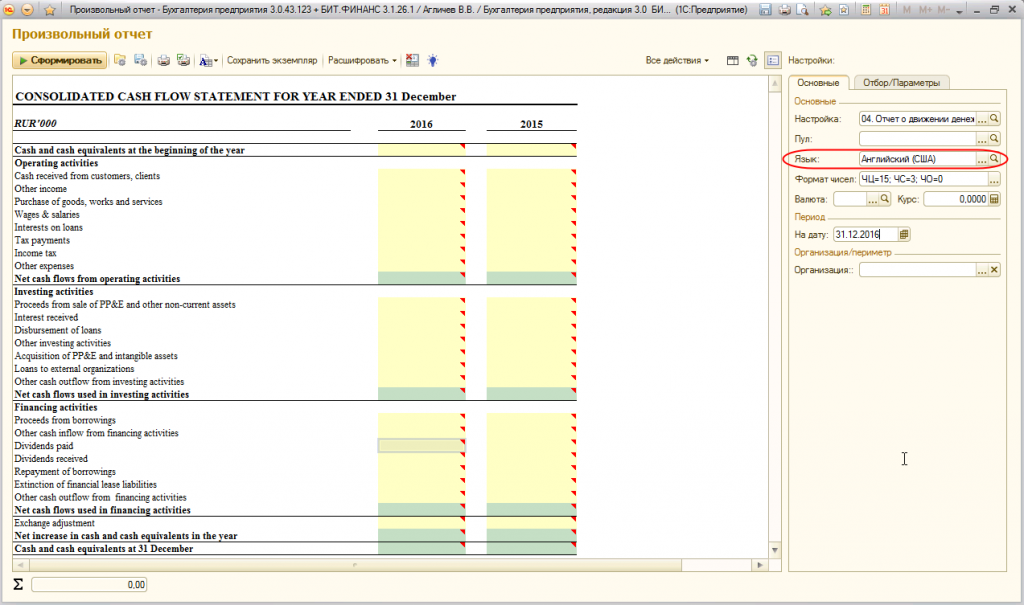

Рисунок 1. Пример формы консолидированного косвенного БДДС в «WA: Финансист: Управленческий учет (МСФО)».

Рисунок 2. Дашборд руководителя в системе «WA: Финансист».

Бухгалтерия

Если вы используете Excel в качестве инструмента формирования управленческой отчетности, удостоверьтесь в корректности данных. Простой способ, основанный на расчете бюджета движения денежных средств (БДДС) косвенным методом, поможет вам это сделать. Также вы сможете наглядно объяснить собственнику, что не так с финансами компании, предложить варианты решения проблем.

В автоматизированных системах учета всегда соблюдается принцип двойной записи. Например, если поступили денежные средства на расчетный счет, то вы точно знаете причину – долг вернули, аванс заплатили, займ получили. Программа не позволит приписать лишние деньги в определенную ячейку. В Excel возможны ошибки. Можно забыть сделать двойную запись, например, не отразить изменение кредиторской задолженности по определенному контрагенту или не оприходовать товар на склад. Поэтому желательно использовать проверочные формулы, строки или листы.

Обратите внимание!

Бывают ситуации, когда управленческая отчетность состоит только из отчета о движении денежных средств (Форма №4) или отчета о прибылях и убытках (Форма №2). Причем управленческий баланс не составляется, а отчетность формируется в Excel. Когда нет связующих звеньев, сложно проверить правильность и корректность отчетности.

Удостовериться в корректности отчетности помогает проверочный лист Потоки, который нам предстоит внедрить в учетные формы Excel. Он основан на косвенном БДДС или, другими словами, расчете БДДС косвенным методом.

Обратите внимание!

Ошибки в отчетности вам придется искать самостоятельно. Но проверочный лист Потоки покажет, есть ли они, не забыли ли вы корректно отразить какую-либо операцию. Это – проверка двойной записи. Как актив баланса должен сходиться с пассивом, так и проверочные строки в Потоках должны быть идентичными.

Также лист Потоки даст вам возможность наглядно объяснить собственнику, в чем разница между значениями по Форме№2 и Форме№4. Проще говоря, показать, куда деньги делись, если прибыль есть, а на счетах пусто, и наоборот. Ниже расскажем, как составить бюджет движения денежных средств (пример в Еxcel) и приведем пример расчета БДДС косвенным методом.

Что такое БДДС косвенным методом

- Расходы по амортизации (+)

- Изменение оборотных средств

- Увеличение (+)

- Уменьшение (-)

- Изменение текущих пассивов

- Увеличение (+)

- Уменьшение (-)

- Продажа активов

- Прибыль от продажи (+)

- Убыток от продажи (-)

Денежный Поток = Чистая прибыль +/- корректировки

*Примечание: + (прибавляем), — (вычитаем)

Смысл корректировок в следующем.

Амортизация основных средств уменьшает прибыль, но денежный поток не сокращается, поскольку мы не оплачиваем ее каждый месяц. Значит, амортизацию прибавляем к чистой прибыли.

Увеличение кредиторской задолженности – это рост долга компании перед поставщиками. То есть мы получаем, например, товар, но не платим. Денежный поток от этой операции не уменьшается, значит, корректировка чистой прибыли также со знаком «плюс».

Уменьшение кредиторской задолженности – мы больше платим, чем получаем, погашаем старые долги, значит, корректировка со знаком «минус».

Увеличение дебиторской задолженности – мы кредитуем покупателей, а значит, и остаток денежных средств сокращается. Корректировка со знаком «минус».

Уменьшение дебиторской задолженности – нам возвращают долги, денежный поток увеличивается (прибавляем).

Приобретение запасов или товара – из чистой прибыли вычитаем эту сумму, поскольку покупая активы, мы уменьшаем остаток денежных средств.

Помимо операционной деятельности компания может заниматься финансовой, инвестиционной. Принцип тот же – нужно понять, как конкретная операция влияет на денежный поток, и сделать соответствующую корректировку.

Пример управленческой отчетности в Excel: исходные данные

Российская компания ООО «Солнышко» занимается оптовой торговлей без ведения внешнеэкономической деятельности. Имеет свой собственный склад и остатки товаров на нем. Начисляет амортизацию на основные средства. Расчеты ведет в рублях без учета курсовых разниц. Учет производит в 1С:Бухгалтерия, а управленческую отчетность – в Excel по следующим листам:

- Баланс (Форма №1);

- Отчет о прибылях и убытках (Форма№2);

- Отчет о движении денежных средств (Форма№4);

- Расшифровка дебиторской и кредиторской задолженности;

- Отчет по основным средствам и амортизации;

- Расшифровка товаров на складе;

- Потоки.

Чтобы не перегружать лишней информацией статью, рассмотрим примеры некоторых форм: Баланс, Отчет по основным средствам и амортизации, Потоки.

Поскольку у нас есть информация о движении денежных средств (Форма№4), нам не нужно вычислять денежный поток косвенным методом.

Значение чистой прибыли по балансовому листу (Форма№1, табл. 1) нарастающим итогом с начала года составляет 364 970, 35 руб. Исходя из таблиц 2 и 3, балансовая стоимость основных средств – 117 975 рублей. Остаток денежных средств на 1 июня 2016 года равен 272 445, 60 руб. (по Форме№4 и по балансу). То есть денежный поток меньше прибыли на 92 525, 75 руб. (272 444, 60 минус 364 970,35). Посмотрим, из чего образовалась эта разница.

Таблица 1. Баланс

|

БАЛАНС |

На начало периода на 01.01 |

На конец периода на 01.06 |

На конец периода на 01.07 |

|

АКТИВЫ |

|||

|

Внеоборотные активы |

|||

|

Нематериальные активы |

0 |

0,00 |

0,00 |

|

Основные средства |

0 |

72 000 |

117 975 |

|

Доходные вложения в материальные ценности |

0 |

0 |

0 |

|

Итого внеоборотные активы |

0 |

72 000 |

117 975 |

|

Оборотные активы |

|||

|

Товары на складе |

99 298 |

137 595 |

|

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

0 |

6 024 187 |

5 410 300 |

|

Денежные средства |

0 |

272 445 |

655 970 |

|

Итого оборотных активов |

0 |

6 395 930 |

6 203 865 |

|

ВСЕГО АКТИВОВ |

0 |

6 467 930 |

6 321 840 |

|

ПАССИВЫ |

|||

|

Капитал и резервы |

|||

|

Уставный капитал |

0 |

0 |

0 |

|

Распределенная прибыль прошлого периода |

0 |

0 |

0 |

|

Чистая прибыль отчетного периода |

0 |

364 970 |

415 884 |

|

Корректировка прибыли (убытка) |

0 |

0 |

0 |

|

Итого капитал и резервы |

0 |

364 970 |

415 884 |

|

Долгосрочные обязательства |

|||

|

Займы и кредиты |

0 |

0 |

0 |

|

Итого долгосрочные обязательства |

0 |

0 |

0 |

|

Краткосрочные обязательства |

|||

|

Займы и кредиты |

396 090 |

926 200 |

|

|

Кредиторская задолженность |

5 706 869 |

4 979 756 |

|

|

Итого краткосрочные обязательства |

0 |

6 102 959 |

5 905 956 |

|

ВСЕГО ПАССИВОВ |

0 |

6 467 930 |

6 321 840 |

|

Проверка |

0 |

0 |

Таблица 2. Отчет по основным средствам на 1 июня 2016 года

|

№ |

Наименование |

Количество |

Цена |

Сумма |

|

1 |

Ноутбук |

1 |

28 900,00 |

28 900,00 |

|

2 |

Компьютеры |

2 |

13 900,00 |

27 800,00 |

|

3 |

Стойки |

9 |

8 000,00 |

72 000,00 |

|

Итого: |

12 |

128 700,00 |

Таблица 3. Отчет по амортизации

|

Амортизация, мес. |

Амортизация на дату 1 июня 2016 года, руб. |

|

12 |

2 408,33 |

|

12 |

2 316,67 |

|

12 |

6 000,00 |

|

Итого: |

10 725,00 |

Корректировки: расчет БДДС косвенным методом

Воспользуемся имеющейся информацией и заполним лист Потоки по состоянию на 1 июня (см. табл. 4). Проведем корректировки, исходя из расчета БДДС косвенным методом.

- Изменение дебиторской задолженности. Выросла на 6 024 187, 29 руб. с начала года. Значит, корректировку в таблице отражаем со знаком минус.

- Изменение кредиторской задолженности. Выросла на 5 706 869, 26 руб. с начала года – корректировка с плюсом.

- Изменение займов и кредитов. Задолженность компании выросла с начала года на 396 090 руб. Также корректировка с плюсом.

- Приобрели основные средства. Операция уменьшает денежный поток. Отражаем в таблице со знаком минус (- 72 000 руб.)

- Приобрели товар на склад. Денежный поток уменьшился на 99 297,72 руб.

- Амортизация. За этот период не начислялась.

Просуммируем все корректировки и получим сумму = — 92 525, 75 руб. Дельта между прибылью и остатком денежных средств у нас та же. Значит, мы все учли правильно, и ошибок нет (см. табл. 4 – Потоки на 01.06)

Таблица 4. Лист «Потоки»

|

Показатель |

Потоки на 01.06 |

Потоки на 01.07 |

Потоки на 01.07 с ошибкой |

|

Форма№2 «Прибыль» |

364 970,35 |

415 884,04 |

415 884,04 |

|

Форма№4 «Деньги» |

272 444,60 |

655 969,90 |

655 969,90 |

|

Разница |

-92 525,75 |

240 085,86 |

240 085,86 |

|

Расшифровка |

|||

|

Изменение дебиторской задолженности |

-6 024 187,29 |

-5 410 300,28 |

-5 410 300,28 |

|

Изменение кредиторской задолженности |

5 706 869,26 |

4 979 755,85 |

4 979 755,85 |

|

Изменение займов и кредитов |

396 090,00 |

926 200,00 |

926 200,00 |

|

Приобретение основных средств |

-72 000,00 |

-128 700,00 |

-128 700,00 |

|

Товары на складе |

-99 297,72 |

-137 594,71 |

-137 594,71 |

|

Амортизация |

0,00 |

10 725,00 |

|

|

Разница |

-92 525,75 |

240 085,86 |

229 360,86 |

|

Проверка |

0,00 |

0,00 |

10 725,00 |

Аналогично заполняем следующий период – отчет по состоянию на 1 июля. Берем данные нарастающим итогом с начала года. Здесь добавляется амортизация – корректировка со знаком плюс, поскольку она не влияет на денежный поток (не уменьшает его, но снижает прибыль). И также в данном случае ошибок нет (см. табл. 4 – Потоки на 01.07). Если бы мы забыли внести амортизацию в лист Потоки, то при проверке «вылезет» цифра 10 725 руб. (см. табл. 4 – Потоки на 01.07 с ошибкой)

Аргументы для собственника: куда делись деньги

Рассмотрим, что можно сказать собственнику, если он спросит, куда деньги делись.

Проанализируем потоки денежных средств:

- По состоянию на 1 июня денег в наличии меньше чистой прибыли на 92 тыс. руб. Видно, что кредиторская задолженность вместе с займами больше дебиторской на 79 тыс. руб., но эти деньги мы потратили на покупку необходимых основных средств и товара.

- По состоянию на 1 июля остаток денежных средств на 240 тыс. руб. больше чистой прибыли. Но эти деньги не «лишние», это не неучтенная прибыль, которую можно вывести, нет.

Посмотрим динамику за июнь:

- дебиторская задолженность сократилась на 613 тыс. руб.;

- кредиторская задолженность сократилась на 727 тыс. руб.;

- в покупку основных средств и товара было вложено порядка 95 тыс. руб.;

- долги компании по займам и кредитам выросли на 530 тыс. руб.

Сделаем выводы:

- Главная тенденция – кредитование по операционной деятельности и закупаем товар. Причем кредиторская задолженность больше дебиторской;

- Главный вопрос – зачем тут займ? Учитывая, что «лишних» денег 240 тыс. руб., а займ стал больше на 530 тыс. руб., возникает вопрос, правильно ли идет распоряжение деньгами? Не тратится ли займ, полученный, возможно, на конкретное направление развития, для погашения текущих долгов кредиторам?

Что сказать собственнику. Необходимо проанализировать и сравнить условия с нашими покупателями и нашими поставщиками. Возможно, мы работаем во вред себе, соглашаясь на жесткие условия с поставщиками, и предлагая более выгодные условия покупателям. Это может привести к увеличению кассового разрыва и необходимости кредитования операционной деятельности.

Корректировки на практике

На практике все гораздо сложнее, вероятность ошибок возрастает в разы. Поэтому польза проверочного листа Потоки становится еще более актуальной.

Так, если ваша компания не составляет управленческий баланс, использует несколько юридических лиц, ведет учет в различных системах, то данные нужно брать из источников, а затем консолидировать. Например:

- чтобы выяснить изменение дебиторской и кредиторской задолженности, нужно сформировать оборотно-сальдовые ведомости по счетам дебиторов и кредиторов по каждому юридическому лицу или по каждой базе учета. Затем надо свести воедино все эти отчеты;

- чтобы рассчитать амортизацию нужно проанализировать карточки по основным средствам и нематериальным активам – посмотреть их приобретение и выбытие по каждой бизнес единице, по каждому источнику. Также надо проверить, нет ли «задвоений», то есть, не внесено ли ошибочно одно и то же основное средство дважды в разные базы учета;

- чтобы избежать ошибок по движению денежных средств, нужно учесть курсовые разницы и корректно отразить внутригрупповые операции.

Лариса Блохина, независимый эксперт в области корпоративных финансов, экономики и управленческого учета.

В сфере бухгалтерского учета и корпоративных финансов работает свыше 20 лет. Ранее была финансовым директором, заместителем генерального директора по экономике и финансам нескольких компаний, входящих в корпорацию MIRAX GROUP, работала главным бухгалтером ООО «Кровля и Изоляция» (подразделение в составе холдинга «Техно-НИКОЛЬ»), руководила финансовыми службами ряда компаний в сфере услуг, оптовой торговли, связи и телекоммуникаций. Реализованные проекты: разработка и внедрение систем управленческого учета и бюджетирования; постановка управленческого учета «с нуля» и восстановление учета; бизнес – планирование; казначейские операции: управление денежными потоками, текущие операции по расчетным счетам, согласование оплат, ведение платежного плана, контроль плана на выполнение бюджета, согласование внебюджетных оплат.

Процесс составления отчета о движении денежных средств (кэш-фло) может стать одной из самых сложных проблем независимо от того, используете ли вы US GAAP (если вы находитесь в США) или МСФО (если вы находитесь в одной из более чем 120 стран мира, применяющих МСФО).

Многие люди сталкиваются с проблемами при подготовке кэш-фло, потому что:

- Это единственный бухгалтерский отчет, формируемый на кассовой основе, а не на основе начислений;

- Статьи отчета должны быть скорректированы, чтобы исключить неденежные операции, что может быть довольно затруднительным.

Может быть, это выглядит очень сложно, но не сомневайтесь, люди делают гораздо более серьезные ошибки в процессе учета, чем при составлении кэш-фло.

Рассмотрим косвенный метод подготовки отчета о движении денежных средств в соответствии с МСФО (IAS) 7. Этот метод работает, только если вы ориентируетесь в следующих вопросах:

- Вы уже знаете, что такое отчет о движении денежных средств и его составляющие (основная деятельность, инвестиции, финансовая деятельность и итоги).

- Вы понимаете основы движения денежных потоков, взаимосвязи между основными финансовыми отчетами (баланс, отчет о прибылях и убытках и т. д.), бухгалтерский учет как таковой и т. д.

- У вас есть доступ к различным учетным данным. Иногда вам нужно будет внести некоторые корректировки, и вам будет намного удобней, если вы можете быстро получить доступ к необходимой информации.

- Вы сохраняется спокойствие, и без нервов и стресса можете сконцентрироваться на этой прекрасной задаче.

[см. также полный текст стандарта IAS 7]

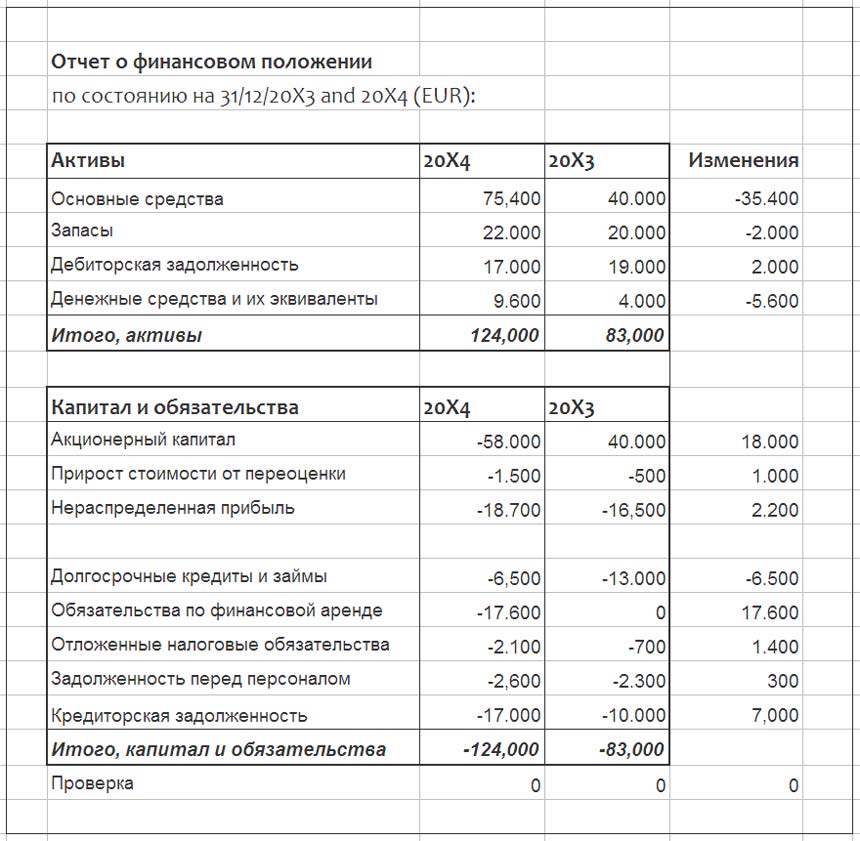

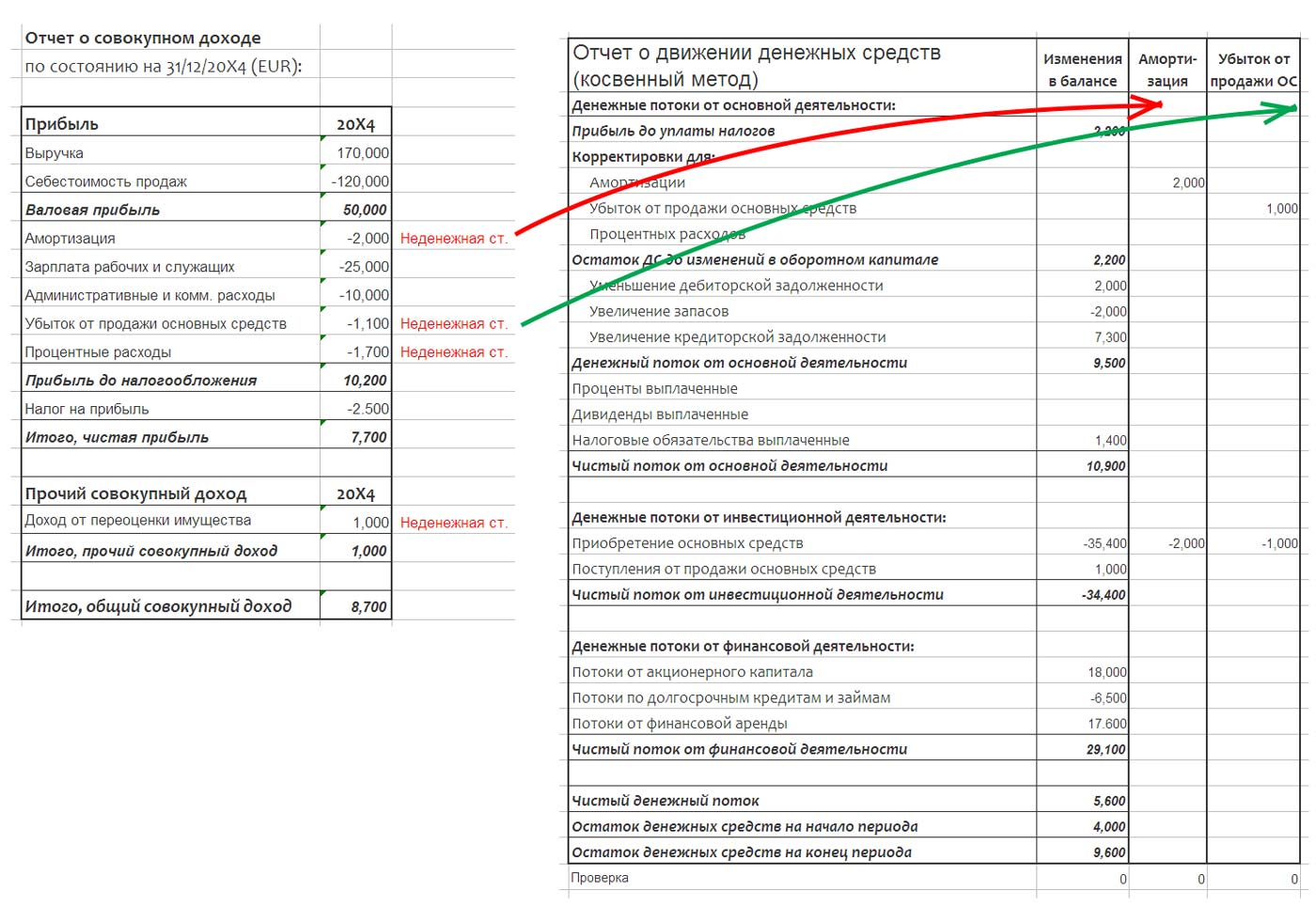

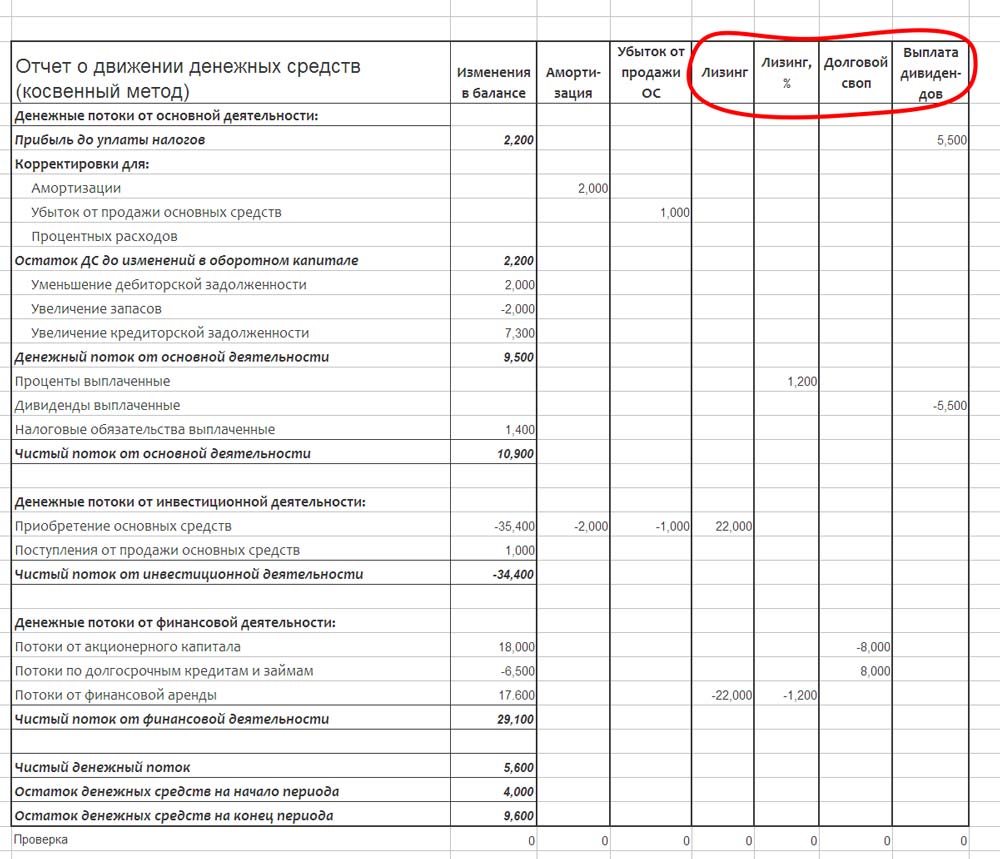

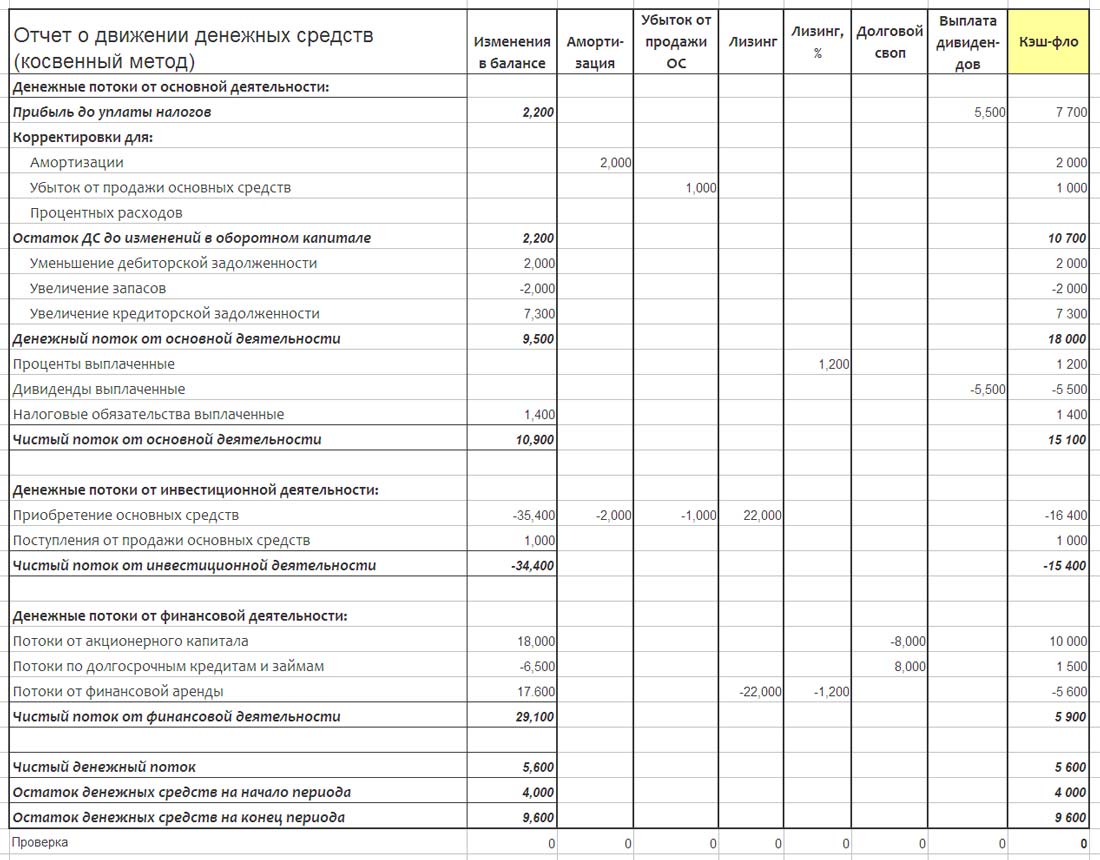

Рассмотрим пример систематического подхода для подготовки отчета о движении денежных средств в Excel.

Шаг 1: Подготовка — сбор основных документов и данных.

Для начала вам нужно собрать, по крайней мере, следующие документы:

- Отчет о финансовом положении (бухгалтерский баланс, т.е. ‘statement of financial position’) по состоянию на конец текущего отчетного периода (исходящие остатки) и на начало текущего отчетного периода (входящие остатки);

- Отчет о совокупном доходе (отчет о прибылях и убытках + отчет о прочем совокупном доходе, если применимо, т.е. ‘statement of comprehensive income’) за текущий отчетный период;

- Отчет об изменениях в капитале (‘statement of changes in equity’) за текущий отчетный период;

- Отчет о движении денежных средств (‘statement of cash flows’) за предыдущий отчетный период. Вы можете обойтись и без него, но это хороший источник потенциальных повторяющихся корректировок для текущего периода;

- Раскрытие информации о существенных операциях в вашей компании в течение текущего отчетного периода. Вы, конечно, также можете скорректировать свой кэш-фло и с учетом несущественных операций, но это не приведет к существенному изменению информационной ценности отчета о движении денежных средств.

Как получить первые четыре отчета — абсолютно очевидно, но какие источники информации о существенных операциях можно использовать?

Вот краткий список таких источников:

- крупные договоры, заключенные вашей компанией в течение и до конца отчетного периода (аренда, хеджирование, строительство — все виды);

- протоколы или меморандумы с заседаний ключевых органов управления вашей компании, таких как заседания совета директоров, собрания наблюдательного совета, собрания акционеров, собрания комитетов по аудиту и т. д.;

- файлы из вашего юридического отдела, связанные с любыми судебными разбирательствами в отношении вашей компании (и наоборот);

- документы из вашего отдела, управляющего инвестициями или внеоборотными активами. В этих документах следует искать крупные сделки покупки, продажи, обмена и другие операции с основными средствами или финансовыми инструментами.

Это всего лишь общий список, но вы без сомнения знаете, какие операции могут быть значительными в вашей компании — так что идите, спрашивайте и ищите там, где по вашему мнению, это уместно.

Шаг 2. Расчет изменений в балансе.

Теперь возьмите входящие и исходящие остатки отчета о финансовом положении и создайте простую таблицу с тремя столбцами:

- 1-й столбец — название статьи баланса (например, внеоборотные активы),

- 2-й столбец — исходящий остаток на конец текущего периода и

- 3-й столбец — исходящий остаток на конец прошлого периода (т.е. входящий остаток на начало текущего периода).

Как вы знаете, каждый баланс имеет 2 части — активы и пассивы (капитал и обязательства). Итоги обеих частей должны быть одинаковыми. Поэтому, когда вы делаете эту простую таблицу, пожалуйста, указывайте активы с знаком «+», а капитал и обязательства со знаком «-».

Если вы правильно ввели знаки и цифры, общая сумма всех активов и пассивов должна быть равна 0 (без промежуточных итогов).

В 4-м столбце вычислите изменения в балансе за текущий период. Используйте простую формулу:

входящий остаток — исходящий остаток

(а не наоборот!).

Когда вы правильно вычислите все изменения, общий итого всех изменений будет также равен 0 (опять же, не включайте промежуточные итоги).

Для этой таблицы вы можете также использовать журнал проводок вместо балансового отчета, чтобы получить более подробную информацию, поскольку статьи баланса сильно агрегированы. Это зависит от уровня детализации, который вам нужен.

Этот шаг очень простой, но важно сделать все правильно, и не смешивать знаки и формулы.

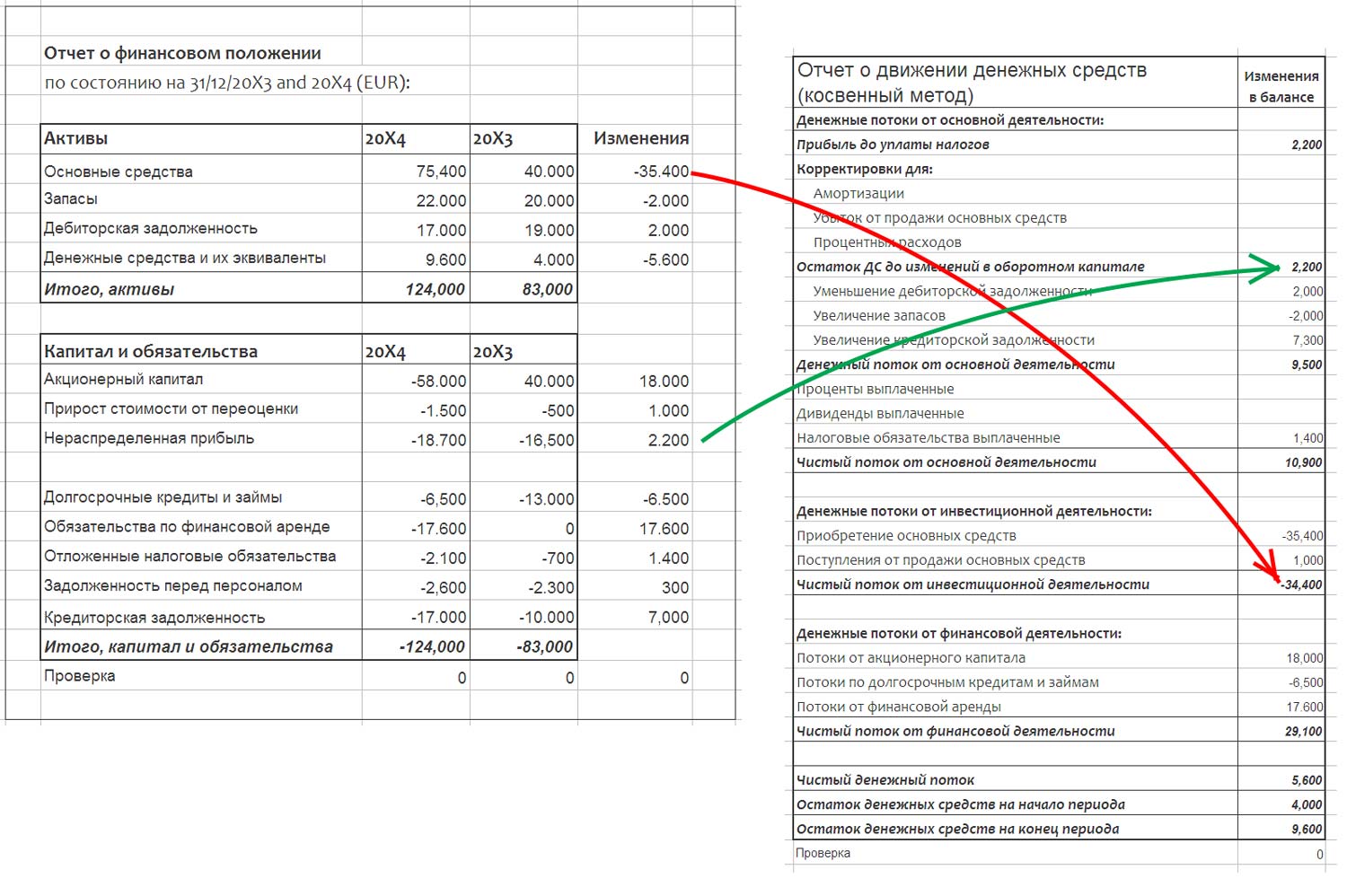

Шаг 3: Поместите каждое изменение балансового отчета в отчет о движении денежных средств.

Сначала вы должно подготовить пустой отчет о движении денежных средств, готовый к дальнейшей работе. В идеале вы можете использовать отчет о движении денежных средств за предыдущий период, взяв оттуда структуру и название отдельных статей.

Вполне возможно, у вас будут одни и те же статьи в кэш-фло за текущий период. В любом случае, вы всегда можете добавить новые статьи, если это необходимо.

Каждое изменение в балансе также оказывает определенное влияние на отчет о движении денежных средств, а если нет (когда движение в балансе является полностью неденежной операцией), оно будет скорректировано в последующие периоды.

Теперь вы должны просмотреть все изменения в балансе и заполнить каждую статью в пустой форме отчета о движении денежных средств.

Например, вы подсчитали, что изменение ваших основных средств составляет -10 000, поэтому вы вводите этот показатель в раздел «Инвестиционная деятельность» по статье «Приобретение основных средств». При этом значение -10 000 означает, что компания потратила деньги на покупку основных средств.

Вы должны перенести каждое изменение в балансе в отчет о движении денежных средств.

Когда вы закончите, у вас будет отчет о движении денежных средств с 2 столбцами:

- 1-й столбец — названия статей, соответствующих денежным потокам;

- 2-й столбец — изменения в балансовом отчете.

Итоговая сумма 2-го столбца должно быть равна 0 (без промежуточных итогов). Если это не так, вы где-то ошиблись.

Шаг 4: Внесите корректировки для неденежных операций из отчета о совокупном доходе.

К настоящему моменту у вас есть прочная база для успешного составления кэш-фло. Однако пока эти цифры ничего не значат.

Изучите отчет о прибылях и убытках и прочем совокупном доходе. Затем определите любые суммы, в которые могут отражать неденежную операцию. Типичные неденежные корректировки обычно следующие:

- расходы на амортизацию;

- процентные доходы и расходы;

- расходы от признания и доходы от прекращения признания задолженности;

- переоценка резервов;

- курсовые разницы на конец периода;

- переоценка определенных активов и обязательств на конец периода;

- бартерные операции;

и многое другое.

Как только вы идентифицируете неденежную операцию, просто внесите корректировку в отчет о движении денежных средств.

Добавляйте каждую корректировку в отдельный столбец.

Внесение этих корректировок напоминает проводки — одна и та же цифра добавляется по одной статье и вычитается из другой. Хитрость заключается в том, чтобы определить:

- 1) на какие статьи денежных потоков влияет неденежная операция и

- 2) где — плюс, а где — минус.

Например, возьмем амортизационные расходы. Эта операция приводит к неденежному уменьшению показателя прибыли, поэтому ее следует добавить обратно.

Внесите эту цифру в основную деятельность под заголовком «Корректировки для неденежных статей: амортизация» со знаком «плюс».

Но куда мы помещаем ту же цифру со знаком минус? Амортизация искусственно завысила общую сумму платежей на покупки основных средств. Поэтому мы просто вычитаем ее из инвестиционной деятельности — статья «Приобретение основных средств». Контрольная итоговая сумма по столбцу этой корректировки должна быть равна 0.

Продолжайте, пока не закончите со всеми выявленными неденежными корректировками из отчета о прибылях и убытках и совокупном доходе. И не забудьте проверить свои итоги после каждой корректировки.

Это, вероятно, самая сложная часть, потому что иногда трудно определить, к каким денежным потокам относится корректировка и какой знак следует использовать. Но главный принцип всегда состоит в том, чтобы делать обе части корректировки (плюс и минус) и контролировать, чтобы ваши итоговые значения были равны 0.

Шаг 5: Внесите корректировки для неденежных операций из раскрытий и прочей информации.

Шаг 5 в значительной степени аналогичен шагу 4, но теперь вы должны изучить другие источники информации. Некоторые из них перечислены в шаге 1.

Например, вы узнали, что ваша компания заключила новый договор аренды на значительную сумму. Это скорее всего означает корректировку, наверняка скрытую, потому что с одной стороны в увете было отражено увеличение основных средств, которые не были куплены за деньги.

С другой стороны, было отражено увеличение ссудной задолженности или обязательств по аренде, но компания не получила никаких денежных средств. Таким образом, вы должны для этой операции сделать корректировку точно так же, как описано в шаге 4. Помните, что итог корректировки всегда должен быть равен 0.

Продолжайте до тех пор, пока не просмотрите всю информацию, которую вы считаете уместной или необходимой.

Шаг 6: Проверьте изменения существенных статей баланса и внесите соответствующие корректировки.

Этот шаг — для по-настоящему добросовестных и трудолюбивых людей. Вы можете пропустить его, если хотите, но его рекомендуется делать вполне очевидным причинам: вы будете почти уверены, что внесли все существенные неденежные корректировки в свои денежные потоки, не опуская что-то важное.

Если вы уверены, что у вас есть вся необходимая информация из различных отделов вашей компании, это прекрасно. Но если вы не уверены в этом, то желательно сделать этот шаг.

Это довольно легко. Просто возьмите самые большие или важные статьи баланса и проверьте, учитывается ли каждое движение по ним в вашем кэш-фло.

Например, основные средства.

Вы можете обнаружить, что изменение основных средств было следующим:

исходящий остаток ОС =

начальный остаток ОС

+ приобретение ОС за деньги

+ приобретение ОС по аренде

— амортизация

— убыток от продажи ОС

— продажа ОС за деньги.

Какие операции из этой формулы являются неденежными? Вероятно, следующие: приобретение ОС по аренде, амортизация и убыток от ликвидации ОС. Для каждой из этих неденежных операций необходимо внести корректировку.

Шаг 7: Расчет итогов и выполнение окончательной проверки.

Предположим, что к этому моменты вы проделали большую работу, внесли множество корректировок, проверили движения в материальных статьях баланса и ваши итоговые значения всегда равны 0.

У вас есть огромный файл Excel, в котором 1-й столбец — это названия статей, 2-й столбец — это изменения в балансе, а остальные столбцы — отдельные корректировки.

Остается нарисовать последний столбец. И, как вы догадались, эта последняя колонка и будет представлять собой сам отчет о движении денежных средств. По каждой строке отчеты вы должны сделать «горизонтальные» итоги, или, другими словами, суммировать числа всех столбцов по горизонтали. Эта сумма будет представлять собой соответствующее движение денежных средств по данной статье.

Затем проверьте правильность этих цифр. Например, вы получили определенную сумму по строке «Приобретение основных средств» — сверьте эту сумму с учетными записями или уточните у своего инвестиционного отдела, были ли денежные платежи за основные средства в течение этого периода. Если суммы расходятся — вы, должно быть, что-то пропустили или допустили какую-то другую ошибку.

Наконец, посмотрите на «вертикальный» общий итог последнего столбца — если это 0, значит вы победитель и заслуживаете того, чтобы немного расслабиться.

Приведенный выше метод подходит также для консолидации кэш-фло, при условии, что компании группы используют общую функциональную валюту.

Для консолидации кэш-фло, составленного косвенным методом, для группы, компании которой используют разные иностранные валюты, следует использовать подход, описанный здесь.

Когда в финансовой отчетности компании за отчетный период прибыль есть, но при этом денег в компании недостаточно, иногда даже растут заемные средства, возникают вопросы: «Зачем привлекали внешнее финансирование, если у предприятия есть прибыль?» и «Чем заплатить налог с такой прибыли, если денег нет?»

Ответить на эти вопросы можно с помощью отчета о движении денежных средств.

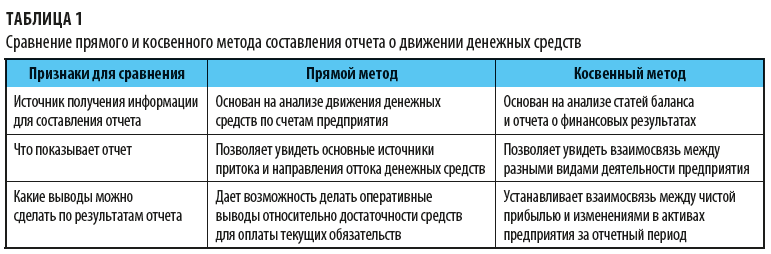

Отчет о движении денежных средств может быть составлен двумя методами: прямым или косвенным.

Преимущество косвенного метода в том, что он позволяет определить взаимосвязь полученной прибыли с изменением величины денежных потоков.

Прямой позволяет получить информацию:

- об основных источниках поступления денежных средств, о том, кому выплачивали деньги;

- о том, достаточно ли средств для платежей по текущим обязательствам.

Сравнительная характеристика этих методов представлена в табл. 1.

Принципы и правила составления отчета о движении денежных средств косвенным методом

Отчет о движении денежных средств, составленный косвенным методом, разделяет денежные поступления и выплаты по трем направлениям:

1. Операционная деятельность (ОД).

2. Инвестиционная деятельность (ИД).

3. Финансовая деятельность (ФД).

Это позволяет выяснить, как влияет каждое из направлений на денежные потоки и наоборот, как денежные потоки влияют на состояние дел в каждом из направлений.

Как правило, основной объем денежных потоков приходится на текущую (операционную) деятельность. Исключение — отчетные периоды, в течение которых организация получает или предоставляет крупные кредиты, займы или проводит значительные операции с финансовыми и капитальными вложениями.

Отчет о движении денежных средств косвенным методом можно построить двумя способами.

Способ I. С использованием расширенного списка бухгалтерской отчетности, а именно:

- отчета о прибылях и убытках компании за отчетный период;

- баланса, сформированного на последнюю дату отчетного периода;

- дополнительной информации из пояснительных записок к балансу.

Исходная точка для перевода финансового результата на кассовую основу — чистая прибыль компании, сформированная методом начисления и отраженная в отчете о прибылях и убытках за отчетный период.

Далее чистую прибыль корректируют.

1. Сначала устраняют влияние на размер чистой прибыли неденежных операций, так как изменение размера чистой прибыли вследствие таких операций не сопровождается изменением суммы денежных средств.

Чтобы рассчитать чистый денежный поток, сумму начисленной за отчетный период амортизации добавляют к финансовому результату.

Прочие неденежные операции либо увеличивают, либо уменьшают финансовый результат.

2. На втором этапе при корректировке учитывают изменения в статьях оборотных активов и краткосрочных обязательств — определяют изменения по каждой статье оборотных активов (исключая статьи денежных средств) и краткосрочных обязательств:

- увеличение сальдо по статьям актива означает выбытие денежных средств;

- уменьшение сальдо по статьям актива — поступление;

- увеличение сальдо по статьям пассива — поступление;

- уменьшение сальдо по статьям пассива — выбытие.

Чтобы правильного отразить движение денежных средств по инвестиционной деятельности, необходимо рассчитать сумму затрат, которые понесла компания на приобретение основных средств, т. е. определить сумму изменения стоимости основных средств. Воспользуемся формулой:

∑Ин = ∑ ОСкп – (∑ОСнп – ∑АМоп),

где ∑Ин — сумма изменения стоимости основных средств;

∑ОСкп — балансовая стоимость основных средств на конец периода;

∑ОСнп — балансовая стоимость основных средств на начало периода;

∑АМоп — сумма амортизационных отчислений за отчетный период.

Увеличение этой суммы свидетельствует о том, что компания приобрела основные средства и при этом понесла денежные затраты, т. е. это выбытие денежных средств.

Уменьшение — о том, что компания реализовала основные средства и получила денежные средства, т. е. это уже поступления.

Способ II. С использованием данных только бухгалтерского баланса компании, сформированного на последнюю дату отчетного периода.

В ситуации, когда необходимо срочно принять решение, можно применить упрощенную методику подготовки отчета о движении денежных средств косвенным методом, составив его только на основе отклонений по статьям баланса.

Как это сделать, рассмотрим на примере.

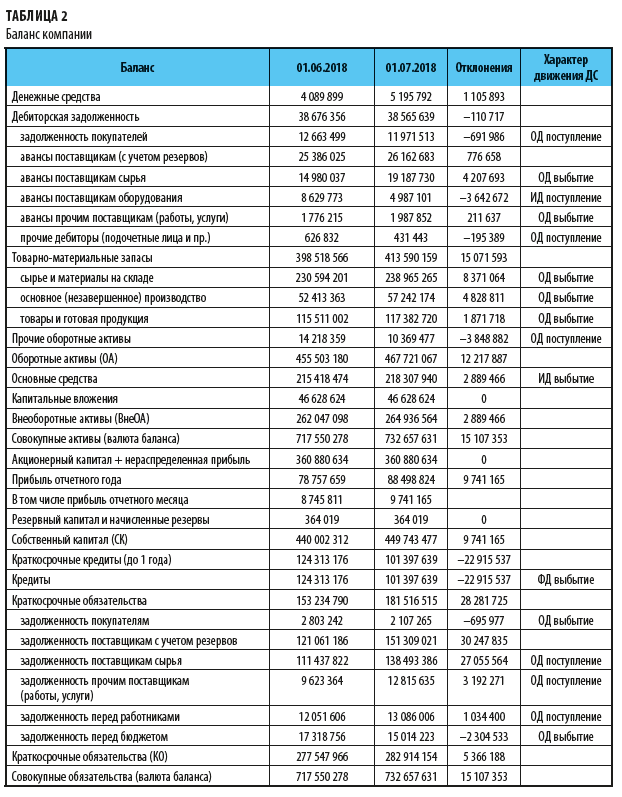

Пример

Выясним, почему в ООО «Альфа» есть расхождения между полученным в отчетном периоде финансовым результатом (чистая прибыль = 9 741 165 руб.) и приростом денежных средств (1 105 893 руб.).

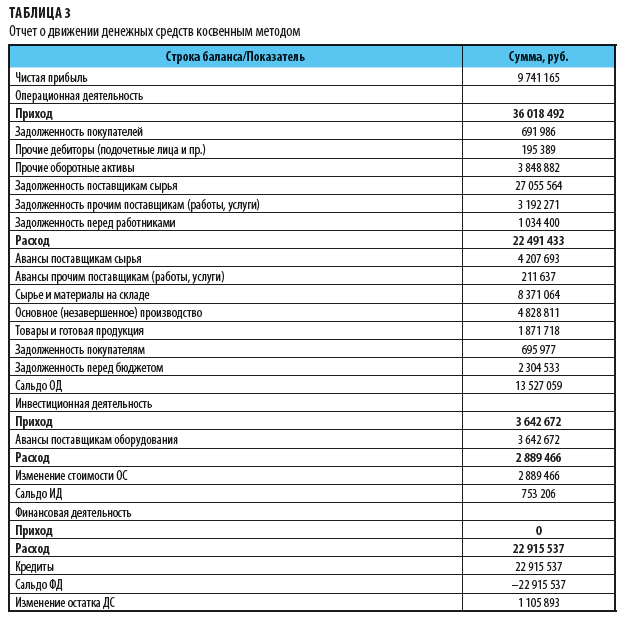

Используя данные управленческого баланса, сформированного на последнюю отчетную дату (табл. 2), сформируем отчет о движении денежных средств косвенным методом (табл. 3).

По всем статьям баланса, за исключением статьи «Денежные средства», рассчитаем отклонения. Далее, пользуясь описанными правилами перевода отклонений по статьям баланса в денежные операции, определим характер движения денежных средств.

Раздел баланса «Актив»:

- отклонения со знаком «–» — это поступление денежных средств;

- отклонения со знаком «+» — выбытие.

Раздел баланса «Пассив»:

- отклонения со знаком «–» — выбытие денежных средств;

- отклонения со знаком «+» — поступление.

На основании отчета о движении денежных средств, сформированного косвенным методом, можно сделать следующие выводы:

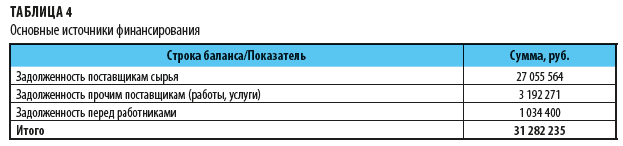

1. Источники финансирования операционной деятельности представлены в табл. 4.

Увеличение задолженности по этим статьям баланса на 31 282 235 руб. свидетельствует о том, что не все начисленные в течение отчетного периода расходы оплачены. Эти деньги стали дополнительным источником финансирования операционной деятельности.

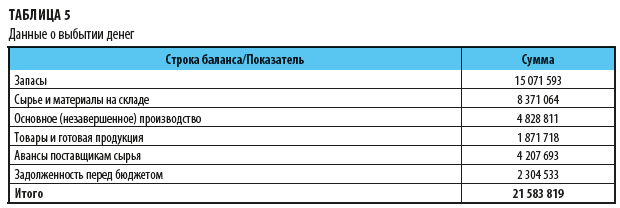

2. Данные об оттоке денег в рамках операционной деятельности (табл. 5):

- увеличение статьи «Запасы» на 15 071 593 руб. свидетельствует о том, что запасов приобретено больше, чем израсходовано;

- увеличены авансы поставщикам сырья и материалов на 4 207 693 руб.;

- на расчеты с бюджетом и внебюджетными фондами понадобилось 2 304 533 руб.

Инвестиционную деятельность компании обеспечили авансы поставщикам оборудования, выплаченные в прошлых отчетных периодах.

Своевременное погашен кредита в размере 22 915 537 руб. за счет:

- прибыли за отчетный период в размере 9 741 615 руб.;

- увеличения кредиторской задолженности, которое позволило профинансировать не только операционную деятельность компании, но и финансовую деятельность.

Статья опубликована в журнале «Справочник экономиста» № 7, 2018.

Отчет о движении денежных средств (ОДДС) – обязательный вид отчетности по МСФО. Она показывает возможности компании по генерации денежных потоков, а также ключевые статьи расходования финансов. Эти данные является крайне важными для пользователей отчетности в момент принятия экономических решений.

По установкам МСФО (IAS) 7 «Отчет о движении денежных средств» все организации должны составлять отчет и предоставлять его в составе финансовой отчетности за каждый период, в который она формируется.

Согласно МСФО (IAS) 7 сведения о движении финансов сдается по следующей деятельности:

- Операционной

- Финансовой

- Инвестиционной

МСФО (IAS) 7 «Отчет о ДДС» предполагает два способа формирования данного отчета: прямой и косвенный.

Важно помнить, что такое ДДС в бухгалтерии имеет свои особенности. Косвенный способ предусмотрен исключительно для анализа потока операционных денег. Для представления движения денег от деятельности, связанной с оборотом финансов и инвестициями применяется уже исключительно прямой метод.

МСФО (IAS) 7 отдает предпочтение прямому способу создания отчетности. Однако достаточно большое количество фирм используют сейчас косвенный способ формирования отчета. Во-первых, потому что данный метод является более простым. Во-вторых, так как он демонстрирует то, как связаны денежные потоки с финансовыми показателями фирмы. Это является крайне значимыми сведениями для собственника и менеджмента организации.

В этом материале мы рассмотрим оба варианта формирования отчета о движение денежных средств по стандартам МСФО и посмотрим, как можно настроить автоматическое создание данного отчета в БИТ.ФИНАНС.

Работа с операциями

Поток финансов от операционной деятельности показывает приход и расход средств от ведущей деятельности организации (см. примеры в Таблице 1). Данный раздел является ключевым, так как из него понятно, насколько ключевая деятельность компании способствует приходу денежных средств, которые требуются для выплат по обязательствам и сохранения собственных операционных возможностей.

Прямой метод

Прямой способ опирается на представление основных источников прихода и расхода. Информация о финансах здесь предоставляются в аспекте статей поступления и расходования.

|

Операционная деятельность |

Изменение (+/-) |

|

Выручка от покупателей, заказчиков |

XX |

|

Другие доходы |

XX |

|

Приобретение товаров, работ и услуг |

XX |

|

Оплата труда |

(XX) |

|

Выплата % по займам и кредитам |

(XX) |

|

Расчеты по налогам и сборам |

(XX) |

|

Выплаты по налогу на прибыль |

(XX) |

|

Другие расходы |

(XX) |

|

Чистое изменение по операционной деятельности |

XX/(XX) |

Таблица 1: Пример содержания статей отчета по операционной деятельности (прямой способ)

Косвенный метод

Отображение денежных потоков фирмы косвенным методом демонстрируют тем, кто работает с отчетностью, как те или иные хозяйственные операции оказывают влияние на поток финансов.

При косвенном методе генерирования отчетности предполагает, что приход (убыток) отчетного периода оцениваются с поправкой на операции неденежного типа.

Пример статей из раздела отчета по операционной деятельности, сформированной косвенным способом приведен в Таблице 2.

|

Операционная деятельность |

Изменение (+/-) |

|

Чистая прибыль (убыток) |

ХХ/(ХХ) |

|

Поправки по не денежным операциям: |

|

|

Амортизация основных средств и НМА |

(ХХ) |

|

Убыток от выхода основных средств и НМА |

(ХХ) |

|

Затраты по процентам |

(ХХ) |

|

Доход по процентам |

ХХ |

|

Прибыль от выхода инвестиций |

ХХ |

|

Затраты по налогу на прибыль |

(ХХ) |

|

Прибыль (убыток) от переоценки валюты |

ХХ/(ХХ) |

|

Списание безнадежных долгов |

(ХХ) |

|

Доходы по дивидендам |

ХХ |

|

Перемены в резервах |

ХХ/(ХХ) |

|

Перемены в запасах |

ХХ/(ХХ) |

|

Перемены в дебиторской задолженности |

ХХ/(ХХ) |

|

Перемены в кредиторской задолженности |

ХХ/(ХХ) |

|

Денежные потоки от операционной деятельности до уплаты налогов и процентов |

ХХ/(ХХ) |

|

% уплаченные |

(ХХ) |

|

Налог на прибыль уплаченный |

(ХХ) |

|

Денежные потоки от операционной деятельности |

ХХ/(ХХ) |

Таблица 2: Пример состава пунктов в отчете о движении денежных средств по операционной деятельности (косвенный метод)

С помощью БИТ.ФИНАНС Вы сможете легко настроить ОДДС по стандартам МСФО

Попробовать

программу БЕСПЛАТНО

Инвестиционная деятельность

В части поступления/выбытия денег от инвестиционной деятельности отображаются данные о финансовой массе, которую компания инвестирует в ресурсы, которые в состоянии формировать денежные потоки в дальнейшем.

Здесь чаще отображаются операции, имеющие отношение к покупке/выходу внеоборотных активов и других инвестиций.

Пример статей из раздела в отчете о движении денежных средств по инвестиционной деятельности приведены в Таблице 3.

|

Инвестиционная деятельность |

Изменение (+/-) |

|

Выручка от продажи основных средств и иных внеоборотных активов |

XX |

|

Полученные % |

XX |

|

Поступления от погашения займов |

XX |

|

Прочие поступления от инвестиционной деятельности |

XX |

|

Покупка основных средств, нематериальных активов |

(XX) |

|

Займы другим организациям |

(XX) |

|

Другие оттоки денежных средств по инвестиционной деятельности |

(XX) |

|

Чистое изменение финансов по инвестиционной деятельности |

XX/(XX) |

Таблица 3: Пример состава статей отчета по инвестиционной деятельности

Финансовая деятельность

В её составе, в большинстве своём приводятся потоки финансов, меняющие состав капитала и заемных средств.

Эти данные обеспечивают возможность специалистам по отчетности спрогнозировать будущие требования кредиторов.

Пример статей из раздела отчета по финансовой деятельности приведены в Таблице 4.

|

Финансовая деятельность |

Изменение (+/-) |

|

Полученные займы и кредиты |

XX |

|

Прочие притоки по финансовой деятельности |

XX |

|

Выплата дивидендов |

(XX) |

|

Полученные дивиденды |

XX |

|

Погашение займов и кредитов |

(XX) |

|

Погашение обязательств по финансовой аренде |

(XX) |

|

Другие выплаты по финансовой деятельности |

(XX) |

|

Чистое изменение по финансовой деятельности |

XX/(XX) |

Таблица 4: Пример состава статей отчета по финансовой деятельности

МОДЕЛЬ ПОСТРОЕНИЯ ОТЧЕТА ДДС

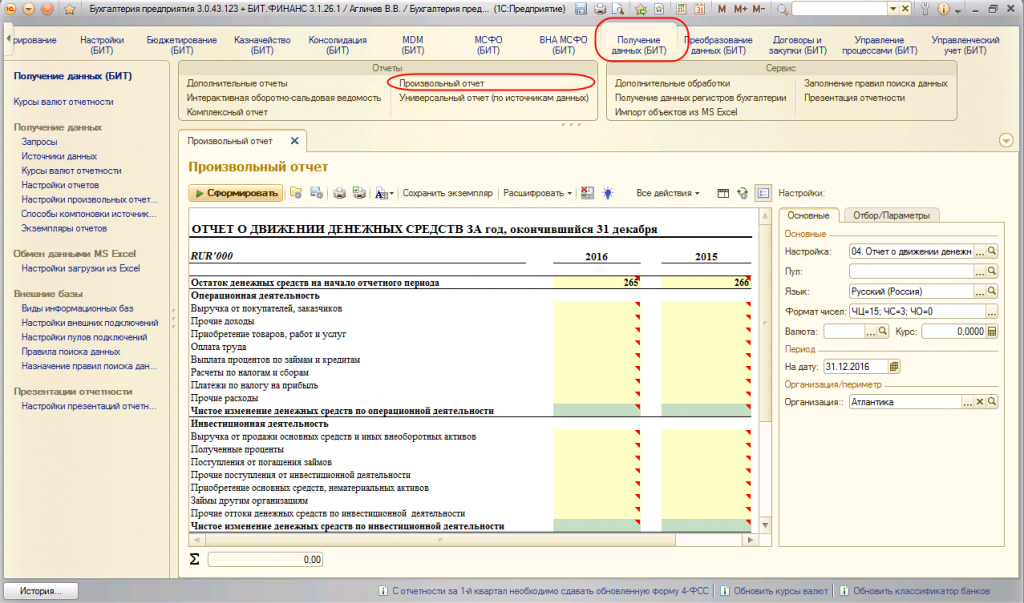

Рассмотрим главные стадии построения Отчета о движении денежных средств в БИТ.ФИНАНС.

Для данных целей в программном продукте БИТ.ФИНАНС предназначен механизм, который называется «Произвольный отчет».

«Произвольный отчет» даёт возможность:

- Настраивать в пользовательском режиме отчеты с любым фиксированным макетом. Это особенно важно для формирования отчетности по МСФО, так как стандарты не подразумевают единой фиксированной формы отчетов, и у разных компаний они имеют разное представление;

- Задавать произвольное оформление отчета;

- Автоматически рассчитывать показатели отчета на основание данные учетной системы;

- Формировать, как индивидуальную, так и консолидированную отчетность;

- Создавать макеты на разных языках;

- Формировать отчеты в нескольких валютах. При настройке отчета возможно задавать алгоритмы пересчета валют для каждого показателя;

- Получать расшифровки данных отчетов до первичных документов;

- Формировать раскрытие требуемых показателей отчета в виде отдельных отчетных форм.

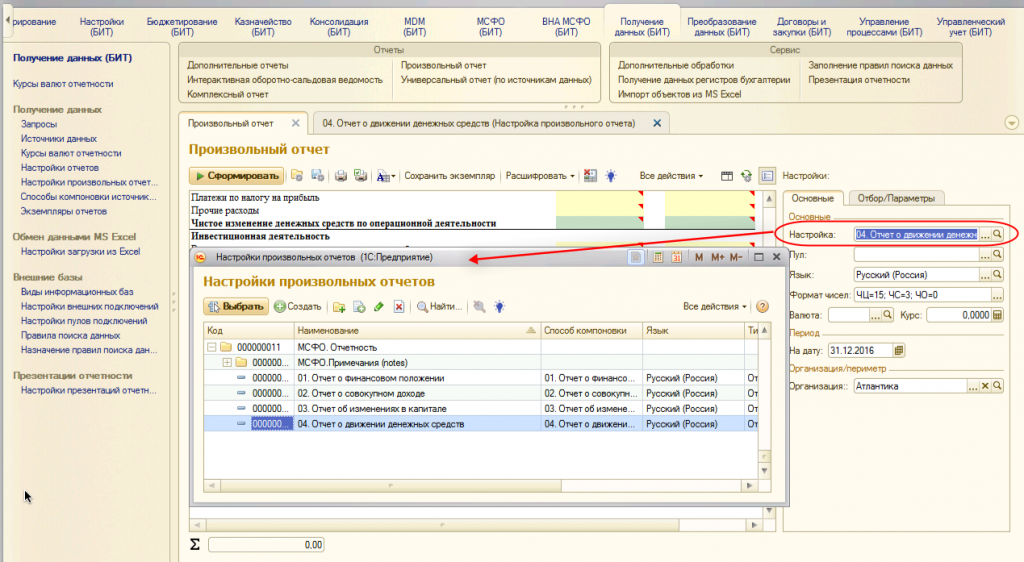

Отчет «Произвольный отчет» находится в разделе «Получение данных»:

В первую очередь необходимо создать элемент в справочнике «Настройки произвольных отчетов»:

Настройка макета отчета

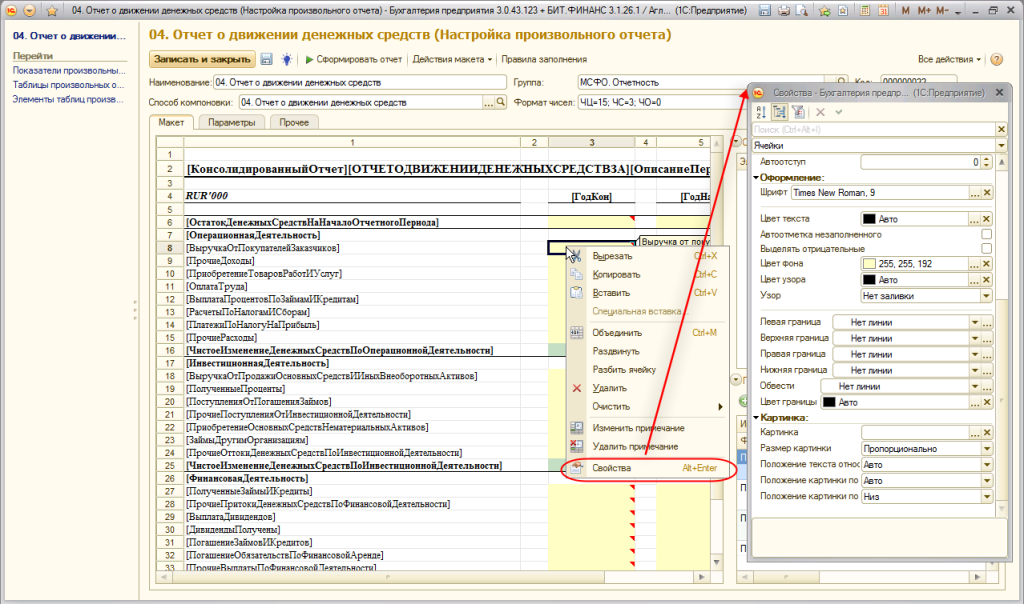

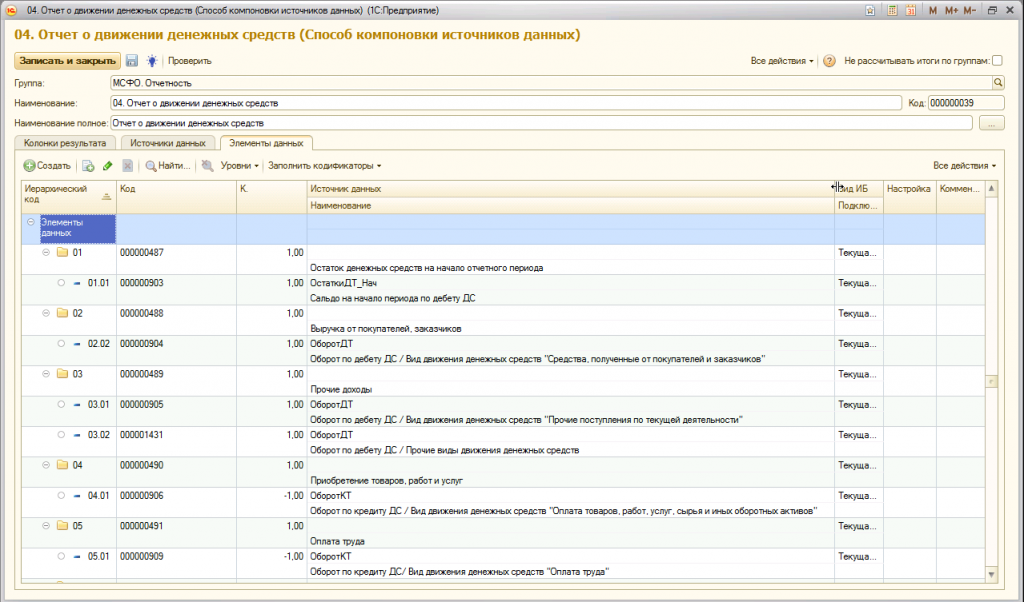

В элементе справочника «Настройки произвольных отчетов» выполняется настройка макета будущего отчета:

Если макет ДДС-отчета уже существует в Excel, то его можно просто скопировать и вставить в область макета.

При необходимости можно задать оформление отчета, выбрав из контекстного меню пункт «Свойства»:

В форме оформления отчета можно задать размер и тип шрифта, цвет текста, цвет фона, формат оформления границы.

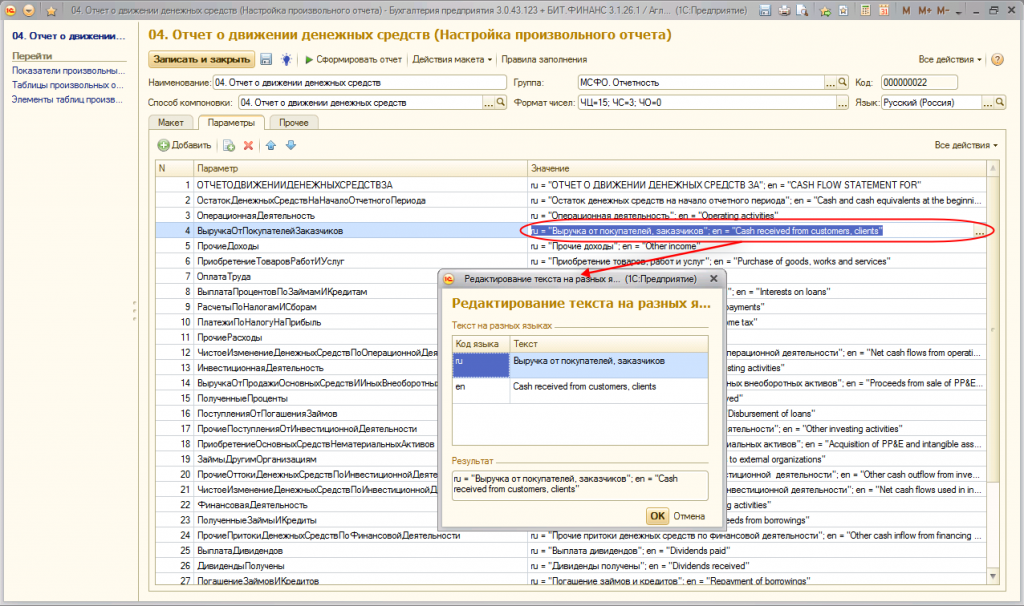

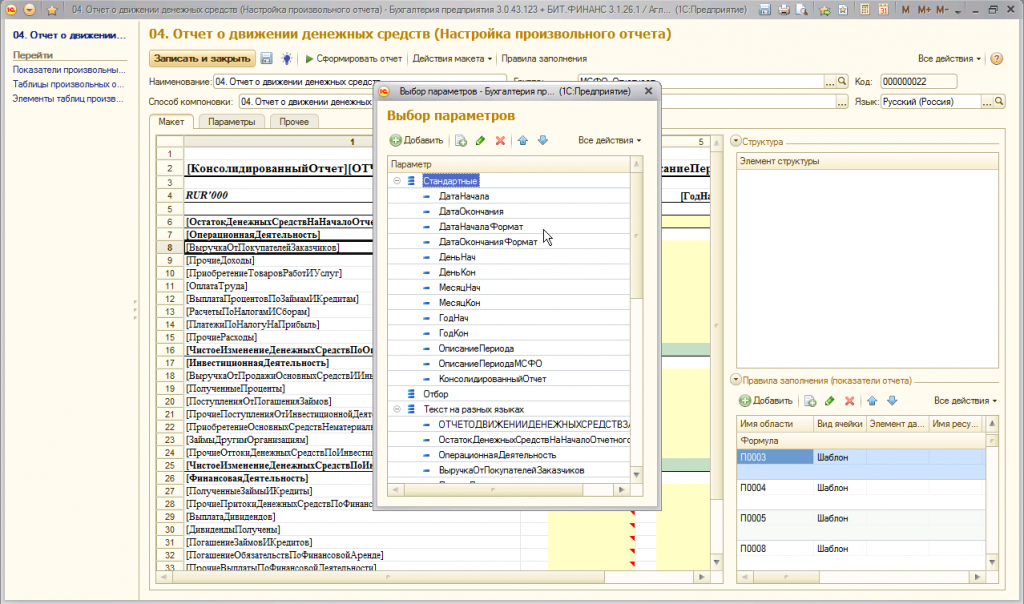

Если требуется формировать отчет на нескольких языках, то для данных целей можно воспользоваться механизмов параметров. На закладке «Параметры» для каждой строки ДДС-отчета можно задать представление на неограниченном количестве языков.

Например, определение параметра и задание русского и английского написания для строки «Выручка от покупателей и заказчиков» будет выглядеть следующим образом:

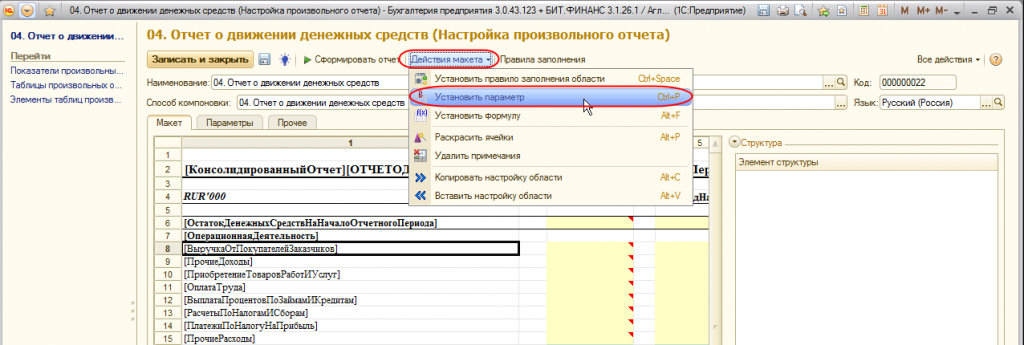

Для того, чтобы привязать данный параметр к макету необходимо выбрать пункт «Действия макета» — «Установить параметр» — «Текст на разных языках»:

Параметры отображаются в макете отчета в виде квадратных скобок, например [ВыручкаОтПокупателейЗаказчиков]

При формировании отчета язык формирования задается в параметре «Язык»:

Так же с помощью параметров можно задавать такие параметры, как «Дата начала», «Дата окончания», признак консолидированного отчета и т.д.

Данные параметры будут менять свое значение при формирование отчета, в зависимости от выбранных настроек отчета.

Попробовать

программу БЕСПЛАТНО

Настройка расчетных показателей

БИТ.ФИНАНС, как правило, интегрируется в учетное решение, в котором ведется первичный бухгалтерский учет. И формирование проводок по МСФО выполняется:

- При проведении первичного документа в бухгалтерии с плана счетов РСБУ на план счетов МСФО по заданному соответствию счетов (меппингу);

- Документами параллельного учета МСФО по ОС, НМА, финансовой аренде, финансовым инструментам и т.д.

Таким образом, все проводки по МСФО уже находятся в БИТ.ФИНАНС и настройка получения данных в «Произвольном отчете» сводится к указанию, с каких счетов учета МСФО и по какой аналитике данные необходимо получать.

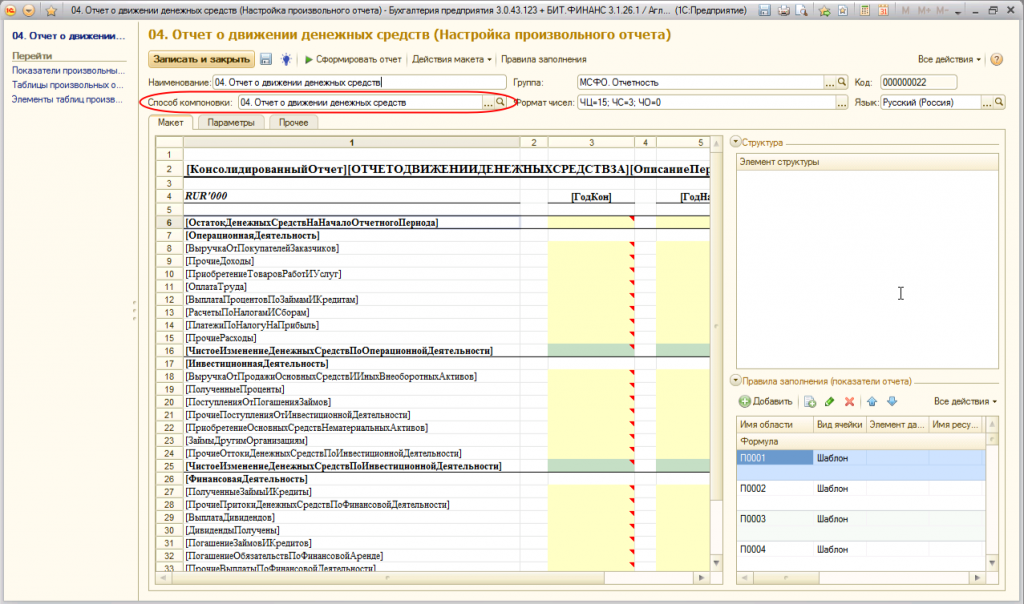

Делается это следующим образом. В элементе справочника «Настройки произвольных отчетов» в реквизите «Способ компоновки» определяется способ компоновки данных, в которых и определяются способы получения данных:

Внешний вид элемента справочника «Способы компоновки источников данных» приведен на скриншоте:

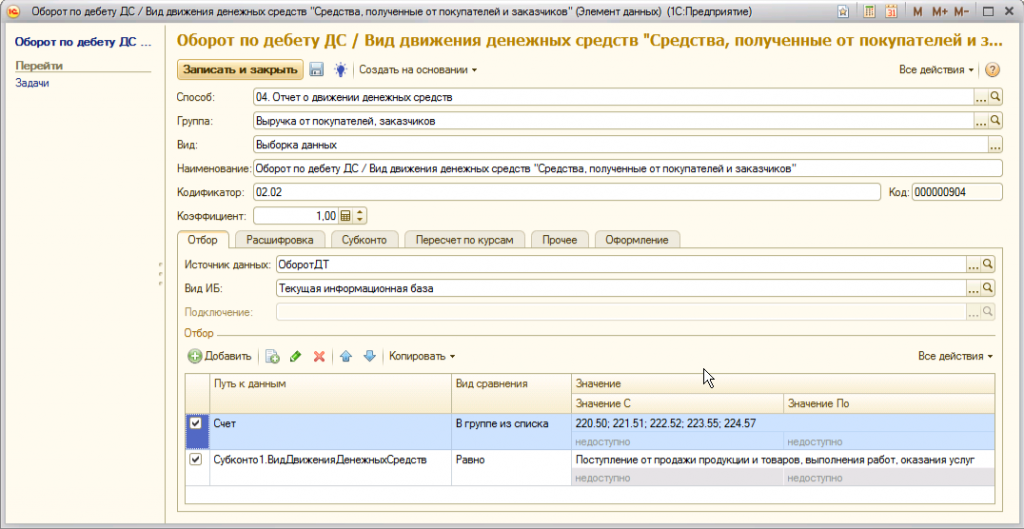

В табличной части настраиваются элементы данных, в которых определяется перечень счетов МСФО, с которых необходимо получать данные, а также при необходимости устанавливаются отборы по значению аналитик:

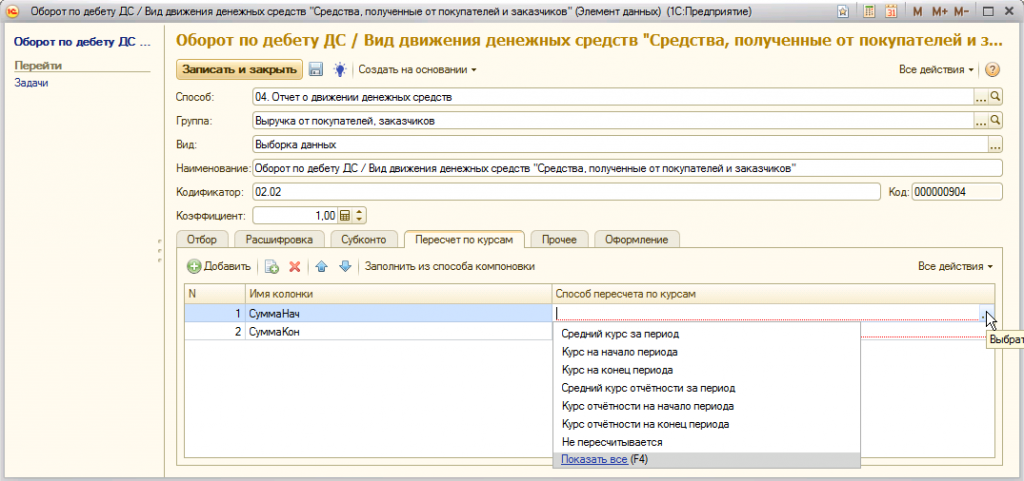

Если предполагается, что отчет ДДС будет формироваться в нескольких валютах, то на закладке «Пересчет по курсам», можно задать способ пересчета числовых показателей в валюту представления отчетности:

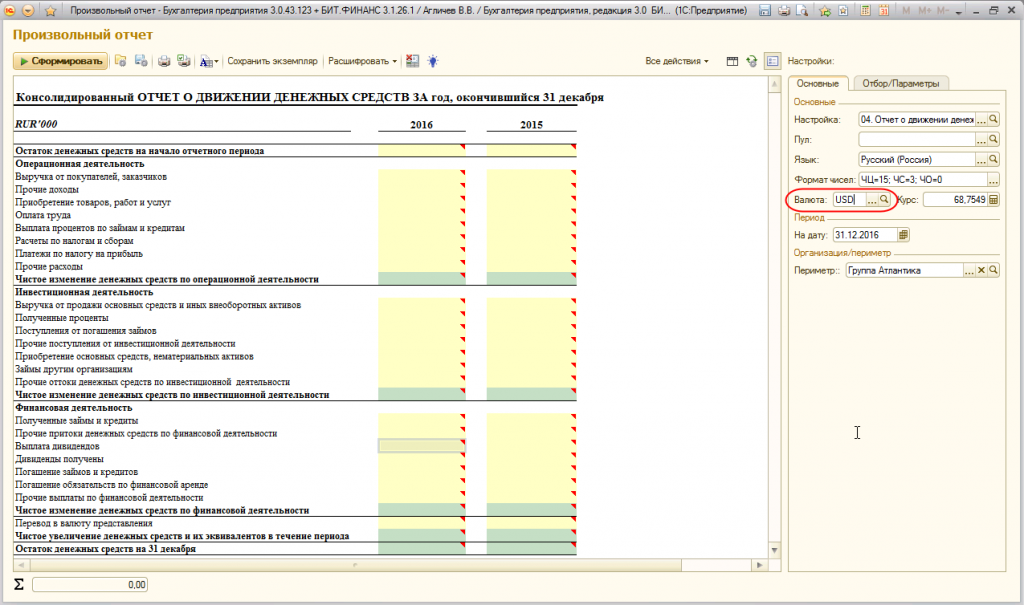

Выбор валюты представления отчета выполняется в реквизите «Валюта»:

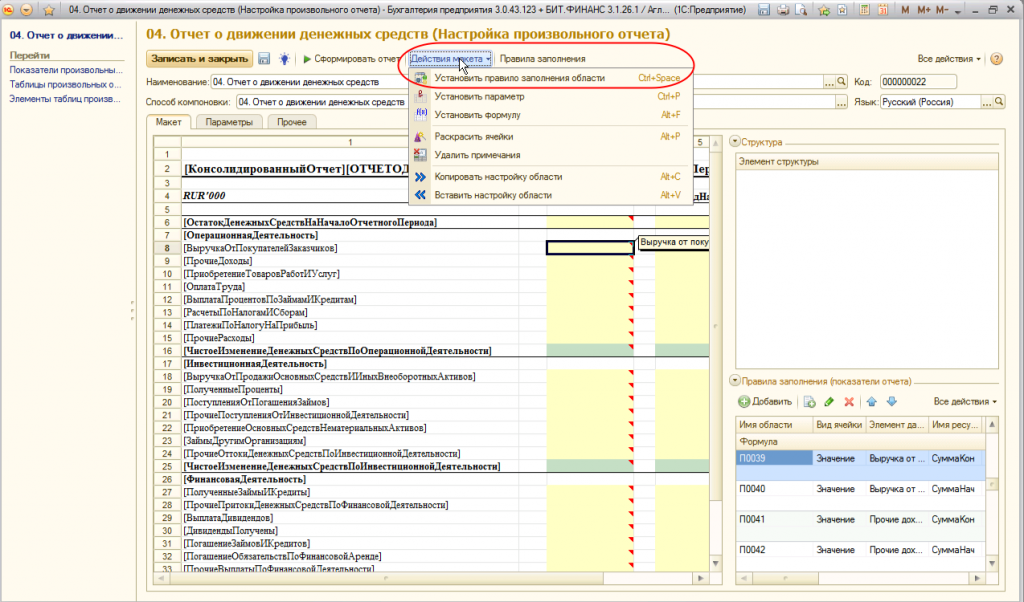

Привязка элемента данных к макету отчета выполняется с помощью команд «Действие макета» — «Установить правило заполнения области»:

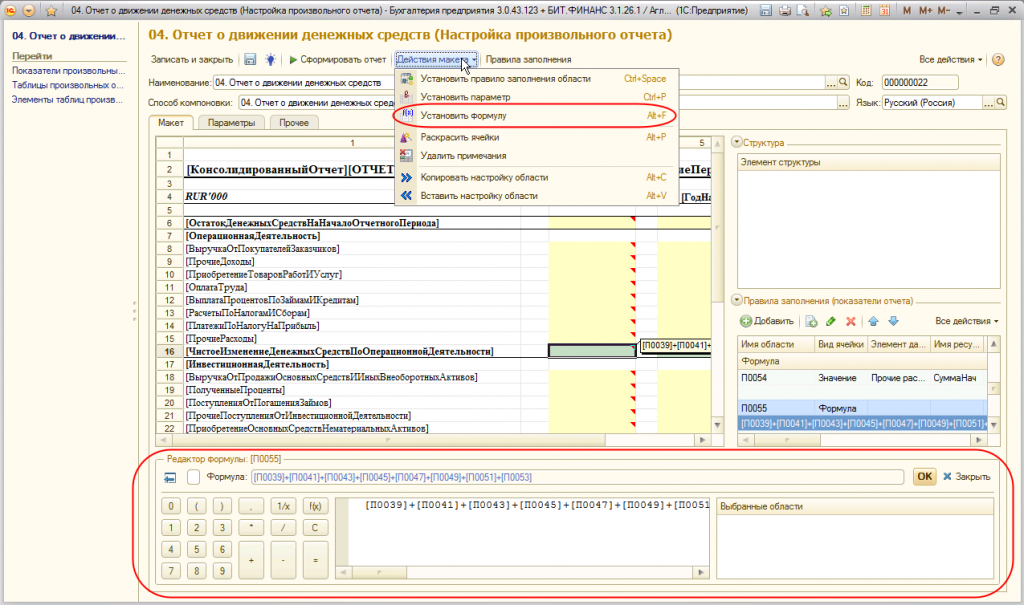

Так же для любой ячейки в макете отчета можно задавать произвольные формулы. Редактор формул открывается при команде «Действие макета» — «Установить формулу»:

Таким образом можно настроить:

- Произвольный макет отчета «Отчет о движении денежных средств», формируемый прямым способом;

- Произвольный макет отчета «Отчет о ДДС», формируемый косвенным способом;

- Произвольные алгоритмы выборки данных из учетной системы;

- Задать алгоритмы пересчета показателей отчета в любую валюту представления отчета;

- Многоязычную форму представления отчета.