Как заполнить декларацию по НДС налоговому агенту? К этому вопросу стоит подойти со всей ответственностью, ведь обязанность представлять отчетность в налоговую сохраняется в этом случае и у неплательщиков налога. В какие сроки подают декларацию по НДС налоговые агенты и какие для них есть особенности заполнения, узнайте из нашей статьи.

Форма декларации и порядок заполнения

Начиная с 1 квартала 2023 года декларацию НДС налоговый агент должен подавать на бланке, форма которого утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@ в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/1191@. Этот же приказ ФНС содержит описание порядка заполнения декларации по НДС (далее — Порядок). Как заполнить декларацию за 1 квартал 2023 года, мы подробно рассказали в нашей статье.

Построчный порядок заполнения декларации по НДС налоговым агентом смотрите в готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно. А если вам нужен образец декларации по НДС за 1 квартал 2023 года, переходите по этой ссылке.

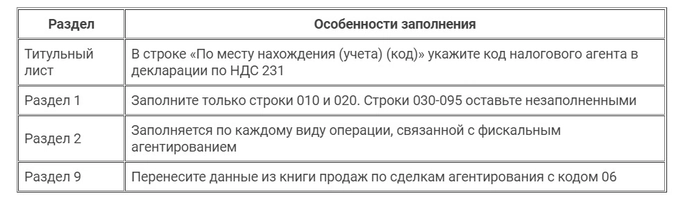

Обязательными для заполнения в декларации по НДС по налоговому агенту являются титульный лист этого документа, а также разделы 1 и 2 (абз. 2, 8, 9 п. 3 Порядка). Плюс неплательщиками налога, выступающими налоговыми агентами и выставившими счета-фактуры, заполняется раздел 12 (абз. 5–7 п. 3, п. 51 Порядка).

Подробнее о тех, кто может оказаться налоговым агентом, читайте в статье «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

Раздел 2, посвященный НДС налогового агента, в декларации по НДС оформляется отдельно по каждой организации, в отношении которой налогоплательщик признается налоговым агентом. Примерами ситуаций для заполнения декларации НДС налоговым агентом могут служить ее оформление по каждому иностранному лицу — неплательщику налога, у которого приобретались товары (услуги), по каждому арендодателю — муниципальному (государственному) органу, продавцу госимущества (п. 36 Порядка). То есть раздел 2 налоговой декларации может быть заполнен на нескольких страницах, если имели место операции с несколькими партнерами.

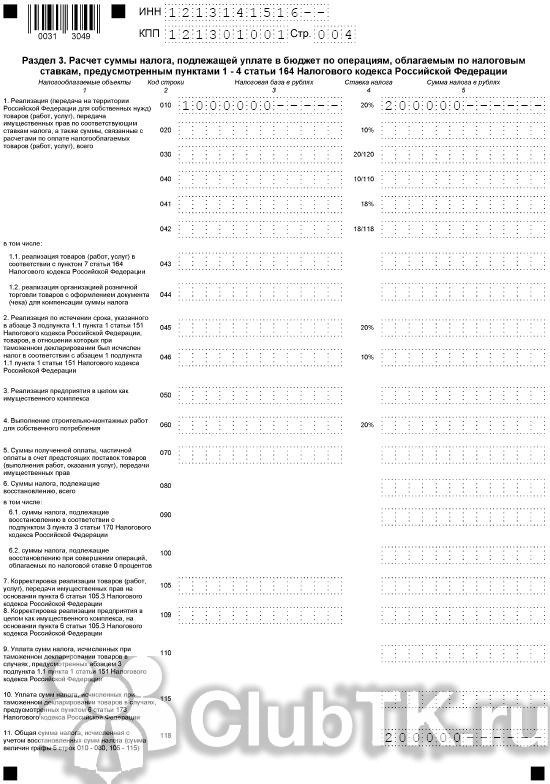

Налоговый агент может отразить в декларации вычеты по НДС после уплаты налога в бюджет — для этого заполняется строка 180 в разделе 3 (п. 38.20 Порядка). Причем можно заполнить сразу разделы 2 и 3, если приобретение товаров (например, у иностранцев) и перечисление налога в бюджет происходят в одном периоде (письмо Минфина России от 23.10.2013 № 03-07-11/44418).

И хотя существует позиция ФНС, указывающая, что право на вычет возникает у налогового агента лишь в следующем после уплаты налога в бюджет отчетном периоде (письмо от 07.09.2009 № 3-1-10/712@), можно сослаться на судебную практику, руководствоваться которой призывает письмо ФНС от 14.09.2009 № 3-1-11/730. Имеются как раз такие судебные решения, которые подтверждают право налогоплательщика на вычет в период уплаты налога (постановления ФАС СЗО от 28.01.2013 № А56-71652/2011, от 21.03.2012 № А56-38166/2011, ФАС Московского округа от 29.03.2011 № КА-А40/1994-11).

Подробнее о порядке получения вычета налоговым агентом читайте в материале «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

При составлении отчета налоговые агенты должны опираться на нормы расчета налоговой базы, указанные в ст. 161 НК РФ. Декларация составляется на основании книг покупок, продаж и сведений из регистров бухучета налогового агента.

Налоговые декларации подаются налоговыми агентами в электронном формате. Однако есть исключение. Так, освобожденные от оплаты налога (или неплательщики НДС), ставшие налоговыми агентами, могут подать декларацию лично или переслать с описью вложения по почте (письмо ФНС от 30.01.2015 № ОА-4-17/1350@).

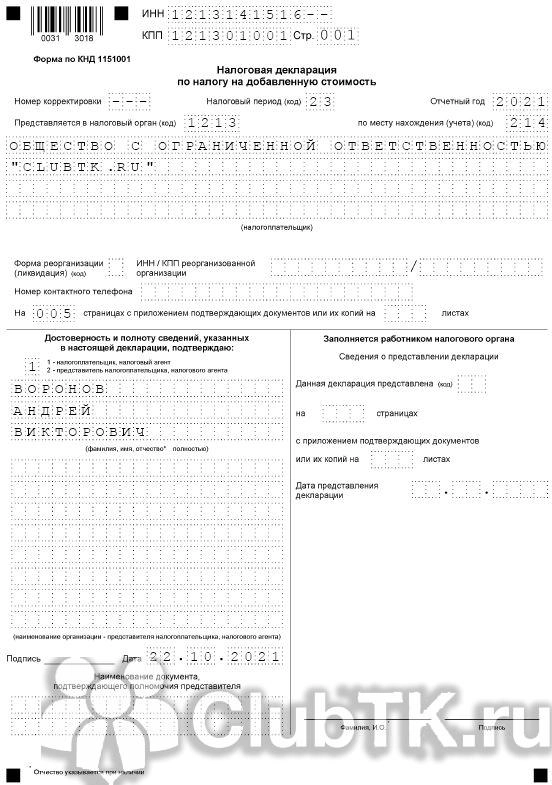

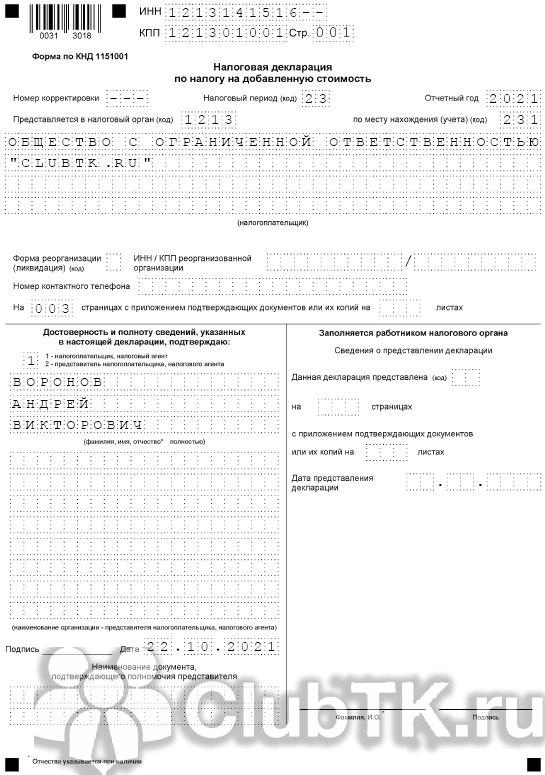

На титульном листе указываются все регистрационные реквизиты налогового агента. Декларацию подписывает уполномоченное лицо предприятия. При передаче декларации представителем от лица налогоплательщика указываются на титульном листе данные этого представителя (должность, Ф. И. О. и номер доверенности) и проставляется его подпись.

Особенности заполнения раздела 2

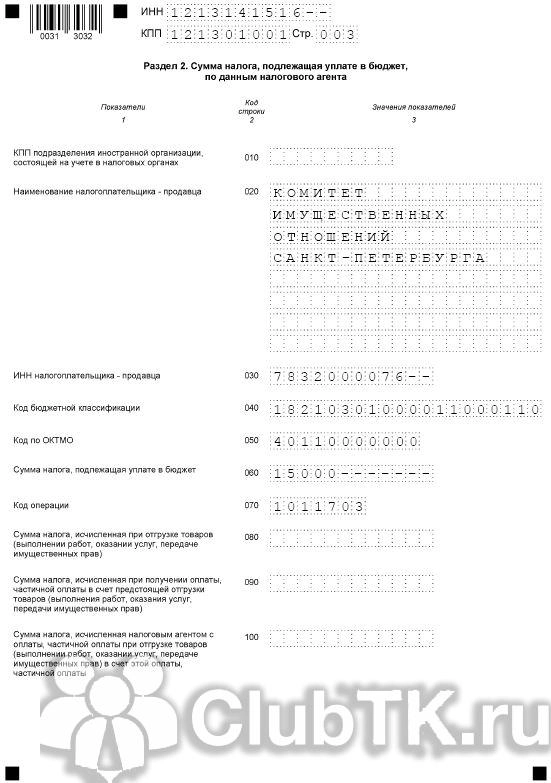

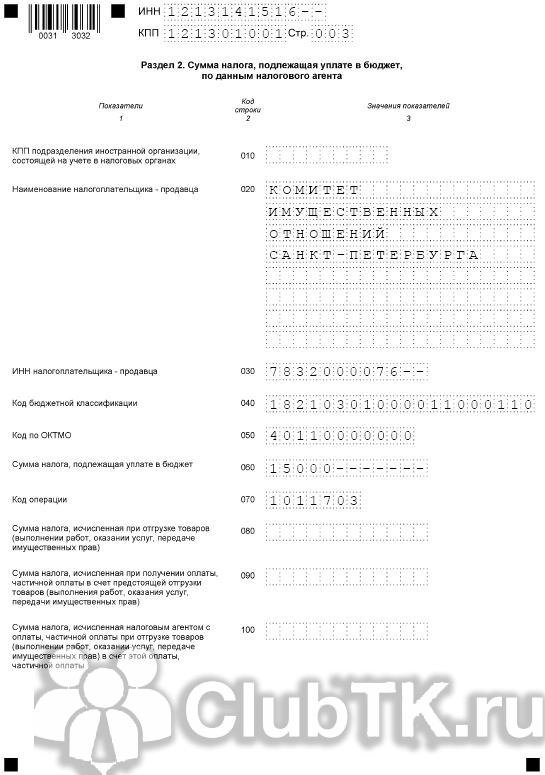

В разделе 2 налоговый агент отражает сумму налога, которую следует перечислить в бюджет (строка 060). Также требуется указать КБК тех операций, по которым начислен налог.

При этом раздел 2 заполняется отдельно по каждому:

- арендодателю (муниципальному или госоргану, предоставляющему имущество в аренду);

- иностранному контрагенту, не зарегистрированному в РФ как налогоплательщик (в том числе и при продаже товаров иностранной компании по агентским или комиссионным договорам);

- поставщику, реализующему муниципальное или госимущество, которое не закреплено ни за каким муниципальным или госпредприятием.

Об особенностях сделок с госимуществом читайте в статье «Налоговый агент по НДС при сделках с госимуществом».

Если работа с каждым из перечисленных выше лиц ведется по нескольким договорам, то раздел 2 заполняется на одной странице. При реализации налоговым агентом конфиската, клада или бесхозных вещей раздел 2 заполняется также на одной странице.

Налоговый агент-судовладелец при неосуществлении регистрации приобретения судна в Росреестре на протяжении 45 дней после получения права собственности заполняет второй раздел отдельно по каждому такому судну.

В случаях, указанных в пп. 4 и 6 ст. 161 Налогового кодекса, налоговые агенты в строке 020 (а затем и в стр. 030) 2 раздела ставят прочерки.

Также стоит отразить не только регистрационные коды налогового агента (КПП, ИНН) во 2 разделе, но и КБК — в стр. 040, а также ОКТМО — в стр. 050 и код операции в соответствии со ст. 161 НК РФ — в стр. 070.

Рекомендуем образцы заполнения декларации налоговым агентом — плательщиком НДС и налоговым агентом — упрощенцем от экспертов КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Итоги

При подаче декларации налоговым агентам следует учесть, что сроки и форма подачи отчетного документа такие же, как и для других налогоплательщиков: в электронном формате до 25 числа, которое наступает в месяце, следующим за отчетным кварталом.

Налоговые агенты заполняют в декларации титульный лист, разделы 1 и 2. При этом в большинстве случаев требуется заполнение раздела 2 на нескольких листах (отдельно по каждому контрагенту). Если осуществляются лишь операции, перечисленные в ст. 161 НК РФ, то в 1 разделе в строках ставятся прочерки.

Если налоговый агент не уплачивает налог или освобожден от его уплаты, но выставляет налогоплательщикам счета-фактуры с выделением суммы НДС, тогда ему потребуется еще заполнить раздел 12, кроме обязательных раздела 1 и титульного листа.

Добавить в «Нужное»

Налоговый агент по НДС

Организация или ИП становится налоговым агентом по НДС, если:

- приобретает у иностранных лиц, не состоящих на учете в налоговых органах РФ, товары (работы, услуги), местом реализации которых признается территория РФ (п. 1,2 ст. 161 НК РФ);

- как посредник реализует на территории РФ товары (работы, услуги, имущественные права) иностранного лица, не состоящего на учете в налоговых органах РФ, и участвует при этом в расчетах (п. 5 ст. 161 НК РФ). В поименованных двух ситуациях исполнять обязанности налогового агента вы не должны, если приобретаете имущество у физлица-иностранца, не являющегося ИП (Письмо Минфина от 05.03.2010 № 03-07-08/62);

- арендует у госорганов и органов местного самоуправления федеральное имущество, имущество субъектов РФ и муниципалитетов (абз.1 п.3 ст. 161 НК РФ);

- приобретает у органов власти государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) предприятиями и учреждениями (абз.2 п.3 ст. 161 НК РФ);

- приобретает (кроме освобожденных от исполнения обязанностей налогоплательщика) сырые шкуры животных, лом и отходы черных и цветных металлов, вторичный алюминий и его сплавы (п.8 ст.161 НК РФ);

- продает на территории РФ конфискованное имущество, имущество, продаваемое по решению суда (кроме случаев, когда должник признан банкротом), клады, ценности (бесхозяйные, скупленные, а также перешедшие по праву наследования государству) (пп. 15 п. 2 ст. 146, п. 4 ст. 161 НК РФ);

- приобретает судно, которое в течение 45 календарных дней с момента перехода права собственности не было зарегистрировано в Российском международном реестре судов (п. 6 ст. 161 НК РФ);

- предоставляет на территории РФ железнодорожный подвижной состав или контейнеры на основании посреднического договора (за исключением международной перевозки товаров и транспортировки экспортируемых (реэкспортируемых) товаров, если пункт отправления и пункт назначения находятся на территории РФ) (п.5.1 ст.161 НК РФ).

Обязанности налогового агента по НДС

Говоря простым языком, налоговый агент по НДС должен уплатить налог вместо налогоплательщика, который не может это сделать. В обязанности налогового агента в общем случае входит:

- исчисление суммы налога;

- удержание налога из доходов налогоплательщика, выплачиваемых налоговым агентом;

- перечисление налога в бюджет (п. 1, пп. 1 п. 3 ст. 24 НК РФ).

При этом не имеет значения, является ли сам налоговый агент плательщиком НДС. Даже если вы применяете какой-либо из спецрежимов или применяете общий режим, но освобождены от уплаты НДС, в указанных выше ситуациях вы должны будете выполнять обязанности налогового агента по НДС (Письмо Минфина от 05.10.2011 № 03-07-14/96).

Плательщики НДС, удержавшие и перечислившие налог в качестве налогового агента, смогут принять его к вычету (п. 3 ст. 171 НК РФ). Исключение составляют случаи уплаты налога в соответствии с пп. 4, 5, 5.1 ст.161 НК РФ.

Если НДС удержать невозможно

Если удержать НДС из доходов налогоплательщика вы не можете, поскольку между вами нет денежных расчетов, то о невозможности удержания налога и сумме образовавшейся задолженности плательщика перед бюджетом необходимо сообщить налоговикам (пп. 2 п. 3 ст. 24 НК РФ, п. 1 Постановления Пленума ВАС РФ от 30.07.2013 № 57). На это у налогового агента есть месяц со дня, когда стало известно о невозможности удержания НДС. Утвержденной формы для сообщения нет, поэтому можно направить в ИФНС письмо в произвольной форме.

Уплата НДС налоговым агентом

Перечислять в бюджет удержанный из доходов налогоплательщика НДС налоговый агент должен по месту своего нахождения. Исчисленную сумму налога нужно разделить на 3 и каждую из полученных сумм перечислить в бюджет не позднее 25 числа каждого из 3-х месяцев, следующих за кварталом, в котором сумма НДС была удержана (п. 1, 3 ст. 174 НК РФ). То есть, например, когда:

- перечислена оплата иностранной организации за поставленный товар (Письмо Минфина от 11.07.2012 № 03-07-08/177),

- перечислены деньги органу госвласти по договору аренды помещения;

- посредником получена оплата за реализованные товары (работы, услуги) иностранного лица (Письмо ФНС от 03.04.2009 № ШС-22-3/257@).

Иное правило установлено для перечисления сумм налога при приобретении облагаемых НДС работ и услуг у иностранной организации, не состоящей на учете в налоговых органах РФ. В этом случае НДС должен быть уплачен в бюджет одновременно с перечислением денег иностранцу (п. 4 ст. 174 НК РФ). Поэтому в банк нужно направлять сразу 2 платежки: одну на оплату работ или услуг иностранца, другую – на перечисление налога в бюджет (Письмо Минфина от 09.02.2012 № 03-07-08/33).

Особенности заполнения платежки на уплату налога

При оформлении платежки на перечисление НДС налоговый агент указывает в поле 101 код «02» (Приложение № 5 к Приказу Минфина от 12.11.2013 № 107н). А КБК должен быть поставлен тот же, что и при реализации товаров (работ, услуг) на территории РФ. В 2018-2019 гг. это 182 1 03 01000 01 1000 110.

Как заполнить декларацию по НДС налоговому агенту

В декларации по НДС налоговый агент в обязательном порядке заполняет титульный лист и раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента» (утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558@, п. 3 Порядка заполнения декларации).

В зависимости от того, по каким операциям вы являетесь налоговым агентом, раздел 2 декларации заполняется отдельно (п. 36 Порядка заполнения декларации):

- по каждому иностранному лицу;

- по каждому органу госвласти и управления, местного самоуправления.

Другие разделы включаются в декларацию при необходимости отражения в них соответствующих данных. Например, организации и ИП, являющиеся налогоплательщиками НДС, в обязательном порядке сдают в составе декларации раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика».

Скачать бланк декларации можно здесь.

Способы представления декларации налоговыми агентами

Налоговые агенты должны сдавать декларации по НДС в ту ИФНС, в которой состоят на учете. Некоторые из них вправе сами выбирать – сдавать им декларацию на бумаге или в электронном виде. Это налоговые агенты, которые одновременно:

- не являются посредниками, действующими в интересах другого лица;

- не являются плательщиками НДС, либо являются плательщиками, но освобождены от обязанности платить НДС (п. 5 ст. 174 НК РФ);

- не являются крупнейшими налогоплательщиками;

- имеют среднесписочную численность работников за предыдущий календарный год не более 100 человек (для вновь созданных организаций в указанный лимит должна укладываться численность работников) (п. 3 ст. 80 НК РФ).

Остальные налоговые агенты должны сдавать декларацию по НДС исключительно в электронном виде. Декларация же, представленная в ИФНС на бумаге, не будет считаться принятой. Из-за чего налоговики могут оштрафовать и заблокировать счета налогового агента (пп. 1 п. 3 ст. 76, п. 5 ст. 174 НК РФ, Письмо ФНС от 30.01.2015 № ОА-4-17/1350@).

Срок представления декларации

Декларация должна быть представлена налоговикам не позднее 25 числа месяца, следующего за истекшим кварталом (п. 5 ст. 174, ст. 163 НК РФ).

За непредставление декларации налоговому агенту грозит штраф (п. 1 ст. 119 НК РФ).

См. Калькулятор штрафа за непредставление налоговой декларации

Ответственность за неисполнение обязанностей налогового агента

За неудержание и/или неперечисление НДС в бюджет в установленный срок предусмотрен штраф в размере 20% от суммы неуплаченного налога (ст. 123 НК РФ). Вместе с тем штраф может быть применен, только если у налогового агента была возможность удержать этот налог из выплачиваемых налогоплательщику средств (п. 21 Постановления Пленума ВАС от 30.07.2013 № 57).

Но кроме штрафа с вас как с налогового агента могут взыскать еще недоимку и пени.

| Ситуация | Что могут взыскать с агента |

|---|---|

| Налоговый агент не удержал НДС из доходов иностранного лица, не состоящего на налоговом учете в РФ | — недоимка — пени, причем начисленные вплоть до момента уплаты налога (п. 2 Постановления Пленума ВАС от 30.07.2013 № 57, Письмо ФНС от 22.08.2014 № СА-4-7/16692 (по п. 2)) |

| Налоговый агент удержал, но не перечислил НДС в бюджет | — недоимка — пени (п. 1 ст. 46, п. 1, 7 ст. 75, п. 5 ст. 108 НК РФ, п. 2 Постановления Пленума ВАС от 30.07.2013 № 57) |

| Налоговый агент не удержал НДС из доходов налогоплательщика, хотя имел такую возможность (кроме ситуации 1) | — пени (п. 2 Постановления Пленума ВАС от 30.07.2013 № 57) |

Автор: Марина Климова – профессиональный бухгалтер и независимый налоговый консультант, автор более 70 книг и многочисленных статей по проблемам бухгалтерского учёта и налогообложения, к. э. н.

Статья адресована российским организациям и ИП, приобретающим на территории РФ товары (работы, услуги) у иностранных поставщиков, не действующих через свои обособленные подразделения в России.

Что осталось незыблемым?

Введение единого налогового платежа (ЕНП) с 2023 г. далеко не ограничивается изменением порядка заполнения платежных поручений на уплату налогов. Реформа гораздо масштабнее. В том числе, она коснулась налоговых агентов по НДС, существенно изменив для них «правила игры».

Тем не менее, российские покупатели по-прежнему исполняют функции налоговых агентов по исчислению, удержанию у налогоплательщика и перечислению в бюджет НДС при приобретении у иностранных лиц товаров (работ, услуг), местом реализации которых является территория Российской Федерации (п. 1, 2 ст. 161, п. 4 ст. 173, п. 10.1 ст. 174.2 НК РФ). Быть налоговым агентом придется в отношении иностранца, который:

- не состоит на учете в налоговых органах в РФ;

- состоит на учете в налоговых органах РФ только в связи с нахождением на территории России принадлежащих ему недвижимого имущества и (или) транспортных средств либо в связи с открытием счета в банке;

- состоит на учете в налоговых органах по месту нахождения обособленного подразделения в РФ, но не осуществляет через него реализацию товаров (работ, услуг) российскому покупателю.

Налоговые агенты обязаны выполнять свои функции вне зависимости от того, являются ли они сами налогоплательщиками НДС.

Налоговая база определяется налоговыми агентами, как и раньше, отдельно при совершении каждой операции по реализации товаров (работ, услуг) на территории Российской Федерации как сумма дохода от реализации этих товаров (работ, услуг) с учетом НДС (п. 1 ст. 161, п. 3 ст. 166, п. 10.1 ст. 174.2 НК РФ).

Порядок расчета рублевой суммы налога также не претерпел изменений: покупатель – налоговый агент применяет курс соответствующей валюты, установленный Центральным банком Российской Федерации на дату фактического осуществления им расходов, т.е. на дату оплаты товаров (работ, услуг) иностранному поставщику (п. 3 ст. 153 НК РФ). Обратите внимание: не имеют значения ни курс, оговоренный сторонами сделки, ни курс на дату уплаты налога в бюджет, ни курс на дату отгрузки; понятие курсовых разниц в гл. 21 «Налог на добавленную стоимость» НК РФ отсутствует.

Что изменилось кардинально?

НК РФ в редакции, действующей с 1 января 2023 г., больше не предусматривает, что налоговый агент должен перечислить НДС в бюджет в тот же день, когда произвел оплату иностранному поставщику.

Уплата налога производится в составе ЕНП за истекший налоговый период равными долями не позднее 28-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом. Специальных норм для налоговых агентов не установлено. Это правило не препятствует перечислить НДС в составе ЕНП в бюджет досрочно – частями или единовременно (п. 1 ст. 45 НК РФ).

В прошлом НК РФ увязывал право налогового агента на вычет НДС с уплатой налога в бюджет. Теперь же такой взаимосвязи нет.

Отсрочка уплаты налога налоговым агентом в бюджет без отсрочки вычета явно на руку покупателю.

Из совокупности норм п. 3 ст. 168, п. 3 ст. 171, п. 1 ст. 172 НК РФ делаем вывод, что для обоснованного вычета начиная с первого налогового периода 2023 г. налоговому агенту требуется:

- быть налогоплательщиком НДС;

- приобрести товары (работы, услуги) для осуществления операций, признаваемых объектами налогообложения НДС;

- составить счет-фактуру.

Но нужно, чтобы выполнялось еще одно условие для вычета – товары (работы, услуги) должны быть приняты на учет покупателем – налоговым агентом. Это следует из п. 12 ст. 171 и п. 9 ст. 172 НК РФ. Дело в том, что на вычет при предоплате может претендовать только налогоплательщик, которому соответствующий счет-фактуру выставил продавец. В нашем же случае налоговый агент формирует счет-фактуру самостоятельно и указанное условие не выполняется. К таким выводам давно пришли в ФНС России (Письмо ФНС РФ от 12.08.2009 № ШС-22-3/634@), а затем эта позиция была поддержана и ВАС РФ (Решение ВАС РФ от 12.09.2013 № 10992/13).

Напомним также, что налоговый агент лишен права выбирать, в каком именно налоговом периоде (периодах) заявить вычет. Это можно сделать только в налоговой декларации за тот квартал, когда выполнены все перечисленные выше условия (п. 3 ст. 171, п. 1.1 ст. 172 НК РФ, Письмо Минфина России от 14.07.2020 № 03-07-14/61018, Письмо ФНС России от 08.10.2021 № БВ-4-3/14235@).

Как заполнить налоговую декларацию?

Налоговый агент в налоговой декларации по НДС должен заполнить раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента» – отдельно по каждому иностранному лицу.

По строке 060 в этом разделе отражается сумма налога, подлежащая уплате в бюджет налоговым агентом.

По строке 070 – код операции, осуществляемой налоговыми агентами. Обратите внимание: в соответствии с коррективами, внесенными Приказом ФНС России от 12.12.2022 № ЕД-7-3/1191@ в порядок заполнения декларации, налоговые агенты в рассматриваемых нами случаях используют следующие коды:

- 1011720 – оказание иностранными организациями услуг в электронной форме, в том числе на основании договоров поручения, комиссии, агентских или иных аналогичных договоров, организациям и индивидуальным предпринимателям;

- 1011721 – реализация товаров, работ, услуг налогоплательщиками – иностранными лицами, указанными в пункте 1 статьи 161 НК РФ.

Эти коды необходимо применять на основании Приказа начиная с представления налоговой декларации по налогу на добавленную стоимость за 1-й квартал 2023 г. Ранее первый из этих кодов был рекомендован Письмом ФНС России от 28.09.2022 № СД-4-3/12845@, а второй – совсем новый. Он пришел на смену кодам 1011711 и 1011712, которые больше не применяются.

В разделе 9 «Сведения из книги продаж» налоговой декларации за этот же налоговый период отражаются сведения об операциях, по которым НДС был исчислен налоговым агентом, причем применительно к счетам-фактурам налогового агента в строке 010 «Код вида операции» раздела 9 указывается код «06».

В декларации за период, когда пора воспользоваться вычетом, налоговый агент заполняет раздел 8 «Сведения из книги покупок», отражая в нем свой счет-фактуру с кодом вида операции «06» (стр. 010), и вносит данные о сумме налога к вычету в раздел 3 «Расчет суммы налога, подлежащей уплате в бюджет».

Заполнение раздела 3 грозит вызвать затруднения. В обновленной налоговой декларации, бланк которой применяется начиная с отчетности за 1-й квартал 2023 г., строка 180 называется по-прежнему «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая вычету». Но ведь теперь условие об уплате налога в бюджет для вычета не актуально…

Значит ли это, что нужно включить сумму, которую налоговый агент в бюджет еще не уплатил, но уже принимает к вычету, в какую-то другую строку декларации? Давайте разберемся.

Возможно, подошла бы строка 120 «Сумма налога, предъявленная налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории Российской Федерации, подлежащая вычету в соответствии с пунктами 2, 2.2, 2.3, 2.4, 2.5, 4, 7, 11, 13 статьи 171 НК РФ, а также сумма налога, подлежащая вычету в соответствии с пунктом 5 статьи 171 НК РФ»? Нет, ведь налоговый агент заявляет вычет, руководствуясь не перечисленными пунктами, а п. 3 ст. 171 НК РФ.

Не подойдет и строка 130 «Сумма налога, предъявленная налогоплательщику-покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежащая вычету у покупателя»: иностранный поставщик счет-фактуру покупателю при предоплате не выставлял.

Выходит, что другие строки раздела 3, даже наиболее близкие к искомой по смыслу, не годятся. Остается только продолжать использовать строку 180, хотя ее название устарело, как и, по сути, указания по ее заполнению, приведенные в п. 38.20 Порядка заполнения раздела 3 декларации, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (ред. от 12.12.2022). ФНС России не внесла в них необходимые поправки, учитывающие рассмотренные нами нововведения. Никакими негативными последствиями это налогоплательщику не грозит, ведь он действует в соответствии с нормами НК РФ, а налоговая декларация сама по себе не диктует условий для вычета.

30 дней бесплатного тест-драйва веб-сервиса «Онлайн-Спринтер» для отправки отчётности в госорганы

- Всегда актуальные версии форм отчётности

- Сверка с бюджетом и с контрагентами – бесплатно во всех тарифах

- Удобная работа с отчётностью нескольких организаций

- Поддержка клиентов 24/7

Декларация по НДС налогового агента — обязательная отчетность при возникновении обязанности уплаты налога на добавленную стоимость за иное лицо. Порядок ее формирования зависит от того, является ли сама компания налогоплательщиком или нет.

Курс повышения квалификации «Все про НДС: от нуля до сложных моментов»

На практических примерах научим вас работать с НДС в любых ситуациях: разберем новые правила 2023 года по НДС, заполнение деклараций, применение льгот и обоснование вычетов.

Официальное удостоверение на 120 ак. часов в ФИС ФРДО Рособрнадзора.

Посмотреть программу

Кто такой налоговый агент

Налоговый агент — лицо, рассчитывающее и уплачивающее налог за налогоплательщика. Подробнее: о правах и обязанностях, возникающих при налоговом агентировании.

В отношении налога на добавленную стоимость такая ситуация возникает при (статья 161 НК РФ):

-

приобретении товаров (работ, услуг) на территории России у иностранных лиц, не стоящих на учете в ФНС РФ;

-

аренде государственного (муниципального) имущества у госорганов и органов местного самоуправления;

-

покупке государственного (муниципального) имущества у органов госвласти;

-

приобретении металлолома, макулатуры, вторичного алюминия, сырых шкур животных у налогоплательщиков;

-

иных случаях, поименованных в статье 161 НК РФ и разделе V приложения 1 к порядку заполнения, утвержденному приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Агент по НДС обязан:

-

рассчитать НДС к уплате по каждой сделке;

-

выставить счет-фактуру и зарегистрировать ее в книге продаж;

-

уплатить налог в бюджет;

-

сдать отчетность за отчетный квартал не позднее 25-го числа следующего месяца.

Как и по какой форме подается отчетность при агентском НДС

Действующий бланк, используемый при заполнении отчетности по налогу на добавленную стоимость арендатором по договору аренды нежилого муниципального имущества и в иных перечисленных выше случаях, утвержден приказом ФНС от 29.10.2014 № ММВ-7-3/558@. Предоставляется отчетность ежеквартально в ИФНС по месту нахождения организации.

С 3 квартала 2021 применяется новая форма отчетности, обновленная приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Связано это с введением системы прослеживаемости товаров.

Правила заполнения декларации

От того, является ли организация плательщиком НДС, зависит установленный порядок заполнения отчета (приложение 2 к приказу № ММВ-7-3/558@).

Если организация является плательщиком налога на добавленную стоимость, то дополнительно налоговый агент обязан заполнить раздел 2 декларации по НДС и перенести в раздел 9 данные книги продаж по операциям агентирования с кодом 06. Остальные разделы заполняются в стандартном порядке.

Налогоплательщик вправе принять к вычету уплаченный агентский налог при выполнении условий:

-

платеж перечислен в бюджет;

-

товары (работы, услуги) приняты к учету и приобретены для облагаемой деятельности;

-

оформлен счет-фактура в установленном порядке.

Центр обучения «Клерка» приглашает на бесплатный вебинар обо всех изменениях по НДС и другим налогам: обсудим тему с экспертом 30 сентября.

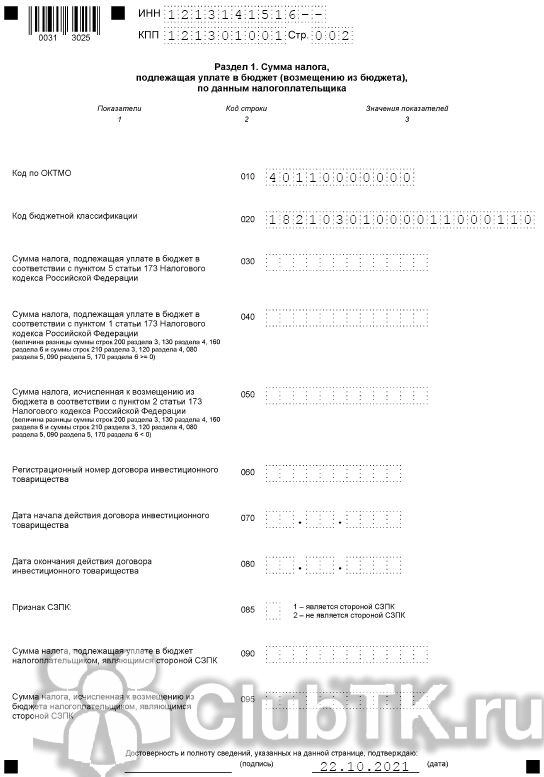

Пример

ООО «Clubtk.ru» является плательщиком НДС. В 3 квартале 2021, кроме обычных операций, общество арендовало недвижимое имущество у местной администрации. Сумма арендной платы ежемесячно составляла 30 000 руб. Организация ежемесячно исчисляла и уплачивала в бюджет налог в размере:

30 000 × 20 / 120% = 5000 руб.

После уплаты налог принят к вычету. Заполняя раздел 2, ООО «Clubtk.ru» указало:

-

в строке 070 — код операции 1011703, относящийся к аренде госимущества;

-

реквизиты госоргана, у которого арендуется имущество;

-

в строке 060 — сумму НДС к уплате налогового агента в декларации;

-

КБК и ОКТМО — указываются аналогичные заполнению при исчислении налога налогоплательщиком.

Образец заполнения декларации по НДС налоговым агентом при аренде муниципального имущества 2021 года налогоплательщиком

Перечень кодов всех операций, отнесенных к налогообложению в порядке агентирования, приведен в разделе V приложения 1 к порядку заполнения декларации, утвержденному приказом ФНС № ММВ-7-3/558@ от 29.10.2014.

Неплательщики НДС заполняют отчет в особом порядке. Обязательно включите в декларацию по НДС налогового агента на УСН (или иного неплательщика налога на добавленную стоимость) следующие разделы:

Образец заполнения декларации по НДС при аренде муниципального имущества в 2021 году для неплательщика

Штрафы за неисполнение обязанностей налогового агента

За несвоевременное предоставление отчетности пунктом 1 статьи 119 НК РФ предусмотрена ответственность: 5% от суммы неуплаченного налога за каждый месяц просрочки срока сдачи, но не более 30% от указанной суммы, но не менее 1000 руб.

Кроме того, не получив отчет, ИФНС вправе заблокировать банковские счета организации.

V. Порядок заполнения раздела 2

декларации «Сумма налога, подлежащая уплате в бюджет,

по данным налогового агента»

35. Раздел 2 декларации включает в себя показатель суммы налога, подлежащей уплате в бюджет, по данным налогового агента, указанного в статье 161 Кодекса, а также в пунктах 10 и 10.1 статьи 174.2 Кодекса, с указанием кода бюджетной классификации, на который подлежит зачислению сумма налога.

(см. текст в предыдущей редакции)

Код бюджетной классификации указывается в соответствии с законодательством Российской Федерации о бюджетной классификации.

36. Раздел 2 декларации заполняется налоговым агентом отдельно по каждому иностранному лицу, указанному в пункте 1 статьи 161 Кодекса; арендодателю (органу государственной власти и управления и органу местного самоуправления, предоставляющему в аренду федеральное имущество, имущество субъектов Российской Федерации и муниципальное имущество); продавцу в соответствии с договором, предусматривающим реализацию (передачу) государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями, составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования.

(см. текст в предыдущей редакции)

При наличии нескольких договоров с одним налогоплательщиком, в частности, с одним арендодателем (органом государственной власти и управления и органом местного самоуправления) раздел 2 декларации заполняется налоговым агентом на одной странице.

Налоговый агент, реализующий на территории Российской Федерации товары (работы, услуги, имущественные права) иностранных лиц, указанных в пункте 1 статьи 161 Кодекса, с участием в расчетах на основе договоров поручения, договоров комиссии или агентских договоров с указанными иностранными лицами, раздел 2 заполняет отдельно по каждому продавцу — иностранному лицу, указанному в пункте 1 статьи 161 Кодекса.

(в ред. Приказа ФНС России от 12.12.2022 N ЕД-7-3/1191@)

(см. текст в предыдущей редакции)

Налоговый агент, реализующий на территории Российской Федерации услуги в электронной форме, указанные в пункте 1 статьи 174.2 Кодекса, с участием в расчетах непосредственно с покупателем на основании договоров поручения, комиссии, агентских или иных аналогичных договоров, заключенных с иностранными организациями, оказывающими такие услуги, раздел 2 заполняет отдельно по каждой иностранной организации с учетом особенностей, предусмотренных пунктом 4 статьи 174.2 Кодекса.

(абзац введен Приказом ФНС России от 20.12.2016 N ММВ-7-3/696@)

В случае оказания услуг в электронной форме, указанных в пункте 1 статьи 174.2 Кодекса, с участием в расчетах нескольких посредников раздел 2 заполняет тот налоговый агент — посредник, который подлежит постановке на учет в налоговом органе и осуществляет расчеты непосредственно с покупателем независимо от наличия у него договора с иностранной организацией, оказывающей такие услуги.

(абзац введен Приказом ФНС России от 20.12.2016 N ММВ-7-3/696@)

Налоговый агент, уполномоченный осуществлять реализацию конфискованного имущества, имущества, реализуемого по решению суда, бесхозяйных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству, раздел 2 декларации заполняет на одной странице.

Раздел 2 декларации заполняется налоговым агентом, указанным в пункте 6 статьи 161 Кодекса, в случае реализации судна (гражданского воздушного судна) на территории Российской Федерации, если в течение 90 календарных дней со дня передачи этого судна (гражданского воздушного судна) налогоплательщиком покупателю (заказчику) государственная регистрация судна в Российском международном реестре судов (гражданского воздушного судна в Государственном реестре гражданских воздушных судов Российской Федерации) не осуществлена. Раздел 2 декларации заполняется налоговым агентом отдельно по каждому судну (гражданскому воздушному судну), находящемуся в его собственности по истечении указанных 90 календарных дней.

(в ред. Приказа ФНС России от 20.11.2019 N ММВ-7-3/579@)

(см. текст в предыдущей редакции)

Налоговые агенты, указанные в пункте 8 статьи 161 Кодекса, не являющиеся налогоплательщиками налога на добавленную стоимость или являющиеся налогоплательщиками налога на добавленную стоимость, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, раздел 2 декларации заполняют совокупно в отношении всех товаров, указанных в пункте 8 статьи 161 Кодекса, отгруженных всеми налогоплательщиками-продавцами за истекший налоговый период.

(абзац введен Приказом ФНС России от 28.12.2018 N СА-7-3/853@)

Раздел 2 декларации заполняется налоговым агентом, указанным в пункте 6.1 статьи 161 Кодекса, если в течение 90 календарных дней со дня передачи по договору аренды (лизинга) гражданского воздушного судна государственная регистрация гражданского воздушного судна в Государственном реестре гражданских воздушных судов Российской Федерации не осуществлена. Раздел 2 декларации заполняется налоговым агентом отдельно по каждому гражданскому воздушному судну, находящемуся в его собственности по истечении указанных 90 календарных дней.

(абзац введен Приказом ФНС России от 20.11.2019 N ММВ-7-3/579@)

Раздел 2 декларации заполняется налоговым агентом, указанным в пункте 6.2 статьи 161 Кодекса, при исключении данных о гражданском воздушном судне, реализованном на территории Российской Федерации, из Государственного реестра гражданских воздушных судов Российской Федерации. Раздел 2 декларации заполняется налоговым агентом отдельно по каждому гражданскому воздушному судну, находящемуся в его собственности на дату исключения из Государственного реестра гражданских воздушных судов Российской Федерации.

(абзац введен Приказом ФНС России от 20.11.2019 N ММВ-7-3/579@)

37. При заполнении раздела 2 декларации необходимо указать:

ИНН и КПП налогового агента; порядковый номер страницы.

37.1. При заполнении раздела 2 декларации налоговыми агентами, указанными в пункте 8 статьи 161 Кодекса, не являющимися налогоплательщиками налога на добавленную стоимость или являющимися налогоплательщиками налога на добавленную стоимость, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, в строках 010 — 030 ставится прочерк.

(п. 37.1 введен Приказом ФНС России от 28.12.2018 N СА-7-3/853@)

37.2. При заполнении раздела 2 декларации отделением иностранной организации, состоящей на учете в налоговых органах в качестве налогоплательщика, уполномоченным осуществлять централизованный порядок представления декларации и уплаты налога на основании пункта 7 статьи 174 Кодекса, по строке 010 отражается КПП подразделения иностранной организации, за которое уполномоченное отделение представляет раздел 2 декларации и уплачивает налог.

37.3. По строке 020 указывается наименование иностранного лица, указанного в пункте 1 статьи 161 Кодекса, либо состоящего на учете в соответствии с пунктом 4.6 статьи 83 Кодекса; арендодателя (органа государственной власти и управления и органа местного самоуправления, предоставляющего в аренду федеральное имущество, имущество субъектов Российской Федерации и муниципальное имущество); продавца в соответствии с договором, предусматривающим реализацию (передачу) государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну Российской Федерации, казну республики в составе Российской Федерации, казну края, области, города федерального значения, автономной области, автономного округа, а также муниципального имущества, не закрепленного за муниципальными предприятиями и учреждениями, составляющего муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования.

(см. текст в предыдущей редакции)

При исполнении обязанностей налоговых агентов в случаях, предусмотренных пунктами 4, 6, 6.1, 6.2 статьи 161 Кодекса, в строке 020 раздела 2 ставится прочерк.

(в ред. Приказа ФНС России от 20.11.2019 N ММВ-7-3/579@)

(см. текст в предыдущей редакции)

37.4. По строке 030 отражается ИНН лица, указанного по строке 020 (при его наличии), при отсутствии — ставится прочерк.

37.5. По строке 040 отражается код бюджетной классификации.

37.6. По строке 050 отражается код в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (ОКТМО) налогового агента. При заполнении показателя «Код по ОКТМО» указывается код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого осуществляется уплата налога налоговым агентом.

37.7. По строке 060 отражается сумма налога, подлежащая уплате в бюджет налоговым агентом.

Налоговыми агентами, перечисленными под кодами 1011703, 1011705, 1011707, 1011709, 1011716, 1011717, 1011718, 1011719, 1011720, 1011721, приведенными в приложении N 1 к настоящему Порядку, по строке 060 раздела 2 отражается сумма налога, исчисленная в порядке, определенном статьей 161 Кодекса и пунктом 4 статьи 173 Кодекса, с учетом пункта 10 статьи 154 Кодекса, с применением налоговых ставок, установленных пунктами 2 — 4 статьи 164 Кодекса, подлежащая уплате в соответствии с пунктом 1 статьи 174 Кодекса.

(см. текст в предыдущей редакции)

Абзац утратил силу. — Приказ ФНС России от 12.12.2022 N ЕД-7-3/1191@.

(см. текст в предыдущей редакции)

Абзац утратил силу. — Приказ ФНС России от 28.12.2018 N СА-7-3/853@.

(см. текст в предыдущей редакции)

Налоговыми агентами, перечисленными под кодом 1011714, приведенным в приложении N 1 к настоящему Порядку, по строке 060 раздела 2 отражается сумма налога, исчисленная в порядке, определенном пунктом 5 статьи 161 Кодекса с учетом особенностей, предусмотренных пунктом 4 статьи 174.2 Кодекса, пунктом 4 статьи 173 Кодекса и пунктом 10 статьи 154 Кодекса, с применением налоговой ставки, установленной пунктом 4 статьи 164 Кодекса, и подлежащая уплате в соответствии с пунктом 1 статьи 174 Кодекса.

(абзац введен Приказом ФНС России от 20.12.2016 N ММВ-7-3/696@; в ред. Приказа ФНС России от 28.12.2018 N СА-7-3/853@)

(см. текст в предыдущей редакции)

Налоговыми агентами, указанными в пункте 8 статьи 161 Кодекса, не являющимися налогоплательщиками налога на добавленную стоимость или являющимися налогоплательщиками налога на добавленную стоимость, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, перечисленными под кодом 1011715, приведенным в приложении N 1 к настоящему Порядку, по строке 060 раздела 2 отражается итоговая сумма налога, исчисленная к уплате в бюджет в соответствии с пунктом 4.1 статьи 173 Кодекса.

(абзац введен Приказом ФНС России от 28.12.2018 N СА-7-3/853@)

37.8. По строке 070 отражается код операции, осуществляемой налоговыми агентами, указанными в статье 161 Кодекса, а также в пунктах 10 и 10.1 статьи 174.2 Кодекса. Код операции указывается в соответствии с приложением N 1 к настоящему Порядку.

(см. текст в предыдущей редакции)

37.9. В случаях, предусмотренных в пунктах 4 и 5 статьи 161 Кодекса (за исключением налоговых агентов, перечисленных под кодом 1011714, приведенным в приложении N 1 к настоящему Порядку), сумма налога, подлежащая уплате в бюджет, отражаемая по строке 060, исчисляется с учетом показателей, отражаемых по строкам 080, 090 и 100 раздела 2 декларации в следующем порядке.

(в ред. Приказа ФНС России от 20.12.2016 N ММВ-7-3/696@)

(см. текст в предыдущей редакции)

По строке 080 отражается сумма налога, исчисленная налоговым агентом по отгруженным за данный налоговый период товарам (выполненным работам, оказанным услугам, переданным имущественным правам).

По строке 090 отражается сумма налога, исчисленная налоговым агентом с оплаты, частичной оплаты, полученной в указанном налоговом периоде, в счет предстоящей отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав).

При отсутствии суммы налога по строке 080 сумма налога, отраженная по строке 090, переносится в строку 060.

При отсутствии суммы налога по строке 090 сумма налога, отраженная по строке 080, переносится в строку 060.

В случае если моментом определения налоговой базы у налогового агента является день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав), то на день отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав) в счет поступившей оплаты, частичной оплаты также возникает момент определения налоговой базы, при этом сумма налога, исчисленная с оплаты, частичной оплаты и отраженная по строке 090 раздела 2 декларации в данном налоговом периоде и (или) предыдущих налоговых периодах, подлежит вычету (в доле, не превышающей сумму налога, исчисленную при отгрузке товаров, выполнении работ, оказании услуг, передачи имущественных прав, в счет предстоящей поставки которых получена предоплата). Указанная сумма налога отражается налоговыми агентами по строке 100 раздела 2 декларации. В данном случае сумма налога, подлежащая уплате в бюджет, исчисляется налоговым агентом как сумма строк 080 и 090, уменьшенная на величину строки 100, и отражается по строке 060 раздела 2 декларации.

Налоговые агенты, перечисленные под кодом 1011714, приведенным в приложении N 1 к настоящему Порядку, по строкам 080, 090 и 100 ставят прочерк.

(абзац введен Приказом ФНС России от 20.12.2016 N ММВ-7-3/696@)