Как вести семейный бюджет, чтобы хватало на всё: подробная инструкция

Счета, еда, развлечения, отпуск — на всё это нужны финансы. А ведь ещё есть непредвиденные траты, да и подушку безопасности никто не отменял. Вместе с Национальным проектом «Жильё и городская среда» разбираемся, как распределять семейный бюджет, чтобы не оставаться без денег к концу месяца.

Что такое семейный бюджет

Это не обязательно общий котёл, куда идут все финансы. Бюджет бывает разным, но в целом — это учёт заработанных членами семьи денег и планирование расходов.

Он поможет вам:

- рассчитывать средства на месяц, полгода, год;

- быть готовыми к непредвиденным трудностям (сломался холодильник или затопили соседи);

- планировать крупные покупки;

- не ругаться с домашними из‑за денег.

Из чего он состоит

Доходы

Это зарплата всех работающих членов семьи. Сюда же относятся проценты от вкладов, случайные подработки и фриланс, подарки на праздники, пенсия, социальные пособия и любые другие дополнительные вливания.

Расходы

Траты всех членов семьи. Эта часть бюджета состоит из нескольких категорий.

- Общие расходы. Питание, счета за квартиру, услуги связи, проезд на общественном транспорте, обслуживание автомобиля (если им пользуются все), семейный отдых, кредиты.

- Непредвиденные расходы. Поломка сантехники или гаджетов, получение медицинской помощи или другие траты, которые не спланировать заранее.

- Личные расходы. Прописываются для каждого отдельно. Сюда входят покупка одежды и обуви, развлечения с друзьями, плановые походы к врачу, получение образования, покупка подарков, оплата секций и кружков для ребёнка, траты на домашних питомцев.

Перед началом месяца пропишите примерные лимиты в каждой из категорий, чтобы случайно не потратить больше, чем получили.

Накопления

Средства, которые остаются после распределения денег на расходы. В накопления могут входить:

- Подушка безопасности. Она нужна всем! Это средства, которые спасут в любых финансовых трудностях: помогут покрыть дорогое лечение, пережить увольнение, отремонтировать заглохшую машину. Размер подушки безопасности должен быть не меньше трёх окладов: чтобы безболезненно накопить её, можно откладывать по 10% от доходов ежемесячно.

- Деньги на крупные покупки. Например, отпуск, машину или новое жильё.

- Активы и ценное имущество. Инвестиции, автомобиль, недвижимость — любые варианты ценностей. У таких накоплений есть бонусы — например, инвестиции могут расти за счёт процентов и становиться источниками пассивного дохода.

Собственное жильё даёт ощущение стабильности и сокращает ежемесячные расходы — платить арендодателю не нужно. Выгодно приобрести квартиру в новостройке в любом регионе России до 1 июля 2022 года можно с льготной программой ипотечного кредитования. Ставка на весь срок будет равна 7% или даже меньше. Программа позволяет выбрать квартиру и в строящемся, и в уже готовом жилье. Единственное условие — это должен быть первичный рынок недвижимости. Максимальная сумма кредита — 3 миллиона рублей, а сумма первоначального взноса — 15%.

Узнать подробнее

Каким бывает семейный бюджет

Раздельный

Каждый распоряжается своей зарплатой как хочет, а общие расходы оплачиваются по очереди. Такой вид бюджета даёт финансовую независимость и ограждает от ненужных согласований. Но не всегда.

Важно учитывать уровень доходов. Если оба партнёра имеют хорошую зарплату — раздельный семейный бюджет им прекрасно подойдёт. Если же доход неравноценный, особенно когда у одного партнёра он ниже уровня финансовой стабильности, — такой вид бюджета может привести к конфликтам.

Также во избежание ссор при раздельном бюджете важно заранее оговаривать очерёдность оплаты общих расходов, чтобы не оказаться в ситуации, когда оба партнёра потратили всё на себя или детей, а счета остались неоплаченными.

Совместный

Все заработанные деньги кладутся в общий бюджет. В совместном управлении финансами две роли — добытчик и распределитель. Партнёры могут совмещать их или разделить между собой. Есть и третий вариант — все финансовые вопросы берёт на себя один человек. Это тоже нормально, если такая ситуация всех устраивает.

У совместного семейного бюджета есть два плюса:

- Он максимально прозрачный — все понимают, сколько средств в семье и на что они уходят.

- С ним проще копить на крупные покупки: машину, квартиру, загородный дом.

Но есть и минус — трудности со справедливым распределением средств на личные расходы. Особенно сложно прийти к общему решению будет, если у супругов существенно разный заработок или один из партнёров не зарабатывает вообще.

Смешанный

Сочетание раздельного и совместного бюджетов. Часть зарплаты остаётся у члена семьи, заработавшего деньги, часть идёт в общий котёл. Первая покрывает личные расходы, вторая — общие.

Единственная возможная проблема в этом случае — споры по размеру взносов в общий котёл. Они должны быть соразмерны доходам и достаточны для оплаты всех необходимых статей расходов.

Как вести семейный бюджет

Первым делом нужно объективно оценить материальное положение. Для этого в течение месяца записывайте в электронную таблицу или блокнот доходы и каждый потраченный рубль: отмечайте точную сумму и на что она пошла.

Затем сложите расходы и сравните их с доходами. Так вы сможете проанализировать, насколько рационально тратится бюджет, отметить статьи, превышающие желаемые показатели, и увидите, на чём можно экономить.

После приступайте к оформлению семейного бюджета. Для этого можно самостоятельно сделать сводную таблицу в Excel или пользоваться готовыми инструментами в любом мобильном приложении для контроля за финансами, например «Дзен‑мани», Toshl, «Домашняя бухгалтерия». Постарайтесь спрогнозировать необходимую сумму расходов на ближайший месяц и распишите лимиты. Затем регулярно вносите реальные данные. Первые пару месяцев цифры могут не сходиться — не переживайте, на притирку нужно время.

Вот несколько полезных правил, которые облегчат контроль за бюджетом.

- Назначьте главного. Даже если бюджет раздельный, строка общих расходов остаётся. Чтобы холодильник не пустовал и счета были оплачены вовремя, лучше, чтобы за этим следил самый ответственный член семьи.

- Заведите счёт для общих расходов. Так средства, необходимые для оплаты коммунальных услуг, не уйдут незаметно на поездки на такси, кино или что‑нибудь ещё.

- Составляйте бюджет на долгое время вперёд. На квартал, полгода или год. Это важно для крупных покупок: вы будете представлять, сколько денег нужно отложить, чтобы успеть накопить на запланированное.

Как экономить

Чтобы деньги не улетали в никуда и не тратились за месяц до последней копейки, можно пользоваться разными хитростями.

- Платить наличкой или картой с кешбэком. В первом случае удобнее контролировать остаток и сложнее незаметно потратить лишнее. Во втором — вернётся часть стоимости покупки (в рублях или бонусах).

- Отказаться от одноразовых пакетов. Заменить их шопером — он стоит дороже, но прослужит несколько лет. И в пересчёте окажется дешевле, чем 50 или 100 одноразовых пакетов.

- Вести список покупок. Составляйте его перед каждым походом в магазин, чтобы не соблазниться на ненужное.

- Готовить обед дома. Это выгоднее, чем постоянно ходить в кафе или заказывать доставку. Чтобы не стоять у плиты каждый день, можно сделать заготовки, заморозить их и доставать по необходимости.

- Искать скидки и акции. В том числе проверять журналы со спецпредложениями в супермаркетах, заранее покупать билеты для путешествий и следить за сезонными распродажами.

Чтобы приобрести квартиру в новостройке в ипотеку с льготными условиями, нужно лишь выбрать жильё и обратиться в один из банков, участвующих в программе льготной ипотеки. А их более 60. Заёмщик вправе выбрать любой удобный и подходящий по условиям. Купить недвижимость так может любой совершеннолетний житель России: требований к семейному положению и достатку в программе нет. Наличие другой квартиры в собственности также не имеет значения. Важно: дополнительные требования могут быть установлены кредиторами.

Взять льготную ипотеку

На чём экономить не стоит

Задача семейного бюджета — оптимизировать доходы и расходы, а не сохранить как можно больше денег нетронутыми. Поэтому не стоит отказывать себе во всём, в частности делать что‑то из этого списка:

- Жалеть деньги на здоровье. Недуг со временем может прогрессировать, а лечение — становиться только дороже.

- Не платить по счетам. Пропустить один месяц не страшно, но потом начнут капать проценты, а если совсем затянуть — воду или электричество могут отключить.

- Покупать дешёвую одежду и обувь только из‑за цены. Если вещь плохого качества, не вписывается в ваш гардероб или совсем вам не нравится — она быстро отправится на свалку или будет пылиться в шкафу. Лучше сразу доплатить за качество.

- Лишать себя всех развлечений. Экономия на отдыхе может привести к накопленной усталости. А в таком состоянии очень сложно сохранить ресурс. Кроме того, есть риск в какой‑то момент сорваться и спустить на развлечения все накопления.

Что такое семейный бюджет и зачем он нужен

Личный бюджет— это финансовый документ, где доходы и расходы расписываются по статьям. Он помогает учитывать и контролировать личные финансы, планировать и достигать поставленных финансовых целей.

В моем окружении есть люди с разным достатком. Одни зарабатывают 30 000 ₽ в месяц, другие — от 100 000 ₽. Объединяет их одно — у них никогда нет денег на крупные покупки и отпуск, но несколько кредитов у каждого.

В моей семье все иначе. При ежемесячном доходе значительно меньше 50 000 ₽ на человека мы путешествуем по два раза в год и активно инвестируем излишки. А все благодаря учету личных финансов.

Если человек регулярно перехватывает в долг до зарплаты пару тысяч рублей, не может ответить на вопрос, сколько он тратит в месяц, а на крупную покупку берет кредит, возможно, он не умеет управлять своими финансами. И деньги начинают управлять им. Переломить ситуацию поможет семейный бюджет.

Виды личного бюджета

Мы будем говорить о ведении бюджета в семье, поэтому логично использовать термин «Семейный бюджет».

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода. Нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло. Мы с мужем вместе 22 года и все делаем сообща. Дети тоже воспитывались так, чтобы понимали, откуда приходят деньги и куда уходят. Всегда с сочувствием наблюдала в магазинах, когда ребенок устраивает истерику по поводу покупки новой игрушки.

На протяжении последних лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный. Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный. Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Юлия Чистякова

автор статьи

Четыре года назадмоя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет свой единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Три способа вести бюджет

Способ 1 — бумажный вариант. Самый доступный способ, но и самый неудобный. Я начинала с него, и меня хватило на 1 месяц. Может, именно поэтому многие семьи забрасывают вести бюджет едва начав. Каждый день я записывала расходы в столбик, а в конце месяца на калькуляторе считала итоги. Времени уходило очень много. Не советую.

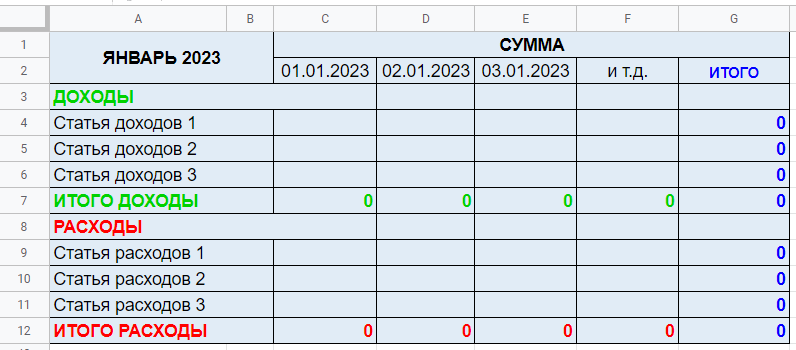

Способ 2 — Excel и Google Таблицы. Электронные таблицы — быстро и удобно. Можно под себя настроить статьи доходов и расходов, выделить цветом необходимые параметры. С помощью формул программа автоматически рассчитает итоги, тогда на весь процесс уйдет 2–3 минуты в день. Минус Excel в том, что нужно каждый раз сохранять изменения. Google Таблицы это делают в облаке автоматически.

Если нет желания самостоятельно разработать таблицу, можно воспользоваться готовым шаблоном. В Google Диске нажмите Создать — Google Таблицы — Использовать шаблон. Выберите «Годовой семейный бюджет» или «Месячный бюджет».

Шаблон по ведению месячного семейного бюджета

Способ 3 — специальные программы и мобильные приложения. Таких программ очень много, например, «Дребеденьги», «Дзен-мани», CoinKeeper. Есть платные, бесплатные и условно-бесплатные. Надо тестировать и выбирать самую удобную. Смотрите, понятен ли интерфейс, есть ли адаптация для телефона и компьютера. Оцените дополнительные возможности, например, синхронизацию с карточками банка, построение диаграмм.

Юлия Чистякова

Автор статьи

Я остановилась на Google Таблицах. Один раз разработала таблицу учета под себя и вот уже пять лет ничего не меняю. Не стала усложнять процесс: формулы элементарные, графики не строю, процент достижения цели не рассчитываю. Мобильные приложения не прижились по причине навороченности интерфейса, многие функции которого мне просто не нужны.

Этапы ведения бюджета

Рассмотрим, как правильно составлять семейный бюджет, чтобы в любое время дня и ночи мы смогли ответить на вопросы: «Сколько и куда мы тратим?» и «Сколько есть денег на текущие расходы?»

Этап 1. Сформулировать цель. Ведение бюджета ради самого бюджета — пустая трата времени. Информация о том, куда вы тратите и сколько получаете, ничего не даст. Составление семейного бюджета имеет смысл только в случае, когда есть конкретная финансовая цель. Это не должна быть абстрактная мечта: хочу в отпуск на море или хочу избавиться от долгов.

На этом этапе нужно четко обозначить цель, определить, сколько денег понадобится на ее достижение, определить сроки, выбрать вариант накопления для достижения задачи — депозит,инвестиционные фонды, акции и облигации.

Юлия Чистякова

Автор статьи

Пять лет назадмы сформулировали для себя цель — через семь лет иметь два миллиона рублей на обучение младшей дочери в столичном университете. Для этого открыли индивидуальный инвестиционный счет (ИИС) и регулярно покупаем на него активы. Сумму накопления рассчитали с помощью инвестиционного калькулятора и заложили ее в ежемесячные расходы.

Этап 2. Собрать исходную информацию. До начала планирования семейного бюджета мы хотели получить полную картину, откуда приходят и куда уходят деньги. Для этого в течение 1 месяца я проводила мониторинг — ежедневно записывала все поступления и траты в Google Таблицах.

Не рекомендую закрывать глаза на мелкие траты. Например, чашечка кофе в кафе, журнал, такси до дома. Из этих мелочей и образовывается «черная дыра», в которую ежемесячно уходит львиная доля заработка. Сформируйте список статей доходов и расходов.

Я включила статьи, которые существенно влияли на наш бюджет.

Например, если я ежемесячно посещаю салон красоты, то затраты отражаю в списке отдельной строкой. То же самое касается оплаты кружков ребенка, собственного образования, покупки лекарств. Мы живем в частном доме, поэтому статья на его содержание является существенной, особенно в весенне-летний период.

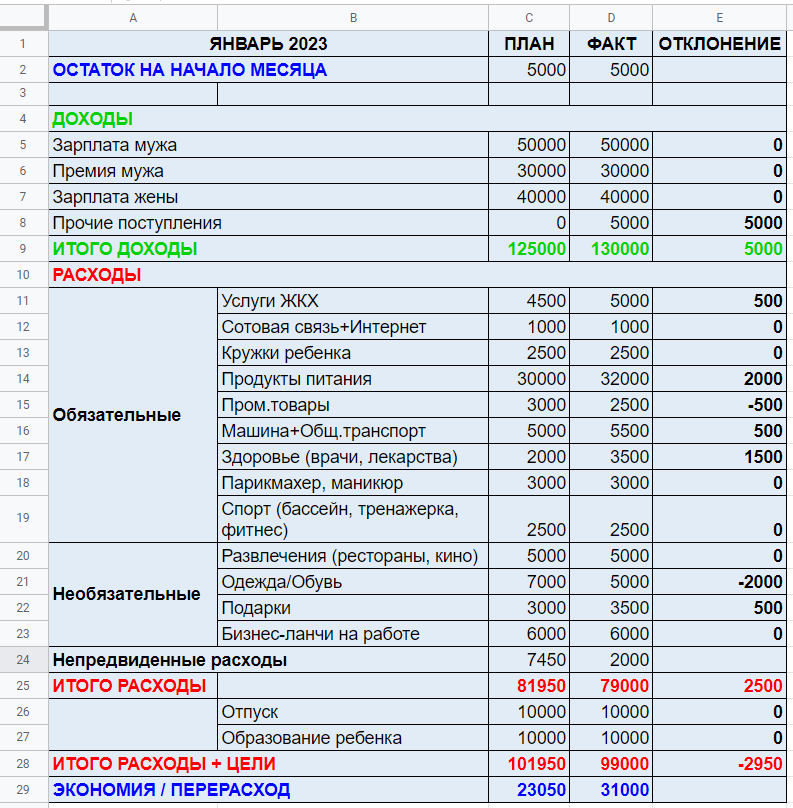

Таблица моего домашнего учета

| Доходы | Расходы |

|---|---|

| 1. Заработная плата мужа | 1. Коммунальные платежи |

| 2. Премия мужа | 2. Налоги |

| 3 .Доходы мои | 3. Сотовая связь и интернет |

| 4. Другие источники | 4. Образование |

| 5. Питание и промтовары | |

| 6. Транспорт | |

| 7. Здоровье и красота | |

| 8. Развлечения | |

| 9. Одежда и обувь | |

| 10. Дом, сад и огород |

В Google Таблицах я сделала простую таблицу, куда каждый день в течение месяца заносила доходы и расходы нашей семьи. Здесь не стояло цели накопить или сэкономить. Главное — получить полную картину состояния семейных финансов.

Таблица учета доходов и расходов на месяц в Google Таблицах

Этап 3.Проанализировать данные. В конце месяца подвела итоги по каждой статье. Это были наши отправные точки для плана на следующий месяц. Подсчитала разность доходов и расходов. Выделила обязательные и необязательные платежи. Цель — не просто разобраться в цифрах, а понять, откуда деньги приходят и куда расходуются.

Например, для нашей семьи к необязательным расходам относятся Развлечения, Одежда/Обувь, Дом, сад и огород. Это означает, что в случае форс-мажора мы легко можем отказаться от этих трат.

Этап 4.Найти резервы. Если видите «минус» в разнице доходов и расходов, начинайте искать резервы. Оцените, на какие статьи ушло больше всего денег, и являются ли они обязательными для вашей семьи. Например, покупка продуктов, оплата коммуналки — обязательные расходы. Платная подписка на фильмы, еженедельные походы по распродажам не являются жизненно важными тратами.

Потом я приступила к полноценному ведению семейного бюджета. Вид таблицы учета доходов и расходов изменился. Появились графы «План» и «Факт», деление на обязательные и необязательные платежи, подсчет экономии или перерасхода.

Этап 5. Запланировать доходы и расходы на месяц. Проанализировав бюджет за предыдущий месяц, мы всей семьей составляем план на следующий с учетом наших финансовых целей. Обсуждаем, на какие статьи расходов стоит увеличить деньги в следующем месяце.

Например, в марте мужу надо пройти техобслуживание автомобиля. Мы примерно определились с его стоимостью и заложим сумму в статью расходов на март. Премию мужа, которую ожидаем в конце января, включили в план на январь.

Пример ведения семейного бюджета для условной семьи из четырех человек: двоихвзрослых и двоих детей

Этап 6. Проанализировать результаты и скорректировать план. В конце месяца я сравниваю план с фактом. Провожу корректировки на следующий месяц, если необходимо. В нашем примере мы получили экономию в 31 000 ₽ — ее можно потратить на незапланированные покупки или инвестировать. В нашей семье все излишки отправляются на брокерский счет.

Юлия Чистякова

автор статьи

Считаю важным каждой семье в 2023 году иметь финансовую подушку на случай форс-мажора. Обстановка в мире и стране непредсказуемая. Потеря работы или сокращение зарплаты может стать реальностью. А если к этим проблемам добавятся незапланированные траты, например, на лечение или ремонт, без резерва не обойтись. Запланируйте в своих ежемесячных расходах еще одну статью — «Подушка безопасности».

Чек-лист по ведению семейного бюджета

- Договориться с членами семьи, что будете вести семейный бюджет

Объясните преимущества и подготовьте ответы на возможные возражения. - Выбрать способ ведения бюджета

Блокнот, таблица Excel или Google, приложение на смартфон или компьютер. - Записывать в течение месяца все доходы и расходы

Обязательно указывайте наименование статьи, например, счет за газ, покупка продуктов. Будьте дисциплинированными — это один из принципов ведения семейного бюджета. - Подвести итоги первого месяца

Определите разницу между доходами и расходами. - Сформулировать финансовую цель или цели

Укажите срок ее достижения и необходимую сумму. Включите расходы на ее реализацию в бюджет. Если на реализацию цели не хватает средств, определить возможные резервы: как снизить затраты и повысить доход. - Подготовить удобную таблицу на следующий месяц

Выделите категории доходов и затрат, колонки План и Факт. Включите затраты на достижение цели. - Подвести итоги второго месяца

Проанализируйте, где удалось выполнить план или даже его улучшить, а где нет, и почему. - Скорректировать план на третий месяц

При составлении бюджета учтите итоги предыдущего месяца.

Семейный бюджет поможет в любой момент узнать, сколько у вас денег на текущие траты, куда они уходят и откуда приходят, переосмыслить свои расходы, заставить мозг обдумать варианты повышения доходов. У вас будет четкий план достижения цели, который оградит от эмоциональных покупок и ненужных трат. В семье воцарится мир и покой, потому что отпадет мучивший всех вопрос «Где деньги?». Убеждена, что это стоит затраченного на ведение семейного бюджета времени.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Готовые решения и примеры, как лучше вести семейный бюджет. Бесплатные Шаблоны для Excel, примеры ведения учета в тетради, программы и приложения для домашней бухгалтерии.

При наступлении любой кризисной ситуации мы жалеем о том, что не откладывали деньги раньше.

Процент семей, контролирующих семейные и личные финансы за последние 5 лет вырос более чем в два раза.

Однако, только 10 % россиян смогут прожить на свои сбережения больше 3 месяцев. У абсолютного большинства, при прекращении поступления средств, денег хватит на 2 месяца. Это исследование не учитывает форс-мажорные обстоятельства, например, необходимость дорогостоящего лечения.

Зачастую люди не ведут учет личных финансов, обосновывая это своими малыми доходами. Но ведь все обеспеченные люди начинали одинаково – брали свои финансы на контроль.

Увольнение, болезнь, наступление пенсионного возраста – к таким ситуациям лучше быть готовым. Если организовать личные финансовые потоки сейчас, вы сможете уйти на пенсию раньше, например, в 50 лет.

Краткий гид:

- Почему важен семейный бюджет

- Из чего складывается семейный бюджет

- Как вести семейный бюджет в Excel

- Как вести семейный бюджет в тетради

- Как вести домашнюю бухгалтерию на компьютере (ТОП программ)

- Домашняя бухгалтерия на телефоне (ТОП приложений)

- С чего начать составление семейного бюджета

- Как составить семейный бюджет – пошаговая инструкция

- Как правильно распределять семейный бюджет

- Домашняя бухгалтерия

- Правила управления семейными финансами

- Как планировать семейный бюджет

- Основные ошибки при ведении домашней бухгалтерии

- Рекомендации по ведению домашней бухгалтери

- Основные принципы семейного бюджета

- Как создать финансовую «подушку безопасности»

- Советы экспертов

Почему важен семейный бюджет

У вашего планирования личных финансов должна быть цель, которая важна вам. Рассматривать структуры бюджетов, выбирать способы его ведения и лайфхаки бессмысленно без понимания зачем вы это делаете.

Человек может многое – если хочет этого.

Возможные цели ведения бюджета:

- Избавление от долгов;

- Жильё;

- Крупные покупки без кредитной карты;

- Возможность пойти с заболевшим ребенком в отпуск без сохранения зарплаты;

- Покупка машины;

- Накопление на учебу ребенка;

- Оказание регулярной помощи родителям;

- Пассивный доход к выходу на пенсию.

У вас могут быть подобные цели, или совершенно другие. Они могут меняться с течением времени, достигаться или терять актуальность. Главное, планирование личных финансов должно выполняет свою функцию – улучшение качества вашей жизни.

Как только цели определены, можно двигаться дальше. Продумать, будет ли семейный бюджет совместным или раздельным, кого назначить главным по финансам, какие сферы вашей жизни будут учитываться и на чем экономить нельзя.

Причины, по которым следует научиться планированию семейного бюджета:

- Учет финансов поможет поставить цели и работать в нужном направлении. Если все время тратить на красивые, но бесполезные в долгосрочной перспективе вещи, у вас не получится заработать на отпуск, машину или квартиру.

- Вы поймете, сколько денег тратится на спонтанные расходы, что позволит пересмотреть некоторые бесполезные привычки. Возможно, вы найдете вещи, на которые уходит слишком много денег, и постараетесь минимизировать средства на них.

- Организация личных финансов расставляет приоритеты. Это помогает быстрее закрыть накопившиеся долги (например, если у вас есть кредитная карта, которую никак не получается оплатить).

- Жизненные неурядицы и чрезвычайные ситуации (развод, болезни, увольнение) могут закончиться финансовым кризисом. Планируя семейный бюджет, вы научитесь формировать резервный фонд, который поможет вам в таких ситуациях.

- При совместном ведении бюджета и принятии решений, кончатся ссоры и недосказанности на фоне бездумных трат. Это важнейший шаг, необходимый для укрепления семейных отношений.

Из чего складывается семейный бюджет

Любой бюджет состоит из доходов и расходов. Доходы: заработная плата, доход от вкладов, дивиденды, подарки, подработки, и даже овощи выращенные на даче. К расходам семейного бюджета относятся все траты семьи: на питание, отдых, обучение, одежду, различные коммунальные платежи, кредиты.

Начать учет личных финансов необходимо с того, что на протяжении месяца записывать все поступления и расходы средств. Анализ этих записей позволит составить семейный бюджет на месяц.

Вам может показаться, что вы и так полностью контролируете свои деньги.

Что ж, распределите средства по статьям, и попробуйте в течение месяца не выйти за установленные рамки. Только записи продолжайте вести. Скорее всего, вас ждет потрясение. Или вы удивительный человек, который читая статьи о финансах, убеждается что он все делает верно.

Ведение бюджета не должно быть трудоемким и громоздким. Подбирайте способ ведения учета исходя из ваших привычек и возможностей. Если будет неудобно, вы скорее всего бросите разочаровавшись.

Чаще всего для контроля за деньгами в семье используют компьютер, телефон или канцелярскую книгу. То есть Excel, различные приложения на телефон или аналог кэш-блокнота. Посмотрим на основные варианты подробнее.

Как вести семейный бюджет в Excel

Одним из инструментов ведения учета является программа Excel. В нее можно внести неограниченное количество статей учета. Благодаря формулам, каждая транзакция будет моментально пересчитывать итоговые суммы за месяц, неделю или день.

Этот способ популярен, и существует множество готовых шаблонов для ведения месячного и годового бюджетов. Эти шаблоны легко настроить под ваши потребности.

Вести учет в Экселе можно так:

- Сами в Excel делаете таблицу, вписываете формулы и пользуетесь;

- Находите уже готовый шаблон, скачиваете и изменяете под себя:

Скачать — Таблица Excel — Семейный бюджет на 1 месяц

Скачать шаблон в Excel — Семейный бюджет

Lite шаблон для ведения семейного бюджета в Excel

Продвинутый шаблон для ведения семейного бюджета в Excel

Базовый шаблон

Есть еще два интересных варианта шаблонов месячного или годового бюджета. Здесь внесены предполагаемые расходы и доходы, плюс остаток с прошлого месяца.

Понять и сравнить плановые и фактические цифры можно будет, когда заполнится вкладка Транзакции. Именно туда будут вноситься данные день за днем.

При этом, на вкладке Сводка вырисовывается общая картина. Видно какие статьи превышают лимит. В следующем месяце это можно будет учесть.

Не забывайте сравнивать, насколько общая сумма наличных и средств на карте совпадает с Остатком. Так вы поймете все ли вы отражаете.

Такой способ ведения учета выбирают около 25% людей, еще 25 % ведут учет вручную, в аналогах амбарных книг.

Как вести семейный бюджет в тетради

Этот способ подходит тем, кому доставляет удовольствие ведение записей. Возможны любые варианты оформления. От простой тетрадки до специального ежедневника или кэш-бука. Главное чтобы были видны: приход, расход, итог.

Я пользовалась тетрадкой в период жесткой экономии. Фиксировала в ней все. Коммунальные услуги, продукты питания, с наименованием и ценой, бытовую химию, одежду, вообще все. Ведение записей позволило мне наконец запомнить цены на продукты. Я смогла четко увидеть, что куриная грудка по 250 рублей, это не акция. Она 2 дня назад продавалась в соседнем магазине дешевле.

Теперь, если вижу любимый стиральный порошок на акции, я сверяюсь со своими записями. И понимаю насколько его цена выгодна. Это позволяет мне экономить на повседневных тратах и питании, без замены привычных продуктов на более дешевые.

Еще вся семья перешла на другие тарифы сотовой связи, стоило только записать пополнение счета 6 раз за 2 недели.

Именно ручной способ помог мне избавится от долгов. Я начертила табличку, в которую внесла все задолженности. И получила моментальный ответ на вопрос: Когда же это кончиться?

О, какое удовольствие было зачеркивать выплаченные суммы.

Если вам важна эстетика, и вы хотите вести учет письменно, обратите внимание на систему Какебо (книга об этом – http://flibusta.is/b/570732).

Это популярная японская система учета денег. Записи ведутся в тетради и блокноте. В блокнот заносят ежедневные записи поступлений и трат. В тетради записывают планы: расходов, доходов и накоплений.

В системе есть еще свои фишки, на них тоже стоит обратить внимание:

- Продумываете с каким округлением считаете деньги. Например, до 100 рублей. Идем в магазин, с 2000 рублей остается 455 рублей. 55 в кошелек не возвращаем. Они в копилку.

- В магазин строго со списком. Этот пункт позволяет экономить не только в этой системе.

- Если вам возвращают долг, он идет в накопление целиком. Вы как то жили без этой суммы, значит она отправляется в резерв.

- Можно продумать систему штрафов, за нарушение бюджета. Например, потратили 1500 на ерунду, 500 штрафа в копилку.

Как вести домашнюю бухгалтерию на компьютере (ТОП программ)

При выборе программы для ведения домашней бухгалтерии лучше ориентироваться не столько на удобный интерфейс, сколько на функции которые облегчать учет. Наиболее значимы, на мой взгляд, возможность вести несколько аккаунтов, синхронизация на нескольких устройствах и простота. Процесс учета должен приносить удовольствие, а не быть еще одной рабочей обязанностью.

Можно пользоваться, например:

HomeBank, бесплатное приложение, бухгалтерия домашних расходов. Возможен обмен данными с Microsoft Money, Quicken и другими. Использует форматы QFX и CSV, импортирует цифры в них. В приложении можно заводить под статьи доходов и расходов свои категории. Составляет диаграммы, красиво визуализирует текущие операции. Что важно, планирует будущий расход, заводя лимит и календарь для периодических трат. Работает на Windows, macOS, Linux. http://homebank.free.fr

AbilityCash, программа с интуитивно понятным интерфейсом, который настраивается под предпочтения владельца. Создает счета в нескольких валютах, Формирует xls и xml файлы и выводить отчеты на печать. Добавляет опции “цена” и “количество” к опциям по умолчанию, можно также делать примечания к конкретным ячейкам. Программа запускается даже с USB носителя, без установки. Работает на Windows. https://dervish.ru

Бухгалтерия семьи, также дает возможность создавать несколько учетных записей. Устанавливаем лимит на расходы в разрезе статей и при приближении к перерасходу получаем оповещение. Создание и выгрузка резервных копий в Excel. Учитывает также долги, если вы недавно занялись учетом будет скорее всего актуально. Для Windows. https://myhomesoft.ru

DomEconom, простая программа напоминает по функциям AbilityCash. Поддерживается на нескольких устройствах, автоматически синхронизируясь. Начать пользоваться в полную меру можно в течение 20 минут. Поддерживается на Microsoft Windows, Mac OS X или Linux. http://www.domeconom.ru/

Можно также вести домашнюю бухгалтерию онлайн. Ничего не надо скачивать, обновлять, вся ваша информация храниться на сервере. Вам необходим только доступ в интернет с любого устройства.

- ХаниМани;

- Дребеденьги – Бюджет можно вести в разных валютах. Может сформировать семейный бюджет, но способно провести аналитику по всем пользователям. Каждый пользователь может пояснять свои транзакции. Также распознает смски банка и вносит их в учет. Приложение можно запаролить. Однако, подключить нескольких пользователей можно только в платной версии. Стоимость 599 рублей в год.;

- Cash Organizer;

- Где мои деньги?;

- EasyFinance;

- и множество других.

Они, чаще всего, полностью сохраняют функционал предоставляемый в приложениях.

Домашняя бухгалтерия на телефоне (ТОП приложений)

Будет неправильно не упомянуть ведения учета с помощью приложений, устанавливаемых на телефон или компьютер. 45% людей учитывают свои средства с помощью специальных программ. Секрет их популярности прост. Телефон у нас с собой всегда и приложения упрощают учет. К ним привязывают карты, есть возможность считывать информацию о тратах из СМС банка.

Вовсе не тяжело скачать программу для домашней бухгалтерии. Телефон у вас всегда с собой и траты вносятся в течение дня. Сразу. Можно заносить транзакции прямо после их совершения. Если синхронизировать приложение с интернет-банкингом, покупки с использованием карты будут заноситься из банковской выписки.

Дзен-мани. Одно из самых популярных приложений для iOS и Android. Работает с привязкой к Google. Бесплатно доступны 10 функций, остальные за плату. Импортирует данные из банкинга, читает СМС. Учитывает даже электронные деньги и биткоины. Для подключения всей семьи нужно заплатить 1249 рублей. Разработчик: Anton Fedosin.Стандартно умеет учитывать приходы и расходы средств, плюс работает с категорией “Долги”. Еще работает с электронными платежными системами: Киви, Юмани и др. За полную версию нужно заплатить.

Cubux. Популярное приложение для домашней бухгалтерии. Можно вести общую бухгалтерию нескольким членам семьи. Простое внесение операций, по итогам месяца предоставит анализ. Так же как и Дзен, считает долги. Может выгружать отчеты в файл эксель. Бесплатно и доступно для Windows, Андроид, IOS, Mac.

CoinKeeper. Предлагает вести домашнюю бухгалтерию с телефона, ноутбука через приложения или онлайн на сайте. Приложение для телефона и веб-версия сервиса. Импортирует данные из 150 самых крупных банков РФ, читает СМС. Можно ставить лимит на расходы, и напоминания о задолженностях. Можно пользоваться бесплатной версией, либо купить пакет Premium. Работает на Android, iOs. Разработчик: Disrapp. Интуитивно понятный интерфейс, на определенные категории трат ставиться лимит. Есть возможность комментировать транзакции.

Money, Money Pro. Ведет домашнюю бухгалтерию, шлет напоминания о платежах, можно подключить разные банковские счета. В профессиональной версии около 100 различных функций. С его помощью можно вести учет финансов небольшого бизнеса. Ставится на айфоны, на телефоны на Андроиде и есть версия для MAC.

EasyFinance. Можно пользоваться бесплатным приложением или заплатить за несколько вариантов платных подписок. Можно заводит больше 20 счетов в различных валютах и привязывать их к разным целям. Считает долги: и ваши, и вам. Может фильтровать транзакции по валютам, времени, сумме и так далее. Формирует подробные отчеты по приходу и расходу. Сканировать чеки не умеет, зато осуществляет синхронизацию с 2 сотнями банков. Удобная домашняя бухгалтерия для андроид и iOS.

YNAB. Это больше, чем приложение. Это полностью сформированная система учета финансов. Близка к идее 4 конвертов. Может работать с семейным или с бюджетом малой фирмы. Обратите внимание, учет можно вести только в одной валюте. Основная фишка: возможность планирования бюджета на разные периоды времени. Работает практически на всех платформах, требует регистрации на сайте. В ней можно не только вести учет доходов и расходов, но и ставить определенные финансовые цели. Чтобы вести контроль личных финансов, в любой момент можно посмотреть графики и показатели финансовой эффективности. Бесплатно программа доступна только онлайн. Чтобы пользоваться ей без интернета, а также разблокировать многие другие функции, нужно будет купить подписку – от 99 рублей в месяц.

Тяжеловато. Бесплатно простейшее приложение, для тех кому не хочется заморачиваться на отчетах, графиках и тому подобном. Платите основные платежи, оставшуюся сумму вбиваете в приложение. Все. Дальше у вас есть выносная финансовая совесть. Показывает сколько денег вы можете потратить в день, и сколько их осталось всего. Несмотря на простоту идеи помогает экономить.

Monefy. Удобное простое приложение. Синхронизируется через Dropbox. Добавляет транзакции одним кликом. Скачиваете в Google Play или AppStore и пользуетесь. В бесплатной версии – достаточный функционал. Легко создавать и убирать категории. Есть платная версия Monefy и Monefy Pro.

Дребеденьги. Платное приложение. Можно пользоваться одновременно на телефоне и персональном компьютере. Задавать финансовые цели, планировать бюджет в рамках года. Позволяет вносить данные всем членам семьи. Сканирует чеки, обрабатывает банковские смс. Можно планировать постоянные платежи и составлять списки покупок с лимитом. Выгружает и шлет на почту отчеты в эксель. Работает во всех операционных системах.

MoneyWiz. Работает на мак, iPhone, Android, Windows. Проще сказать чего оно не может. Мультифункциональное. Бюджетирование, несколько учетных записей, множество вариантов отчетов. Быстрая синхронизация на всех устройствах. Связь с интернет-банкингом. Более 400 встроенных функций. Условно-бесплатно. Будет периодически предлагать покупки.

Money Manager. Приложение с широкой линейкой функций, позволяющее вести контроль за доходами и расходами, а также предоставляющее статистику на любой период времени, который вас интересует. Money Manager поможет составить семейный бюджет на месяц, на год и другие временные отрезки. С ним вы сможете планировать бюджет по отдельным категориям, а также управлять кредитными и дебетовыми картами. Можно скачать приложение на телефон и синхронизировать его с компьютером.

Toshl. Приложение поддерживает около 200 валют и даже криптовалюты, а также регулярно обновляет курс. В систему можно перенести данные из онлайн-банков, периодически оно посылает уведомления, напоминая о необходимости внести в программу расходы. Для удобства расчетов через приложение можно распечатать финансовые отчеты в PDF, Excel и Google Docs.

Alzex Finance. Приложение подходит тем, кому важна защита личных финансов. В этой программе можно создавать несколько учетных записей для каждого члена семьи. Пользователи могут самостоятельно выбирать, какие траты скрыть, а какие открыть для всех. Здесь также удобно считать расходы по различным категориям, а также учитывать долги и ставить долгосрочные финансовые цели.

С чего начать составление семейного бюджета

- Определяемся с целью, создаем мотивацию.

- В течение месяца, минимум, фиксируем движение средств, в любом удобном формате.

- Садимся и анализируем, хватает ли нам на повседневную жизнь, какие крупные покупки необходимы в этом году, какие статьи расходов нужно корректировать. Согласитесь, странно будет тратить на кафе 15 000 рублей, и откладывать на собственное жилье 1 500 руб.

- Расписываем план на год. Например, одна из моих долгосрочных целей – учеба дочери. Мне необходимо $50000 через 5 лет. Соответственно, я откладываю в год $10000, а месяц нужно отложить на эту цель $850. Эта сумма будет присутствовать в моем бюджете на протяжении 5 лет. Либо, если доходы будут расти, соберется быстрее. Освободившиеся средства я направлю на другую крупную цель.

- Обязательно формируем резерв. Это сумма средств необходимая вам, чтобы прожить какое-то время без получения дохода. Может быть равна 6 месячным бюджетам семьи. Лучше держать ее в наличке, эти деньги не долгосрочное накопление. Они на ситуацию “не до жиру – быть бы живу”. Это то, что должно скопиться из профицита вашего бюджета в первую очередь.

- Продумав крупные цели, включаем их в месячные траты наряду с повседневными. Таким образом, формируется бюджет на текущий месяц.

План на месяц

Составим свое бюджет на месяц. На основании своих записей зафиксируем все доходы.

| Зарплата 1 | 22000 |

| Зарплата 2 | 45000 |

| Аренда гараж | 3900 |

| Подработка | 5000 |

| Итого | 75 900 |

Сюда же могут относиться пособия на детей, доходы от вкладов, помощь родственников.

Теперь рассмотрим траты.

| Обязательные платежи (коммуналка, налоги) | 10000 |

| Питание (в том числе вне дома) | 25000 |

| Транспортные расходы (машина, такси, общественный транспорт) | 15000 |

| Расходы на детей (школа, кружки, художка) | 5000 |

| Расходы на быт (Средства для уборки, косметика, посуда и т.п.) | 2000 |

| Одежда | 3000 |

| Резервный фонд | 4500 |

| Цель | 8000 |

| Разное (небольшие подарки, книги) | 2500 |

| Итого | 75000 |

Поясню строку “резервный фонд”. В моей семье это 3 среднемесячных дохода. Храним на карте с возможностью моментального снятия, и частично наличкой: в валюте и рублях. Недавно меняли сломавшуюся посудомойку, истратили рублевую часть резерва. Теперь будем восстанавливать.

Если бы потратили полностью, пришлось бы включать режим экономии и отложить все накопления, он в приоритете. Жить совсем без подушки безопасности мы уже не можем.

В планировании семейных финансов есть еще два не очевидных момента: кто будет отвечать за ведение бюджета, и как именно будут расходоваться средства.

Поэтому:

Назначаем ответственного за учет. Я вношу ежедневные расходы, а вот ежегодные планы составляем всегда вместе. Зато большая часть заработка на супруге.

Определяемся, как будем тратить. В моей семье муж платит все обязательные платежи и за обучение детей. Я отвечаю за питание и быт.

Можно также после всех фиксированных платежей оставшуюся сумму разделить по категориям и расходовать строго на назначенные цели. То есть, если деньги на бытовые расходы кончились, новый шампунь подождет.

Можно рассчитать средние суммы затрат в неделю и не выходить за этот лимит. На подобной логике строится метод “4 конвертов”.

План на год

Выделяются два вида семейных годовых бюджетов.

- Вы масштабируете ежемесячные статьи затрат и добавляете расходы, которые возникают раз в квартал или год. К примеру, транспортные расходы включают суммы на заправку за год и дорожный сбор, который платиться ежегодно.Таким образом, вы ведете сводную таблицу, и видите движения денег на протяжении года.

- Вы включаете в годовой план только долгосрочные цели и крупные траты, для того чтобы накопить на них средства. Добавляете рассчитанные ежемесячные суммы накопления и корректируете ежемесячный бюджет с учетом их. Я придерживаюсь такой стратегии.

Как составить семейный бюджет – пошаговая инструкция

Ведение семейного бюджета поможет улучшить качество вашей жизни, сэкономить денежные средства на крупные покупки, а также понять, как исполнить ваши мечты и реализовать планы.

Но, чтобы воплотить все это в реальность, важно начать заниматься своими финансами. Сделать это можно с помощью нескольких несложных действий.

Шаг 1. Расстановка целей.

Поставьте цель, которую вы хотите достичь посредством учета семейных и личных финансов. Цели могут быть:

- краткосрочными (покупка нового телефона, погашение небольших долгов);

- среднесрочными (приобретение автомобиля, долгожданный отпуск);

- долгосрочными (финансовая помощь детям, оплата ипотеки).

Возьмите листочек и ручку, рассчитайте свои финансовые возможности и запишите цели, но в то же время будьте реалистичны. Вряд ли у вас получиться построить собственный космический корабль и наладить бизнес по доставке людей на другие планеты.

Шаг 2. Определение финансового состояния.

Следующий шаг – определить структуру семейного бюджета. Составьте список всех источников доходов – это зарплата, пенсия, подработки и прочие пути поступления денежных средств в семью, а также запишите, на что обычно тратится ваш бюджет.

Шаг 3. Отслеживание трат.

Чтобы выяснить, куда уходят ваши деньги, вам понадобится месяц или даже больше. В таблицу или приложение вносите все доходы и расходы, корректируйте категории и статьи расходов под себя. Таким образом вы получите определенное представление о состоянии ваших финансов и увидите, на что действительно вы тратите деньги больше всего.

Шаг 4. Отделение потребностей от желаний.

Изучите составляющие семейного бюджета. Если после месяца вы узнаете, что деньги уходят на ненужные вещи, постарайтесь отказаться от этих покупок. Импульсивные и незапланированные приобретения серьезно ударяют по карману. Если вы не уверены, что вещь вам точно нужна, подождите несколько недель – вы всегда успеете ее приобрести позже.

Шаг 5. Корректировка бюджета.

Нередко случается так, что бюджет составлен с ошибками – возможно, вы переоценили расходы в одной категории и недооценили в других. Бюджет – это не статичная цифра, а постоянно изменяющиеся параметры. Чем дольше вы работаете над ним, тем лучше вы будете разбираться в своих поступлениях и тратах.

Не бойтесь корректировать бюджет. Каждый год и даже месяц не похожи на предыдущие. У вас могут возникнуть новые нужды, потребности и желания. В один месяц вы платите за обучение, в другой получаете неожиданную премию, и все это влияет на общее финансовое состояние. Следите за бюджетом и адаптируйте его по мере изменений.

Интересное по теме:

- Как правильно Копить деньги (в Примерах) и На чём можно Экономить

- Постановка целей – Лучший способ сэкономить деньги

- Книга «Богатый папа, бедный папа», Роберт Кийосаки (Скачать)

- Книга «Квадрант денежного потока» Роберта Кийосаки (Скачать)

- Привычки Богатых и Бедных людей, их отличия и Примеры исследований

Как правильно распределять семейный бюджет

У каждой семьи свои отличительные черты и разные финансовые ситуации. Следующие практические методы не являются строго обязательными для всех, но они помогут понять основные принципы, как научиться составлять семейный бюджет.

Метод Элизабет и Амелия Уоррен

В книге All Your Worth: The Ultimate Lifetime Money Plan («Все ваше благосостояние: главный денежный план на всю жизнь»), авторами которой являются Элизабет и Амелия Уоррен, описан простой, но эффективный метод, как вести учет личных финансов.

Авторы советуют разбить структуру бюджета на три основные ветви:

- Половину (50%) дохода необходимо оставлять на покрытие основных расходов – это плата за жилье, покупка товаров первой необходимости и налоги.

- Еще одна часть (30%) идет на необязательные траты – кинотеатры, посещение кафе и другие развлечения.

- Последняя часть (20%) идет на кредитные счета и долги, а также на резервные сбережения.

Финансовая подушка

Метод заключается в следующем: на вашем депозитном вкладе или на руках должна находиться сумма, которой хватит для проживания семьи на протяжении 3-6 месяцев.

Если произойдет непредвиденная ситуация, эта «страховочная подушка» убережет вас от принятия отчаянных решений и даст вам пол года на решения проблем.

Метод четырех конвертов

Из суммы доходов, которую вы ожидаете получить за месяц, сразу вычтите все обязательные расходы – коммунальную плату, кредитные взносы, деньги за учебу. Все, что осталось, распределите ровно на четыре части – по одной на каждую неделю месяца. Чтобы было более наглядно, каждую часть положите в свой конверт.

Первый конверт нужно потратить в первые 7 дней, второй – во вторую неделю, и так далее. Главное правило – строго укладываться в недельный бюджет, а если что-то остается, переложите это в другой конверт.

Метод подходит для людей, которые не хотят заниматься расчетами и планированием, но хотят сэкономить и понять, что планировать доходы семейного бюджета – это совсем не сложно.

Домашняя бухгалтерия

Слово “бухгалтерия” у большинства людей вызывает ассоциацию со строгим человеком в деловом костюме. Который, молча и сосредоточено, вбивает целый день в бухгалтерские программы колонки цифр. Возможно, поэтому так не хочется вести домашнюю бухгалтерию. Мы боимся превратиться в такого человека. Вместо удовольствия от заработанных денег, получить обязанность нудно и тягостно вести бухгалтерский учет дома.

Ведение домашней бухгалтерии конечно имеет общие черты с бухгалтерской отчетностью на предприятии. Но, поверьте, это не скучное занятие. Есть масса возможностей облегчить себе задачу контроля за деньгами.

От ведения домашней бухгалтерии получают выгоду все, кто начинает ее вести.

Привычка считать свои деньги и управлять денежными потоками в семье закономерно приводит к улучшению качества жизни. И даже способно предотвратить развод. По статистике, каждый пятый брак разваливается на почве ссор из-за денег. Прозрачный семейный бюджет позволяет легко этого избежать. Подберите себе удобный способ вести учет.

Вполне можно вести домашнюю бухгалтерию в тетради, заполняя готовый шаблон, образец или просто записывая приход-расход средств и промежуточный недельный итог. Это действие оказывает в первое время ошеломляющий эффект. И автоматически снижает траты минимум на 5-10%. Становится как-то неловко из последних 5000 рублей тратить 300 на книгу, имея непрочитанных 4.

Такой ручной способ учета имеет плюсы и минусы. Можно забыть о записях или потерять тетрадь. Поэтому чаще ведут бухгалтерию на пк или с помощью мобильных приложений. Телефон или ноутбук потерять гораздо сложнее.

Правила управления семейными финансами

Уинстон Черчилль считал, что «дело не в том, что жить с деньгами очень уж хорошо, а в том, что жить без них очень уж плохо».

Финансовые эксперты и инвесторы со всего мира советуют придерживаться определенных принципов, чтобы сохранить бюджет.

Следующие финансовые правила помогут составить план семейного бюджета, а также научат более ответственно относиться к деньгам:

Правило №1. 10% дохода откладывайте на непредвиденные ситуации

Помните, что в жизни может произойти все что угодно. Откладывание средств позволит вам тратить меньше, чем вы заработали, а через несколько месяцев у вас накопится неплохая сумма.

Правило №2. Важно дифференцировать доход

условно поделив его на несколько частей. К примеру, половину вы тратите на продукты и одежду, 30% – на неконтролируемые нужды (бензин, квартплата, плата за кредит), а оставшиеся средства откладываете или инвестируете.

Правило №3. Каждая трата – это инвестиция

Даже расходуя деньги на развлечения, вы вкладываете в хорошее настроение. Отказывайтесь от напрасных трат, но не ограничивайте себя в том, что действительно приносит вам пользу.

Правило №4. Развивайте финансовый интеллект

Лучше понять личные финансы и семейный бюджет вам помогут книги по современным способам заработка и инвестициям (например, «Путь к финансовой свободе» Бодо Шефера или «Разумный инвестор» Бенджамина Грэма). Новая информация разовьет вашу способность грамотно распоряжаться деньгами.

Правило №5. Не слушайте других

Если ваши друзья и родные дают вам неправильные советы только потому, что вы живете не так, как им хочется, не стоит их слушать. Особенно, если они не являются примером успешного контроля личных финансов.

Правило №6. Практичность в покупках

Если ваша цель – экономия семейного бюджета, не следует покупать дорогие вещи просто потому что вам так хочется. Вместо нового навороченного смартфона купите обычный мобильный телефон, а сэкономленные средства положите в банк.

Правило №7. Забота о здоровье

Курение, наркотики и алкоголь – это не только плохо для здоровья, но и сильно ударяет по вашему кошельку. Избавившись от этих вредных привычек, вы сможете наладить здоровье и сэкономить неплохие деньги.

Правило №8. Вычислите доход за час работы

Предположим, вы зарабатываете 30 тысяч рублей, работая при этом 40 часов в неделю. Таким образом, час вашей работы стоит примерно 180 рублей. В следующий раз, желая купить какую-то ненужную вещь за две тысячи, вы задумаетесь, ведь ради нее вам придется работать около 12 часов.

Правило №9. Не давайте в долг

Ваш бюджет – дело только ваше и вашей семьи, и вы не должны помогать другим, особенно малознакомым людям. Если вы все-таки даете деньги в долг, считайте, что расстаетесь с ними навсегда.

Как планировать семейный бюджет

Американский ковбой, комик, актер и журналист Уилл Роджерс как-то сказал: «Слишком многие люди тратят деньги, которые они с трудом заработали, на вещи, которые им не нужны, чтобы впечатлить людей, которые им не нравятся».

И он абсолютно прав – чтобы не тратить деньги, заработанные с трудом, на всякую ерунду, необходимо с умом подойти к учету финансов.

Доходы семейного бюджета необходимо вносить по мере их поступления, а расходы записывать каждый день. Это займет совсем не много времени, но это необходимо сделать, и потратить на это нужно не менее двух-трех месяцев. Собранные данные за один месяц не дадут вам полного и всестороннего представления о состоянии вашего семейного бюджета.

Если вы не знаете, как распорядиться личными финансами, но хотите этому научиться, заставьте себя попробовать. Записывайте все траты на протяжении двух месяцев. Если вам не понравится, можно бросить учет финансов в любой момент. Важно записывать именно все траты, чтобы в конце эксперимента увидеть, какие проблемы у вас есть и как лучше их избежать.

Основные ошибки при ведении домашней бухгалтерии

Научиться ведению домашней бухгалтерии можно любому человеку. И каждому это пойдет на пользу. Чаще деньги не считаются по одним и тем же причинам.

Самая частая причина – неудобный способ. Посмотрите примеры ведения домашней бухгалтерии в сети, попробуйте несколько вариантов организации бюджета. Подберите удобный формат ведения: в тетради, в таблице, в приложении для домашней бухгалтерии или на сайте;

Вы ведете слишком подробный учет. Например, в тратах на питание отдельно учитывайте сладости, молочные продукты, мясо и так далее.Такой анализ нужен в начале организации семейного бюджета, далее объединяйте в одну категорию. Исключение составляют расходы на которые нужен лимит: мобильная связь, кофе на вынос, косметика, такси;

Следующее, из-за чего бросают вести учет – жесткие рамки ведения домашней бухгалтерии. Полное отсутствие свободных средств рано или поздно надоест;

Вы не проводите анализ по собранным данным. Поэтому не выполняется основная цель – формирование резерва денежных средств для накоплений. Нужно изучать структуру бюджета, так найдётся путь к их оптимизации;

Отсутствие постоянства в ведении. Данные будут не точными, вы не оцените реальное движение денежных потоков. И решите отложить идею об организации домашней бухгалтерии;

Многие прекращают ведение учета финансов потому, что их уровень жизни не улучшается. Денег на отпуск или новый телевизор все равно нет. Закладывайте крупные покупки в бюджет. Сюда же отнесите расходы вроде налогов, которые платятся раз в год;

Отсутствие резерва заставляет при каждой неприятности брать в долг или оформлять кредит. Приходится снова перекраивать бюджет. И возникает сомнение в его необходимости;

Облегчаете себе ведение домашней бухгалтерии. Скачивайте лучшие домашние бухгалтерии. Пользуйтесь всеми возможностями чтобы вам было легко, просто, удобно;

В вашей семейной бухгалтерии должна быть графа на удовольствия. Жить слишком экономно, без серьезного на то повода не нужно. Сорветесь и забросите и бухгалтерию и накопления.

Рекомендации по ведению домашней бухгалтерии

Скорее всего до этого момента вы жили не считая деньги. А теперь ищите информацию о том, как начать вести домашнюю бухгалтерию – значит вас не устраивает состояние финансов.

Первый шаг к организации контроля уже сделан. Осталось выбрать и скачать домашнюю бухгалтерию на ноутбук или телефон. С помощью учета и контроля можно и нужно улучшить жизнь.

Домашняя бухгалтерия должна быть:

- Понятной. Ведете вы домашнюю бухгалтерию в тетради, в приложении на пк или телефоне, не принципиально. Главное, чтобы процесс не вызывал раздражения ,а анализ данных позволял планировать бюджет;

- Легкой Шаблон на месяц, программа или аккаунт на сайте. Ведите бухгалтерию с легкостью, не подходит способ – меняйте;

- Иметь цель. Никто не фиксирует движения денег ради записей. Накопление резерва, покупка квартиры, просто осознанное потребление. Важно понимать зачем вы это делаете

- Постоянной. Не выйдет сегодня вести учет, завтра нет. Спустить все деньги на непонятные, дорогие вещи, забывать записывать и, в конце концов, признать домашнюю бухгалтерию бесполезным занятием.

Доказано: даже простые записи о потраченных деньгах дают экономию от 15%. То есть, даже если экономить получится 2000 рублей, через год это будет уже 24000. Вам есть куда потратить эти деньги. Нужно решить, как вести домашнюю бухгалтерию и попробовать. Без учета вы ведь уже попробовали.

Основные принципы семейного бюджета

Принцип 1. Всегда тратьте меньше, чем зарабатываете. В любом бюджете, без исключения, можно отложить минимум 10%.

Принцип 2. Надежно сохраняйте накопленное: недвижимость, вклады, ОМС, облигации. Выбирайте только надежные способы и используйте несколько стратегий сохранения средств.

Принцип 3. Постоянно повышайте свою стоимость, растите как специалист. Ищите возможность зарабатывать больше. Монетизируйте хобби, анализируйте все что вас окружает на предмет получения дохода.

Принцип 4. Помните, деньги нужно сначала заработать. Потом спланировать, и только тогда потратить. Избегайте кредитов на повседневную жизнь.

Принцип 5. Мечтайте. Ставьте цели. Просчитывайте их на реальность, делите на конкретные шаги. Любой капитал начинался с нуля. Чтобы смочь, надо захотеть.

Как создать финансовую «подушку безопасности»

Подушка безопасности это резерв средств для непредвиденных ситуаций. Увольнение, уменьшение зарплаты, болезнь, карантин – все то, что нельзя спрогнозировать и предугадать. То, к чему лучше быть готовым. Поверьте, когда соберете подушку безопасности вы начнете иначе чувствовать себя.

Такой запас позволит без страха и паники смотреть в будущее, даст время выйти из кризисной ситуации. Это деньги которые должны быть всегда. Все финансовые гуру признают необходимость создания такого денежного резерва. Один из них Бодо Шефер. Он говорит что, необходимый размер подушки безопасности 3-6 минимальных бюджетов семьи.

Чтобы определить минимальный бюджет семьи для определения суммы подушки безопасности, просчитайте все траты в течение месяца. Выделите суммы, которых не избежать никак. Питание, проезд, коммунальные услуги, плата за ипотеку, за школы и детские сады. Разделяйте статьи расходов на необходимые, и те, которые обеспечивают привычный комфорт. В ситуации крайней нужды, а именно на такие цели создается подушка, вы вряд ли будете ходить на фитнес и в ресторан. Ваши дети не станут посещать платные кружки. Многие покупки будут отложены до лучших времен.

Формирование подушки безопасности, стабфонда семьи, невозможно без формирования резервного фонда. Разница в резервном и стабилизирующем фондах – цели на которые копятся и тратятся эти деньги.

Подушка безопасности это стабфонд. Он нужен для того, чтобы выжить семье при потере всех источников дохода.

Резерв это деньги, которые позволяют не брать кредитов и рассрочек, не копить долги. Представьте любую неприятность: поломка холодильника, машины, ремонт прорвавшихся труб и все в таком ключе, вот на это нужен резервный фонд. Подобные траты покрываются чаще всего одним среднемесячным расходом.

Соберите сначала эту сумму, чтобы ничего не выбивало вас из колеи.

Нет людей которые не согласятся с важностью подушки безопасности. Однако, большинство просто не может начать откладывать деньги. Резервный и стабфонд формируются только из профицита бюджета. Для этого и нужно ведение домашней бухгалтерии. Вы фиксируете свои траты, проводите анализ, оптимизируете бюджет, возможно проводите рефинансирование кредитов. Разыскиваете средства.

Главное, не поддаться соблазну весь плюс спускать на мнимое улучшение качества жизни. Не надо бросаться на все “чего вы достойны” и “просто купи”, эти средства ваш спасательный круг.

“Все плохое что должно произойти – произойдет” Закон Мёрфи. Будьте готовы к этому.

Советы экспертов

Экономить семейный бюджет – это несложно, но на первых порах это может вызывать определенные трудности. Следующие простые секреты и советы помогут составить план семейного бюджета как на краткосрочный, так и на долгосрочный период.

Совет 1. Ведите бюджет. Ведите бюджет любым удобным для вас способом. Просто начните контролировать свои деньги.

Совет 2. Соберите резерв трат семьи на месяц вперед. То чувство, которое вы испытаете, лучше тысячи слов о пользе контроля за финансами.

Совет 3. Повышайте свою финансовую грамотность. Читайте книги по финансам, проходите курсы, подглядывайте за успешными в этом плане людьми.

Совет 4. Экономьте с удовольствием. Целью экономии должно быть улучшение качества жизни.

Совет 5. Попытайтесь контролировать свои расходы в тех сферах, куда уходит наибольшее количество доходов. К примеру, если вы часто опаздываете на работу, а поэтому слишком много тратите на такси, возможно, вам следует вставать пораньше и пользоваться общественным транспортом.

Совет 6. Мотивация – двигатель прогресса. Даже если на первых порах будет сложно, попытайтесь помнить о том, для чего вы это делаете. Обсудите с близкими, как распределять семейный бюджет, подбадривайте и поддерживайте членов своей семьи.

Совет 7. Создайте несколько накопительных счетов, откладывайте туда свободные средства, даже если их совсем не много. Через некоторое время вы сами удивитесь, когда увидите, что эта сумма стала намного больше.

Совет 8. Строгий список – это не всегда хорошо. Иногда важно побаловать себя – заказать доставку еды, сходить в кино или поехать в отпуск, но эти траты также следует включать в рамки бюджета.

Заключение

Задумайтесь о том, что ¼ семей разводится из-за денег. Перестаньте относиться к финансам как к злу, или как к независящим от вас обстоятельствам.

Вы зарабатываете деньги, у вас есть семья. Что еще нужно, для того чтобы начать вести семейный бюджет?

Подбирайте себе инструменты для учета, улучшайте их и используйте по максимуму.

Попробуйте в течение трех месяцев жить планируя траты. Я уверена, стоит вам попробовать, и вас будет не остановить.

Я начинала вести учет семейных финансов, когда семья была полностью в долгах и кредитах. Мы постоянно выясняли отношения, пытаясь определить виноватого. Это была парадоксальная ситуация: наши доходы выросли почти в 2 раза, но ни условия, ни качество нашей жизни не улучшились. Единственным приобретением была машина купленная с помощью кредита и долгов. И мы решили попробовать. Просто записали все свои доходы и расходы.

Оказалось, что те 5000 до зарплаты, которые я периодически одалживаю, я трачу на фикс-прайс, десятую помаду и тому подобную ерунду. Муж был впечатлён размерами своих трат на кофе на вынос, сигареты и рыболовные снасти. Потом был период жесткой экономии, за время которой мы наконец-то научились беречь свои деньги. Это урок на всю жизнь.

Жалею только о тех суммах, которые испарились при отсутствии контроля. Мы тратили часы и дни, чтобы их заработать. Но не потратили ни минуты, чтобы их сохранить.

“Словно лучик света в темной пещере, бюджет высветит прорехи в твоем кошельке и поможет залатать их. Да еще и даст возможность контролировать расходы, направляя их на оправданные цели.” Дж.С.Клейсон

Учет финансов – это не только полезная, но и интересная процедура. Как только вы поймете, как правильно составлять семейный бюджет, вы сможете избавиться от лишних, необдуманных трат, начнете экономить денежные средства, а также сможете накопить на крупные покупки, о которых давно мечтаете. Главное – подойти к вопросу контроля за личными и семейными счетами серьезно, и результат не заставит себя долго ждать.

Загрузка…

Автор: Алина Миронова

Дочка, жена, мама, аудитор, финансист. «Правильное использование даже ограниченных ресурсов может дать человеку больше возможностей, чем кажется. Именно с этого и начинались великие компании и истории.»

Что это? Бюджет семьи – это финансовый документ (да, всё должно быть серьезно, по-взрослому), где учитываются доходы, расходы, планируемые траты. Это ключ к финансовому благополучию, решению конфликтов на почве заработка и достижению больших целей.

Как вести? Чтобы правильно вести бюджет семьи, необходимо сначала собрать статистику: откуда приходят и куда уходят деньги. Затем распланировать доходы, обозначить цели, определиться со способами и инструментами ведения бюджета.

В статье рассказывается:

- Что такое бюджет семьи и зачем его вести

- Виды семейного бюджета

- Преимущества и недостатки совместного бюджета семьи

- Кому подходит раздельный бюджет семьи

- Смешанный долевой бюджет семьи

- Планирование бюджета семьи на месяц: как это сделать правильно

- Этапы ведения семейного бюджета

- 3 простых правила ведения семейного бюджета

- Способы ведения бюджета семьи

- 5 популярных приложений для ведения бюджета семьи

- Способы экономии бюджета семьи

-

Пройди тест и узнай, какая сфера тебе подходит:

айти, дизайн или маркетинг.Бесплатно от Geekbrains

Что такое бюджет семьи и зачем его вести

Семейным бюджетом называют доходы и расходы семьи, запланированные на некий конкретный отрезок времени, например, на месяц или год.

И тут резонно возникает вопрос, для чего вообще необходимо планирование бюджета семьи. Причин можно выделить несколько, и самые значимые из них описаны ниже.

- Ведение учета имеющихся доходов

Составление бюджета поможет иметь ясное представление о доходах семьи, источниках денежных поступлений, благодаря чему вы будете адекватно планировать расходы и цели на перспективу.

- Контролирование своих трат

Ведя контроль расходов, вы увидите, на что уходят ваши средства. В семейном бюджете значительную часть расходов зачастую составляют незначительные траты на всякие вкусности и прочие мелочи, которые, в принципе, можно было бы и не покупать.

- Планирование расходов в бюджете семьи

После того как контроль установлен, можно приступать к планированию. Основную часть трат, как правило, составляют постоянные расходы. К примеру, заправка машины, расчет за поездки в общественном транспорте, оплата фитнес-клуба, детских кружков, покупка продуктов и т.д. и т.п. Когда вы знаете наперед, на что предстоит потратиться, то можете всё четко подсчитать и запланировать более крупные покупки.

Скачать

файл

- Откладывание и накопление средств

Когда получается что-то скопить – это круто и для многих особенно важно, к примеру, для любителей ездить по миру (удовольствие не из дешевых). И тут конечно важно понимать, какую сумму можно откладывать так, чтобы при этом не ущемлять семью.

- Подготовка «подушки безопасности»

Некая сумма на «черный день» есть далеко не у всех, а между тем, очень важно, чтобы она всё-таки была. Мало ли что может случиться, вы окажетесь без работы, или потребуются неожиданные крупные расходы. Вот тут «подушка безопасности» и спасет ситуацию.

- Спокойная атмосфера в семье

Вряд ли женщине приятно слышать от супруга постоянные упреки в тратах на косметику, наряды, кафе. Да и мужу ни к чему бояться лишний раз выпить пива с друзьями или сходить на рок-концерт, например. Правильный бюджет семьи исключает такие ситуации, вы грамотно сопоставите свои доходы и расходы, научитесь тратить экономно и притом не отказывать себе в «маленьких радостях» вроде крутой удочки или новых модных ботинок.

Виды семейного бюджета

В разных семьях деньги зарабатываются и тратятся очень по-своему. Одни люди все доходы объединяют и потом вместе ими распоряжаются, а другие решают, что каждый тратит своё и по своему усмотрению. Бывает и такое, что один человек имеет заработок, а другой – нет, и он лишь расходует то, что приносит в дом первый. Тут нет идеальных правил для всех. В разных семьях свои устои, имеющие и положительные, и отрицательные стороны.

Если говорить о типах семейного бюджета, то их можно выделить три:

- Совместный (общий) бюджет.

- Раздельный.

- Смешанный бюджет (его еще называют долевым).

Преимущества и недостатки совместного бюджета семьи

Какой бюджет семьи называют совместным? Он формируется из заработка всех трудоспособных её членов. То есть, сначала все доходы собираются «в кучу», а затем распределяются по тем или иным нуждам. Это был самый популярный вариант ведения финансов буквально лет 10-15 назад, по крайней мере, на территории СНГ. Супруги складывали воедино свои зарплаты, а расходы оплачивали из этих общих денег.

С учетом того, сколько в семье имеется добытчиков и «растратчиков», совместный бюджет может принимать различные формы:

- Супруги вместе участвуют в формировании бюджета и распоряжаются им тоже на равных.

- Один зарабатывает, и оба тратят. К примеру, мужчина имеет доход, а его супруга находится в отпуске по уходу за ребенком, однако решения о расходах они принимают совместно.

- Зарабатывает один, а тратит другой. К примеру, когда деньги в дом приносит муж, а жена решает, как ими лучше распорядиться.

По мнению психологов оптимальным является первый вариант, когда в формировании бюджета семьи супруги участвуют на равных, то есть, оба приносят доходы и планируют расходы. Самый сложный в реализации – последний вариант, когда один супруг приносит деньги, а распоряжается ими другой.

Пример первый: зарплата мужа – 50 000 руб., а жены – 25 000 руб. Получается, бюджет семьи равен 75 000 рублям. 10 % от этих денег уходит на оплату коммунальных услуг, продукты, часть откладывается на поездку в отпуск. И еще каждый может, не советуясь с другим, взять из общего бюджета лично для себя в пределах 2500 рублей.

Пример второй: в семье зарабатывает только супруг, и это 60 000 рублей в месяц. Жена дохода не имеет, потому что она в декретном отпуске. Все деньги отправляются на совместный расчетный счет, и супруги вместе решают, сколько и на что потратить.

На сегодняшний день ведение совместного бюджета уже не так актуально, как прежде. В молодых семьях чаще каждый сам и зарабатывает свои деньги, и тратит их. По мнению экспертов лет через 10-15 в обществе и вовсе перестанет существовать форма общего семейного бюджета.

Топ-30 самых востребованных и высокооплачиваемых профессий 2023

Поможет разобраться в актуальной ситуации на рынке труда

Подборка 50+ ресурсов об IT-сфере

Только лучшие телеграм-каналы, каналы Youtube, подкасты, форумы и многое другое для того, чтобы узнавать новое про IT

ТОП 50+ сервисов и приложений от Geekbrains

Безопасные и надежные программы для работы в наши дни

Уже скачали 20958

Плюсы совместного бюджета:

- Одинаковые права и возможности в зарабатывании и расходовании денег.

- Возможность откладывать на «подушку безопасности». Когда в семье зарабатывают все вместе, получается что-то отложить и потом сделать крупную покупку, куда-то съездить и т.п., что очень полезно для формирования общих интересов.

- Все деньги на виду, доходы и расходы прозрачны, все знают, кто сколько привнес и на что потратил.

Отрицательные моменты:

- Скопить что-то лично для себя или на подарки для супруга (супруги) не получается, потому что все расходы на виду.

- Если один из супругов зарабатывает значительно больше другого, то в семье нередки упреки, попытки ограничить траты того, кто привносит в бюджет меньше, и т.п.

- Когда формирует бюджет один, а расходуют оба, могут возникнуть противоречия по поводу распределения денег.

Согласно статистическим данным, половина семей с совместной формой ведения бюджета рано или поздно сталкиваются с разногласиями. К примеру один хочет попутешествовать, другой – потратить деньги на учебу или купить авто и т.п. Но охватить сразу всё не получается.

Примерно то же самое происходит, когда супруги зарабатывают неодинаково. Тот, у кого доход больше, может начать диктовать условия своей второй половинке по поводу того, что покупать, а что нет.

С совместным бюджетом тоже не всё гладко. Причина в том, что сейчас перед людьми открывается куча возможностей и соблазнов, которых раньше не было. Когда-то почти каждая семья могла планировать лишь покупку телевизора и поездку к морю раз в год. Теперь же всё совсем по-другому.

Кому подходит раздельный бюджет семьи

На сегодняшний день всё большую популярность находит раздельный бюджет, особенно в Америке и странах Европы.

Имеется в виду, когда части бюджета семьи не складываются воедино, каждый расходует то, что заработал, и на своё усмотрение. Но все собираются для принятия совместных решений в случае предстоящих крупных покупок вроде машины, дома, мебели и т.п.

Это неплохая и притом эффективная (как показывает практика) модель, однако лишь тогда, когда в семье все неплохо зарабатывают. То есть, доходов супругов хватает и на себя, и на всю семью. Однако единства мнений не будет, если достаток у людей небольшой. Им придется разрываться между интересами семьи и своими собственными нуждами.

Простой пример: зарплата мужа – 50 000 рублей, жены – 25 000 рублей. Каждый расходует своё, муж собирает деньги на покупку авто для себя, а жена – на хорошую шубу. Расходы на продукты и коммуналку делят поровну. В семье никто никому ничего не должен.

Подобная схема идеальна в качестве варианта планирования и ведения раздельного бюджета семьи. Общего «котла» нет, планированием общих расходов никто не занимается и т.д.

Положительные моменты:

- Каждый может спокойно тратить деньги на себя, самореализовываться, получать дополнительное образование, заниматься спортом, путешествовать и т.п.

- Супруги чувствуют себя спокойно, финансово независимо, получают чувство удовлетворенности от того, что можно самому решать, сколько и на что потратить. В итоге меньше обижаются друг на друга.

Минусы:

- Не так просто что-то отложить. Оба тратят каждый на себя, и «подушка безопасности» не накапливается. А если еще и муж, и жена — транжиры, то о каком-то отложенном капитале и вовсе речь не идет.

- Могут возникать споры о том, на чьи плечи должны лечь первоочередные общие семейные расходы. К примеру, покупка продуктов, оплата коммунальных услуг, приобретение каких-то предметов для быта и т.п.

Поэтому подобный формат «по силам» далеко не каждой семье. Всё это подходит для тех, кто стабильно хорошо зарабатывает, имеет постоянную работу, некое положение. Если же доход небольшой, да еще и нестабильный, данная схема ведения бюджета семьи будет сопряжена с кучей проблем.

Смешанный долевой бюджет семьи

Под смешанным бюджетом понимают совмещение общей и раздельной формы ведения бюджета. Суть здесь в том, что каждый из супругов имеет деньги на себя лично, но оба кладут и в общую «кассу».

Из неё оплачиваются коммунальные услуги, поездки в отпуск, ремонт и прочие семейные нужды. Есть семьи, в которых муж и жена покупают продукты и одежду каждый для себя. А кто-то решает из общей «кассы» брать на основные расходы, а на личные нужды тратить уже лишь собственные деньги.

Пример первый: зарплата супруга – 50 000 рублей, а супруги – 25 000 рублей. Оба ежемесячно кладут в общий котел по 30 % от этих денег. Получается по 15 000 и 7 500 рублей, соответственно. Вместе это 22 500 рублей. Отсюда берут на еду, коммунальные платежи, вещи для детей. То, что остается, откладывается на «черный день». А то, что не ушло в «котел», муж и жена тратят сами, как захотят.

Пример второй: зарплата мужа – 50 000 рублей, жены – 25 000 рублей. В общую кассу кладут, опять же, 22 500 рублей, но вносят поровну, каждый по 11 250 рублей. Оставшиеся на руках деньги каждый тратит по-своему.

Данные примеры отличаются тем, что супруги вносят в бюджет какой-то процент от своего заработка, либо одинаковые суммы.

Положительные моменты:

- Есть и общий бюджет, и собственные деньги. Оба чувствуют себя в финансовом плане равными, и оба заботятся о семье.

- Психологическая атмосфера в доме тоже складывается спокойная, комфортная для обоих. Никто друг друга не упрекает, не пытается что-то утаить.

- И муж, и жена могут спокойно тратить свои деньги на себя, не обделяя при этом семью.

Если говорить о минусах долевого бюджета, то главный из них – это недопонимание и разногласия в случаях, когда супруги зарабатывают неодинаково и не могут поровну положить в котел, без ущерба для себя. В остальном можно сказать, что у данной формы ведения бюджета семьи недостатков не имеется.

Планирование бюджета семьи на месяц: как это сделать правильно

Для того чтобы правильно составить семейный бюджет, нужно иметь четкое представление об источниках доходов семьи и о том, на что они тратятся. То есть, всю эту информацию необходимо представить в структурированном виде.

Читайте также

Доходы – это денежные поступления в семью за конкретный отрезок времени. Выделяют несколько категорий доходов в зависимости от их источников:

- Доходы, полученные в результате трудовой деятельности: зарплата, начисляемая на основной работе; деньги, зарабатываемые на дополнительной работе, полученные за подработку, премиальные выплаты и т.п. Как правило, большая часть расходов идет за счет именно этих поступлений.

- Государственные пособия, стипендии, пенсии, льготы, вычеты по налогам и т.п.

- Пассивный доход в виде алиментов, подарков, наследства, материальной помощи от родственников, заработок на продаже вещей либо хобби и т.д.

Расходы – это, собственно, траты семьи на какие-то свои нужды за конкретный промежуток времени. Основные критерии классификации расходов – это их важность и периодичность. В свою очередь по важности их можно разбить на следующие группы:

Целевые расходы