Возврат НДС: что это такое и в чем его особенности

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

- статуса плательщика НДС;

- права на применение вычетов по налогу.

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

Статус плательщика НДС — это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Что может дать гарантию возврата НДС

Чаще всего с ситуацией возврата НДС сталкиваются экспортеры, применяющие по отгрузкам на экспорт ставку 0% (п. 1 ст. 164, ст. 165 НК РФ) и имеющие право на вычет налога, уплаченного поставщикам, при приобретении у них товаров, работ, услуг, относящихся к продажам за рубеж. Для них вопрос о возврате НДС при экспорте из России в зависимости от доли продаж на экспорт в общем объеме реализации может возникать ежеквартально.

Как применить нулевую ставку НДС при экспорте, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Кроме того налогоплательщик вправе отказаться от применения 0% ставки. Переходите в это готовое решение и узнайте все нюансы процедуры.

О возврате НДС при экспорте подробно можно узнать, ознакомившись с нашей рубрикой «НДС при экспорте товаров в 2022 — 2023 годах (возмещение)».

Сразу отметим, что само по себе превышение суммы вычетов над суммой начисленного НДС за налоговый период — это еще не гарантия возврата НДС. Для возвращения НДС необходимо пройти установленную на законодательном уровне процедуру.

Ключевое место в ней занимает камеральная проверка, проводимая ИФНС после подачи декларации с суммой налога к возмещению. Для этой проверки у налогоплательщика запрашивается достаточно объемный пакет документов, которые для экспортера делятся на 2 группы:

- подтверждающие право на применение ставки 0% по реализации;

- обосновывающие сумму вычета.

ВНИМАНИЕ! С октября 2020 года ФНС запустила пилотный проет, в рамках которого срок проверки НДС декларации (не в заявительном порядке) сократился до 1 месяца с даты представления декларации или уточненки. Подробнее о пилотном проекте читайте в публикации «ФНС ускоряет проверки и возмещение НДС».

В чем выгода и риски для бизнеса, который решит возместить НДС в рамках пилотного проекта, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в обзорный материал, чтобы узнать все подробности нововведений.

См. также: «Какой порядок возмещения НДС из бюджета?».

Схема возврата НДС

Представим схему возврата НДС в виде пошаговой инструкции. Данная схема возврата НДС позволит налогоплательщику проконтролировать соблюдение процедуры по возврату налога и при выявлении нарушений поможет отстоять свои права.

Шаг 1. Подача декларации с суммой НДС к возврату.

Ее камеральная проверка проводится налоговой инспекцией в течение одного месяца (в рамках пилотного проекта), но в отдельных случаях может продляться до трех (п. 1 ст. 176, ст. 88 НК РФ). Общий срок проверки занимает два месяца.

В ходе такой проверки налоговики вправе истребовать документы, подтверждающие применение налоговых вычетов (п. 8 ст. 88 НК РФ, п. 25 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Подробнее об этой проверке читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Если налоговые органы в ходе проверки выявили нарушения, то переходите к шагу 2.

Если нарушения не выявлены, то переходите к шагу 5.

В некоторых случаях можно получить возврат НДС до окончания камеральной проверки. Подробнее об этом особом порядке мы писали в статье.

ВАЖНО! В 2022 — 2023 году введены дополнительные категории налогоплательщиков, которые могут получить возврат НДС в заявительном порядке. Читайте об этих новшествах в нашем материале.

Шаг 2. Составление налоговыми органами акта налоговой проверки, если нарушения выявлены.

В этом акте налоговые органы отражают выявленные нарушения (п. 3 ст. 176 НК РФ, ст. 100 НК РФ).

Шаг 3. Представление налогоплательщиком письменных возражений по выявленным нарушениям.

В течение одного месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о возмещении НДС (полностью или частично) и решение о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п. 4 ст. 176 НК РФ).

Шаг 5. Принятие налоговым органом решения о возмещении НДС, если в ходе камеральной проверки нарушения не выявлены.

Такое решение налоговые органы должны принять в течение 7 рабочих дней.

ВАЖНО! Если после вынесения решения о возмещении ФНС выявит нарушения, указывающие на завышение вычетов, налогоплательщика внесут в план выездных проверок.

Шаг 6. НДС возвращается налогоплательщику в виде суммы, формирующей положительное сальдо на ЕНС.

После принятия инспекцией решения о возмещении НДС сумма налога признается ЕНП. Таким образом, возвращать будут не сам НДС, а сумму, формирующую положительное сальдо ЕНС. В этом случае поручение о возврате налоговики направят в Казначейство не позднее следующего рабочего дня после получения от налогоплательщика заявления о распоряжении путем возврата, но не ранее принятия решения о возмещении суммы налога, заявленной к возмещению (п. 6 ст. 6.1, п.3 ст. 79 НК РФ).

При отсутствии положительного сальдо на ЕНС налоговая откажет в возврате путем направления соответствующего сообщения налогоплательщику. В случае же недостаточности положительного сальдо на ЕНС возврат будет частичным (п. 2 ст. 79 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Налогоплательщик вправе не возвращать себе суммы, сформировавшие положительное сальдо на ЕНС, а зачесть их, например, в счет предстоящих платежей по налогам, сборам, страховым взносам на ОПС, ОМС, по ВНиМ, подав заявление на зачет.

Шаг 7. Денежные средства перечисляются на банковский счет налогоплательщика.

Если срок возврата денежных не нарушен, то процедура возврата считается завершенной.

Если же возврат был осуществлен с нарушением сроков, переходите к шагу 8.

Шаг 8. Получение налогоплательщиком процентов за нарушение срока возврата НДС.

При нарушении сроков возврата денежных средств начисляются проценты за каждый календарный день, следующий по истечении 10 календарных дней со дня получения заявления о распоряжении путем возврата, но не ранее принятия налоговым органом решения о возмещении НДС (п. 6 ст. 6.1 и п. 9 ст. 79 НК РФ). Проценты рассчитают исходя из ключевой ставки ЦБ РФ, действовавшей в период задержки (п. 9 ст. 79 НК РФ).

При уплате процентов в полном объеме процедура возврата считается завершенной.

Пример расчета процентов за несвоевременный возврат НДС смотрите в Готовом решении от КонсультантПлюс, получив пробный демо-доступ к системе КонсультантПлюс. Сверьтесь со своими расчетами, чтобы не допустить ошибок.

Итоги

Вопрос о возмещении НДС из бюджета за налоговый период возникает, когда сумма вычетов превышает величину налога, начисленного к уплате, и появляется только у плательщиков НДС, поскольку у неплательщиков отсутствует возможность применить вычеты. Процедура возмещения состоит из нескольких этапов – от сдачи декларации до получения денег из бюджета.

- Что такое возмещение налога на добавленную стоимость

- Как вернуть переплату

- Какие нужны документы

- Риски заявительного порядка

- Сроки для обращения за переплатой

- Какие появились новшества

Юра — начинающий предприниматель. Он купил у поставщика партию глины за 15 000 рублей. Еще 3000 (20%) он отдал контрагенту в качестве налога на добавленную стоимость.

Бизнесмен начал возмущаться, но партнер объяснил, что эти деньги вернутся, когда организация продаст глиняную посуду клиентам: в цену изделий он включит НДС.

Получить все деньги обратно выходит не всегда. В таком случае часть недополученной суммы НДС предприниматели заявляют к возврату из бюджета.

Ниже вы узнаете, правда ли государство может вернуть переплаченный НДС или нет.

Что такое возмещение налога на добавленную стоимость

Право на возврат НДС распространяется не только на юридических лиц, но и на индивидуальных предпринимателей, действующих на общей системе налогообложения, импортеров и аграриев на ЕСХН.

Что такое НДС и как его посчитать

Бизнесмены получают право на возмещение уплаченного, если государство получило от предпринимателя больше НДС, чем он вернул с покупателей. Звучит не очень понятно, поэтому рассмотрим все на простом примере.

ООО «Купи-продай» приобрело большую партию товара, НДС по которой составил 1 млн рублей. Затем организация перепродала всю продукцию. По этим сделкам налог на добавленную стоимость составил 3 млн рублей.

Предприятие заплатило в бюджет 2 млн рублей, а оставшийся 1 млн оставило себе, ведь ранее компания столько отдала поставщику.

В следующем квартале деятельность оказалось не такой успешной, «Купи-продай» получило в качестве НДС 500 тысяч рублей, а заплатила 1 млн рублей.

В таком случае компания вправе претендовать на возмещение налога из бюджета. Но бывают и другие ситуации, когда подобное возможно:

- юридическое лицо или предприниматель работают по сниженным ставкам 0% или 10%, а поставщики продают им товары по ставке 20%;

- организация ввозит товары из зарубежья и платит за них налог таможне.

При таких ситуациях поставщики получают от вас больше, чем вы от покупателей. Значит, вы претендуете на возврат недополученных средств из бюджета.

Как вернуть переплату

Начните с оформления налоговой декларации для ИФНС. Если у вас есть право на возмещение излишне уплаченного налога, то напишите соответствующее заявление.

В этот момент начнется камеральная проверка, но еще до ее завершения — в течение 11 дней — налоговая примет решение о возврате средств.

По общему правилу в случае НДС проверка длится два месяца. Однако ничего не мешает налоговикам продлить ее до трех.

Учтите, такая камеральная проверка проводится более пристально, чем обычная. Вас вместе с контрагентами пригласят на допрос, а перед этим попросят письменно обосновать все цифры.

Что такое камеральная проверка простыми словами

Право на возврат переплат авансом есть не у всех, а только у:

- предприятий, заплативших 2 млрд рублей налогов за три года до обращения за получением переплаты;

- налогоплательщиков с банковской гарантией;

- резидентов особых экономических зон, за которых поручителями выступают управляющие организации;

- производителей прививок против COVID-19.

Если ИФНС решит, что у вас нет прав на получение денег в ускоренном порядке, то в дело вступит стандартный со сроком от месяца до трех.

Во время проверки налоговики направят вам запрос с уточнением информации. В течение шести дней сообщите им, что получили этот документ. Ответить нужно за пять дней.

В противном случае:

- вы рискуете блокировкой счета, если отправите квитанцию о получении запроса на 11-й день или позже;

- вас ждет штраф в размере 5000 рублей, если не вовремя ответите на запрос.

Налоговая вправе отказать в возмещении налога из бюджета, если их не устроят ваши ответы. Если никаких спорных моментов нет, то ИФНС в течение семи дней примет решение о возврате налога. Еще пять дней будет на отправку средств.

Чтобы ваши отчеты не содержали ошибок, нужно очень внимательно их составлять и серьезно перепроверять. Совкомбанк может стать отличным помощником в этом.

Не хотите нанимать бухгалтера в штат, а сами не справляетесь с налоговой отчетностью? У клиентов Совкомбанка есть простой выход из такой ситуации — онлайн-отчетность в ФНС.

Однако деньги поступят на ваш счет, только если сальдо единого налогового счета (ЕНС) положительное. Это значит, что на нем достаточно средств для погашения долгов, недоимок, пеней, штрафов и других налогов.

Такой порядок начал действовать в 2023 году с введением во всеобщее применение ЕНС.

Что такое единый налоговый счет и единый налоговый платеж

Какие нужны документы

Выше мы написали, что для возврата средств нужно правильно заполнить декларацию. Но в ней не будет толка, если у вас нет первичных документов с суммами исчисленного и уплаченного НДС:

- счета фактуры;

- товарных накладных;

- актов выполненных работ.

В некоторых случаях место счетов могут занимать договоры или другие документы, подтверждающие оплату.

Риски заявительного порядка

По итогам «камералки» инспекторы могут не только подтвердить принятое решение, но и установить, что получить вы должны были только часть суммы или вообще ничего.

Опасность в том, что придется вернуть налоги, штраф и пени за незаконное использование. Возмещение считают по двукратной ставке Центробанка.

ООО «Лилия» обратилось в ИФНС с заявлением о возврате 3 млн рублей. Инспекция деньги перечислила.

Однако по итогам проверки оказалось, что компания претендовала на слишком большую сумму: инспекторы подтвердили только 2,5 млн рублей. Иными словами, компании придется вернуть 500 тысяч и проценты за пользование бюджетными средствами.

Их размер зависит от промежутка, когда компания пользовалась деньгами. Первым днем считается дата поступления средств на расчетный счет, а последним — дата возврата в бюджет.

А еще необходимо учитывать ставку Центробанка, действующую на момент пользования деньгами.

В итоге «Лилии» необходимо вернуть: 500 000 х 90 (количество дней) х 7,5% х 2/365 (количество дней в году) = 18 493,15 рубля.

К этой сумме нужно прибавить излишне возмещенный НДС — 500 000 и 20% штраф.

Общая сумма составляет 618 493,15 рубля.

Если бы организация не спешила, то получила бы 2,5 млн рублей и больше ничего не платила бы в бюджет.

Но на такие ситуации идут, когда срочно нужны деньги. Порой проще обратиться в банк за заемными средствами, чем «бодаться» с налоговой. К тому же Совкомбанк всегда помогает бизнесу даже в самых трудных ситуациях.

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит. Совкомбанк предлагает «Легкий кредит», «Программы с господдержкой», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите удобный вариант и оставьте заявку на сайте.

Сроки для обращения за переплатой

Процедура возврата НДС для юридических лиц и ИП часто сопряжена с нервотрепкой. Причем распространяется она и на бизнес-партнеров. Поэтому в декларации по итогам отчетного периода можно не указывать, что вы получили от покупателей налога меньше, чем передали поставщику.

Зачем так поступать? Все просто: операции, о которых вы умолчали, покажите в следующем квартале.

Дело в том, что если вы раскроете не полную информацию о расходах, то санкций за это не будет. Более того, налоговая от этого только выигрывает, ведь ей ничего не придется вам выплачивать.

Обратите внимание! Принять к вычету НДС можно лишь в течение трех лет с момента совершения сделки.

Какие появились новшества

Если у вас есть недоимки и переплаченный налог, то профицит направят на погашение долга. До 2023 года об этом принимали дополнительное решение. Теперь весь процесс автоматизирован. В итоге вам вернется только то, что останется после покрытия недоимок.

А еще вы вправе оставить переплаченный НДС на ЕНС в счет будущих выплат.

Кроме того, вернуть деньги можно в ускоренном порядке. Это значит, что камеральная проверка продлится в течение одного месяца. Опция доступна тем налогоплательщикам, которые:

- не проходят банкротство;

- не находятся в процессе реорганизации или стадии ликвидации.

Помимо этого правило на возмещение в заявительном порядке осталось в силе. Но для этого необходимо иметь поручителей или банковскую гарантию.

Вся информация о ценах актуальна на момент публикации статьи.

Все юридические лица и предприниматели, которые используют общую налоговую систему (ОСНО), должны платить НДС. В некоторых случаях они могут вернуть НДС из бюджета.

Рассмотрим, при каких условиях можно это сделать и как решить проблемы, которые возникают в процессе.

Из этой статьи вы узнаете:

- Как рассчитать НДС и когда возникают ситуации, в которых можно вернуть его из бюджета

- Как происходит возврат НДС

- Какие особенности возврата НДС предусмотрены для экспортеров сырья

- Можно ли отказаться от возврата НДС и перенести вычеты на следующие периоды

- Что нужно запомнить о возврате НДС из бюджета

Как рассчитать НДС и когда возникают ситуации, в которых можно вернуть его из бюджета

Чтобы понять, когда бизнесмен может вернуть НДС, нужно разобраться в принципе расчета этого налога.

НДС — это налог на добавленную стоимость. Его платят все организации и ИП, которые работают на общей системе налогообложения (ОСНО).

Если налогоплательщик на ОСНО продает товар, продукцию или оказывает услуги, то он должен начислить НДС на сумму продажи.

Для своей деятельности все бизнесмены что-то приобретают: покупают сырье или товары, пользуются услугами других компаний или ИП. Если в стоимость купленного сырья, товаров, услуг входит НДС, то бизнесмен может уменьшить начисленный налог на сумму вычетов. Вычеты — это «входной» НДС, т. е. тот налог, который включен в стоимость товаров, сырья или услуг, приобретенных бизнесменом.

Рассмотрим расчет НДС на примере.

ООО «Луч» производит пластиковые окна. Выручка за квартал без учета НДС составила 10 млн руб. Начисленный НДС по ставке 20% будет равен:

НДСн = 10×20% = 2 млн руб.

В этом же квартале организация приобрела у поставщиков материалы, оплатила аренду, рассчиталась за электроэнергию и услуги связи. Общая сумма затрат без НДС составила 7 млн руб.

Входной НДС, который компания сможет вычесть из начисленного, составит:

НДСв = 7×20% = 1,4 млн руб.

В итоге в бюджет нужно будет заплатить:

НДС = 2 — 1,4 = 0,6 млн руб.

Если бизнес работает с прибылью, то расходы всегда будут меньше, чем выручка. К тому же есть расходы, которые не включают в себя «входной» НДС: в первую очередь это зарплата и страховые взносы с нее.

Поэтому в большинстве случаев НДС, начисленный за налоговый период (квартал), будет больше, чем вычеты, и бизнесмену придется заплатить разницу в бюджет.

Вычеты по НДС за отдельный квартал превысят начисления в следующих случаях:

- Покупка крупной партии сырья или дорогостоящего основного средства.

- Использование при реализации льготной ставки 0% или 10% (ст. 164 НК РФ). Нулевая ставка применяется при экспорте, а ставка 10% — для отдельных видов товаров и услуг, например продуктов питания или детских товаров.

Именно в этих ситуациях бизнесмен получает право вернуть НДС из бюджета.

Как происходит возврат НДС

Основной документ, который служит основанием для возврата НДС, — это налоговая декларация, в которой сумма вычетов превышает начисления.

Однако одной декларации, скорее всего, будет недостаточно. Любая налоговая отчетность проходит проверку в ИФНС. С точки зрения налоговой инспекции, любой возврат налога, даже полностью законный, — это ущерб для бюджета, которого нужно избегать. Поэтому инспекторы всеми доступными им методами стараются затруднить возврат НДС.

При возмещении НДС налоговики обязательно запросят подтверждающие документы. В первую очередь это счета-фактуры от поставщиков, на основании которых бизнесмен заявил вычеты. Также инспекторы могут запросить и другие документы: договоры с поставщиками, накладные, акты выполненных работ и т. п.

Налогоплательщик должен предоставить документы по запросу налоговиков в течение пяти дней и обязательно в электронном виде. Пояснения в бумажном виде предоставленными не считаются (п. 3 ст. 88 НК РФ).

Также инспекторы могут осмотреть помещения налогоплательщика. Закон дает им такое право, если в проверяемой декларации заявлено возмещение НДС (ст. 92 НК РФ). Например, налоговики захотят убедиться в том, что оборудование, по которому заявлен вычет, действительно поступило и компания использует его.

Поэтому все документы должны быть в порядке. В частности, в счетах-фактурах не должно быть ошибок в нумерации, ИНН, наименованиях контрагентов, названиях товаров или услуг.

Кроме того, бизнесмен должен быть уверен в своих поставщиках. Не должно быть компаний с признаками однодневок: фирм, которые не имеют сотрудников и активов, не сдают отчеты и не платят налоги и т. п.

Конечно, сам по себе счет-фактура, который получен от «подозрительной» компании, еще не говорит о том, что вычет по НДС заявлен незаконно. Но в этом случае неизбежны споры с налоговиками и, скорее всего, право на вычет придется отстаивать в суде.

Суд в данной ситуации может встать как на сторону налогоплательщика, так и на сторону проверяющих.

Если бизнесмен докажет, что сделка была реальной, то суд, скорее всего, поддержит его.

Например, налоговикам не удалось доказать, что бизнесмен получил необоснованную налоговую выгоду в виде вычетов по НДС. Суд отметил, что на основании имеющихся в деле документов (договоров, товарно-транспортных накладных и т. п.) можно сделать вывод, что спорные хозяйственные операции были в действительности (постановление АС ВСО от 25.01.2018 № Ф02-7481/2017).

К выводу о том, что вычеты по НДС правомерны, в подобном деле пришел и Арбитражный суд Уральского округа (постановление АС УО от 15.01.2018 № Ф09-8180/17). Налогоплательщик в этом случае не только обосновал реальность сделки с помощью договоров и отгрузочных документов, но и доказал, что проявил осмотрительность при выборе контрагента. Бизнесмен убедил суд, что до заключения контракта проверил сомнительного контрагента по базе ФНС и запросил у него учредительные документы.

Но если налоговикам удастся доказать, что единственная цель спорной сделки — это уменьшение НДС, то суд может встать на сторону инспекторов.

Например, организация приняла к вычету НДС по строительно-монтажным работам. Однако налоговики доказали, что у подрядчика не было технической возможности выполнить обязательства по договору. Организация-подрядчик не имела необходимой техники и персонала для проведения предусмотренных договором работ (постановление 9 ААС от 18.05.2017 № 09АП-10542/2017).

Но проверяющие часто не хотят доводить дело до суда и предпочитают убедить налогоплательщика отказаться от спорных вычетов по НДС. Для этого бизнесменов вызывают на так называемые комиссии по легализации налоговой базы.

Задача инспекторов — заставить бизнесмена добровольно отказаться от спорных вычетов, не доводя дело до длительных судебных разбирательств. Поэтому руководитель компании, который заявил вычет по НДС, должен быть готов противостоять давлению. Помните: если все документы оформлены правильно и сделки были реальными, то законных оснований для отмены вычетов у ИФНС нет.

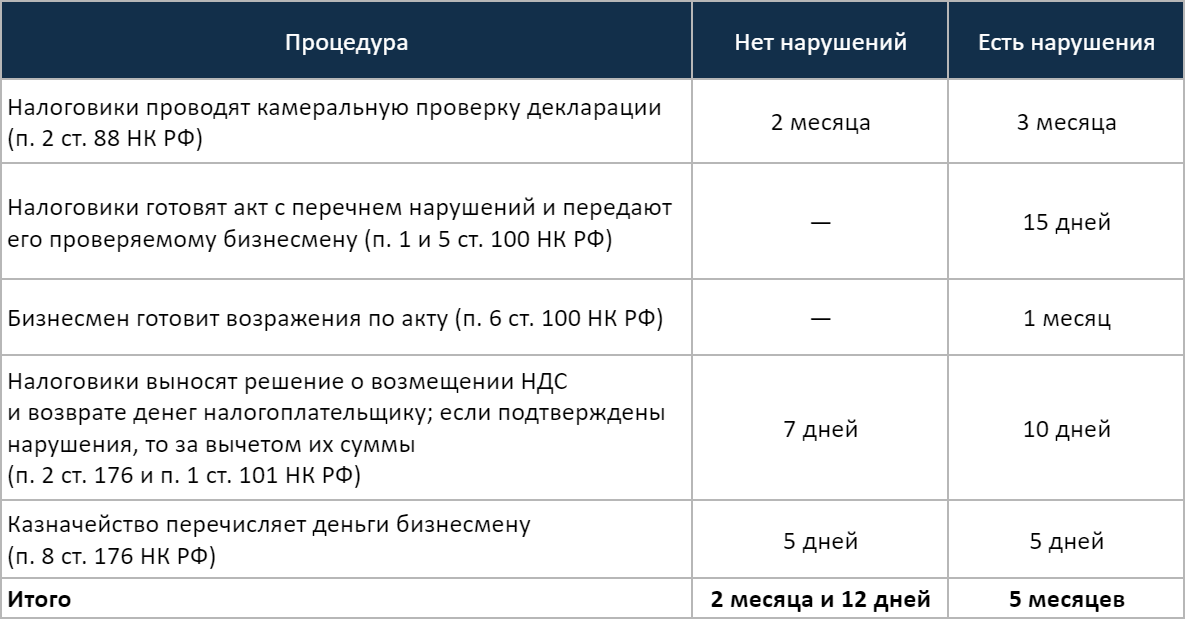

Длительность процедуры возмещения налога зависит от того, нашли налоговики нарушения, или нет.

| Процедура | Нет нарушений | Есть нарушения |

| Налоговики проводят камеральную проверку декларации (п. 2 ст. 88 НК РФ) | 2 месяца | 3 месяца |

| Налоговики готовят акт с перечнем нарушений и передают его проверяемому бизнесмену (п. 1 и 5 ст. 100 НК РФ) | — | 15 дней |

| Бизнесмен готовит возражения по акту (п. 6 ст. 100 НК РФ) | — | 1 месяц |

| Налоговики выносят решение о возмещении НДС и возврате денег налогоплательщику; если подтверждены нарушения, то за вычетом их суммы (п. 2 ст. 176 и п. 1 ст. 101 НК РФ) | 7 дней | 10 дней |

| Казначейство перечисляет деньги бизнесмену (п. 8 ст. 176 НК РФ) | 5 дней | 5 дней |

| Итого | 2 месяца и 12 дней | 5 месяцев |

Сроки работы сотрудников налоговой инспекции

В таблице везде указаны предельные сроки, установленные НК РФ. Теоретически налоговики могут работать и быстрее, но рассчитывать на это не стоит.

Если у налогоплательщика есть недоимка по НДС или другим федеральным налогам, например по налогу на прибыль, то налоговики сначала проведут зачет, а вернут только остаток суммы НДС за вычетом закрытой недоимки (п. 4 ст. 176 НК РФ).

К тому моменту как будет вынесено решение о возмещении НДС, у налоговиков уже должно быть заявление от бизнесмена о перечислении НДС на его расчетный счет.

Лучше всего подать это заявление сразу вместе с декларацией, в которой отражен НДС к возмещению.

Если бизнесмен заранее не подаст такое заявление, то НДС к возмещению по декларации будет считаться обычной переплатой по налогу. И тогда вернуть его можно будет только через месяц после решения о возмещении на общих основаниях (п. 11.1 ст. 176 НК РФ).

Какие особенности возврата НДС предусмотрены для экспортеров сырья

Если бизнесмен продает за границу сырьевые товары, то он может возместить «входной» НДС по ним только после подтверждения экспорта (п. 1 ст. 165 НК РФ).

Экспортер должен вместе с декларацией предоставить в ИФНС документы, которые подтверждают вывоз товара за рубеж: копию контракта, таможенные декларации с отметкой о пересечении границы, товарно-транспортные накладные.

Поэтому для экспортеров сырья сроки возмещения НДС дополнительно увеличатся на то время, которое требуется для сбора всех необходимых документов.

Перечень сырьевых товаров для применения такого порядка вычета утвержден постановлением Правительства от 18.04.2018 № 466. К этим товарам относятся, например, нефть и нефтепродукты, черные и цветные металлы, древесина и изделия из нее.

Можно ли отказаться от возврата НДС и перенести вычеты на следующие периоды

Такая ситуация возникает, когда налогоплательщик:

- Предполагает, что в следующем квартале у него будет НДС к уплате. Возврат НДС — это сложный и длительный процесс. Может получиться так, что пройдет несколько месяцев, вам возместят НДС, но подойдут сроки уплаты нового НДС, и эти деньги снова придется отдать в уплату налога. Быстрее и выгоднее может быть сразу перенести вычет на следующий период.

- Не хочет связываться с налоговиками: проходить камеральную проверку, собирать документы, ходить на комиссии, а возможно, и судиться.

Бизнесмен может отказаться от возврата НДС, если при подготовке декларации сумма вычетов превысила начисления. Но отказ возможен не всегда.

В общем случае налогоплательщик может использовать вычеты по НДС в течение трех лет после принятия на учет материальных ценностей или получения услуг (п. 1.1 ст. 172 НК РФ). Поэтому бизнесмен имеет право разбить слишком крупный вычет на несколько частей так, чтобы в каждом налоговом периоде начисленный НДС был больше вычетов.

Обычная средняя выручка компании за квартал — 20 млн руб без НДС, средний объем закупок — 15 млн руб без НДС. В 1-м квартале 2020 года организация дополнительно закупила крупную партию товара на сумму 8 млн руб без НДС. Во 2-м квартале выручка и закупки соответствовали средним значениям.

Рассмотрим, как компания будет рассчитываться с бюджетом по НДС за 1-й и 2-й квартал при обычном использовании вычетов и при их переносе.

Вариант № 1. Без переноса.

Начисленный НДС за 1-й квартал равен:

НДСн1 = 20×20% = 4 млн руб.

Вычеты за 1-й квартал с учетом дополнительной партии равны:

НДСв1 = (15 +

Компания после проверки вернула из бюджета налог за 1-й квартал в сумме:

НДСвз1 = 4,6 — 4,0 = 0,6 млн руб.

За 2-й квартал компания начислила налог в сумме:

НДСн2 = 20×20% = 4 млн руб.

Вычет составил:

НДСв2 = 15×20% = 3 млн руб.

Налог к уплате за 2-й квартал:

НДСу2 = 4 — 3 = 1 млн руб.

В итоге организация за два квартала потратила на НДС 0,4 млн руб (заплатила 1 млн, но вернула из бюджета 0,6 млн).

Вариант № 2. С учетом переноса.

Теперь предположим, что организация перенесла половину вычетов по дополнительной партии товара (т. е. по товару на сумму 4 млн руб без НДС) с 1-го на 2-й квартал.

В этом случае за 1-й и за 2-й квартал будет начислен одинаковый НДС к уплате в сумме:

НДСу = 20×20% — (15 + 4) х 20% = 4 — 3,8 = 0,2 млн руб.

Т. е. за два квартала компания отдаст в бюджет те же 0,4 млн руб.

Но если было куплено основное средство (ОС) или нематериальный актив (НМА), то делить вычет на части нельзя. Всю сумму НДС, включенную в стоимость ОС или НМА, нужно взять к вычету в том периоде, когда объект был принят к учету (письмо Минфина от 09.04.2015 № 03-07-11/20293).

Также нельзя переносить на будущие периоды вычеты, которые не связаны с приобретением товаров или услуг, — например, вычет, право на который возникает после перечисления аванса поставщику (письмо Минфина от 09.04.2015 № 03-07-11/20290).

Если сумма вычетов превысила начисления, а перенести их нельзя, то налогоплательщик обязан включить их в декларацию. Соответственно, он будет проходить все процедуры, описанные в разделе о возврате НДС.

Что нужно запомнить о возврате НДС из бюджета

- Если сумма вычетов по декларации за квартал превысила начисленный НДС, у бизнесмена появляется право на возврат налога из бюджета.

- Перед тем как принять решение о возврате, налоговики тщательно проверят декларацию, запросят подтверждающие документы и проанализируют информацию о поставщиках.

- Скорее всего, руководителя организации вызовут на комиссию в ИФНС и будут убеждать отказаться от вычетов. В спорных ситуациях не исключены и судебные разбирательства, результат которых предсказать сложно.

- Даже при отсутствии серьезных проблем от сдачи декларации до получения денег пройдет не меньше двух месяцев. А если налоговики найдут нарушения, то этот срок может затянуться до пяти месяцев. К этому моменту уже может быть начислен к уплате НДС за следующий квартал.

- Чтобы избежать подобных сложностей, налогоплательщик может отказаться от возврата НДС. Для этого он имеет право перенести часть вычетов на следующие налоговые периоды в течение трех лет. Но переносить можно только вычеты по приобретаемым товарам, материалам или услугам. Вычет, который возник при покупке основных средств, нематериальных активов, а также при перечислении авансов, переносить нельзя.

Рассмотрим, при каких условиях можно это сделать и как решить проблемы, которые возникают в процессе.

Из этой статьи вы узнаете:

- Как рассчитать НДС и когда возникают ситуации, в которых можно вернуть его из бюджета.

- Как происходит возврат НДС.

- Какие особенности возврата НДС предусмотрены для экспортеров сырья.

- Можно ли отказаться от возврата НДС и перенести вычеты на следующие периоды.

- Что нужно запомнить о возврате НДС из бюджета.

Как рассчитать НДС и когда возникают ситуации, в которых можно вернуть его из бюджета

Чтобы понять, когда бизнесмен может вернуть НДС, нужно разобраться в принципе расчета этого налога.

НДС — это налог на добавленную стоимость. Его платят все организации и ИП, которые работают на общей системе налогообложения (ОСНО).

Если налогоплательщик на ОСНО продает товар, продукцию или оказывает услуги, то он должен начислить НДС на сумму продажи.

Для своей деятельности все бизнесмены что-то приобретают: покупают сырье или товары, пользуются услугами других компаний или ИП. Если в стоимость купленного сырья, товаров, услуг входит НДС, то бизнесмен может уменьшить начисленный налог на сумму вычетов. Вычеты — это «входной» НДС, т. е. тот налог, который включен в стоимость товаров, сырья или услуг, приобретенных бизнесменом.

Рассмотрим расчет НДС на примере.

ООО «Луч» производит пластиковые окна. Выручка за квартал без учета НДС составила 10 млн рублей. Начисленный НДС по ставке 20% будет равен:

НДСн = 10×20% = 2 млн рублей

В этом же квартале организация приобрела у поставщиков материалы, оплатила аренду, рассчиталась за электроэнергию и услуги связи. Общая сумма затрат без НДС составила 7 млн рублей.

Входной НДС, который компания сможет вычесть из начисленного, составит:

НДСв = 7×20% = 1,4 млн рублей

В итоге в бюджет нужно будет заплатить:

НДС = 2 — 1,4 = 0,6 млн рублей

Если бизнес работает с прибылью, то расходы всегда будут меньше, чем выручка. К тому же есть расходы, которые не включают в себя «входной» НДС: в первую очередь это зарплата и страховые взносы с нее.

Поэтому в большинстве случаев НДС, начисленный за налоговый период (квартал), будет больше, чем вычеты, и бизнесмену придется заплатить разницу в бюджет.

Вычеты по НДС за отдельный квартал превысят начисления в следующих случаях:

- Покупка крупной партии сырья или дорогостоящего основного средства.

- Использование при реализации льготной ставки 0% или 10% (ст. 164 НК РФ). Нулевая ставка применяется при экспорте, а ставка 10% — для отдельных видов товаров и услуг, например продуктов питания или детских товаров.

Именно в этих ситуациях бизнесмен получает право вернуть НДС из бюджета.

Как происходит возврат НДС

Основной документ, который служит основанием для возврата НДС, — это налоговая декларация, в которой сумма вычетов превышает начисления.

Однако одной декларации, скорее всего, будет недостаточно. Любая налоговая отчетность проходит проверку в ИФНС. С точки зрения налоговой инспекции, любой возврат налога, даже полностью законный, — это ущерб для бюджета, которого нужно избегать. Поэтому инспекторы всеми доступными им методами стараются затруднить возврат НДС.

При возмещении НДС налоговики обязательно запросят подтверждающие документы. В первую очередь это счета-фактуры от поставщиков, на основании которых бизнесмен заявил вычеты. Также инспекторы могут запросить и другие документы: договоры с поставщиками, накладные, акты выполненных работ и т. п.

Налогоплательщик должен предоставить документы по запросу налоговиков в течение пяти дней и обязательно в электронном виде. Пояснения в бумажном виде предоставленными не считаются (п. 3 ст. 88 НК РФ).

Также инспекторы могут осмотреть помещения налогоплательщика. Закон дает им такое право, если в проверяемой декларации заявлено возмещение НДС (ст. 92 НК РФ). Например, налоговики захотят убедиться в том, что оборудование, по которому заявлен вычет, действительно поступило и компания использует его.

Поэтому все документы должны быть в порядке. В частности, в счетах-фактурах не должно быть ошибок в нумерации, ИНН, наименованиях контрагентов, названиях товаров или услуг.

Кроме того, бизнесмен должен быть уверен в своих поставщиках. Не должно быть компаний с признаками однодневок: фирм, которые не имеют сотрудников и активов, не сдают отчеты и не платят налоги и т. п.

Конечно, сам по себе счет-фактура, который получен от «подозрительной» компании, еще не говорит о том, что вычет по НДС заявлен незаконно. Но в этом случае неизбежны споры с налоговиками и, скорее всего, право на вычет придется отстаивать в суде.

Суд в данной ситуации может встать как на сторону налогоплательщика, так и на сторону проверяющих.

Если бизнесмен докажет, что сделка была реальной, то суд, скорее всего, поддержит его.

Например, налоговикам не удалось доказать, что бизнесмен получил необоснованную налоговую выгоду в виде вычетов по НДС. Суд отметил, что на основании имеющихся в деле документов (договоров, товарно-транспортных накладных и т. п.) можно сделать вывод, что спорные хозяйственные операции были в действительности (постановление АС ВСО от 25.01.2018 № Ф02-7481/2017).

К выводу о том, что вычеты по НДС правомерны, в подобном деле пришел и Арбитражный суд Уральского округа (постановление АС УО от 15.01.2018 № Ф09-8180/17). Налогоплательщик в этом случае не только обосновал реальность сделки с помощью договоров и отгрузочных документов, но и доказал, что проявил осмотрительность при выборе контрагента. Бизнесмен убедил суд, что до заключения контракта проверил сомнительного контрагента по базе ФНС и запросил у него учредительные документы.

Но если налоговикам удастся доказать, что единственная цель спорной сделки — это уменьшение НДС, то суд может встать на сторону инспекторов.

Например, организация приняла к вычету НДС по строительно-монтажным работам. Однако налоговики доказали, что у подрядчика не было технической возможности выполнить обязательства по договору. Организация-подрядчик не имела необходимой техники и персонала для проведения предусмотренных договором работ (постановление 9 ААС от 18.05.2017 № 09АП-10542/2017).

Но проверяющие часто не хотят доводить дело до суда и предпочитают убедить налогоплательщика отказаться от спорных вычетов по НДС. Для этого бизнесменов вызывают на так называемые комиссии по легализации налоговой базы.

Задача инспекторов — заставить бизнесмена добровольно отказаться от спорных вычетов, не доводя дело до длительных судебных разбирательств. Поэтому руководитель компании, который заявил вычет по НДС, должен быть готов противостоять давлению. Помните: если все документы оформлены правильно и сделки были реальными, то законных оснований для отмены вычетов у ИФНС нет.

Длительность процедуры возмещения налога зависит от того, нашли налоговики нарушения, или нет.

Сроки работы сотрудников налоговой инспекции

В таблице везде указаны предельные сроки, установленные НК РФ. Теоретически налоговики могут работать и быстрее, но рассчитывать на это не стоит.

Если у налогоплательщика есть недоимка по НДС или другим федеральным налогам, например по налогу на прибыль, то налоговики сначала проведут зачет, а вернут только остаток суммы НДС за вычетом закрытой недоимки (п. 4 ст. 176 НК РФ).

К тому моменту как будет вынесено решение о возмещении НДС, у налоговиков уже должно быть заявление от бизнесмена о перечислении НДС на его расчетный счет.

Лучше всего подать это заявление сразу вместе с декларацией, в которой отражен НДС к возмещению.

Если бизнесмен заранее не подаст такое заявление, то НДС к возмещению по декларации будет считаться обычной переплатой по налогу. И тогда вернуть его можно будет только через месяц после решения о возмещении на общих основаниях (п. 11.1 ст. 176 НК РФ).

Какие особенности возврата НДС предусмотрены для экспортеров сырья

Если бизнесмен продает за границу сырьевые товары, то он может возместить «входной» НДС по ним только после подтверждения экспорта (п. 1 ст. 165 НК РФ).

Экспортер должен вместе с декларацией предоставить в ИФНС документы, которые подтверждают вывоз товара за рубеж: копию контракта, таможенные декларации с отметкой о пересечении границы, товарно-транспортные накладные.

Поэтому для экспортеров сырья сроки возмещения НДС дополнительно увеличатся на то время, которое требуется для сбора всех необходимых документов.

Перечень сырьевых товаров для применения такого порядка вычета утвержден постановлением Правительства от 18.04.2018 № 466. К этим товарам относятся, например, нефть и нефтепродукты, черные и цветные металлы, древесина и изделия из нее.

Можно ли отказаться от возврата НДС и перенести вычеты на следующие периоды

Такая ситуация возникает, когда налогоплательщик:

- Предполагает, что в следующем квартале у него будет НДС к уплате. Возврат НДС — это сложный и длительный процесс. Может получиться так, что пройдет несколько месяцев, вам возместят НДС, но подойдут сроки уплаты нового НДС, и эти деньги снова придется отдать в уплату налога. Быстрее и выгоднее может быть сразу перенести вычет на следующий период.

- Не хочет связываться с налоговиками: проходить камеральную проверку, собирать документы, ходить на комиссии, а возможно, и судиться.

Бизнесмен может отказаться от возврата НДС, если при подготовке декларации сумма вычетов превысила начисления. Но отказ возможен не всегда.

В общем случае налогоплательщик может использовать вычеты по НДС в течение трех лет после принятия на учет материальных ценностей или получения услуг (п. 1.1 ст. 172 НК РФ). Поэтому бизнесмен имеет право разбить слишком крупный вычет на несколько частей так, чтобы в каждом налоговом периоде начисленный НДС был больше вычетов.

Обычная средняя выручка компании за квартал — 20 млн руб без НДС, средний объем закупок — 15 млн руб без НДС. В 1-м квартале 2020 года организация дополнительно закупила крупную партию товара на сумму 8 млн руб без НДС. Во 2-м квартале выручка и закупки соответствовали средним значениям.

Рассмотрим, как компания будет рассчитываться с бюджетом по НДС за 1-й и 2-й квартал при обычном использовании вычетов и при их переносе.

Вариант № 1. Без переноса

Начисленный НДС за 1-й квартал равен:

НДСн1 = 20×20% = 4 млн рублей

Вычеты за 1-й квартал с учетом дополнительной партии равны:

НДСв1 = (15 +

Компания после проверки вернула из бюджета налог за 1-й квартал в сумме:

НДСвз1 = 4,6 — 4,0 = 0,6 млн рублей

За 2-й квартал компания начислила налог в сумме:

НДСн2 = 20×20% = 4 млн рублей

Вычет составил:

НДСв2 = 15×20% = 3 млн рублей

Налог к уплате за 2-й квартал:

НДСу2 = 4 — 3 = 1 млн рублей

В итоге организация за два квартала потратила на НДС 0,4 млн рублей (заплатила 1 млн, но вернула из бюджета 0,6 млн).

Вариант № 2. С учетом переноса

Теперь предположим, что организация перенесла половину вычетов по дополнительной партии товара (т. е. по товару на сумму 4 млн руб без НДС) с 1-го на 2-й квартал.

В этом случае за 1-й и за 2-й квартал будет начислен одинаковый НДС к уплате в сумме:

НДСу = 20×20% — (15 + 4) х 20% = 4 — 3,8 = 0,2 млн рублей

Т. е. за два квартала компания отдаст в бюджет те же 0,4 млн рублей.

Но если было куплено основное средство (ОС) или нематериальный актив (НМА), то делить вычет на части нельзя. Всю сумму НДС, включенную в стоимость ОС или НМА, нужно взять к вычету в том периоде, когда объект был принят к учету (письмо Минфина от 09.04.2015 № 03-07-11/20293).

Также нельзя переносить на будущие периоды вычеты, которые не связаны с приобретением товаров или услуг, — например, вычет, право на который возникает после перечисления аванса поставщику (письмо Минфина от 09.04.2015 № 03-07-11/20290).

Если сумма вычетов превысила начисления, а перенести их нельзя, то налогоплательщик обязан включить их в декларацию. Соответственно, он будет проходить все процедуры, описанные в разделе о возврате НДС.

Что нужно запомнить о возврате НДС из бюджета

- Если сумма вычетов по декларации за квартал превысила начисленный НДС, у бизнесмена появляется право на возврат налога из бюджета.

- Перед тем как принять решение о возврате, налоговики тщательно проверят декларацию, запросят подтверждающие документы и проанализируют информацию о поставщиках.

- Скорее всего, руководителя организации вызовут на комиссию в ИФНС и будут убеждать отказаться от вычетов. В спорных ситуациях не исключены и судебные разбирательства, результат которых предсказать сложно.

- Даже при отсутствии серьезных проблем от сдачи декларации до получения денег пройдет не меньше двух месяцев. А если налоговики найдут нарушения, то этот срок может затянуться до пяти месяцев. К этому моменту уже может быть начислен к уплате НДС за следующий квартал.

- Чтобы избежать подобных сложностей, налогоплательщик может отказаться от возврата НДС. Для этого он имеет право перенести часть вычетов на следующие налоговые периоды в течение трех лет. Но переносить можно только вычеты по приобретаемым товарам, материалам или услугам. Вычет, который возник при покупке основных средств, нематериальных активов, а также при перечислении авансов, переносить нельзя.