Вклад в сумме 35000 руб. положен в банк на год с ежемесячным исчислением сложных процентов; годовая ставка по вкладам 6%; уровень инфляции за месяц 10%.

Определить:

а) сумму вклада с процентами (FV),

б) индекс инфляции за 6 месяцев (In),

в) сумму вклада с процентами с точки зрения её покупательной способности (Kr),

г) реальный доход вкладчика с точки зрения покупательной способности (d).

Решение:

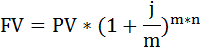

а) Сумму вклада рассчитаем по формуле наращения по сложным процентам:

где

FV – наращенная сумма вклада,

PV – настоящая стоимость денег,

n – срок операции,

m – число раз начисления процентов в году,

j – годовая (номинальная) ставка, выраженная десятичной дробью,

j/m – процентная ставка за период

FV = 35000 * (1 + 0,06 / 12)12*1 = 37158,72 руб.

б) Индекс инфляции за 12 месяцев найдём по формуле:

In = (1 + 0,1)12 = 3,1384.

в) Сумму вклада с процентами с точки зрения её покупательной способности (Kr) найдём как отношение наращенной суммы вклада (FV) к индексу инфляции (In):

Kr = FV / In = 37158,72 / 3,1384 = 11839,91 руб.

г) Реальный доход вкладчика с точки зрения покупательной способности (d) вычислим так:

d = Kr – PV = 11839,91 – 35000 = – 23160,09 (реальный убыток).

| 🎓 Заказ №: 22496 |

| ⟾ Тип работы: Задача |

| 📕 Предмет: Экономика |

| ✅ Статус: Выполнен (Проверен преподавателем) |

| 🔥 Цена: 249 руб. |

👉 Как получить работу? Ответ: Напишите мне в whatsapp и я вышлю вам форму оплаты, после оплаты вышлю решение.

➕ Как снизить цену? Ответ: Соберите как можно больше задач, чем больше тем дешевле, например от 10 задач цена снижается до 50 руб.

➕ Вы можете помочь с разными работами? Ответ: Да! Если вы не нашли готовую работу, я смогу вам помочь в срок 1-3 дня, присылайте работы в whatsapp и я их изучу и помогу вам.

⚡ Условие + 37% решения:

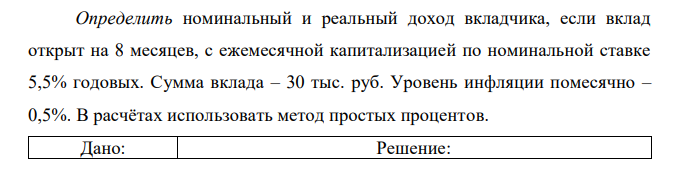

Определить номинальный и реальный доход вкладчика, если вклад открыт на 8 месяцев, с ежемесячной капитализацией по номинальной ставке 5,5% годовых. Сумма вклада – 30 тыс. руб. Уровень инфляции помесячно – 0,5%. В расчётах использовать метод простых процентов.

Решение: Номинальный доход определим с помощью следующей формулы: S = P (1+ mn m j ) где S — наращенная сумма денег, измеренная по номиналу; P — первоначальная сумма; n — срок ссуды в долях года; j — номинальная ставка процента; m — количество начислений процентов в году.

Готовые задачи по экономике которые сегодня купили:

- Ежегодно идут выплаты по 10000 руб., по полугодиям.

- Первоначальная стоимость объекта основных средств составляет 150 000 р.

- В результате первой переоценки товара его цену снизили на 20%.

- Клиент получил кредит сроком на три месяца в 12 млн.руб.

- Дисконтная облигация со сроком обращения 165 дней была размещена по цене 78% от номинала.

- Контракт предполагает платежи по 1 млн. руб. в конце каждого квартала в течение следующего года и дополнительный заключительный платеж 5 млн. руб. по его окончании.

- Непрерывное начисление процентов производится в течение 3-х лет под 14% годовых.

- Предприниматель хочет открыть счет в банке, положив такую сумму, чтобы его сын, являющейся студентом первого курса, мог снимать с этого счета в конце каждого года по 3600 руб., исчерпав весь вклад к концу пятилетнего срока обучения.

- Клиент внес в банк вклад величиной 10000 руб. на 4 месяца под 6 % годовых.

- Стоимость внеоборотных активов предприятия составляет 950 тыс. руб., собственных средств – 1340 тыс. руб.

Найти реальный доход вкладчика, если на депозит положено 200000 у.е. на 4 года под 15% годовых с ежемесячным начислением процентов при квартальной инфляции которая составляет в среднем за данный период 3%.

1. Темп инфляции за год, если даны значения за ряд временных промежутков, определяется по формуле

π=(1+α)n*100-100,

гдеα — уровень инфляции за определенное время: квартал, месяц, день;

n – число периодов.

π=(1+0,03)4*4*100-100=60,47%

Темп инфляции за весь период депозита составит 60,47%.

2

. Определим реально наращенную сумму депозита по формуле:

Sp=P*(1+jm)mn1+π,

гдеP – первоначальная сумма вклада;

j – номинальная ставка процента;

m – число начисления процентов за год;

n – число лет.

Sp=200*(1+0,1512)12*41+0,6047=226,255 тыс.у.е.

Реальный доход вкладчика составит:

I= Sp-Р=226,255-200=26,255 тыс.у.е.

. Определим реально наращенную сумму депозита по формуле:

Sp=P*(1+jm)mn1+π,

гдеP – первоначальная сумма вклада;

j – номинальная ставка процента;

m – число начисления процентов за год;

n – число лет.

Sp=200*(1+0,1512)12*41+0,6047=226,255 тыс.у.е.

Реальный доход вкладчика составит:

I= Sp-Р=226,255-200=26,255 тыс.у.е.

Здравствуйте, друзья!

Как вы считаете, 20 % годовых по вкладу в банке или инвестициям в ценные бумаги – это много или мало?

Чтобы ответить на вопрос, надо сравнить цифру с инфляцией в стране. Если цены растут на 25 % в год, то ваша доходность превращается в обесценивание капитала. Инфляция ее просто “съедает”. Если инфляция равна 5 %, то вы получаете неплохой рост своих денег.

В приведенном примере речь шла о разных процентных ставках, которые надо учитывать при планировании личных финансов.

Рассмотрим, что такое реальная процентная ставка, как она рассчитывается и где используется.

Виды процентных ставок

Реальная процентная ставка – это ставка с учетом текущей или прогнозной инфляции в зависимости от цели расчета. Само название намекает, что процент отражает реальную картину с нашим доходом, а не ту, что нарисована на бумаге.

Например, по вкладу банк обещает 5 % годовых. Это номинальная ставка. За год инфляция составила 4,5 %. Получается, что вы заработали 5 %, но при этом на 4,5 % у вас обесценились деньги. Реальная ставка составила всего 0,5 %.

Вы можете самостоятельно определить свой фактический доход или платеж, если хотите учесть обесценивание денег. Проблем не будет, если вы оцениваете свою доходность уже по итогам инвестирования или депонирования средств в банке. Все величины известны, и результат точно покажет, что дали вам ваши вложения.

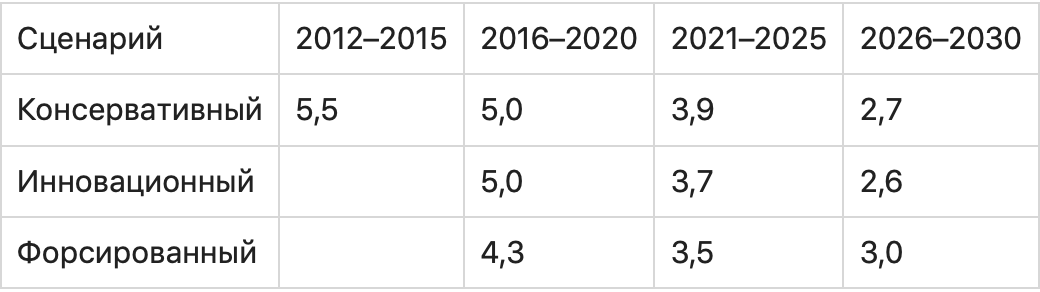

Но инвестору или вкладчику неинтересны прошлые оценки. Ему надо знать, выгодно или нет вкладывать деньги на текущих условиях, но на несколько лет вперед. И одна величина в таком случае будет всегда прогнозной – уровень инфляции. Никто не сможет вам ее назвать и дать 100 % гарантию, что прогноз сбудется. Остается только принять к сведению мнение экспертных органов. Например, Минэкономразвития России прогнозирует инфляцию до 2030 г. по трем сценариям.

Формула Фишера

Зависимость номинальной и реальной ставок математически описал американский экономист Ирвинг Фишер.

Формула расчета:

Реальная процентная ставка = (Номинальная процентная ставка – Уровень инфляции) / (100 + Уровень инфляции) * 100 %

или

Реальная процентная ставка = (1 + Номинальная процентная ставка) / (1+ Уровень инфляции) – 1

Поясним на примере. Предположим, что у вас есть 100 000 руб. Сегодня вы можете купить на нее определенный объем товара А. Вы кладете деньги на вклад под 3,2 % годовых (условия по вкладу “Сохраняй” от Сбербанка).

Через год банк начислил вам проценты, сумма превратилась в 103 200 руб. А цены на тот же объем товара А выросли в соответствии с инфляцией в стране на 5,5 %. Следовательно, в конце года товар А стоит уже 105 500 руб.

После закрытия вклада и вывода денег со счета вы можете купить уже меньше товара А, чем в начале года: около 97,82 % (103 200 / 105 500 * 100 %). Покупательная способность денег сократилась на: 100 % – 97,82 % = 2,18 %. То есть вложение денег в Сбербанк привело к потере в 2,18 %.

Применим цифры из нашего примера к формуле Фишера и проверим расчеты:

Реальная процентная ставка = (3,2 – 5,5) / (100 + 5,5) * 100 % = –2,18 %

При небольших темпах инфляции результат будет почти точным, отличается на десятые доли процента. Но при большом уровне инфляции лучше воспользоваться формулой Фишера.

Она ярко иллюстрирует связь между инфляцией, номинальным и реальным процентом именно в странах с нестабильной экономикой.

Где применяется реальная процентная ставка

Везде, где ожидается доход или производится платеж, выраженный в процентах, можно рассчитать реальную процентную ставку. Это не сделает за вас банк или брокер. Процент, который вы увидите в кредитном договоре, договоре на открытие депозита или брокерском отчете, будет номинальным.

Кредиты

Реальную процентную ставку не рассчитывают по кредиту, хотя она точно так же работает при кредитовании, как и при получении дохода, и даже может внушить заемщику чуть больше оптимизма. Например, сегодня вы взяли кредит под 10 % годовых, а в стране прогнозируется инфляция в 4 % в ближайшие 3–5 лет. Значит, ежегодно ваша реальная ставка будет меньше номинальной на эти 4 %. Это ли не повод для радости?

Представьте, что ежемесячно вы вносите 30 000 руб. в счет погашения кредита. Со временем фактический платеж будет “дешеветь”, потому что 30 000 руб. через 5–10 лет – это не те же 30 000 руб. сегодня, а значительно меньше за счет обесценивания денег. Еще лучше, если у вас получится рефинансирование под меньший процент, тогда эффект будет еще сильнее.

Большее распространение расчет реальной ставки получил при определении доходности вложений: в инвестициях или банковских депозитах.

Инвестиции

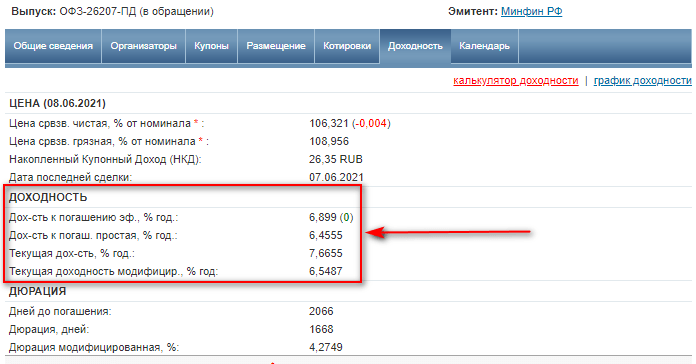

Для инвестора большую ценность имеет реальный, а не номинальный процент, который поможет определить доходность от инвестирования в различные инструменты. Например, при выборе облигаций в карточке конкретного инструмента вы увидите сразу несколько видов доходности, но все они номинальные.

По облигациям в ней будет только одна прогнозная величина, которая может исказить картину в будущем, – это инфляция.

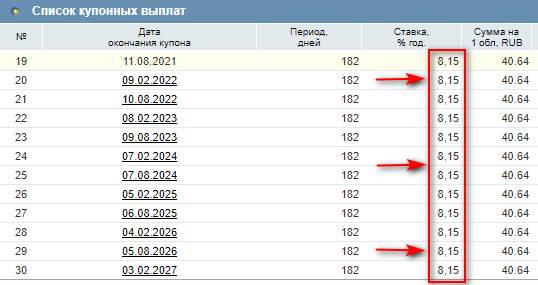

А другой важный параметр точно известен на несколько лет вперед – купонный доход.

В примере выше срок погашения облигации ОФЗ-26207-ПД наступит только в 2027 году. Ежегодный купонный доход на все эти годы составит 8,15 % годовых.

Всем инвесторам известно правило, что доходность в прошлом не является гарантией ее получения в будущем.

Поэтому прогнозировать на основе значений, полученных в предыдущие годы, – неблагодарное занятие.

Остается только фундаментальный анализ компании. Но в любой грамотно проведенный анализ может вмешаться случай и обесценить все сделанные выводы.

Это не значит, что реальную доходность вообще не надо учитывать. Для долгосрочного инвестора определить эффективность своих вложений в тот или иной инструмент можно и по итогам года на основе фактически полученных значений.

Если на протяжении 2–3 лет вы получаете отрицательную реальную доходность, то, наверное, стоит пересмотреть свой портфель и инвестиционную стратегию.

Депозиты

Не обольщайтесь, когда в очередном рекламном ролике от банка вы увидите приятные глазу проценты по депозиту. Это всего лишь ваш будущий номинальный доход, который может показаться уже не таким привлекательным, когда вы рассчитаете реальный с поправкой на инфляцию.

При расчете реальной доходности депозита вы будете, аналогично облигациям, оперировать не к прогнозной инфляции, а к известному проценту, который указан в договоре. Хорошо, когда экономика страны стабильна на протяжении нескольких лет подряд, а деньги обесцениваются в пределах 1–2 %.

Тогда легко рассчитать и свою фактическую прибыль от хранения капитала на депозите. Но эта история не про Россию. Наши граждане видели инфляцию в 4 и 2 500 %, поэтому легко получить нулевую или отрицательную доходность.

Простой пример. Вы положили в банк 1 000 000 руб. на 1 год под 4 % годовых. Инфляция в мае 2021 г. составила 6 % в годовом исчислении. К концу года Банк России ее прогнозирует в районе 5,4–5,8 %. Допустим, что величина составит 5,8 %.

- номинальный доход: 1 000 000 * 1,04 – 1 000 000 = 40 000 руб.;

- реальная процентная ставка: (4 – 5,8) / (100 + 5,8) * 100 = –1,70 %;

- реальный доход: 1 000 000 * 0,9858 – 1 000 000 = –14 200 руб.

Покупательная способность ваших денег сократилась на 1,70 % или на 14 200 руб.

Заключение

После этой статьи скажите нам, пожалуйста, почему большинство наших сограждан продолжает нести свои деньги в банк? Мы поняли бы это, когда нет других альтернатив. Но сейчас…

Если единственная причина – это надежность вкладов, то почему бы тогда не купить ОФЗ или корпоративные облигации таких компаний, как Сбербанк, ВТБ или Газпром. Дефолт им пока не грозит, а доходность выше, чем по депозиту.

Останавливает, что нужен брокерский счет? Его открыть – дело 5 минут. Пишите, какие еще у вас есть аргументы, чтобы не инвестировать.

Финансовые учреждения стараются привлечь к себе внимание клиентов, предлагая выгодные проценты по вкладам. На первый взгляд значения доходности являются весьма привлекательными в ряде случаев. Вложить свои сбережения под ставку выше 12% в настоящий момент является сверхщедрым предложением. Однако, все видят цифры процентных ставок, выделенных крупным ярким шрифтом, и мало кто читает текст, написанный мелким шрифтом снизу. Банки заявляют только о номинальном доходе, который получит вкладчик, спустя установленный срок. Они никогда не упоминают понятие «реального дохода», а ведь именно его получает на самом деле клиент. Рассмотрим подробнее, что такое номинальная и реальная ставка по вкладу, чем они различается, в чем их сходства и как посчитать настоящий доход?

Что такое номинальная процентная ставка по вкладу?

Номинальная депозитная ставка – это то значение номинального дохода, который получит вкладчик после установленного договором срока. Именно ее указывают банки при привлечении клиентов на размещение вкладов. Она не отражает реальный доход вкладчика, который он получит с учетом обесценения денег (или инфляции) и иных расходов. Таким образом, номинальный процент по вкладу определяется несколькими составляющими:

- Реальной процентной ставкой.

- Ожидаемым темпом инфляции.

- Иными расходами вкладчика, включая НДФЛ на разницу в превышении ставки от ставки рефинансирования, увеличенной на 5 п.п.) и проч.

Из всех составляющих наибольшие колебания показывает темп годовой инфляции. Ее ожидаемое значение зависит от исторических колебаний. Если инфляция стабильно показывает невысокие значения (0,1-1%, как на Западе или США), то и в будущие периоды она закладывается на примерно том же уровне. Если государство переживало высокие показатели инфляции (например, в 90-х гг. в России этот показатель достигал 2500%), то и на будущее банкиры закладывают высокое значение.

Что такое реальная ставка по вкладу?

Реальная процентная ставка – это процентный доход, скорректированный на уровень инфляции. Ее значение обычно нигде не указывается банками. Клиент может рассчитать его самостоятельно или же положиться на честное отношение банка к себе.

Реальный доход от вложения денег на депозит всегда меньше номинального, поскольку он учитывает ту сумму, которая получиться с учетом корректировки на уровень инфляции. Реальная ставка отражает покупательную способность денег по истечению срока вклада (т.е. больше или меньше товаров можно будет приобрести на итоговую сумму по сравнению с первоначальной).

В отличие от номинального процента, реальный может иметь и отрицательные значения. Клиент не только не сохранит свои накопления, но и получит убыток. Развитые страны специально держат отрицательное значение реальных ставок, чтобы стимулировать развитие экономики. В России реальные ставки меняется с положительного на отрицательное значение, особенно в последнее время.

Как рассчитать реальную процентную ставку по вкладу?

Чтобы начать расчет, нужно определить все расходы вкладчика. К ним относятся:

- Налог. Для вкладов действует налог на доход физлиц 13%. Он применяется, если номинальный процент по рублевым вкладам будет выше СР на 5 п.п. (до 31.12.2015 г. действует условия, что НДФЛ будут облагаться вклады со ставкой выше 18,25%). Начисленный налог будет автоматически вычтен банком при выдаче накопленной суммы вкладчику.

- Инфляция. С ростом суммы накоплений растет и цена на товары и услуги. По состоянию на май 2015 года инфляция оценивалась на уровне 16,5%. На конец года ее прогнозируемое значение оценивается в 12,5% (с учетом стабилизации экономической ситуации).

Рассмотрим пример 1.

Вкладчик успел в начале года разместить 100 тыс.руб. под 20% годовых на 1 год без капитализации с выплатой процентов в конце срока. Рассчитаем его реальный доход.

Номинальный доход (НД) составит:

100 000+(100 000*20%) = 120 000 руб.

Реальный доход:

РД = НД — Налог — Инфляция

Налог=(100 000 * 20% — 100 000 * 18,25%) * 13%=227,5 руб.

Инфляция=120 000*12,5% = 15 000 руб.

Реальный доход=120 000 -227, 5-15 000=104 772,5 руб.

Таким образом, вкладчик увеличил свое благосостояние фактически всего на 4 772 руб., а не на 20 000 руб., как было заявлено банком.

Рассмотрим пример 2.

Вкладчик разместил 100 тыс.руб. под 11,5% годовых на 1 год с выплатой процентов в конце срока вклада. Рассчитаем его реальную прибыль.

Номинальная прибыль составит:

100 000+(100 000*11,5%) = 111 500 руб.

Налог=0, т.к. процентная ставка ниже СР+5 п.п..

Инфляция=111 500 * 12,5% = 13 937,5 руб.

Реальный доход=111 500 — 13 937,5=97 562,5 руб.

Убыток = 100 000 — 97 562,5 = 2437,5 руб.

Таким образом, в этих условиях покупательная способность накоплений вкладчика оказалась отрицательной. Он не только не смог приумножить сбережения, но и потерял часть.

Выводы:

- Стоит всегда просчитывать свой реальный доход при вложении средств во вклады.

- Вкладывать средства нужно под процент, выше уровня инфляции. В противном случае, рост накоплений не будет успевать за ростом цен.

- Не стоит доверять банкам, предлагающим сверхвысокий процент. Это свидетельствует о его плохом состоянии.

Привет, я автор этой статьи. Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.