Содержание

- Источники стартового капитала

- Собственные деньги

- Финансовая модель

- Средства друзей

- Субсидии

- Кредит

- Краудинвестинговые площадки

- Инвестор

- Smart-инвестор

- Разбираемся с собственными средствами

- Где искать?

- А как на это посмотрит будущий инвестор?

- Еще один источник — friends, family and fools

- Преимущества FFF

- Недостатки FFF

- Как начать поиск средств

В этом материале речь пойдет про то, где найти капитал для старта бизнеса. Алексей рассказывает о 8 способах поиска средств для начального капитала, а также более подробно о лучших способах, которые стоит рассмотреть, прежде чем идти к инвестору

Каждый раз, когда ко мне приходят люди и просят денег и инвестиций, я понимаю, что им нужно не это! Им нужно масштабировать, развить свой бизнес и получить прибыль.

Алексей Маликов

Источники стартового капитала

Собственные деньги

Процент в год: 0%.

Как получить: поискать у себя.

Надо ли отдавать: ваши деньги — ваши проблемы.

Сколько можно взять: 1 млн руб.

Сколько займет получение: неделя.

Как найти собственные средства?

Можно получить деньги от продажи имущества, которым вы не пользуетесь, или машины. Если вы пока только думаете о бизнесе, то вы можете попробовать накопить стартовый капитал. Например, откладывайте ежемесячно 10–20% от зарплаты на будущее дело. Если вы уже точно знаете деятельность будущего бизнеса, то просчитайте размер стартового капитала и прикиньте, сколько ежемесячно денег нужно откладывать, чтобы запустить дело, допустим, через год.

Финансовая модель

Процент в год: 0%.

Как получить: поработать с финансовой моделью, держать меньше запасов, попросить клиентов работать по предоплате.

Надо ли отдавать: деньги клиентов — ваша репутация.

Сколько можно взять: 2 млн рублей.

Сколько займет получение: 2 недели.

В открытом доступе до 28 мая

Полезные материалы для руководителей от Егора Соколова

Каждый владелец бизнеса вынужден предпринимать радикальные действия, чтобы выжить при нестабильной мировой экономике. Мы знаем, как руководителям сейчас непросто, поэтому подготовили материалы, внедрив которые, вы можете увеличить количество продаж ваших менеджеров на 60%. Обратите особое внимание на 3 документ, его важно знать каждому!

Чек-лист. 21 пункт проверки финансового состояния бизнеса.

Чек-лист: как делегировать задачи, чтобы их выполняли с первого раза.

Как увидеть полную картину бизнеса в цифрах.

Как найти точки роста бизнеса.

Как убедить клиента дать аванс?

Если вы только начинаете бизнес, но при этом желаете работать по предоплате, то предложите клиенту дополнительные скидки на все будущие его заказы. Допустим, вы занимаетесь пошивом шуб. Чтобы выполнить заказ, вам нужно приобрести расходные материалы. В этом случае предоплата будет совершенно уместна, а чтобы клиент согласился, предложите хорошую скидку на 2-3 последующих заказа.

Средства друзей

Процент в год: 5%.

Как получить: пройтись по своей записной книжке.

Надо ли отдавать: деньги друзей — ваши отношения.

Сколько можно взять: 2 млн рублей.

Сколько займет получение: 2 недели.

Когда подойдет такой вариант?

Данный вариант можно использовать, если вы планируете открыть небольшой бизнес в качестве ИП. В этом случае близкие люди охотнее дадут вам денег. Предложите близким и родственникам выплачивать небольшой процент за пользование деньгами. При этом вы можете попробовать договориться о прогрессивной шкале – если ваше дело за год достигнет желаемых оборотов, то вы повысите ставку на некий процент.

Субсидии

Процент в год: 10%

Как получить: изучить все возможности вашего региона.

Надо ли отдавать: бывают бесплатные и не обязательные к возвращению.

Сколько можно взять: 3 млн рублей.

Сколько займет получение: 6 недель.

Пример, что можно получить от государства

Если безработный желает открыть бизнес, то можно обратиться за помощью к государству для реализации своей идеи.

- В 2021 год размер субсидии составляет 58 000 руб.

- Стартовый капитал будущему предпринимателю выдается безвозмездно, но соотношение государственных и собственных средств должно быть 1 к 2 или 1 к 3.

- Если ИП привлечет наемных работников, то за каждого из них он дополнительно получит такие же суммы.

Кредит

Процент в год: 12–19%.

Как получить: обратиться сразу в несколько банков.

Надо ли отдавать: субсидиарная ответственность собственника.

Сколько можно взять: 5 млн рублей.

Сколько займет получение: 6 недель.

Варианты, как получить кредит

Сегодня у многих банков есть спецпрограммы по кредитованию будущего бизнеса. Изучите требования банков и подайте заявки сразу в несколько.

Еще один вариант – можно взять потребительский кредит или кредит под залог имущества. Например, в кризис предприниматель, который занимался производством тельняшек, вышел из трудного положения, взяв в банке кредит под залог личного автомобиля. В итоге бизнес смог преодолеть кризис.

Другой пример – два предпринимателя решили открыть новый бизнес в одном из городов России. Кредит они получить не смогли, тогда они продали другу другу свои квартиры в ипотеку и таким образом получили необходимые средства.

Краудинвестинговые площадки

Процент в год: 24-35%.

Как получить: пойти на площадки.

Надо ли отдавать: субсидиарная ответственность собственника.

Сколько можно взять: 5 млн рублей.

Сколько займет получение: 4 недель.

Пример из практики

Краудфандинг или народное финансирование – площадки, где можно привлечь деньги обычных граждан в свой бизнес. Именно к такому способу прибегла Анастасия, владелица кафе в Санкт-Петербурге. Она планировала арендовать зал от 100 кв. м, сделать в нем ремонт, установить новую технику и организовать 20 посадочных мест. На все это требовалось минимум 2 000 000 руб. Анастасия продала комнату в квартире в центре Санкт-Петербурга, но денег все равно не хватало.

Возможность привлечения серьезного инвестора она не рассматривала — была уверена, что есть иной выход. Так, в 2016 году ей посоветовали запустить сбор денег через краудфандинг. Заявленная сумма для реализации проекта — 500 000 руб., сумма собранных средств по факту — 651 000 руб. Найденный таким образом капитал позволит успешно запустить бизнес.

Инвестор

Процент в год: 35%.

Как получить: определить, какой нужен и начать действовать.

Надо ли отдавать: общая ответственность с партнерами и инвесторами.

Сколько можно взять: 7 млн рублей.

Сколько займет получение: 20 недель.

Полезные советы, как общаться с инвесторами

- Создайте правильное первое впечатление. Не забывайте о простых формальностях: аккуратности, пунктуальности и хорошем настроении.

- Объясняйте цифры. Помните, в бизнесе должна сходиться unit-экономика.

- Изобразите ваш бизнес-проект на листе А4. Умение показать ваш проект схематично может сослужить хорошую службу.

- Красиво оформите проект. Грамотный и красивый дизайн привлекает внимание инвесторов, к тому же, отрисованный проект упрощает его восприятие и поиск информации.

- Оперативно реагируйте на запросы инвестора. Если вас просят скинуть информацию на почту, то сделайте это сразу же после встречи.

Smart-инвестор

Процент в год: 35%.

Как получить: определить, какой нужен и начать действовать.

Надо ли отдавать: общая ответственность с партнерами и инвесторами.

Сколько можно взять: 10 млн рублей.

Сколько займет получение: 20 недель.

Разбираемся с собственными средствами

Теперь давайте детально разберемся в источниках стартового капитала, и начнем с самого простого — собственные средства. Казалось бы, где их взять? Но не бывает безвыходных ситуаций — все зависит от вашей фантазии. Зато вы не будете зависеть от других и у вас не будет лишних обязательств.

Где искать?

- Ваши накопления — если их еще нет, пора их создать.

- Продать машину — пересесть на каршеринг.

- Отложить отпуск и другие траты — расставить приоритеты правильно.

- Поработать в найме — вернуться в свой бизнес позже.

Потом можно взять у клиентов и поставщиков — это как, спросите вы? Просите первых платить раньше, а у вторых — отсрочку или скидку. Не забывайте о такой возможности, как говорится, за спрос денег не берут.

А как на это посмотрит будущий инвестор?

Ему важно увидеть, что вы ответственно относитесь к собственным деньгам и готовы нести финансовые риски — значит, вам можно доверить управление финансовым потоком покрупнее.

Еще один источник — friends, family and fools

Friends, family and fools или FFF — ваш первый круг инвесторов. Это общепринятое мировое обозначение первого круга инвесторов. Перевод — «друзья, семья и недалекие». Последнее слово не о родственниках.

Преимущества FFF

- Проще найти — они уже у вас в записной книжке.

- Они легче доверятся вам и поверят в ваш успех.

- Подписать договор можно за час.

Недостатки FFF

- Финансовые отношения могут повлиять на личные.

- Друзья и семья могут попросить отдать деньги в самый неподходящий момент.

Как начать поиск средств

Расскажите о своем бизнесе в социальных сетях, а потом сделайте пост о поиске инвестиций — по обратной связи вы поймете, кто из ваших друзей готов поработать с вами.

Знаете ли вы, что когда хлебозавод покупает новые хлебопекарные печи и тестораскаточные машины, то он совершает инвестиции в основной капитал? Расскажем, почему это называется инвестициями и имеет большое значение не только для бизнеса, но и для государства. Из этой статьи вы узнаете:

- Что такое капитал и какой он бывает?

- Что такое инвестиции в основной капитал?

- Показатели инвестиций в основной капитал;

- Источники инвестиций в основной капитал;

- Зачем нужны инвестиции в основной капитал?

Инвестиции в основной капитал – это затраты на покупку или обновление оборудования, зданий, сооружений, транспорта. Такие затраты способны обеспечить развитие компании и рост прибыли в будущем.

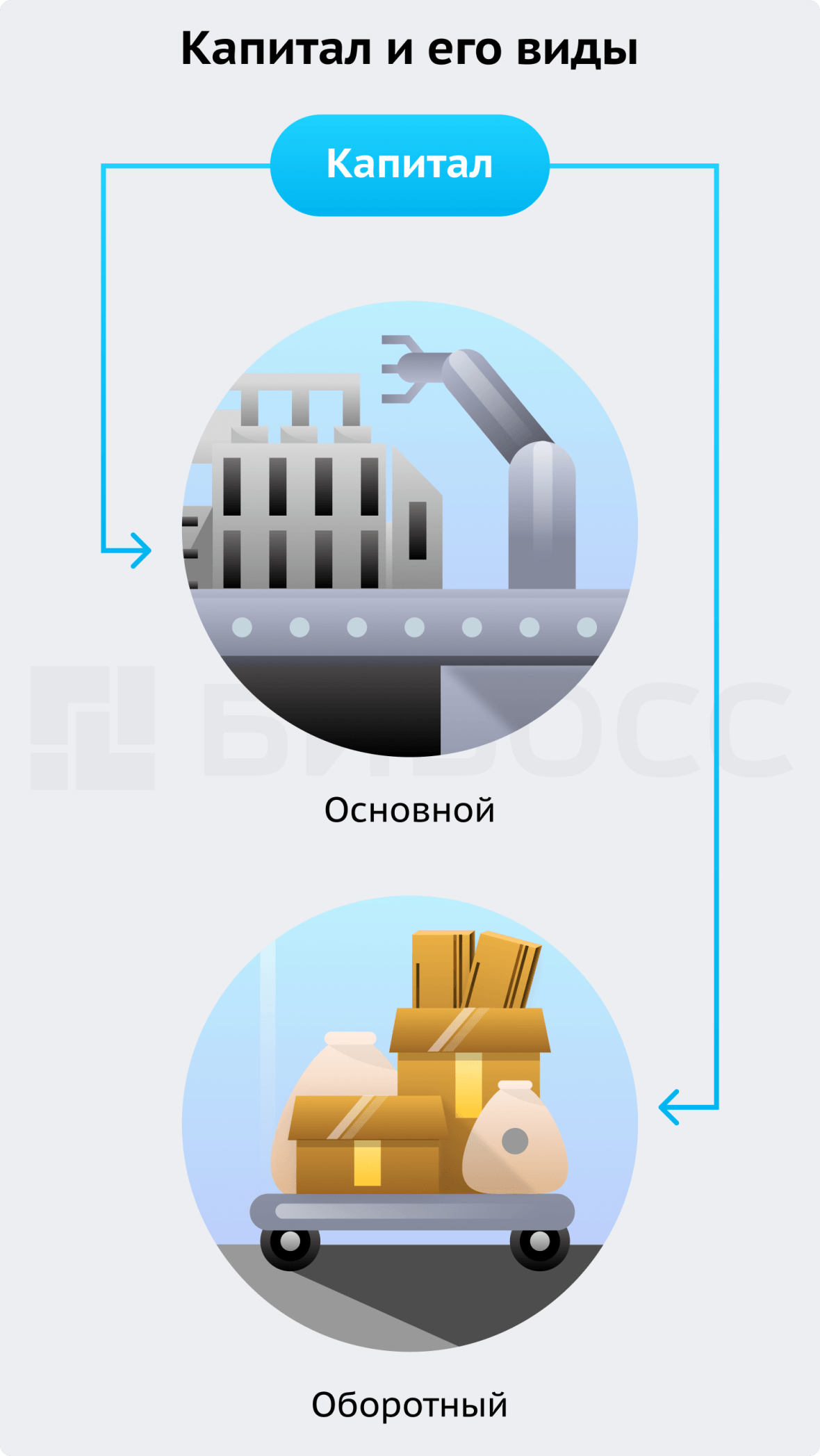

Что такое капитал и какой он бывает?

Прежде чем говорить об инвестициях в основной капитал, давайте разберёмся, что такое капитал, каких видов он бывает и что подразумевается под основным капиталом.

Капитал – это имущество компании, которое она может использовать для получения прибыли.

Капитал может быть основным и оборотным. К оборотному капиталу относят материалы, сырьё, запасы уже готовой продукции. Они расходуются за один цикл производства, а их стоимость полностью закладывается в стоимость готового продукта. В то время как основной капитал включает в себя средства, которые используются при производстве в течение нескольких лет, а их стоимость переносится в стоимость продукции частями. К основному капиталу относят здания, оборудование, машины, сооружения и другое.

О том, что такое капитал и какие виды бывают, рассказано в следующем видео:

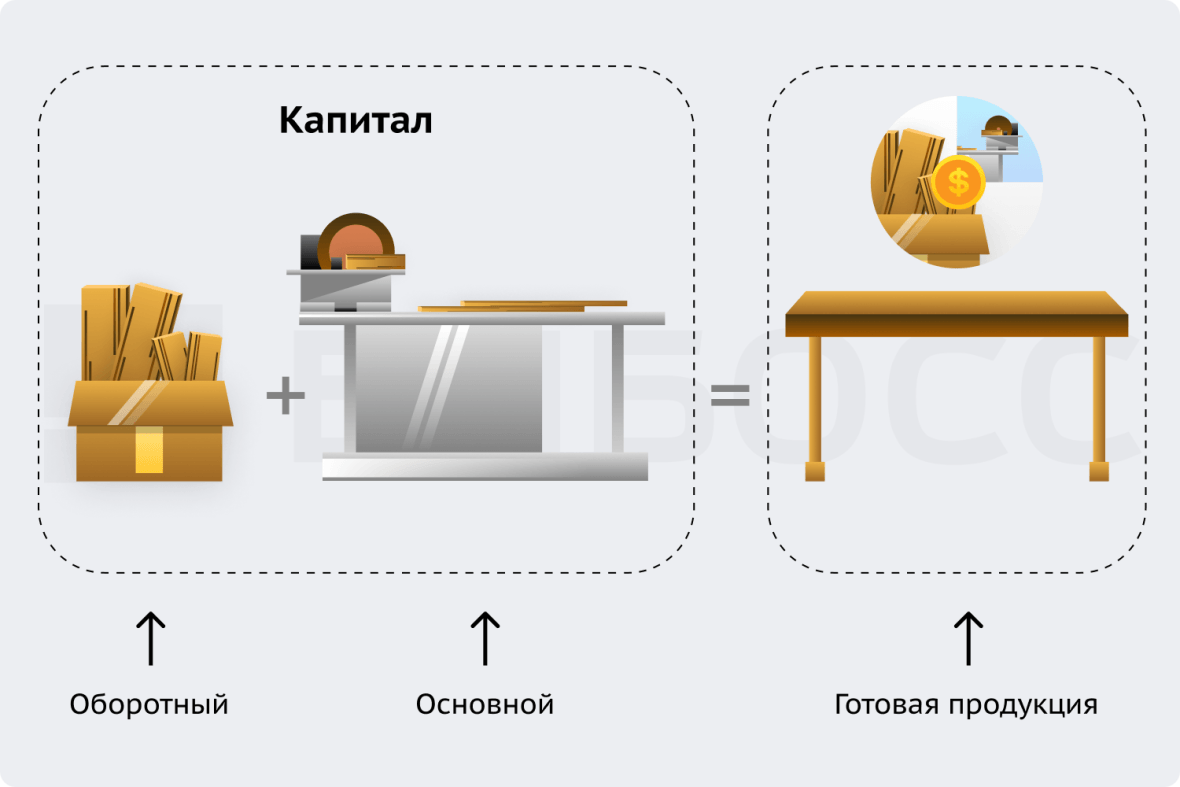

Приведём простой пример. Допустим, мы производим деревянные столы. У нас есть оборудование для производства – пила, несколько станков и шлифовальная машинка. И ещё есть сырьё – деревянные доски. После изготовления стола, то есть после завершения цикла производства, оборудование останется по-прежнему на производстве и будет участвовать ещё в других циклах. А деревянные доски, предназначенные для этого стола, полностью были израсходованы. Полная стоимость оборудования не будет заложена в цену стола, потому что оно участвует и при производстве других изделий, а вот стоимость деревянных досок (сырья) будет полностью отражена в цене нашего изделия. В данном случае оборудование – это основной капитал, который применяется в производстве в течение нескольких лет, а деревянные доски – это оборотный капитал, он расходуется за один цикл производства.

Инвестициями в основной капитал как раз выступают затраты на покупку или усовершенствование такого оборудования, вложения в строительство зданий и сооружений. Рассмотрим этот вопрос подробнее.

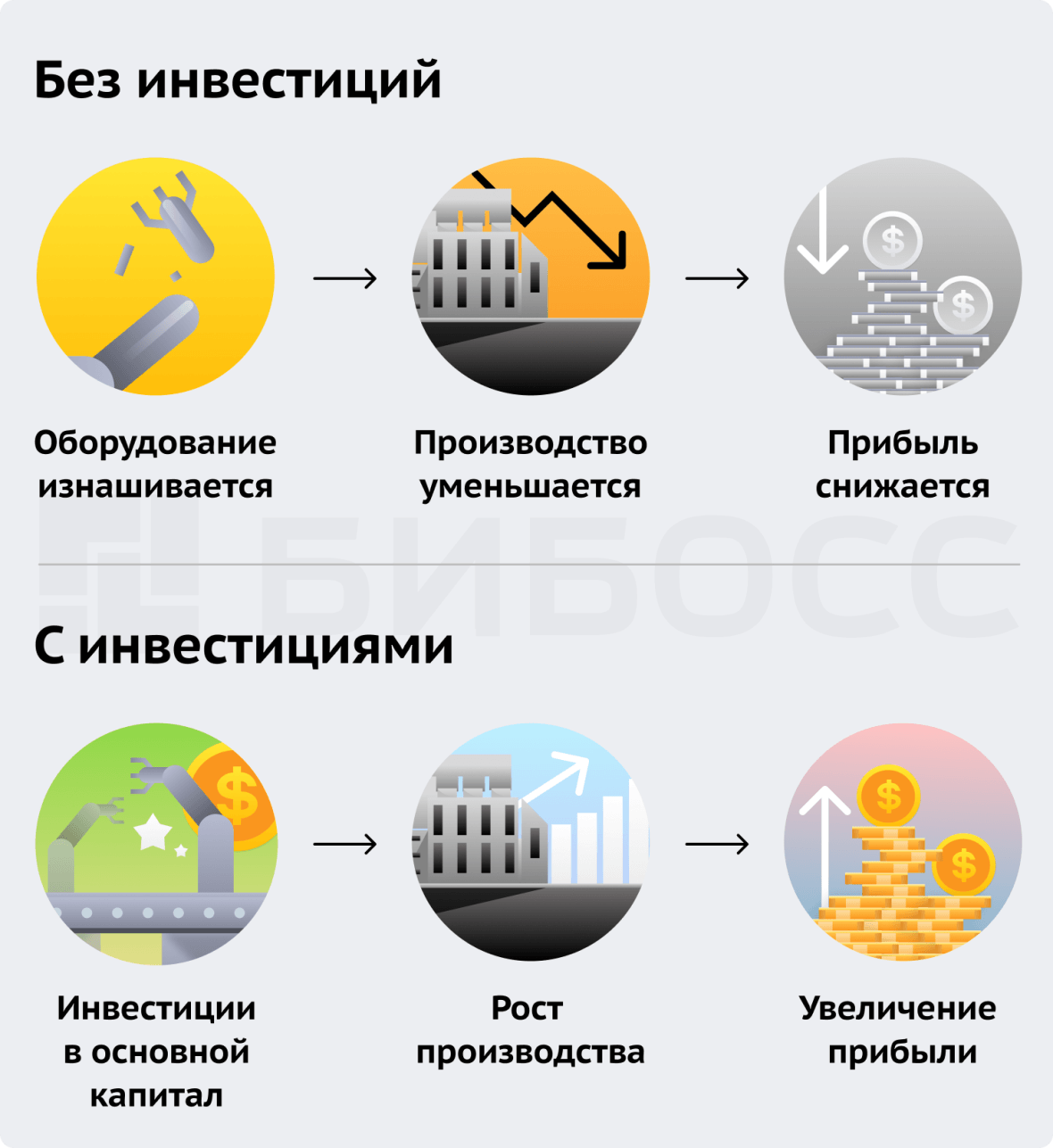

Что такое инвестиции в основной капитал?

Инвестиции в основной капитал ещё называют капитальными вложениями. Вкладывая деньги в развитие производства, компания обеспечивает себе рост прибыли в будущем. Ведь оборудование, техника, машины и здания имеют свойство изнашиваться. Если их не усовершенствовать или не обновлять, то эффективность производства будет падать, а вместе с ней и прибыль.

И напротив, вложение средств в модернизацию оборудования, строительство новых зданий, заводов будет давать свои плоды. Увеличатся объем, скорость, качество производства, а позже и прибыль. То есть такие затраты предполагают рост прибыли в долгосрочной перспективе. Именно поэтому они называются инвестициями.

Виды инвестиций в основной капитал

Основной капитал делится на материальный и нематериальный. К материальным активам относятся здания, техника, машины, оборудования, помещения. То есть те средства основного капитала, которые имеют материальное воплощение. А вот к нематериальным активам относятся патенты, авторские права, полезные модели, изобретения и т.д. Они также, как и материальные активы, участвуют не в одном цикле производства, а их стоимость закладывается в цену готового изделия частями.

Соответственно инвестиции в основной капитал делятся на:

- инвестиции в материальные активы;

- инвестиции в нематериальные активы.

Первый вид инвестиций подразумевает покупку, обновление, модернизацию, реконструкцию любых материальных средств (машины, станки, транспортные средства и т.д.). А второй вид инвестиций направлен чаще всего на инновационное развитие производства. Оба направления инвестирования важны для роста предприятия, а выделять средства на них можно одновременно. При этом основная часть инвестиций приходится всё-таки на материальные активы.

Представим завод по производству спортивных кроссовок. Некоторое время назад завод получил инвестиции в размере 10 млн. руб. Из этой суммы 7 млн. руб. были направлены на покупку новых швейных машин, которые помогут увеличить количество отшиваемых кроссовок. А 3 млн. руб. были потрачены на приобретение уникальной технологии производства подошвы, снижающей нагрузку на стопы во время бега и занятий спортом. Покупка швейных машин – это инвестиции в материальные активы, а покупка инновационной технологии производства – в нематериальные активы. То есть производство было улучшено с разных сторон, что должно значительно увеличить прибыль в будущем.

Инвестиции в основной капитал ещё могут быть разделены в зависимости от сферы экономики. Так, бывают инвестиции в основной капитал в сфере:

- Промышленности;

- Сельского хозяйства;

- Финансов;

- Транспорта;

- Строительства и другие.

Такое деление позволяет понять, какая область экономики в большей мере нуждается во вложении денежных средств, а какая получает достаточное количество инвестиций.

Что не относится к инвестициям в основной капитал?

Что принято относить к инвестициям в основной капитал, мы уже рассказали. Но есть некоторые вложения, которые в числе таких инвестиций не учитываются:

- оборудование, уже находящееся ранее на учёте у другой организации. То есть бывшее в употреблении оборудование;

- объекты природопользования (например, земельные участки);

- объекты незавершённого строительства.

Затраты на приобретение таких активов не будут считаться инвестициями в основной капитал, хотя подходят по своим признакам. Это просто нужно запомнить. Исключение их из суммы инвестиций в основной капитал связано с некоторыми тонкостями расчёта этого показателя.

Показатели инвестиций в основной капитал

Сумму инвестиций в основной капитал в России регулярно рассчитывает Росстат. Росстат – это государственный орган, который собирает и формирует статистику по самым разным показателям из различных областей. Как раз одним из таких показателей являются инвестиции в основной капитал.

Данные об объеме инвестиций в основной капитал публикуются Росстатом по итогам каждого полугодия и всего года. При этом рассчитывается не просто сумма инвестиций в текущем году, но ещё и вычисляется её отношение к показателю предыдущего года. Это нужно, чтобы узнать, выросло ли значение по сравнению с прошлыми годами или упало. Ещё инвестиции в основной капитал рассчитываются Росстатом в разрезе субъектов РФ, источников финансирования, видов основных средств, видов экономической деятельности.

Всю информацию можно найти на официальном сайте Росстата. Легче всего воспользоваться поисковой строкой и ввести название нужного вам показателя. Нас интересуют инвестиции в основной капитал.

Здесь можно даже отсортировать по нужной вам дате, разделу и другим параметрам.

В результатах поиска есть множество документов с данными об инвестициях в основной капитал за разные годы. Все они представлены в виде документов в формате Excel. Необходимо скачать файл, а далее уже можно пользоваться информацией.

Посмотрим, какое количество инвестиций было сделано за первое полугодие 2022 года. Скачаем и откроем самый первый документ «Инвестиции в основной капитал в 2022 году».

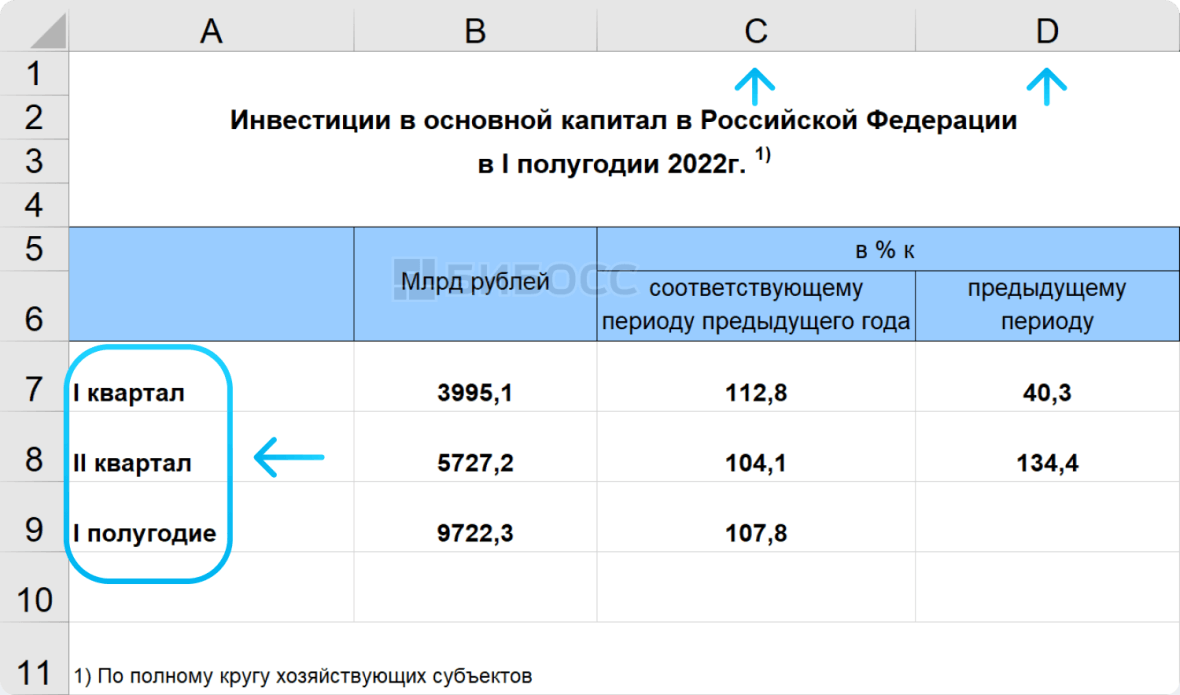

Здесь мы можем посмотреть объём инвестиций за I и II квартал, а также их сумму – инвестиции за I полугодие. При этом мы видим не только абсолютное значение, то есть не просто сумму, но и относительные значения (в сравнении с другими показателями). Например, показатель за I квартал 2022 года сравнивается с показателем за I квартал 2021 года (столбец C) или с таким же показателем за предыдущий период, то есть за IV квартал 2021 года (столбец D).

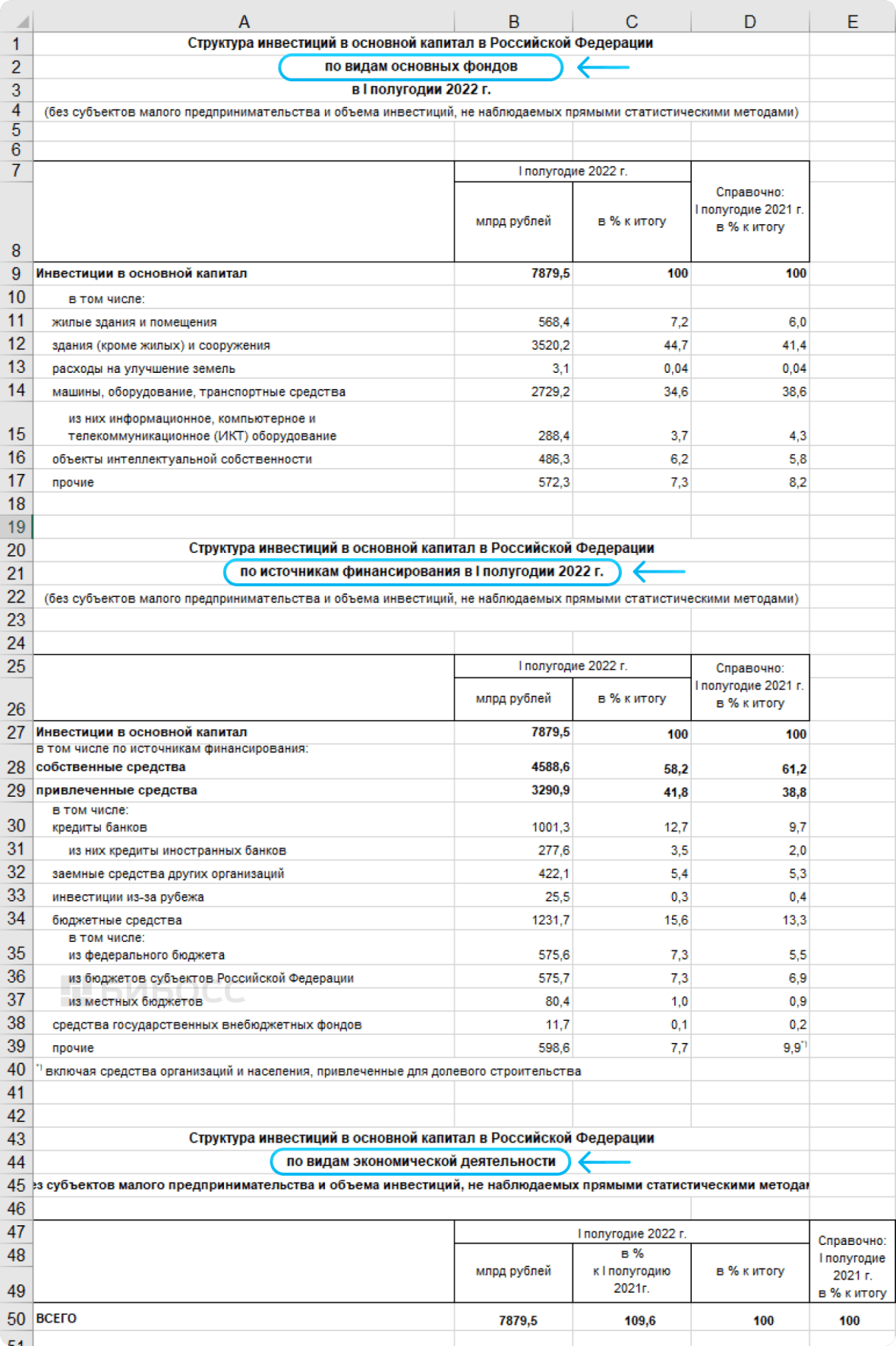

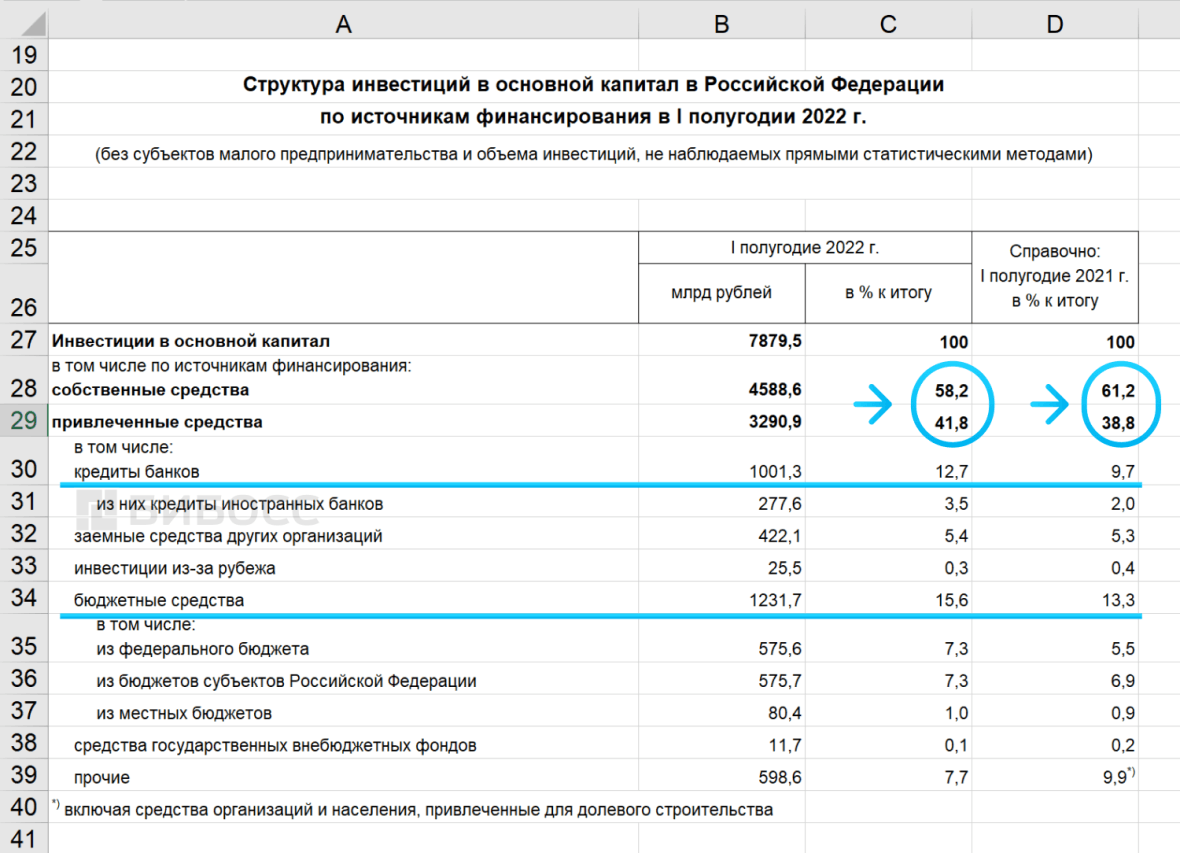

Дополнительно можно посмотреть структуру инвестиций в основной капитал. Находим документ «Структура инвестиций в основной капитал в I полугодии 2022 года», скачиваем и открываем.

Здесь представлена структура инвестиций в основной капитал в РФ по видам основных фондов, по источникам финансирования, по видам экономической деятельности. Как и в предыдущем документе, присутствуют и абсолютные, и относительные показатели.

Раньше Росстат ещё рассчитывал такой показатель, как инвестиции в основной капитал на душу населения. Он находится посредством деления всего объёма инвестиций на численность населения. Хотя Росстат перестал производить его расчёт, в 2021 году рейтинговое агентство «РИА Рейтинг» определило этот показатель самостоятельно на основе данных Росстата. Ознакомиться с результатами можно здесь.

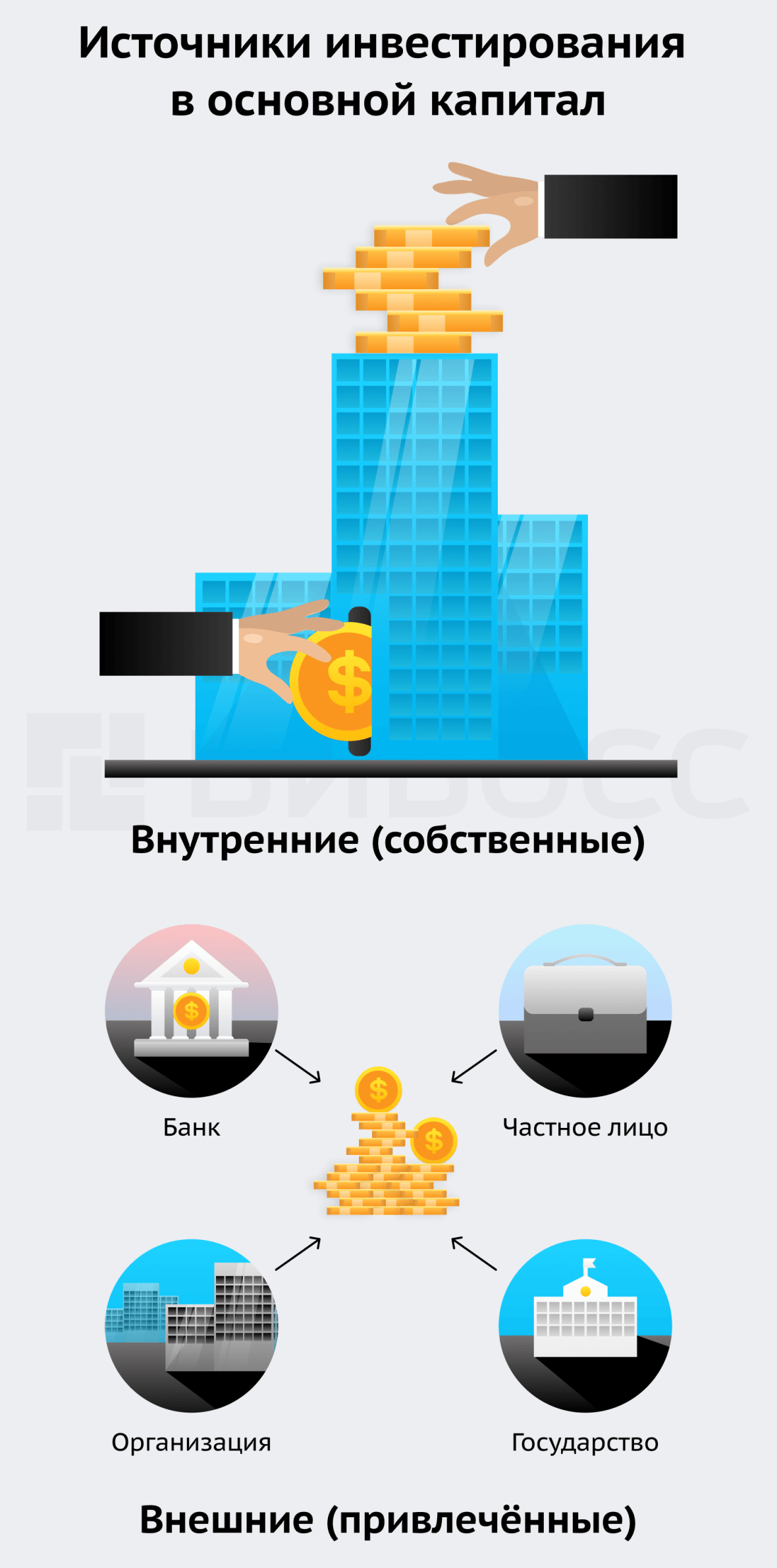

Источники инвестиций в основной капитал

Инвестиции в основной капитал могут поступать из двух источников: внутренних или внешних. Ещё их называют собственными (внутренние) и привлечёнными (внешние).

Внутренние инвестиции — это когда компания на свои собственные денежные средства приобретает оборудование, машины, технику, авторские права, строит здания.

Чаще всего эти деньги берут из прибыли компании или амортизационных отчислений. Амортизационные отчисления – это стоимость оборудования, техники, машин и других средств, которая закладывается частично в цену каждого продукта, в производстве которого они применялись. Накопленные амортизационные отчисления направляются на обновление таких средств, когда их износ становится слишком высоким.

Внутренние инвестиции являются наиболее благоприятными, поскольку у компании не увеличивается долговая нагрузка, и этими деньгами можно распоряжаться как угодно. Однако редко бывает, что предприятие обходится только своими средствами при инвестировании в основной капитал. Большинство прибегает к использованию привлечённых.

Внешние (привлечённые) инвестиции – это деньги, которые компания получает от третьих лиц для вложения в основной капитал.

Это могут быть как кредиты в банке или займы у организаций и частных лиц, так и денежные средства, привлечённые от государства. Полученные от государства деньги, как правило, не требуют возврата, но должны быть использованы с конкретной целью выгодной и государству, и предприятию.

Инвестиции – это, конечно, хорошо, но даже их должно быть в меру. Не стоит допускать, чтобы уровень инвестиций превышал долгосрочные обязательства компании и её собственный капитал. Руководство предприятия всегда должно соблюдать некий предел инвестирования, при котором риск того, что вложенные в основной капитал деньги могут не окупиться, минимальный.

Посмотрим, как распределились инвестиции в основной капитал в 2022 году в РФ по источникам финансирования.

В I полугодии 2022 года собственные средства несколько преобладали над привлечёнными: 58,2% инвестиций в основной капитал было сделано за счёт собственных средств и 41,8% за счёт привлечённых. Также можем увидеть, что в прошлом году в I полугодии собственные средства в большей степени преобладали над привлечёнными, чем в текущем 2022 году: 61,2% напротив 38,8%.

В таблице есть структура привлечённых средств, то есть мы можем увидеть, что именно подразумевается под привлечёнными средствами при расчёте инвестиций в основной капитал.

Так, привлечённые средства делятся на:

- кредиты банков;

- заёмные средства других организаций;

- инвестиции из-за рубежа;

- бюджетные средства;

- средства государственных внебюджетных фондов;

- прочие.

Большую долю занимают бюджетные средства (15,6%) и кредиты банков (12,7%), что не вызывает вопросов, так как это наиболее доступные для привлечения денежные средства.

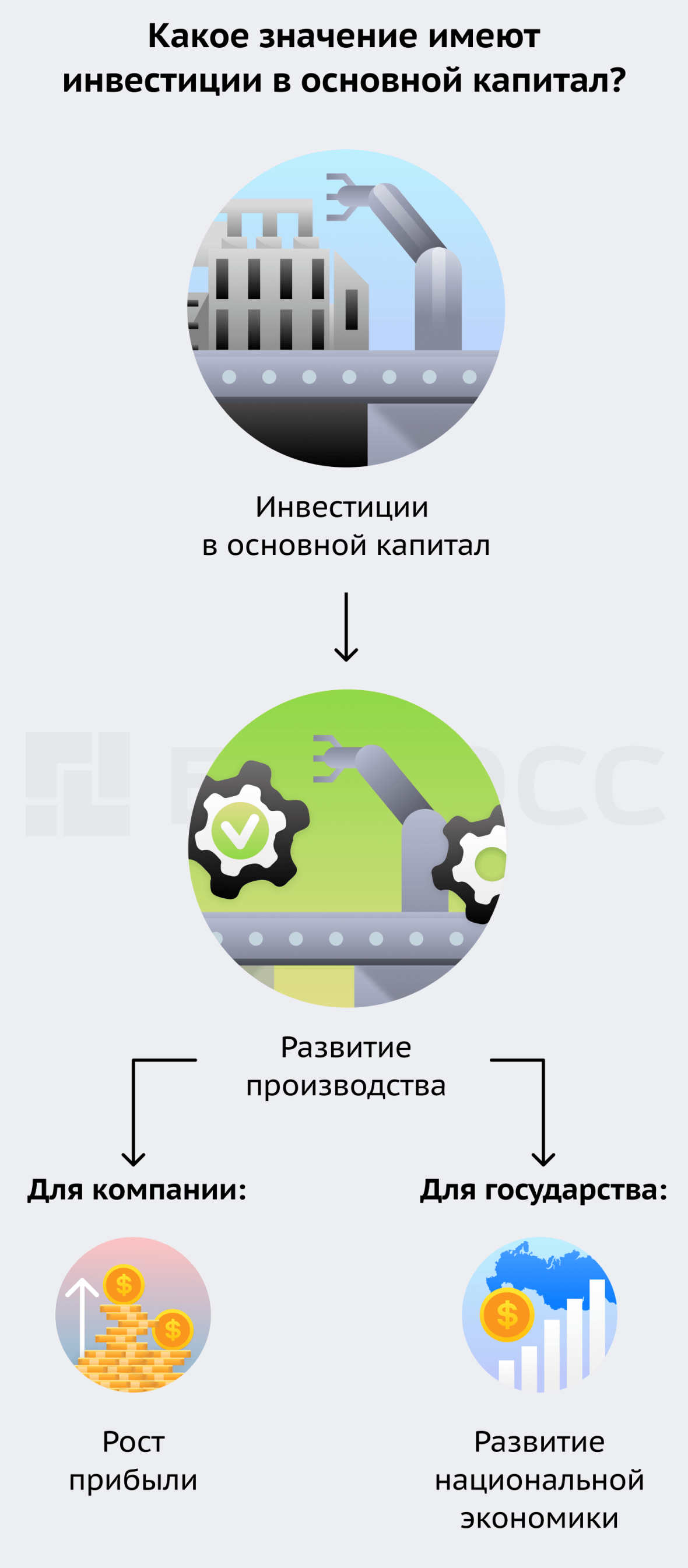

Зачем нужны инвестиции в основной капитал?

Столкнувшись с понятием инвестиций в основной капитал, многие задаются вопросами: зачем нужно рассчитывать их величину? Почему они так важны, что даже государственный орган, Росстат, каждое полугодие подсчитывает и публикует статистику по инвестициям в основной капитал? Причём в разрезе субъектов, источников, сфер деятельности и т.д.

Дело в том, что объем инвестиций в основной капитал имеет весомое значение как для компаний, так и для государства. И вот почему.

Как мы уже говорили, инвестиции в основной капитал обеспечивают развитие производства: оборудование становится более современным, производит больше, качественнее и быстрее. Это приводит к росту прибыли компании. При этом развитие производства способствует и росту экономики всей страны. Причем на национальной экономике положительно отражается как рост объёма производства, так и улучшение качества производства. Сейчас всё больше внимания уделяется инновационному развитию, а инвестиции в эту сферу преобладают. Именно инновации способны вывести экономику страны на новый уровень.

Более того, отечественные производители, которые выделяют и привлекают инвестиции в основной капитал, способны ускорить процесс импортозамещения. Этот вопрос особенно остро стоит на повестке дня. Пока западные производители уходят с рынка, у отечественных появляется возможность заполнить освободившиеся ниши, насытить рынок и «поднять» экономику.

Именно по этим причинам размеру инвестиций в основной капитал уделяется много внимания, а государство особенно заинтересовано в отслеживании объёма таких инвестиций и его увеличении.

Сейчас размер инвестиций в основной капитал растёт слишком медленно, чтобы оказывать достаточное воздействие на рост экономики. Так, например, инвестиции в основной капитал в 2021 году в РФ выросли на 7,7% по сравнению с 2020 годом. Темп роста из года в год остаётся в районе 10%. Эксперты отмечают, что одна из причин такого медленного роста инвестиций – это короткий горизонт планирования. События в будущем слишком непредсказуемы из-за неблагоприятных ситуаций в стране и мире. А значит инвестировать, то есть вкладывать деньги на долгосрочную перспективу, слишком рискованно.

Что такое экономический рост и какие факторы на него влияют в большей степени, можно узнать из следующего видео:

Существует похожий с инвестициями в основной капитал показатель – CAPEX. Он присутствует в финансовой отчётности конкретной компании и показывает уровень её вложений в покупку нового оборудования, машин, реконструкцию и строительство зданий, модернизацию техники, покупку прав интеллектуальной собственности. По сути, это то же самое, что и инвестиции в основной капитал, только в разрезе конкретной компании. CAPEX часто используют частные инвесторы при анализе отчётности компании, в которую они планируют вкладывать деньги.

Часто задаваемые вопросы

Что такое инвестиции в основной капитал?

Это вложения в покупку оборудования, техники, машин, прав интеллектуальной собственности и других средств производства, а также в их обновление, реконструкцию и модернизацию.

Как рассчитать инвестиции в основной капитал?

Расчёт инвестиций в основной капитал достаточно сложный процесс, который трудно будет понять человеку, далёкому от статистических методов расчёта. Росстат разработал «Официальную статистическую методологию определения инвестиций в основной капитал на федеральном уровне». Она находится в свободном доступе, в соответствии с ней рассчитываются все показатели инвестиций в основной капитал.

Что значит объем инвестиций в основной капитал?

Объём инвестиций в основной капитал – это количество средств, вложенных в покупку и обновление техники, машин, оборудования, нематериальных активов за конкретный период. Например, в 2021 году в основной капитал в РФ было вложено 22 945,4 млрд. руб. Это и есть объём инвестиций.

Зачем нужны инвестиции в основной капитал?

Инвестиции в основной капитал необходимы для увеличения объёмов производства, совершенствования его технологии и качества производимой продукции. Это спровоцирует рост прибыли компании в долгосрочной перспективе. В глобальном смысле развитие производства способно повысить уровень экономики всей страны.

Начиная с 2007 года семья, имеющая двух или более детей, вправе воспользоваться дополнительными мерами государственной поддержки для улучшения своих жилищных условий. С 2020 года право на материнский капитал получили семьи с одним ребенком (новые нормы распространяются на семьи, в которых родился первенец после 01.01.2020 года). В настоящей статье речь пойдет о приобретении прав на недвижимое имущество с использованием средств материнского капитала.

Для использования средств материнского капитала покупатель должен обратиться в Социальный фонд с заявлением в письменной форме. Дополнительно заявитель должен представить определенный комплект документов, состав которых зависит от вида заключаемого договора. В пошаговой инструкции ниже мы расскажем о необходимых документах для использования средств материнского капитала на улучшение жилищных условий.

Существует мнение, что покупателю использование средств материнского капитала при приобретении недвижимости приносит лишь небольшие хлопоты по сбору документов и двухмесячные переживания по поводу перечисления денежных средств продавцу (средний срок перевода денег Социальным фондом России), а вот для продавца такая сделка может стать настоящей проблемой. Однако это не более, чем заблуждение.

Осложнение сделки третьим лицом (государство) неизбежно влечет возможность предъявления им самостоятельных претензий по поводу законности сделки. Так, основной целью введения института материнского капитала является поддержка семей с детьми, в связи с чем соблюдение прав несовершеннолетних детей при совершении сделки играет первостепенную роль в определении законности использования денежных средств.

Данная особенность, конечно, сама по себе не является проблемой для добросовестного приобретателя. Однако механизм совершения сделок с использованием средств материнского капитала не совершенен, в связи с чем могут возникнуть неочевидные на первый взгляд проблемы.

С некоторыми проблемами может столкнуться и продавец недвижимости, купить которую хотят с использованием средств материнского капитала.

По действующему законодательству момент подписания и регистрации перехода права собственности на квартиру предшествует направлению средств материнского капитала продавцу, причем разрыв по срокам приличный – от 1,5 месяцев. За это время может произойти, что угодно, и средства продавцу не поступят. В связи с этим не рекомендуется включать формулировку о полной уплате цены договора в соглашения до фактического получения денежных средств, а также предусмотреть условие о том, что при не поступлении денег из Социального фонда в течение определенного времени (например, в течение 3 месяцев с даты регистрации) деньги должен внести покупатель в течение короткого времени.

Механизм заключения такой сделки существует достаточно давно и обычно не вызывает вопросов у регистратора и Социального фонда РФ: стороны указывают сумму оставшейся задолженности, можно также зарегистрировать ипотеку недвижимости в пользу продавца до полного расчета. После полного расчета обе стороны повторно приходят в регистрирующий орган или МФЦ и подают совместное заявление о погашении записи об ипотеке. В этом случае подписание акта приема-передачи объекта не будет препятствием для получения остатка денежных средств, а ипотека будет напоминать покупателю о необходимости рассчитаться по долгам, так как распорядиться такой недвижимостью он не сможет.

Пошаговая инструкция “Как оформить сделку с недвижимостью с использованием материнского капитала?”

Для заключения сделки по приобретению жилья с использованием средств материнского капитала рекомендуем придерживаться следующего алгоритма.

Шаг 1. Подписание сделки с недвижимостью

При использовании средств материнского капитала при приобретении жилья законодатель не предусматривает дополнительных требований к форме договора, то есть при заключении такой сделки необходимо исходить из общего порядка заключения заключения сделки с недвижимостью. Однако, учитывая установленные законодательством правила и порядок предоставления материнского капитала, при составлении договора купли-продажи недвижимости с использованием средств материнского капитала необходимо принять во внимание некоторые особенности:

-

Жилье, приобретаемое с использованием средств материнского капитала, должно быть оформлено в общую собственность родителей и детей (в том числе первого, второго, третьего ребенка и последующих детей) с определением размера долей по соглашению. В связи с этим целесообразно сразу приобрести жилье в общую собственность всех вышеуказанных лиц и определить их доли в договоре купли-продажи. В противном случае необходимо подготовить засвидетельствованное в установленном порядке обязательство об оформлении жилья в общую долевую собственность всех членов семьи в течение 6 месяцев после перечисления Социальным фондом денежных средств; при рассрочке платежа — в течение 6 месяцев после внесения последнего платежа, завершающего оплату стоимости жилья в полном размере; при использовании целевого жилищного займа — в течение 6 месяцев после снятия обременения с жилого помещения.

Каких-либо специальных положений по определению размера доли в праве собственности на жилое помещение, приобретенное с использованием материнского капитала, законодательство не содержит. Однако, как следует из обзора судебной практики, определение долей должно производиться исходя из равенства долей родителей и детей на средства материнского капитала, потраченные на приобретение жилья. При этом в соглашении размер долей детей может быть увеличен. Если соглашением предполагается уменьшение доли несовершеннолетнего, потребуется предварительное разрешение органа опеки и попечительства (п. 13 Обзора практики, утв. Президиумом Верховного Суда РФ 22.06.2016).

-

При покупке жилья с использованием средств материнского капитала полная оплата цены договора происходит не сразу, а через определенное время. В связи с этим жилье признается находящимся в залоге у продавца для обеспечения исполнения покупателем его обязанности по оплате (залог (ипотека) в силу закона). Стороны могут заключить письменное соглашение, регулирующее их отношения применительно к залогу, а также предусмотреть в договоре купли-продажи, что такого залога не возникает, однако для защиты интересов продавца возникновение залога рекомендовано. Если договор заключается с привлечением заемных средств, то залог регистрируется также в пользу банка.

-

Фонд перечисляет денежные средства только в безналичной форме. В связи с этим в договоре купли-продажи необходимо отметить безналичную форму расчета в части материнского капитала и указать реквизиты банковского счета продавца, на который будет осуществлен платеж.

Шаг 2. Регистрация договора или перехода права собственности в Росреестре

Начиная с 01.02.2019 года, то заявление о государственной регистрации прав и прилагаемые к нему документы обязан представить в Росреестр нотариус, при условии что стороны сделки не возражают против этого. В остальных случаях граждане могут представить документы на регистрацию самостоятельно.

Государственная регистрация договора (например, ДДУ, уступки по ДДУ), перехода права собственности на основании договора купли-продажи, мены и ипотеки в силу закона осуществляется на основании заявления и необходимых документов, поступивших в Росреестр. За государственную регистрацию прав необходимо уплатить госпошлину. Проведенная государственная регистрация удостоверяется выпиской из ЕГРН.

Шаг 3. Подготовка заявления о распоряжении средствами материнского капитала и необходимых документов

В заявлении следует указать вид расходов, на которые направляются средства материнского капитала, а также размер направляемых средств. Если стороной сделки по приобретению жилья является супруг владельца сертификата, об этом также указывается в заявлении.

-

К заявлению следует приложить следующие документы:

-

паспорт или иной документ, удостоверяющий личность и место жительства (пребывания) владельца сертификата;

-

документ, удостоверяющий личность и место жительства (пребывания) супруга владельца сертификата (если стороной сделки по приобретению жилья является супруг владельца сертификата);

-

свидетельство о браке (если стороной сделки по приобретению жилья является супруг владельца сертификата);

-

договор – основание приобретения прав на жилье (договор купли-продажи, долевого участия в строительстве, уступки по ДДУ, мены и т.п.);

-

выписка из ЕГРН, содержащую информацию о правах на жилое помещение владельца сертификата и (или) его супруга, приобретающего жилье с использованием средств материнского капитала (за исключением случая, когда договором с рассрочкой платежа предусмотрено, что право собственности переходит к покупателю после полной выплаты цены договора);

-

нотариально удостоверенное письменное обязательство об оформлении права общей долевой собственности всех членов семьи владельца сертификата в установленный срок (если такое право не возникло на основании договора);

-

справка лица, отчуждающего жилое помещение по договору с рассрочкой платежа (продавца), о размерах оставшейся неуплаченной суммы по договору (если приобретение осуществляется с рассрочкой платежа);

-

паспорт или иной документ, удостоверяющий личность и место жительства (пребывания) представителя, и нотариально удостоверенная доверенность, подтверждающая его полномочия (если заявление подается через представителя);

-

копия кредитного договора (договора займа) на приобретение или строительство жилья, если средства направляются на погашение кредита.

В каждом случае комплект документов корректируется в соответствии с видом договора, по которому недвижимость передается в собственность покупателя. Точный список применительно к своему случаю можно найти в Правилах направления средств (части средств) материнского (семейного) капитала на улучшение жилищных условий, утвержденных Постановлением Правительства РФ от 12.12.2007 № 862.

Шаг 4. Обращение в Социальный фонд, ожидание его решения и перечисления денежных средств

Заявление о распоряжении средствами материнского капитала и необходимые документы можно представить (направить) в территориальный орган фонда:

-

лично или через представителя (по месту жительства/пребывания либо фактического проживания);

-

по почте или через МФЦ;

-

в форме электронного документа через Единый портал госуслуг, сайт фонда или информационную систему “Личный кабинет застрахованного лица”.

Заявители, выехавшие на постоянное место жительства за пределы РФ и не имеющие регистрации по месту жительства (пребывания) в РФ, подают заявление непосредственно в Социальный фонд вместе с заявлением о месте своего фактического проживания на территории РФ.

Решение об удовлетворении или отказе в удовлетворении заявления выносится территориальным органом фонда в месячный срок с даты приема заявления и необходимых документов. В случае удовлетворения заявления фонда (территориальный орган фонда) перечисляет средства (часть средств) материнского капитала в течение 10 рабочих дней со дня принятия решения об удовлетворении заявления.

Шаг 5. Обращение в Росреестр для погашения записи о залоге жилого помещения (если был установлен залог)

С выплатой продавцу жилого помещения денежных средств в полном объеме залог прекращается. Для погашения регистрационной записи об ипотеке в Росреестр необходимо, в частности, представить совместное заявление залогодателя и залогодержателя (продавца и покупателя жилого помещения) либо только заявление залогодержателя (продавца). Регистрационная запись об ипотеке погашается в течение 3 рабочих дней. Госпошлина за это не уплачивается.

Услуги юристов по сопровождению сделок с недвижимостью

Мы предлагаем комплексные услуги по сопровождению сделок с недвижимостью любой сложности. Наши услуги включают в себя проверку объекта недвижимости, подготовку договора и иных документов, согласование условий сделки, внесение изменений в текст договора, сопровождение доверителя на всех этапах сделки, а также регистрацию сделок и права собственности. Вы также можете заказать услуги судебного юриста по недвижимости для оформления права собственности и разрешения различных споров как до сделки, так и после.

- Регистрация права собственности

- Проверка недвижимости

- Юридическое сопровождение купли-продажи квартиры

- Юридическое сопровождение купли-продажи земельного участка

- Юридическое сопровождение купли-продажи загородной недвижимости

- Юридическое сопровождение купли-продажи коммерческой недвижимости

- Юридическое сопровождение сделок с новостройками

- Юридическое сопровождение аренды недвижимости

- Оформление дарения недвижимости

- Юридическое сопровождение мены недвижимости

- Юридическое сопровождение ренты недвижимости

- Юридическое сопровождение покупки недвижимости на торгах

Требуется помощь юриста по недвижимости?

Вы можете заказать комплексные услуги опытных юристов по сопровождению сделок с недвижимостью и разрешению судебных споров в Юридической фирме «Двитекс».

Для заказа услуг позвоните нам по телефону 8 (495) 223-48-91

или оставьте заявку на сайте

Заказать звонок

Рекомендуемые статьи этой категории:

1.ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Настоящая Политика конфиденциальности в отношении обработки персональных данных пользователей сайта https://www.dvitex.ru/ (далее – Политика конфиденциальности) разработана и применяется в ООО Юридическая фирма «Двитекс», ОГРН 1107746800490, г. Москва, пер. Голутвинский 1-й, дом 3-5, оф 4-1 (далее – Оператор) в соответствии с пп. 2 ч. 1 ст. 18.1 Федерального закона от 27.07.2006 № 152-ФЗ «О персональных данных» (далее по тексту – Закон о персональных данных).

1.2. Настоящая Политика конфиденциальности определяет политику Оператора в отношении обработки персональных данных, принятых на обработку, порядок и условия осуществления обработки персональных данных физических лиц, передавших свои персональные данные для обработки Оператору (далее – субъекты персональных данных) с использованием и без использования средств автоматизации, устанавливает процедуры, направленные на предотвращение нарушений законодательства Российской Федерации, устранение последствий таких нарушений, связанных с обработкой персональных данных.

1.3. Политика конфиденциальности разработана с целью обеспечения защиты прав и свобод субъектов персональных данных при обработке их персональных данных, а также с целью установления ответственности должностных лиц Оператора, имеющих доступ к персональным данным субъектов персональных данных, за невыполнение требований и норм, регулирующих обработку персональных данных.

1.4. Персональные данные Субъекта персональных данных – это любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу.

1.5. Оператор осуществляет обработку следующих персональных данных Пользователей:

- Фамилия, Имя, Отчество;

- Адрес электронной почты;

- Номер телефона;

- иные данные, необходимые Оператору при оказании услуг Пользователям, для обеспечения функционирования Сайта.

1.6. Оператор осуществляет обработку персональных данных Субъектов персональных данных в следующих целях:

- обеспечение возможности обратной связи от Специалистов Оператора по запросам Пользователей;

- обеспечение возможности онлайн оплаты заказанных на Сайте услуг;

- обеспечения исполнения обязательств Оператора перед Пользователями;

- в целях исследования рынка;

- информирования Субъекта персональных данных об акциях, конкурсах, специальных предложениях, о новых услугах, скидок, рекламных материалов и других сервисов, а также получения коммерческой или рекламной информации и бесплатной продукции, участия в выставках или мероприятиях, выполнения маркетинговых исследований и уведомления обо всех специальных инициативах для клиентов;

- статистических целях;

- в иных целях, если соответствующие действия Оператора не противоречат действующему законодательству, деятельности Оператора, и на проведение указанной обработки получено согласие Субъекта персональных данных.

1.7. Оператор осуществляет обработку персональных данных субъектов персональных данных посредством совершения любого действия (операции) или совокупности действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств, включая следующие:

- сбор;

- запись;

- систематизацию;

- накопление;

- хранение;

- уточнение (обновление, изменение);

- извлечение;

- использование;

- передачу (распространение, предоставление, доступ);

- обезличивание;

- блокирование;

- удаление;

- уничтожение.

2. ПРИНЦИПЫ ОБРАБОТКИ ПЕРСОНАЛЬНЫХ ДАННЫХ

2.1. При обработке персональных данных Оператор руководствуется следующими принципами:

- законности и справедливости;

- конфиденциальности;

- своевременности и достоверности получения согласия субъекта персональных данных на обработку персональных данных;

- обработки только персональных данных, которые отвечают целям их обработки;

- соответствия содержания и объема обрабатываемых персональных данных заявленным целям обработки. Обрабатываемые персональные данные не должны быть избыточными по отношению к заявленным целям их обработки;

- недопустимости объединения баз данных, содержащих персональные данные, обработка которых осуществляется в целях, несовместимых между собой;

- хранения персональных данных в форме, позволяющей определить субъекта персональных данных, не дольше, чем этого требуют цели обработки персональных данных;

- уничтожения либо обезличивания персональных данных по достижению целей, их обработки или в случае утраты необходимости в достижении этих целей.

2.2. Обработка персональных данных Оператором осуществляется с соблюдением принципов и правил, предусмотренных:

- Федеральным законом от 27.07.2006 года №152-ФЗ «О персональных данных»;

- Настоящей Политикой конфиденциальности;

- Всеобщей Декларацией прав человека 1948 года;

- Международного пакта о гражданских и политических правах 1966 года;

- Европейской конвенции о защите прав человека и основных свобод 1950 года;

- Положениями Конвенции Содружества Независимых Государств о правах и основных свободах человека (Минск, 1995 год), ратифицированной РФ 11.08.1998 года;

- Положениями Окинавской Хартии глобального информационного общества, принятой 22.07.2000 года;

- Постановлением Правительства РФ от 01.11.2012 года № 1119 «Об утверждении требований к защите персональных данных при их обработке в информационных системах персональных данных»;

- Приказом ФСТЭК России от 18.02.2013 года № 21 «Об утверждении Состава и содержания организационных и технических мер по обеспечению безопасности персональных данных при их обработке в информационных системах персональных данных»;

- Иными нормативными и ненормативными правовыми актами, регулирующими вопросы обработки персональных данных.

3. ПОЛУЧЕНИЕ ПЕРСОНАЛЬНЫХ ДАННЫХ.

3.1. Персональные данные субъектов персональных данных получаются Оператором:

- путем предоставления субъектом персональных данных при регистрации на Сайте, при подаче заявок, заявлений, анкет, бланков, заполнении регистрационных форм на сайте Оператора или направления по электронной почте, сообщения по телефону службы поддержки Оператора;

- иными способами, не противоречащими законодательству РФ и требованиям международного законодательства о защите персональных данных.

3.2. Оператор получает и начинает обработку персональных данных Субъекта с момента получения его согласия.

3.3. Согласие на обработку персональных данных дается субъектом персональных данных с момента начала использования сайта, в том числе, путем проставления отметок в графах «Я согласен на обработку персональных данных, с условиями и содержанием политики конфиденциальности», посредством совершения субъектом персональных данных конклюдентных действий.

3.4. Субъект персональных данных может в любой момент отозвать свое согласие на обработку персональных данных. Для отзыва согласия на обработку персональных данных, необходимо подать соответствующее заявление Оператору по доступным средствам связи. При этом Оператор должен прекратить их обработку или обеспечить прекращение такой обработки и в случае, если сохранение персональных данных более не требуется для целей их обработки, уничтожить персональные данные или обеспечить их уничтожение в срок, не превышающий 30 (Тридцати) дней с даты поступления указанного отзыва.

3.5. В случае отзыва Субъектом персональных данных согласия на обработку персональных данных, Оператор вправе продолжить обработку персональных данных без согласия Субъекта персональных данных только при наличии оснований, указанных в Законе о персональных данных.

3.6. Субъект персональных данных вправе выбрать, какие именно персональные данные будут им предоставлены. Однако, в случае неполного предоставления необходимых данных Оператор не гарантирует возможность субъекта использовать все сервисы и продукты Сайта, пользоваться всеми услугами Сайта.

3.7. Субъект персональных данных в любой момент может просматривать, обновлять или удалять любые персональные данные, которые включены в его профиль. Для этого он может отредактировать свой профиль в режиме онлайн в личном кабинете или отправить электронное письмо по адресу info@dvitex.ru.

4. ПОРЯДОК ОБРАБОТКИ ПЕРСОНАЛЬНЫХ ДАННЫХ

4.1. Оператор принимает технические и организационно-правовые меры в целях обеспечения защиты персональных данных от неправомерного или случайного доступа к ним, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий.

4.2. При обработке персональных данных Оператор применяет правовые, организационные и технические меры по обеспечению безопасности персональных данных в соответствии со ст. 19 Федерального закона «О персональных данных», Постановлением Правительства РФ от 01.11.2012 №1119 «Об утверждении требований к защите персональных данных при их обработке в информационных системах персональных данных», Методикой определения актуальных угроз безопасности персональных данных при их обработке в информационных системах персональных данных, утвержденной ФСТЭК РФ 14.02.2008 г., Методическими рекомендациями по обеспечению с помощью криптосредств безопасности персональных данных при их обработке в информационных системах персональных данных с использованием средств автоматизации, утвержденных ФСБ РФ 21.02.2008 г. № 149/54-144.

4.3. Для авторизации доступа к Сайту используется Логин и Пароль. Ответственность за сохранность данной информации несет субъект персональных данных. Субъект персональных данных не вправе передавать собственный Логин и Пароль третьим лицам, а также обязан предпринимать меры по обеспечению их конфиденциальности.

4.4. При передаче персональных данных Оператор соблюдает следующие требования:

- не сообщает персональные данные субъекта персональных данных третьей стороне без выраженного согласия, за исключением случаев, когда это необходимо в целях обработки персональных данных, предупреждения угрозы жизни и здоровью субъекта персональных данных, а также в случаях, установленных законодательством;

- не сообщает персональные данные в коммерческих целях без выраженного согласия субъекта персональных данных;

- информирует лиц, получающих персональные данные, о том, что эти данные могут быть использованы лишь в целях, для которых они сообщены, и требует от этих лиц принятия надлежащих мер по защите персональных данных. Лица, получающие персональные данные Пользователя, обязаны соблюдать режим конфиденциальности;

- разрешает доступ к персональным данным только уполномоченным лицам, при этом указанные лица должны иметь право получать только те персональные данные, которые необходимы для выполнения конкретных функций.

4.5. Оператор вправе раскрыть любую собранную о Пользователе данного Сайта информацию, если раскрытие необходимо в связи с расследованием или жалобой в отношении неправомерного использования Сайта, либо для установления (идентификации) Пользователя, который может нарушать или вмешиваться в права Администрации сайта или в права других Пользователей Сайта, а также для выполнения положений действующего законодательства или судебных решений, обеспечения выполнения условий настоящего Соглашения, защиты прав или безопасности иных Пользователей и любых третьих лиц.

4.6. Третьи лица самостоятельно определяют перечень иных лиц (своих сотрудников), имеющих непосредственный доступ к таким персональным данным и (или) осуществляющих их обработку. Перечень указанных лиц, а также порядок доступа и(или) обработки ими персональных данных утверждается внутренними документами Третьего лица.

4.7. Оператор не продаёт и не предоставляет персональные данные третьим лицам для маркетинговых целей, не предусмотренных данной Политикой конфиденциальности, без прямого согласия субъектов персональных данных. Оператор может объединять обезличенные данные с иной информацией, полученной от третьих лиц, и использовать их для совершенствования и персонификации услуг, информационного наполнения и рекламы.

4.8. Обработка персональных данных производится на территории Российской Федерации, трансграничная передача персональных данных не осуществляется. Оператор оставляет за собой право выбирать любые каналы передачи информации о персональных данных, а также содержания передаваемой информации.

4.9. Личная информация, собранная онлайн, хранится у Оператора и/или поставщиков услуг в базах данных, защищенных посредством физических и электронных средств контроля, технологий системы ограничения доступа и других приемлемых мер обеспечения безопасности.

4.10. Субъект персональных данных осознаёт, подтверждает и соглашается с тем, что техническая обработка и передача информации на Сайте Оператора может включать в себя передачу данных по различным сетям, в том числе по незашифрованным каналам связи сети Интернет, которая никогда не является полностью конфиденциальной и безопасной.

4.11. Субъект персональных данных также понимает, что любое сообщения и/или информация, отправленные посредством Сервера Оператора, могут быть несанкционированно прочитаны и/или перехвачены третьими лицами.

5. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

5.1. В случае возникновения любых споров или разногласий, связанных с исполнением настоящих Правил, Субъект персональных данных и Оператор приложат все усилия для их разрешения путем проведения переговоров между ними. В случае, если споры не будут разрешены путем переговоров, споры подлежат разрешению в порядке, установленном действующим законодательством Российской Федерации.

5.2. Настоящие Политика конфиденциальности вступают в силу для Субъекта персональных данных с момента начала использования Сайта Оператора и действует в течение неопределенного срока.

5.3. Настоящие Политика конфиденциальности могут быть изменены и/или дополнены Оператором в любое время в течение срока действия Правил по своему усмотрению без необходимости получения на то согласия Субъекта персональных данных. Все изменения и/или дополнения размещаются Оператором в соответствующем разделе Сайта и вступают в силу в день такого размещения. Субъект персональных данных обязуется своевременно и самостоятельно знакомиться со всеми изменениями и/или дополнениями. При несогласии Субъекта персональных данных с внесенными изменениями он обязан отказаться от доступа к Сайту, прекратить использование материалов и сервисов Сайта.

Кан Петр начинал в 2008 году с ПИФов, первым открыл брокерское агентство в Южно-Сахалинске и перепробовал все стратегии инвестирования на собственном опыте. РБК Quote поговорила с ним и выяснила, к чему это привело

Многие уверены, что сформулировать по-настоящему проверенную стратегию можно только самому. Впрочем, ничто не мешает немного сократить путь познания и воспользоваться наработками опытного инвестора. Такого как Кан Петр с острова Сахалин.

Кан Петр перепробовал множество стратегий на себе и теперь делится опытом с другими. Путь в десять лет был пройден с немалыми потерями, но в итоге привел к отличным результатам. Мы узнали, как ему это удалось.

ПИФы и спекуляции: «Я проверял все стратегии на собственном опыте»

Все началось в 2007 году. Я хотел разобраться в торговле на фондовом рынке и не нашел, кто бы мог мне помочь. Поэтому было сделано много ошибок.

Впервые я инвестировал в ПИФ. В то время все росло как на дрожжах.

ПИФ

тогда для меня был единственным доступным способом инвестирования. Маленький порог входа — от ₽5 тыс. Очень много рекламы. А

фондовый рынок

самостоятельно я не осилил — скачал демопрограмму для биржевых торгов в Альфа-банке, но не смог разобраться.

В 2008 случился кризис. ПИФы начали падать. Все рынки просели. У нас все упало на 70–80%. Мне понадобились деньги и пришлось их вывести. Я продал ПИФы с убытком 30%.

Я по-прежнему очень долго не мог найти, где можно научиться инвестировать. А раз так, решил, что это перспективное направление, и в феврале 2013 года открыл собственное агентство БКС в Южно-Сахалинске.

В отличие от филиалов агентство работает по договору и несет все расходы самостоятельно, но получает от 10% до 50% комиссии со своих клиентов. Чтобы привлечь их на фондовый рынок, в БКС есть бесплатные и платные семинары.

Кан Петр

(Фото: из личного архива)

С момента открытия мне просто необходимо было знать все о фондовом рынке, чтобы объяснить это своим клиентам. С тех пор я стал самостоятельно погружаться в фондовый рынок. Изучал стратегии, практиковал их, очень много читал.

Помогли хорошие книги. Найман, «Малая энциклопедия трейдера»; Бодо Шефер, «Путь к финансовой свободе»; Грехем, «Разумный инвестор»; Джон Богл, «Руководство разумного инвестора». Это основные. Еще прошел несколько курсов. Стал обучать людей и долгое время был единственным, кто это делал на Сахалине.

Когда уже осознанно начал инвестировать, то 90% денег сразу вложил в дивидендные акции. А на остаток средств пробовал все стратегии. На это ушло два года — 2013-й и 2014-й.

В это время я решил проверить на собственном опыте, насколько доходным может быть трейдинг. В сентябре 2014 года я целый месяц торговал каждый день по 20–30 сделок в сутки. Заработал около 8 тыс. Понял, что трейдинг не для меня. Я не готов тратить так много времени. Риск потерять все очень велик.

Точку в трейдинге для меня поставила потеря на акциях АФК «Система». Для меня это оказалось очень существенно. Убыток был равен примерно одной годовой доходности от инвестирования. Я крайне редко совершал спекулятивные сделки, но в 2017 году была последняя.

Работа над ошибками: как защищаю себя от убытков

В 2008 году у меня не было финансовой подушки безопасности, и это одна из главных моих ошибок. Если бы такая подушка была, возможно, не продал бы ПИФы. Тогда я не прислушался к советам знающих людей и всю свободную наличность инвестировал. А когда понадобились деньги, пришлось продать ПИФы с убытком.

Сейчас у меня есть подушка. Она составляет сумму моих трех расходов в месяц. Эти деньги я держу на срочном депозите под 5%, что немного. Но зато в любой момент могу их снять без потери доходности.

Куда вкладываю деньги

Сейчас я инвестирую в акции. Валюту, драгоценные металлы, фьючерсы не рассматриваю как

инвестиции

.

Среди акций приобретаю и обычные, и привилегированные, но больше предпочитаю последние. На привилегированные акции дивиденды обычно бывают больше, но не всегда. Для меня акции — это участие в бизнесе, где бизнес делится со мной прибылью в виде дивидендов. А рост цены акций — приятный бонус.

В скором будущем добавлю к акциям государственные

облигации

— ОФЗ. Я их планирую покупать для определенной цели. Есть такая стратегия — держать в деньгах примерно 10–20% от всего портфеля для того, чтобы приобрести хорошие акции, если они вдруг резко подешевеют. Например, на случай сильного обвала фондового рынка, как это было в 2008 году.

Но вместо того чтобы просто держать свободные деньги на счету, предпочитаю купить надежные ОФЗ. Их можно быстро продать. А пока они будут приносить дополнительный доход в виде купонов.

Как выбираю и когда покупаю бумаги

При выборе акций читаю обзоры о компании, отчетность, интервью с руководителем, новости в целом за период. Бумага должна быть по дневному объему торгов не менее ₽100 млн. Порог условный, но он позволяет отсечь низколиквидные и рискованные акции. Бывают редкие исключения. Например, «Юнипро», ЛСР, «Нижнекамскнефтехим» — у них дневной оборот от ₽10 млн до ₽70 млн.

Я долго присматриваюсь к новым акциям. Стараюсь найти недооцененные компании. Обычно что-то из акций, о которых много не говорят в СМИ. Основной

мультипликатор

, на который обращаю внимание, это Р/Е.

Поскольку я инвестирую на долгий срок, то момент входа не особенно важен. Покупаю бумаги, когда для этого есть свободные деньги. Например, доход от дивидендов. Бывает, на новостях могу купить, когда цена отдельной акции в моем портфеле снизилась.

Сколько зарабатываю

Когда я пробовал разные стратегии и занимался трейдингом, мог заработать 400–600% на дневных сделках. Например, на спекулятивных сделках с «Трансаэро». Или около 80% на среднесрочных, как было со Сбербанком.

Сейчас зарабатываю на росте акций в цене и дивидендной доходности. Средняя годовая доходность моего портфеля 16%.

Что сейчас в моем портфеле

Сейчас у меня в портфеле пять акций из пяти отраслей экономики. Я купил бумаги в секторах телекоммуникаций, нефти и газа, добычи, удобрений и энергетики. Это привилегированные акции «Сургутнефтегаза», МТС, АЛРОСА, «Юнипро», «Фосагро». Пропорции бумаг в портфеле стараюсь сохранять по 20% на каждую акцию.

Постепенно планирую расширять портфель. Но не более чем на десять компаний. Для себя вывел такую цифру, чтобы соблюдать диверсификацию по отраслям. Большее количество акций в портфеле усложняет контроль и расчеты.

Пока присматриваюсь к нескольким бумагам из разных отраслей. Это привилегированные акции «Татнефти», Сбербанка, «Нижнекамскнефтехима» и обыкновенные акции «Норникеля», «Детского мира», ЛСР и «Диода».

Моя стратегия

Я инвестирую примерно раз в квартал. Вношу на

брокерский счет

10% от общего дохода. В него входят зарплата, подработка, премия, бонусы, рента, комиссионные со сделки. Если получаю неожиданно крупные бонусы или премии, могу полностью их занести. Доход от

ценных бумаг

реинвестирую — докупаю акции.

Бумаги стараюсь не продавать. Но бывают исключения. Например, когда мне нужно было достроить дом, я продал большую часть акций. Еще могу избавиться от бумаг, если есть явная угроза банкротства компании.

В очень редких случаях продаю одни акции и покупаю другие, у которых перспективней доходность. Раньше сектор телекома в моем портфеле был представлен «Мегафоном», но его акции стабильно падали и

дивиденды

совсем не радовали. Так что я его продал и вместо этого купил МТС.

Планирую достичь ₽3 млн в бумагах. Когда дойду до этой цифры, начну выводить дивиденды и использовать их. Буду тратить средства на благотворительность и на текущие расходы — продукты, одежду и путешествия. При самом хорошем раскладе с ₽3 млн и дивидендной доходностью 10% годовых я буду получать ₽300 тыс. в год. Хорошая прибавка к пенсии.

В целом планирую держать акции в течение 8–12 лет. Точный срок зависит от того, как быстро реализуется моя стратегия. Также у меня есть личный финансовый план и финансовая подушка безопасности.

Философия фондового рынка

Всем известно, что самый успешный инвестор в мире —

Уоррен Баффетт

. Стараюсь применять его стратегию на фондовом рынке России, насколько это возможно.

Не могу, как он, покупать контрольные пакеты акций и влиять на управление. Но я последовал его совету и в свое время затратил много времени на изучение всех акций, которые торгуются на российском фондовом рынке.

Теперь верю только в долгосрочные инвестиции и выбираю акции с помощью фундаментального анализа. Статистика — вещь упрямая. И она доказывает, что я на верном пути.

Меня очень вдохновляет один его поступок. Уоррен Баффетт подписал клятву дарения, в которой сказано, что он пожертвует большую часть своего благосостояния на благотворительность. И каждый год отдает по несколько миллиардов долларов. Это восхитительно. Он мудрый и понимает, что на тот свет не возьмешь с собой ни копейки.

Считаю, инвестиции должны идти фоном. Не нужно из денег делать культ и полностью направлять все время и силы на то, чтобы приумножать доход. Иначе жизнь может пройти мимо.

У меня есть чат в Телеграме «Фондовый рынок, инвестиции», где я общаюсь с другими инвесторами и делюсь своим опытом. И однажды мне там задали вопрос: «А для чего вам все это? Вы учите и даете знания просто так, ничего не получая взамен? Может, здесь есть какой-то подвох?» Я тогда ничего не написал.

95% всей рекламы в интернете — это сомнительные способы быстрого заработка на грани мошенничества. Бинарные опционы, форекс, криптовалюта. А мне очень хотелось бы, чтобы большое количество людей у нас в стране отличали спекуляции от настоящих инвестиций. Чтобы люди понимали важность финансовой грамотности и правильно подходили к инвестированию. И хотя бы в этом я могу им помочь.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли.

Подробнее

Создать капитал и накопить деньги можно даже при маленькой зарплате. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

Сколько нужно денег для инвестиций

Открыть брокерский счет можно бесплатно, а первый актив приобрести за минмально возможную сумму инвестиций — сотню рублей. В доверительное управление инвесткомпании принимают от 5—10 тыс. долларов.

При этом собрать диверсифицированный портфель получится даже на небольшие накопления.

• 1 тыс. рублей достаточно для покупки первых паев в фондах.

• Чтобы создать самостоятельный портфель по всем правилам из базовых акций или облигаций на российском рынке, нужно больше денег. По оценкам экспертов, это сумма в 300—500 тыс. рублей.

• Выходить на американский рынок рекомендуется с суммой в 100 тыс. долларов.

Выход на фондовый рынок предполагает, что у вас есть финансовый фундамент (сбережения на черный день, возможно, даже страховка имущества или жизни и здоровья), а также отсутствуют дорогостоящие кредиты.

Где взять деньги для инвестиций?

Важно различать капитал и сбережения. Капитал — это деньги, которые приносят доход и не подлежат растрате. Это постоянная (а в идеале постоянно растущая) величина, источник пассивного дохода. Сбережения — временная сумма, которая собирается под конкретную покупку (или на черный день). Мы сберегаем, чтобы однажды потратить. Мы собираем капитал, чтобы тратить только доходы, которые этот капитал приносит.

Капитал может быть большим или маленьким, храниться под подушкой или в сложно структурированных продуктах, быть в вашем распоряжении или в доверительном управлении. Все это вопрос выбора стратегии. Главное: вы никогда не притрагиваетесь к нему. Возможно, вы оставите его в наследство детям. Или завещаете на благотворительность, как создатель Microsoft Билл Гейтс и другие миллиардеры.

Когда пора задуматься о накоплении денег?

Как только получите первый доход, скажет вам любой сегодняшний пенсионер. Сложность в том, что перед молодым человеком стоит много более насущных нерешенных задач: образование, собственное жилье, автомобиль, загородный дом, образование детям. Формирование капитала, как и любая важная, но не срочная задача, всегда будет проигрывать насущным материальным потребностям. Именно поэтому важно сразу сформировать у себя привычку откладывать маленькую часть доходов на формирование личного фонда благосостояния.

Акции, облигации, фонды, которые генерируют доходы в виде дивидендов и купонов, — это и есть инвестиционный капитал. Чтобы создать его, нужно время, регулярные пополнения и надежная стратегия. Эти усилия окупаются, говорят нам примеры успешных инвесторов, которые могут себе позволить жить на дивиденды. Подробнее о вариантах работы через брокера и управляющую компанию можно прочесть здесь.

Как научиться откладывать деньги?

Со следующей зарплаты? После того, как куплю машину? После отпуска? Такие точки отсчета можно называть до бесконечности. Человек постоянно делает выбор между сегодняшним и будущим потреблением, считают экономисты. Потребляя сегодня, мы лишаем себя потребления в будущем, и наоборот.

Еще одно наблюдение экономистов: равномерность потребления гораздо важнее его уровня. Другими словами, мы гораздо тяжелее переносим падение доходов, чем тот факт, что сосед ездит на более крутой машине.

Доходы снизятся как раз ближе к пенсионному возрасту. Разумно ограничивать потребление сейчас, чтобы восполнить выпавшие доходы в будущем. Но это — выбор каждого. Наша психика устроена так, что сегодняшнее потребление для нас более ценно, чем завтрашнее. Так что наши шансы остаться без средств к существованию в старости довольно велики.

Откладывая даже небольшие суммы, можно собрать значительный капитал. Главное в этом вопросе — самодисциплина и следование плану.

Вот несколько советов, как накопить деньги:

- Если денег часто не хватает, систематизируйте финансовые потоки. Учитывайте доходы и расходы с помощью приложений для мобильного телефона или таблицы в Excel. Так вы сможете обнаружить «финансовые дыры» в семейном бюджете. Например, часто такой «дырой» оказывается дача, которая требует много мелких покупок.

- Установите лимит трат — как ежедневный, так и недельный — и не выходите за его пределы.

- Если после снижения расходов (до разумного уровня) все равно не получается выкроить даже небольшую сумму, чтобы откладывать в инвестиционный капитал, организуйте дополнительный доход. Найдите подработку, добейтесь повышения по службе, откройте бизнес или сдайте бабушкину квартиру в аренду, а полученные средства инвестируйте.

- Инвестировать по 10 тыс. рублей в месяц лучше, чем по 120 тыс. рублей в год. Во-первых, так деньги работают дольше и приносят больше дохода, а во-вторых, так формируется полезная привычка. Лучше всего сразу после зарплаты переводить намеченную долю ежемесячного дохода на брокерский счет (или на вклад, в зависимости от стратегии). Немного адаптированный под российские реалии принцип, заявленный Робертом Кийосаки: «сначала плати себе».

- Как вариант, воспользуйтесь услугой автоматического ежемесячного пополнения брокерского счета. На него можно переводить, например, кешбэк от операций по вашей карте.

Как застраховать свой капитал

Средства на брокерских и индивидуальных инвестиционных счетах в России не застрахованы от банкротства брокера. Однако ценные бумаги хранятся отдельно, в депозитарии. Так что если брокер лишается лицензии, то активы можно перевести к другому посреднику.

Вот еще несколько способов обезопасить себя от неприятных ситуаций.

- Выберите брокера из числа крупнейших по количеству активных клиентов. Как отличить мошенников от настоящих лицензированных инвестиционных компаний, мы писали в статье.

- Запросите документы, подтверждающие совершение сделок, — отчеты об операциях и выписки из депозитария. Это поможет доказать факт владения ценными бумагами.

- Если не доверяете одному брокеру, разделите свои активы по нескольким.

- Не держите крупные суммы на брокерском счете. В случае форс-мажора они пропадут. Лучше их выводить сразу же после продажи акций или реинвестировать. Если нет идей, в какие акции их вложить, купите государственные облигации. Они приносят небольшой доход, но зато их можно быстро продать, когда появится инвестиционная идея.

- Диверсификация (распределение инвестиций по разным классам активов) подразумевает, что не весь ваш инвестиционный капитал вложен в биржевые активы.

Как следить за своим инвестиционным капиталом?

Нельзя просто купить акции и облигации и навсегда о них забыть. Помните, что средства, вложенные в биржевые инструменты, нуждаются периодически в контроле. Как читать отчеты брокера по ним, мы рассказываем в этой статье. Ниже рекомендации для тех, кто волнуется о своих финансовых резервах.

- Раз в квартал проводите ребалансировку — перераспределяйте деньги между различными активами с учетом меняющейся ситуации в экономике и личной стратегии. Например, вы консервативный инвестор и изначально распределили капитал между акциями и облигациями в пропорции 40:60. Прошло три месяца, и акции выросли быстрее, чем облигации, в результате их доля в портфеле выросла до 50%. Стоит пересмотреть его состав, продать часть акций и докупить облигации.

- Диверсифицируйте свои инвестиции, приобретайте ценные бумаги компаний из разных сфер, золото, валюту и пр. Как выбрать подходящие биржевые инструменты, читайте в нашем материале.

- Используйте защитные ордера — устанавливайте stop loss и take profit. Это минимальные или максимальные цены, по достижении которых ценные бумаги будут автоматически продаваться. Они помогут избежать убытков и зафиксировать прибыль.

- Следите за ситуацией в экономике, изучайте новые сферы инвестиций, специализированную литературу, блоги финансовых аналитиков. Но помните, что решение принимаете вы и ответственность за его последствия лежит на вас.

- Абстрагируйтесь от эмоций, опирайтесь на факты и расчеты.

- Наметив план действий, придерживайтесь его. Частая смена стратегий означает, что стратегии у вас нет.

Краткое руководство по обращению с инвестиционным капиталом

- Определитесь с целями и стратегией. Следуйте плану.

- Минимизируйте небиржевые потери: выберите надежного брокера или управляющую компанию.

- Инвестируйте регулярно комфортные суммы.

- Следите за активами — вкладывайтесь в разные отрасли и инструменты, устанавливайте stop loss и take profit.

- Следите за ситуацией в мировой экономике, знакомьтесь с опытом известных инвесторов, новыми отраслями, отчетами компаний, чтобы принимать инвестиционные решения, основываясь на фактах и цифрах, а не на эмоциях.

Открыть счет

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

Анна РОДИНА для Banki.ru