Если вы начнете читать книгу по расчету зарплаты, то наверняка найдете в ней описание таких систем оплаты труда или способов расчета зарплаты: повременная, сдельная, повременно-премиальная, бонусная, комиссионная и т.д. Эти системы не описаны в законодательстве, они существуют в экспертных статьях и авторских мнениях. Работодатель может принять свою систему оплаты труда, зафиксировать ее в локальных нормативных актах и применять в организации.

Контур.Бухгалтерия поможет бухгалтеру быстро рассчитать зарплату, отпускные, больничные: расчеты автоматизированы и занимают пару минут, в отличие от классических программ.

Попробовать бесплатно

Повременная система оплаты труда

В этом случае заработок сотрудника напрямую зависит от отработанного времени, есть фиксированная цена за единицу времени. Единицей времени может быть полностью отработанный месяц (тогда начисляется оклад за месяц) или отработанная смена или час (тогда за смену или час устанавливается тарифная ставка).

Оклад

Если сотрудник работает по 40-часовому графику, то обычно основным видом его начислений является оклад. В этом случае устанавливается сумма, которая платится сотруднику за полностью отработанный месяц. Если сотрудник отработал месяц не полностью, то расчеты выполняются пропорционально отработанному времени.

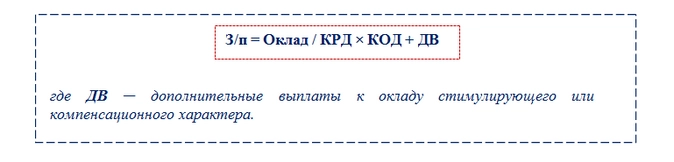

Форма расчета оклада за текущий месяц такая: базовая сумма оклада, установленная за полностью отработанный месяц, делится на норму рабочего времени за этот месяц и умножается на фактически отработанное время.

Здесь есть одна особенность. Поскольку сумма оклада за полностью отработанный месяц в каждом месяце одинаковая, а норма рабочего времени по производственному календарю может отличаться, то сумма зарплаты за один день получается разная.

Пример:

Работник решил взять два дня отпуска за свой счет.

Давайте посмотрим, как будет при этом отличаться его заработок в мае и в июле 2021 года.

В мае норма рабочего времени 19 рабочих дней, оклад за полный месяц 30 000 руб. Отработано — 17 рабочих дней.

Оклад за отработанное время — 30 000 / 19 × 17= 26 842,11 рубля.

В июле норма рабочего времени 22 дня, отработано 20 дней. Оклад за отработанное время — 30 000 / 23 × 21 = 27 272,73 рубля.

Получается, что стоимость 1 дня в мае выше, чем в июле, и, если сотрудник берет два дня за свой счет, в июле это выгоднее, чем в мае.

Расчет по окладу удобно использовать, если сотрудники работают по стандартному рабочему графику. В этом случае им гарантирован оклад за каждый месяц работы.

Расчет зарплаты — это просто!

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн

Попробовать бесплатно

Оплата по тарифной ставке

Расчет по окладу можно использовать и для тех сотрудников, которые работают по сменному графику, но это вызовет гораздо больше вопросов и у бухгалтера, и у сотрудников. Лучше использовать тарифную ставку, установленную за смену или за час. Давайте сравним такие расчеты.

Пример 1. Расчет по тарифной ставке за смену:

Представим магазин, который работает с 10 утра до 10 вечера, график работы продавцов в нем 2 через 2, рабочая смена длится 10 часов. У одной работницы первый рабочий день в июне попадает на первое число, у второй — на третье число. В месяце всего 30 дней, первая сотрудница отработает по графику 16 смен за месяц, а вторая — 14. Если установлена тарифная ставка за смену или за час, мы можем рассчитать в соответствии с ней оплату за месяц. Допустим, смена стоит 1300 рублей.

У первой сотрудницы: 16 смен × 1300 рублей = 20 800 рублей.

У второй сотрудницы: 14 смен × 1300 рублей =18 200 рублей.

Такой расчет прост и понятен. Давайте посмотрим, какой получится расчет, если при сменном графике использовать оплату по окладу.

Пример 2. Расчет по окладу при сменном графике

Представим себе тот же магазин и тех же сотрудниц, но теперь у них установлена не тарифная ставка за смену или за час, а оклад за месяц — 30 000 рублей. Здесь возникает сложность с определением нормы рабочего времени. Чтобы рассчитать сумму оклада в месяц, фактически отработанное время возьмем из графика сотрудника, а откуда взять норму — непонятно. В законодательстве это не описано и существуют разные варианты, которые не противоречат законам. Можно определить норму рабочего времени по графику сотрудников, по нормативному календарю для 5-дневной 40-часовой недели или по средней норме за год.

Вариант 1. Норма времени определяется по графику сотрудниц, для каждой своя, т.к. разное количество смен.

Если обе отработали все смены, то обе получат одинаковую зарплату, потому что они полностью отработали все дни по графику.

- 30 000 / 16 × 16 = 30 000

- 30 000 / 14 × 14 = 30 000

Такой вариант расчета вызывает вопросы со стороны работников: ведь одна работница отработала 16 смен, а другая — 14. А зарплата у них одинакова.

Предположим, что первая сотрудница взяла два выходныхза свой счет, и вместо 16 смен отработала 14. Получается, что отработанное время у сотрудниц одинаковое, но зарплату первая получит меньше, потому что она будет рассчитана пропорционально отработанному с учетом нормы, а норма у них разная:

- 30 000 / 16 ×14 = 26 250 рублей.

- 30 000 / 14 × 14 = 30 000 рублей.

Вариант 2. Бывает, что норму рабочего времени определяют не по графику сотрудника, а по производственному нормативному календарю. В этом случае возникает другая сложность. Поскольку нормы в разных месяцах разные, сотрудники не понимают, почему получилась та или иная сумма. Возьмем июль 2021 года, по производственному календарю норма для сорокачасовой рабочей недели — 176 часов. Обе сотрудницы отработали меньше нормы, и одна получит 27 272,73 рубля, а другая — 23 863,64 рубля.

- 30 000 / 176 × 160 = 27 272,73 рубля.

- 30 000 / 176 × 140 = 23 863,64 рубля.

Посмотрим эту же ситуацию в другом месяце, например, в феврале 2021 года. По производственному календарю норма в нем составляет 151 час. В этом случае при таком же графике работы одна сотрудница переработает норму и получит 31 788,08 рубля, а вторая отработает меньше нормы и получит 27 814,57 рубля. У обеих могут возникнуть вопросы по расчету.

- 30 000 / 151 × 160 = 31 788,08 рубля.

- 30 000 / 151 × 140 = 27 814,57 рубля.

Вариант 3. Определение нормы времени по производственному календарю, но в среднем за год. Для этого нужно умножить оклад сотрудницы на 12 месяцев и разделить на количество часов за год по нормативному календарю. В нашем случае норма за час в 2021 году — это 182,56 рубля (30 000 рублей × 12 месяцев / 1 972 часов). Такой расчет более-менее понятен и приближен к тарифной ставке, потому что здесь известна норма за час, которая не меняется в течение года. Но тогда для сотрудника будет удобнее, если мы в трудовом договоре запишем норму за час, а не оклад за месяц. Сотрудник должен понимать, как конкретно и из чего складывается его зарплата.

Итак, для тех сотрудников, которые работают по сменному или скользящему графику, расчеты делать удобнее, если установлена тарифная ставка за смену или за час.

Сдельная система оплаты труда

Сдельная оплата не зависит от отработанного времени и применяется к сотрудникам, результат работы которых можно оценить в качественных материальных показателях.

При этом зарплата не зависит от отработанного времени, но учет рабочего времени вестись должен: нужно заполнять табель. А при работе в ночное время оплата таким сотрудникам предусмотрена по повышенным расценкам.

Сейчас на небольших предприятиях такая система часто применяется для оплаты труда тех, кто работает на дому (фрилансеры) или по совместительству, со свободным графиком. Как правильно оформить таких работников? Организация должна вести учет рабочего времени, а фрилансеры не должны работать больше 40 часов в неделю. Контролировать это компания самостоятельно не может. Но можно издать приказ, обязывающий сотрудника заполнять табель учета рабочего времени, а в трудовой договор внести запись о том, что рабочее время и график работы он определяет самостоятельно. При этом он не должен работать больше, чем предусматривает норма по производственному календарю.

Контур.Бухгалтерия поможет бухгалтеру и кадровику легко работать с сотрудниками: автоматический расчет и напоминания избавят от рутины и сэкономят время, в отличие от классических программ.

Попробовать бесплатно

Приведем два примера такого расчета.

Пример 1. Сдельная оплата за количество

Дневная норма выпеченных тортов у сотрудницы кондитерской — 5 штук. Дневная ставка по тарифу составляет 1 500 рублей. За месяц сотрудница испекла 94 торта.

Оплата за 1 торт составит: 1 500 рублей / 5 тортов = 300 рублей за штуку.

При этом месячный заработок кондитера составит: 300 рублей × 94 торта = 28 200 рублей.

Пример 2. Сдельная оплата по норме времени

У сотрудницы кондитерской установлена норма времени на выпечку одного торта — 96 минут. Часовая тарифная ставка — 187,5 рублей. За месяц кондитер испекла 110 тортов.

Сдельная оплата составит: 187,5 × 96 минут / 60 = 300 рублей/торт.

Месячный заработок составит: 300 × 110 = 33 000 рублей.

Бонусная (комиссионная) система оплаты труда

Такая система оплаты обычно применяется для сотрудников, от работы которых напрямую зависит выручка компании. Например, для менеджеров по продажам, продавцов. При такой системе обычно есть небольшая постоянная часть (рассчитывается по времени работы), и есть бонусная часть, которая зависит от выручки в каждом конкретном месяце или от общей суммы выписанных/оплаченных счетов конкретного менеджера по продажам.

Мы рассмотрели основные системы оплаты труда в чистом виде. На практике обычно встречаются эти системы с дополнениями и изменениями, например, повременно-премиальная или сдельно-прогрессивная. Работодатели сами разрабатывают систему оплаты в зависимости от потребностей своей организации. Главное, чтобы сотрудники были ознакомлены с локальными нормативными актами, в которых описывается система оплаты, и понимали, от каких показателей зависит и из каких частей состоит их зарплата.

В онлайн-сервисе Контур.Бухгалтерия легко начислять зарплату и вести кадровые документы, отчитываться по сотрудникам. А еще здесь есть учет, отчетность, финансовый контроль и другие инструменты. Тестируйте сервис бесплатно первые две недели работы.

Попробовать бесплатно

Любой наемный труд, являясь основной деятельностью человека, обязательно должен оплачиваться. Иными словами, конечным результатом любого труда является получение за него вознаграждения. Трудоустраиваясь, работник рассчитывает на определенную оплату, оговариваемую заранее и отраженную в соответствующей документации.

В свою очередь, работодатель, формируя штат, должен заранее рассчитывать средства, предназначенные на оплату труда и брать во внимание этот показатель в течение всего функционирования организации. Расходы на наемный персонал составляют важнейшую статью трат предпринимателя.

Как составить и утвердить положение об оплате труда и премировании в организации?

Рассмотрим, чем отличается фонд оплаты труда (ФОТ) от фонда заработной платы (ФЗП), как формируется ФОТ, как правильно его планировать и с помощью какой формулы производить расчет.

ФОТ или ФЗП?

Оплата труда предусматривает не только регулярное получение работниками заработной платы. На предприятиях, заботящихся о своем персонале, сотрудники обычно получают не только суммы, предназначенные к выплате согласно окладу или тарифной сетке, но и дополнительные средства, предусмотренные внутренней политикой и/или отраслевыми особенностями организации.

Таким образом, фонд оплаты труда включает в себя все виды выплат, которые производит предприниматель в пользу сотрудников, то есть все расходы, предусмотренные на персонал организации в планируемом, текущем или прошедшем периоде независимо от причин начисления. Если сравнить эту совокупность с фондом заработной платы (ФЗП), то последняя будет входить в состав ФОТ.

Главное отличие ФЗП в том, что в этот фонд входят только те выплаты, которые непосредственно связаны с производимыми сотрудниками трудовыми операциями и их результатами.

ОБРАТИТЕ ВНИМАНИЕ! Эти фонды будут совпадать, если в организации сотрудники не получают никаких выплат, помимо зарплаты. Но на практике такое встречается достаточно редко.

ФЗП и ФОТ рассчитываются по идентичным алгоритмам.

Как провести анализ эффективности использования фонда оплаты труда?

Зачем нужен показатель ФОТ

Значение ФОТ как экономической категории, помимо непосредственного учета необходимых расходов, помогает в решении многих управленческих задач, таких как:

- анализ затрат на персонал разных структурных подразделений;

- регулировка общих расходов фирмы;

- определенная роль в повышении рентабельности и снижении расходной статьи;

- корректировка себестоимости продукции и, как следствие, ценовой политики компании;

- исчисление обязательных социальных выплат – страховых взносов, пенсионных вкладов и др.;

- составление бюджета расходов.

Состав фонда оплаты труда

Фонд оплаты труда представляет собой совокупность фонда заработной платы и всех других видов затрат на персонал. Включает в себя следующие категории:

- премиальные;

- «тринадцатую» зарплату;

- больничный;

- отпускные всех видов;

- командировочные;

- бонусы за стаж;

- суммы за время, которое фактически не было отработано, но по закону подлежит оплате (например, простой);

- доплаты за совместительство, за неурочное или сверхурочное время работы, за опасные или вредные условия труда и т.д.;

- возмещение ущерба работника;

- траты на обеспечение работника льготной или бесплатной форменной одеждой;

- льготное рабочее время для трудоустроенных несовершеннолетних;

- затраты на медосмотры;

- социальные выплаты;

- компенсационные средства (например, за питание, проезд к месту работы и др.)

В фонд оплаты труда не включаются:

- годовые премии;

- целевые платежи в пользу работников;

- премии, выплаченные из спецфондов;

- отдельные пенсионные надбавки;

- возмещение путевок, проезда и т.д.;

- подарки от фирмы;

- дивиденды;

- все виды материальной помощи.

Сроки формирования фонда оплаты труда

В зависимости от потребности организации, фонд заработной платы можно рассчитать на любой интересующий период, даже на одни сутки. На практике чаще используют другие единицы отчета:

- ФОТ на год рассчитывают за последний календарный годичный период, используют этот показатель для определения всей суммы фонда оплаты труда;

- ФОТ на месяц чаще применяют для различных видов отчетов;

- ФОТ на день используют как теоретический показатель для анализа расходов фирмы;

- ФОТ на час понадобится тем предприятиям, где сотрудники трудятся на почасовой системе оплаты.

Пример расчета фонда оплаты труда за месяц.

Расчет годового ФОТ

Для того чтобы рассчитать годовой показатель фонда оплаты труда, нужно иметь для вычислений следующие данные:

- суммы выплаченных сотрудникам зарплат согласно ведомостям;

- количество отработанных часов (вычисляется по табелям учета рабочего времени);

- показатели дополнительных затрат, закрепленные в локальных нормативных актах фирмы;

- количество сотрудников по списку и их оклады (фиксируются в штатном расписании);

- формы оплаты, принятые на фирме (оклад, сдельная, почасовая).

Универсальная схема

Универсальная схема расчета предусматривает сложение всех сумм, предназначенных для персонала. Для того чтобы подсчитать ее максимально просто, хоть и несколько приблизительно, используют такую формулу:

ФОТгод = ЗПс-м х Чср-сп. х 12

где:

- ФОТгод – годовой показатель фонда оплаты труда;

- ЗПс-м – среднемесячная заработная плата (все суммы выплат за год, поделенные на 12);

- Чср-сп. – среднесписочная численность сотрудников (суммированное количество работников за каждый день месяца, разделенное на количество дней в месяце, повторенное 12 раз по числу месяцев в году).

НАПРИМЕР. В штате ООО «Традиция» с января по март 2016 года числилось 12 человек, в апреле взяли еще 2 работников, штат не менялся до октября, когда был уволен 1 человек, а в декабре взято на работу еще трое. Предварительно вычисленная по ведомостям среднемесячная зарплата персонала, включая премии, доплаты и бонусы, составила 456 тыс. руб. Сначала определим среднесписочную численность работников: (12 х 3 месяца) + (12+2(апрель)) + (14 х 6 (до октября)) + (14-1(октябрь)) + 13 (ноябрь) + (13 + 3(декабрь)) / 12 = 13.

Рассчитаем ФОТ для ООО «Традиция» за 2016 год: 456 000 х 13 х 12 = 71 136 000 руб.

При почасовой оплате

Расчет ФОТ для почасовой оплаты труда производится по следующей схеме:

ФОТчас = ∑ст. х РЧ

где:

- ФОТчас – фонд оплаты труда для почасовиков;

- ∑ст. – сумма ставок почасовых рабочих;

- РЧ – количество рабочих часов.

При сдельной оплате

Расчет ФОТ для сдельной оплаты труда производится так:

ФОТсд. = (Vпл. х Цед.) + К + Н + Пр. + Всоц.

где:

- ФОТсд. – фонд оплаты труда для рабочих со сдельной зарплатой;

- Vпл. – объем продукции по плану;

- Цед. – цена за единицу продукции;

- К – различные компенсации;

- Н – надбавки;

- Пр. – премии;

- Всоц.– социальные выплаты.

К СВЕДЕНИЮ! Если требуется вычислить не годовой, а месячный ФОТ или использовать другую отчетную единицу, нужно брать для формул соответствующие показатели, то есть не умножать среднемесячную зарплату на 12, а среднесписочную численность определять за 1 отчетный месяц.

Не стоит экономить на ФОТ

Любой предприниматель стремится сократить свои расходы, в том числе и за счет фондов зарплаты и оплаты труда. Конечно, можно урезать зарплаты, отменить компенсационные выплаты, убрать премиальные и т.д.

Однако не следует увлекаться таким снижением. Работник вправе рассчитывать на справедливое трудовое вознаграждение. Финансовая мотивация является одним из самых сильных факторов, влияющих на текучесть кадров, их квалификацию, а также эффективность выполнения трудовых обязанностей. Скудный фонд оплаты труда может провоцировать работников на правонарушения с целью как-то восполнить недополучаемые средства незаконным образом.

Если выразиться проще, в преобладающем большинстве сотрудники работают именно так, как им платит работодатель.

Какими бывают виды заработной платы?

В трудовых правоотношениях можно выделить несколько десятков разновидностей заработной платы. На частном предприятии зарплата может быть представлена (п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства России от 24.12.2007 № 922):

- выплатами по тарифу или окладу — за отработанное время;

- выплатами по сдельным расценкам;

- процентами от продаж (комиссионным вознаграждением);

- неденежными доходами;

- авторскими гонорарами;

- надбавками, доплатами, премиями, вознаграждениями за результаты труда;

- выплатами за особые условия труда и т. д.

В 2022-2023 годах начисление заработной платы в указанных разновидностях может осуществляться с применением самого широкого спектра методов. При этом указанные виды заработной платы могут любым способом сочетаться между собой — в соответствии с системой оплаты труда, действующей на предприятии.

Если говорить о традиционных схемах начисления заработной платы, то к таковым можно отнести (письмо Госплана СССР, Минфина СССР, Госкомцен СССР № 10-86/1080, ЦСУ СССР от 10.06.1975 № АБ-162/16-127):

- повременную схему, в основе которой лежит начисление выплат по окладу исходя из отработанного времени;

- сдельную схему, в основе которой — начисление зарплаты за измеряемые объективно или оцениваемые по установленным критериям результаты работы.

Изучим подробнее, как начисляется зарплата в рамках 2 самых распространенных схем расчетов — повременной и сдельной.

Как рассчитать зарплату при других системах оплаты труда, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к Готовому решению.

Как начисляется зарплата при повременной оплате труда?

Повременная (повременно-премиальная) оплата труда чаще всего встречается в 2 следующих разновидностях:

- Когда зарплата считается исходя из месячного оклада работника (дополненного в установленном порядке премиями за результаты труда).

В этом случае для начисления заработной платы применяется формула:

ЗАРПЛАТА = (ОП / РД) × ОД,

где:

ЗАРПЛАТА — зарплата за расчетный период;

ОП — должностной оклад сотрудника, дополненный премиями при их наличии;

РД — количество рабочих дней в месяце, в который входит расчетный период;

ОД — отработанные дни в расчетном периоде.

Внимание! Выплата зарплаты должна осуществляться не реже 2 раз в месяц (ст. 136 ТК РФ), поэтому расчетный период не может превышать половины месяца (письмо Минтрудсоцзащиты России от 21.09.2016 № 14-1/В-911). При этом начисление зарплаты отображается в бухрегистрах последним днем месяца.

- Когда зарплата считается исходя из тарифной ставки в расчете на 1 час или 1 день.

В этом случае для начисления заработной платы применяются формулы:

- при почасовой оплате труда:

ЗАРПЛАТА = ЧТС × ОЧ,

где:

ЧТС — часовая тарифная ставка по трудовому договору,

ОЧ — количество отработанных часов за отчетный период;

- при ежедневной оплате труда:

ЗАРПЛАТА = ДТС × ОД,

где ДТС — дневной тариф по трудовому договору.

При этом в обоих случаях работник получает оплату выходных и праздничных дней:

- при выполнении работы в выходные и праздничные дни — по двойной тарифной ставке (ст. 153 ТК РФ);

- при отдыхе в такие дни — в соответствии с локальным нормативом (ст. 112 ТК РФ).

В рассматриваемом сценарии расчет зарплаты осуществляется с учетом того, что работодатель обязан установить месячные нормы (ст. 160, 162 ТК РФ):

- по времени работы;

- по выработке.

Основой для таких норм могут быть, к примеру, типовые показатели по отрасли, в которой ведет деятельность фирма-работодатель.

При выполнении норм, установленных работодателем, сотрудник в любом случае получает зарплату не меньше минимального размера оплаты труда, установленного в субъекте РФ (ст. 133 ТК РФ).

Можно ли не начислять зарплату директору фирмы? Ответ узнайте в КонсультантПлюс, получив пробный бесплатный доступ к системе.

Теперь — о том, как начисляется заработная плата при сдельной схеме.

Расчет зарплаты при сдельной системе оплаты труда: нюансы

При сдельной зарплате, как и при втором варианте повременной оплаты труда, рассмотренном нами выше, работодатель также устанавливает месячные нормы рабочего времени и выработки. Превышение соответствующих норм может увеличивать сдельную зарплату:

- Пропорционально выработке.

Пример

Электротехник Иванов работает на заводе по сборке телевизоров. Он получает зарплату по сдельной схеме, в рамках которой работодатель установил норму по сборке 2 телевизоров в течение 8 рабочих часов. При ее выполнении Иванов получает 2 000 рублей (тариф: 1 000 рублей за 1 собранный телевизор).

За каждый следующий собранный телевизор Иванов получает по 1 000 рублей вне зависимости от объемов выработки.

- С применением прогрессивной шкалы.

Пример

Станочник Петров работает на заводе по производству крепежа в цехе по выпуску болтов. Он получает сдельную зарплату, по которой работодатель устанавливает норму по изготовлению: 100 болтов в течение 8 рабочих часов. При ее выполнении Петров получает 390 рублей (тариф — 3 рубля 90 копеек за 1 болт).

За каждые 50 следующих собранных болтов Петров получает по 10 рублей за штуку. За каждые 50, следующих за ними, — по 20 рублей. За каждый последующий болт — по 30 рублей.

В некоторых случаях может применяться и регрессивная шкала. Например, когда производственная модель предприятия требует от работников как можно более точного выполнения плановых показателей без их существенного превышения (как вариант, в целях повышения эффективности контроля над расходами по сырью и материалам).

Отдельная разновидность зарплаты — та, что выплачивается в период командировки работника (ст. 139, 167 ТК РФ). Изучим специфику ее расчета.

Расчет зарплаты в командировке: нюансы

Оплата труда человека, находящегося в командировке, представляет собой особую разновидность зарплаты — средний заработок за время командировки.

Он считается по формуле:

СК = РДК × СЗ,

где:

СК — зарплата за период командировки в виде среднего заработка;

РДК — количество рабочих дней в рамках командировки;

СЗ — средний заработок сотрудника.

Показатель СЗ исчисляется по формуле:

СЗ = БАЗА / ОД,

где:

БАЗА — сумма заработка работника за расчетный период;

ОД — количество отработанных за расчетный период дней.

За расчетный период принимается 12 месяцев, предшествующих дню выезда сотрудника в командировку.

Показатель ОД в 2022-2023 годах считается по формуле:

ОД = МЕС × 29,3 + ОДНМ / КДНМ × 29,3,

где:

МЕС — количество полных месяцев в расчетном периоде;

ОДНМ — количество отработанных дней во всех неполных месяцах трудовой деятельности в расчетном периоде;

КДНМ — количество календарных дней во всех неполных месяцах в расчетном периоде.

При исчислении показателя БАЗА в расчет не берутся отпускные выплаты, больничные, другие командировочные, компенсированные работодателем расходы и прочие выплаты, поименованные в пп. 3, 5 положения по постановлению № 922.

При расчете показателя РДК учитываются дни нахождения работника в пути (включая день выезда из своего города и день возвращения в него).

Командировка в выходные дни: как считается зарплата

Как начислить зарплату за выходные дни в период командировки? Эта задача решается применением формулы:

РВК = ДТ × РВ × 2,

где:

ДТ — дневной тариф работника в соответствии с принятой системой оплаты труда (письмо Минтрудсоцзащиты России от 25.12.2013 № 14-2-337);

РВ — отработанные выходные дни.

Показатель ДТ может быть напрямую определен в трудовом договоре или же рассчитан по формуле:

ДТ = ОКЛ / РДМ,

где:

ОКЛ — оклад (с надбавками и премиями, если они предусмотрены договором) за месяц, в котором человек находился в командировке);

РДМ — количество рабочих дней в соответствующем месяце.

Кроме зарплаты в виде среднего заработка командированному сотруднику также выплачиваются суточные.

Узнать о том, как рассчитываются суточные, вы можете в статье «Размер суточных при командировках (нюансы)».

Расчет зарплаты и налогообложение в 2022 году

В 2022 г. зарплата работника, в том числе представленная отпускными и командировочными, облагалась:

- НДФЛ по ставке:

- 13% — если работник имеет статус налогового резидента;

- 15% — с 01.01.2021 по доходам, превышающим 5 млн руб. за год;

- 30% — если работник не имеет статуса резидента.

В случае применения налогового вычета НДФЛ по ставке 13% не начисляется в части суммы зарплаты в пределах величины вычета. При ставке НДФЛ в 30% вычет не может быть применен.

В 2022 г. НДФЛ на зарплату начислялся в момент признания ее доходом — в последний день месяца, за который рассчитывается зарплата (п. 2 ст. 223 НК РФ). Удерживался — в момент выплаты. Перечислялся в бюджет — не позднее чем на следующий рабочий день после выплаты.

Таким образом, если работнику перечисляли доход до конца месяца, то НДФЛ удерживался и перечислялся в бюджет только со следующей ближайшей выплаты.

- Взносами на обязательное соцстрахование (основная часть которых взимается при посредничестве ФНС):

- на ОПС;

- на ВНиМ;

- на ОМС;

- на НС и ПЗ — в фонд социального страхования.

Ставки по взносам делятся на стандартные, повышенные и пониженные, которые устанавливаются для определенных категорий предприятий. Взносы начисляются на зарплату без вычета НДФЛ.

Сроки уплаты всех взносов — до 15-го числа месяца, за который работнику начислена зарплата.

Изменения в налогообложении заработной платы в 2023 г.

С 1 января 2023 г. порядок начисления НДФЛ и страховых взносов существенно изменился, поменялись и сроки их уплаты. Связано это в первую очередь с переходом на уплату налогов посредством единого налогового платежа, а также объединением фондов ФСС и ПФР в единый Социальный фонд России. Но обо всем по порядку.

НДФЛ — 2023

Ставки НДФЛ в 2023 году остались прежними с 2022 г., в этой части перемен никаких не произошло. Однако с 1 января 2023 г. из Налогового кодекса убрали положение о том, что заработная плата признается доходом в последний день месяца. Для целей исчисления НДФЛ она теперь признается доходом в момент выплаты. Напомним, что зарплата согласно ТК РФ должна выплачиваться не менее двух раз в месяц, т.е. отныне при каждой выплате — и аванса, и окончательного расчета — работодатель обязан рассчитать, удержать и перечислить НДФЛ в бюджет. Подробнее о действиях налогового агента в отношении НДФЛ с заработной платы работников, читайте в этом материале.

Срок перечисления налога в бюджет будет зависеть от даты удержания из заработной платы и привязан к 28-му числу. До 25-го числа нужно будет подавать уведомление, на основании которого налоговики распределят НДФЛ из ЕНП.

Страховые взносы — 2023

По страховым взносам на ОПС, ОМС и ВНиМ будет действовать единый тариф — 30%, исключение — малые предприятия, IT-компании, предприятия общепита и некоторые другие субъекты, упомянутые в ст. 427 НК РФ. Т.е. начисление страхователем взносов по трем направлениям страхования отменяется. Взносы от несчастных случаев и профзаболеваний (НС и ПЗ) необходимо начислять отдельно. При достижении предельной базы (в 2023 г. она составляет 1 917 000,00 руб.) ставка взносов понижается с 30% до 15,1%.

Малые предприятия смогут воспользоваться льготами по страховым взносам. В пределах МРОТ за месяц по каждому сотруднику начисление взносов будет происходить по ставке 30%, а на суммы вознаграждений сверх МРОТ будет действовать ставка 15%.

В связи с введением единого тарифа изменились и правила начисления взносов по договорам ГПХ. Ранее они освобождались от взносов на ВНиМ, теперь же по данным договорам взносы придется уплачивать в полном объеме, т.е. включая страхование на ВНиМ. Но зато у подрядчиков появилась возможность получать пособие по временной нетрудоспособности. Правда в 2023 г. не все смогут воспользоваться правом на его получение, ведь потребуется соблюдение определенных условий. Каких? Об этом читайте здесь.

Платить взносы, администрируемые ФНС, придется также в составе ЕНП в срок до 28 числа месяца, следующего за месяцем их начисления. Для взносов на НС и ПЗ установленный ранее срок уплаты — 15 число следующего месяца — в 2023 г. изменений не претерпел. Эти взносы платим в новый фонд СФР по новым КБК.

Итоги

Порядок начисления заработной платы зависит от принятой на предприятии (закрепленной в трудовом договоре) системы оплаты труда: сдельной и повременной. Оплата труда в период командировки работника исчисляется в особом порядке.

Читайте также: «Расчет количества дней отпуска в 2023 году — пример».

В статье рассмотрим на примерах порядок расчета заработной платы при самых распространенных на производстве системах оплаты труда.

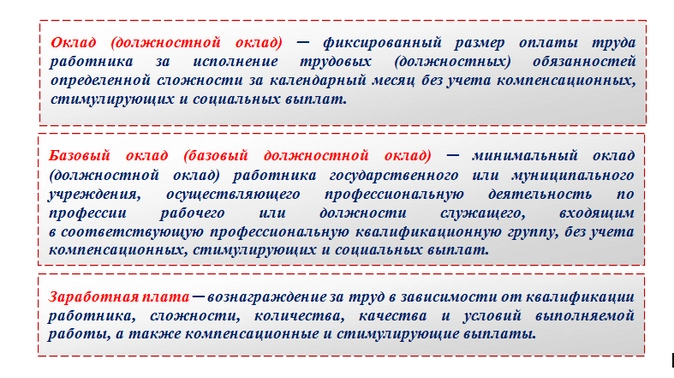

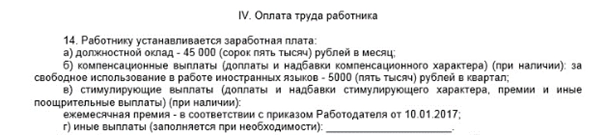

Заработная плата (оплата труда работника) — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) (ст. 129 Трудового кодекса РФ (далее — ТК РФ)).

Тарифная ставка — фиксированный размер оплаты труда работника за выполнение нормы труда определенной сложности (квалификации) за единицу времени без учета компенсационных, стимулирующих и социальных выплат (ст. 129 ТК РФ).

Оклад (должностной оклад) — фиксированный размер оплаты труда работника за исполнение трудовых (должностных) обязанностей определенной сложности за календарный месяц без учета компенсационных, стимулирующих и социальных выплат (ст. 129 ТК РФ).

Базовый оклад (базовый должностной оклад), базовая ставка заработной платы — минимальные оклад (должностной оклад), ставка заработной платы работника государственного или муниципального учреждения, осуществляющего профессиональную деятельность по профессии рабочего или должности служащего, входящим в соответствующую профессиональную квалификационную группу, без учета компенсационных, стимулирующих и социальных выплат (ст. 129 ТК РФ).

Выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях). В соответствии с коллективным договором или трудовым договором по письменному заявлению работника оплата труда может производиться и в иных формах, не противоречащих законодательству РФ и международным договорам РФ.

Обратите внимание!

Доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20 % от начисленной месячной заработной платы.

Выплата заработной платы в бонах, купонах, в форме долговых обязательств, расписок, а также в виде спиртных напитков, наркотических, ядовитых, вредных и иных токсических веществ, оружия, боеприпасов и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот, не допускается (ст. 131 ТК РФ).

Заработная плата каждого работника зависит от его квалификации, сложности выполняемой работы, количества и качества затраченного труда и максимальным размером не ограничивается (ст. 132 ТК РФ).

Заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда.

Системы оплаты труда, включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования, устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ст. 135 ТК РФ).

Условия оплаты труда, определенные трудовым договором, не могут быть ухудшены по сравнению с установленными трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами. А условия оплаты труда, определенные коллективным договором (соглашениями, локальными нормативными актами), не могут быть ухудшены по сравнению с установленными трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ст. 135 ТК РФ).

При выплате заработной платы работодатель обязан извещать в письменной форме каждого работника (ст. 136 ТК РФ):

1) о составных частях заработной платы, причитающейся ему за соответствующий период;

2) о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

3) о размерах и об основаниях произведенных удержаний;

4) об общей денежной сумме, подлежащей выплате.

Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена. При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня.

Повременная и сдельная формы оплаты труда

Заработная плата работника рассчитывается на основании выбранного работодателем способа установления соотношения между мерой труда и мерой вознаграждения за него.

В зависимости от основного показателя учета результатов труда конкретного работника выделяют две основные формы заработной платы — повременную и сдельную.

При повременной форме в качестве основного показателя учета результатов труда (критерия оценки работы) выступает отработанное рабочее время, при сдельной форме — количество изготовленной продукции (оказанных услуг). Однако в обеих формах оплаты труда учитываются и результативность (производительность) труда, и соблюдение нормы рабочего времени.

Рассмотрим примеры расчета заработной платы при каждой форме оплаты труда.

Повременная форма оплаты труда

Формы оплаты труда делятся на системы. Традиционно выделяют простую повременную и повременно-премиальную системы оплаты труда.

Простая повременная система

При использовании этой системы размер заработной платы определяется на основе установленной тарифной ставки (должностного оклада) за фактически отработанное время.

Иванов И. И. (инженер 1 категории, должностной оклад — 40 000 руб.) отработал полный рабочий месяц (168 ч, 21 рабочий день), а Яковлев С. А. (техник 4 разряда, часовая тарифная ставка — 191 руб.) — неполный рабочий месяц (160 ч, 20 рабочих дней, 1 день — отпуск без сохранения заработной платы).

Рассчитаем зарплату каждого из них:

1. Если инженер 1 категории отработал полный рабочий месяц, он получит свой должностной оклад, следовательно, Иванову И.И. начислят 40 000 руб. «На руки» он получит сумму за вычетом налога на доходы физических лиц (13 %):

40 000 руб. – (40 000 руб. × 13 %) = 34 800,00 руб.

2. Заработная плата техников определяется исходя из часовой или дневной тарифной ставки согласно разряду и количеству отработанных часов или дней. Яковлеву С. А. начислят:

160 ч × 191 руб. = 30 560 руб.

«На руки» С. А. Яковлев получит:

30 560 руб. – (30 560 руб. × 13 %) = 26 587,20 руб.

Количество отработанных дней и часов, причины отсутствия на рабочем месте (командировка, отпуск, больничный и т. д.) определяются по табелю учета рабочего времени, в котором указываются буквенные коды, соответствующие факту отработанного или неотработанного времени (Я — явка, ОТ — отпуск, К — служебная командировка и т. д.)

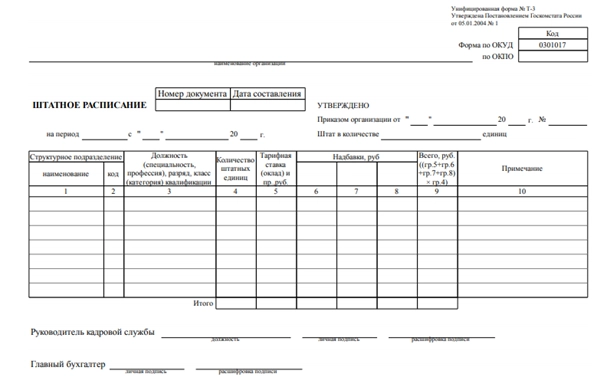

Тарифные ставки, должностные оклады указываются в трудовых договорах с работниками и/или в штатном расписании (локальном нормативном акте, в котором приводятся структура и численность предприятия с указанием заработной платы по каждый должности).

Повременно-премиальная система

При повременно-премиальной системе оплаты труда заработная плата определяется исходя из:

• фиксированного должностного оклада (или тарифной ставки);

• фактически отработанного времени по табелю учета рабочего времени;

• премиальной составляющей (указывается, например, в Положении предприятия о премировании, коллективном договоре, Положении об оплате труда и т. д.).

В Положение о премировании закрепляются показатели и условия, при соблюдении которых работнику выплачивается премия. К таким показателям относятся:

• выполнение производственного плана;

• рост производительности труда;

• повышение качества производимой продукции;

• освоение новой техники и технологии и др.

Дополним предыдущий пример премиальной составляющей.

При повременно-премиальной форме оплаты труда работники получат следующий заработок с учетом условий положения о премировании и при отсутствии взысканий:

• Иванов И. И.:

40 000,00 руб. × 1,2 – ((40 000 руб. × 1,2) × 13 %) = 48 000,00 руб. – 6240 руб. = 41 760,00 руб.;

• Яковлев С. А.:

30 560,00 руб. × 1,2 – ((30 560 руб. × 1,2) × 13 %) = 36 672,00 руб. – 4 767,36 руб. = 31 904,64 руб.

Сдельная форма оплаты труда

Эта форма оплаты труда основана на количественных и качественных показателях результата труда, применяется одновременно с нормированием труда и установлением норм времени, норм выработки и т. д.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 12, 2022.

Как рассчитать зарплату по окладу? Для этого разберемся с терминологией и поймем, чем оклад отличается от зарплаты. Затем соберем необходимые исходные данные и подставим их в формулу. Из каких документов взять информацию и в каком порядке произвести расчет, узнайте из нашего материала.

Что такое оклад по Трудовому кодексу

Термин «оклад», а также сопутствующие ему определения «базовый оклад», «должностной оклад» и «заработная плата» расшифрованы в ст. 129 ТК РФ. Чтобы понять, как рассчитать размер зарплаты из оклада, и применить подходящую формулу, разберемся с этими терминами:

Как рассчитывать зарплату по всем нюансам и новым правилам 2023 года расскажут профи на обновленном курсе профессиональной переподготовки.

Научим не только как правильно рассчитать надбавки, пособия, компенсации, отпускные и командировочные, но и как предотвращать налоговые и юридические риски, как избежать претензий от трудовых инспекторов.

Стать профи по зарплате

На основании приведенных в ТК РФ определений оклад представляет собой минимальную фиксированную денежную сумму, которую работодатель обязан заплатить сотруднику за каждый отработанный месяц при условии выполнения возложенных на него должностных обязанностей.

Заработная плата — более расширенное понятие, включающее помимо оклада различные доплаты, бонусы и премии, на которые работник имеет право.

Оклад и заработная плата совпадают по величине в том случае, если за полностью отработанный расчетный месяц сотруднику помимо оклада не будут начислены компенсационные и стимулирующие выплаты.

Заработную плату можно рассчитывать не только исходя из оклада, но и на основе тарифной ставки — фиксированного размера оплаты труда за выполнение нормы труда определенной сложности за единицу времени (час, день, декаду, месяц) без учета компенсаций и доплат.

Формулы расчета зарплаты по окладу и исходя из тарифной ставки отличаются. Далее расскажем, как правильно рассчитать зарплату по окладу.

Как правильно собрать исходные данные для расчета заработной платы

Для расчета заработной платы по окладу собираются исходные данные:

-

о размере оклада;

-

количестве рабочих дней в расчетном месяце;

-

количестве отработанных дней в месяце;

-

выплатах, положенных работнику помимо оклада.

Откуда эти данные взять?

Размер оклада

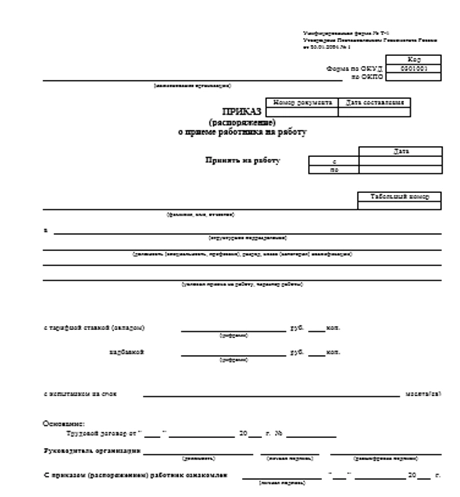

Оклады по каждой должности отражаются в штатном расписании:

Кроме того, размер оклада должен быть указан в трудовом договоре:

А также отражен в приказе о приеме на работу:

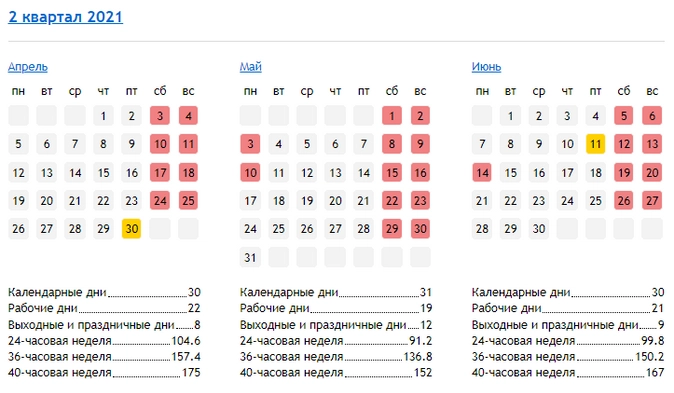

Количество рабочих дней в расчетном месяце

Подсчет рабочих дней для каждого месяца производится на основе производственного календаря. Этот показатель зависит от продолжительности рабочей недели: с понедельника по пятницу (пятидневка) или в другом режиме (например, с рабочей субботой):

Количество отработанных дней в расчетном месяце

Этот показатель для расчета зарплаты по окладу берется из табеля учета рабочего времени или иного документа, с помощью которого на предприятии учитываются отработанные дни, дни отдыха и иные периоды (командировки, отсутствие по болезни, прогулы, отпуска и т. д.).

Выплаты, положенные работнику помимо оклада

Премии, доплаты, компенсации, бонусы и иные выплаты, на которые может рассчитывать работник помимо оклада, устанавливаются в трудовых договорах, соглашениях, приказах или иных внутрифирменных НПА (коллективном договоре, положении об оплате труда и т. д.).

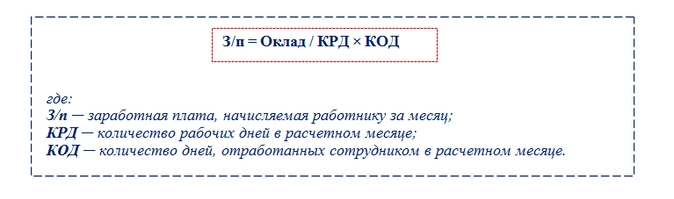

Базовая расчетная формула

Базовая формула для расчета заработной платы по окладу выглядит так:

С помощью базовой формулы можно рассчитать зарплату, если в расчетном месяце сотрудник не получает премии и иные выплаты в дополнение к окладу.

Расчет з/п по окладу продемонстрируем на примере.

Сотрудники ООО «Корнет» работают в режиме пятидневки. В положении об оплате труда ООО «Корнет» указано, что сотрудникам компании ежемесячно выплачивается премия в размере 15% от оклада. Но есть ограничение: премия не выплачивается, если сотрудник в расчетном месяце не выполнил производственный план и/или получил дисциплинарное взыскание.

Дворник Самойлов П. Г. в январе 2021 года получил выговор за прогул. В результате из 15 рабочих дней в январе (по производственному календарю для пятидневной рабочей недели) он отработал только 14. Его оклад, согласно утвержденному на 2021 год штатному расписанию, составляет 16 250 руб.

Учитывая, что в расчетном месяце Самойлову П. Г. не выплачиваются никакие дополнительные суммы стимулирующего или компенсационного характера, для расчета зарплаты можно применить базовую формулу:

З/п = 16 250 руб. / 15 дн. × 14 дн. = 15 166,66 руб.

В такой сумме будет начислена зарплата Самойлову П. Г. за январь 2021 года.

Базовой формулой можно воспользоваться не всегда. Обычно работники компаний получают зарплату не в размере «голого» оклада, а с учетом дополнительных выплат. Тогда и формула для расчета зарплаты применяется другая.

Расширенная формула: как учесть дополнительные выплаты

Если помимо оклада работник получает стимулирующие и компенсационные выплаты, для расчета зарплаты используется расширенная формула:

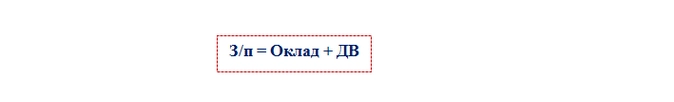

При этом если сотрудник отработал в расчетном месяце все рабочие дни (КРД = КОД), эта формула приобретает вид:

Как рассчитать размер зарплаты по окладу, если работнику выплачивается премия или иные дополнительные суммы? Продолжим предыдущий пример, изменив в нем условия.

Предположим, что дворник Самойлов П. Г. отработал январь без замечаний и дисциплинарных взысканий. Тогда ему дополнительно к окладу будет начислена премия (15% от оклада). А для расчета зарплаты можно использовать расширенную формулу (без корректировки оклада на отработанные дни):

З/п = 16 250 16 250 × 15% = 18 687,5 руб.

Итоги

Оклад — это минимальный фиксированный размер оплаты труда за полностью отработанный календарный месяц без учета дополнительных выплат стимулирующего или компенсационного характера. Чтобы рассчитать зарплату исходя из оклада, необходимо размер оклада скорректировать на количество отработанных в расчетном месяце дней. К рассчитанной сумме прибавляются дополнительные выплаты, если работник имеет право их получать согласно трудовому договору или иным внутрифирменным НПА.

.png)