Как оценить объем и емкость рынка

Содержание

Точный расчет емкости рынка – необходимое условие процветания бизнеса. Рассказываем, в чем измеряется и от чего зависит этот показатель, его виды, для чего и как их вычислять. Представляем примеры расчетов.

Что такое емкость и объем рынка

В маркетинге выделяют два нетождественных понятия, характеризующих величину рынка:

- емкость – категория максимальной загрузки: все товары или услуги, которые теоретически можно реализовать за определенный временной промежуток в конкретном регионе;

- объем – то, что было реализовано там же, в те же сроки.

Таким образом, емкость свидетельствует о возможностях, а объем – о реалиях. Если сравнивать рынок с сосудом, емкость – это его вместительность, а объем – его содержимое.

На самом деле разделение этих понятий вносит путаницу в терминологию и осложняет понимание. Их корректнее считать синонимами. Чтобы отделить возможность от действительности, выделяют разные виды объема (размера, емкости), о которых речь пойдет ниже.

Емкость рынка – это показатель, необходимый для принятия управленческих решений и прогнозирования деятельности компании. Он определяет уровень спроса на продукты. В количественном выражении емкость рынка представляет собой общий объем реализованной продукции. Он складывается из объемов товаров, произведенных компанией, и импорта за вычетом экспортной доли.

Знания про маркетинг, аналитику, диджитал, быстро и бесплатно

- Новый скилл всего за 1,5 часа

- Практические знания

- Интерактивные юниты

- Без оплат и встроенных покупок

Что влияет на емкость и объем рынка

Показатели зависят от специфики бизнеса, характера продукции, широты товарного ассортимента.

На их размер дополнительно влияют следующие факторы:

- сезонные колебания интересов потребителей;

- внешнеполитические решения, перемены в международных отношениях, от которых зависит объем импорта;

- изменение налоговой политики внутри страны;

- уровень благосостояния и покупательная способность населения;

- специфические особенности – климат, местные традиции.

Часто эти факторы имеют неочевидную связь, которая имеет большое значение. Иногда незначительное изменение одних существенно отражается на других. Их действие следует оценивать только в комплексе и учитывать все возможные параметры.

Зачем считать емкость и объем рынка

Емкость и объем рынка вычисляют для оценки позиций предприятия в рыночном сегменте, формирования бизнес-плана.

Показатели спроса помогают владельцу бизнеса своевременно принять решение:

- расширить или сократить производство;

- направить ресурсы на захват рыночных позиций у конкурентов;

- приступить к разработке и выпуску нового продукта;

- модифицировать отдельные продукты согласно пожеланиям клиентов.

Распространенная ошибка предпринимателей – необоснованное наращивание производства. Отсутствие грамотной аналитики приводит к негативным последствиям. Некорректная оценка спроса влечет утрату конкурентоспособности, снижение прибыли предприятия. Объективный расчет объема рынка косвенно обеспечивает бизнесу стабильно высокий доход.

С помощью сквозной аналитики Calltouch можно контролировать расходы и отслеживать заявки. Делайте правильные выводы о результативности работы компании на основе объективных отчетов. Изучайте записи разговоров с клиентами и совершенствуйте скрипты продаж.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Виды объемов рынка

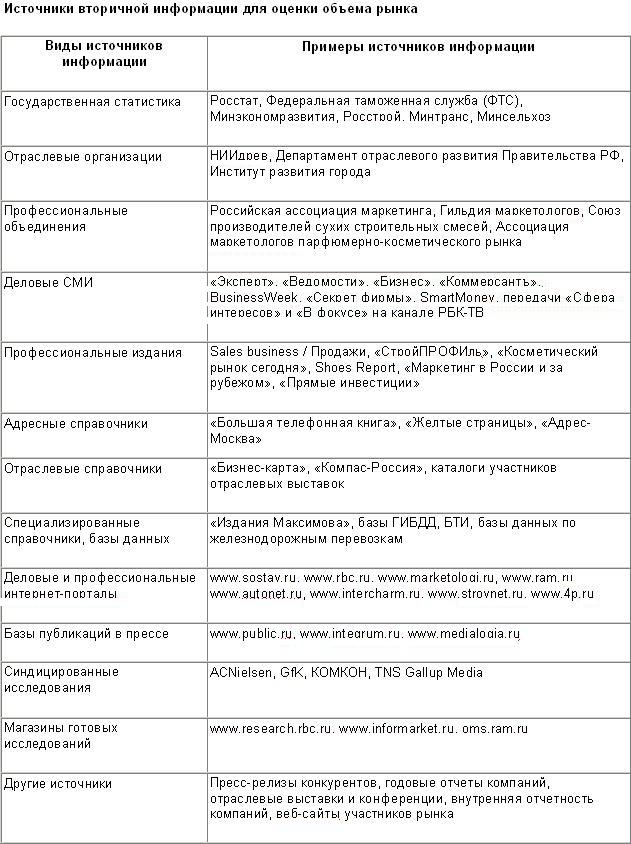

В маркетинге и экономике анализу подлежат три вида емкости рынка:

- Потенциальная – определяет теоретический абсолютный максимум спроса для конкретной ниши. Ее значение включает спрос всех потребителей, которые в состоянии приобрести продукт, включая тех, кто по какой-то причине не может или не хочет его купить в настоящий момент.

- Фактическая – отражает текущую динамику спроса и представляет собой сумму действительно реализуемых товаров и услуг в заданной нише.

- Доступная – доля рынка, которую может занять предприятие, основываясь на особенностях товара и спроса.

Эти показатели рассчитывают для рынка в целом и отдельных его участников. Их анализ нужен для определения стратегия развития компании.

Так, существенная разница между потенциальным и фактическим объемами рынка – веская причина для расширения производства. Если разрыв невелик, как и доля компании в рыночном сегменте по сравнению с другими игроками, есть повод начать более агрессивную маркетинговую политику в целях вытеснения конкурентов. Когда потенциал мал, а предприятие занимает большую часть ниши, вырученный доход стоит вложить в разработку нового продукта или бизнеса.

Подключите к новому бизнесу коллтрекинг Calltouch, чтобы отслеживать источники звонков и узнать, откуда к вам на самом деле приходят клиенты. С ним вы сможете оптимизировать расходы на маркетинг и своевременно корректировать выбранную стратегию.

Коллтрекинг Calltouch

Тратьте бюджет только на ту рекламу,

которая работает

- Коллтрекинг точно определяет

источник звонка с сайта - Прослушивайте звонки в удобном журнале

Подробнее про коллтрекинг

Не менее перспективно завоевание значительного доступного объема рынка. По результатам опроса можно создать уникальное предложение, которое заинтересует потребителя. Иногда для достижения успеха достаточно повысить качество продукта.

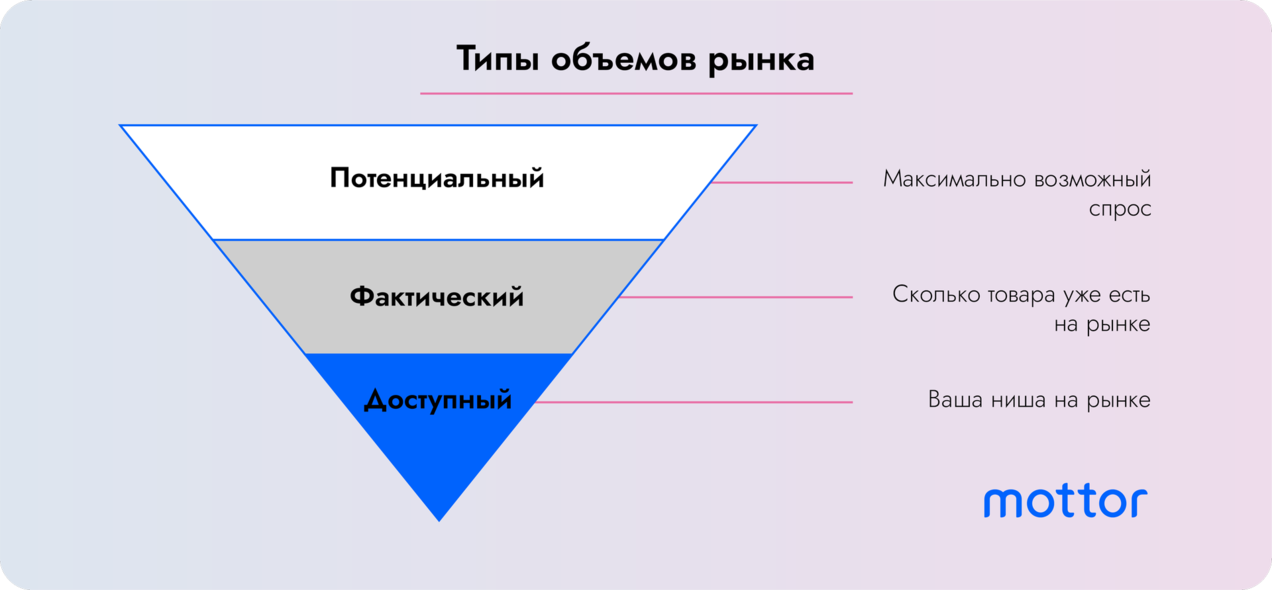

Как рассчитать объем рынка

Для оценки емкости рынка используют три базовых способа. Наиболее корректные результаты дает сочетание разных методов и их вариантов. Учет максимального числа параметров повышает точность анализа.

Какие данные необходимы

Для расчета емкости рынка нужно определить:

- расчетный период;

- единицы измерения, наглядно отражающие ситуацию;

- территориальные границы реализации продукта;

- размер целевой аудитории (ЦА) – число реальных или вероятных потребителей товара;

- среднестатистическую норму потребления – в каком количестве конкретного продукта представитель ЦА нуждается в расчетный период;

- среднюю цену – стоимость единицы (упаковки, килограмма, литра, штуки) товара;

- объем упаковки (только в некоторых случаях).

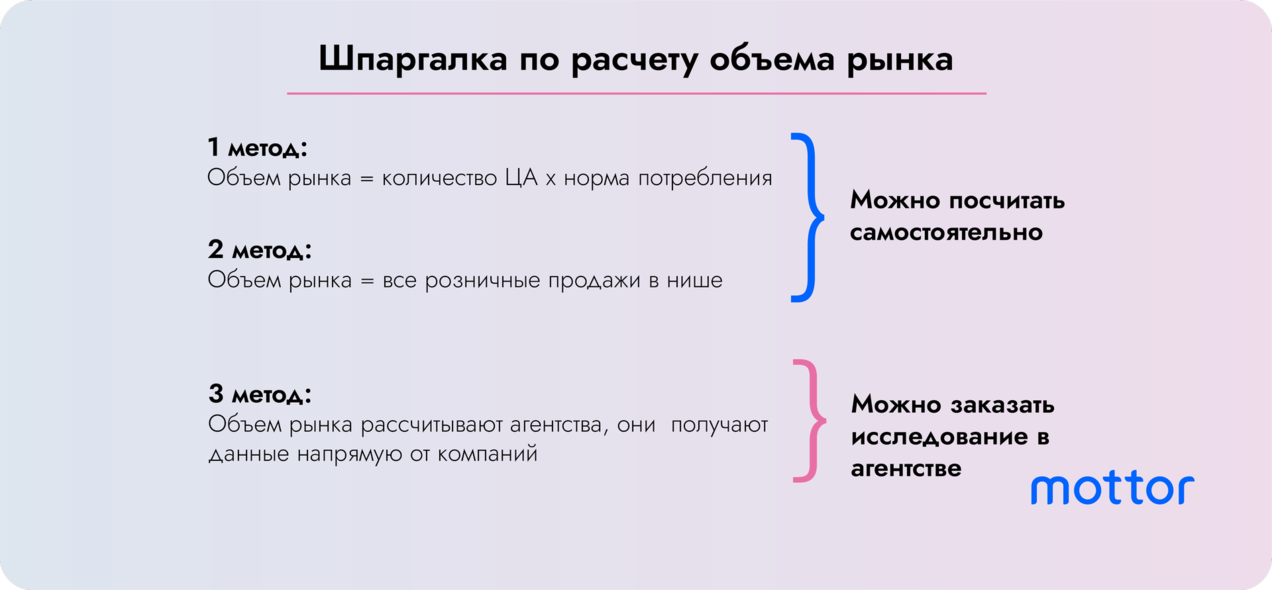

Для вычисления используют государственную статистику, финансовые отчеты компаний, результаты маркетинговых исследований, нормы потребления, результаты опроса потребителей. Ряд полезных исходных данных (статистических, нормативных) можно найти в открытом доступе. Другие (маркетинговые, аналитические) приобретают платно.

Метод «снизу вверх», или «по норме потребления»

Подход строится на показателях текущего спроса и помогает определить фактическую емкость. Это количество покупок, совершенных в заданный (обычно годовой) период.

Формулы расчета емкости рынка в разных выражениях:

- ( в штуках (тыс. шт)=ЦА (тыс. чел) times норма потребления (шт); );

- ( в рублях (тыс.руб)=ЦА (тыс.чел)times норма потребления (шт)times цена 1 шт (руб); )

- ( в объемном измерении (тыс. л)=ЦА (тыс.чел)times норма потребления (шт)times объем 1 упаковки (л). )

Метод «сверху вниз»

Для выполнения расчета «сверху вниз» нужно знать широкие отраслевые показатели в интересующем рыночном сегменте. Емкость измеряется в рублях и составляет сумму продаж всех предприятий в розничных ценах. При использовании этого метода важно использовать надежные источники информации и корректно выделять свою долю в совокупных доходах.

Метод от реальных продаж

Такой способ оценки часто используют крупные компании, специализирующиеся на рыночной аналитике. Исходные данные – чеки реальных покупок по определенным категориям товаров. Их источник – крупные сетевые магазины. Этот метод позволяет точно рассчитать емкость в штучном, денежном, объемном измерениях. Результаты подойдут для оценки ситуации в больших масштабах (вплоть до территории всей страны). Его недостаток – невозможность выделить целевую аудиторию.

Примеры расчета емкости и объема рынка

Покажем, как рассчитать емкость рынка на примере производства хлеба. Пекарня планирует реализовать свою продукцию в небольшом городе.

Исходные данные:

- численность населения города – 100 тысяч человек, из которых 5% вообще не покупают выпечку, остальные берут регулярно;

- дневная норма потребления – 1 кг на домохозяйство (примерно по три человека);

- средняя розничная цена хлеба (за 1 кг) – 50 руб.

Этапы расчета фактической емкости методом «снизу вверх»:

- ( Размер целевой аудитории= 100 000 чел. – 5%=95 000 чел. )

- ( Подушевая норма потребления в год=frac{1кг times 365 дней }{3 чел.}=121,67 кг. )

- ( Годовая емкость рынка хлеба в кг=121,67 кг times 95 000 чел.=11 558 650 кг. )

- ( Емкость за аналогичный период в руб.=11 558 650 кг times 50 руб.= 557 932 500 руб. )

Оказалось, что половина из тех, кто не покупает хлеб (2 500 человек), пекут его дома. Но они согласны брать готовый при условии повышения качества производства.

( Доступный годовой объем рынка=2 500 чел. times frac{365 дней}{3 чел.}times 50 руб. =15 208 333 руб. )

В городе сложились идеальные условия проживания, в него стремятся люди из сельской местности. Численность городского населения ежегодно увеличивается на 10 тысяч человек.

( Потенциальный объем=(100 000 чел.+ 10 000 чел.-5%)timesfrac{365 дней}{3 чел.}times 50 руб.=635 708 333 руб. )

Это приблизительный расчет по основным критериям. Добавление других параметров, отражающих факторы влияния на объем рынка (учет сезонных и праздничных колебаний спроса, тенденции к ведению здорового образа жизни), поможет получить более точные результаты.

Коротко о главном

- Объем рынка (V)=V произведенной в регионе продукции+V импорта-V экспорта.Величина измеряется в количестве проданного товара или его денежном эквиваленте.

- Некоторые маркетологи воспринимают емкость и объем рынка как разные показатели: первый характеризует возможности, второй – степень их реализации. Корректнее считать эти понятия синонимами, выделяя их разные виды: потенциальную, фактическую, доступную величины.

- Расчет емкости рынка нужен для построения прогнозов, выработки стратегии предприятия, повышения конкурентоспособности.

- Есть три основных способа вычисления объема рынка и множество их вариаций. Лучше всего рассчитывать этот показатель, сочетая разные методы.

Зачем нужно знать размер рынка

Знание размеров рынка обеспечивает руководству компаний объективную оценку рыночной ситуации, позволяет увидеть возможности для развития предприятия, определить свои позиции относительно конкурентов, выбрать новые направления бизнеса, спланировать объемы производства, составить программу продаж в разных регионах. Определение размера рынка просто необходимо, на мой взгляд, в следующих случаях:

- Диверсификация бизнеса.

- Расширение границ сбыта.

- Совершенствование товара.

- Запуск нового проекта.

- Вывод на рынок нового продукта.

Параметры оценки

Цены. Объем рынка измеряется в натуральных и (или) денежных единицах. При расчете стоимостного показателя рынка необходимо определиться, из каких цен (розничных или оптовых) исходить. Выбор будет зависеть от стоящих перед компанией задач. В сегменте b2b, скорее всего, для расчета будут использовать оптовые цены, в сегменте b2c – розничные.

Территория. Необходимо определить границы территории, в пределах которой будет оцениваться рынок. Как правило, это страна, округ, область, город, то есть географически обозначенная территория, на которой Ваша компания работает или собирается работать.

Для оценки размера рынка на больших территориях (страна, область) часто используются данные госстатистики. На малых территориях (район, небольшой городок) в основном проводят полевые исследования, потому что рыночную статистику никто не ведет.

Продукты. При расчете объемов рынка нужно четко представлять, какие именно продукты будут оцениваться. При изучении автомобильного рынка мы рассматриваем различные виды транспортных средств: легковые автомобили, грузовики, автобусы и т. д. При исследовании рынка одежды оцениваем товарные сегменты – сорочки, брюки, костюмы, нижнее белье и др.

Сегменты. Рынок может состоять из неоднородных сегментов, размер которых нужно определять по отдельности. Например, на рынке герметиков существуют два больших сегмента – “профессионалы” и “непрофессионалы”. Покупательское поведение в пределах этих сегментов значительно различается, поэтому оценивать их нужно отдельно. Сегмент “профессионалы” в свою очередь делится на подсегменты, в которых решения о покупках тоже принимаются по-разному, – “строительные организации” и “промышленные изготовители”. Оценка размеров производится отдельно в каждом сегменте и подсегменте, а потом показатели суммируются.

Время. В качестве временного параметра обычно выбирают год, потому что за этот период можно учесть сезонные изменения спроса. Так, на рынке стройматериалов уровень продаж часто подчиняется строительному циклу. Например, пик продаж кровельных материалов

и мансардных окон приходится на осень, когда завершается строительный сезон. Поэтому было бы грубой ошибкой высчитывать размер рынка этих продуктов на основе данных продаж одного из весенних месяцев, когда активность покупателей незначительна.

Объем рынка следует оценивать систематически, поскольку он время от времени меняется. Увеличение или сокращение рыночных размеров зависит от ряда факторов, к которым можно отнести изменение макроэкономических показателей, появление новых технологий, изменение стиля жизни потребителей, интенсивность маркетинговых усилий производителей, активность лиц, оказывающих влияние на рынок.

Подходы к оценке размера рынка

Универсальных способов оценки размеров рынка не существует. Набор методик зависит от разных факторов – специфики бизнеса, срочности и важности задачи, доступности информации, наличия трудовых и финансовых ресурсов.

Специфика российского бизнеса такова, что зачастую решения принимаются в авральном режиме и, как правило, информация нужна “еще вчера”. К тому же денег на это в бюджете обычно не предусмотрено. В таких ситуациях оценка рынка происходит на основе вторичной информации – готовых исследований, отчетов органов госстатистики, отраслевых справочников, баз публикаций в СМИ (см. таблицу). Такая информация достается недорого и быстро, но иногда она не соответствует задачам компании и не всегда можно оценить степень ее достоверности.

По многим рынкам статистические данные либо отсутствуют в открытом доступе, либо не соответствуют действительности. В этом случае для оценки рынка требуется проведение полевых исследований. На рынке продуктов массового спроса данные получают, например, путем аудита розничной торговли или опроса конечных потребителей. На рынке промышленной продукции (b2b) разобраться с ситуацией помогут опросы экспертов, хотя не исключены проблемы из-за низкого уровня компетентности респондентов или их нежелания делиться информацией; в таких ситуациях выручает конкурентная разведка. Предлагаю Вашему вниманию наиболее используемые в практике маркетологов подходы к оценке размеров рынка. Она может осуществляться:

- на основе структурных характеристик;

- по объемам производства;

- по объемам потребления;

- по объемам продаж;

- косвенными методами.

При разработке программы мероприятий по оценке объемов рынка имеет смысл проанализировать схему продвижения продукта к потребителю. Поскольку ни один из предлагаемых методов не может показать объективную картину рынка, целесообразно совмещать два- три метода. Если расхождение оценок не превышает 10-12%, значит, расчет произведен правильно. Если результаты расходятся более чем на 15%, ищите ошибки. Может быть, нужно уточнить методологию расчетов или исходные данные.

Остановимся чуть подробнее на каждом из перечисленных выше методов.

Емкость рынка и размер рынка: не перепутайте!

На практике часто путают понятия “емкость рынка” и “размер рынка” (синоним – объем рынка). Поэтому нужно сразу определиться с терминологией. Емкость рынка – это максимальный объем продаж, которого могут достичь все компании рынка в течение определенного периода. Поскольку невозможно всех потенциальных потребителей заставить купить конкретный продукт, это понятие носит теоретический характер и используется только для того, чтобы дать представление о пределах насыщения рынка.

Размер (объем) рынка – это реальные продажи продукта на данном рынке в определенный период.

На основе структурных характеристик

На основе структурных характеристик оценка объемов рынка проводится в масштабах страны и регионов. Учитываются следующие параметры: производство продукта, экспорт, импорт, остатки на складах на начало и конец периода. Расчеты производятся на основе данных госстатистики. Но поскольку у нас в стране размеры экспортно-импортных операций искажаются, объемы производства занижаются, а количество продукции на складах скрывается, полученная с помощью этого метода информация отличается неточностью и неполнотой. Тем не менее метод используется достаточно часто: он удобен, понятен и пригоден в ситуациях, когда оценить объем рынка иным способом невозможно.

Ваш маркетинговый отдел сможет воспользоваться этим методом только при наличии среди маркетологов Вашей компании хороших аналитико.

Глоссарий

По виду используемых источников информации исследования подразделяются на полевые (первичные) и кабинетные (вторичные).

Полевое исследование – исследование, организуемое с конкретными целями; его задача – получение новой информации. Сбор сведений происходит в местах проживания и работы респондентов.

Кабинетное исследование (англ. desk research) – исследование на основе вторичной информации. (По материалам книги: Токарев Б.Е. Маркетинговые исследования. М., 2005. С. 329-331.)

По объемам производства

Обычно оценка размера рынка на основании данных о производстве делается в масштабах страны. В основном для этого используются статистические данные, проводить полевые исследования чаще всего не требуется.

Результаты, полученные с помощью этого метода, достаточно точны, особенно если рынок прозрачен, обслуживается немногими игроками, а объем экспортно-импортных операций незначителен или легко определяется. Таковы в России рынки сырья, оборудования, легковых автомобилей, капитального строительства. Достаточно сложно кустарным способом произвести автомобиль или построить незаметно многоквартирный дом. Поэтому показатели размеров этих рынков в натуральном выражении считаются просто. А вот в стоимостном измерении оценку нужно выносить осторожно, так как часто заявленные цены отличаются от реальных.

Сложнее посчитать рынки строительных материалов, одежды и обуви, мебели, мобильных телефонов. Здесь велика доля теневой экономики, популярен “серый” импорт, размеры производства скрываются. Но радует тот факт, что в последние годы крупные компании, заботясь о своем имидже, стали все чаще показывать реальные объемы производства.

Еще сложнее оценить рынок услуг. Никто не знает, какую часть от реально заработанных денег официально декларируют учебные заведения, медицинские учреждения, салоны красоты, спортивно-оздоровительные комплексы. Так, на рынке услуг такси Москвы доля нелегальных извозчиков составляет 90%, и оценить его реальные размеры можно только приблизительно.

По объемам потребления

Оценивать рынок со стороны потребления труднее. Статистических данных недостаточно, и требуются серьезные маркетинговые исследования. Чаще всего используются следующие способы:

- телефонные опросы населения и корпоративных потребителей;

- экспертные оценки;

- личные интервью.

Обычно этот подход применяется для рынков:

- продуктов питания;

- напитков, сигарет;

- косметики;

- средств гигиены.

Основная задача исследований – определить численность потребителей и средний уровень потребления. При опросе потребителей особое внимание следует уделить выборке. Она должна быть репрезентативной, то есть структура выборки по всем значимым характеристикам (уровню дохода, возрасту и другим социально-демографическим и экономическим параметрам) должна соответствовать генеральной совокупности потребителей данного товара (услуги). Рекомендуемый объем выборки – от 1000 до 3000 респондентов.

По объемам продаж

Размер рынка можно определить по результатам продаж в оптовой и розничной торговле. Используются следующие способы:

- аудит розничной торговли;

- опрос оптовых компаний;

- экспертные оценки.

Аудит розничной торговли строится на предположении, что данный продукт продается только через розничную сеть – гипермаркеты, супермаркеты, специализированные магазины, киоски, точки на открытых рынках и т. д. Поэтому путем фиксирования и суммирования объема продаж во всех розничных точках получаем размер рынка продукта. Регулярными исследованиями состояния рынков регионов и городов на основе аудита розничной торговли и продажей их результатов занимаются исследовательские компании, такие как ACNielsen, TNS Gallup Media, GfK, КОМКОН. Нередко отчеты об исследованиях предыдущих лет можно найти в свободном доступе. Самостоятельно такое исследование провести сложно. Важно соблюсти репрезентативность выборки и правильно определить квоты магазинов разных типов, что требует от специалистов достаточно высокой квалификации. Сбор данных часто происходит благодаря налаженным связям исследователей и администраций магазинов. Иначе их службы безопасности всячески препятствовали бы проведению исследований.

У представителей оптовых компаний выясняются следующие необходимые для определения размера рынка параметры: объем и частота покупки (в среднем), предпочтения товаров и марок и т. д. Основная сложность при опросе оптовиков – это найти необходимое количество компетентных респондентов и суметь их разговорить. Для стимулирования респондентов практически всегда используется вознаграждение – подарки. При проведении b2b-исследований специалисту требуется определенная подготовка в предметной области, то есть ему необходимо владеть отраслевой информацией. Это поможет интервьюеру найти общий язык с респондентом. Оптимальный объем выборки в зависимости от сегмента (рынка) – от 25 до 100 человек. Выводы экспертов также помогут оценить продажи на рынке. В экспертную группу необходимо включить компетентных людей, обладающих широтой кругозора, информированностью, независимостью суждений, высокой профессиональной квалификацией; получать от них данные должен опытный специалист. В качестве экспертов могут выступить руководители коммерческих служб компаний-участников рынка, представители профессиональных объединений, научные сотрудники отраслевых институтов, преподаватели вузов, журналисты, пишущие на эти те- мы, чиновники, курирующие деятельность отрасли, аналитики, комментирующие проблемы Вашего рынка в прессе. Размер выборки зависит от целей исследования и уровня компетентности экспертов. Иногда один хорошо осведомленный профессионал может оказаться ценнее десятка своих коллег. Обычно объем выборки составляет 15-20 респондентов. Даже на самом закрытом рынке информация об объемах продаж доступна. Нужно только правильно выявить ее источники. Достаточно просто получить информацию у таких специалистов, как маркетологи, профессора, торговые работники, заводские рабочие, мелкие госслужащие, врачи, адвокаты. Этих людей нужно похвалить за заслуги, сыграть роль послушного ученика, прикинуться наивным простачком – и заветный ключик к их сердцу найден. Люди в большинстве своем рады, когда кто-то интересуется их мнением. Проявите такую заинтересованность, и информация польется на Вас как из рога изобилия.

Можно создать обстановку непринужденного общения, когда один профессионал рынка делится опытом с другим профессионалом (не задавая прямых вопросов). Иногда развязать язык собеседнику помогает намеренное искажение информации. Попробуйте, например, явно занизить долю рынка, занимаемую крупным игроком, – Вас немедленно поправят и с возмущением назовут реальную цифру. Бывает, что очень важные для Вас сведения не представляют никакой ценности для собеседника и он с легкостью делится информацией. Иногда специалист владеет фрагментарными сведениями, которые в таком виде не представляют интереса. Но когда их объединяешь с информацией, полученной от других профессионалов, складывается целостная картина рынка. Можно попробовать поторговаться с собеседником (“ты мне – я тебе”). Уверен, что есть и другие способы извлечения информации.

На некоторых рынках компании сами обмениваются информацией. Например, это практикуется на рекламном рынке. Руководители крупных агентств, оказывающих заметное влияние на рынок, собираются и пишут на бумажках цифры, означающие темпы роста оборота их фирм за год (сами компании не называются), а затем перемешивают листки в шляпе. На основе собранных бумажек определяется вектор развития рекламного рынка на следующий год. Почему бы Вам не выступить с похожей инициативой на своем рынке?

Что влияет на рынки

Примеры факторов, которые нужно обязательно учитывать при оценке и измерении рынков:

- Рост благосостояния населения значительно увеличил размер рынка легковых автомобилей России. С 2002 по 2005 год продажи легковых автомобилей выросли, по оценкам экспертов, на 23%. В натуральном выражении – с 1,4 млн штук в 2002 году до 1,72 млн штук в 2005-м. В денежном эквиваленте рынок вырос на 104% – соответственно с 10,7 до 21,84 млрд долларов США. При этом снижается объем продаж отечественных автомобилей, в то время как рост этого показателя у иномарок в 2005 году зафиксирован на уровне 62%.

- На размеры рынка строительных материалов оказывают влияние архитекторы и дизайнеры. Их рекомендации могут повлиять на выбор многих товаров, таких как системы отопления, окна, кровля, напольные покрытия. Поэтому нельзя игнорировать деятельность этих специалистов. Для их информирования и получения поддержки следует проводить целенаправленные коммуникационные действия.

- Причиной расширения многих рынков становится изменение стиля жизни населения. Так, сейчас в России наблюдается рост интереса к здоровому образу жизни. Даже если люди не приобщаются всерьез к физкультурно-оздоровительному движению, они стараются хотя бы выглядеть спортивными и подтянутыми. В том числе под влиянием этих модных тенденций россияне стали покупать больше спортивных товаров, увеличили потребление лечебно-косметических средств, биологически активных добавок, продуктов питания с низким содержанием жира, все чаще при- бегают к услугам пластической хирургии.

Косвенные методы

При недостатке статистических данных либо отсутствии ресурсов на маркетинговые исследования применяют косвенные методы. Поинтересуйтесь у маркетологов Вашей компании, какие из перечисленных ниже методов они применяют на практике.

По аналогии. Размер рынка определяют исходя из показателей другого (аналогичного) рынка. Допустим, нам известен объем мирового рекламного рынка, мирового рынка маркетинговых исследований, а также рекламного рынка России. Зная пропорции их соотношения, можно посчитать размер отечественной индустрии маркетинговых исследований. Другой пример: размеры одного из региональных рынков можно определить исходя из его объемов в другом регионе и применяя региональные коэффициенты, рассчитанные каким-либо рейтинговым агентством [1] .

По смежным рынкам. Например, размер российского рынка тарированного цемента можно определить по объему производства мешков, в которые он пакуется. Для этого нужно получить сведения на заводах, производящих данный вид упаковки. Сотрудники заводов поделятся информацией намного охотнее, чем производители цемента – сведениями об объеме производства.

Нормативное потребление. При использовании этого метода суммируются нормативы потребления продукта, умноженные на число потребителей. Для разных товаров установлены нормы потребления. Так, известно, что для обуви этот показатель равен полутора парам в год [2] . Численность постоянного населения РФ на 1 декабря 2004 года составила 143,5 млн человек. Следовательно, размер российского рынка обуви в натуральном измерении будет равен примерно 215 млн пар.

Экстраполяция. Размеры нынешнего рынка можно определить по его объемам прошлых лет, если знаешь темпы роста рынка. Например, российский рынок обоев в 2004 году составил 220-230 млн стандартных рулонов и темпы его роста последние годы были на уровне 10»15%. Можно предположить, что в 2005 году рынок вырос до 240-250 млн рулонов.

В условиях отсутствия информации компании часто разрабатывают собственные методы: оценивают объемы продаж конкурентов по размерам рекламных бюджетов, по количеству въехавших на территорию склада грузовиков с товаром, по динамике загрузки производственных мощностей, по фонду заработной платы, по продолжительности рабочей недели, по уровню занятости в соответствующей отрасли, по объему капиталовложений.

Все предложенные способы позволяют оценить размер рынка весьма приблизительно. Но даже ориентировочная и грубая оценка лучше, чем ее отсутствие. Если информации нет, под угрозой оказываются результаты многих маркетинговых проектов компании. Например, очень часто программы продаж, составленные без предварительной оценки размеров рынка, оказываются бесполезными.

Даже попытка оценить размер рынка с использованием минимума информации может помочь руководству лучше сориентироваться при планировании деятельности компании и предотвратить возможные потери.

Сколько это стоит

Затраты также зависят от стоящих перед компанией задач и специфики бизнеса. Если нужно принципиально решить, стоит ли выходить на тот или иной рынок, достаточно будет проанализировать вторичную информацию, покупка которой обойдется не дороже 3000 долл. США. А если необходимо составить годовой план для предприятия, выпускающего специфическую продукцию (например, для обслуживающего всю страну завода, производящего строительный лак для сегмента DIY [3] ), потребуются достаточно точные цифры по каждому региону. Здесь данные, полученные кем-то и для других целей, не подойдут – нужно проводить специальное исследование, стоимость которого измеряется несколькими десятками тысяч долларов США. Некоторые рынки имеют высокую степень развития и хорошо изучены. Стоимость добывания информации о них будет относительно невысокой. К таким можно отнести рынки товаров массового спроса (продукты питания, средства гигиены, напитки). Иногда можно обойтись покупкой готового отчета стоимостью до 500 долл. США.

По каким-то рынкам статистика отсутствует вообще, готовых исследований нет, а участники делятся информацией крайне неохотно. Специальные исследования – единственный выход из положения. А это почти всегда обходится дорого. Например, экспертная оценка рынка герметиков России будет стоить не менее 25 000, такое же исследование в Москве – в пределах 10 000 долл. США. Иногда бюджет подобных исследований в масштабах страны исчисляется сотнями тысяч долларов США. Даже непримиримые конкуренты в этих случаях готовы объединить организационные и финансовые ресурсы для получения дорогостоящей информации.

Говорит Генеральный Директор

Сергей Качалкин,

Генеральный Директор компании Tectus, Москва

Объем рынка я определяю так:

- Беру за основу какой-то период (общая статистика и данные по нашим продажам).

- По разным источникам собираю цифры, отражающие текущее состояние; параметры следующие:

- производственные возможности и фактические продажи конкурентов;

- движение конечных потребителей в сторону товаров-субститутов (то есть аналогичных или близких по характеристикам);

- экономические показатели регионов (динамика ВВП, инфляция, динамика валют, региональные бюджеты, ситуация с выплатой заработной платы, прогнозы урожая, динамика цен на нефтепродукты и пр.).

- Сверяю эти цифры с экспертными оценками и с имеющимися статистическими данными.

Рассказывает практик

Сергей Чипко,

Директор по маркетингу ГК “Мультимастер”, Санкт-Петербург

Безусловно, объем рынка относится к ключевым показателям, влияющим на выбор стратегии работы компании на рынке. Однако в большинстве случаев точный расчет объема рынка невозможен, так как отсутствует соответствующая статистическая информация. Для определения объема рынка мы прибегали как к численным методам (сбор статистики), так и к экспертным оценкам из разных источников. Использовали данные статистических комитетов. Объем рынка при этом считается равным объему производства продукции с учетом экспорта и импорта, и вычисляем мы его по следующей формуле:

Объем рынка = производство + импорт – экспорт + неофициальное производство.

В странах бывшего СССР сведения статкомитетов, как известно, не отличаются точностью ввиду существования теневого рынка. В разных отраслях его доля колеблется, достигая порой 70% от официального объема. Следовательно, для точности результатов информацию об объеме рынка необходимо дополнить данными о неофициальном производстве, которые получаются с помощью экспертной оценки. Другой способ добывания сведений такого рода – организация обмена данными между предприятиями.

Комментарий

Ирина Батурина,

директор по маркетингу ЗАО “Евроцемент трейд”, Москва

Знание объема рынка необходимо для составления планов и бюджетов.

Определение размера рынка – это обязательный этап работы любой компании независимо от отраслевой принадлежности или масштабов деятельности. Знание этого показателя необходимо для составления планов и бюджетов, особенно средне- и долгосрочных, формирования программ развития и модернизации предприятий, подготовки экономических обоснований строительства новых заводов и т. п.

В компании “Евроцемент груп” существует несколько уровней определения объема рынка. Наш рынок – это вся Российская Федерация, а также Украина, другие страны СНГ и Балтии. Определение объема рынка на этом уровне основано, во-первых, на отраслевой статистике производства, потребления и внешней торговли, а во-вторых, на прогнозе этих показателей в средне- (один год) и долгосрочном (три-пять лет) периоде. Поскольку объемы производства цемента и его межрегиональных поставок, а также средние цены приобретения в целом по стране и по областям отражаются в официальных данных Росстата, наша задача – расчет уровня потребления в целом по стране и по отдельным регионам.

Более сложно определить объемы отдельных сегментов рынка, выделенных по отраслевой или технологической направленности деятельности потребителей. Если в строительстве, особенно жилищном, усредненная величина потребности в цементе может быть рассчитана на основании технологических норм расхода материалов на один квадратный метр различных типов зданий, то при строительстве дорог, объектов инфраструктуры, промышленных сооружений это сделать затруднительно. Поэтому данные расчеты проводятся на основе маркетинговых исследований по отдельным группам потребителей и экспертных оценок и требуют больше затрат и труда. В рамках маркетинговых исследований анализируется динамика закупок цемента, наблюдавшаяся в прошлые годы, объемы закупок сопоставляются с данными о масштабах деятельности потребителей, оцениваются возможности увеличения закупок в последующие годы и в итоге делается вывод о потенциальной емкости рыночного сегмента. Реальной проблемой является нежелание (или неспособность) многих потребителей (а это крупные строительные компании или предприятия по производству строительных материалов – бетона, железобетонных конструкций и изделий, сухих строительных смесей, асбестоцементной продукции) раскрывать в ходе переговоров свои планы даже на ближайший год, не говоря уже о более продолжительных сроках. Это обстоятельство повышает значимость экспертных оценок.

Литература:

- Токарев Б.Е. Маркетинговые исследования. М., 2005 С. 379-392. Методический материал по оценке объема рынка, многочисленные примеры.

- Аристова Г. Как своими силами оценить емкость рынка // Sales business / Продажи. 2004. ?4. Достаточно подробно описываются различные подходы к оценке объема и емкости рынка. Даются необходимые источники информации, приводятся формулы и схемы для расчета рыночных показателей.

- Смольникова О.Л. Методы определения объема рынка. Рыночная доля компании // Маркетинг в России и за рубежом. 2005. ?5. Рассказывается о методах определения объема рынка и способах расчета доли, занимаемой Вашей компанией. Также Вы узнаете, как получить статистические и учетные данные для расчетов.

Источник: материалы журнала “Генеральный директор”

Автор: Зарубин А.

Маркетинг • 02 февраля 2023 • 5 мин чтения

Сколько вешать в граммах: что такое ёмкость рынка и как её определить

Новый проект или направление в бизнесе могут провалиться, если не оценить их перспективы. Прояснить ситуацию поможет анализ ёмкости рынка.

- Что такое ёмкость рынка и зачем её считать

- Чем ёмкость рынка отличается от объёма рынка

- В чём измеряют ёмкость рынка

- Виды ёмкости рынка

- Как определить ёмкость рынка

- Какие данные нужны для расчёта ёмкости рынка

- Совет эксперта

Что такое ёмкость рынка и зачем её считать

Ёмкость рынка — это потенциальный объём товаров или услуг, которые можно продать на конкретном рынке за определённый период. Например, компания «Джус» планирует выпускать соки и хочет выяснить, на какое количество и сумму продаж может рассчитывать в Центральном федеральном округе. Предположим, что в регионе живёт 39 млн человек, каждый из которых потребляет по 15 литров сока в год. Получается, что без учёта конкуренции потенциально за год можно продать 585 млн литров:

15 литров × 39 млн человек = 585 млн литров

А если учесть, что в европейских странах уровень потребления — 30 литров в год, то можно рассчитывать и на больший объём продаж.

Есть три ситуации, когда маркетологу компании нужен расчёт объёма и ёмкости рынка:

1. Понять, стоит ли бизнесу выходить на рынок.

Например, компания «Милка» производит только молочные продукты и решила выпускать смузи. Но это совсем другой продукт: по сырью, технологии производства и, возможно, целевой аудитории. В такой ситуации маркетологу нужно понять, есть ли конкуренты, кто целевая аудитория нового продукта, какой потенциал роста, есть ли перспективы выходить на рынок.

2. Узнать, стоит ли запускать новое направление.

Компания «Милка» производит только молоко и планирует расширять ассортимент — выпускать фруктовый творожок. В этом случае задача маркетолога — понять, какая доля рынка принадлежит конкурентам, есть ли у компании потенциал для роста.

Ирина Загребина

Когда компания выстраивает стратегию, нужно понимать перспективы ближайшего развития рынка и потенциал потребления товаров или услуг. Это нужно, чтобы оценить объём инвестиций в конкретное направление.

3. Понять, как работать в условиях стагнации рынка.

Компания «Пышка» производит хлеб и отмечает снижение спроса: покупатели отдают предпочтение хлебцам и другим альтернативным продуктам. В этой ситуации маркетологам важно проанализировать, как компании вести себя в таких условиях: продолжать выпускать хлеб, изменить ассортимент в сторону ЗОЖ-товаров или переориентировать производство на другие виды продукции, например готовую еду. Анализ объёма и ёмкости рынка поможет оценить потенциал и возможности для развития.

Без расчёта ёмкости рынка не получится запустить новый продукт или увеличить продажи уже существующего. Разобраться в основах можно на бесплатном курсе «Анализ и оценка рынка». Здесь студенты учатся использовать маркетинговые исследования, считать необходимые показатели и анализировать рынок разными методами.

Научитесь анализировать конкурентов

На примерах из жизни и с постоянной практикой. Попробуйте бесплатный курс для маркетологов «Анализ и оценка рынка».

Чем ёмкость рынка отличается от объёма рынка

Если ёмкость рынка — потенциальная величина, то объём рынка — это то, что уже производится и потребляется.

Если рынок представить в виде банки с ягодами, получится, что ёмкость — это сколько ягод поместится в неё «под завязку», а объём — сколько уже там есть

Например, по данным исследований, 87% населения России пользуется шампунями для волос. На 1 января 2023 года в стране живут 146,14 млн человек, значит, шампунь используют 127,14 млн:

146,14 млн человек × 87% = 127,14 млн человек

Теперь узнаем, сколько литров шампуня потребляет это количество человек. В среднем одного флакона объёмом 250 мл хватает на 1,5 месяца. Получается, что один человек использует 167 мл в месяц, или 2,004 литра в год:

250 мл / 1,5 мес. × 12 мес. = 2004 мл в год = 2,004 л в год

Значит, объём рынка составит:

2,004 л × 127,14 млн человек = 254,78 млн л в год

В чём измеряют ёмкость рынка

Есть три основных показателя, в которых считают потенциальную ёмкость рынка:

1. Численность аудитории

Это главный показатель, если маркетологу нужно оценить потенциал потребления продукта. Например, компания выпускает шампуни для волос и продаёт их только в пределах Центрального федерального округа. В этом случае потенциальная аудитория продукта — это все люди старше трёх лет, исключая лысых.

2. Натуральное выражение

Ёмкость рынка можно посчитать в штуках, литрах, килограммах или километрах — в зависимости от продукта. Например, кирпичи считают в условных единицах, пиво — в гектолитрах, кабель — в километрах, а хлебобулочные изделия — в штуках. Оценить ёмкость рынка в натуральном выражении важно для того, чтобы соотнести её с производственными и логистическими возможностями компании.

3. Денежное выражение

Такая оценка помогает спрогнозировать потенциальный объём выручки компании. Ёмкость рынка считают в той валюте, в которой продают или экспортируют: например, в рублях, долларах, юанях.

Важно оценивать ёмкость рынка в нескольких показателях: натуральном и денежном выражении. Это поможет правильно выстроить планы производства и продаж.

Виды ёмкости рынка

В маркетинге выделяют три вида ёмкости рынка: потенциальную, фактическую и доступную. Их можно измерить в потребителях, натуральном и денежном выражении.

TAM (от англ. Total Addressable Market) — это потенциальная итоговая ёмкость рынка, то есть все люди, которые теоретически могут потреблять продукт.

Ирина Загребина

Представим, что компания продаёт снегоуборочные машины. Понятно, что такая техника нужна не по всей России, а только в средней полосе, на севере и на востоке. Снегоуборщиками потенциально интересуются жители сельской местности, владельцы загородной недвижимости и организации, которые чистят свою территорию или оказывают услуги другим. Это — потенциальная итоговая ёмкость рынка.

SAM (от англ. Serviceable Available Market) — это фактическая ёмкость рынка, то есть потребители, которым на самом деле нужен продукт и которые могут его купить. Поэтому фактическая ёмкость всегда меньше потенциальной. Снегоуборочные машины покупают люди с доходом выше среднего. Чтобы определить фактическую ёмкость, нужно умножить TAM на процент таких покупателей.

SAM показывает количество клиентов во всех регионах, где может потребоваться снегоуборочная машина. Но что, если компания работает на узком рынке — например, только в Центральном федеральном округе? Нужно спуститься ещё на уровень и оценить доступную ёмкость.

SOM (от англ. Serviceable Obtainable Market) — доступная ёмкость рынка, то есть реально доступный объём аудитории, которой нужен продукт и которая может его купить. Например, в месяц компания выпускает не больше 1000 снегоуборщиков и продаёт их только в регионах Центрального федерального округа. Чтобы узнать доступную ёмкость рынка, нужно SAM умножить на процент таких покупателей.

Потенциальная, фактическая и доступная ёмкости рынка вместе похожи на матрёшку

Любой вид ёмкости рынка — непостоянный показатель. Компания может расти, открывать филиалы и расширять регионы присутствия — в этом случае ёмкость будет увеличиваться. И наоборот, этот показатель уменьшается, когда бизнес уходит с части рынка или сужает целевую аудиторию своего продукта.

Как определить ёмкость рынка

Есть два подхода к расчёту ёмкости рынка: «снизу вверх» и «сверху вниз».

При таком подходе нужно отталкиваться от аудитории, а маркетологу необходимо понимать нишу и сегмент, в которых продаётся продукт, знать размер среднего чека. Например, компания «Нет волос» производит недорогие женские средства для депиляции. Задача маркетолога — составить план продаж и стратегию продвижения компании на рынке в Центральном федеральном округе. Чтобы посчитать ёмкость рынка, нужно:

1. Определить параметры для расчётов:

● численность женского населения в России и ЦФО,

● долю целевой аудитории,

● частоту потребления средств для депиляции,

● объём потребления средств для депиляции,

● среднюю стоимость товара в рублях.

2. Собрать данные:

● По данным Росстата на 1 января 2022 года, в России живёт 77,9 млн женщин, из них в ЦФО — 21,1 млн человек.

● Целевой аудиторией будем считать только трудоспособных женщин 16–54 лет. В ЦФО это 10,74 млн человек.

● Активные покупатели, то есть фактическая аудитория, — это работающие женщины 25–45 лет. Их в ЦФО — 5,87 млн человек.

● Сужаем целевую аудиторию, так как производитель работает только в массовом сегменте. Доля покупателей с низким и средним уровнем дохода — 81,7%, а средствами для депиляции активно пользуется около 20% женщин.

● В инструкции к средствам для депиляции указано, что их следует использовать не чаще раза в неделю. Предположим, что каждая женщина из фактической целевой аудитории покупает крем один раз в месяц, или 12 раз в год.

● Средняя цена упаковки крема объёмом 100 мл —185 рублей.

3. Рассчитать ёмкость рынка в аудитории

4. Рассчитать ёмкость рынка в натуральном выражении (в штуках в год)

Для этого нужно численность потенциальной, фактической и доступной аудитории умножить на норму потребления товара за год.

5. Перевести данные в денежное выражение

Для этого нужно численность потенциальной, фактической и доступной аудитории умножить на среднюю стоимость одной единицы продукции.

При таком подходе маркетологу нужны данные об объёме продаж, средних ценах, годовом приросте рынка. Чтобы оценить ёмкость рынка при таком подходе, нужно:

1. Определить параметры для расчётов:

● объём рынка средств для депиляции,

● структуру рынка,

● динамику рынка и его прогнозы,

● долю ЦФО на рынке парфюмерно-косметической продукции.

2. Собрать данные:

● В открытых источниках есть только данные от DISCOVERY Research Group за 2018 год: объём рынка средств для депиляции составил 8276,8 млн рублей.

● На рынке средств для депиляции есть три сегмента: «Средства для удаления волос/Осветлители», «Средства для бритья», «Женские бритвы и лезвия». Последний сегмент — самый крупный, с объёмом 4398,8 млн рублей. На остальные средства приходится 3878 млн рублей.

● Динамика рынка в денежном выражении была неравномерной:

На графике показано, как изменялись темпы роста основных показателей рынка средств для депиляции. Источник: Tebiz Group

Предположим, что рынок будет расти в среднем на 4%. Продажи парфюмерно-косметической продукции в ЦФО составляют 32–35% от общероссийского показателя. Массовый сегмент косметических средств — это 80% от всего рынка. С учётом возможностей производства и каналов продаж, производитель может охватить 60% рынка.

3. Рассчитать ёмкость рынка в денежном выражении

Для этого используют данные по темпам роста.

Рассчитаем ёмкость рынка в Центральном федеральном округе:

4451 млн рублей × 35% = 1558 млн рублей

Это TAM — потенциальная ёмкость рынка в регионе с учётом ожидаемого прироста. Чтобы узнать фактическую ёмкость рынка (SAM), нужно уменьшить TAM за счёт доли массового сегмента:

1558 млн рублей × 80% = 1246 млн рублей

Чтобы посчитать доступную ёмкость рынка (SOM), нужно фактическую уменьшить на долю возможностей компании:

1246 млн рублей × 60% = 748 млн рублей

4. Рассчитать ёмкость рынка в натуральном выражении (в штуках) в год

Для этого ёмкость рынка в рублях нужно разделить на среднюю стоимость одной упаковки продукции.

5. Сравнить полученные данные по разным видам расчётов

Из расчётов видно, что результаты анализа при разных подходах сильно различаются. Так происходит, потому что при расчётах «сверху вниз» используются данные по текущему объёму производства или продаж. Чтобы получить более корректные результаты, нужно вычислить средние показатели или сравнить с данными других маркетинговых исследований.

Ирина Загребина

Все предложенные расчёты — авторская версия, чтобы показать принципы анализа ёмкости рынка. Данные могут не совпадать с исследованиями профильных маркетинговых агентств.

Какие данные нужны для расчёта ёмкости рынка

При анализе ёмкости рынка стоит учитывать как можно больше показателей. Так исследование получится более объективным. Вот какие данные можно использовать:

● Размер аудитории — число фактических или потенциальных покупателей. Данные можно найти в открытых источниках, например на сайте Росстата, или получить в результате количественных опросов.

● Частота потребления продукта — сколько товара покупает один человек за расчётный период, например за месяц, или норма потребления. Данные можно получить при опросе аудитории, из результатов исследований или на основе экспертной оценки.

● Средняя стоимость продукта — сколько денег в среднем тратят покупатели на одну единицу товара. Эти данные также доступны в исследованиях и при проведении опросов потребителей.

● Средний объём упаковки — эта информация доступна в тех же источниках: исследованиях, результатах опросов и экспертной оценке.

Совет эксперта

Ирина Загребина

При оценке ёмкости стоит обращать внимание на разные методы расчётов — в зависимости от рынка. Если есть возможность, рекомендую сравнивать полученные результаты с данными закрытых источников — так будет понятно, на верном ли вы пути. Не забывайте считать ёмкость в натуральном и денежном выражении и всегда сравнивайте данные.

Бюро позиционирования SPIKA

Cоучредитель, маркетолог‑стратег

Анализируй это: зачем компаниям изучать рынок

Профессия интернет-маркетолога: что нужно делать и сколько можно зарабатывать

Как посчитать объем рынка: способы, примеры, формулы

И новичкам, и профессионалам бизнеса полезно знать объем рынка. Рассказываем, как посчитать его в нише разными методами и зачем это нужно.

07.02.2022 · 15 минут

Что такое объем рынка

Объем или емкость рынка — это маркетинговый и экономический показатель. Он демонстрирует, сколько товара покупают люди в определенной нише за заданный период. Его рассчитывают в деньгах, единицах или объеме продукции.

Виды объемов рынка

- Потенциальный

Эта величина показывает наибольший возможный спрос и помогает узнать, сколько потребителей может быть на рынке. Потенциальная емкость далека от реальных чисел, но помогает увидеть возможности для расширения.

- Фактический

Эта величина показывает, сколько товара уже есть на рынке. Если вы только открываете бизнес, с помощью этой информации можно узнать положение конкурентов.

- Доступный

Показатель отражает количество реальных потребителей, которые готовы пользоваться услугами или товарами вашей компании. Другими словами, это ваша ниша на рынке.

Пример. Вы решили открыть салон красоты в Санкт-Петербурге. Потенциальный объем — это петербуржцы, которые в принципе следят за внешним видом. Подстригаются в парикмахерских, покупают уходовую косметику, делают домашние процедуры. Этих потребителей еще нужно убедить в том, что им нужны услуги профессионалов.

Фактический объем — это люди, которые уже ходят в салоны красоты Санкт-Петербурга. Это готовая аудитория — их не нужно убеждать в пользе услуг салона.

Доступный объем — это ваши клиенты. Если вы открываете элитный салон — это будут люди с высоким доходом, возможно, знаменитости. В этом случае те, кто пользуется услугами салонов эконом-класса, не входят в доступную емкость.

Потенциальная емкость рынка — самая большая из этих величин. Доступная — самая маленькая.

Когда рассчитывать емкость рынка

Перед стартом бизнеса

Расчет емкости рынка — это один из этапов подготовки к открытию бизнеса. Этот показатель помогает понять реальные перспективы проекта, спланировать выход на рынок, изучить конкурентов и разработать стратегию продаж.

Полезно владеть информацией об объеме рынка, если вы предлагаете проект инвесторам. Это один из способов убедить их, что направление прибыльное и вкладываться стоит.

Ежегодно или ежеквартально

Полезно периодически оценивать емкость рынка, на котором работает компания. Для разных ниш период расчета разный. В среднем проводить эту процедуру стоит раз в квартал или раз в год — в зависимости от изменений на самом рынке.

Расчеты помогают понять, какое место бизнес занимает среди конкурентов. Например, в этом году компания продала меньше товаров и услуг, чем в предыдущем. Стоит посчитать объем рынка, чтобы понять, где проблема. Возможно, емкость уменьшилась, тогда спад продаж закономерен. Если рынок не изменился или его емкость выросла — фирма уступает конкурентам.

Какие понадобятся данные

Перед тем, как посчитать потенциальный, фактический или доступный объем рынка — нужно получить определенную информацию. Ниже универсальный список, который точно пригодится в начале исследования.

Время

Сначала определим временные границы расчета. Бессмысленно брать большие периоды, например, 10 лет. Оптимальный срок — один год. Если хочется проследить динамику изменений, можно рассчитать емкость по годам, а затем сравнить эти показатели.

Самый короткий период расчета нужно брать для сезонного бизнеса. Например, цветочные магазины получают больше выручки в праздники — 14 февраля, 8 марта, 1 сентября. В этом случае годовой объем будет неточным показателем.

География

Также нужно определиться с географическими границами рынка. Это территория, на которой компания готова продавать товар — страна, город, район города и так далее.

Если мы рассчитываем емкость для территории страны, нужно пользоваться официальными данными и государственной статистикой. Если территория меньше, помогают опросы и локальные исследования.

Аудитория

Целевая аудитория, то есть те, кто будет покупать ваши товары и услуги. Полезно получить как можно больше информации о потенциальных покупателях. Эти данные особенно нужны, когда мы считаем доступную емкость.

При определении аудитории нельзя полагаться только на интуицию, нужно ознакомиться с опросами и исследованиями. На старте бизнеса может казаться, что товар полезен всем. Скорее всего, это не так. Чем точнее мы опишем целевую аудиторию продукта, тем ближе к реальным будут наши расчеты.

Стоимость

Емкость рынка считают в деньгах или в натуральных величинах. Например, в количестве упаковок. Перед расчетами нужно узнать среднюю стоимость товара при оптовых и розничных продажах. Эта цифра пригодится при любом методе расчета.

Где брать информацию

- Официальная статистика

Государственная статистика, финансовые и аналитические отчеты крупных компаний или нормы потребления товаров, которые публикует Минздрав. Эти данные можно найти в открытом доступе.

- Исследования

Некоторые маркетинговые или социологические исследования можно прочитать бесплатно. Если такой возможности нет — полезно провести опрос потребителей самостоятельно. Это будет стоит денег, человекочасов и займет немало времени, но поможет лучше узнать аудиторию конкретного бизнеса и ее поведение.

- Оценки экспертов

Специалисты делятся мнением о емкости и перспективах того или иного рынка. Можно взять несколько готовых мнений и на их основе вычислить среднюю экспертную оценку.

- Статистика запросов в поисковиках

Статистику можно смотреть и в Яндексе, и в Google. При этом Google показывает только динамику изменений, а Яндекс — реальные цифры, статистику по словам и похожие запросы. Количество запросов, которые выдает статистика Яндекса, можно умножить на два — еще половина потребителей использует Google.

Запросы в поисковиках не равны объему рынка, но показывают интерес аудитории к продукту. Если рассчитать потенциальную емкость через статистику поисковиков — она будет примерно равна 10-20% от количества целевых запросов со словом «купить».

Как посчитать объем рынка товара: три метода

Метод «снизу — вверх»

Этот метода расчета еще называют «по норме потребления». Способ помогает узнать, сколько товара купили потребители на конкретном рынке за определенный период — обычно год.

Нормы потребления утверждают государственные органы:

- нормы потребления продовольственных товаров можно найти на сайте Минздрава,

- нормы расхода дезинфицирующих средств при обработке от коронавируса — в документах Роспотребнадзора,

- нормы расхода топлива для машин — в распоряжении Минтранса.

Численность целевой аудитории умножить на норму потребления продукта.

С помощью этих вычислений мы узнаем объем в количественном выражении. Если нужно посчитать емкость в деньгах, полученное число умножаем на среднюю стоимость единицы товара. Если в объемном выражении — на средний объем одной упаковки.

Например, мы планируем производить молоко с жирностью 1,5-3,2%. В нормах указано, что объем потребления такого товара — 50 кг в год на человека. Один пакет молока в среднем весит 1 кг и стоит 66 рублей. Вы собираетесь открыть бизнес в городе, где 500 тысяч взрослого населения — они и будут целевой аудиторией продукта.

Объем в количественном выражении: 500 000 человек х 50 пакетов молока = 25 миллионов пакетов молока

Объем в денежном выражении: 500 000 человек х 50 пакетов молока х 66 рублей = 1 миллиард 650 миллионов рублей.

В объеме продукции: 500 000 человек х 50 кг молока = 25 000 тонн молока.

Эти вычисления покажут потенциальную емкость рынка. Чтобы получить доступную емкость, нужно знать больше о потребителях: где они покупают продукты и по какой стоимости, какую марку молока предпочитают, сколько молока покупают реально и так далее.

Метод «сверху — вниз»

Если для предыдущего метода расчета нужна информация о потребителях, то для этого понадобятся данные от производителей товара. Этот метод подходит, когда конкуренты вашего бизнеса публично размещают отчеты. Формула:

Объем рынка = все розничные продажи в исследуемой нише

На практике получить информацию от всех конкурентов нереально, поэтому можно изучить отчеты только крупных игроков. Для этого находим компании, которые занимают 80-90% рынка, и складываем их данные о продажах. Этот метод расчета точнее, чем метод «снизу — вверх».

Представим, что компании «Цветочек», «Вишенка» и «Звездочка» — лидеры в вашей отрасли. Эти три фирмы занимают 95% всего рынка. Вам удалось найти их отчетность. Получились такая информация о розничных продажах за год — в рублях:

- «Цветочек»: 5 млрд

- «Вишенка»: 3 млрд

- «Звездочка»: 1,5 млрд

Емкость этого рынка: 5 + 3 + 1,5 = 9,5 миллиардов рублей

Эта цифра отражает реальный спрос покупателей на товар.

Метод реальных продаж

Этот метод наименее популярный, обычно его используют исследовательские агентства. Они заключают договор с лидерами отрасли и получают информацию о реальных продажах товаров и услуг. Дальше специалисты анализируют эту информацию и делают вывод о емкости рынка.

Такие расчеты дадут самый точный результат, но провести вычисления самостоятельно не получится. Можно заказать исследование в агентстве — за такую услугу придется заплатить. Готовые отчеты могут стоить от 35 до 100 тысяч рублей — стоимость зависит от особенностей ниши и расчетного периода. Исследование на заказ обойдется дороже готового.

Что еще учесть

- Риски

Ни один из методов расчета не включает в себя возможные риски, их нужно рассматривать отдельно. Для этого оцените, какие сферы влияют на ваш бизнес.

Например, вы продаете цветы, поэтому зависимы от поставщиков. А поставщики зависят от погодных условий, стоимости удобрений и других факторов. Колебания в этих сферах могут отразиться на бизнесе.

Другой вид риска — сезонность спроса. В России больше цветов продают перед праздниками. Емкость рынка в эти периоды будет увеличиваться, а в остальные — уменьшаться.

- Компании, которые уже работают в вашей сфере

При первичном расчете емкость рынка может быть привлекательной. Дальше нужно обратить внимание на количество компаний, которые уже есть в выбранной сфере. Если их слишком много — эффективно работать при такой конкуренции будет трудно. Возможно, вложения не окупятся и бизнес будет убыточным.

Если компаний на рынке много, нужно оценить удовлетворенность потребителей. Конкурирующие фирмы могут производить некачественный товар, который не нравится людям. Если дать более привлекательное предложение — большое количество конкурентов не будет помехой.

Объем рынка нужно знать, чтобы оценить перспективы направления, определить свое место среди конкурентов и найти подходящую стратегию развития. Полезно делать такие расчеты регулярно, чтобы видеть динамику изменений в бизнесе.

Узнать объем рынка можно самостоятельно или заказать расчет в агентстве. Примерную информацию получится посчитать без постороннего участия. Но когда нужна высокая точность — стоит обратиться к профессионалам.

Надеемся, что когда вашему бизнесу потребуется сайт, вы выберете mottor.

Если что-то будет непонятно — в конструкторе сайтов mottor есть бесплатная техподдержка для всех пользователей. Вам поможет живой специалист:

Конкурентный анализ

LTV клиента — что это и зачем его считать

Как с помощью юнит-экономики оценить, насколько выгоден бизнес

Полезные ссылки:

Полезные ссылки:

Функциональность:

Функциональность:

при поддержке Фонда Развития Интернет Инициатив

бесплатный конструктор сайтов, лендингов и квизов

Бесплатный звонок по России

- Объем рынка — количество продаваемых товаров на рынке на данный момент времени. Обычно измеряется в общей стоимость покупок, но может быть представлен и конкретными экземплярами, либо развесовкой. К примеру: на российском рынке смартфонов продаются товары на общую сумму в 10 миллиардов рублей в год. Ежегодно продаются 400 000 смартфонов. Если говорить про другие товары, то пример такой: 100 000 тонн зерна в месяц. Относительно сферы услуг, точнее будет определять объем именно в денежном эквиваленте

- Емкость. Этот показатель определяет, какой объем вообще способна вместить в себя ниша. Порой емкость ограничена внешними и внутренними факторами. К примеру, вы не можете продавать в своем городе намного больше комплектов автомобильных шин, чем имеется автомобилей. Либо вы не продадите больше чехлов, чем продается смартфонов. Вы не сможете предоставить бухгалтерские услуги больше, чем 50 предприятиям, если в вашем городе всего 50 предприятий

Это два фактора, для определения потенциальной прибыли от работы в нише. Также они учитываются в маркетинге, при разработке рекламной кампании и продвижении продукта. Соответственно, чем шире отрасль, тем больше в ней денег и клиентов. Но, как показывает практика, конкуренция там тоже будет большой.

Бизнесмен, который запускает проект в новой для себя отрасли, учитывая объемы и емкость, может заранее определить число потенциальных покупателей. Отталкиваясь от полученной информации, планируется бюджет на производство, на маркетинговую деятельность и на будущие налоги. Еще один пример: вы организовываете мелкое кирпичное производство в городе, с населением в 50 000 жителей. Вам не обязательно строить завод, способный поставлять кирпичи на огромные объекты. Это будет стоить слишком дорого при текущей емкости. Логичнее выбрать небольшой вариант, уделить больше внимания качеству изделия и его продвижению.

Математика

Для вычисления этих показателей, маркетологи используют математические формулы:

- Vпр (объем производства) + Vи (импортная продукция) — Vэ (экспортная продукция) = Vр (объем рынка)

- Емкость же складывается из общего числа клиента, из которого вычитается текущий объем рынка

Используя такие задачи, вы можете рассчитать показатели. Конечно, без базовых маркетинговых и статистических исследований, в вашем уравнении будет слишком много неизвестных. Потому стоит обращать внимание на статистику конкурентов, демографию, тщательно прорабатывать целевую аудиторию и только затем переходить к оценке.

Доля рынка

Доля рынка — конкурентный показатель, помогающий определить текущее положение одной компании на рынке, относительно других. Суть проста: берем общее число продаж, вычленяем оттуда продажи каждого отдельного участника, переводим в проценты и получаем картину.

Предположим, что суммарный объем продаж в вашей отрасли равен 10 миллионов рублей в месяц. На рынке действует четыре предприятия. Первое из них продает на 5 миллионов, второе на 3 миллиона, остальные два имеют продажи на 1 миллион.

Исходя из этого, доля будет такой:

- Компания №1 — 50%

- №2 — 30%

- №3 — 10%

- №4 — 10%

Как видите, лидером стало первое предприятие. Второе еще способно навязать ему конкуренцию, при обнаружении дополнительной емкости рынка. А вот две остальные фирмы довольствуются крохами. Этот показатель относительный и для других отраслей даже 5% может стать огромной долей, порой даже лидирующей. Зависит от общего количества продаж, выраженного в деньгах, так и от числа конкурентных участников сектора.

Как расширить свою долю

Каждый бизнесмен хочет зарабатывать больше. А для того, чтобы забирать прибыль, нужно расширяться внутри ниши. Есть несколько методов, направленных на это. Но для начала проводится дополнительная оценка текущего положения:

- Определение реальных конкурентов. Если вы стремитесь вверх, то первым этапом будет борьба с ближним, а уже затем с лидером. Если, конечно, у вас нет огромного бюджета на быстрое расширение

- Ассортимент товаров, предложенных вашими конкурентами. Порой, для повышения собственной доли, достаточно вывести дополнение к вашему товару, которого еще нет у соперников

- Цены и их установка. Политика ценообразования — сильный инструмент. Сократив собственные затраты на производство, вы способны снизить итоговую стоимость предложения

- Дополнительная сегментация. Образование подниш, если основная ниша уже крайне плотная, поможет найти новые каналы сбыта. Но требуют дополнительного маркетингового анализа

- Реклама, ее каналы и привлечение покупателей. Тут все понятно: чем продуктивнее ваша реклама, тем больше у вас клиентов. Все предыдущие факторы, кроме разве что цены, могут быть нивелированы за счет грамотно выстроенной кампании

Работа по каждому направлению требует изучения. Основной упор делается на рекламу и цены, параллельно ищутся слабые места конкурентов. К примеру, их каналы поставок. Если они слишком дороги, то в текущем режиме они не смогут перебивать ваши цены. Равно как и тратить повышенный бюджет на проведение маркетинговых мероприятий.

Равновесный объем

Экономическая теория гласит, что при любых обстоятельствах, продавец старается сбыть товар по своей высокой цене, в то время как масса покупателей желает приобретать его по пониженной стоимости. Это ключевой фактор ценовой политики. И на практике это регулярная борьба. Конечно, обладая известным брендом и лояльной целевой аудиторией, компании способны проводить продажи по своим правилам. Но для выхода на новые ниши, либо в борьбе за долю, это может подвести их.

Идеальной для обоих сторон считается равновесный объем. Это та точка, на которой стоимость приемлема и для покупателей, и для продавцов. Данный объем образуется из двух составляющих: спроса и предложения. То есть, когда рынок требует 1000 единиц товара в месяц, вы производите 1000 единиц, при этом их стоимость вполне устраивает обе стороны.

Относительно каждой отрасли, существует специфика равновесия. Например, быстро портящиеся продукты, условный кефир. Нельзя производить больше кефира, чем его покупают в текущих условиях, иначе он будет попросту прокисать в магазинах. В автомобильном сегменте, учитывая что каждый потенциальный клиент покупает авто один раз, также нужно учитывать емкость. Ведь производство авто дорогое и ни одна компания не может себе позволить, чтобы затраченное просто стояло в автосалонах.

Физический предел

Физический предел, это некий потолок, за которым вы не сможете продать ни одного товара. Обычно он обусловлен особенностями товара, его качествами, спросом и количеством потенциальных потребителей. Многие по ошибке считают, что это дорогие товары. Вроде автомобиля или дома. На практике же, даже дешевая SIM-карта может иметь пределы спроса.

Вернемся к примеру с небольшим городом. Этот город — ваш рынок. И вы продаете здесь бетон. Можете ли вы уткнуться в предел? Да, если в городе просто ничего не строится. Вам некуда будет сбывать продукт, потому что для него нет применения и нужды. Как вариант — можно начать поставки в другой город, в соседний. Но это уже другой рынок и появление конкуренции. А конкретно на вашем рынке образовался тот самый предел.

Борьбы с пределом нет. Вы лишь можете выдвигать дополнительный ассортимент, чтобы поддержать свой бизнес на плаву. Либо пытаться завоевать чужих покупателей, опять таки, в соседнем городе.

Важность оценки

Последний момент, о котором стоит поговорить, это важность объемной оценки по каждому из уравнений, предложенных в этой статье. Выводя новый продукт, и крупный и малый бизнес, должны оценить: есть ли на него вообще покупатели? На этот вопрос отвечают два показателя: целевая аудитория и потенциальная емкость. Без такой статистической подготовки, вы можете угодить в яму и провалиться. Просто потому, что никому не нужна предлагаемая вами продукция.

В другом случае, когда спрос велик, вероятнее всего, что конкуренты уже есть. Потому требуется определение текущих долей и расчет бюджета, нужно для занятия каждого процента в отрасли. В зависимости от собственных сил, вы вступаете в борьбу либо с мелкими участниками, либо сразу же с лидерами.

Задача всех приведенных инструментов одна: оценить доступный спрос, рассчитать бюджет для его захвата, подготовиться к конкурентной борьбе и победить в ней, за право стать лидером своего сегмента.

Специалисты нашей компании помогут Вам определить объем рынка и расширить его. Ознакомится с предложением можете на странице разработки или написать нам в форму обратной связи.

Услуги полезные для бизнеса:

- Создание сайтов:корпоративный сайт,интернет-магазин,landing page;

- SEO продвижение сайта;

- Внедрение Битрикс24;

- Автоматизация бизнес-процессов;

- Техподдержка Битрикс24;

- Контекстная реклама;

- Администрирование сайта;

- Перевод и локализация сайта;

- Подключение интернет-эквайринга;

- Разовая оптимизация сайта;

- Тизерная реклама.