-

Что показывает коэффициент текущей ликвидности

-

Для чего рассчитывают коэффициент текущей ликвидности по балансу

-

Коэффициент текущей ликвидности: формула по балансу

-

Нормативное значение коэффициента текущей ликвидности

-

Коэффициент текущей ликвидности в отношении других показателей

-

Пример расчета коэффициентов ликвидности

-

Анализ и прогнозирование коэффициента текущей ликвидности

-

Как увеличить коэффициент текущей ликвидности

Управляйте финансами с помощью сервиса «Моё дело Финансы»

Контролируйте доходы и расходы без кассовых разрывов, правильно рассчитывайте прибыль и зарабатывайте больше

Узнать подробнее

Что показывает коэффициент текущей ликвидности

Под ликвидностью понимают общее финансовое состояние и стабильность предприятия. Ликвидный бизнес платежеспособен, справляется с нынешними обязательствами и имеет определенный запас средств, который направляет на развитие дела. Иногда этот термин используют в отношении баланса. Здесь показатель ликвидности определяет, насколько быстро активы превращаются в деньги и перекрывают кредиторскую задолженность.

Коэффициентов ликвидности несколько. Конкретно коэффициент текущей ликвидности показывает, как идут финансовые дела бизнеса в настоящее время и на ближайшую перспективу.

Для чего рассчитывают коэффициент текущей ликвидности по балансу

Владельцу бизнеса полезно знать коэффициент текущей ликвидности, чтобы понимать, как текущая финансовая политика отражается на деле и какие результаты приносит. Но коэффициентом интересуются и внешние лица. Показатель ликвидности также рассчитывают:

- контрагенты;

- потенциальные инвесторы;

- финансовые учреждения;

- поставщики;

- налоговая инспекция.

Все, кому интересна платежеспособность предприятия, будут рассчитывать его финансовые показатели, в том числе и коэффициент текущей ликвидности. Цель у каждого своя.

Например, банки по ликвидности определят, сможет ли бизнес рассчитываться по обязательствам. Контрагент и поставщик увидят, в состоянии ли компания выполнить свою часть сделки. Инвесторы решат, насколько оправданы вложения и не находится ли бизнес на грани разорения.

По коэффициенту за разные периоды можно увидеть динамику финансового развития компании и увидеть:

- сильные и слабые стороны фирмы, ее реальные возможности;

- насколько стабильно предприятие в своей отрасли;

- есть ли у бизнеса риски и признаки надвигающегося банкротства.

Коэффициент текущей ликвидности: формула по балансу

Коэффициент текущей ликвидности определяют с помощью формулы. Считают по балансу — то есть, все данные для расчетов берут из финансовой отчетности.

Общих данных бывает недостаточно для поиска коэффициента — в те же оборотные активы может входить много разных позиций, и не все нужно учитывать в разрезе ликвидности. Например, не предъявленный НДС, будущие затраты, просроченные задолженности в формуле не нужны.

Чтобы брать в расчет только значимые для коэффициента сведения, требуется построчная расшифровка баланса — по данным об активах, запасах, кредиторской задолженности.

Не все сведения, необходимые для расчета ликвидности, сразу отражаются в балансе. Для некоторых нужно запрашивать документы со склада или аналитического учета. А для расшифровки запасов и обязательств иногда требуется инвентаризация.

Показатель ликвидности выражает отношение оборотных активов к краткосрочным обязательствам фирмы. Поэтому коэффициент текущей ликвидности ищут по соответствующей формуле:

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Показатели формулы выражаются в денежном эквиваленте, поэтому специальной единицы измерения для коэффициента нет.

Подход к расчетам основан на предположении, что бизнес закрывает основные актуальные потребности из текущих активов. Если они покрывают все нынешние обязательства, компания финансово стабильна и справляется с нагрузкой.

Так, в расчет включают конкретные строки баланса:

| В оборотные активы входят: (строки) | Расшифровка |

|---|---|

| 1240 | Финансовые вложения бизнеса |

| 1250 | Денежные средства и их эквиваленты |

| 1230 | Дебиторская задолженность |

| 1260 | Прочие оборотные активы |

| 1210 | Запасы |

| 1220 | НДС на приобретенные ТМЦ |

| В краткосрочные обязательства: (строки) | Расшифровка |

| 1520 | Кредиторская задолженность |

| 1550 | Прочие обязательства |

| 1510 | Заемные деньги |

| 1540 | Оценочные обязательства |

Это общая формула, которую можно корректировать в зависимости от цели анализа. Некоторые бухгалтеры не учитывают в расчете коэффициента НДС.

Нормативное значение коэффициента текущей ликвидности

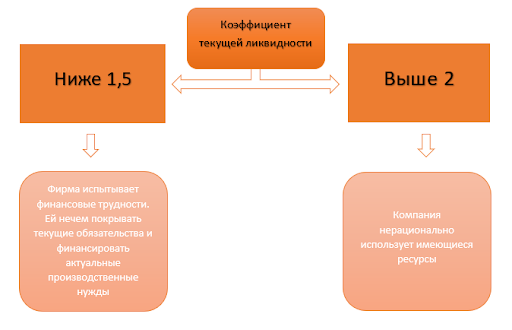

У многих показателей есть рекомендуемые нормы. У ликвидности также есть средние нормативы: приемлемым считается результат, приближенный к 1,5-2. Отклонения от норматива обычно свидетельствует о следующем:

- меньший размер коэффициента говорит о том, что у компании больше финансовых обязательств, чем она может потянуть — фирма неустойчива и неплатежеспособна;

- если размер коэффициента больше нормы — у фирмы есть деньги, и она успешно справляется с текущими обязательствами.

Важно учитывать, что в исключительных случаях отклонения от нормативов показывают другие результаты.

Например, если показатель коэффициента сильно выше 1,5-2, это не всегда следствие финансового успеха. Так случается при неэффективном использовании прибыли и росте нераспределенного капитала. Средства стоит направлять на развитие компании, чтобы через время не потерять прибыль из-за инфляции.

В то же время, коэффициенты ниже стандарта иногда нормальны для конкретной сферы. Например, так бывает, когда фирма быстро продает товары и не запасается ими в большом количестве. Высокая оборачиваемость — обычное явление для продуктовых магазинов и других предприятий, реализующих быстропортящиеся товары.

Стандартные нормативы коэффициента текущей ликвидности

Коэффициент текущей ликвидности в отношении других показателей

Коэффициент текущей ликвидности — не единственный показатель, который используют для анализа. Его полезно рассматривать вместе с другими коэффициентами:

- абсолютной ликвидности: К (ал);

- быстрой ликвидности К (бл).

Первый показывает, сколько краткосрочных обязательств может закрыть фирма с помощью активов с высокой ликвидностью за ближайшее время. Или проще — насколько скоро компания сможет рассчитаться с долгами.

Для расчетов применяется формула:

(Денежные средства + Финансовые вложения) / Краткосрочные обязательства = коэффициент абсолютной ликвидности

Если посмотреть по строкам баланса, формула примет такой вид:

1240 + 1250 / 1520 + 1550 + 1510 + 1540 = К(ал)

При расчете второго коэффициента принимают во внимание дебиторскую задолженность. Он помогает определить, в состоянии ли бизнес покрыть обязательства с учетом высоколиквидных и быстрореализуемых активов, если дебиторы вовремя погасят задолженность.

Здесь формула такая:

Дебиторская задолженность+Финансовые вложения+Денежные средстваКраткосрочные обязательства=Коэффициент быстрой ликвидности

Со строками формула будет выглядеть так:

(1240 + 1250 + 1230 + 1260) / (1520 + 1550 + 1510 + 1540) = К(бл)

Для этих коэффициентов тоже предусмотрены стандарты. Нормой считается:

- для абсолютной ликвидности — 0,2-0,5;

- для быстрой ликвидности — 0,7-1.

Прибыль не соответствует усилиям?

Проведём анализ бухгалтерии — конфиденциально!

Оставить заявку

Пример расчета коэффициентов ликвидности

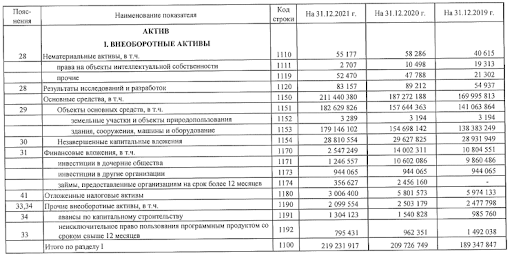

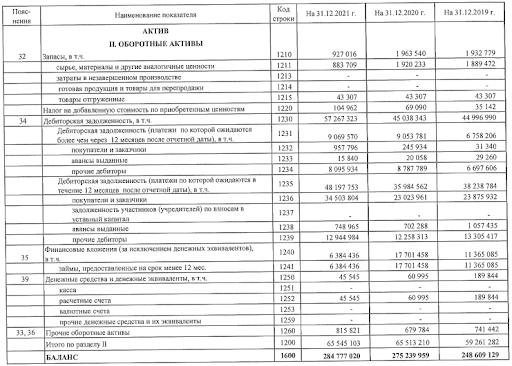

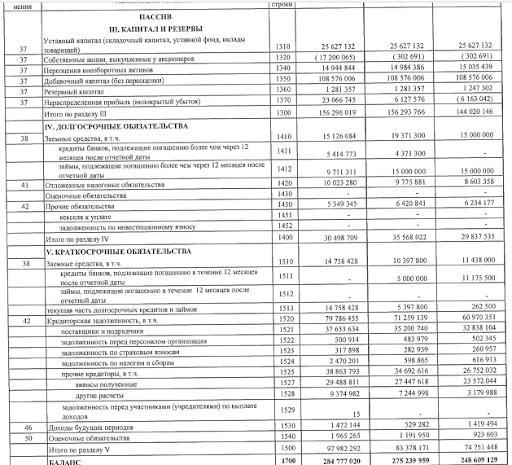

Возьмем для примера отчет публичного АО «Московская объединенная энергетическая компания».

Данные взяты из открытой бухгалтерской отчетности АО «МОЭК»

Данные взяты из открытой бухгалтерской отчетности АО «МОЭК» (2)

Данные взяты из открытой бухгалтерской отчетности АО «МОЭК» (3)

Выделим нужные нам сведения и рассчитаем коэффициенты:

| Строка | 2019 | 2020 | 2021 |

|---|---|---|---|

| Денежные средства | 189 844 | 60 995 | 45 545 |

| Финансовые вложения (за искл. ден. эквивалентов) | 11 365 085 | 17 701 458 | 6 384 436 |

| Дебиторская задолженность (сроком менее года) | 38 238 784 | 35 984 562 | 48 197 753 |

| Запасы | 1 932 779 | 1 963 540 | 927 016 |

| НДС | 35 142 | 69 090 | 104 962 |

| Прочие ОА | 741 442 | 679 784 | 815 821 |

| Итого ОА | 59 261 282 | 65 513 210 | 65 545 103 |

| Заемные ср-ва (на срок менее года) | — | 5 000 000 | 11 175 500 |

| Кредиторская задолженность | 60 970 351 | 71 259 139 | 79 786 455 |

| Оценочные об-ва | 923 603 | 1 191 950 | 1 965 265 |

| Итого текущие об-ва | 74 751 448 | 83 378 171 | 97 982 292 |

| Коэффициенты | |||

| Коэффициент текущей ликвидности | 0,8 | 0,3 | 0,6 |

| Коэффициент абсолютной ликвидности | 0,9 | 0,2 | 0,06 |

| Коэффициент быстрой ликвидности | 0,8 | 0,7 | 0,6 |

Анализ и прогнозирование коэффициента текущей ликвидности

Анализировать показатели коэффициента текущей ликвидности — как и остальных параметров — лучше в динамике. Так можно предположить, как коэффициенты будут меняться в дальнейшем.

На нашем примере мы видима колебания текущей ликвидности. После 2019 года компания платежеспособность фирмы значительно упала, к 2021 — немного улучшилась, но размер коэффициента не дотягивает даже до изначального параметра.

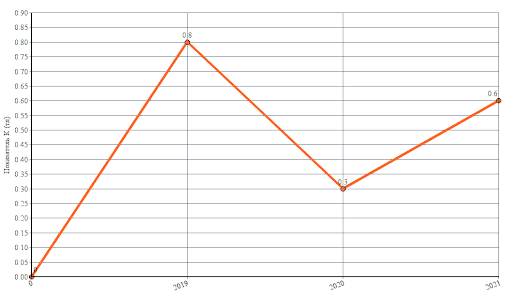

Динамика коэффициента текущей ликвидности АО «МОЭК» за периоды 2019-2022 гг.

Более того, на протяжении трех лет все коэффициенты ликвидности не дотягивали до нормы. Финансовую политику предприятия нужно менять. Обратить внимание на факторы, которые так повлияли на коэффициент текущей ликвидности и другие результаты. Очевидно, к таким коэффициентам могли привести:

- рост дебиторской задолженности;

- значительное уменьшение денежных средств;

- большое снижение запасов;

- высокий уровень долгов, с которыми нужно рассчитаться в ближайший год;

- рост кредиторки.

Иногда результаты полезно сравнивать с коэффициентами конкурентов и средним значениями по отрасли. Сфера деятельности нашей компании — производство пара и горячей воды (тепловой энергии). Посмотрим, как обстояли дела с коэффициентами в 2021 году на рынке:

| Коэффициент текущей ликвидности | Коэффициент абсолютной ликвидности | Коэффициент быстрой ликвидности | |

|---|---|---|---|

| По стране | 1,4 | 0,1 | 1 |

| Конкурент ПАО «Квадра — Генерирующая компания» | 0,5 | 0,08 | 0,4 |

| Конкурент «Тепло-Сбыт-Сервис» | 1,9 | 0,001 | 1,8 |

Хотя и конкуренты не во всем дотягивают до нормы, наша компания показывает значительно худшие результаты.

Для полного финансового анализа одного коэффициента текущей ликвидности недостаточно даже в купе с остальными коэффициентами. Нужно смотреть на общее состояние фирмы, рассчитать другие экономические показатели, сравнить результаты за несколько периодов. Для подробного и достоверного анализа лучше обратиться к специалистам или опытному бухгалтеру со знанием отрасли.

Как увеличить коэффициент текущей ликвидности

Низкий коэффициент текущей ликвидности означает, что бизнесу нечем покрывать производственные потребности и рассчитываться по обязательствам. С низким показателем текущей ликвидности нужно работать, иначе предприятие обанкротится.

Так как в самом расчете коэффициента текущей ликвидности в качестве одной из переменных выступают активы, кажется, что их увеличение также приведет к росту коэффициента. Но рост активов не всегда означает платежеспособность и устойчивость — а показатель текущей ликвидности характеризует именно их. Важно содержание активов.

Возьмем для примера продуктовые запасы. Из отчета мы узнаем их объем, но важны другие факторы:

- долго ли они хранятся на складе;

- как скоро они испортятся;

- все ли позиции обладают высоким спросом, или некоторые позиции подолгу лежат на полках и т.д.

Также можно подойти к анализу материалов, сырья и прочих товаров. Вопросы вызывают и денежные вложения. Например, ценные бумаги не всегда быстро продаются. А как насчет сопутствующих издержек, комиссии, разницы в валютных курсах?

Роста активов недостаточно для повышения коэффициента текущей ликвидности. Нужно работать с другими показателями: следить за задолженностями, инвентаризировать дебиторку и кредиторку, списывать неактуальные результаты.

Повысить коэффициент текущей ликвидности можно такими методами:

- Уменьшение кредиторской задолженности. Нужно проверить структуру долгов. Возможно, по каким-то обязательствам истек срок годности, и их можно списать. А какие-то долги — реструктурировать.

- Увеличение оборотных активов без снижения их оборачиваемости. Мы уже определили, что это не панацея для повышения коэффициента текущей ликвидности. Но как один из способов вкупе с оптимизацией задолженностей — может сработать.

- Регулярная инвентаризация обязательств и внимательный учет.

Факторы, способствующие росту коэффициента текущей ликвидности

Существующие характеристики ликвидности

Расчетные характеристики ликвидности юрлица отражают его способность гасить существующие текущие долги за счет собственного имущества и являются главными числовыми показателями его платежеспособности, позволяющими оценить ее в привязке ко времени. Последняя, в свою очередь, определяется скоростью продажи имущества, составляющего оборотные активы, находящиеся в распоряжении юрлица.

Скорость продажи активов может быть:

- Высокой – в отношении имущества, которое продавать не нужно (деньги), и того, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги).

- Быстрой – по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов).

- Средней – для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

Методику анализа производственных запасов см. по ссылке.

В соответствии с такой разбивкой имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

- Абсолютной – для имущества с высокой скоростью продажи.

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, – для имущества, имеющего высокую и быструю скорость реализации.

- Текущей – для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

В существующих формулах расчета ликвидности оценка способности каждого набора видов имущества погасить долг производится по отношению к присутствующим у юрлица краткосрочным обязательствам.

Как расшифровывается понятие «обязательства» в бухучете, узнайте из этой публикации.

Что показывает текущая ликвидность?

Показатель текущей ликвидности демонстрирует, в какой части имеющиеся в наличии у юрлица оборотные активы при их продаже по рыночной цене покроют его краткосрочные обязательства. В привязке ко времени этот коэффициент отражает уровень платежеспособности юрлица в периоде, не превышающем 1 год. Он может также называться коэффициентом общей ликвидности, общего покрытия, коэффициентом обращения, работающего капитала.

Берут данные для определения коэффициента текущей ликвидности из баланса предприятия, составленного на какую-либо из отчетных дат. Обычно это годовой бухбаланс, но можно использовать и промежуточную отчетность. Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты. Величина оборотных активов, задействованных в расчете, соответствует общей итоговой цифре, показанной в разделе II бухбаланса, а значение краткосрочных обязательств берут из раздела V.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали коэффициент ликвидности по бухгалтерскому балансу. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Расчет показателя текущей ликвидности

Формула коэффициента текущей ликвидности представляет собой частное от деления общей величины оборотных активов на одну из сумм, которая принимается за значение краткосрочных обязательств.

Определить значение краткосрочных обязательств в зависимости от конкретных данных, используемых для этого, можно 3 способами:

- От всей суммы, образующей итог по разделу V (т. е. от суммы всех наличествующих краткосрочных обязательств), тогда формулу расчета возможно представить так:

КЛтек = ОборАкт / КрОбяз,

где:

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств.

- От всей суммы, образующей итог по разделу V, за исключением доходов будущих периодов, которые, строго говоря, к обязательствам не относятся. Именно такой алгоритм рекомендует применять для расчета этого показателя приказ Минэкономразвития РФ от 21.04.2006 № 104. Эта формула получится следующей:

КЛтек = ОборАкт / (КрОбяз – ДохБудПер),

где:

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств;

ДохБудПер – значение, соответствующее величине доходов будущих периодов.

Кроме того, ее можно записать и так:

КЛтек = ОборАкт / (КрКред + КрКредЗад + ОценОбяз + ПрОбяз),

где:

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрКред – значение, соответствующее сумме краткосрочных заемных средств;

КрКредЗад – значение, соответствующее сумме краткосрочных долгов кредиторам;

ОценОбяз – значение, соответствующее сумме оценочных обязательств;

ПрОбяз – значение, соответствующее сумме прочих краткосрочных обязательств.

- От суммы реально существующих долгов перед кредиторами, в величину которой не войдут доходы будущих периодов и оценочные обязательства, представляющие собой созданные юрлицом резервы, которые также реальными долгами назвать трудно. Рассчитанный с таким знаменателем показатель хорошо сопоставим с показателями абсолютной и быстрой ликвидности, в расчете которых присутствует аналогичный знаменатель. Формула получится такой:

КЛтек = ОборАкт / (КрКред + КрКредЗад + ПрОбяз),

где:

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрКред – значение, соответствующее сумме краткосрочных заемных средств;

КрКредЗад – значение, соответствующее сумме краткосрочных долгов кредиторам;

ПрОбяз – значение, соответствующее сумме прочих краткосрочных обязательств.

Этот же расчет можно отразить и так:

КЛтек = ОборАкт / (КрОбяз – ДохБудПер – ОценОбяз),

где:

КЛтек – коэффициент текущей ликвидности;

ОборАкт – общее значение величины оборотных активов;

КрОбяз – общее значение величины краткосрочных обязательств;

ДохБудПер – значение, соответствующее величине доходов будущих периодов;

ОценОбяз – значение, соответствующее сумме оценочных обязательств.

Коэффициент текущей ликвидности: формула по балансу

Поскольку данные для расчета рассматриваемого показателя берут из бухбаланса, очень наглядными становятся вышеприведенные формулы текущей ликвидности, записанные применительно к строкам действующей формы этого отчета:

- От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

КЛтек = 1200 / 1500,

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V.

- От всей суммы раздела V за исключением доходов будущих периодов:

КЛтек = 1200 / (1500 – 1530),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов.

Второй вариант этого же расчета:

КЛтек = 1200 / (1510 + 1520 + 1540 + 1550),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

- От текущей (краткосрочной) кредиторской задолженности:

КЛтек = 1200 / (1510 + 1520 + 1550),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1510 – номер строки бухбаланса с данными по краткосрочным кредитам (займам);

1520 – номер строки бухбаланса с данными по краткосрочным долгам кредиторам;

1550 – номер строки баланса с данными по прочим краткосрочным обязательствам.

Второй вариант этого расчета будет таким:

КЛтек = 1200 / (1500 – 1530 – 1540),

где:

КЛтек – коэффициент текущей ликвидности;

1200 – номер строки бухбаланса, отвечающий итогу раздела II;

1500 – номер строки бухбаланса, отвечающий итогу раздела V;

1530 – номер строки бухбаланса, содержащий данные о доходах будущих периодов;

1540 – номер строки бухбаланса, содержащий данные об оценочных обязательствах.

О том, по каким правилам заполняют строки действующей формы бухбаланса, читайте в материале «Порядок составления бухгалтерского баланса (пример)».

Если потребуется рассчитать рассматриваемый показатель по бухбалансу, форма которого действовала до 2011 года, то это надо делать, имея в виду нижеприведенное соответствие строк:

|

Наименование показателя |

Номер строки формы 2011–2022 годов |

Номер строки формы 2006–2010 годов |

|

Итоговое значение по разделу II |

1200 |

290 |

|

Итоговое значение по разделу V |

1500 |

690 |

|

Краткосрочные кредиты (займы) |

1510 |

610 |

|

Краткосрочные долги перед кредиторами |

1520 |

620 + 630 |

|

Доходы будущих периодов |

1530 |

640 |

|

Оценочные обязательства (резервы) |

1540 |

650 |

|

Прочие обязательства с коротким сроком погашения |

1550 |

660 |

В форме бухбаланса 2006–2010 годов в составе оборотных активов выделялась долгосрочная задолженность дебиторов со сроком погашения, превышающим 1 год (стр. 230). Расчет рассматриваемого коэффициента при наличии этой задолженности логично делать с уменьшением итогового значения раздела II на величину суммы, показанной по стр. 230.

Нормативное значение коэффициента

Расчетный показатель текущей ликвидности нормально работающего платежеспособного юрлица должен быть не ниже 1, т. е. нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств. Коэффициент, составляющий меньшую величину, может быть относительной нормой для организаций с высокой скоростью оборота капитала, при которой значения, задействованные в расчете, часто меняются.

Однако значительные отклонения в сторону превышения нормативного значения (равного 1) тоже нежелательны. Они свидетельствуют о замедлении оборотов оборотных активов: затоваривании складов, предоставлении неоправданных отсрочек покупателям по оплате, неэффективности использования денег и финвложений.

На правильность определения этого коэффициента существенное влияние оказывает качество включенных в расчет данных, которые необходимо подвергать анализу непосредственно перед расчетом этого коэффициента ликвидности. Если в расчете задействованы данные по активам, которые на самом деле не являются ликвидными (сомнительные ценные бумаги или задолженность дебиторов, неликвидные запасы), то коэффициент получится завышенным. Реальная картина при этом будет искажена. Сомнительные с этой точки зрения цифры лучше исключать из расчета. Надо при этом учитывать, что ни рассмотренный коэффициент ликвидности сам по себе, ни все 3 коэффициента ликвидности вместе не позволяют однозначно судить о финансово-экономическом положении предприятия, а являются только набором отдельных оценочных показателей, рассматриваемых как элементы экономического анализа.

О том, какие еще показатели используют при проведении финансово-экономического анализа, читайте в материале «Основные финансовые коэффициенты и формулы их расчета».

Пути корректировки коэффициента

Составные части формулы расчета указывают на факторы, способствующие его росту:

- Рост оборотных активов должен идти активнее, чем рост краткосрочных обязательств.

- Снижение величины краткосрочных обязательств, что, в частности, может быть достигнуто путем перевода некоторых из них в долгосрочные (например, задолженность по заемным средствам).

Кому нужен коэффициент общего покрытия?

Рассмотренный коэффициент ликвидности, называемый также коэффициентом общего покрытия, востребован в целях анализа платежеспособности юрлица:

- руководителями;

- учредителями;

- инвесторами;

- ИФНС, опирающейся при этом на приказ Минэкономразвития РФ от 21.04.2006 № 104, утвердивший методику ФНС для такого анализа.

Арбитражных управляющих, руководствующихся правилами, определенными в постановлении Правительства РФ от 25.06.2003 № 367.

Итоги

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы юрлица при их продаже смогут погасить его краткосрочные обязательства. У нормально функционирующего платежеспособного юрлица этот коэффициент должен быть не ниже 1. Данные для определения коэффициента текущей ликвидности берут из баланса предприятия, составленного на отчетную дату.

Планирование в бизнесе невозможно без анализа финансовых показателей предприятия. Стабильность и финансовая устойчивость, способность платить по долгам – залог процветания фирмы. Чтобы понять, сможет ли фирма расплатиться со своими долгами, нужно знать коэффициент текущей ликвидности. Далее разберемся что он показывает, от чего зависит и как его увеличить.

Содержание статьи

- 1 Что такое текущая ликвидность

- 2 Что показывает коэффициент текущей ликвидности

- 3 Зачем и кому нужен расчет показателя

- 4 Как рассчитать коэффициент текущей ликвидности

- 4.1 Общая формула

- 4.2 Расчет по группам активов и пассивов

- 4.3 Формула по балансу

- 4.4 Пример расчета

- 4.5 Нормативное значение коэффициента текущей ликвидности

- 5 Анализ и прогноз коэффициента текущей ликвидности

- 6 Способы повышения показателя

Что такое текущая ликвидность

Текущая ликвидность – это способность организации рассчитаться по своим текущим долгам за счет оборотных активов. Она показывает, как быстро компания может их продать для погашения долгов. Данные для оценки ликвидности можно найти в финансовой отчетности предприятия.

В данном случае оцениваются все оборотные активы, в том числе:

- запасы – сырье, материалы, готовая продукция, незавершенное производство (включая входящий НДС от поставщиков);

- дебиторская задолженность – по поставленной продукции, по выданным запасам, с подотчетными лицами и т. д.;

- денежные средства и их эквиваленты – на счетах и в кассе;

- краткосрочные финансовые вложения – то, что вкладывается на срок меньше года.

Чем быстрее можно продать актив, тем выше его ликвидность. Самыми высоколиквидными активами считаются деньги и финансовые вложения, а вот продавать запасы можно долго и с существенным дисконтом.

Обязательства компании также делятся на более срочные, менее срочные и долгосрочные. В случае с текущей ликвидностью рассматриваются именно краткосрочные обязательства – кредиторская задолженность, полученные займы на срок до 1 года и прочие обязательства.

Что показывает коэффициент текущей ликвидности

Коэффициент текущей ликвидности – это соотношение стоимости всех оборотных активов фирмы к ее краткосрочным обязательствам. По сути, он характеризует оперативное превращение оборотных активов в деньги для оплаты долгов по займам, кредитам, зарплате, налогам.

Коэффициент текущей ликвидности показывает, какую часть текущей задолженности можно погасить, если продать активы организации по рыночной стоимости. И за счет простоты и широкого охвата применяется он чаще других коэффициентов для определения ликвидности фирмы.

Период погашения краткосрочных обязательств – 12 месяцев, соответственно, коэффициент имеет такую же привязку по времени (1 год). При этом в расчете учитываются только балансовые величины, поэтому данные берутся на конкретный момент времени (а не за период).

Этот показатель имеет и другие наименования: коэффициент общей ликвидности, коэффициент покрытия, коэффициент обращения. Но всё это – тоже соотношение текущих активов к текущим обязательствам, и показывают эти коэффициенты одно и то же.

Зачем и кому нужен расчет показателя

Расчет коэффициента текущей ликвидности не требуется для целей бухгалтерского учета или составления финансовой отчетности. Это исключительно элемент управленческого учета. Менеджменту расчет коэффициента обращения необходим для оценки положения дел на предприятии.

Но также его могут рассчитывать и другие заинтересованные стороны:

- инвесторы – при принятии решения о покупке акций компании;

- банки и другие кредитные организации – при выдаче кредита;

- поставщики и подрядчики – до продажи или подписания договора.

Каждая сторона преследует свою цель – инвестору важно, будет ли компания получать прибыль, а банку – сможет ли рассчитаться с долгами. А если рассчитать показатель за несколько лет и сравнить данные, то можно оценить стабильность развития фирмы и риски банкротства для нее.

В отдельных случаях рассчитывать ликвидность фирмы могут и налоговые органы. Для этого оценка платежеспособности проводится по утвержденной методике, изложенной в приказе Минэкономразвития N104 от 21.04.2006 (касается стратегических предприятий).

Как рассчитать коэффициент текущей ликвидности

Для расчета коэффициента обычно не нужны данные по счетам бухгалтерского учета – достаточно данных из бухгалтерского баланса. Но если посчитать нужно срочно, а до даты составления баланса еще долго, придется считать сальдо по счетам.

Общая формула

Коэффициент текущей ликвидности рассчитывается достаточно просто – нужно разделить оборотные активы компании на ее текущие обязательства.

Формула выглядит следующим образом:

- Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

При этом показатели складываются из таких частей:

Расчет по группам активов и пассивов

Посчитать коэффициент также можно, если выделить отдельные группы оборотных активов (II раздел) и обязательств (V раздел) баланса.

Формула коэффициента текущей ликвидности с расчетом по группам балансовых показателей выглядит так:

- Коэффициент текущей ликвидности = (А1 + А2 + А3) / (П1 + П2), где

- А1 – денежные средства (касса и расчетный счет);

- А2 – краткосрочная задолженность покупателей (которую можно быстро получить);

- А3 – остатки материалов, дебиторская задолженность с более длительным периодом погашения (более года), НДС (реализуются медленно);

- П1 – долги по кредитам и дивидендам (самые срочные обязательства);

- П2 – долги по зарплате, налогам и сборам, перед поставщиками и подрядчиками (прочие обязательства).

Другими словами, это все активы, за исключением внеоборотных, а также все пассивы, кроме долгосрочных обязательств и собственного капитала. То есть, формула фактически не меняется.

Формула по балансу

Самый же простой способ расчета – через балансовые величины. Все данные для расчета берутся из бухгалтерской отчетности – с определенных строк формы 1 (баланс).

Формула по балансу коэффициента текущей ликвидности выглядит так:

- Коэффициент текущей ликвидности = 1200 / 1500, где

- строка 1200 – сумма оборотных активов;

- строка 1500 – сумма краткосрочных обязательств.

Однако эта формула считается неидеальной, так как не учитывает некоторые особенности формирования обязательств.

Чтобы исправить неточности, применяется усовершенствованная формула:

- Коэффициент текущей ликвидности = 1200 / (1500 – 1530 – 1540), где

- строка 1530 – доходы будущих периодов;

- строка 1540 – оценочные обязательства.

Обе эти строки показывают обязательства, которые считаются долгами весьма условно. А раз перед предприятием не стоит задача по их погашению, в расчете ликвидности они иногда не учитываются

Пример расчета

Рассмотрим на конкретном примере расчет коэффициента общей ликвидности. Для расчета используем данные из баланса одного из подразделений «Газпрома»:

Расчет по общей формуле в данном случае будет таким:

- в 2021 году: 842 044 / 368 351 = 2,286

- в 2020 году: 971 479 / 548 720 = 1,77

- в 2019 году: 1 122 206 / 709 785 = 1,581

А по формуле без учета строк 1530 и 1540 – таким:

- в 2021 году: 842 044 / (368 351 – 207 – 32 162) = 2,506

- в 2020 году: 971 479 / (548 720 – 32 253) = 1,881

- в 2019 году: 1 122 206 / (709 785 – 25 946) = 1,641

Таким образом, год к году коэффициент текущей ликвидности в компании рос и сейчас находится на уровне нормы.

Нормативное значение коэффициента текущей ликвидности

Большинство экономистов считают, что рекомендуемое значение коэффициента текущей ликвидности – не ниже 1,0. Это значит, что размер оборотных активов должен быть больше размера краткосрочных обязательств или равен ему.

Чем выше коэффициент, тем более ликвидной является компания. Норма коэффициента текущей ликвидности находится в пределах от 1,5 до 2,5, что для российских компаний считается достаточно высокой планкой:

При этом желательно удерживать показатель в этих границах, не переходя их:

- коэффициент ниже нормы говорит о затруднениях организации при расчетах по обязательствам;

- коэффициент выше нормы свидетельствует о возможном скоплении запасов, их неэффективном использовании.

Сравнить данные по своей компании можно с общероссийскими. Так, Росстат подсчитывает коэффициенты по предприятиям РФ и по годам:

Из таблицы видно, что средний коэффициент по стране ниже 1,5, у микропредприятий менее 1,0. Начиная с 2012 года в стране наблюдается динамика к небольшому снижению коэффициента.

Анализ и прогноз коэффициента текущей ликвидности

Прежде всего, коэффициент нужно сравнить с нормативными значениями – если он значительно выше или ниже них, это может быть поводом для серьезных перемен на предприятии.

Но стоит понимать, что расчет коэффициента на определенную дату не дает полной картины, нужно брать данные за несколько периодов, рассматривать в динамике.

Например, вот график коэффициента покрытия для компании «МОЭК»:

Динамика коэффициента общей ликвидности АО «МОЭК» с 2019 по 2022 годы (источник – «Мое дело»)

Из приведенного графика видно, что у коэффициента в 2019 году был рост до 0,8, но все равно он не дотягивает до 1,0. Соответственно, предприятию стоит пересмотреть финансовую политику. К такой ситуации могло привести уменьшение дебиторской задолженности, остатков денег, снижение запасов, рост кредиторской задолженности (сроком до года), получение новых займов. Что именно – нужно смотреть по отчетности.

Этот коэффициент – важный, но не единственный. От того насколько быстро можно реализовать активы организации, различают другие виды ликвидности:

- Коэффициент абсолютной ликвидности – показывает, насколько предприятие сможет погасить текущие долги денежными средствами и финансовыми вложениями. Нормальным считается значение от 0,2 до 0,5.

- Коэффициент быстрой ликвидности – также учитывает и дебиторскую задолженность, а его нормальное значение составляет от 0,7 до 1.

Способы повышения показателя

Чтобы не оказаться на грани несостоятельности, компании нужно работать над тем, чтобы коэффициент общей ликвидности был в пределах нормы. Если показатель низкий, это говорит о том, что у фирмы недостаточно источников для расчета по обязательствам, и это может привести к банкротству.

Для его нормализации необходимо:

- Снижать кредиторскую задолженность – например, попробовать реструктуризировать ее, провести взаимозачет по долгам, получить отсрочку, списать безнадежные долги. Неплохой вариант – попытаться перевести задолженность из краткосрочной в долгосрочную (более 1 года), она и дешевле для компании, и по ней меньше рисков.

- Работать над увеличением суммы ликвидных активов – например, откладывать часть денег на счете в резерв, накопить чуть больше запасов или продать больше товаров с отсрочкой платежа.

Правда, стоит помнить – рост ликвидности делает компанию менее рентабельной и неконкурентоспособной на рынке. Дело в том, что ликвидность и доходность обратно пропорциональны друг другу. И если компания будет держать свои средства просто на счете в банке, она никак не будет зарабатывать на них, тогда как ликвидность будет оставаться нормальной.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Для оценки финансового состояния предприятия используется ряд экономических показателей, в т.ч. ликвидность. Расскажем, как определить коэффициент текущей ликвидности и что он означает.

Какие существуют виды ликвидности

Ликвидность – способность обращаться в деньги.

Активы, отражаемые в балансе, имеют разную степень ликвидности:

-

наиболее ликвидные – собственно денежные средства, а также ценные бумаги;

-

наименее ликвидные – объекты недвижимости и незавершенное производство.

Практическое применение находят три разновидности показателя:

|

Вид ликвидности |

Что показывает |

|

Текущая |

Готовность субъекта погасить текущие (краткосрочные) обязательства с помощью только оборотных активов, т.е. платежеспособность |

|

Быстрая |

Готовность субъекта погасить текущие обязательства, если возникнут проблемы с реализацией продукции |

|

Абсолютная |

Часть краткосрочных обязательств, которая может быть погашена в ближайшее время |

Более подробно рассмотрим коэффициент текущей ликвидности.

Формула коэффициента текущей ликвидности

Встречается и другое наименование данного показателя – коэффициент покрытия.

Для расчета коэффициента текущей ликвидности (КТЛ) используется формула:

КТЛ= Оборотные активы / Текущие обязательства

Минэкономразвития своим приказом от 21.04.2006 № 104 утвердило методику, которую обязана применять ФНС в ходе анализа финансового состояния и платежеспособности стратегических предприятий и организаций. По мнению ведомства, при расчете КТЛ текущие обязательства должны уменьшаться на сумму доходов будущих периодов:

КТЛ= Оборотные активы / (Текущие обязательства-Доходы будущих периодов)

Логика министерства понятна, т.к. доходы будущих периодов с трудом можно назвать обязательствами.

Как определить коэффициент текущей ликвидности по балансу

Рассчитать показатель по балансу (форме 1 бухгалтерской отчетности) позволят аналоги предыдущих формул.

Учтем соответствие исходных данных строкам баланса:

-

оборотные активы = строка 1200;

-

текущие обязательства = строка 1500;

-

доходы будущих периодов = строка 1530.

Формулы примут вид:

|

Общепринятая |

По методике Минэкономразвития |

|

КТЛ= Строка 1200 / Строка 1500 |

КТЛ= Строка 1200 / (Строка 1500-Строка 1530) |

Пример расчета

Таким образом можно проанализировать бухгалтерскую отчетность многих организаций. Посмотрим, каков коэффициент текущей ликвидности оборотных активов компании по состоянию на 31 декабря 2019 года.

Исходные данные (руб.):

оборотные активы (строка 1200) – 105 434 016;

текущие обязательства (строка 1500) – 103 511 944;

доходы будущих периодов (строка 1530) – 359 042.

Получим искомые показатели:

|

По общепринятой формуле |

По методике Минэкономразвития |

|

КТЛ= 105 434 016 / 103 511 944=1,019 |

КТЛ= 105 434 016 / (103 511 944-359 042)= 1,022 |

Расшифруем полученные результаты.

Что показывает коэффициент текущей ликвидности

Мировая практика признает нормальным значение КТЛ от 1,5 до 2,5 в зависимости от вида деятельности субъекта. Показатель:

-

ниже 1 говорит о неспособности предприятия стабильно оплачивать краткосрочную задолженность;

-

выше 3 отражает нерациональную структуру капитала.

Придерживаться таких рамок не стоит. Каждый частный случай заслуживает более кропотливого анализа. В целом можно говорить о том, что КТЛ должен быть не ниже 1: сумма оборотных активов должна покрывать сумму краткосрочных обязательств.

Приведенный пример показывает, что на 1 рубль текущих обязательств приходится 1,019 рубля оборотных активов (или 1,022 рубля по методике Минэкономразвития). Такой показатель считается одним из критериев признания налоговой инспекцией организации платежеспособной.

В некоторых случаях отклонение КТЛ от 1 следует рассматривать с учетом особенностей отрасли:

|

Отклонение |

Причины |

|

Меньше 1 |

Высокая скорость оборота капитала, частое изменение исходных данных для расчета |

|

Значительно больше 1 |

Замедление оборотов активов: рост количества товаров на складах, предоставление отсрочек покупателям, неэффективность финансовых вложений |

Как повлиять на коэффициент текущей ликвидности

Соответствие показателя реальному состоянию субъекта обеспечивает качество исходных данных. Ряд сведений стоит не учитывать в расчете. Например, некоторые оборотные активы могут фактически оказаться неликвидными:

-

сомнительные ценные бумаги;

-

задолженность ненадежных кредиторов;

-

запасы, не отвечающие спросу и т.п.

Улучшению КТЛ способствуют такие мероприятия:

|

Повышение показателя |

Понижение показателя |

|

Работа над кредиторской задолженностью и заемными средствами:

|

Увеличение доли краткосрочных обязательств путем привлечения заемных средств на срок до 12 месяцев |

|

Погашение долгосрочных обязательств досрочно |

|

|

Сокращение дебиторской задолженности, запасов |

|

|

Вложение средств во внеоборотные активы |

Заключение

Коэффициент текущей ликвидности отражает готовность организации погасить краткосрочные обязательства за счет оборотных активов. Расчет показателя ведется по данным бухгалтерского баланса. Результат не должен быть меньше 1, но любые отклонения стоит проанализировать с учетом особенностей ведения деятельности хозяйствующим субъектом и отрасли в целом.

Читайте также: Коэффициент абсолютной ликвидности