Открыть эту статью в PDF

Определение PI

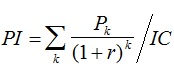

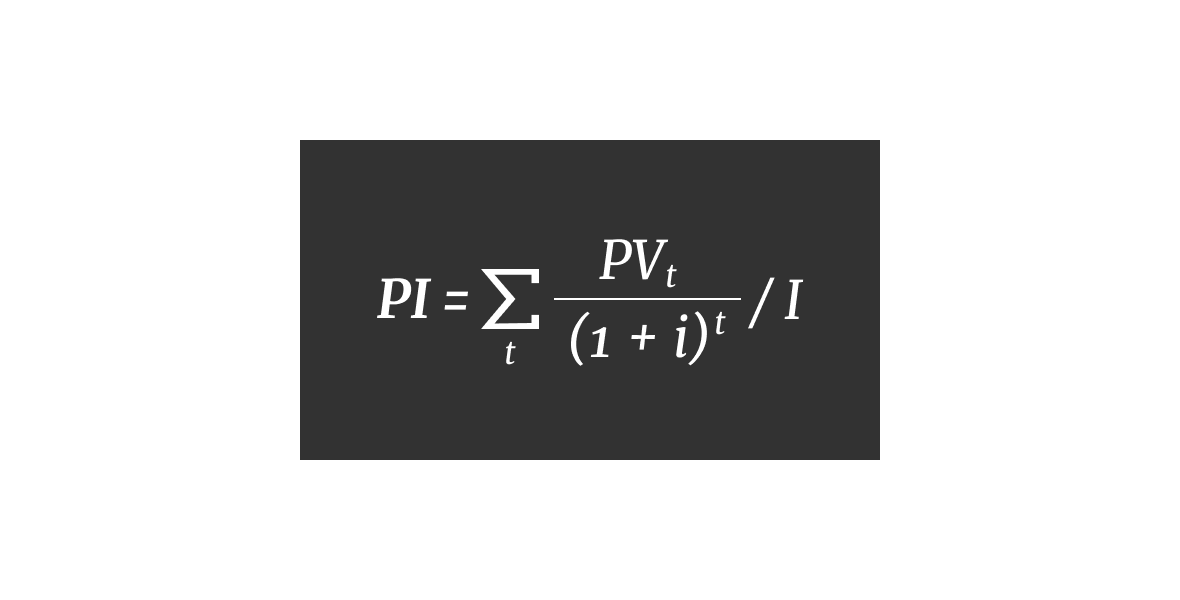

Индекс доходности (profitability index, PI) — показатель отношения дисконтированных денежных потоков от инвестиций к сумме инвестиций. Его также называют индекс рентабельности или прибыльности. Формула PI имеет следующий вид:

где:

CFt — денежные потоки за период t

d — ставка дисконтирования

I — начальные инвестиции

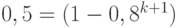

В этом варианте записи формулы предполагается, что денежные потоки CF не включают начальные инвестиции. Можно записать формулу PI и в другой форме:

В данном случае NPV —текущая приведенная стоимость всех денежных потоков проекта или иной инвестиции, включая и начальные вложения I.

Инвестиционный проект считается привлекательным, если PI ≥ 1.

Пример расчета PI

Предположим, что инвестиционный проект требует начальных вложений в размере 1000 руб., и после этого в течение четырех лет приносит чистый денежный поток по 400 руб. в год. Ставка дисконтирования для него установлена на уровне 10%.

Расчет индекса доходности будет выглядеть следующим образом:

Из этого расчета видно, что проект является привлекательным и вложение средств в этот проект увеличит их стоимость в 1,27 раза.

Сравнение PI и NPV

Показатели PI и NPV выполняют похожую роль в оценке инвестиционных проектов. Оба этих показателя сравнивают начальные инвестиции с дисконтированными будущими денежными потоками.

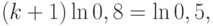

Из второго варианта записи формулы PI можно легко увидеть, что PI будет больше 1 только тогда, когда NPV > 0, то есть во всех проектах, которые могут быть признаны привлекательными на основании значения NPV (которое должно быть больше или равно нулю) значение PI будет больше 1, что также будет означать привлекательность проекта.

Однако у показателей NPV и PI есть два важных отличия:

- NPV показывает абсолютную величину экономической прибыли. Если мы знаем, что проект имеет NPV=268, значит он обеспечил требуемую доходность вложений и сверх того зарабатывает 268 рублей. Но насколько это много? Если инвестиции составили 100 000, то сумма избыточного дохода ничтожно мала, если 1000, то прирост заметный. А вот PI показывает доход по отношению к исходным инвестициям, что может быть полезнее для принятия решения.

- NPV дисконтирует все денежные потоки проекта без попытки разделить их на инвестиции и текущие потоки, в то время как PI предполагает, что начальные инвестиции существуют у нас отдельно, одной суммой, в начале проекта. Но это не всегда так. Инвестиции могут быть растянуты на несколько лет, они могут пересекаться с текущей деятельностью, а иногда просто сложно сказать, относить ли какую-то выплату к инвестициям или к текущим затратам. Такие факторы создают неопределенность в формуле PI, и с этой точки зрения NPV намного удобнее.

Сравнение PI и IRR

Показатель IRR демонстрирует доходность инвестиционного проекта в виде процентов, вычисляемых на вложенные средства. В этом смысле он похож на PI, но дальше в них обнаруживаются серьезные различия:

- PI учитывает требуемую доходность капитала, отраженную в ставке дисконтирования, и только после этого рассчитывает дополнительный прирост стоимости. IRR содержит полную доходность инвестиций.

- В приросте стоимости, рассчитанном на основе PI, фактор времени учтен только в части применения дисконтирования. Если PI одного проекта равен 1,2, а другого — 1,3, мы не можем сказать, какой из них прибыльнее. Если окажется, что первый проект длится 2 года, а второй — 6 лет, то наиболее прибыльным окажется проект, у которого PI меньше. IRR показывает доходность в виде годовых процентов.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес info@alt-invest.ru.

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес info@alt-invest.ru.

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес info@alt-invest.ru.

Теперь проверьте свою почту.

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

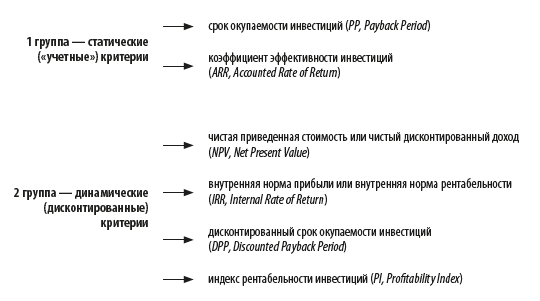

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

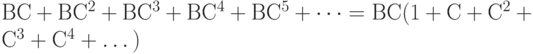

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Самые популярные показатели инвестпроектов. США, 2001

Деньги сегодня — ценнее, чем завтра

Правило основано на концепции временной стоимости денег, когда иметь 100 рублей сегодня — выгоднее, чем 100 рублей завтра.

Есть два проекта с одинаковыми вложениями и отдачей, но в разное время. Согласно концепции — предпочтительнее тот, который вернёт деньги быстрее — проект Б, так как полученные за два года возврат и проценты можно инвестировать в другие проекты.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-100 |

|

1 |

30 |

75 |

|

2 |

30 |

75 |

|

3 |

30 |

|

|

4 |

30 |

|

|

5 |

30 |

Выше риски — больше отдача

Вложения в менее надёжный проект увеличивают риск потерять деньги. Есть два варианта: положить деньги в банк под 10% годовых или инвестировать в стартап под 20%. На первый взгляд, вложения в стартап принесут больший доход, но стоит учитывать более высокий риск потерять деньги.

Если сравнивать проекты:

- с одинаковым доходом, то предпочтительнее проекты с меньшим риском;

- с одинаковыми рисками, то предпочтительнее проекты с более высоким доходом.

Срок окупаемости

Период, в течение которого проект окупает инвестиции.

Есть два проекта с разными вложениями и доходом.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-10 |

|

1 |

50 |

15 |

|

2 |

50 |

15 |

|

3 |

50 |

15 |

|

Итого |

150 |

45 |

Проект А принесёт больше, чем Проект Б, но он требует более высокую сумму инвестиций для возврата. Кроме того, проект Б вернёт вложенные деньги быстрее и больше на каждый вложенный рубль. Какой выбрать — зависит от стратегии инвесторов. Некоторые инвесторы устанавливают лимит на срок окупаемости, например, не принимают проекты, которые окупаются больше года. В таком случае проект Б является более привлекательным, несмотря на меньшую прибыль.

Чтобы высчитать срок окупаемости, нужно разделить инвестиции на среднегодовую прибыль. Для проекта А средняя ежегодная прибыль равна 50, поэтому 100/50 = 2 года — срок, за который окупится проект. Среднегодовая прибыль проекта Б — 15, значит 10/15 = 2/3 года = 8 месяцев — срок окупаемости проекта Б.

Срок окупаемости ещё не говорит о прибыльности проекта, потому что не учитывает риски. Чтобы учесть все факторы оценки инвестиционных показателей в экономической теории появились понятия дисконтирования и NPV.

Дисконтирование и NPV

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

|

Сегодня |

Через год |

Через 2 года |

|

|

Инвестиции |

100 ₽ |

110 ₽ |

121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

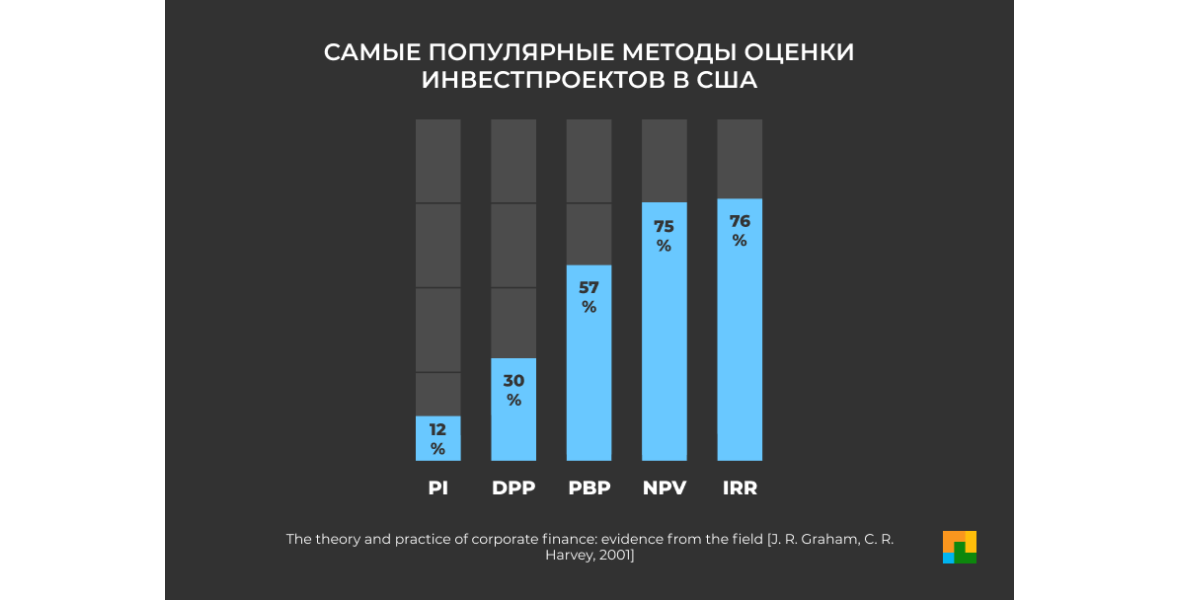

Для дисконтирования денежных потоков используют формулу:

Дисконтированные денежные потоки, формула расчета

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

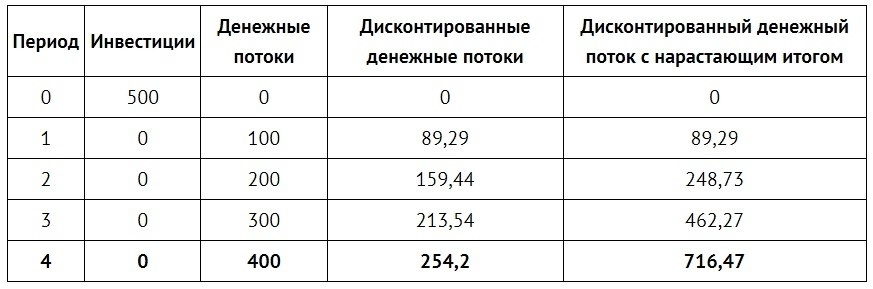

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1+0,12) = 89,29

DCF2 = 100 / (1+0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1+0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1+0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

|

Период |

CF |

R |

DCF |

|

0 |

-500 |

0 |

|

|

1 год |

100 |

0,8929 |

89,29 |

|

2 год |

200 |

0,7972 |

159,44 |

|

3 год |

300 |

0,7118 |

213,54 |

|

4 год |

400 |

0,6355 |

254,2 |

|

Всего |

1000 |

716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

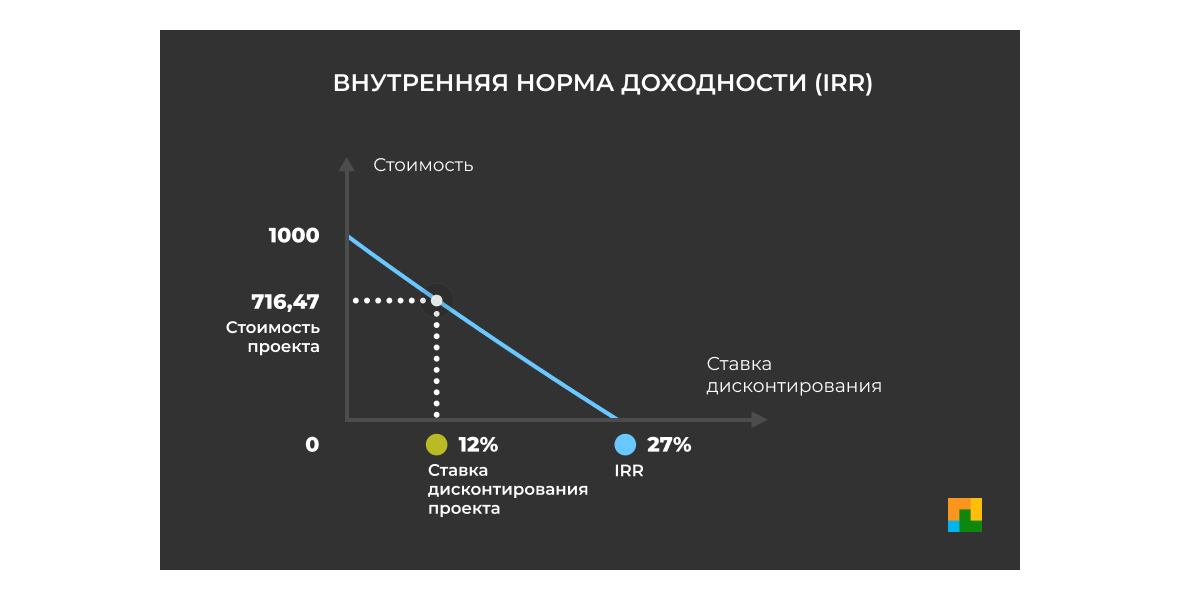

Внутренняя норма доходности

(Internal Rate of Return — IRR) — значение ставки дисконтирования, при которой чистый приведённый доход (NPV) равен нулю. Показатель отражает максимальную процентную ставку, под которую можно инвестировать в проект.

Внутренняя норма доходности, IRR

Ось x — ставка дисконтирования в процентах, y — NPV проекта. По мере увеличения ставки дисконтирования чистый приведенный доход стремится к нулю. Там, где кривая пересекает ось x, и будет искомое значение IRR.

При значениях:

- IRR > r — требуемый инвесторами доход меньше IRR, значит проект стоит принять.

- IRR < r — отказаться, потому что проект не принесёт требуемого дохода инвесторам.

Когда мы сравниваем несколько проектов или финансовых инструментов с одинаковой ставкой дисконтирования, предпочтительнее те, чьи показатели IRR выше.

Воспользуемся формулой «ВСД» в Excel. Она нужна, чтобы рассчитывать показатель IRR.

|

Период |

CF |

|

0 |

-500 |

|

1 |

100 |

|

2 |

200 |

|

3 |

300 |

|

4 |

400 |

|

IRR = 27% |

Показатель IRR составляет 27%. При ставке дисконтирования 12%, IRR> r, поэтому проект стоит рассматривать.

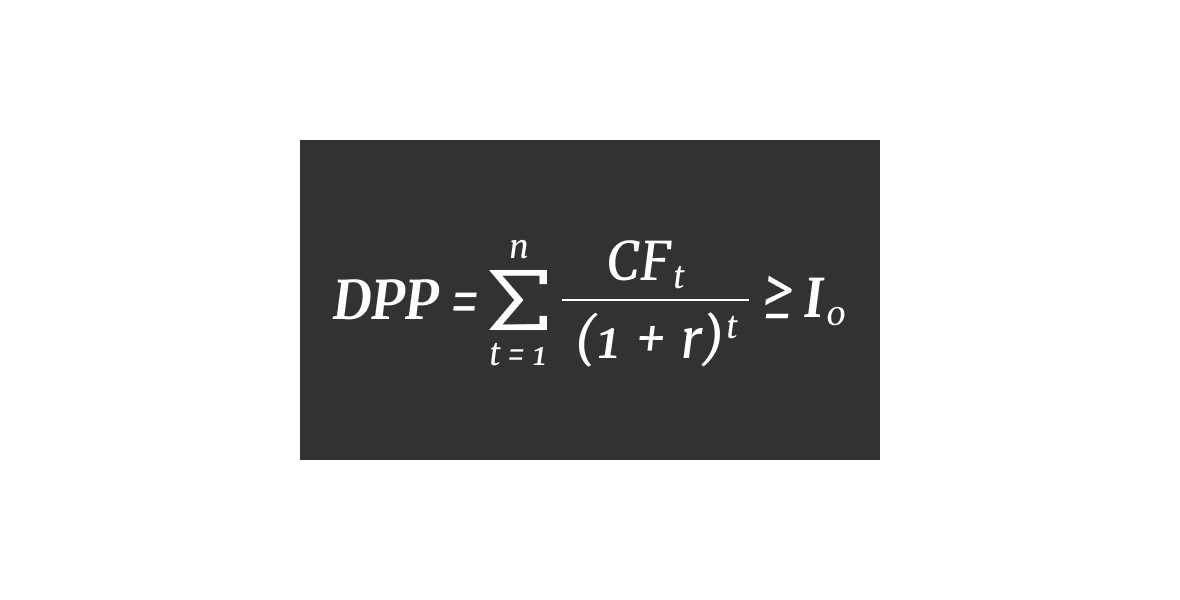

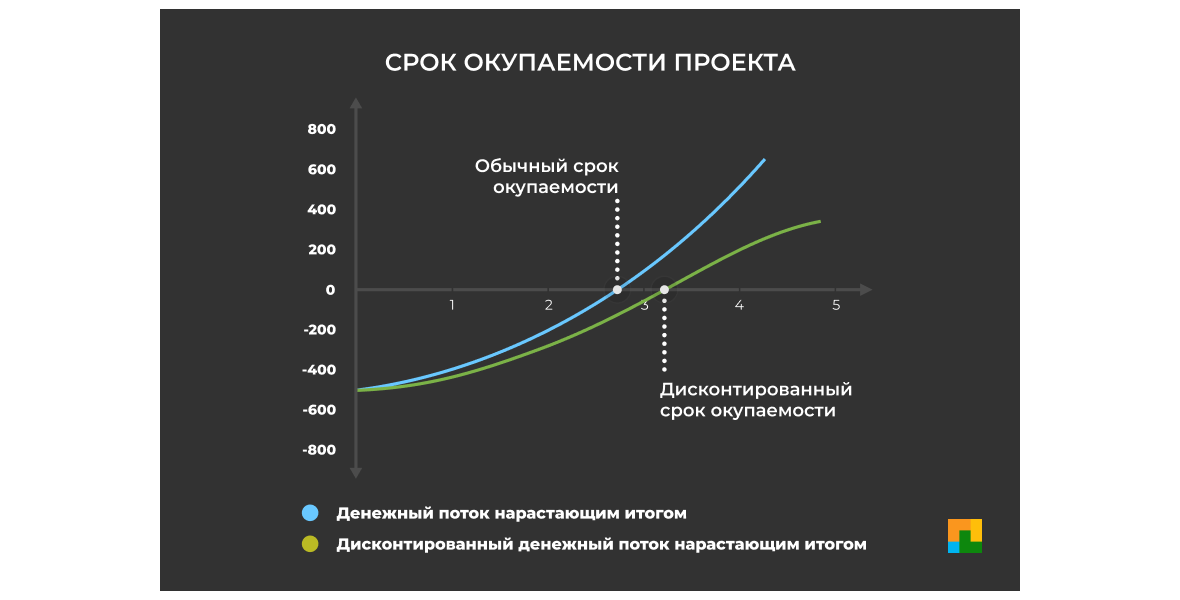

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period = DPP) показывает за какой период времени сумма дисконтированных денежных потоков покроет все дисконтированные инвестиционные затраты. То есть, с какого момента инвестор окупит затраты и начнет получать дополнительную прибыль.

При использовании этого метода в сравнении нескольких проектов, стоит выбирать тот, который имеет меньшее значение DPP.

Формула для расчёта:

Дисконтированный срок окупаемости, формула расчета

Рассчитаем дисконтированный срок окупаемости для проекта: сумма инвестиций — 500 руб., срок денежных потоков — 4 лет, ставка дисконтирования — 12%

Срок окупаемости проекта составит 3 года, так как именно в этот период сумма денежных потоков превысит сумму первоначальных инвестиций.

Дисконтированный срок окупаемости проекта — 4 года.

Разница обычного и дисконтированного срока окупаемости

Если для оценки проектов используется только этот метод, то из нескольких альтернативных проектов при равных условиях принимается тот проект, который имеет меньшее значение DPP. Недостаток метода в том, что он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости.

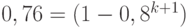

Индекс прибыльности

Индекс прибыльности (Profitability Index — PI) — это отношение NPV к дисконтированному объему инвестиций. Он показывает сколько дополнительных рублей получит инвестор на каждый вложенный рубль.

Индекс считают по формуле:

Индекс прибыльности, формула расчета.

где I — первоначальные инвестиции,

PV — дисконтированный доход за период времени t,

R — ставка дисконтирования.

В нашем примере PV = 716,47. Чтобы рассчитать PI, нужно разделить PV на I (сумму первоначальных инвестиций: 716,47/500 = 1,43.

PI — показатель, который покажет сколько прибыли принесёт проект при требуемой ставке дисконтирования на каждый вложенный рубль.

Подробнее по теме:

Герасименко А.В., Финансовый менеджмент — это просто. — Москва: Альпина Паблишер, 2019.

Сайт: «Корпоративный менеджмент», https://www.cfin.ru/finanalysis/invest

Сайт: «Финансы и МСФО: теория и практика», http://msfo-dipifr.ru/

Общий подход к оценке эффективности инвестиционных проектов

Срок окупаемости инвестиций

Коэффициент эффективности инвестиций

Чистая приведенная стоимость

Внутренняя норма прибыли

Дисконтированный срок окупаемости инвестиций

Индекс рентабельности инвестиций

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

РР = n, при котором Рn > IC, (1)

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

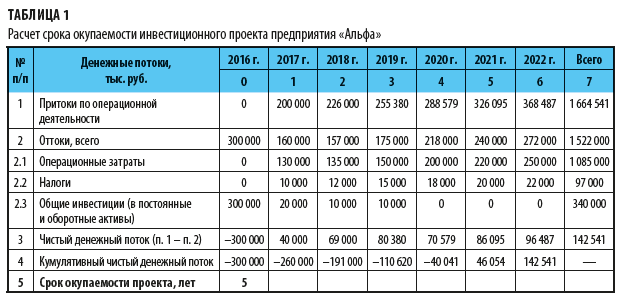

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

ARR = Pav / (1/2 × (IC0 + (ICn – RV))) × 100 %, (2)

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

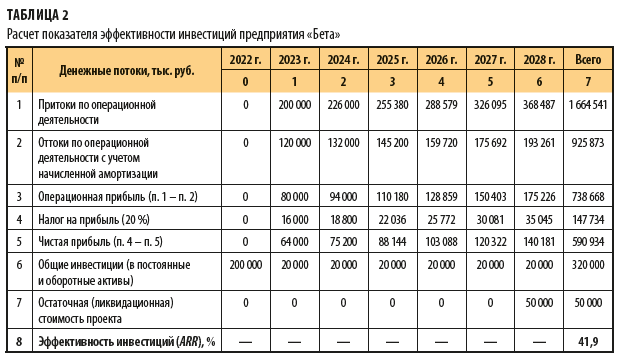

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Метод расчета рентабельности инвестиций

Для оценки экономической эффективности инвестиций используются следующие методы:

1) Стандартные:

- расчет срока окупаемости инвестиций;

- расчет коэффициента эффективности инвестиций.

2) Методы дисконтирования:

- расчет чистой текущей стоимости;

- расчет индекса рентабельности инвестиций;

- расчет нормы доходности инвестиций.

Дисконтирование – это приведение всех денежных потоков к единому моменту времени. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Индекс рентабельности инвестиций рассчитывается как отношение чистой текущей стоимости денежного притока к чистой текущей стоимости оттока (включая первоначальные инвестиции)

Pk – общая величина дисконтированных доходов

r – коэффициент дисконтирования

IC – исх. инвестиции

Несложно заметить, что при оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий PI полностью согласован с критерием NPV.

Таким образом, критерий РI имеет преимущество при выборе одного проекта из ряда имеющих примерно одинаковые значения MPV, но разные объемы требуемых инвестиций.

В данном случае выгоднее тот из них, который обеспечивает большую эффективность вложений. В связи с этим данный показатель позволяет ранжировать проекты при ограниченных инвестиционных ресурсах.

К (–) метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков.

PI > 1 – проект следует принять

PI < 1 – отвергнуть

PI = 1 – ни прибыли ни убытков.

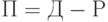

Индекс рентабельности инвестиций. Этот критерий является по сути вариантом предыдущего. Индекс рентабельности

Очевидно, что если:

В отличие от чистой текущей стоимости индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений — чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому критерий

В отличие от (валовой) прибыли, рентабельность — это частное от деления прибыли на расходы (инвестиции). Обозначим доходы как

Прибыль и рентабельность — два принципиально разных критерия. Максимизация по ним весьма часто приводит к разным результатам. В отличие от прибыли рентабельность выше для небольших проектов, как правило, использующих побочные результаты реализации крупных проектов. Например, организация розничной торговли среди строителей ГЭС опирается на использование дорог и наличие потребительского спроса. И то, и другое — результаты реализации проекта строительства ГЭС. При этом рентабельность торгового проекта, очевидно, во много раз выше рентабельности строительства ГЭС, что, например, должно учитываться при налогообложении.

Под внутренней нормой доходности инвестиций (обозначается

Иными словами, если обозначить

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, как правило, заключается в следующем:

На практике любая организация финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность организации финансовыми ресурсами она уплачивает проценты, дивиденды, вознаграждения и т.п., иными словами, несет некоторые обоснованные расходы на поддержание экономического потенциала. Показатель, характеризующий относительный уровень этих расходов в отношении долгосрочных источников средств, называется средневзвешенной ценой капитала (WACC). Этот показатель отражает сложившийся в организации минимум возврата на вложенный в ее деятельность капитал, его рентабельность, и рассчитывается по формуле средней арифметической взвешенной.

Таким образом, экономический смысл критерия

Если:

Независимо от того, с чем сравнивается

Итак, неопределенности, связанной с произволом в выборе нормы дисконта инвестором, можно избежать, рассчитав так называемую. внутреннюю норму доходности (или прибыли, по-английски Internal Rate of Return, сокращенно

Внутреннюю норму доходности для рентабельности можно было бы определить из условия равенства 0 рентабельности как функции от нормы дисконта. Однако это условие означает, что доходы и расходы равны, т.е. прибыль равна 0. Поэтому внутренние нормы доходности для прибыли и рентабельности совпадают.

Срок окупаемости инвестиций. Этот критерий, являющийся одним из самых простых и широко распространенных в мировой учетно-аналитической практике, не предполагает учета временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости

Нередко показатель

Некоторые специалисты при расчете показателя

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда

Итак, срок окупаемости — тот срок, за который доходы покроют расходы. Предполагается, что после этого проект (инвестиционный проект, или проект изменения налоговой системы, в частности, ставок налогов, или же какой-либо иной) приносит только прибыль. Очевидно, это верно не для всех проектов. Потому понятие «срок окупаемости» применяют прежде всего к тем проектам, в которых за единовременным вложением средств следует ежегодное получение прибыли.

Простейший (и наименее обоснованный) способ расчета срока окупаемости состоит в делении объема вложений

Этот способ не учитывает дисконтирование. К чему приведет введение в расчет дисконт-фактора? Пусть, как и ранее, объем единовременных вложений равен

В скобках стоит сумма бесконечной геометрической прогрессии, равная, как известно, величине

Отсюда следует, что если

Пусть вложения равны 1 миллиону рублей, ежегодная прибыль составляет 500 тысяч, т.е.

За k лет будет возвращено

согласно известной формуле для суммы конечной геометрической прогрессии. Для срока окупаемости получаем уравнение

|

( 6) |

откуда

Срок окупаемости оказался в данном примере равном 2,11 лет, т.е. увеличился примерно на 4 недели. Это немного. Однако если

Это уравнение не имеет решения, поскольку

|

( 7) |

откуда

Итак, реальный срок окупаемости — не три года, а согласно уравнению (7) чуть менее пяти с половиной лет.

Если вложения делаются не единовременно или доходы поступают по иной схеме, то расчеты усложняются, но суть дела остается той же.

Таким образом, срок окупаемости зависит от неизвестного дисконт-фактора С или даже от неизвестной дисконт-функции — ибо какие у нас основания считать будущую дисконт-функцию постоянной? Иногда рекомендуется использовать норму дисконта (дисконт-фактор), соответствующую ПРИЕМЛЕМОЙ для инвестора норме дохода на капитал. Мы не знаем, какую норму дисконта тот или иной инвестор сочтет приемлемой. Однако ясно, что она зависит от ситуации в экономике в целом. То, что представляется выгодным сегодня, может оказаться невыгодным завтра, или наоборот. Тем самым решение перекладывается на инвестора, который выступает в роли эксперта по выбору нормы дисконта.

Коэффициент эффективности инвестиций. Этот критерий имеет две характерные черты: во-первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли PN (прибыль за минусом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике. Коэффициент эффективности инвестиции, называемый также учетной нормой прибыли (ARR ), рассчитывается делением среднегодовой прибыли

Данный показатель чаще всего сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли организации на общую сумму средств, авансированных в ее деятельность (итог среднего баланса-нетто).

Метод, основанный на коэффициенте эффективности инвестиции, также имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной компоненты денежных потоков. В частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет, и т.п.

Критерии (показатели, характеристики финансовых потоков) используются для оценки и сравнения инвестиционных проектов, выбора из них наиболее предпочтительных для инвестора. Поскольку рассмотренные показатели (критерии, характеристики финансовых потоков) относятся к различным моментам времени, ключевой проблемой здесь является их сопоставимость между собой. Относиться к результатам сопоставления тех или иных критериев можно по-разному в зависимости от существующих объективных и субъективных условий: темпа инфляции, размера инвестиций и генерируемых поступлений, горизонта прогнозирования, уровня квалификации аналитика и т.п.