Добавить в «Нужное»

Индекс постоянного актива: формула по балансу

Анализ форм бухгалтерской отчетности позволяет рассчитывать и исследовать в динамике различные показатели, характеризующие эффективность использования активов, финансовую устойчивость предприятия, его платежеспособность и т.д. О коэффициенте постоянного актива расскажем в нашей консультации.

Что такое постоянные активы

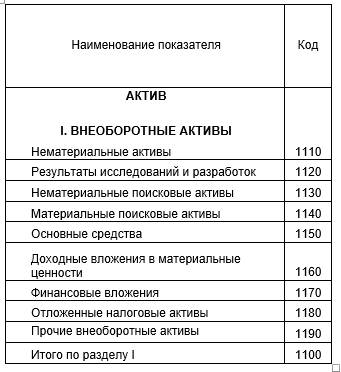

Постоянные активы в бухгалтерском учете соответствуют долгосрочным активам, отражаемым в разделе I бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н).

Иными словами, постоянные активы – это внеоборотные активы, включающие в себя:

| Вид постоянного актива | Код строки бухгалтерского баланса |

|---|---|

| Нематериальные активы | 1110 |

| Результаты исследований и разработок | 1120 |

| Нематериальные поисковые активы | 1130 |

| Материальные поисковые активы | 1140 |

| Основные средства | 1150 |

| Доходные вложения в материальные ценности | 1160 |

| Финансовые вложения | 1170 |

| Отложенные налоговые активы | 1180 |

| Прочие внеоборотные активы | 1190 |

Коэффициент постоянного актива: формула по балансу

Коэффициент постоянного актива определяется путем деления внеоборотных активов на собственный капитал организации. Он характеризует обеспеченность внеоборотных активов предприятия его собственными средствами и, следовательно, характеризует устойчивость финансового положения.

Для индекса постоянного актива (ИПА) формула по балансу выглядит так:

ИПА = стр.1100 / стр.1300

Значение индекса постоянного актива зависит от отраслевой принадлежности организации, специфики ее деятельности, политики в области управления собственным капиталом и иных факторов. Обычно под нормальным значением коэффициента постоянного актива принимается показатель в диапазоне от 0,5 до 0,8.

Форум для бухгалтера:

Индекс постоянного актива

Финансовую устойчивость любой компании можно оценить с помощью различных коэффициентов, соотношения строк отчетности. Большое значение имеет и финансовая оценка производственного потенциала предприятия, то есть состояния его основных средств. Одним из показателей для такой оценки является индекс постоянного актива. Что это за показатель, как и для чего его считать? Рассмотрим в статье.

Что такое постоянный актив

Постоянными являются активы, информация о которых указана в разделе I баланса, а именно:

Соответственно, сумма постоянных активов предприятия — это строка 1100 баланса.

Что такое индекс ПА

Это коэффициент, который показывает, какая часть внеоборотного имущества, в том числе ОС, финансируется собственным капиталом предприятия.

Превышения КПА свидетельствует о неустойчивом финансовом положении компании, так как:

- при отсутствии долгосрочных заемных средств данная ситуация говорит о том, что ПА формируются не только за счет собственного, но и за счет внешних краткосрочных источников, а извлечение денег из оборота на такие цели может привести к невозможности расплатиться по краткосрочным обязательствам;

- при наличии же в балансе долгосрочных заемных средств КПА более 1 также сигнализирует о возможных финансовых проблемах в случае извлечения денег из оборота при обязанности их возврата кредиторам.

Как рассчитать

Коэффициент постоянного актива равен соотношению внеоборотных активов к собственному капиталу:

КПА = ВОА / СК.

Индекс постоянного актива (формула по балансу) = стр. 1100 / стр. 1300 .

Значение показателя, конечно, зависит от сферы деятельности компании. Так, в капиталоемких производствах его значение будет выше, чем у предприятий, наличие основных фондов в деятельности которых не является решающим фактором. Например для предприятий торговли преобладающими в структуре баланса будут оборотные средства.

Общепринятое нормативное значение КПА — в пределах от 0 до 1.

КПА напрямую связан с коэффициентом маневренности, который, наоборот, показывает, какая часть оборотных средств финансируется собственным капиталом организации.

Сумма этих двух показателей должна равняться единице.

Пример расчета по данным баланса

КПА на конец 2017 года = 13 280 / 15 705 = 0,85.

На начало 2017 года = 15 314 / 18 062 = 0,85.

Значение в пределах 1 говорит о том, что ВОА финансируются за счет собственных источников капитала.

Устойчивость показателя в динамике говорит о том, что предприятие эффективно использует имеющиеся у него основные фонды, не приобретая новые.

Баланс для КПА

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Бухгалтерия

Индекс постоянного актива: вычисляем показатель на примере

Коэффициент постоянного актива — это показатель, при помощи которого определяется, какая величина собственных средств организации расходуется на обеспечение внеоборотных активов. Каким образом рассчитывается индекс постоянного актива, расскажем в нашей статье.

Что такое постоянный актив

Под постоянным активом (ПА) понимаются обязательства организации перед контрагентами, постоянно отраженные в бухгалтерском балансе (Приказ Минфина № 66н от 02.07.2010). Данные константы всегда присутствуют в итоговой бухгалтерской отчетности и переходят из каждого предыдущего баланса в следующий. Они являются долгосрочными и отражаются в I балансовом разделе.

Постоянные активы тождественны внеоборотным активам. Таким образом, постоянные фонды состоят из следующих видов:

- нематериальные — строка 1110 ББ;

- результаты исследований и разработок — 1120;

- нематериальные поисковые — 1130;

- материальные поисковые — 1140;

- основные средства — 1150;

- доходные вложения в матценности — 1160;

- финансовые вложения — 1170;

- отложенные налоговые — 1180;

- прочие внеоборотные — 1190.

Собственный капитал учреждения, состоящий из уставного, добавочного и резервного капитала и проч., отображается в балансе в строке 1300 (раздел III).

Как рассчитать индекс постоянного актива

Это расчетная величина, характеризующая уровень покрытия ВНА за счет возможностей собственного капитала организации.

Исчисление индекса показывает, насколько учреждение является платежеспособным, финансово устойчивым и независимым от займов и иных привлеченных средств и инвестиций.

Расчетный показатель представляет собой отношение внеоборотных фондов к показателю собственного капитала предприятия. Чтобы рассчитать индекс постоянного актива, формула по балансу будет такая:

ИПА (КПА) = стр. 1100 формы 1 (ВНА) / стр. 1300 (СК) формы 1.

Ключевым фактором результативности индекса являются отраслевые особенности и специфические характеристики функционирования каждой организации. Важное значение имеет порядок регулирования собственного капитала. Если расчетное значение индекса варьируется между показателями от 0,5 до 0,8, то это говорит о том, что предприятие отличается финансовой стабильностью и платежеспособностью.

При отклонении от нормальных показателей как в большую, так и в меньшую сторону, делается вывод о неполноценном или повышенном уровне привлечения средств собственного капитала.

При анализе заниженного индекса специалисты говорят о том, что организация финансово нестабильна, а значит, ВНА в большинстве своем покрываются за счет привлеченных средств или дополнительных инвестиций.

В том случае, если наблюдается повышенное значение индекса, можно также сделать вывод о неустойчивости предприятия — взаимоотношение собственных и привлеченных средств находится в дисбалансе, в учреждении отсутствуют долгосрочные займы, однако постоянные фонды создаются также за счет краткосрочных внешних заимствований, поэтому вывод финансов на покрытие краткосрочных источников финансирования может привести к дефициту всего бюджета компании.

Пример расчета

Приведем пример расчета показателя для некоммерческой организации.

ИПА на начало 2018 года = ВНА/СК = 12 600 / 15 320 = 0, 82.

Значение на конец 2018 г. = 15 100 / 18 400 = 0,82.

Расчетный показатель индекса на конец года функционирования организации остался на аналогичном уровне, как и в начале отчетного периода. Это характеризует платежеспособность и стабильность учреждения и эффективность финансово-хозяйственной деятельности. Организация наращивает имеющиеся фонды, обеспечивая тем самым ВНА за счет привлечения средств собственного капитала.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

Учет брака в производстве — это отражение выявленных дефектов. Порядок бухучета зависит от того, где обнаружены повреждения и можно ли их исправить.

17 ноября 2021

Проводки по страховым взносам — это бухгалтерские записи для учета обязательных налоговых сборов. Платить их обязаны не только бюджетники, но и все российские экономические субъекты, которые имеют в штате наемных специалистов.

13 мая 2019

Корректировка долга — это исправление данных бухгалтерского учета по взаиморасчетам с контрагентами. Делать ее нужно, если во время сверки обнаружились расхождения. Если ошибки не исправить, организации грозит штраф.

21 июня 2019

Кредиторка — это неоплаченный долг организации, который числится в бухучете за полученные товары либо оказанные сторонними организациями услуги и работы. В некоторых случаях такие долги остаются невостребованными. В статье расскажем, как списать невостребованный долг. Приведем актуальные проводки для бюджетного учреждения.

29 июня 2018

Один из основных экономических показателей, характеризующих уровень платежеспособности и независимости предприятия от заемных средств, – коэффициент постоянного актива. Где брать значения для вычисления этого параметра и как проводить расчет? Об этом – далее.

Что такое индекс постоянного актива

Коэффициент или индекс постоянного актива определяет, какая часть внеоборотных активов организации покрывается за счет собственного капитала. При расчете не берутся сведения по оборотным активам, то есть анализируются только учетные данные разд. I формы 1 Бухбаланса (Приказ Минфина № 66н от 02.07.10 г.). Какие именно ресурсы относятся к постоянным или внеоборотным (ВОА)? В соответствии с законодательными требованиями, это:

- НМА (нематериальные активы) – по стр. 1110.

- Результаты разработок, а также исследований – по стр. 1120.

- НПА (нематериальные поисковые активы) – по стр. 1130.

- МПА (материальные поисковые активы) – по стр. 1140.

- ОС (основные средства) – по стр. 1150.

- Доходные вложения в МЦ – по стр. 1160.

- Финвложения – по стр. 1170.

- ОНА (отложенные налоговые активы) – по стр. 1180.

- Прочие ВОА – по стр. 1190.

Общая величина собственного капитала (СК) предприятия отображается в бухотчетности (ф. 1) в разделе III по стр. 1300. При этом к СК относится, в первую очередь, уставный/складочный капитал, а также добавочный (без учета данных переоценки) и резервный капитал; собственные выкупленные акции; переоценка ВОА и совокупные финрезультаты (прибыль или же убытки). Для расчета используются сведения учета по состоянию на конец отчетного периода. Если индекс анализируется в динамике, берутся данные за несколько периодов.

Индекс постоянного актива – формула по балансу

Поскольку ИПА характеризует степень финансирования ВОА за счет собственного капитала, в расчете участвуют показатели как внеоборотных активов, так и СК. Оптимальные значения будут различаться по отраслям деятельности и конкретным предприятиям. В среднем нормальным считается показатель со значением 0,5-0,8. При получении отклонений в большую или меньшую сторону необходимо анализировать причины недостаточности или, наоборот, превышения привлечения СК.

Коэффициент постоянного актива – формула по балансу:

КПА = ВОА / СК или КПА = стр. 1300 (ф. 1) / стр. 1100 (ф. 1).

Чем ниже полученное значение КПА, тем хуже финансовая устойчивость бизнеса, так как в этом случае внеоборотные активы предприятия финансируются не за счет собственных средств, а за счет внешнего инвестирования. При расчетах рекомендуется дополнительно проводить анализ характера кредитования – кратко- или долгосрочного, а также анализ управленческой политики.

В отдельных ситуациях неэффективное управление организацией может привести к неразумному использованию прибыли и, как следствие, отсутствию достаточного объема СК для обеспечения постоянных активов. Или же, наоборот, компания может злоупотреблять вложением средств во внеоборотные активы, что в дальнейшем приведет к недостатку денег для расчетов, закупки сырья и т.д. Как результат, появится неотложная необходимость в привлечении кредитов и займов; получении отсрочки по кредиторке, что в целом негативно повлияет на платежеспособность организации.

В последнее время возросло значение финансовой

устойчивости субъектов хозяйствования, поэтому все более важным становится анализ

финансового состояния (наличия, размещения и использования денежных средств).

Результаты такого анализа нужны прежде всего собственникам, а также кредиторам,

инвесторам, поставщикам, менеджерам и налоговым службам.

Рыночная экономика требует от руководителей и

специалистов обоснованного принятия решений. Анализ и диагностика

финансово-хозяйственной деятельности предприятия предшествуют управленческим

решениям и действиям, обосновывают и подготавливают их.

Эффективность принимаемых управленческих решений

зависит от качества проведенного анализа, качество же самого анализа — от

применяемой методики, достоверности данных бухгалтерской отчетности, а также от

компетентности лиц, которым поручены аналитические процедуры.

В

традиционном понимании финансовый анализ представляет собой метод оценки и

прогнозирования финансового состояния предприятия на основе его бухгалтерской

отчетности. Принято выделять два вида финансового анализа — внутренний и

внешний. Внутренний анализ проводится работниками предприятия (финансовыми

менеджерами), внешний — аналитиками, являющимися посторонними лицами для предприятия

(например, аудиторами).

Оценка финансового состояния

может быть выполнена с различной степенью детализации в зависимости от цели

анализа, имеющейся информации и т. д.

Основное средство

коммуникации и важнейший элемент информационного обеспечения финансового

анализа — бухгалтерская отчетность предприятия.

Основные

подходы к финансовому анализу

Методик

проведения финансового анализа несколько. Детализация процедурной стороны

методики финансового анализа зависит от поставленных целей, а также от различных

факторов информационного, временного, методического и технического обеспечения.

Логика аналитической работы предполагает ее организацию в виде двухмодульной

структуры:

-

экспресс-анализ

финансового состояния;

-

детализированный

анализ финансового состояния.

Целью

экспресс-анализа финансового состояния является

наглядная и простая оценка финансового благополучия и динамики развития

хозяйствующего субъекта.

Экспресс-анализ

целесообразно выполнять в три этапа:

-

подготовительный;

-

предварительный

обзор финансовой отчетности;

-

экономическое

чтение и анализ отчетности.

На основе данных табл. 5

можно сделать вывод, что организация не имеет собственного оборотного капитала,

так как его величина отрицательная. Это значит, что организация испытывает

недостаток средств для покрытия запасов и дебиторской задолженности. На конец

года наблюдается увеличение величины функционирующего капитала, что может говорить

о возможной тенденции роста в будущем.

Цель

детализированного анализа — более

подробная характеристика имущественного и финансового положения хозяйствующего

субъекта, результатов его деятельности в истекающем отчетном периоде, а также

возможностей развития субъекта на перспективу. Такой анализ конкретизирует,

дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень

детализации зависит от желания аналитика.

Далее мы рассмотрим методику углубленного

анализа финансово-хозяйственной деятельности предприятия.

Анализ финансового состояния предприятия

Итак,

необходимо дать оценку имущественного положения предприятия и эффективности использования

имущества, для чего проводятся:

1) анализ имущества

предприятия;

2) оценка размещения

средств в имуществе предприятия и обеспеченности собственными оборотными

средствами;

3) анализ

платежеспособности (ликвидности);

4) анализ финансовой

устойчивости и вероятности банкротства;

5) анализ финансовых

результатов (прибыли);

6) анализ

показателей рентабельности;

7) сравнительная

рейтинговая оценка финансового положения предприятия.

Для изучения состава имущества, его динамики и структуры

на основании данных актива бухгалтерского баланса предприятия составляется

аналитическая таблица (табл. 1).

Таблица 1. Состав имущества предприятия

|

Показатель |

Код строки формы № 1 |

Сумма за год, тыс. руб. |

Темп прироста, % (+, –) |

Удельный вес в имуществе, % |

||||

|

на начало года |

на конец года |

изменение (+, –) |

на начало года |

на конец года |

изменение (+, –) |

|||

|

Имущество предприятия, всего |

300 |

17 991 |

17 358 |

–633 |

–3,5 |

100 |

100 |

__ |

|

Внеоборотные активы |

7392 |

7782 |

+390 |

+5,8 |

41,1 |

44,8 |

+3,7 |

|

|

нематериальные |

110 |

— |

— |

— |

— |

— |

— |

— |

|

основные |

120 |

7392 |

7614 |

+322 |

+4,4 |

41,1 |

43,9 |

+2,8 |

|

незавершенное |

130 |

__ |

168 |

+168 |

__ |

__ |

0,9 |

+0,9 |

|

доходные |

140 |

__ |

__ |

__ |

__ |

__ |

__ |

__ |

|

долгосрочные |

145 |

__ |

__ |

__ |

__ |

__ |

__ |

__ |

|

отложенные |

150 |

__ |

__ |

__ |

__ |

__ |

__ |

__ |

|

прочие |

151 |

__ |

__ |

__ |

__ |

__ |

__ |

__ |

|

Оборотные активы |

10 599 |

9576 |

–1023 |

–9,6 |

58,9 |

55,2 |

–3,7 |

|

|

запасы |

210 |

199 |

483 |

+284 |

142,7 |

1,1 |

2,8 |

+1,7 |

|

НДС по |

220 |

857 |

296 |

–561 |

–65,5 |

4,8 |

1,7 |

–3,1 |

|

дебиторская |

230 |

— |

6406 |

+6406 |

— |

36,9 |

+36,9 |

|

|

дебиторская |

240 |

9093 |

2086 |

–7007 |

–77,1 |

50,5 |

12,0 |

–38,5 |

|

краткосрочные |

250 |

__ |

__ |

__ |

__ |

__ |

__ |

__ |

|

денежные |

260 |

450 |

305 |

–145 |

–32,2 |

2,5 |

1,8 |

–0,7 |

|

прочие |

270 |

__ |

__ |

__ |

__ |

__ |

__ |

__ |

В качестве показателей эффективности управления

активами используют коэффициент реальных

активов в имуществе предприятия (табл. 2), который зависит от характера

деятельности предприятия.

Таблица 2. Расчет коэффициента реальных

активов в имуществе предприятия

|

Показатель |

Код строки |

Начало |

Конец |

Изменение |

|

Нематериальные активы |

110 |

— |

— |

— |

|

Земельные участки и объекты |

121 |

— |

— |

— |

|

Здания, сооружения, машины |

122 |

— |

— |

— |

|

Сырье, материалы |

211 |

182 |

323 |

+141 |

|

Затраты в незавершенном производстве |

213 |

— |

— |

— |

|

Готовая продукция и товары для |

214 |

— |

— |

— |

|

Товары отгруженные |

215 |

— |

— |

— |

|

Итого сумма реальных активов в |

182 |

323 |

+141 |

|

|

Общая стоимость активов |

300 |

17 991 |

17 358 |

–633 |

|

Доля (коэффициент) реальных активов |

3,18 |

2,74 |

–0,44 |

Финансовое положение

предприятия находится в непосредственной зависимости от того, насколько быстро

средства, вложенные в активы, превращаются в реальные деньги. Рассмотрим показатели

оборачиваемости, которые также называют показателями деловой активности.

Коэффициент оборачиваемости активов Коб А характеризует число оборотов,

совершенных активами, то есть скорость оборота данного вида активов:

Коб А = Q / A,

где Q — объем продаж (выручка-нетто от продажи продукции,

работ, услуг), тыс. руб.;

A — среднегодовая

стоимость активов.

Cреднегодовая

стоимость активов A определяется по

формуле:

А = (Ан + Ак) / 2,

где Ан — стоимость активов на начало

отчетного периода, тыс. руб.;

Ак

— стоимость активов на конец отчетного периода, тыс. руб.

Аналогичным

образом определяются коэффициенты оборачиваемости оборотных активов, запасов,

дебиторской и кредиторской задолженности.

Среднегодовая

стоимость оборотных активов Е определяется

как сумма величин запасов и дебиторской задолженности, тыс. руб.

Е = 483 +

6406 + 2086 = 8975.

Коэффициент оборачиваемости оборотных

активов Коб Е определяется как частное выручки-нетто от продажи

продукции, работ, услуг и среднегодовой стоимости оборотных активов: Коб Е = 25 429 / 8975 = 2,833.

Коэффициент оборачиваемости запасов Коб Z— это частное выручки-нетто от

продажи продукции, работ, услуг и величины запасов: Коб Z = 25

429 / 483 = 52,648.

Коэффициент оборачиваемости дебиторской

задолженности Коб Дз можно

найти как частное выручки-нетто от продажи продукции, работ, услуг и величины

дебиторской задолженности: Коб Дз = 25 429 / 8492 = 2,994.

Коэффициент оборачиваемости кредиторской

задолженности Коб Кз

определяется как частное выручки-нетто от продажи продукции, работ, услуг и

величины кредиторской задолженности: Коб Кз = 25 429 / 10 377 =

2,451.

Продолжительность одного оборота активов в днях Тоб А

характеризует время, в течение которого деньги, вложенные в один из видов

активов, возвращаются в денежную наличность в результате реализации продукции:

где Д — число дней в отчетном периоде (год — 360 дней).

Продолжительность одного

оборота запасов, дебиторской и кредиторской задолженности в днях определяется

делением числа дней в отчетном периоде на соответствующие коэффициенты

оборачиваемости.

Тоб Дз = 360 / 2,994 = 120,24 дня,

Тоб Кз = 360 / 2,451 = 146,88 дня,

Тоб Z = 360 /

52,648 = 6,84 дня.

Продолжительность операционного цикла Доц равна

сумме продолжительностей оборота дебиторской задолженности и оборота запасов: Доц

= 120,24 + 6,84 = 127,08 дня.

Продолжительность финансового цикла Дфц определяется

как разность продолжительности операционного цикла и продолжительности оборота

кредиторской задолженности: Дфц =

127,08 – 146,88 = –19,8 дня.

Продолжительность финансового

цикла получается отрицательной, так как продолжительность оборота кредиторской

задолженности больше продолжительности операционного цикла.

Рассчитаем показатели

оборачиваемости и сведем данные в табл. 3.

Таблица 3. Расчет показателей

оборачиваемости

|

Показатель |

Условное |

Величина |

|

Выручка (нетто) от продаж, тыс. |

Q |

25 429 |

|

Среднегодовая стоимость активов, |

А |

17 674,5 |

|

Среднегодовая стоимость оборотных |

Е |

8975 |

|

запасы |

Z |

483 |

|

дебиторская |

Дз |

8492 |

|

Кредиторская задолженность, тыс. |

Кз |

10 377 |

|

Коэффициент оборачиваемости активов |

Коб А |

1,439 |

|

Коэффициент оборачиваемости |

Коб Е |

2,833 |

|

Коэффициент оборачиваемости |

Коб Дз |

2,994 |

|

Коэффициент оборачиваемости |

Коб Кз |

2,451 |

|

Продолжительность оборота активов, |

Тоб А |

250,17 |

|

запасов |

Тоб Z |

6,84 |

|

дебиторской |

Тоб Дз |

120,24 |

|

Продолжительность оборота |

Тоб Кз |

146,88 |

|

Продолжительность операционного цикла, |

Доц |

127,08 |

|

Продолжительность финансового |

Дфц |

–19,8 |

Для оценки капитала,

вложенного в имущество, а также изменения структурной динамики капитала по

данным отчетного года составляется аналитическая таблица (табл. 4).

Таблица 4. Состав капитала, вложенного в

имущество предприятия

|

Показатель |

Код строки |

Сумма, |

Темп прироста, |

Удельный |

||||

|

на начало |

на конец |

изменение |

на |

на конец |

изменение |

|||

|

Общая стоимость капитала |

700 |

17 991 |

17 358 |

–633 |

–3,5 |

100 |

100 |

— |

|

Собственный капитал: |

490 |

–1422 |

2032 |

+3454 |

+243 |

–7,9 |

11,71 |

+19,61 |

|

уставный капитал |

410 |

10 |

100 |

+90 |

+900 |

0,05 |

0,58 |

+0,53 |

|

добавочный капитал |

420 |

12 357 |

12 267 |

–90 |

–0,73 |

68,68 |

70,67 |

+1,99 |

|

резервный капитал |

430 |

— |

— |

— |

— |

— |

— |

— |

|

нераспределенная |

470 |

–13 789 |

–10 335 |

+3454 |

+25 |

–76,64 |

–59,54 |

+17,1 |

|

Заемный капитал: |

690 |

19 413 |

15 326 |

–4087 |

–21 |

107,9 |

88,29 |

–19,61 |

|

займы и кредиты |

610 |

2500 |

4548 |

+2048 |

+82 |

13,89 |

26,2 |

+12,31 |

|

кредиторская задолженность |

620 |

13 576 |

10 377 |

–3199 |

–23,56 |

75,46 |

59,78 |

–15,68 |

|

задолженность перед |

630 |

— |

— |

— |

— |

— |

— |

— |

|

доходы будущих периодов |

640 |

3337 |

401 |

–2936 |

–88 |

18,55 |

2,31 |

–16,24 |

|

резервы предстоящих |

650 |

— |

— |

— |

— |

— |

— |

— |

|

прочие краткосрочные |

660 |

— |

— |

— |

— |

— |

— |

— |

Из табл. 4 видно, что в

течение года произошел существенный рост доли собственного капитала при

уменьшении доли заемного. Доля собственного капитала выросла в основном за счет

увеличения на 25 % величины нераспределенной прибыли. Изменение доли заемного

капитала произошло за счет уменьшения величин кредиторской задолженности и

доходов будущих периодов. Общая стоимость капитала в течение года уменьшилась

на 633 тыс. руб.

Рассчитаем, какие факторы

повлияли на изменение собственного оборотного капитала (табл. 5).

Таблица 5. Определение

собственного оборотного капитала и расчет влияния факторов на его изменение

|

Показатель |

Код строки |

Сумма, |

||

|

на |

на конец |

изменение |

||

|

1. Собственный капитал |

490 |

–1422 |

2032 |

+3454 |

|

2. Долгосрочные пассивы |

590 |

— |

— |

— |

|

3. Капитал, направленный на |

190 |

7392 |

7782 |

+390 |

|

4. Собственный оборотный |

490 |

–8814 |

–5750 |

+3064 |

|

5. Влияние факторов на изменение Сос |

||||

|

Уставный |

410-(190-511-512) |

–7382 |

–7682 |

–300 |

|

Добавочный |

420 |

12 357 |

12 267 |

–90 |

|

Резервный |

430 |

— |

— |

— |

|

Фонд |

440 |

— |

— |

— |

|

Целевые |

450 |

— |

— |

— |

|

Нераспределенная |

460 |

— |

— |

— |

|

Нераспределенная прибыль отчетного |

470 |

–13 789 |

–10 335 |

+3454 |

|

Оборотные активы |

290 |

10 599 |

9576 |

–1023 |

|

Краткосрочные обязательства |

690 |

19 413 |

15 326 |

–4087 |

|

Собственный оборотный капитал |

490-190 |

–8814 |

–5750 |

+3064 |

Для анализа обеспеченности

предприятия Сос определяется их излишек или недостаток для покрытия

запасов и дебиторской задолженности за товары, работы и услуги, не прокредитованные

банком. Для анализа составляется аналитическая таблица (табл. 6), на основании

которой дается оценка обеспеченности товарных операций собственным оборотным

капиталом.

Таблица 6. Обеспеченность предприятия

собственными оборотными средствами для покрытия запасов и дебиторской задолженности

|

Показатель |

Код строки |

Сумма, |

||

|

на начало |

на конец |

изменение за год |

||

|

1. Наличие собственных оборотных |

490 – 190 |

–8814 |

–5750 |

+3064 |

|

2. Запасы за вычетом расходов |

210 – 216 |

182 |

323 |

+141 |

|

3. Дебиторская задолженность |

240 + 230 |

9093 |

8492 |

–601 |

|

4. Векселя к получению |

— |

— |

— |

|

|

5. Авансы выданные |

— |

— |

— |

|

|

6. Итого (стр. 2 + стр. 3 + стр. 4 + стр. 5) |

9275 |

8815 |

–460 |

|

|

7. Краткосрочные кредиты банков и |

610 |

2500 |

4548 |

+2048 |

|

8. Кредиторская задолженность |

621 |

5642 |

1103 |

–4539 |

|

9. Векселя к уплате |

— |

— |

— |

|

|

10. Авансы полученные |

— |

— |

— |

|

|

11. Итого (стр. 7 + стр. 8 + стр. 9 + стр. 10) |

8142 |

5651 |

–2491 |

|

|

12. Запасы, не прокредитованные банком |

1133 |

3164 |

+2031 |

|

|

13. Излишек (+) или недостаток (–) Сос для покрытия запасов и дебиторской задолженности (стр. 1 – стр. 12) |

–9947 |

–8914 |

+1033 |

|

|

14. Сумма средств, приравненных к |

— |

— |

— |

|

|

15. Излишек (+) или недостаток (–) Сос и приравненных к ним средств для покрытия запасов и дебиторской задолженности |

–9947 |

–8914 |

+1033 |

Исходя

из данных табл. 6, можно сделать вывод о том, что у организации недостаточно собственных оборотных средств для покрытия запасов и

дебиторской задолженности.

Оценка чистых активов (Ач)

предприятия

осуществляется путем вычитания из суммы

активов, принимаемых к расчету, суммы обязательств, принимаемых к расчету. При

расчете величины Ач учитываются нематериальные активы,

непосредственно используемые обществом в основной деятельности и приносящие

доход.

Расчет чистых активов приведен в

табл. 7.

Таблица 7. Расчет чистых активов

предприятия

|

Показатель |

Код строки |

Сумма, |

||

|

на |

на конец |

изменение за год |

||

|

I. Активы |

||||

|

1. Нематериальные активы |

110 |

— |

— |

— |

|

2. Основные средства |

120 |

7392 |

7614 |

+222 |

|

3. Незавершенное строительство |

130 |

— |

168 |

+168 |

|

4. Доходы, вложенные в материальные |

135 |

— |

— |

— |

|

5. Долгосрочные финансовые вложения |

140 |

— |

— |

— |

|

6. Прочие внеоборотные активы |

150 |

— |

— |

— |

|

7. Запасы, включая НДС |

210 + 220 |

1056 |

779 |

–277 |

|

8. Дебиторская задолженность* |

230 + 240 |

9093 |

8492 |

–601 |

|

9. Краткосрочные финансовые вложения** |

250 |

— |

— |

— |

|

10. Денежные средства |

260 |

450 |

305 |

–145 |

|

11. Прочие оборотные активы |

270 |

— |

— |

— |

|

12. Итого |

17 991 |

17 358 |

–633 |

|

|

II. Пассивы |

||||

|

13. Целевые финансирование и |

||||

|

14. Заемные средства |

510 + 610 |

2500 |

4548 |

+2048 |

|

15. Кредиторская задолженность |

620 |

13 576 |

10 377 |

–3199 |

|

16. Задолженность участникам |

630 |

— |

— |

— |

|

17. Резервы предстоящих расходов |

650 |

— |

— |

— |

|

18. Прочие краткосрочные обязательства |

660 |

— |

— |

— |

|

19. Итого |

16 076 |

14 925 |

–1151 |

|

|

20. |

1915 |

2433 |

+518 |

* За исключением балансовой

стоимости собственных акций, выкупленных у акционеров.

** За исключением задолженности

участников (учредителей) по их взносам в уставный капитал.

Для оценки платежеспособности

предприятия необходимо выбрать метод расчета и определить показатели

ликвидности, дать оценку тенденции изменения этих показателей, указать пути

повышения платежеспособности предприятия. Для расчета показателей ликвидности

используется табл. 8.

Таблица 8. Расчет и динамика показателей

ликвидности

|

Показатель |

Условное |

Код строки |

Рекомендуемое |

Расчет |

|

|

на |

на конец |

||||

|

Исходные показатели |

|||||

|

1. Краткосрочные (текущие) |

Ко |

690 – 640 |

х |

16 076 |

14 925 |

|

2. Оборотные активы, тыс. руб. |

Е |

290 |

х |

10 599 |

9576 |

|

3. Денежные средства и КФВ, тыс. |

Дс |

250 + 260 |

х |

450 |

305 |

|

4. Дебиторская задолженность, тыс. |

Дз |

230 + 240 |

х |

9093 |

8492 |

|

5. Запасы (за вычетом расходов |

Z |

210 – 216 |

х |

182 |

323 |

|

Расчетные показатели |

|||||

|

6. Коэффициент абсолютной ликвидности |

Кал |

≥ 0,2 |

0,028 |

0,020 |

|

|

7. Коэффициент быстрой ликвидности |

Кбл |

≥ 1,0 |

0,594 |

0,590 |

|

|

8. Коэффициент текущей ликвидности |

Ктл |

≥ 2,0 |

0,659 |

0,642 |

Коэффициент абсолютной ликвидности рассчитывается по формуле:

Коэффициент быстрой

ликвидности рассчитывается по формуле:

Коэффициент

текущей ликвидности рассчитывается по формуле:

Как видно из расчета

коэффициентов ликвидности, организация является полностью неплатежеспособной,

так как все они намного меньше своих нормативных значений.

Среди

показателей финансовых риска, связанных с вложением капитала предприятия, можно

выделить показатели финансовой устойчивости

(ФУ). Они рассчитываются по данным пассива бухгалтерского баланса и

характеризуют структуру используемого капитала. Определим следующие показатели ФУ:

-

коэффициент

автономии (независимости);

-

коэффициент соотношения собственных и заемных средств

(коэффициент финансирования);

-

коэффициент обеспеченности собственными оборотными

средствами;

-

коэффициент финансовой устойчивости;

-

коэффициент маневренности собственного капитала;

-

индекс постоянного актива.

Показатели ФУ предприятия рассчитываются

по схеме, приведенной в табл. 9.

Таблица 9. Расчет показателей финансовой устойчивости предприятия

|

Показатель |

Условное обозначение |

Рекомендуемое значение |

Расчет показателя |

|

|

на начало года |

на конец года |

|||

|

1. Коэффициент автономии (независимости) |

Кав |

≥ 0,5 |

–0,079 |

0,117 |

|

2. Коэффициент финансирования |

Кс/з |

≥ 1,0 |

–0,073 |

0,132 |

|

3. Коэффициент обеспеченности |

Косс |

> 0,1 |

–0,83 |

–0,60 |

|

4. Коэффициент финансовой |

Кфу |

1,08 |

0,88 |

|

|

5. Коэффициент маневренности |

Кмск |

≥ 0,5 |

6,2 |

–2,8 |

|

6. Индекс постоянного актива |

Iпа |

< 1,0 |

–5,2 |

3,8 |

Коэффициент автономии (независимости) рассчитывается по

формуле:

где Ск

— капитал и резервы, тыс. руб.;

Вб — валюта

баланса, тыс. руб.

Коэффициент финансирования рассчитывается по формуле:

где Зкд

— долгосрочные обязательства, тыс. руб.;

Ко — краткосрочные

обязательства, тыс. руб.

Коэффициент обеспеченности собственными

оборотными средствами рассчитывается по формуле:

где Сос

— собственные оборотные средства, тыс. руб.;

Е —

оборотные активы, тыс. руб.

Коэффициент финансовой

устойчивости рассчитывается по формуле:

Коэффициент маневренности

собственного капитала рассчитывается по формуле:

где F— внеоборотные активы, тыс. руб.

Индекс постоянного актива рассчитывается

по формуле:

Из анализа расчета

коэффициентов финансовой устойчивости видно, что организация является финансово

неустойчивой, так как все они намного отличаются от нормативных значений.

Для оценки вероятности банкротства (структуры

баланса) предприятия и возможности восстановления его платежеспособности

используются три показателя: 1) коэффициент текущей ликвидности; 2) коэффициент

обеспеченности (текущих активов) собственными (оборотными) средствами; 3) коэффициент

утраты (восстановления) платежеспособности

Для анализа состава, динамики

и структуры прибыли предприятия составляется аналитическая таблица (табл. 10).

Таблица 10. Состав,

динамика и структура прибыли предприятия

|

Показатель |

Код строки формы № 2 |

Сумма, тыс. руб. |

Удельный вес в сумме налогооблагаемой прибыли, % |

||||

|

отчетный год |

предыдущий год |

изменение за год |

отчетный год |

предыдущий год |

изменение за год (+, –) |

||

|

Доходы и расходы по обычным видам |

|||||||

|

Выручка |

010 |

25 429 |

36 835 |

+11 406 |

х |

х |

х |

|

Себестоимость |

020 |

(25 356) |

(45 574) |

–20 218 |

х |

х |

х |

|

Валовая |

029 |

73 |

–8739 |

+8812 |

х |

х |

х |

|

Коммерческие |

030 |

— |

— |

— |

х |

х |

х |

|

Управленческие |

040 |

— |

— |

— |

х |

х |

х |

|

Прибыль |

050 |

73 |

-8739 |

+8812 |

(4,7) |

160,7 |

–156,0 |

|

Операционные доходы и расходы |

|||||||

|

Проценты |

060 |

2 |

— |

–2 |

(0,1) |

— |

+0,1 |

|

Проценты |

070 |

(421) |

(—) |

–421 |

27,3 |

— |

27,3 |

|

Доходы от |

080 |

— |

— |

— |

— |

— |

— |

|

Прочие |

090 |

— |

— |

— |

— |

— |

— |

|

Прочие |

100 |

(208) |

(—) |

–208 |

13,5 |

— |

+13,5 |

|

Внереализационные доходы и расходы |

|||||||

|

Внереализационные |

120 |

278 |

4056 |

–3778 |

(18,1) |

(74,6) |

–56,5 |

|

Внереализационные |

130 |

(1263) |

(754) |

+509 |

82,1 |

13,9 |

+68,2 |

|

Прибыль (убыток) до налогообложения |

140 |

–1539 |

–5437 |

+3898 |

100 |

100 |

0 |

|

Отложенные налоговые активы |

141 |

— |

— |

— |

— |

— |

— |

|

Отложенные налоговые обязательства |

142 |

— |

— |

— |

— |

— |

— |

|

Текущий налог на прибыль |

150 |

— |

— |

— |

— |

— |

— |

|

Чистая прибыль (убыток) отчетного |

190 |

— |

— |

— |

— |

— |

— |

Из

данных, приведенных в табл. 10, видно, что в отчетном году по сравнению с

предыдущим наблюдается снижение величин выручки от продажи и себестоимости товаров, продукции, работ, услуг. Значительно

выросла валовая прибыль и, соответственно, прибыль от продаж, что является

положительной тенденцией. В то же время можно наблюдать рост величин процентов

к уплате, прочих операционных расходов. Также значительно снизились

внереализационные доходы и выросли внереализационные расходы, что является

отрицательной тенденцией. В итоге в отчетном году в результате хозяйственной

деятельности отражен, хотя и сильно сократившийся по сравнению с предыдущим

годом, убыток.

Показатели рентабельности характеризуют относительную эффективность использования

ресурсов. Для расчета показателей с использованием формы № 2 составляется

аналитическая таблица (табл. 11). Влияние факторов на отклонение экономической

рентабельности и рентабельность собственного капитала рассчитываются с использованием

традиционных формул и трехфакторной модели Дюпона:

RА = Р / А = P /

Q × Q / Cк × Cк / A = RQ ×

Коб Ск × Кав,

RСк = Р / Ск = Р / Q × Q / А × А / Ск = RQ × Коб А × Кфз,

где Коб

Ск и Кав — соответственно коэффициенты

оборачиваемости собственного капитала и автономии (финансовой независимости);

Коб А и Кфз

— соответственно коэффициенты оборачиваемости активов и финансовой зависимости.

Таблица 11. Расчет показателей

рентабельности

|

Показатель |

Условное обозначение |

Значения показателей |

|

Выручка |

Q |

25 429 |

|

Себестоимость |

S |

25 356 |

|

Прибыль |

P |

73 |

|

Сальдо |

Роп |

— |

|

Сальдо |

Рвр |

–985 |

|

Прибыль до |

Рно |

–1539 |

|

Чистая |

Рч |

— |

|

Показатели (коэффициенты) рентабельности |

||

|

основной |

RS |

–0,060 |

|

продаж |

RQ |

0,003 |

|

активов |

RА |

–0,089 |

|

оборотных |

RОА |

— |

|

собственного |

RСк |

— |

|

инвестиционного |

Rик |

— |

|

заемного |

Rзк |

–0,100 |

По данным Отчета о прибылях и

убытках невозможно рассчитать показатели рентабельности оборотных активов,

собственного капитала и инвестиционного капитала, так как для их расчета

необходимо значение чистой прибыли отчетного периода, которое в данном Отчете о

прибылях и убытках отсутствует. Покажем, как рассчитываются остальные

коэффициенты рентабельности.

Рентабельность основной деятельности рассчитывается следующим

образом:

Rs = –1539 / 25 429 = –0,060 = –6,0 %

Рентабельность продаж рассчитывается следующим образом:

RQ = 73 / 25 429 = 0,003 = 0,3 %

Рентабельность активов (экономическая рентабельность)

рассчитывается следующим образом:

RA = –1539 / 17 358 = –0,089 = –8,9 %

Рентабельность заемного капитала рассчитывается следующим

образом:

Rзк = –1539 / 15 326 = –0,100 = –10 %

Выводы по результатам анализа следующие:

1.

Организация не имеет собственного оборотного капитала (его величина

отрицательная). Это значит, что она испытывает недостаток средств для покрытия

запасов и дебиторской задолженности. На конец года наблюдается увеличение

функционирующего капитала, что может говорить о возможной тенденции роста в

будущем.

2. У организации недостаточно собственных оборотных средств для покрытия запасов и

дебиторской задолженности.

3. Коэффициенты

ликвидности намного меньше своих нормативных значений, следовательно, организация

является полностью неплатежеспособной.

4. Коэффициенты

финансовой устойчивости намного отличаются от своих нормативных значений,

следовательно, организация является финансово неустойчивой.

5. На основе анализа состава, динамики и структуры прибыли организации

видно, что в отчетном году по сравнению с предыдущим наблюдается снижение

величин выручки от продажи и себестоимости товаров, продукции, работ, услуг. Значительно выросла валовая прибыль и,

соответственно, прибыль от продаж, что является положительной тенденцией

развития. В то же время можно наблюдать рост величин процентов к уплате, прочих

операционных расходов. Также значительно снизились внереализационные доходы и

выросли внереализационные расходы, что является отрицательной тенденцией. В

итоге в отчетном году в результате хозяйственной деятельности отражен, хотя и

сильно сократившийся по сравнению с предыдущим годом, убыток.

6. Практически все значения

коэффициентов рентабельности, которые возможно рассчитать, являются

отрицательными.

Из всего вышеуказанного можно

сделать вывод, что организация является практически банкротом.

Статья опубликована в журнале «Справочник экономиста» № 9, 2011.