Распознавание графических паттернов и моделей является одним из самых важных навыков торговли на финансовых рынках. Существует множество различных типов графических образований, которые трейдер может изучить и включить в свой торговый арсенал. Сегодня мы разберем один из наиболее надежных графических паттернов — фигуру Голова и плечи.

В этом руководстве я покажу вам шаг за шагом, как правильно торговать фигуру Голова и плечи. Я буду стараться объяснять все максимально просто и доступно, поэтому даже если вы начинающий трейдер, вы должны с легкостью во всем разобраться.

Особенности фигуры Голова и плечи

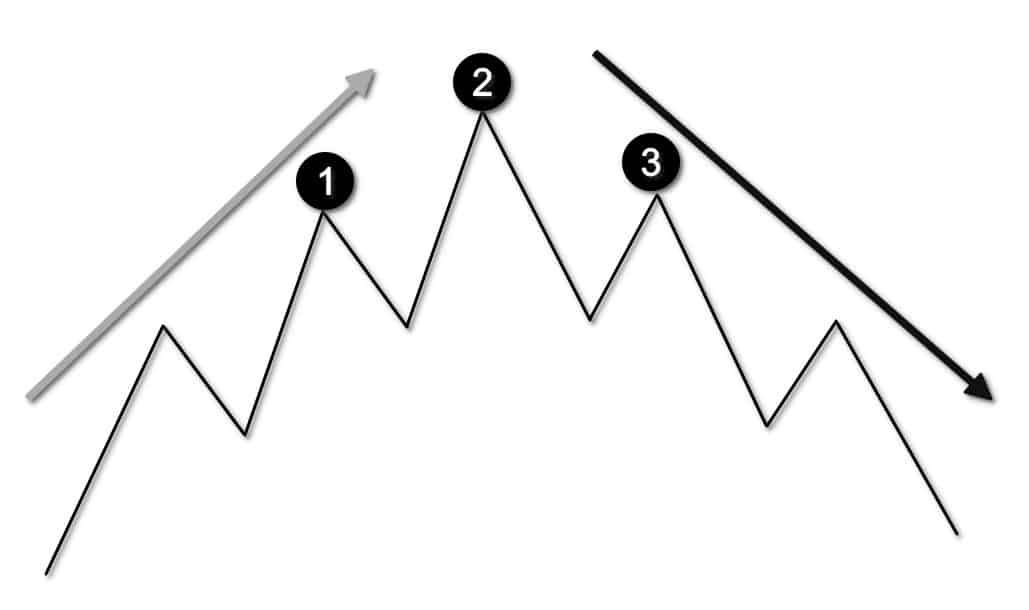

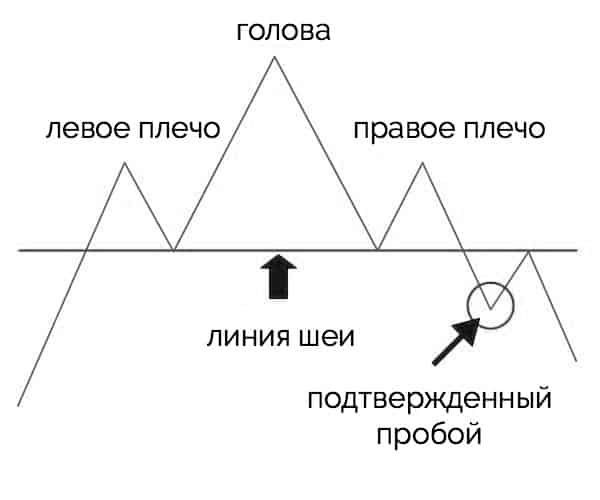

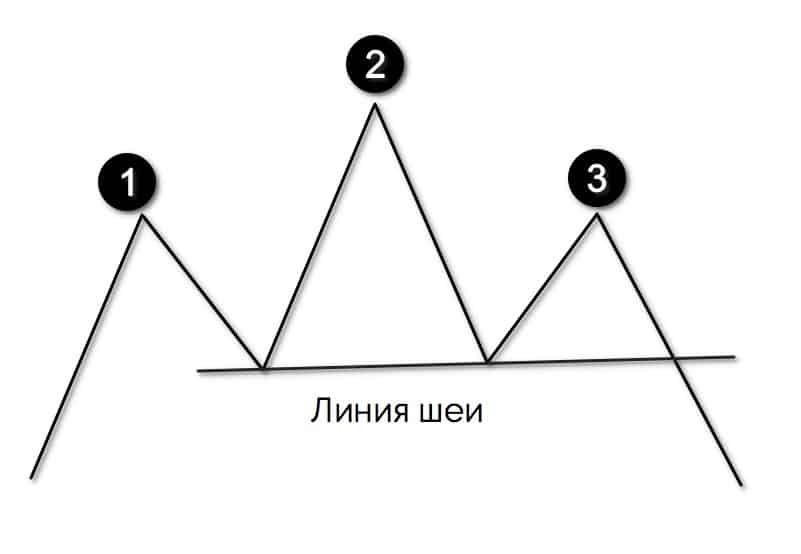

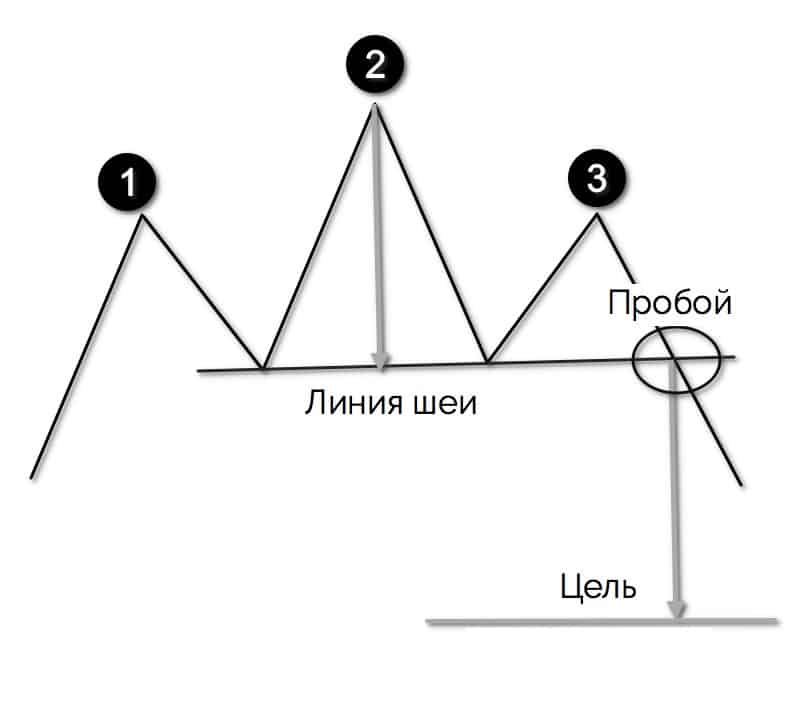

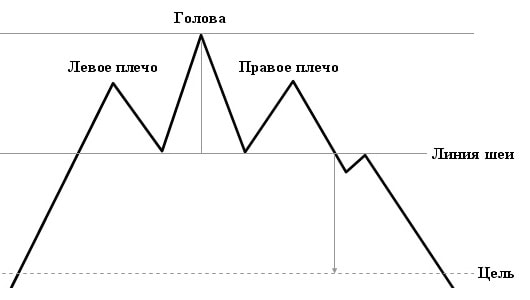

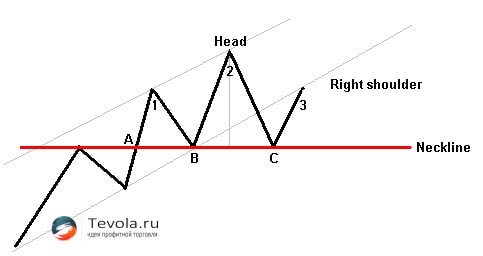

Голова и плечи — это фигура разворота. Название формации происходит от визуальной характеристики паттерна — она появляется в форме двух плеч и головы между ними. Шаблон формируется с создания вершины на графике. Затем цена создает вторую вершину, которая находится выше первой вершины. После этого создается третья вершина, но она находится ниже второй вершины и примерно на том же уровне, что и первая вершина.

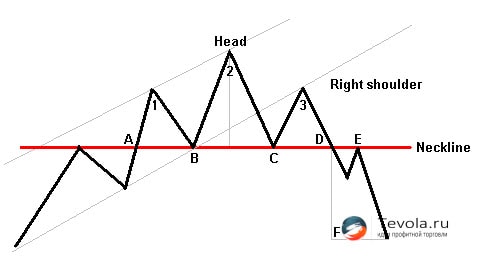

Изображение выше представляет собой эскиз модели Голова и плечи. Вершины в (1), (2) и (3) создают три важные точки:

- Точка (1) соответствует первому плечу.

- Точка (2) является «головой» модели.

- Точка (3) соответствует второму плечу.

Обратите внимание, что на рисунке выше есть начальный бычий тренд. Затем формируется левое плечо, затем голова и, наконец, правое плечо.

Разберемся в ключевых особенностях паттерна, чтобы вы могли определять наиболее выгодные условия для торговли.

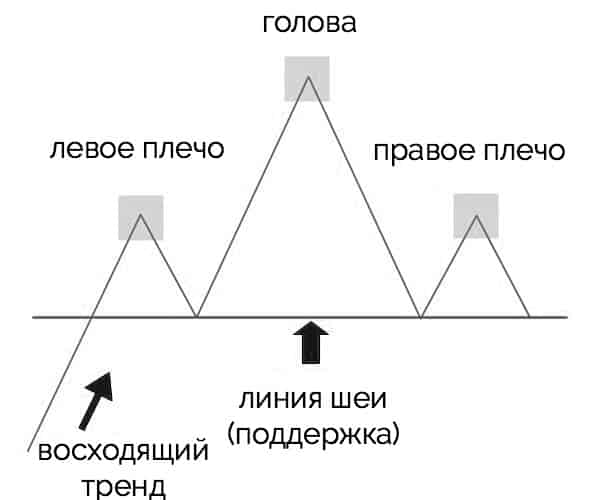

Как видно из рисунка выше, фигура Голова и плечи имеет пять ключевых свойств. В порядке появления это:

- Восходящий тренд.

- Левое плечо.

- Голова.

- Правое плечо.

- Линия шеи.

Обратите внимание, что линия шеи идет последней. Сначала это может показаться странным. Тем не менее сначала нам необходимо увидеть появление плеч и головы паттерна, прежде чем мы сможем идентифицировать линию шеи.

Восходящий тренд

Самая первая часть паттерна Голова и плечи — это восходящий тренд. Другими словами, длительное движение цены в определенную сторону, которое в конечном итоге подходит к концу. Как правило, чем дольше продолжается тренд, тем более вероятным становится его окончание.

Левое плечо

Цена движется вниз, и формируется откат. В этот момент мы получаем первые признаки формирования фигуры. На данный момент нельзя сказать, изменится ли рынок, потому что откаты происходят регулярно на трендовом рынке.

Голова

Теперь, когда сформировалось левое плечо, цена делает более высокий максимум, который формирует голову. На данный момент у нас есть левое плечо и голова. Шея также начинает обретать форму, но нам нужно дождаться появления правого плеча, прежде чем мы сможем нарисовать линию шеи.

Правое плечо

Правое плечо — это место, где все атрибуты паттерна сводятся воедино. Здесь мы видим очевидный признак того, что силы покупателей на исходе, и цена вскоре может развернуться. Как только сформировалось правое плечо, у нас появляется достаточно данных, чтобы нарисовать линию шеи. Однако фигура еще окончательно не завершена, поэтому лучше всего будет пока ее рассматривать как черновик, а не рабочий вариант.

Линия шеи

Когда у нас видны на графике голова и два плеча, мы можем нарисовать линию шеи. Этот уровень станет ключевым для нашего входа в рынок на пробой. Воспринимайте линию шеи как последнюю границу между покупателями и продавцами.

Почему формируется данная фигура?

Как я уже упоминал, формация Голова и плечи является разворотным паттерном. Таким образом, формирование представляет собой потерю веры покупателей в преобладающую тенденцию. Правое плечо на графике, которое ниже головы, дает трейдеру некоторые важные подсказки. Эта убывающая вершина на графике представляет собой замедление тренда, что может привести к его развороту.

Любое движение цены на графике несет в себе определенное сообщение. Некоторые сообщения легче прочесть по сравнению с другими, однако всегда мы можем получить какую-либо информацию с помощью прайс экшен.

Что касается модели Голова и плечи, нужная информация заключается в том, что силы покупателей на исходе, и нам следует подготовиться к потенциальному развороту рынка.

Структура цены заставляет рынок изменить свое направление. Происходит перераспределение покупателей и продавцов. Возникший паттерн — это результат данного процесса.

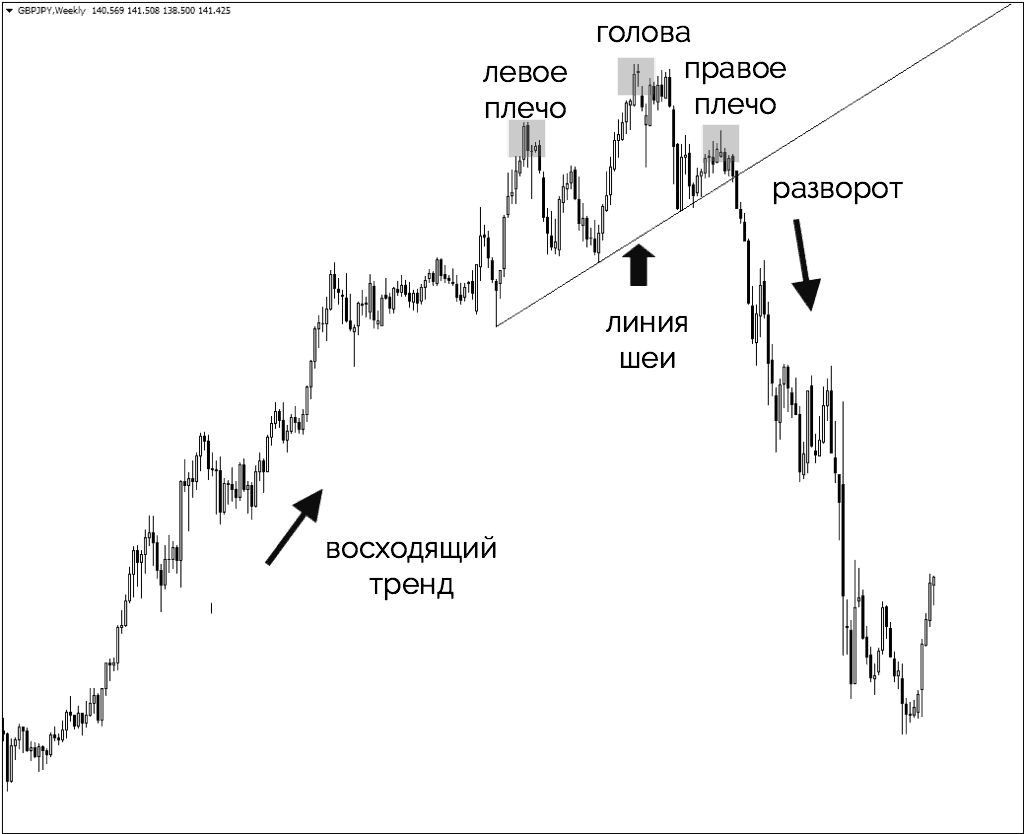

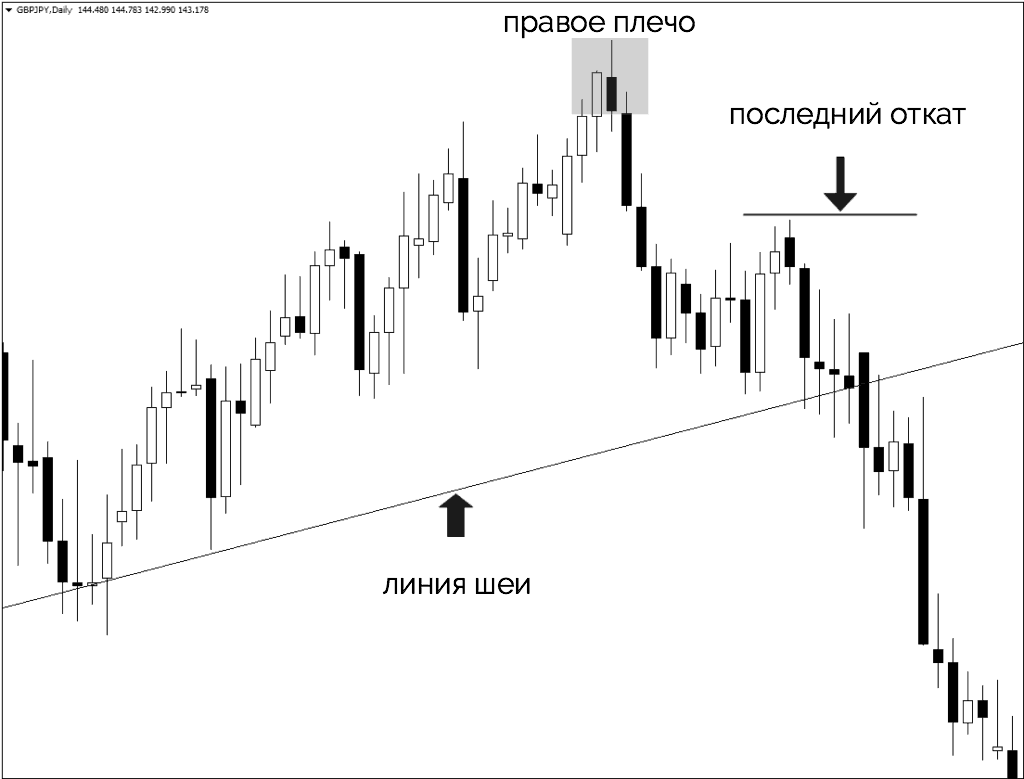

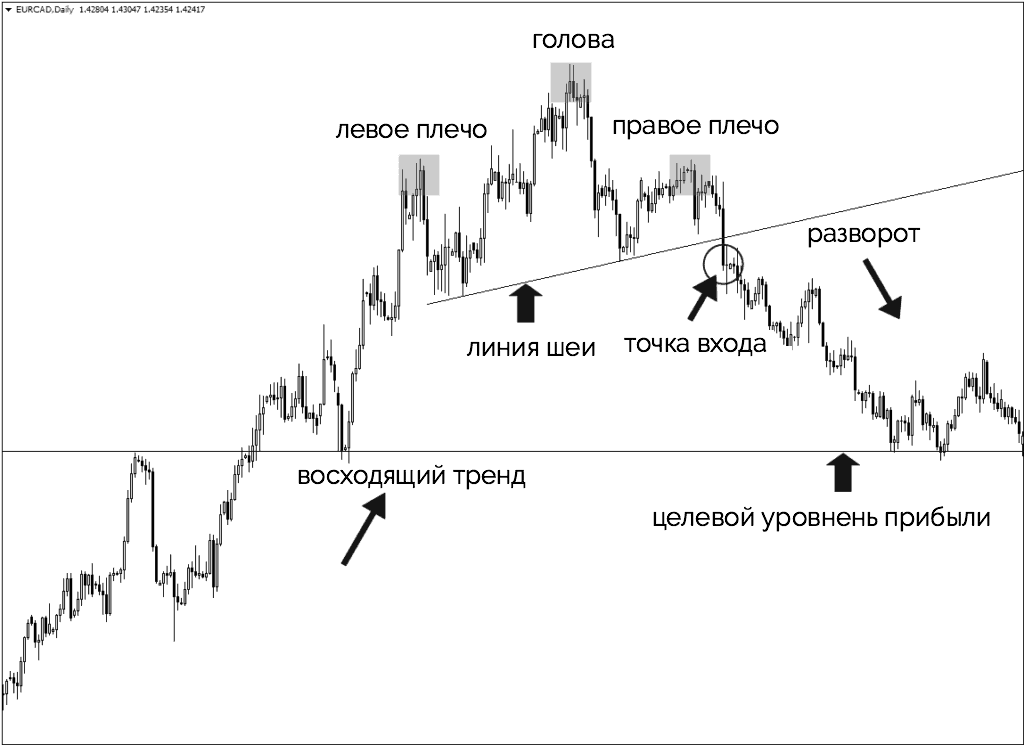

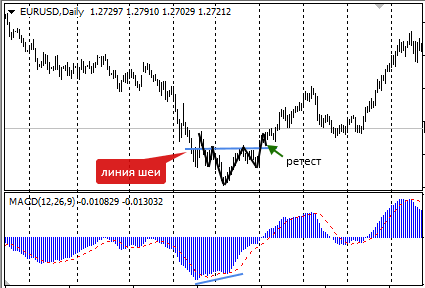

Давайте посмотрим на следующий график:

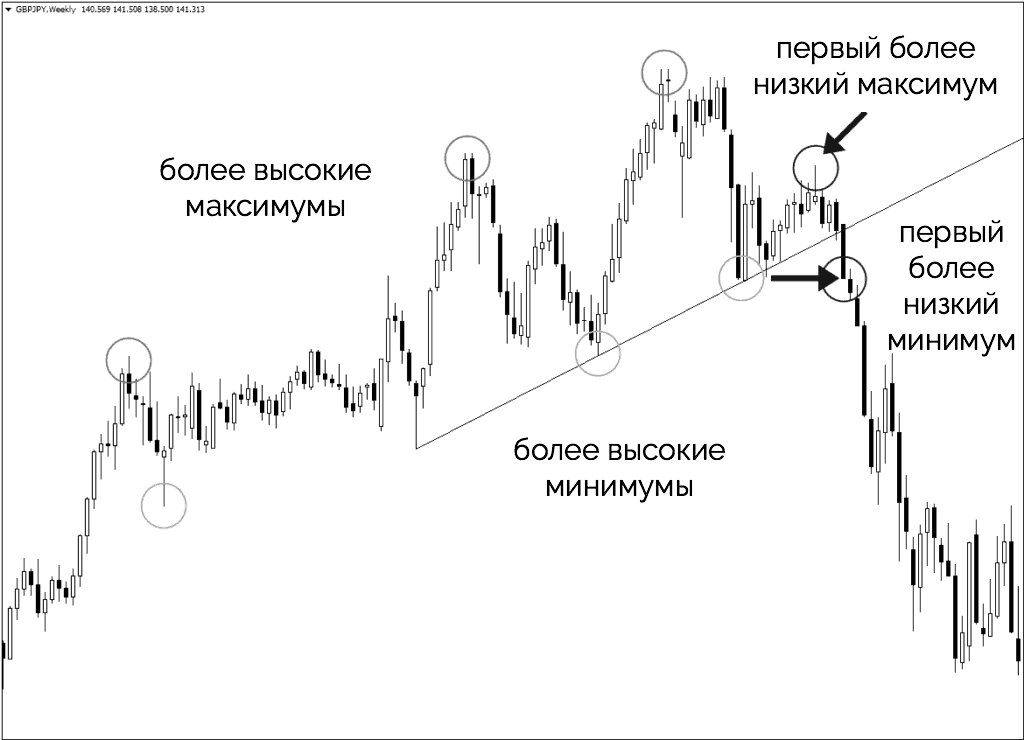

Обратите внимание, что после преодоления более высокого максимума (голова) и последующего отката, покупатели не смогли снова протолкнуть цену выше головы. Это в конечном итоге сформировало правое плечо.

Явным признаком надвигающегося изменения тренда является смена последовательно повышающихся максимумов и минимумов. Тем не менее текущий тренд технически не нарушается, пока мы не увидим более низкий максимум и более низкий минимум.

Паттерн Голова и плечи работает именно из-за смены ценовой структуры восходящего тренда. Поэтому всегда наблюдайте за чередой максимумов и минимумов движения цены.

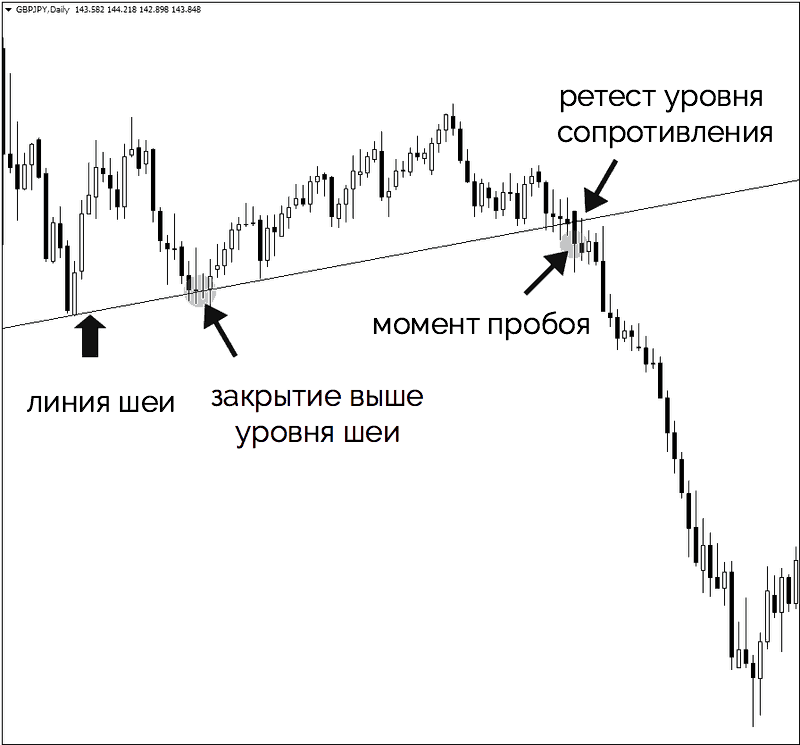

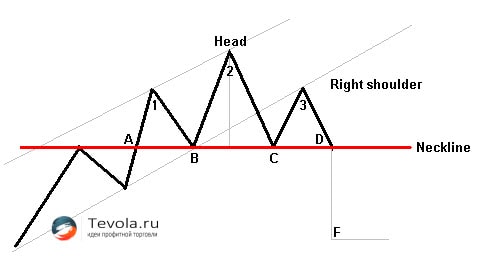

Важно помнить, что фигура Голова и плечи подтверждается только после пробоя линии шеи. Под пробоем я понимаю закрытие цены ниже уровня.

Распространенной ошибкой среди трейдеров является предположение, что паттерн можно считать завершенным, когда формируется правое плечо. На самом деле, он является завершенным только тогда, когда цена закрывается ниже линии шеи.

Давайте детально рассмотрим момент пробоя:

Обратите внимание, что для подтверждения пробоя потребовалось закрытие цены ниже уровня шеи. Хотя до этого были несколько свечей, которые были близки к пробою, они фактически не закрывались ниже уровня.

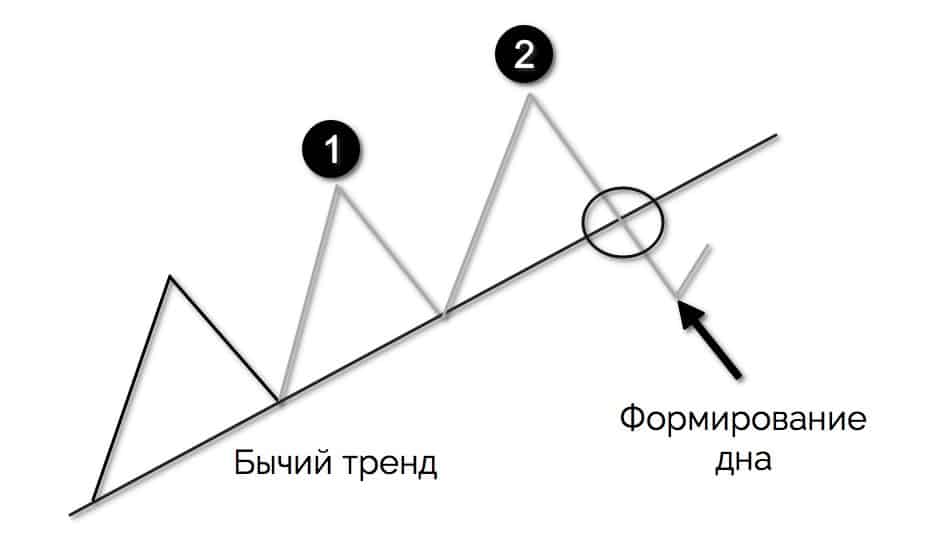

Особенности формирования паттерна

Первый важный признак появления разворотного паттерна «Голова и плечи» состоит из появления дна после формирования головы. Если у вас есть и тренд, формирование дна, скорее всего, приведет к замедлению его интенсивности. Во многих случаях это также создает предпосылку для последующего пробоя линии тренда.

Это первый признак появления на графике паттерна Голова и плечи. У нас есть две вершины, которые растут и соответствуют бычьему тренду. Однако дно, созданное после формирования головы, ломает линию тренда. Это указывает на то, что бычий импульс замедляется.

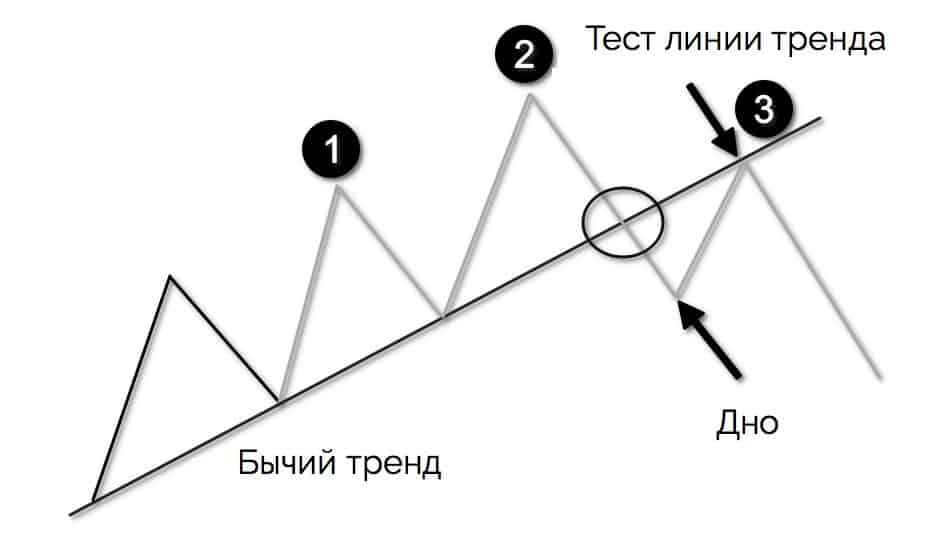

После того как завершается формирование голова, мы можем ожидать появление третьей вершины, которая будет ниже, чем голова. Иногда, во время формирования правого плеча, цена может протестировать уже сломанную линию тренда в качестве сопротивления.

Появление третьей вершины на графике означает полное формирование модели Голова и плечи.

Шея считается самым важным компонентом в торговле паттерном. Причина этого заключается в том, что линия шеи выступает в качестве триггера для входа в рынок. Чтобы нарисовать линию шеи, вам нужно найти два основания — дно непосредственно перед формированием головы и дно сразу после формирования головы. Затем вы должны соединить эти две точки одной линией.

Важно отметить, что эта линия может быть горизонтальной или наклонной.

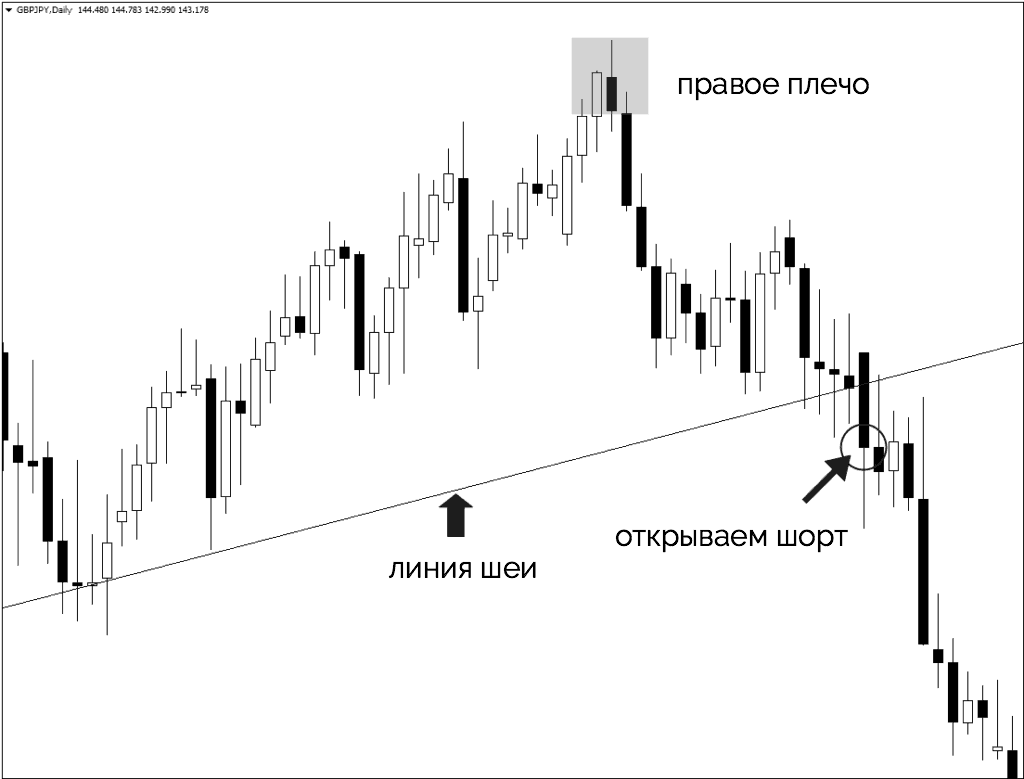

Как входить на пробой линии шеи?

Пробой линии шеи — это сигнал, который нужен нам для открытия сделки. Чтобы получить действительный пробой фигуры Голова и плечи, нам нужно увидеть, как цена пробивает линию шеи.

Существуют две техники входа на пробой.

Метод №1

Можно использовать стоп-ордер для размещения короткой позиции чуть ниже линии шеи. Обратите внимание, что те, кто использует данный метод, не ждут закрытия цены ниже линии шеи. Проблема с этим подходом состоит в том, что вы подвергаете себя риску ложного пробоя.

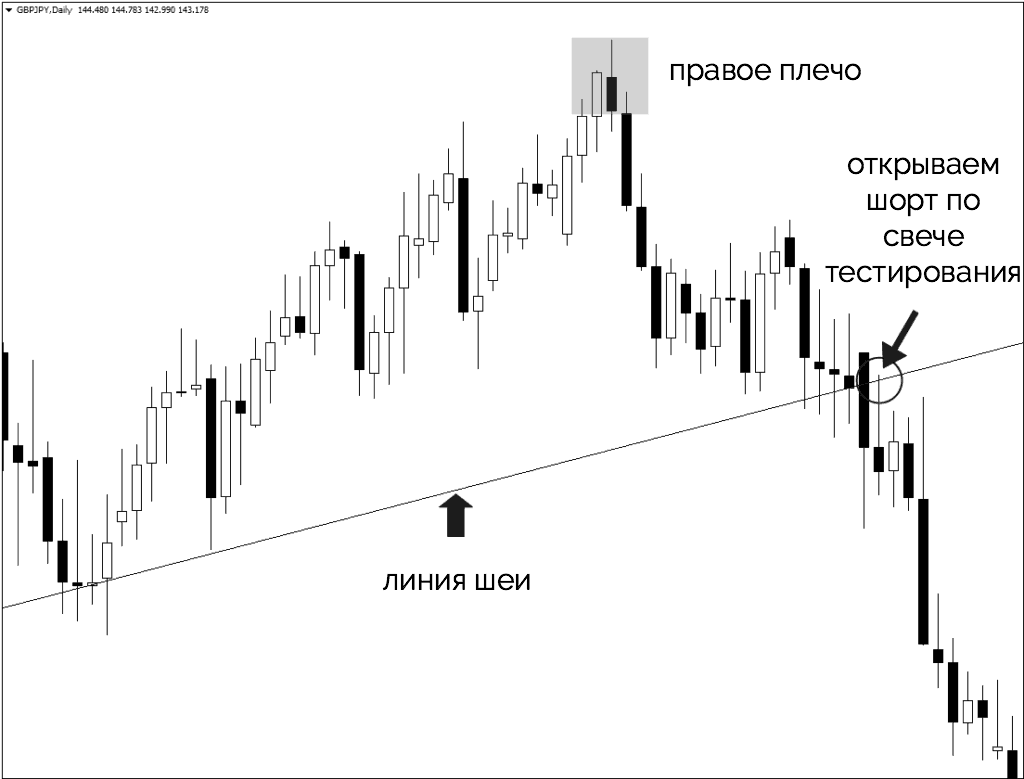

Метод №2

Второй метод предполагает дождаться повторного тестирования линии шеи, и только тогда входить в рынок.

При втором методе входа мы ожидаем повторного тестирования линии шеи в качестве уровня сопротивления.

Это позволяет нам:

- Получить дополнительное подтверждение недавнему пробою.

- Получить более выгодное соотношение риска к прибыли.

Именно из-за этих факторов я почти всегда предпочитаю второй метод.

Однако в данном случае существует вероятность пропустить точку входа, если цена продолжит свое нисходящее движение без отката. Тогда мы можем входить в рынок на первом откате. Просто подождите, пока он произойдет.

Лучшие откаты происходят на маленьких свечах. Но что делать, если свечи очень большие, и откат случается гораздо сильнее, чем вы ожидаете? Не все еще потеряно, потому что вы можете использовать технику ретеста линии шеи для входа в сделку, а стоп-лосс выставить в размере ATR свечи отката.

Метод №3

Также можно ускорить вход в сделку по фигуре голова и плечи еще до того, как она сформируется. Это даст нам еще лучшее соотношение прибыли к убытку.

Подождите, пока рынок сформирует левое плечо и голову. После того, как рынок снова пошел наверх и начало формироваться правое плечо входите в сделку на первых признаках разворот рынка вниз. Вы можете использовать пин-бары или патерн поглощения для входа. А стоп-лосс выставить в размере 1 ATR.

Метод №4

Если вы хотите найти самую высокую вероятность торговой настройки головы и плечи, вы должны использовать несколько таймфреймов. Более высокий таймфрейм должен находится в нисходящем тренде. Фигура прислоняется к линии сопротивления.

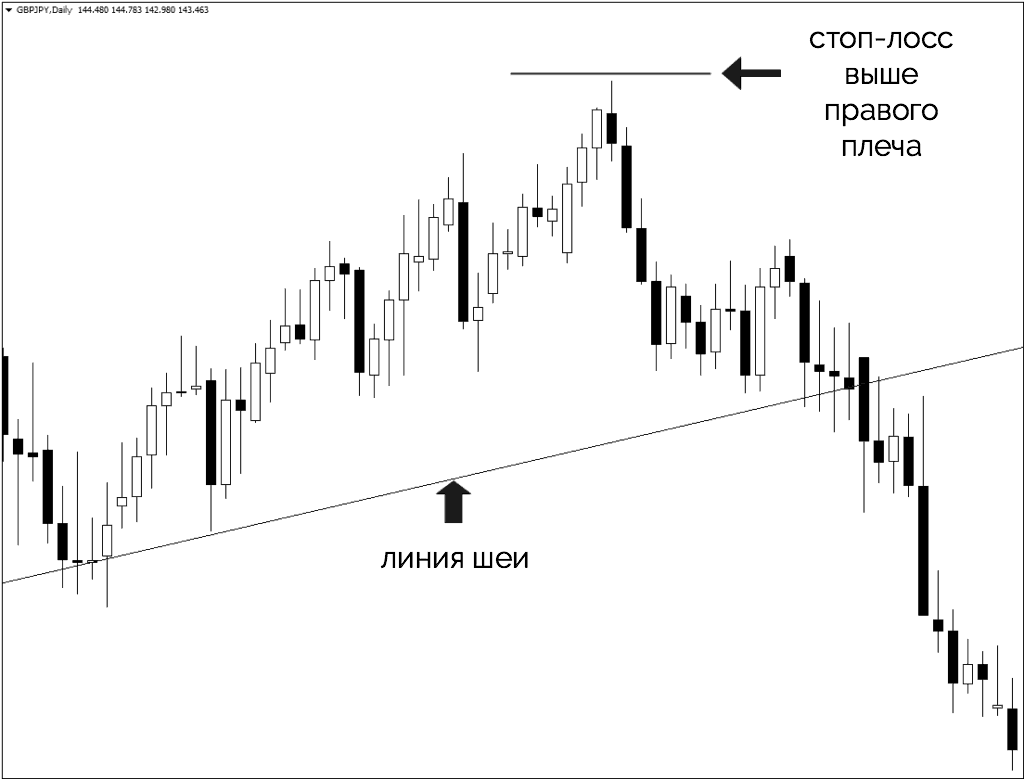

Постановка стоп-лосса

Существует несколько вариантов размещения стоп-лосса. Некоторые трейдеры предпочитают ставить стоп выше правого плеча, тогда как другие выбирают более агрессивное размещение. Поэтому вы должны выбрать тот способ, который будет наиболее подходящим для вашего стиля торговли.

Рассмотрим три способа размещения по стоп-лосса.

Способ №1

Размещаем стоп-лосс выше уровня правого плеча.

В этом случае мы оставляем достаточно свободного места между нашей точкой входа и стопом. Однако это вовсе не обязательно. Я бы даже сказал, что это приносит больше вреда, чем пользы. Стоп-лосс, размещенный над правым плечом, является чрезмерным.

Способ №2

Это предпочтительный для меня вариант размещения стоп-лосса, когда стоп размещается выше уровня последнего отката.

В данном случае размер стоп-лосса значительно сокращается.

Вы всегда можете использовать более плотный стоп-лосс, поскольку все зависит от вашего стиля торговли. Однако помните, что чем ближе будет размещен стоп-лосс к точке входа, тем выше вероятность преждевременного выхода из позиции.

Способ №3

В этом способе мы закрываем позицию, когда цена закрывается выше линии шеи после того, как было зафиксировано закрытие ниже нее. Это означает, что модель не действительна, и продавцы больше не контролируют ситуацию.

Как фиксировать прибыль?

Знание того, когда правильно забирать прибыль является одним из самых сложных аспектов в трейдинге. Когда дело доходит до фигуры Голова и плечи, существует несколько способов фиксирования прибыли.

Подход №1

Первый и более консервативный подход состоит в том, чтобы забирать прибыль на ближайшем ключевом уровне поддержки, значимой области на графике, где может произойти сильный отскок цены. Однако не забывайте обращать внимание на благоприятное соотношение риска к прибыли. То есть ближайший уровень поддержки должен быть размещен на достаточном расстоянии.

Подход №2

Второй и более агрессивный подход заключается в использовании измерений расстояния движения цены.

Когда вы используете этот метод, вы измеряете высоту всей фигуры. Таким образом, независимо от ситуации, у вас всегда будет определенная цель по фиксакции прибыли.

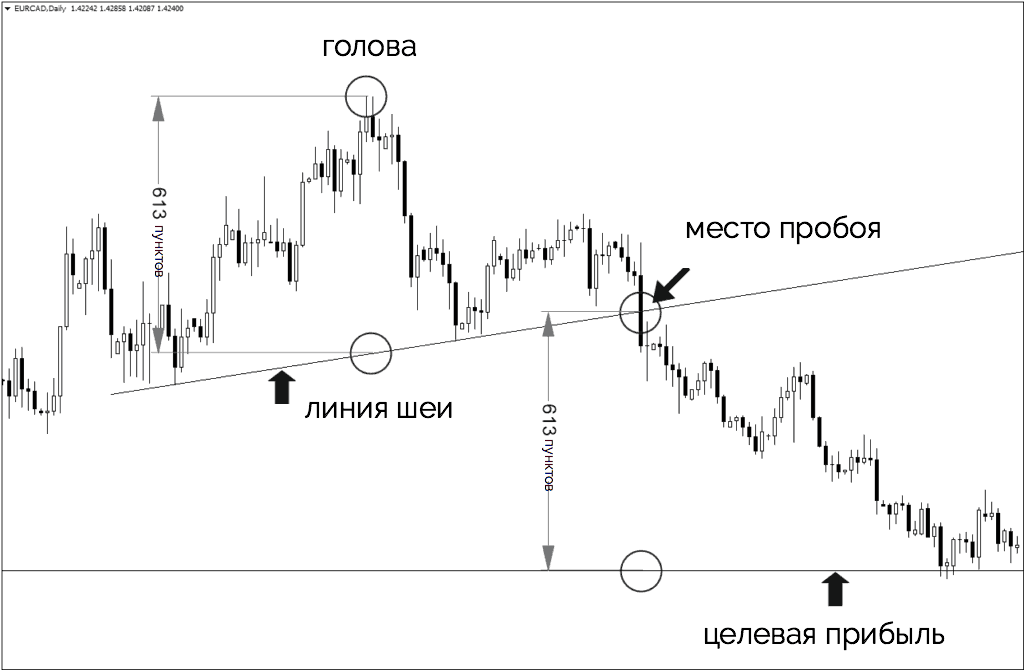

Для этого нам потребуется измерить расстояние от головы до уровня шеи, а затем отложить это же расстояние от точки пробоя.

Хотя измеряемые цели могут быть чрезвычайно точными, они редко бывают идеальными. Поэтому для большей уверенности рассматривайте их просто как области, и всегда обращайте внимание на ближайший уровень поддержки.

Подход №3

Вы можете использовать технику трейлинг-стопа и передвигать стоп по 20-периодной скользящей средней. Это означает, что вы прекратите торговлю только в том случае, если рынок закрывается выше 20MA.

Подход №4

Также вы можете внимательно наблюдать за ценой и при первых попытках зарождающейся консолидации или сильного отката выходить из сделки.

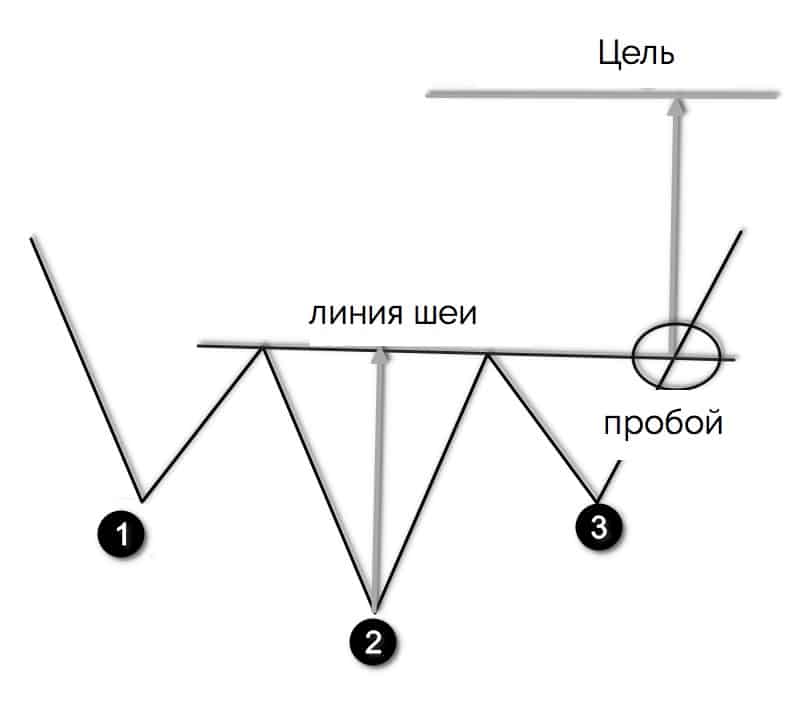

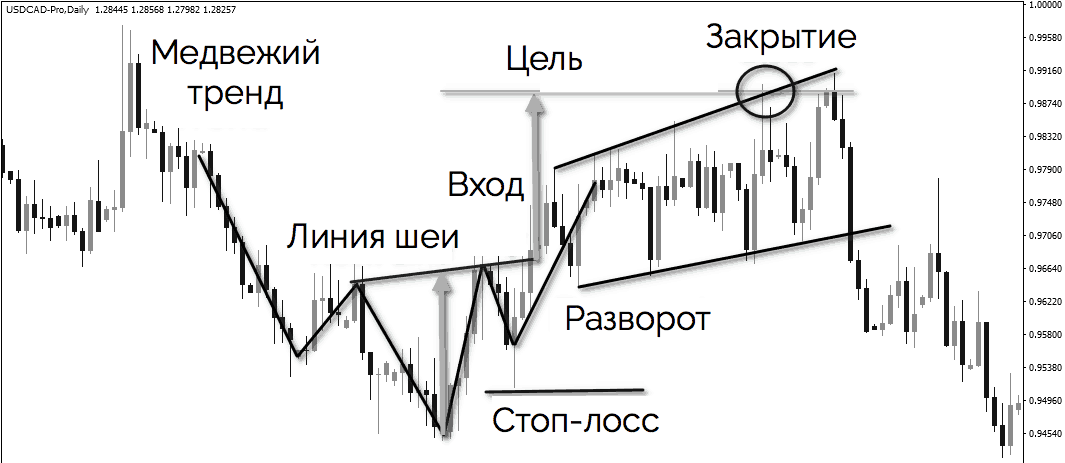

Перевернутая фигура Голова и плечи

У модели Голова и Плечи есть свой эквивалент — это перевернутая модель «Голова и плечи». Она формируется во время медвежьего тренда, и это означает, что существующая медвежья тенденция, скорее всего, развернутся.

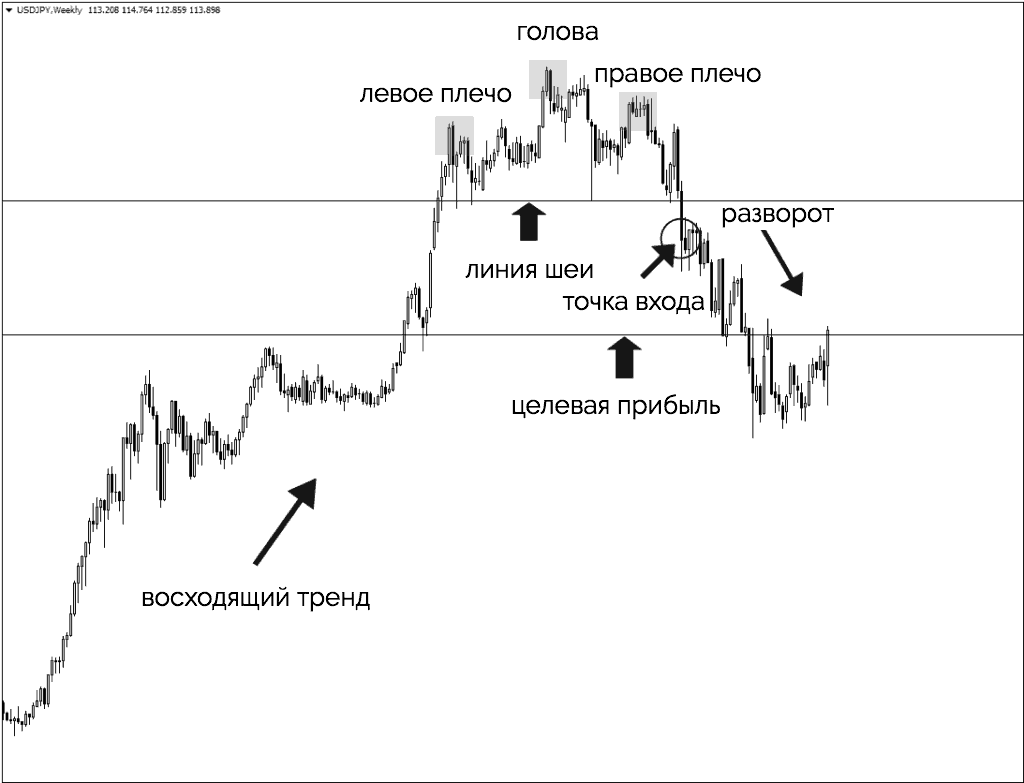

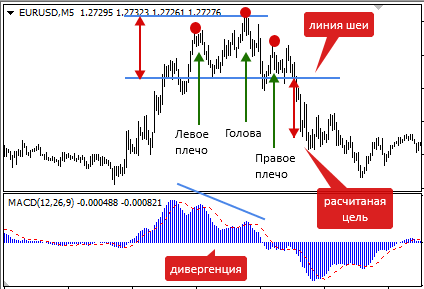

Несколько примеров фигуры Голова и плечи

Вот еще пара примеров данной паттерна. Обязательно обратите внимание, что каждый раз ценовая структура формируется уникально, однако все равно в ней присутствуют все необходимые элементы.

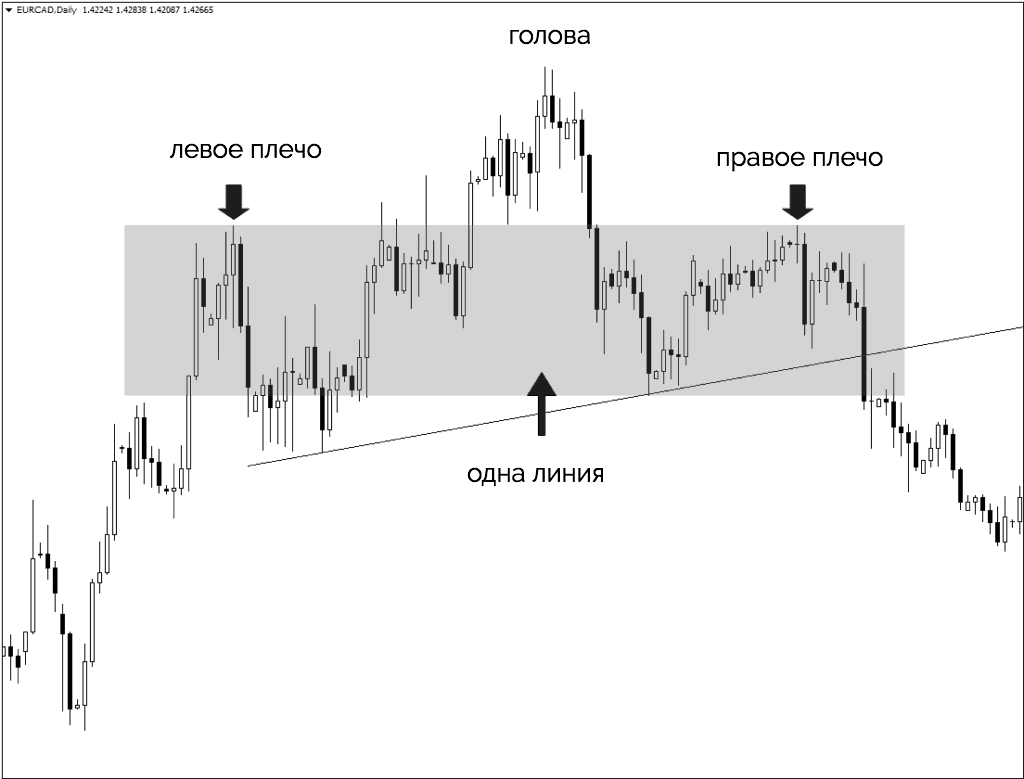

В последнем примере линия шеи редко выглядит как горизонтальный уровень, хотя чаще всего она будет наклонной.

Ключевые правила

К этому моменту мы уже знакомы с фигурой Голова и плечи. Мы знаем, как правильно входить в рынок, где ставить стоп-лосс и как забирать прибыль. Однако существуют несколько ключевых правил, которых необходимо придерживаться при торговле по данному паттерну.

Паттерн должен формироваться только после восходящего тренда

Это правило говорит само за себя. Внимательно посмотрите на график. Слева должно обязательно присутствовать пустое пространство.

Плечи не должны располагаться выше головы

Вы не можете поднять свои плечи над головой, верно? То же самое относится и к данному паттерну. Голова всегда должна выступать над левым и правым плечом. И хотя не существует точных правил для минимального расстояния между ними, это должно быть очевидно с первого взгляда.

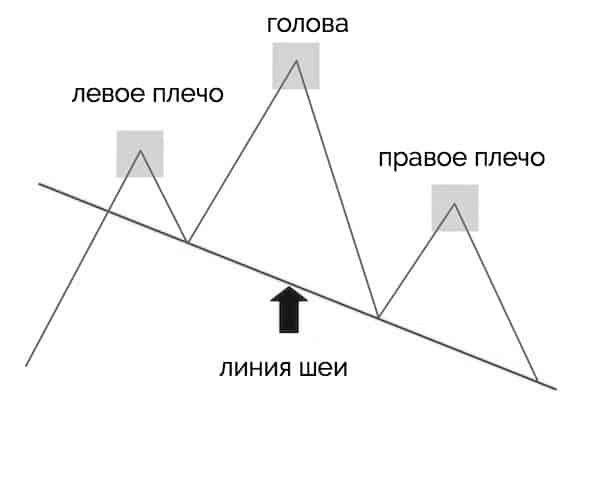

Наклон линии шеи должен быть горизонтальным или восходящим, но не нисходящим

Если вы найдете голову и плечи, где линия шеи движется от верхнего левого угла к нижнему правому, такая фигура считается ненадежной. К примеру:

И хотя вы все еще можете увидеть разворот, шансы в данном случае будут не в вашу пользу.

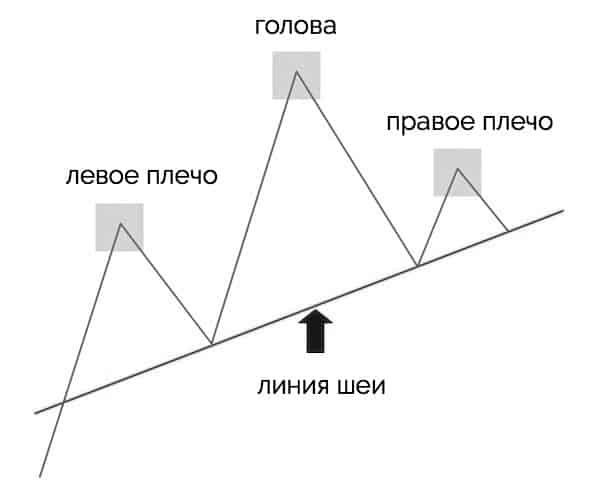

Поэтому вам нужно видеть только такой шаблон:

Обратите внимание, что линия шеи движется от левого нижнего угла к правому верхнему. Это говорит о правильной структуре данной фигуры.

По моему опыту, чем круче угол наклона шеи, тем более агрессивным будет последующий пробой и разворот.

Плечи должны формироваться в границах одной горизонтальной области

График ниже хорошо иллюстрирует данное правило:

Однако левое и правое плечо в некоторой степени могут выходить за границы горизонтального диапазона.

Какая именно фигура голова и плечи наиболее надежная?

Насколько надежен данный паттерн и когда можно входить по нему в сделку? Не все сетапы по данной формации подходят для торговли. Есть две вещи, на которые вы должны обратить внимание: структура рынка и продолжительность формирования фигуры на графике.

Если рынок находится в сильном восходящем тренде, маловероятно, что небольшая фигура может изменить ход цены. Вместо этого рынок, скорее всего, будет продолжать расти.

Голова и плечи, которая формируется на протяжении 200 дней будет более значительна, чем та же фигура, которая образовалась всего 20 дней. Потому что, если рынок сломает 200-дневную линию шеи, большое количество трейдеров попадет в ловушку открытой позиции на покупку и их выход из сделок увеличит давление на цену, которая будет падать вниз. Поэтому если вы хотите найти надежные торговые возможности по данной фигуре, вы должны обратить внимание на структуру рынка и продолжительность формирования ее на графике.

Придерживайтесь дневных и недельных графиков

Фигура Голова и плечи показывает лучшие результаты на дневных и недельных таймфреймах. Хотя вы можете торговать данный паттерн на 1-часовом или 4-часовом графике, вы рискуете получить убытки из-за множества ложных моделей.

Примеры торговли

Давайте разберем несколько примеров торговли паттерном в рамках технического анализа.

График начинается с бычьего тренда. По мере движения цены фомируется фигура Голова и плечи. Как только мы определили данную модель, нарисуем линию шеи. Это горизонтальная линия на графике. Короткая позиция может быть открыта, когда свеча закрывается ниже данной линии. Кроме того, стоп-лосс должен быть размещен над вторым плечом, как показано на рисунке. Минимальная цель равна размеру паттерна, как мы обсуждали ранее.

Как видите, цена входит в медвежий тренд после подтверждения модели. Далее цена достигает минимального уровня потенциала паттерна. В этот момент вы можете либо закрыть всю свою позицию, либо принять решение оставить ее открытой, чтобы попытаться получить дополнительный импульс от сделки. В данном примере мы закрываем позицию, когда цена закрывается выше нисходящей линии тренда.

Мы видим линию шеи, которая проходит через два основания. Короткая сделка может быть открыта, когда цена совершает пробой линию шеи. Стоп-лосс может быть размещен над вторым плечом, как показано на рисунке. Затем необходимо измерить размер паттерна, чтобы получить минимальное потенциальное движение цены.

Ценовое действие входит в сильный медвежий тренд после пробоя. Данная сделка может быть продолжена, пока цена не совершит пробой линии тренда в бычьем направлении.

Обратите внимание, что паттерн возникает после медвежьего тренда, когда направление рынка меняется. На этот раз линия шеи соединяет верх, а не низ, потому что паттерн перевернут. Стоп-лосс может быть размещен под вторым плечом, которое формирует модель.

Цена начинает расти после пробоя. Тем не менее, рост не очень резкий и показывает колебания цен. Линии на графике показывают, что повышение цены напоминает консолидацию в форме восходящего расширяющегося треугольника. Этот тип треугольника имеет сильный разворотный потенциал. Следовательно, лучшим вариантом в данном случае будет закрытие сделки сразу после достижения минимальной цели перевернутого паттерна Голова и плечи.

Заключение

Есть много разных способов торговли разворотных паттернов, но немногие из них показывают такую же стабильную прибыль, как фигура Голова и плечи. Однако не следует вслепую торговать данную формацию. Старайтесь понимать движение цены, и замечать смещение баланса сил от покупателей к продавцам. Следуйте приведенным выше рекомендациям, и вы окажитесь на пути к достижению постоянной прибыли.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Паттерн получивший название «Голова и плечи», является шаблоном разворота, и его можно использовать для входа в «медвежью» позицию после «бычьего» тренда. Он состоит из 3 вершин, максимальная из которых находится посередине и называется головой. Шея — это линия, соединяющая две точки. Высота последней вершины может быть выше первой, но не выше головы. Иными словами, цена пыталась достичь более высокого максимума, но не смогла. Чем ближе 2 внешние вершины к одной и той же цене, тем более точен паттерн.

Если цена нарушает линию шеи и спускается ниже нее, значит паттерн завершился. Консервативные трейдеры могут искать дополнительное подтверждение. Цель можно оценить путем измерения высоты паттерна (от шеи до головы) и её проекции вниз. Общие уровни остановки находятся выше линии шеи или над правым плечом. Перевернутый паттерн «Голова и плечи» является бычьей версией этого шаблона, который формируется после нисходящего тренда. На TradingView есть удобный инструмент рисования, который позволяет визуально идентифицировать этот паттерн на графике.

Всем привет, на связи Александр Норкин, автор сайта Tevola.ru. Технический анализ, включает в себя миллион подсказок, что на рынке происходит, и как ту или иную модель интерпретировать. Наша задача очень простая, найти эти модели, изучить и торговать по ним, получая свои денежки.

Японский анализ так же упоминает про подобные модели и обзывает их:

- Три будды — медвежий паттерн;

- Три реки — бычий паттерн.

Фигура Голова и Плечи технического анализа и ее антипод Перевернутая голова и плечи, является одной из самых известных разворотных моделей, входящих в эту группу. Но не стоит переоценивать фигуру, так не смотря на свою классичность, формирование модели имеет свои тонкости, о которых буду рассказывать ниже.

Описание фигуры Голова и Плечи технического анализа

Как уже было сказано выше, графическая фигура технического анализа существует в двух вариациях:

- Бычья разворотная фигура: Голова и плечи;

- Медвежья разворотная фигура: Перевернутая голова и плечи (реверсивная) (обратная).

Обязательно стоит отметить, что «родственные» фигуры разворота тренда Двойная вершина и Тройная вершина являются частными случаями рассматриваемого паттерна. Подробная информация о паттернах Двойная вершина и Тройная вершина, находится здесь.

Фигура голова и плечи свидетельствует о развороте текущего тренда.

Паттерн состоит из левого и правого плеча, и возвышающейся над ними головы. Линия шеи, являет собой поддержку и служит точкой отсчета предполагаемого движения.

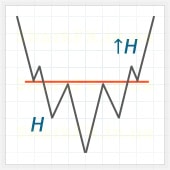

Считается, если рассчитать расстояние от линии шеи до Hi головы, а затем отложить этот отрезок от точки пробоя линии шеи, то отмеченный уровень будет являться минимальным ходом движения цены.

Несмотря на то, что фигура является классической, ее построение является довольно условным. Имеется ввиду, что несколько разных трейдеров могут строить одну и тот же фигуру немного по-разному, в зависимости от выбранного таймфрейма и своего понимания механизмов валютного рынка Форекс. При этом каждый будет по-своему прав.

Тем не менее, существуют базовые правила, а также особенности определения и торговли по фигуре разворота тренда Голова и плечи на Форекс.

Построение паттерна Голова с плечами на графике

Обязательным условием для формирования модели разворота тренда, является продолжительный восходящий тренд. Паттерн представляет собою три последовательных пика, средний из которых выше двух остальных, а основания пиков расположены на одной линии, которая является уровнем поддержки. Эту линию принято называть линией шеи или neck line (от англ. neck line – линия шеи).

Построение паттерна Перевернутая голова с плечами на графике

Фигура Перевернутая голова и плечи технического анализа формируется после затяжного нисходящего тренда. Все остальные параметры идентичны.

Основные характеристики фигур Голова и плечи и обратной модели

- Самым важным условием для медвежьего паттерна является наличие устойчивого up тренда, для зеркальной, бычьей модели, устойчивого down тренда.

- В техническом анализе принято считать, чем красивее нарисована фигура, тем больше вероятность ее отработки.

- Паттерн считается сформированным, как только цена пробьет линию шеи. В противном случае фигура может оказаться ложной и будет называться собака Баскервилей.

- В идеале, фигура должна быть синхронной, но существуют варианты при которых плечи располагаются на разных уровнях, а линия шеи направлена вверх или вниз, в зависимости от фигуры.

- Старожилы трейдинга утверждают, что чем старше таймфрейм, тем лучше отработка фигуры. Не буду отрицать этого факта, хотя ниже в статье приведу примеры отработки аналогичных комбинаций на младших таймфреймах.

- Если используете объемы, обращайте особое внимание на Volumes. Левое плечо и максимум головы, должны показывать дивергенцию, которая подсказывает об отсутствии интереса к дальнейшим покупкам.

- Согласно классическому правилу технического анализа, после пробития линии шеи цена пройдет путь, равный высоте головы.

Торговая идея по паттернам Голова и Плечи на Форекс

Почему назвал раздел именно «Торговая идея». Все дело в том, что при помощи данного разворотного паттерна, трейдеры торгуют уже давно и имеется классические параметры торговли.

Разработанной конкретно торговой стратегии, я пока что не встречал, а посему, дам классическое описание работы по паттерну, а ваша задача изучить, понять принцип и, самостоятельно, прикрутить к своей стратегии.

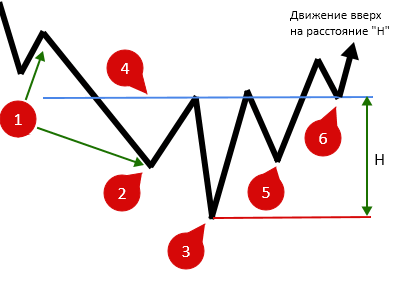

На рисунке выше, представлено схематическое изображение бычьей фигуры разворота. Обратите внимание, цифрами 2 и 5 обозначены правое и левое плечо, цифрой 3, отмечена голова.

Теперь включаем воображение и представляем, что с левой стороны, было сильнейшее движение вниз и длится оно продолжительное время.

Причины формирования паттерна Голова и Плечи

Точка №1. Область, в которой начинается формирование модели.

На протяжении продолжительного падения, толпа трейдеров сливали свои депозиты, пытаясь поймать самое донышко, постоянными покупками. Рано или поздно, толпа должна была одуматься и поверить в нисходящий тренд.

Это происходит в области обозначенной цифрой 1. В этом отрезке, трейдеры начинают задумываться: «А в ту ли сторону я торгую?» и придя к выводу, что тренд длится уже 2 месяца, решаются присоединиться к нисходящему движению и именно по этой причине, движение становится вялым, медленным и очень часто все это происходит вблизи предыдущих, значимых пиков.

Точка №2. Формирование левого плеча.

На данном этапе, очень часто, цена отскакивает от предыдущего уровня поддержки, провоцируя оставшихся трейдеров, верящие в свою правоту, продолжить подкупать. Цена начинает двигаться выше, и здесь выходят очень важные новости…

Точка №3. Формирование головы.

Обратите внимание, на сколько крутой угол, цена практически камнем летит вниз. Делается это для паники. Все переметнувшиеся продавцы в сторону покупателей, во время такого падения, опять поменяют мнение и решат: «Что ж я делаю, тренд начал валиться вниз с большей силой» и продаст. В отличии от рыночного мяса, на этих продажах «крупняк» постарается открыть свои основные покупки.

Точка №4. Линия шеи.

Линия шеи формируется у предыдущего уровня сопротивления. Трейдеры продавцы, тоже видят данное сопротивление, и как только цена отскочит от него вниз, начнут усредняться новыми продажами. На некоторое время цена опуститься, но лишь для завлечения продавцов, а не для того, чтобы они успели выскочить из шортовых позиций.

Точка №5. Правое плечо.

Очень часто, плечи находятся на одном уровне. Более опытные трейдеры, анализируют картину и просчитывают на перед, что может быть и что сейчас происходит. В точке 5, профи начинаю потихоньку закупаться.

Почему потихоньку? Да потому что, на рынке ничего нет на 100%, рынок может на раз два переломать все и цена пойдет ниже. Чтобы избежать подобных, ненужных стопов, профи начинают закупаться по чуть чуть, что называется для проверки своих мыслей.

Точка №6. Ретест линии шеи.

Подтверждением фигуры голова и плечи, является пробой линии шеи. Получив подобный сигнал, трейдеры уже должны знать, что перед ними, разворотная модель и нужно искать вход в позицию.

Идеальный вход в лонг на фигуре Голова и Плечи

Как вы уже догадались, идеальный вход в позицию по модели ГиП, является правое плечо (точка 5), но это место опасно и не до конца ясно тали это модель или мы все напридумывали себе.

Поэтому, многие советуют не торопиться и подождать пробой линии шеи. В связи с этим, предусмотрено 3 точки для входа в позицию:

- Агрессивный способ;

- Стандартный способ;

- Консервативный способ.

Агрессивный способ входа по паттерну Голова и плечи

Самым агрессивным способом входа по паттерну Голова и плечи технического анализа на Форекс, является точка 3, отмеченная на рисунке ниже и являющаяся вершиной правого плеча.

Агрессивность заключается в том, что в этот момент, хоть и есть основания, но не совсем истинное ли это место для разворота, или очередная замануха. К плюсам, пожалуй, можно отнести совокупность факторов для нисходящего движения, поддерживаемое небольшим стопом.

Стандартный способ входа по паттерну Голова и плечи

Стандартный способ лишает куска прибыли, но увеличивает шансы не получить стоп. Получив сопротивление от уровня левого плеча, трейдер имеет больше оснований для открытия продажи, но все еще остаются шансы слома фигуры, в случае удержания поддержки на линии шеи.

Здесь к плюсам отнесем меньший риск, а к минусам, увеличившийся стоп, который нужно ставить за уровень головы.

Консервативный способ входа по паттерну Голова и плечи

Консерваторы будут ждать явного развития ситуацию. Пробой линии шеи, будет означать о явном намерении медведей, развернуть рынок. Дождавшись совокупности всех факторов, консерваторы будут открывать продажу на ретесте линии шеи, со стопом выше правого плеча.

В этом случае к плюсам следует отнести огромное подтверждающее количество медвежьих сигналов, а к минусам, уменьшившейся тейк.

Усиливающие факторы для фигуры Голова и Плечи

Самым важным усиливающим фактором, который встречается на графиках, являются дивергенция / конвергенция (что это такое, подробно описал здесь). С их помощью, трейдер видит, что хай/лоу обновляются, а индикатор показывает слабость. Этот факт увеличивает значимость модели.

Обращайте внимание, чтобы в случае с медвежьей моделью, линия шеи была наклонена вниз или по крайней мере располагалось горизонтально, в случае с бычьей моделью, линия шеи должна быть наклонена вверх или располагаться горизонтально.

К заметкам отнесу тот факт, что в статье сказал, тренд должен быть очень сильным. Запомните, на рынке, все приблизительно и относительно. Искомую модель можно искать как на дневных графиках, так и на 5-ых, а где вы видели на 5-ке сильные тренды. Конечно нет, а посему, имелось ввиду, чтобы зрительно было видно, что идет сильное движение.

В примере выше, специально привел пример с 5-ки и с дневного графика, и там и там работает замечательно.

Важно!!! Не ищите специально паттерн Голова и Плечи технического анализа на Форекс, вы его обязательно найдете, но в большинстве случае, это будет ошибочной находкой. Отфильтровывайте модели и оставляйте только те, которые подходят по выше описанным параметрам.

На этом у меня все. Надеюсь большая часть информации вами усвоена правильно и вы получили хороший фундамент для дальнейшего изучения разворотной модели.

Жду ваших комментариев. До новых статей и удачи всем нам в торговле!!!

+

- Голова и плечи как разворотный паттерн

- Психология в основе головы и плечей

- Измеряем ценовой ориентир

- Голова и плечи: арифметический или логарифмический график

- Барные графики, графики закрытия или линейные

- Голова и плечи: шея под наклоном

- Сложная голова плечам покоя не дает

- Голова и плечи: характеристики

- Обратная голова и плечи

- Голова и плечи: рыночные примеры

- Голова и плечи как паттерн продолжения

- Когда голова и плечи не работают

- Голова и плечи: подведем итоги

- Как определить, что голова и плечи может не сработать?

- Голова и плечи вверху

- Голова и плечи внизу

Голова и плечи, безусловно, один из самых известных паттернов в истории трейдинга. Он формируется как на вершине восходящих трендов и указывает на разворот, так и появляется в восходящем тренде как элемент его продолжения или консолидации.

Если сравнивать с другими паттернами, вроде треугольников, голова и плечи, статистически, является одним из наиболее крутых и эффективных (к слову сказать, в свое время «голову и плечи» в одной из научных работ анализировали даже специалисты ФРС и нашли там явное положительное мат. ожидание, прим. Бингуру).

Голова и плечи как разворотный паттерн

На рис. 7-1 показан типичный паттерн голова и плечи (далее ГиП). Оно состоит из финального движения цены (головы), разделенного двумя меньшими, и не всегда идентичными, «плечами». Если такие плечи обнаруживаются в тренде, тогда первое плечо становится предпоследним рывком на бычьем рынке, а правое — началом рынка медвежьего.

Голова же, сама собой, будет показывать финальный рост на бычьем рынке. Линия, что соединяет оба плеча, называется шея. Когда эта шея пробивается вниз, то паттерн считается завершенным, и пробой указывает на разворот всего тренда. Само-собой, что для разворота надо иметь… что разворачивать. Поэтому голова и плечи имеют значение лишь в ситуации, если до них был сильный восходящий тренд.

Здесь для рынка акций нам тоже пригодятся объемы (рис. 7-2). Обычно формирование левого плеча сопровождается повышенной активностью на рынке, которая усиливается по мере достижения вершины.

Если у левого плеча больше объемы, чем у головы, это отлично ложится на принцип, описанный в главе 5 — объем сопровождает цену. Но самое интересное в ГиП начинается с формированием правого плеча, которое всегда характеризуется существенно меньшими объемами, нежели плечо левое или голова. То есть, в идеальном варианте на формировании правого плеча объемы будут падать.

Впрочем, вы также найдете на графиках немало примеров, где объемы ведут себя иначе, нежели показаны выше, однако голова и плечи все равно будут «работать». Поэтому объемы это дополнительная информация. Если объем ведет себя так, как описано — прекрасно, это повышает вероятность успешной отработки. Если нет — это вовсе не значит, что ГиП окажется бесполезным. Кроме того, если вы заметили какую-то другую закономерность в поведении цены и объема по приближении к голове, это также можно использовать.

На рис. 7-1 выше также показано, как пробой линии шеи выдает сигнал о том, что предыдущая последовательность максимумов и минимумов вполне может выдать следующую серию. При этом правое плечо окажется первым нижним максимумом, а следующее за пробоем движение сформировало уже нижний минимум.

Психология в основе головы и плечей

Психологическая основа голова и плечей во многом зависит от рассматриваемого таймфрейма. Представим, что ГиП формируется на недельном графике после мощного восходящего тренда, который длился несколько месяцев или даже больше. В такой ситуации участники рынка психологически куда охотнее будут склоняться к продолжению тренда, чем если бы та же ГиП сформировалась на 10-минутном графике.

Не удивительно, что сигнал на падение цены, который даст ГиП на недельном графике будет в разы значимее. При этом паттерну для формирования понадобится существенно больше времени, в течении которого цена нарисует новый медвежий минимум с последующим откатом. Тем не менее есть универсальные принципы ГиП, что хорошо подходят вообще для любого таймфрейма. Разница, в сущности, лишь в том, что маленькие паттерны на внутридневных графиках — это такой себе небольшой намек, что рынком быстро забывается. А вот сильные многомесячные паттерны на месячных графиках, вот там все уже всерьез и надолго.

Давайте для примера разберемся, как все это выглядит на дневном графике. На рис. 7-1 левое плечо представляет собой завершение отличного тренда. На этом этапе психология рынка преимущественно бычья. Поэтому когда цена уходит в откат и падает с левого плеча, участники рынка будут ожидать, что тренд таки продолжится — что и произойдет.

В большинстве случаев рост цены, формирующий голову, весьма впечатляет. Поскольку цена растет и намекает на рост дальше, участники рынка на вершине головы чувствуют себя вполне удовлетворительно. Нередко объемы на «макушке» будут меньше, чем на левом плече. Это означает, что под капотом скрывается куда меньше покупательной способности, чем это было ранее.

Если же подключить осциллятор, он нередко покажет негативную дивергенцию между двумя трендами, дополнительно намекая, что у цены есть скрытые проблемки (дивергенциям у Принга посвящена отдельная книга, что называется «Martin Pring on Market Momentum», прим. Бингуру). При этом расхождение объема и осцилляторов станет не прямым сигналом на продажу, а предупреждением — цена уязвима к вероятному развороту тренда.

Когда же рост цены на голове завершается, цена падает к поддержке на предыдущем минимуме. На этой точке те покупатели, что упустили предыдущий шанс, получают возможность войти в рынок по низкой цене. Раз уж цена ранее выросла с этого уровня, почему бы ей не повторить это движение?

То же самое чувствуют и… продавцы, поэтому вовсе не торопятся на этом уровне продавать. Раз цена при взаимодействии с этим уровнем ранее реагировала ростом, с чего бы новому заходу быть другим? Однако, ой — на этот раз движение цены оказывается слабеньким. По мере роста цены объемы падают, следовательно, рост обусловлен нехваткой продавцов, а вовсе не супер-активностью покупателей.

Когда же продажи потихоньку нарастают, цена доходит до вершины правого плеча и начинает скользить вниз. На этом этапе участники рынка все еще ждут дальнейшего роста, они думают как — «подумаешь, это просто небольшой откатик, а затем цена будет расти дальше».

Однако, с технической точки зрения, рост цены на правом плече с падением объемов — сугубо медвежий сигнал. Ведь участники рынка демонстрируют куда меньший энтузиазм, чем на левом плече или голове.

И наконец, когда цена падает ниже уровне двух предыдущих минимумов, пробивая шею, множество покупателей, купивших на левом плече и голове получают убытки. Есть явный тренд на продажу, но… кто ж покупать-то будет? Выясняется, что покупатели растратили весь свой потенциал на росте цены, когда и новости были хорошие, и все указывало на дальнейший рост.

Если же появляются действительно плохие новости, цена может камнем рухнуть вниз. Либо цена продемонстрирует зигзагообразное движение, стремительный рост и не менее быстрый нисходящий откат. Вот так надежда будет соревноваться с отчаянием по мере того, как цена будет пробивать свою дорогу дальше вниз.

Люди, безусловно, могут передумать и по-новому взглянут на происходящее, могут измениться и сами рыночные события. Именно по этой причине верхушки головы и плечей могут потерять свою значимость при условии, если цена сосредоточится на уровне чуть ниже шеи. В такой ситуации медвежий взгляд на рынок отойдет в сторону и ему на смену придет оптимизм, подкрепленный пробоем этого нового уровня.

С этого момента цены вновь могут начать свой рост дальше, «отменяя» голову и плечи, что мы подробнее рассмотрим чуточку позже.

Измеряем ценовой ориентир

Чтобы измерить вероятный результат отработки такого паттерна, как ГиП, нам понадобится его максимальная глубина (рис. 7-3), она же расстояние между верхушкой головы и линией шеи. Полученное значение нужно отзеркалить вниз от шеи.

При этом чем глубже паттерн, тем в нем больше медвежьей силы. Иногда после образования головы и плечей начинается впечатляющий тренд вниз.

Бывает и наоборот — цена после ГиП уходит вниз, но ненадолго. Так что вовсе не все пробои шеи дадут вам автоматически много денежек, помните — технические условия рынка постоянно меняются.

Голова и плечи: арифметический или логарифмический график

Вновь вернемся к этому важному вопросу. На долгосрочных графиках выбор между арифметическим или логарифмическим графиком порой критичен. Когда цена резко меняется, разница с точки зрения риск менеджмента будет существенной. На графиках 7-1 и 7-2 как раз показаны такие примеры.

На графике 7-1 можно полюбоваться на котировки доходности по 3-месячным корпоративным векселям, показанные на арифметическом графике.

Если мы возьмем и отзеркалим глубину головы и плечей вниз, то получим… отрицательное значение, что мягко говоря, нереально (хотя в истории той же Швейцарии в 20 веке уже были негативные ставки, которыми пытались затормозить спрос иностранцев на швейцарский франк).

На графике 7-2 показано ровно тоже самое, но в логарифмическом виде. Здесь ценовой ориентир куда более реалистичен и нормально смотрится. Сразу видно, что ставки могут упасть на уровень 1940х годов.

Такая цель называется «минимально желаемой», поскольку в реальности цены часто проходят намного, намного ниже, нежели предусматривает первоначальная цель. Вот взгляните на график 7-3, где показаны котировки немецких государственных облигаций.

Как видите, цена упала в три раза больше, нежели предусматривала минимальная цель. Более того, горизонтальная линия, которой мы выделили минимальную цель, вообще позже стала сопротивлением.

Следовательно — когда вы ищете возможные зоны сопротивления после того, как ГиП пробита, разумно воспользоваться сразу несколькими минимальными целями, которые могут отработать очень даже недурно. Дело понятное, что заранее нельзя предсказать, какая именно линия станет поддержкой, но зато вы будете ко всему подготовлены заранее.

Барные графики, графики закрытия или линейные

Чем хороши бары — они показывают все необходимое движение цены за указанный период времени. Однако, проблема в том, что на цену часто влияют совершенно спонтанные события или вообще слухи, которые никак не связаны с существующим трендом. В результате бары могут чаще показывать движения ложные или вводящие в заблуждение.

Линейные графики в этом плане куда более стабильные, но у них есть свой недостаток — они отфильтровывают многие движения. Поэтому иногда проще найти паттерн используя графики закрытия цены, благодаря которым тренд видно чуть лучше.

На графиках 7-4 и 7-5 показаны котировки компании XL Capital. Тот же самый период, но один с барами, а другой в линейном варианте. Обратите внимание, что бары показывают два ложных пробоя в паттерне, которых нет на линейном графике с ценами закрытия.

Линию шеи также проще нарисовать с графиком закрытия, поскольку он более горизонтальный, а значит линия будет удобнее (и значимее) в использовании.

Очень часто трейдеры видят, что вершина головы и плечей уже сформировалась, после чего начинают ждать пробоя или сразу входят на понижение. Это абсолютно неверная тактика, поскольку одного этого сигнала категорически недостаточно, чтобы понять, что произойдет дальше. Ведь дальше существующий тренд может вообще продолжиться, либо появится сильный сигнал на разворот тренда, но лишь после того, как линия шеи уверенно пробита.

Когда же и другие инструменты указывают на изменение тренда, совсем другое дело. Сами же по себе, незавершенные голова и плечи не помогут вам определить разворот тренда. За годы я видел массу таких аналитиков, что занимались гаданием и прогнозировали медвежьи тренды задолго до полноценного формирования паттерна, прямо на верхушке головы.

Помните то, что мы уже знаем:

В техническом анализе существующий тренд будет актуальным до тех пор, пока сумма доказательств не докажет обратного

Незавершенная голова и плечи — это не доказательство. Это просто вероятный сценарий.

Паттерны ГиП могут сформироваться как за 10-15 минут, так и за несколько десятилетий. При этом чем больше времени на это уходит, тем более значимым будет последующий медвежий тренд.

Большие паттерны ГиП могут быть очень сложными и включать в себя несколько мелких, как показано чуть далее на рис. 7-6.

Голова и плечи: шея под наклоном

У паттернов ГиП показанных на рис. 7-1 и 7-2 была красивая горизонтальная шея. Но это далеко не единственный вариант. Есть и другие, все также указывают на бычий разворот рынка, как и их горизонтальные братишки.

Когда горизонтальная шея ГиП пробивается, обычно сразу видны нисходящие максимумы и минимумы. Однако, если шея идет под наклоном вверх, как показано на рис. 7-4, ситуация обстоит иначе, ведь на момент пробоя цена все еще выше предыдущего минимума.

Когда же пробивается шея, наклоненная вниз, к тому моменту нисходящие максимумы и минимумы формируются уже полным ходом (рис. 7-5).

На графике 7-3 выше можно полюбоваться на немецкие гособлигации, там шея наклонена вверх. На графике 7-6 ниже все наоборот, шея у ГиП для акций Union Planters наклонена вниз.

В последнем случае цена упала в 4 раза больше, нежели предполагалось по минимальному результату. С точки зрения ценовой динамики, наклоненная вниз шея, разумеется, имеет куда большую медвежью силу, нежели шея горизонтальная либо наклоненная вверх. Что и не удивительно — ведь пробой наклоненной шеи происходит в самой нижней точки паттерна.

А вот если угол наклона шеи слишком велик, тут надо быть аккуратным — вполне возможен ложный пробой. Фактически, это просто еще одна иллюстрация, как работают углы наклона для линий тренда, что мы уже обсуждали в главе 4. В конце-концов, если задуматься, что такое шея — это такая особая линия тренда и есть.

Сложная голова плечам покоя не дает

Бывают ситуации, когда битва между покупателями и продавцами накаляется до предела. Так появляются паттерн, что называется «сложная голова и плечи». В таких паттернах бывает несколько правых или левых плечей.

Более того, у паттерна может «отрасти» и своя голова, что будет находиться… на пике другой головы. Жуть. Но так случается, чем можно полюбоваться на рис. 7-6.

Обратите внимание, что у вершины на графике 7-7 есть аж два правых плеча, следовательно, перед нами сложный ГиП.

Вообще на этом графике, где показаны акции Watson Pharmaceutical, красуется ну очень запутанный паттерн, где аж четыре плеча, два слева и два справа. Более того, пунктирной линией отображена линия тренда, что становится небольшой шеей для маленького паттерна ГиП, который восседает прямо на голове паттерна побольше.

В целом, правило тут следующее:

Чем активнее сражение между покупателями и продавцами, чем замысловатее паттерны при этом образуются, тем более весомыми будут последствия нового тренда, когда он начнется

Голова и плечи: характеристики

У головы и плечей могут быть самые разнообразные характеристики. Поскольку зона пробоя — важнейшая из них, нас больше всего интересует правое плечо. В конце-концов, именно с него и начинается падение цены.

На рис. 7-7 показано три варианта особо ожесточенной борьбы покупателей и продавцов.

На первом видно то, что можно назвать «встряской правого плеча». Все начинается вроде как обычно и паттерн развивается, как положено. Затем цена ложно пробивает сопротивление в виде пунктирной линии тренда, нервируя как покупателей, так и продавцов.

В результате цена мечется с повышенной волатильностью и все заканчивается особенно впечатляющим пробоем. Вариант такого поведения показан на графике 7-8, для акций Anheuser Busch до краха 1987 года.

Ложный пробой пунктирной линии тренда на правом плече быстро завершается обычным пробоем вниз. После чего торговля замирает, цена еле движется, а объемы падают почти в ноль — наступил баланс между продавцами и покупателями. Однако, так начиналось затишье перед бурей. В конечном итоге линия шеи была пробита и цена просто обвально рухнула вниз.

Пример В на рис. 7-7 выше также демонстрирует весьма нестабильную ситуацию, что в конечном итоге приводит к сильному падению цены. Если цена движется в таком продолжительном диапазоне, то у нас проблема — и после пробоя она может взяться за старое, вместо красивого падения. Поэтому, хотя ставка на понижение в конечном итоге сработает, эти американские горки туда-сюда могут серьезно потрепать нервишки.

На рисунке показано уверенное падение, а вот на графике 7-9 можно увидеть более реальный результат для акций Baker Hughes. Рваное движение с начала 1998 года привело к тому, что долгожданный пробой ничем особенным так и не порадовал.

Третий пример с рис. 7-7 показывает куда более понятное правое плечо. В данном случае цена формирует треугольник (к ним мы вернемся в главе 9) и так мы получаем лучшее с обоих миров.

Во-первых, сразу видно, что цена слабеет. Нижняя же линия тренда (пунктиром) прозрачно намекает, где лучше всего продавать. Наконец, даже если треугольник не «сработает», понятно где поставить стоп — сразу над верхней линей тренда. Более того, схождение верхней и нижней линий тренда демонстрирует отличный баланс между покупателями и продавцами.

И если этот торговый спор разрешится в пользу продавцов, медвежьи характеристики всего паттерна укажут на сильный обвал цены впоследствии. Пример можно видеть на графике 7-10 для акций J.P. Morgan.

Правое плечо тут сложное. Вершина плеча сама имеет небольшой ГиП, в котором есть и левое плечо и правое, заключенное в две пунктирных линии.

Напоминаю, что если вы стали свидетелем такой серьезной войны между покупателями и продавцами, она часто заканчивается очень сильным падением цены при победе продавцов.

Обратная голова и плечи

Голова и плечи встречается и на дне рынка, как показано на рис. 7-8.

У такого паттерна есть разные названия, основные это:

- инверсивный ГиП;

- разворотный ГиП;

- ГиП на дне.

Суть паттерна понятна — это финальное падение цены, разделенное двумя поменьше.

Как правило, объемы на дне левого плеча и при образовании головы будут достаточно высокими (рис. 7-9). Но основное, что нас интересует в объемах — какими они будут на плече правом.

Чтобы цена резко выросла, необходимо, чтобы объемы уменьшались на формировании дна правого плеча и резко выросли на пробое. У обратного ГиП тоже бывают разные варианты, где отличается угол наклона шеи, количество плечей и тому подобное.

Как и с обычным ГиП, чем сложнее паттерн, тем больше его значимость. Некоторые примеры обратных ГиП показаны на рис. 7-10 — 7-12.

Рис. 7-10:

Рис. 7-11:

Рис. 7-12:

Голова и плечи: рыночные примеры

Цели для обратного паттерна ГиП измеряются точно так же, как и для обычного. Меряем максимальную глубину и проецируем ее с зоны пробоя.

На графике 7-11 показаны акции Aetna Insurance, демонстрирующие симпатичный обратный ГиП. И это, к слову сказать, сложный паттерн, поскольку в нем на самом-то деле два левых плеча и два правых.

Что любопытно, ценовой ориентир был достигнут уже на первом движении, хотя после него цена пошла еще дальше вверх. Небольшая же пунктирная линия под наклоном, соединенная с линией шеи, также дала понять, что правое плечо — это еще и треугольник (о них мы пообщаемся в главе 9).

На графике 7-12 можно полюбоваться на другой пример обратной головы и плечей, для акций компании Alcan.

В данном случае голова, заключенная в двух пунктирных линиях, по сути является прямоугольником. И еще один прямоугольник образовался при формировании плеча правого.

Обратите внимание, как резко возросли объемы при ценовом прыжке с последнего минимума. Объем сжимался пока цена обустраивалась в прямоугольнике и буквально взорвался на пробое. Конечно, объемы не всегда столь полезны и наглядны, как в этом примере. Но когда такое попадается — вероятность успешной отработки паттерна существенно возрастает.

В данном случае ценовой ориентир был слегка превышен, ну а потом последовал крах 1987 года (ой).

Понимая все вышесказанное, можно задуматься, а голова и плечи ли это вообще? Обратите внимание на знак вопроса у левого плеча. Это потому что дно левого плеча подозрительно близко к голове и лишь чуть выше правой руки. Тем не менее технически, это обратная ГиП.

Я специально показал этот пример, чтобы вы поняли:

В ценовых паттернах важнее ориентироваться на здравый смысл, а не на сверхчеткие правила

Все дело в том, что наша задача — изучить накал сражения между продавцами и покупателями, чтобы спрогнозировать будущий разворот тренда. И если торговая война разворачивается не так, как в заранее прописанных правилах, это не страшно — до тех пор, пока паттерн работает, как задумывалось.

Любые технические правила — это лишь ориентир, но не решения, высеченные в камне для каждой рыночной ситуации. Помните, технический анализ — искусство вероятностей, но не определенностей.

Буквально следовать правилам означает поиск идеальных условий, которых в техническом анализе… не бывает

Вернемся к графику 7-13 с акциями Alcan в 1982 году, где на пробое резко вырастают объемы. Это — прекрасный сигнал, указывающий на чрезвычайно сильный интерес покупателей и отражающий смену психологии участников рынка.

И хотя весь рынок дошел до дна в августе, акции Alcan максимально упали еще в июне. К августу стало появляться правое плечо, указывающее на позитивную дивергенцию с общим состоянием рынка. Эта дивергенция, в итоге, была позднее подтверждена, ибо формирование обратного ГиП успешно завершилось. Верхняя же цель была достаточно быстро достигнута при последующем росте цены.

Кстати, обратите внимание на геп, что сформировался на второй день после пробоя. Гепы, сами по себе — это потенциальные зоны сопротивления и поддержки. И, как видим, падение цены в сентябре как раз завершилось на верхней части гепа. Чуть выше и правее видна и еще одна попытка, где цена попыталась вновь дотянуться до нового гепа.

Часто возникает вопрос, как же именно должна вести себя цена, чтобы сформировать правое или левое плечо? На графике 7-14 показаны акции St. Jude Medical с обратной головой и плечами.

Левое плечо сформировано явным прямоугольником, где продавцы и покупатели яростно сражались друг с другом. Голова же представляет собой ничто иное, как двойное дно (к нему мы вернемся в главе 8). Правое же плечо не сказать что явно выражено, поскольку ничего особенного с ценовой точки зрения там не происходит. Несмотря на это, как только линия шеи пробивается, цена без проблем доходит до минимальной цели.

Подобно тому, как в жизни есть много разных способов добиться желаемого, так и у ценовых паттернов есть множество способов их нарисовать. К примеру, на графике 7-15 разворотный ГиП для St. Jude мы изобразили уже иным образом, не затрагивая слабое правое плечо.

Обратите внимание, что в таком способе цена более чем удовлетворительно достигает минимальной цели, причем уровень этой цели затем становится неплохой поддержкой для последующих движений цены.

Порой цена вытворяет чудеса и зело мешает выяснить, какой же паттерн при этом формируется. Вот посмотрите на график 7-16 для компании Sysco. Видная нижняя голова и плечи с хорошим всплеском объема на пробое.

На графике 7-17 показан абсолютно тот же период времени, но на этот раз мы нарисовали две параллельные линии, согласно которым перед нами — обычный прямоугольник.

Причем для прямоугольника цена достигла двойного результата по росту цены. Строго говоря, не важно, какое именно название мы даем тому или иному ценовому движению. Важно здесь лишь то, что цена упала, затем продавцы и покупатели схватились намертво (сформировав торговый диапазон) после чего произошел решительный пробой на сильном объеме.

Я специально показываю такие примеры, потому что запутаться в этих бесконечных паттернах и их названиях очень легко. Глубоко убежден в том, что все ценовые движения нужно рассматривать с точки зрения здравого смысла и ценовой логики, не надо искать суперточные «формулы».

Всегда пытайтесь развить в себе понимание психологии, что лежит в основе любой торговой ситуации

Ибо именно ее — психологию участников рынка — любые паттерны и отображают. Поэтому если перед вами разворот в последовательности минимумов и максимумов, который происходит в тот момент, когда цена пробивает линию тренда (работавшую как поддержка или сопротивление), вероятность разворота тренда увеличивается.

Если ваше понимание подтверждают и объемы, тем лучше. Помните — мы даем паттернам названия просто для того, чтобы нам проще было находить ситуации разворота трендов. Сами по себе названия — это не самоцель.

Голова и плечи как паттерн продолжения

Прямой и обратный ГиП нередко работают как паттерны продолжения. При этом как они, так и объемы используются так же, как и для разворотных ГиП. Однако, есть ключевая разница — такие головы и плечи развиваются во время тренда, а не при его завершении.

Примеры показаны на рис. 7-13 и 7-14.

На графике 7-18 акции Sprint PCS Group демонстрируют нам несколько хороших примеров консолидирующих ГиП-вершин. Обратите внимание, как подскакивает объем на пробоях.

В медвежьем тренде цены нередко падают, так сказать, под собственной тяжестью, что замечательно. Однако, когда активность нарастает (и объемы растут), значит продавцы определенно набрались мотивации. Следовательно, риск быстрого падения цены здесь максимален. При этом паттерн на самом пике тренда, что сформировался осенью 2000 года, нашим определениям и вовсе не отвечает.

Это не голова и плечи, поскольку «правое плечо» разворачивается на таком же уровне, что и «голова». И не прямоугольник, поскольку в конце 1999 и начале 2000 года цена не доходит до верхней линии тренда. Проще всего представить, что перед нами двойная вершина (о чем в следующей главе). Как уже говорилось, не так важно, какими именно словами вы такой паттерн опишите. Поскольку в нем есть главное — очевидный торговый диапазон, где продавцы боролись с покупателями), после чего сильный пробой вниз. Кстати день, когда нижняя линия тренда была пробита, также отметился всплеском объема.

Наконец, взглянем на график 7-19 и акции South West Airlines. Там мы видим ничто иное, как аж 8-летний обратный ГиП, что находился в гигантском торговом диапазоне.

Обратите внимание, что как первый, так и второй ценовой ориентир выступили в качестве зон поддержки при последующих падениях цены. Третий же ориентир цена еле коснулась, после чего начался новый медвежий тренд. Как раз то, как акции South West консолидировались в 1991 году, нередко служит сигналом на рост для множества других акций. К примеру, в 1982 году на множестве графиков были видны похожие многолетние консолидации.

Когда большое количество акций и групп акций демонстрируют одно и тоже ценовое поведение, они закладывают основу для сильного и устойчивого, многолетнего роста. Что и произошло после сильных пробоев в конце 1982 и начале 1983 года.

Аналогичное актуально и для вершины рынка. Если там часто попадаются большие голова и плечи для основных акций и промышленных групп, значит впереди могут быть серьезные неприятности, ведь шансы на падение всего рынка существенно увеличиваются.

Когда голова и плечи не работают

Как мы уже выяснили, цены — это продукт психологии толпы. Подобно тому, как люди меняют свою точку зрения на что-то, также меняется и толпа, и рынки. В результате то что кажется идеальной ГиП в один прекрасный день может превратиться просто в невразумительную загогулину. Такое случается нечасто.

Но если трейдер или инвестор не понимает, что рынок может изменить любой, даже самый идеальный паттерн, значит поймет позже. Когда рынки надают обидных тумаков и будут потешаться над неудачником.

В первую очередь нужно убедиться в том, что отслеживаемый вами паттерн — это то, чем кажется

Скажем, цена может демонстрировать все характеристики ГиП, а потом возьмет и откажется пробивать линию шеи. Как мы уже выяснили, пока паттерн не завершен и цена не пробила линию шеи, этот паттерн как таковой не засчитывается. Линия шеи — это важная линия поддержки, и если она не пробита, значит не пробита. Более того, если паттерн горизонтальный и цена не пробила линию шеи, значит серия восходящих максимумов и минимумов все еще в деле.

На графике 7-20 показа обратная ГиП для компании Albertson, что не отработала. Цена финально подошла к весьма убедительной линии шеи в середине 2002 года, но пройти дальше не смогла.

При этом пунктирной линией выделен фрагмент, где финальная часть головы и потенциальное правое плечо в реальности сформировали вершину ГиП. Такие технические ситуации случаются — тут стакан или наполовину пуст, или полон. В данном случае — он пуст и цена падает.

На графике 7-21 показаны два примера для акций Aflac в 1992-1995 годах. Обратите внимание, что объем на правом плече у первого паттерна слева был особенно высок.

У второго паттерна цена слегка затронула линию шеи по дороге вниз, но паттерн, в целом, не отработал. Указанием на такой исход тут служит пробой линии тренда, соединяющий максимумы на падающем правом плече. Достаточно высокий объем при пробое линии тренда совершенно нетипичен для правого плеча, где объем, напротив, должен был снижаться. Что и прозрачно указывало на плохую вероятность отработки головы и плечей.

Бывает и ситуация, когда цена временно пробивает линию шеи и затем разворачивается в обратном направлении. Так выглядит неудачная ГиП, после чего обычно начинается сильный тренд либо, если ГиП обратная, впечатляющее падение.

На графике 7-22 показаны акции Albertson. Хорошо видно, что случилось, когда паттерн не отработал или вовсе провалился.

Налицо конкретный рыночный пессимизм. Как только до народа доходят реальные фундаментальные факторы, заложенные в акции, не только набегает куча новых покупателей, но и продавцы вынуждены закрывать свои позиции. А поскольку страх — всегда более сильный мотиватор, нежели жадность, в спешке закрытые позиции медведей позволили цене резко выстрелить вверх.

Когда-то провалы у ГиП случались достаточно редко, но в наши дни попадаются уже чаще. Поэтому для ГиП всегда важно подождать уверенного пробоя, вверх или вниз (для обратной ГиП). Как правило, это происходит, если паттерн указывает на пробой в противоположном от предыдущего тренда направлении. Конечно, если таки обозначилась вершина или дно рынка, голова и плечи отработает.

Однако, если ГиП формируется на растущем рынке и не демонстрирует уверенного снижения цены, значит, это ровно противоположный сигнал. Собственно говоря, неудача ГиП — это ничто иное, как указание на то, что существующий тренд продолжится дальше.

На графике есть несколько важных зон, где вероятность успешности сигнала может упасть ниже 50%, в то время как вероятность провала начнет расти. На рис. 7-15 и 7-16 показаны хорошие примеры.

Точка А на рис. 7-15 указывает на дно рынка, что образовалось после пробоя линии шеи вниз. Затем цена растет до точки В и это совершенно нормальная ситуация, поскольку откат здесь — указание на вполне здоровый рынок.

Далее цена падает до С и происходит… нечто любопытное. Вместо того чтобы пойти дальше вниз, как можно было бы ожидать от головы и плечей, цена вновь возвращается к линии шеи. Это первый сигнал на то, что ситуация в рынке поменялась. Когда цена вновь проходит над линией шеи D, вероятность отработки ГиП вниз резко снижается. После того как цена пробила нисходящую линию тренда и соединила голову с правым плечом Е, рыночный баланс склоняется в сторону быков.

В этой точке надо закрывать все позиции на понижение, поскольку критерий для входа в них — пробой вниз — больше не актуален. При этом сама суть линии тренда в таком примере напрямую связана с рыночными вероятностями. Например, если линия идет под крутым углом и цена касалась ее лишь дважды, это далеко не так важно, как если бы линия была пологой с множеством касаний. В такой ситуации неплохо бы вспомнить то, что мы уже знаем про линии тренда, что описывалось в главе 4.

Следующая линия обороны — это правое плечо. Если цена пройдет над точкой F, значит перед нами начинается новая серия восходящих максимумов и минимумов. Наконец, цена проходит выше головы и ГиП на понижение окончательно прекращает свое существование.

Если мы тут планируем работать на повышение, сие нужно делать либо когда цена пробивает линию тренда, что соединяет голову с правым плечом (это линия Е) либо когда пробьет правое плечо F с повышенным объемом.

Как правило, такие сигналы приносят высокие прибыли за очень короткий промежуток времени и поэтому всячески нам интересны. Опять же, не забываем про здравый смысл. Скажем, если линия тренда, соединяющая голову с правым плечом необычно крутая и получила лишь два касания, у нее не будет такой же силы, как у пологой линии тренда с множеством касаний или приближений.

Обратные ГиП тоже могут не сработать, что показано на рис. 7-16. И снова неудача сопровождается достаточно длительным падением цены.

Поскольку участники рынка, покупавшие из расчета на пробой вверх, вымываются с рынка после того, как до основной массы трейдеров доходят фундаментальные факторы, указывающие на снижение цены.

Обратите внимание, что здесь линия тренда, соединяющая голову с правым плечом более важна, нежели на рис. 7-15. В данном случае линия более пологая, а касаний у нее куда больше. Впечатляет и резкий отрыв от линии тренда, что существенно снижает вероятность движения цены вверх (и отработки ГиП на разворот тренда).

На графике 7-23 можно полюбоваться на неудачный ГиП для акций Andrew Corp. В данном случае голова и плечи появились на сильном бычьем рынке.

Первым указанием на неудачу тут служит возврат цены обратно за линию шеи после ее ложного пробоя. Когда же пунктирная линия, соединяющая несколько максимум, уверенно пробивается, можно определенно сказать что ГиП на разворот не сработала. Неудачные паттерны нередко сопровождаются сильным движением в противоположную сторону.

Следовательно, неудачные паттерны — вовсе не беда, а, напротив — возможность подрубить шекелей. При этом заработать на них можно, учитывая силу такого сигнала и то, насколько близко к паттерну можно поставить стоп-лосс (воспринимаемый риск). В данном случае линия тренда была очень сильный и поэтому стоп можно поставить на минимальном значении цены непосредственно до пробоя.

Если такой стоп находится рядом с точкой пробоя линии тренда, мы получаем практически идеальный вход — минимальный риск, максимальная прибыль.

Голова и плечи: подведем итоги

Как определить, что голова и плечи может не сработать?

- Индикаторы моментума в момент пробоя чрезвычайно перекуплены (если вершина рынка) или перепроданы (если дно).

- Повышенные объемы на правом плече для потенциальной ГиП. Маленький объем при пробое линии шеи для обратной ГиП.

- Цена не смогла продолжить движение в направлении пробоя после отката.

- Весь рынок и другие акции из этой же рыночной группы и не думали двигаться в аналогичном направлении.

- RSI не подтвердил пробой.

Голова и плечи вверху

- Характеристика цены: финальный рост цены сопровождаемый двумя меньшими трендами у головы.

- Объемы: очень большие объемы на левом плече и иногда у головы. Низкие и снижающиеся объемы на правом плече. На пробое это не так важно, но все же объем желателен побольше.

- Измеряем ценовой ориентир: это расстояние от верхушки головы до линии шеи, рисуется от точки пробоя.

- Признаки ложного пробоя: сильный откат вниз и неспособность пройти минимум предыдущего пробоя. Рост цены выше линии тренда, соединяющей голову и правое плечо, при условии что линия тренда не сильно крутая, рост цены выше правого плеча.

Голова и плечи внизу

- Характеристика цены: финальный минимум разделенный двумя минимумами выше.

- Объемы: большой объем на левом плече и иногда голове. Низкий и снижающийся объем для правого плеча. Очень высокий объем при пробое вверх.

- Измеряем ценовой ориентир: проецируется расстояние от головы до линии шеи.

- Признаки ложного пробоя: снижение объема при пробое. Цена не может удержаться за пробоем в течении двух торговых сессий.

- Где выйти из сделки при ломаном пробое: на пробое верхней линии тренда, соединяющей голову и правое плечо. На пробое правого плеча вниз, особенно если увеличиваются объемы.

Мы расправились с вредными головами и пока туловища пытаются их найти, перейдем к двойному празднику с тройным эффектом.

- Назад: 6. Как торговать прямоугольниками

- Вперед: 8. Двойная вершина и дно. Тройные паттерны