✅ Налоговая декларация НДС превращается в … уточненную

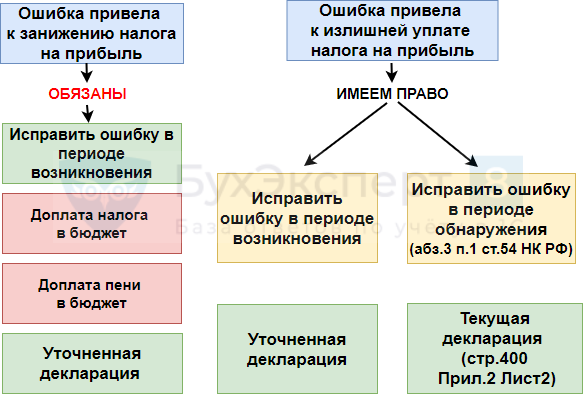

Действия налогоплательщика при обнаружении ошибок в уже сданных декларациях регламентирует ст. 81 НК РФ:

*️⃣ если ошибки привели к занижению суммы налога, подлежащего уплате в бюджет, уточненную декларацию за период, содержащий ошибки, сдавать нужно обязательно;

*️⃣ если ошибки не занизили сумму к уплате в бюджет, уточненную декларацию представить можно, но можно и учесть исправления в периоде обнаружения ошибок.

Порядок исправлений в налоговом учете установлен в ст. 54 НК РФ. Если в текущем периоде обнаружены ошибки прошлых периодов, то налоговая база и сумма налога периода ошибок пересчитывается. Но иногда прошлые ошибки можно учесть (исправить) в текущих расчетах: если нельзя определить период совершения ошибок или если ошибка привела к излишней уплате налога.

Согласитесь, вариант «нельзя определить период ошибки» довольно экзотический: в любом случае каждая хозяйственная операция оформляется первичным документом, одним из обязательных реквизитов которого является дата. А вот ошибка, повлекшая переплату налога, частое дело: документ, подтверждающий расходы, не поступил вовремя в бухгалтерию, расходы не отражены в учете, вот и переплата налогов (и НДС, и налога на прибыль).

Исправления налоговой декларации по НДС имеют свои особенности. Правило п. 1 ст. 54 НК РФ не применяется в отношении ошибок, связанных с неправильным применением вычетов, так как вычеты не равно налоговая база (п. 1 ст. 171 НК РФ, письмо Минфина от 25.08.2010 № 03-07-11/363). К тому же постановление Правительства РФ от 26.12.2011 № 1137 не предусматривает перерасчет налоговой базы по НДС в периоде обнаружения ошибки прошлых налоговых периодов. Иначе говоря, исправления в налоговую базу (НДС с реализации) вносим в период совершения ошибки, а вычеты НДС можем принять и в периоде обнаружения ошибки. Главное, чтобы не прошло три года после окончания периода появления права на вычет (п. 2 ст. 173 НК РФ). К этому правилу не относится НДС с предоплаты, НДС налогового агента – эти вычеты предъявляются строго в периоде возникновения права на них.

Форма налоговой декларации по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Уточненную декларацию по НДС представляют по форме, действовавшей в налоговом периоде, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

В письмах ФНС от 21.03.2016 № СД-4-3/4581@, от 17.06.2016 г. № СД-3-3/2770@ разъясняется порядок заполнения уточненных деклараций. В графах 3 строки 001 разделов 8 (книга покупок) или 9 (книга продаж) нужно указать признак актуальности сведений: «0» (сведения прежней декларации не актуальны, они полностью заменяются данными из уточненной декларации) или «1» (представленные ранее сведения замене не подлежат).

Когда меняются данные книг покупок и продаж по истечении налогового периода, за который представляется декларация, заполняется Приложение 1 к разделам 8 и (или) 9.

В своем письме от 11.03.2016 № ЕД-4-15/3967@ ФНС напоминает, что в уточненную декларацию должны быть включены все разделы, ранее поданные в инспекцию.

✅ Счета-фактуры и ошибки в них

Правильно оформленный счет-фактура – документ, подтверждающий право на вычет НДС (п. 2 ст. 169 НК РФ). При этом у счета-фактуры должны быть обязательные реквизиты (пп. 5, 5.1, 6 ст. 169 НК РФ).

Счет-фактура, не соответствующий требованиям ст. 169 НК РФ и приложению № 1 постановления Правительства Российской Федерации от 26.12.2011 № 1137, не регистрируется покупателем в книге покупок (п. 3 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Виды ошибок в счетах-фактурах: технические (неправильный ввод данных о количестве, цене и пр.) и арифметические.

Счет-фактура с ошибками исправляется продавцом. Для исправления формируется новый экземпляр счета-фактуры с тем же номером и датой (п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137), но с заполнением строки 1а «Исправление № __ от __». В исправленном счете-фактуре указываются все правильные данные из первичного счета-фактуры, а вместо ошибочных показателей отражаются верные.

Форма исправленного счета-фактуры должна соответствовать той, которая действовала в период оформления первичного счета-фактуры, на это обращают внимание Минфин и ФНС в своих письмах (письма Минфина от 06.05.2019 № 03-07-11/32905 и ФНС от 07.06.2018 № СД-3-3/3806@).

Действия продавца при исправлении счета-фактуры:

*️⃣ исправление вносится до окончания текущего налогового периода: аннулировать запись о первичном счете-фактуре в книге продаж, внести запись об исправленном счете-фактуре;

*️⃣ исправление вносится после окончания налогового периода: в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений нужно зарегистрировать исправленный счет-фактуру и аннулировать запись по первоначальному счету-фактуре (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Действия покупателя – зеркальны действиям продавца: покупатель аннулирует запись о первичном счете-фактуре в книге покупок (до окончания текущего налогового периода) или в дополнительном листе книги покупок (после окончания текущего налогового периода) за тот период, в котором счет-фактура был зарегистрирован до внесения исправлений. Исправленный счет-фактура регистрируется покупателем за тот период, в котором был отражен аннулированный.

В итоге вычет по исправленному счету-фактуре будет отражен в периоде получения первичного счета-фактуры (п. 9 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

В п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137 уточняется, что ошибки в счетах-фактурах, не мешающие идентификации данных покупателя и продавца, наименования товаров (работ, услуг), их стоимости, ставке и сумме НДС, а также неверные указания (или неуказание вообще) сведений, связанных с прослеживаемыми товарами, не могут стать причиной отказа в вычете «входного» НДС (п. 2 ст. 169 НК РФ).

То есть при наличии таких ошибок продавец не обязан вносить исправления и составлять новый экземпляр счета-фактуры.

Помимо исправленных счетов-фактур есть и корректировочные. Корректировочные счета-фактуры выставляются в случае изменений цены, количества отгруженных товаров, работ, услуг (пример: покупатель принял товаров меньше, чем указано в счете-фактуре, продавец предоставил скидку на уже отгруженные товары). Для составления корректировочного счета-фактуры должно быть основание – первичный документ, подтверждающий согласование изменений продавцом и покупателем (акт возврата, соглашение и пр.).

Вывод: исправление ошибок – исправленный счет-фактура, изменений параметров отгрузки – корректировочный счет-фактура.

✅ Примеры из практики

1️⃣ ФНС в ходе камеральной налоговой проверки по налогу на прибыль за 2020 г. прислала требование о предоставлении пояснений по разнице в налоговой базе по НДС за 1-4-й кварталы и налогу на прибыль за 2020 г. Разница – внереализационные доходы, которые нужно было отразить в разделе 7 декларации по НДС. Вопрос: пояснения направили, а обязаны ли представлять уточненные декларации по НДС за 1-4 кварталы 2020 г.?

Согласно п. 4 ст.88 НК РФ налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок и противоречий, может по своему усмотрению дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет). В рассматриваемой ситуации налогоплательщик самостоятельно решает, представлять или не представлять уточненную декларацию (абзац 2 п. 1 ст. 81 НК РФ, абзац 2 п. 2 Порядка заполнения декларации по НДС (Приложение 2 к приказу ФНС от 29.10.2014 № ММВ-7-3/558@)).

2️⃣ Поставщик в книге продаж декларации по НДС ошибочно указал код вида операции 26 вместо 01. ИФНС требует от покупателя сдать уточненную декларацию, убрать вычет по этому поставщику и доплатить НДС и пени. Ошибка выявлена налоговиками в декларации по НДС двухлетней давности. Поставщик был на общей системе налогообложения, НДС по этой отгрузке заплачен, но в настоящее время поставщик уже не работает, уточненную декларацию представить не сможет. Как действовать покупателю в этой ситуации?

Возможность внести изменения в налоговую декларацию предусмотрена положениями ст. 81 НК РФ. Обязанность по предоставлению уточненной налоговой декларации возлагается на налогоплательщика только в том случае, если выявленные недостатки и ошибки повлекли за собой занижение налоговой базы и неуплату налога в бюджет. Если же обнаруженные ошибки или недостоверные сведения никак не влияют на указанную в декларации сумму налога, налогоплательщик вправе сам решать: представлять или не представлять уточненную декларацию (абзац 2 п. 1 ст. 81 НК РФ).

Ошибка в указании кода вида операции не повлияла на сумму НДС, подлежащую уплате, ответственности за неверное указание кода операции в законодательстве нет. Налоговый орган не вправе требовать представления уточненной декларации. Но пояснения в ФНС лучше направить.

В моей практике был такой же случай со стороны продавца: в программе счет-фактура на отгрузку сформировалась с кодом операции 01, но при выгрузке в книге продаж по данной операции появился код 26 (операции за наличный расчет без формирования счета-фактуры). Налоговый орган прислал требование о предоставлении пояснений, указал, что наш покупатель отразил в книге покупок нашу операцию с кодом 01, а в нашей книге продаж был указан код 26. При этом налоговики отметили, что НДС уплачен, все в порядке, но попросили представить уточненную декларацию. Просьбу мы выполнили.

3️⃣ По техническим причинам в новой форме счета-фактуры с 1 июля 2021 года не заполнялась графа 5а «Документ об отгрузке», при этом отгруженный товар не подлежит прослеживаемости. Нужно ли исправлять счет-фактуру?

Теоретически оставление графы 5а незаполненной – это ошибка, заполнение этой строки не связано с тем, какие товары указаны в счете-фактуре – подлежащие прослеживаемости или нет. С 01.07.2021 г. выставляемые контрагентам счета-фактуры должны соответствовать формам, утвержденным постановлением Правительства РФ от 26.12.2011 № 1137 (в ред. постановления Правительства РФ от 02.04.2021 № 534). Если какая-то строка утвержденной формы не заполнена или заполнена неверно – это ошибка. Но эта ошибка не препятствует идентификации налогоплательщиков, не затрагивает сведения, указанные в абзаце втором п. 2 ст. 169 НК РФ (продавец-покупатель, наименование ценностей, их стоимость, ставку и сумму НДС, номер партии прослеживаемых товаров), поэтому не должна помешать получить вычет по НДС. Следовательно, исправленные счета-фактуры в данном случае можно не составлять (п. 2 ст. 169 НК РФ, четвертый абзац п. 7 Правил заполнения счета-фактуры, второй абзац п. 6 Правил заполнения корректировочного счета-фактуры).

4️⃣ Организация сдает помещение в аренду. Счета-фактуры выставляются на бумажном носителе и в электронном виде. Является ли ошибкой формирование незаполненных граф 12-13 (единица и количество прослеживаемых товаров) при формировании счета-фактуры на оказанные услуги на бумажном носителе?

Если в выставленном счете-фактуре будут сформированы графы 12, 12а, 13, но останутся пустыми, это не будет считаться ошибкой, подлежащей исправлению. Вычет НДС по такому счету-фактуре возможен.

В последнем абзаце п. 5 ст. 169 НК РФ указано, что сведения, предусмотренные подп. 16-18 п. 5 ст. 169 НК РФ (как раз те, что отражены в графах 12-13), указываются в отношении товаров, подлежащих прослеживаемости. Постановление Правительства РФ от 26.12.2011 № 1137 в ред. от 02.04.2021 г. устанавливает, что при составлении счета-фактуры на бумажном носителе на товары, не подлежащие прослеживаемости, графы 12-13 не формируются (п. 2² Правил заполнения счета-фактуры, Приложение I к Постановлению № 1137).

При составлении организацией счета-фактуры в электронном виде показатели, которые не заполняются или в которых проставляются прочерки, а также показатель «Главный бухгалтер или иное уполномоченное лицо» не формируются (п. 8 Правил заполнения счета-фактуры).

✅ Не допустить ошибок в заполнении и сдаче отчетных документов поможет Такском

1️⃣ Вам не придется следить за новостями об обновлениях – все формы отчетности, представленные в сервисах Такском, актуальны и отвечают последним изменениям законодательства.

2️⃣ При заполнении форм отчетности вы видите текстовые подсказки по их заполнении – очень удобно, чтобы не обращаться за помощью к дополнительным интернет ресурсам.

3️⃣ Во всех сервисах Такском для отчетности через интернет встроена автоматическая система проверки на ошибки, которая не даст вам отправить некорректно заполненный отчет или отчет с пропущенными полями.

Узнать подробнее о преимуществах электронной отчетности и подобрать тарифный план вы можете по ссылке.

✅ Статьи по теме:

*️⃣

Исправления первичной документации

*️⃣ Исправления в учете и бухгалтерской отчетности

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Курс повышения квалификации «Все про НДС: от нуля до сложных моментов»

На практических примерах научим вас работать с НДС в любых ситуациях: разберем новые правила 2023 года по НДС, заполнение деклараций, применение льгот и обоснование вычетов.

Официальное удостоверение на 120 ак. часов в ФИС ФРДО Рособрнадзора.

Посмотреть программу

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим.

Немного теории

В отличие от корректировочного счета-фактуры, исправленный счет-фактура используется для исправления ошибок, допущенных при заполнении первичного счета-фактуры.

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

-

опечатки,

-

неверные реквизиты,

-

перепутаны налоговые ставки.

Исправленный счет-фактура составляется продавцом в 2 экземплярах, один из которых остаётся у него, а второй передаётся покупателю.

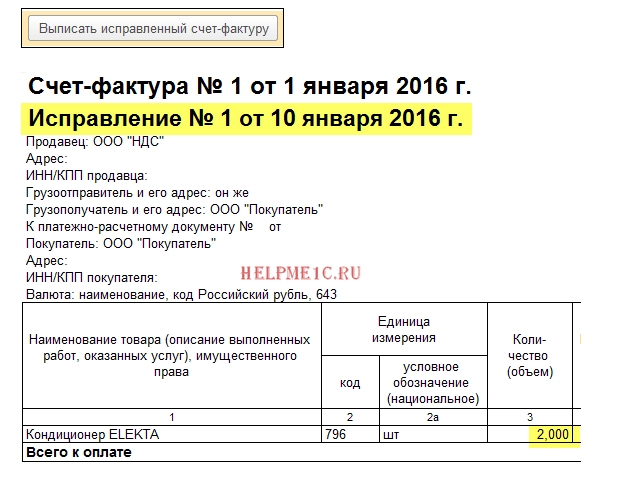

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

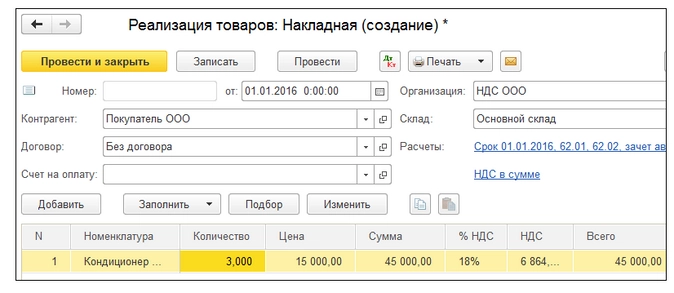

01.01.2016 мы (ООО «НДС») отгрузили ООО «Покупатель» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

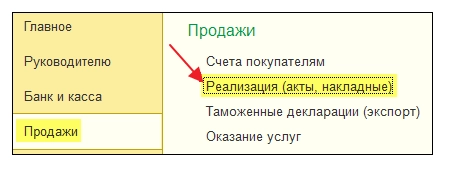

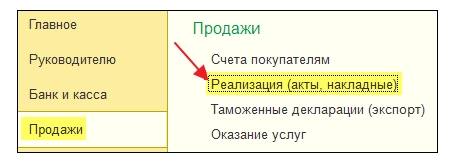

Заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

Создаём и заполняем новый документ «Реализация (товары)»:

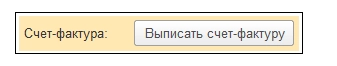

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Свою ошибку мы обнаружили 10 января, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

Снова заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

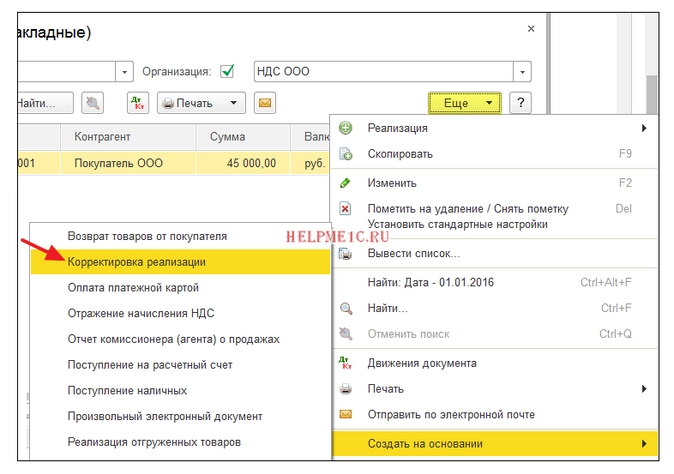

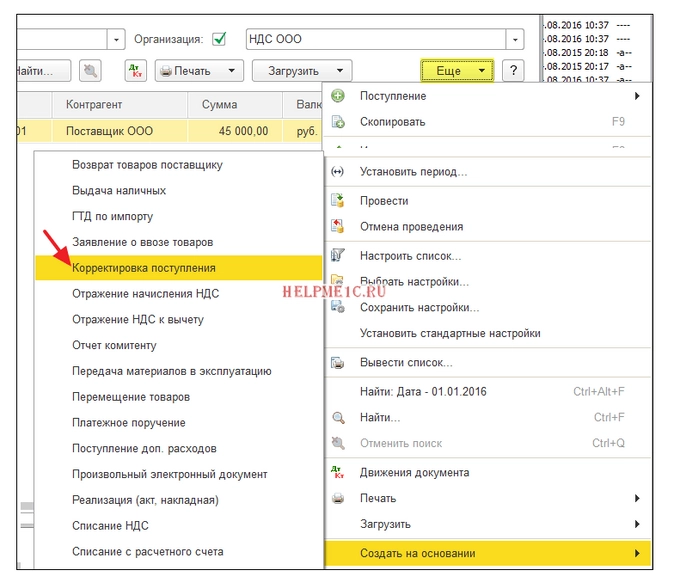

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

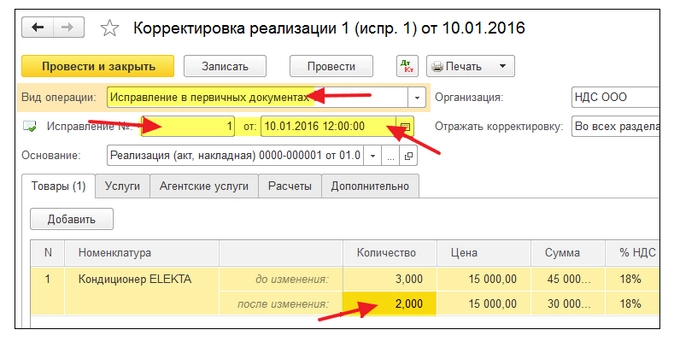

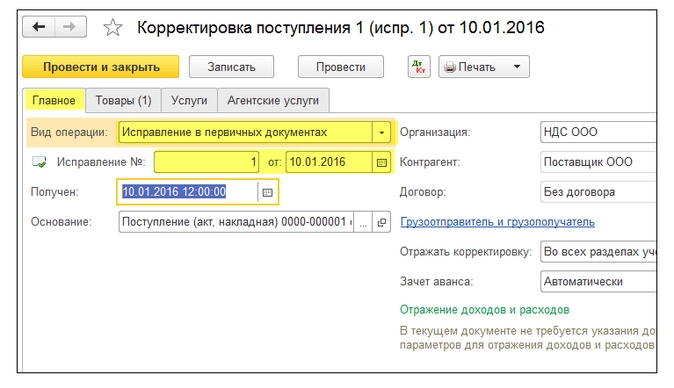

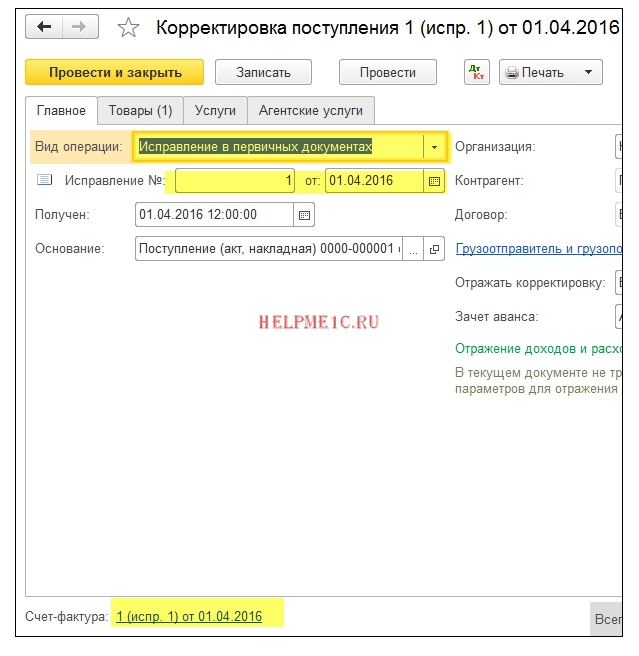

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

-

Вид операции «Исправление в первичных документах».

-

Исправление №1 от 10.01.2016.

-

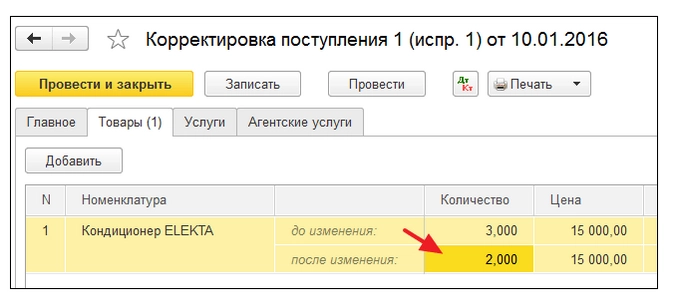

Количество 2.

Проводим документ и выставляем исправленный счет-фактура (кнопка внизу документа):

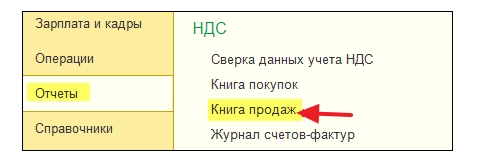

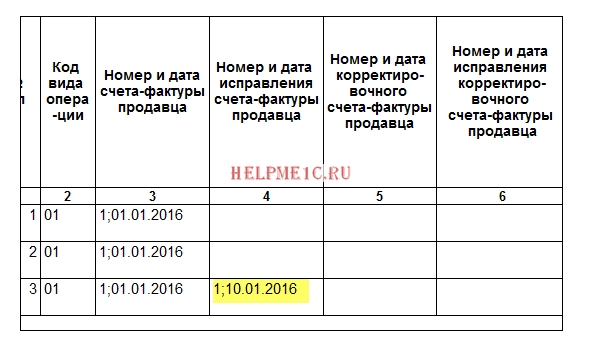

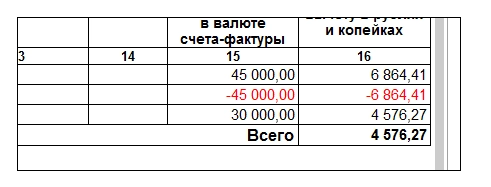

Смотрим книгу продаж в том же налоговом периоде (у продавца)

Формируем книгу продаж за 1 квартал:

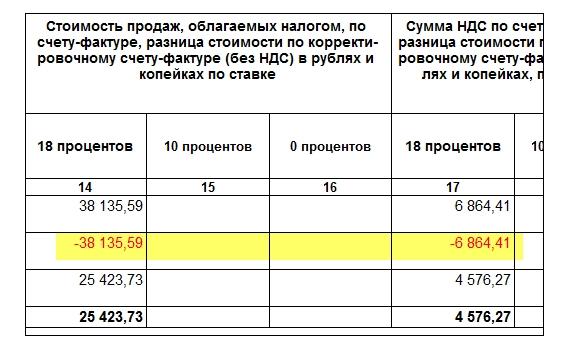

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

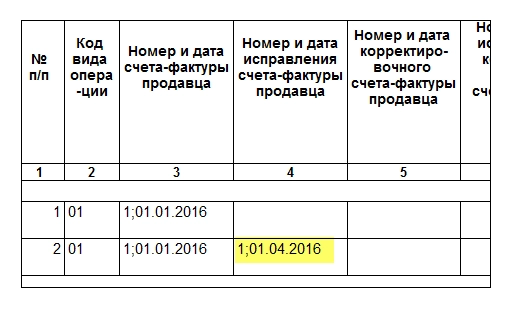

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Свою ошибку мы обнаружили 01 апреля, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

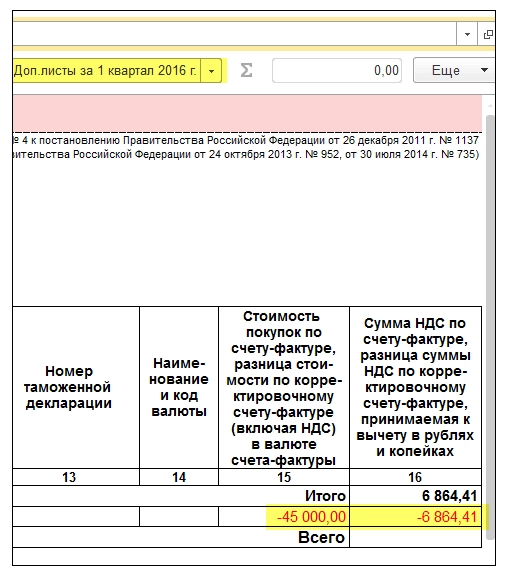

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

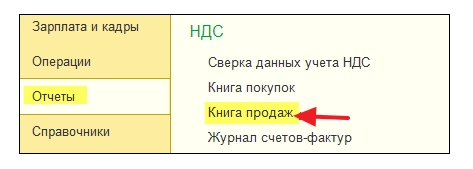

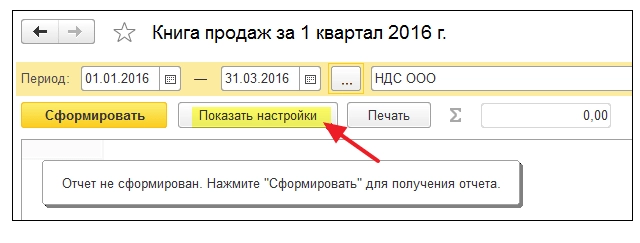

Открываем книгу продаж за 1 квартал:

Нажимаем в ней «Показать настройки»:

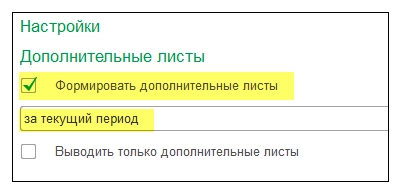

Отмечаем галку «Формировать дополнительные листы» за текущий период:

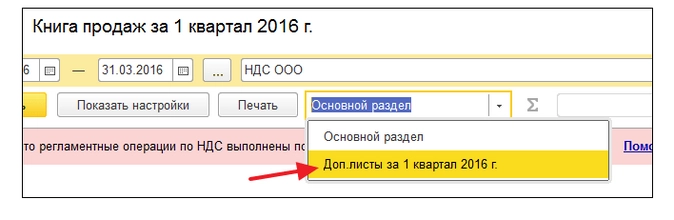

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

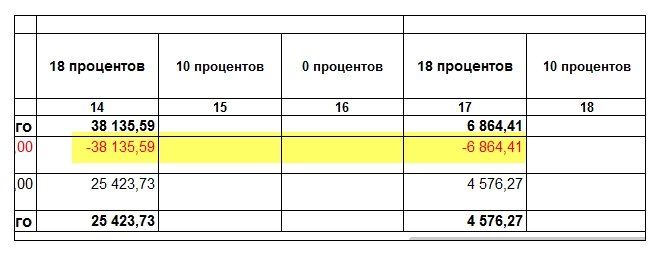

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

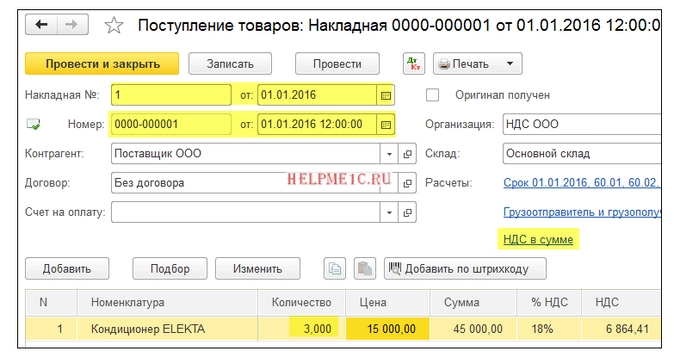

01.01.2016 мы (ООО «НДС») получили от ООО «Поставщик» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

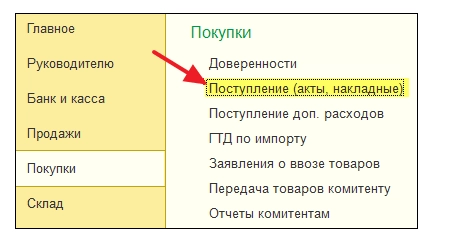

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Создаем и заполняем новый документ «Поступление (товары)»:

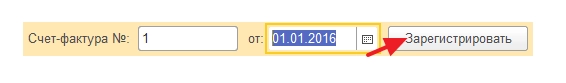

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 10 января, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

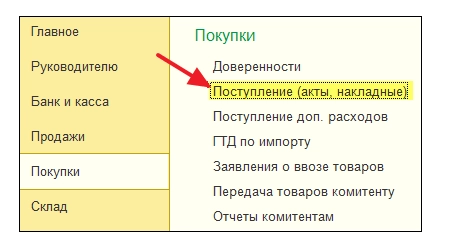

Снова заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

Заполняем корректировку поступления следующим образом:

На закладке «Товары» указываем верное количество:

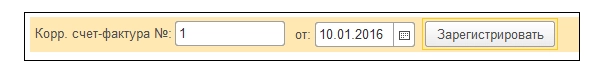

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

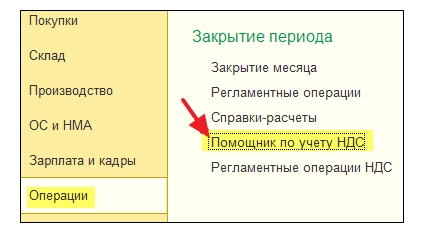

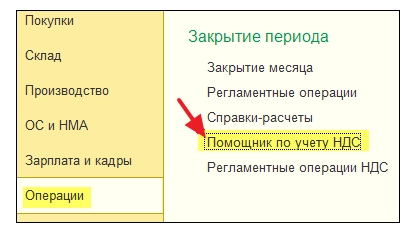

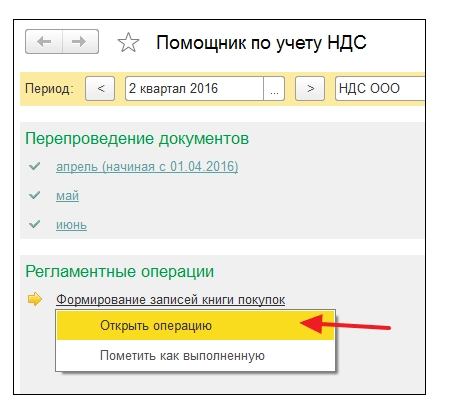

Заходим в раздел «Операции» пункт «Помощник по учету НДС»:

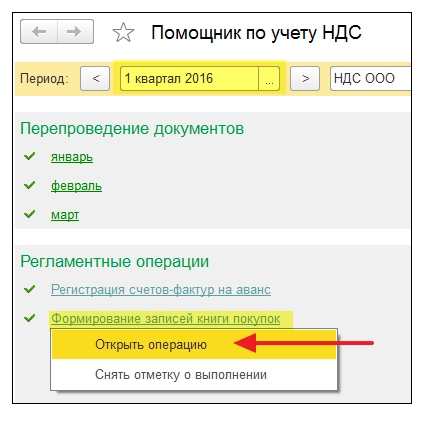

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

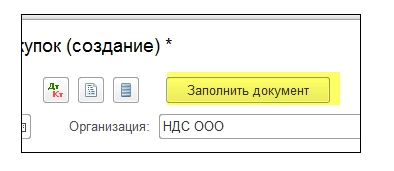

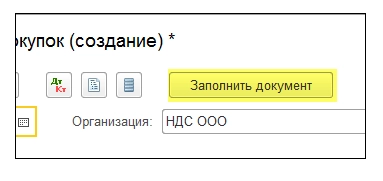

Нажимаем кнопку «Заполнить документ»:

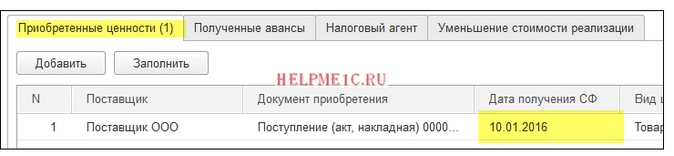

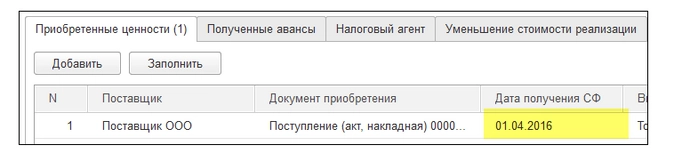

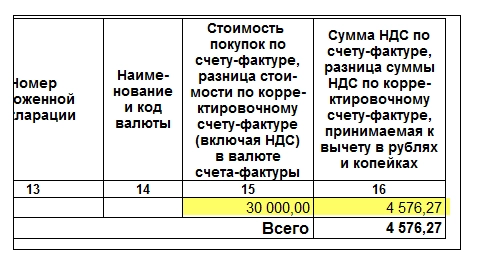

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 01 апреля, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Мы молодцы, на этом всё :-).

Узнайте о секретах заполнения типового документа Корректировка реализации вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т.ч. как исправить:

- реализацию прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. выписывать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка реализации

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлых лет, выявленные после подписания отчетности

- Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге продаж обнаружена в текущем периоде

- Суммовая ошибка в книге продаж обнаружена в следующем периоде

Документ Корректировка реализации

Документ Корректировка реализации используется для:

- исправления ошибок в первичных документах на реализацию ТМЦ, работ, услуг (ТРУ);

- корректировки суммы или количества реализованных товаров, работ, услуг по согласованию сторон, в т.ч. оформления возврата товаров от покупателя.

Виды операций:

- Корректировка по согласованию сторон:

- выписывается корректировочный счет-фактура;

- Исправление в первичных документах:

- выписывается исправительный счет-фактура.

Основные способы создания документа Корректировка реализации:

- на основании документов по кнопке Создать на основании:

- Реализация (акт, накладная);

- Корректировка реализации;

- Оказание производственных услуг;

- Отчет комиссионера (агента) о продажах;

- Возврат товаров от покупателя;

- из журнала документов:

- Продажи – Корректировка реализации.

Особенности заполнения:

- Исправление № от — данные исправленного документа;

- Основание – исправляемый или корректируемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются;

- вкладка Товары – корректировка, исправление стоимости или количества реализованных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества реализованных нематериальных ценностей;

Ошибка исправляется по счетам учета:

- сторнировочными записями

либо - дополнительными записями.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: регистрация исправленного счета-фактуры.

Алгоритм исправления ошибок в БУ

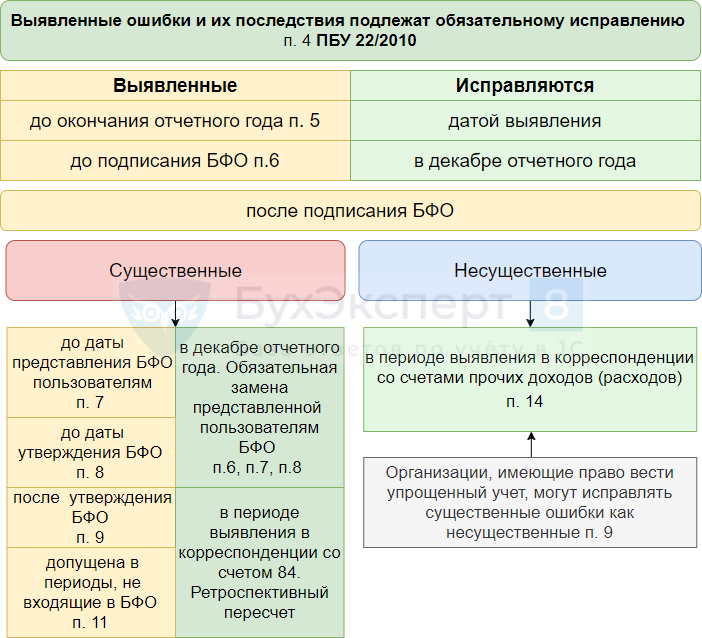

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в БУ в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в бухгалтерской отчетности ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода вносится в БУ в декабре (п. 6 ПБУ 22/2010):

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки прошлого года, выявленной до подписания отчетности

Несущественные ошибки прошлых лет, выявленные после подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода осуществляется как для несущественных ошибок в периоде обнаружения ошибки через 91 счет (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен:

- в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, по умолчанию подставляется.

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для корректировки прошлого года 1С 8.3 не заложено, но принцип исправления такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т. к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе:

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается — особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы (расходы) по операции.

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для исправления таких ошибок в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С корректировка прошлого года осуществляется только через 91 счет, а в этой ситуации исправление должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

Дата меняется только для проводки доходов/расходов в БУ!

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в текущей декларации ошибка будет отражена по тем же строкам что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период.

Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой 1С.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка реализации ничего корректировать не нужно.

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта:

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта:

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

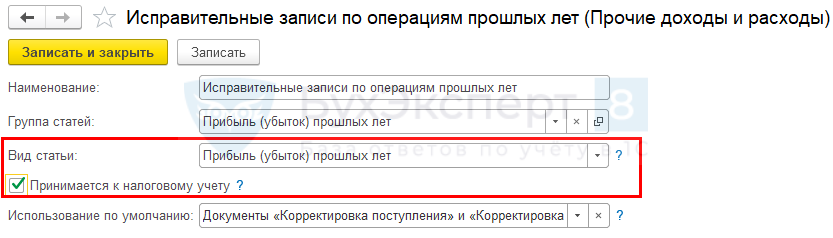

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Расчеты должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401)

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, исправить ошибку можно только подав уточненку по НДС за предыдущий период.

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки;

- уточненная декларация по налогу на прибыль сформируется автоматически.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете продавца.

Суммовая ошибка в книге продаж обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге продаж:

- осуществить исправление счета-фактуры, т. е. выписать Исправительный счет-фактуру (ИСФ);

- автоматически в Книге продаж текущего периода:

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура;

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 9;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге продаж обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги продаж:

- выписать Исправительный счет-фактуру;

- автоматически в Доп.листе книги продаж прошлого периода (возникновения ошибки):

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура.

- уточненная декларация по НДС будет сформирована автоматически:

- Раздел 9 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 9 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге продаж

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка поступления» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

В деятельности компании нередко возникают различные ситуации, требующие корректировки налоговых регистров вследствие обнаруженной неточности или ошибки. К таким регистрам относится и книга продаж – основной документ, где фиксируются выставленные счета-фактуры и указываются суммы налога, который можно компенсировать предъявлением к вычету. Достоверность данных в ней является обязательным условием нормальной работы фирмы. Разберемся, как внести исправления в книгу продаж в различных обстоятельствах.

Исправление книги продаж: применяемые варианты

Регулируется порядок внесения исправлений в книгу продаж Правилами заполнения документов, применяемых при расчетах по НДС, утвержденных Постановлением № 1137 от 26.12.2011. В нем предлагается два метода, зависящих от периода возникновения необходимости внести поправки – в течение налогового периода (квартала) или после его завершения.

Корректировка книги продаж в текущем периоде осуществляется поставщиком товаров/услуг непосредственно в книге двумя строками по следующему алгоритму:

-

В первой сторнируется стоимость товаров/услуг и начисленный на них НДС по аннулируемому счету-фактуре;

-

Во второй регистрируют положительные значения из исправленного или корректировочного счета-фактуры.

Исправительные счета-фактуры (СФ) оформляются продавцом при обнаружении арифметических (в суммах) или технических (в реквизитах, номерах, датах) ошибок. Корректировочные счета-фактуры (КСФ) составляются при согласовании с покупателем повышения стоимости поставки по ранее заключенному договору. При уменьшении стоимости товаров по договору исправления в свою книгу продаж вносит покупатель.

Для внесения изменений по исправленным счетам-фактурам в книгу продаж за прошедшие налоговые периоды потребуется составление специальных дополнительных листов к ней. Принцип записи в них сохраняется тот же: аннулирование прежних значений по первичному документу и регистрация новых по скорректированному экземпляру.

Составляется доплист и в ситуации, когда в периоде, наступившем за периодом отгрузки товара, увеличилась стоимость поставки и оформлен корректировочный счет-фактура. Тогда исправления вносятся на основании КСФ.

Рассмотрим, как внести изменения в книгу продаж на примере:

ООО «Комбинат ЖБИ» в 20 июня 2018 поставил ООО «Стройка» фундаментные блоки (100 шт. по 50 тыс. руб. каждый) на сумму 590 тыс. руб., в т.ч. НДС – 90 тыс. руб. В августе 2018 года в счете-фактуре выявлена ошибка – неправильно указана цена, т.к. по договору она составляла 52 тыс. руб. без НДС.

В результате составлен и передан покупателю исправительный счет-фактура с той же датой, но на сумму 613,6 тыс. руб., в т.ч. НДС – 93,6 тыс. руб., т.е. продавцу необходимо дополучить с покупателя 23,6 тыс. руб. и доплатить в бюджет НДС в сумме 3,6 тыс. руб. (93 600 – 90 000).

Необходимо оформить дополнительный лист к книге продаж, сторнировать числовые значения первичного документа, внести исправительную запись на сумму продажи 613,6 тыс. руб. с НДС 23,6 тыс. руб. Далее продавцу следует доплатить сумму налога, рассчитать и уплатить пени, подать уточненную декларацию за 2 квартал.

Если бы ошибка была обнаружена до завершения квартала, продавец, создав исправительный документ, внес бы данные из него отдельной строкой непосредственно в книгу продаж, а сведения из первичного счета-фактуры провел со знаком «минус». При этом никаких дополнительных затрат (пени) у компании бы не возникло.

Ошибка в коде книги продаж

Подобные ошибки выявляются при камеральной проверке поданных деклараций по НДС на этапе проверки алгоритма интеллектуальной сопоставимости специальной программой ФНС. Они означают неправильное написание реквизитов контрагента. Неточности в указании адреса контрагента ИФНС не обнаружит, поскольку подобные данные в декларацию не попадают. Бухгалтеру достаточно будет исправить их в бухгалтерской программе.

При ошибках в ИНН, номерах или датах счетов-фактур внести исправления придется уже в раздел декларации, заполняемый на базе данных книги продаж, заполнив таблицу приложения 2.3 или 2.4 (раздел 9) к письму ФНС № АС-4-2/12705 от 16.07.2013 (ред. от 25.29.2018) и представив уточненную декларацию. Таблица заполняется также в две строки – в первой указываются ошибочные данные, во второй – исправленные. Она же будет служить основанием для исправления сведений в книге продаж.

Изменения в книге продаж, если выставленный счет-фактура в ней не зарегистрирован

Если в книге продаж не отражена реализация, то незанесенный СФ следует отразить:

-

в книге продаж, если налоговый период еще не закончился,

-

в дополнительном листе, если он уже завершился.

При этом сделана будет только одна запись, так как она является первичной, но эти изменения повлекут недоплату НДС в бюджет, и, если налоговый период закончен, плательщику придется доплатить сумму налога и пени, а также подать уточненную декларацию.

Как исправить ошибку в книге продаж при выставлении лишнего СФ

В крупных торговых и строительных компаниях случаются факты проведения реализации, которая не произошла. Так бывает, когда в последний день квартала подрядчик, оформив акт выполненных работ, выставил СФ, но заказчик не подписал приемку работ, мотивируя отказ объективными причинами. Т.е. реализация не произошла, а СФ выписан необоснованно, следовательно, его нужно аннулировать, сделав запись по данным СФ в дополнительном листе и аннулировать числовые значения (сделав сторно) в книге продаж. Второй записи в этом случае делать не нужно, поскольку продажи не случилось.

Восстановление НДС в книге продаж

Исправление ошибки, влекущей восстановление налога, встречается в ситуациях оформления корректировочного СФ, когда контрагенты, договорившись, уменьшают стоимость поставки за счет уменьшения цены товара или его объема. В этом случае восстановлению подлежит разница между уже принятым к вычету НДС и его суммой, определенной после снижения стоимости поставленной партии. Регистрируется корректировочный счет-фактура в книге продаж покупателя, если он составлен до завершения налогового периода, или в дополнительном листе – если составлен после окончания квартала.

«Уточненка» по НДС: обязанность или право?

В каких случаях налогоплательщик обязан подать уточненную декларацию по НДС? Необходимость есть в случае, если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п.1 ст.81 НК РФ). Если же налогоплательщик совершил иную ошибку, то обязанности по представлению уточненной декларации по НДС у него нет, но он вправе внести исправление в декларацию по НДС.

На практике некоторые технические ошибки, не затрагивающие числовые показатели, можно исправить в рамках камеральной проверки декларации по НДС. Когда налоговый орган обнаружит нестыковки между данными о счетах-фактурах в декларациях налогоплательщиков-контрагентов, он запросит пояснения и при ответе на это требование налогоплательщик сможет пояснить и фактически скорректировать недочеты в заполнении разделов 8 или 9 декларации по НДС.

Так, например, если при заполнении Разделов 8 или 9 декларации по НДС, т.е. при заполнении книги продаж или книги покупок, налогоплательщик неверно указал номер или дату счета-фактуры, ошибся в ИНН покупателя или продавца, представлять «уточненку» по НДС не обязательно. Также нет необходимости в исправлении декларации, если в книге покупок и Разделе 8 декларации по НДС соответственно налогоплательщик забыл указать или указал неверно регистрационный номер таможенной декларации из графы 11 полученного от продавца счета-фактуры.

Но в любом случае налогоплательщику необходимо внести исправления в книгу продаж (книгу покупок), указав в них правильные данные.

Некоторые налогоплательщики переживают, что при внесении данных о счетах-фактурах в бухгалтерскую программу неверно указали адрес продавца или покупателя и при проведении камеральной проверки декларации по НДС налоговый орган обнаружит эту ошибку. Хотим напомнить, что такие реквизиты не отражаются ни в книге продаж, ни в книге покупок, а значит, и в декларации по НДС. Поэтому опасаться нестыковок данных декларации с данными ЕГРЮЛ, ЕГРИП или декларацией контрагента не нужно. Если адрес в счете-фактуре был заполнен корректно, то бухгалтеру достаточно внести изменения в бухгалтерскую программу, указав правильные реквизиты контрагента.

В тоже время, если продавец ошибся в номере или дате счета-фактуры, указал неверный ИНН покупателя и не хочет, чтобы при проведении проверки декларации по НДС, представленной его покупателем, у налоговых органов были лишние вопросы, он вправе представить уточненную декларацию по НДС, указав в ней правильные реквизиты счетов-фактур, чтобы данные продавца совпали с данными, указанными в декларации покупателя.

Если при заполнении декларации налогоплательщик совершил ошибку в цифровых показателях, то ее можно исправить только путем представления уточненной декларации.

Как исправить ошибку в декларации НДС?

Как уже говорилось, если недостоверные сведения и ошибки привели к неуплате налога, то налогоплательщик обязан их исправить, представив уточненную декларацию. А чтобы избежать штрафных санкций перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени (п.1 и п.4 ст.81 НК РФ). Также путем представления уточненной декларации по НДС при желании налогоплательщика исправляется ошибка, которая не повлияла на исчисление налога (например, ошибки в реквизитах счетов-фактур, отраженные в Разделах 8-11 Декларации по НДС).

В тоже время п.1 ст.54 НК РФ предусмотрена возможность перерасчета налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога, т.е. данная норма позволяет исправить ошибку, не представляя уточненную налоговую декларацию.

Однако в отношении НДС данное правило применить невозможно.

Это связано с тем, что в декларацию включаются данные о счетах-фактурах и при исправлении налоговой базы в текущем периоде невозможно корректно заполнить декларацию (в т.ч. скорректировать данные о выставленном счете-фактуре в разделе 9 декларации по НДС), т.е. исправление ошибки в текущем периоде правилами заполнения Декларации по НДС не предусмотрено.

А в отношении вычетов НДС п.1 ст.54 НК РФ вообще неприменим, поскольку при исправлении ошибки вычеты корректируют только сумму исчисленного налога, а перерасчет налоговой базы не производится. Правда некоторые вычеты можно совершенно официально переносить на более поздний период, но об этом мы расскажем чуть позже.

Итак, на практике получается, что исправить ошибки в декларации по НДС, допущенные в прошедшем периоде, можно только в периоде их совершения, т.е. путем представления уточненных деклараций. Но прежде необходимо внести исправления в книгу продаж или книгу покупок.

Общие правила исправления книги продаж и книги покупок

Скорректировать данные этих налоговых регистров необходимо и в том случае, когда обязанности в представлении уточненной декларации нет и налогоплательщику необходимо исправить технические ошибки. При обнаружении ошибок после окончания квартала, в котором они совершены, исправительные записи в книгу продаж или в книгу покупок производятся в дополнительных листах книги продаж (книги покупок), в которых были допущены ошибки (п. 4 Правил ведения книги покупок, п. п. 3, 11 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137 (далее — Правила ведения книги покупок, Правила ведения книги продаж).

Чтобы внести в книгу продаж или книгу покупок запись о ранее не включенных в них счетах-фактурах необходимо зарегистрировать «забытые» счета фактуры в дополнительном листе к книге продаж или книге покупок соответственно. А чтобы убрать ошибочную запись, в дополнительном листе к книге покупок (книги продаж) необходимо повторить «лишнюю» запись о счете-фактуре, указав числовые показатели счета-фактуры с отрицательным знаком.

Разберем подробнее самые распространенные ошибки и варианты их исправления.

Ошибка 1. Забыли зарегистрировать выставленный счет-фактуру в книге продаж

Счета-фактуры нужно зарегистрировать в книге продаж в том периоде, в котором возникли налоговые обязательства (п. 2 Правил ведения книги продаж).

Соответственно, «забытый» счет-фактуру следует зарегистрировать в дополнительном листе книги продаж квартала, в котором возникла налоговая база по НДС. Также необходимо представить уточненную декларацию по НДС, предварительно уплатив недоимку и пени.

Ошибка 2. Выставлен «лишний» счет-фактура

Во многих организациях оформлением первичных документов и счетов-фактур занимаются менеджеры, а не сотрудники бухгалтерии. Поэтому после окончания квартала иногда выясняется, что была оформлена реализация товаров (работ, услуг), которой не было.

Такие ситуации характерны для организаций, выполняющих строительно-монтажные работы.

Рассмотрим на примере.

В последний день квартала подрядчик составил акт выполненных работ, выписал счет-фактуру, но заказчик отказался от подписания акта по объективным причинам. В такой ситуации нет реализации работ, значит, и счет-фактура выписан преждевременно. Соответственно, его нужно аннулировать.

ФНС РФ разъясняет: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель — в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. N БС-18-6/499@). Следовательно, чтобы аннулировать ошибочно выставленный счет-фактуру, продавцу необходимо аннулировать запись о таком документе в книге продаж.

Если ошибочно выставленный счет-фактуру покупатель зарегистрировал в книге покупок, то ему необходимо аннулировать запись о нем в книге покупок.

Порядок внесения исправления был рассмотрен ранее. Так, если необходимо внести изменения в книгу продаж или в книгу покупок после окончания квартала, такие исправления вносятся в дополнительных листах книги продаж (книги покупок), т.е. записи о «лишних» счетах-фактурах аннулируются (числовые показатели отражаются с отрицательным значением).

Ошибка 3. Зарегистрировали счет-фактуру с неправильными числовыми показателями (завысили или занизили сумму НДС к уплате)

При регистрации правильно заполненных счетов-фактур можно допустить ошибку при заполнении книги покупок (книги продаж), указав неверные данные. В этом случае для исправления ошибок аннулируют неправильные записи о счетах-фактурах, т.е. в дополнительном листе книги продаж (книги покупок) повторяют ошибочные записи, но указывают числовые показатели со знаком «минус» и делают правильную запись.

В такой ситуации независимо от результатов перерасчета следует представить уточненную декларацию по НДС. Если налогоплательщик занизил сумму НДС к уплате, то перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени.

Ошибка 4. Забыли заявить вычет НДС

Практика показывает, что чаще всего налогоплательщики забывают принять к вычету:

- НДС с предоплаты при отражении отгрузки товаров, работ, услуг (п.8 ст.171, п.6 ст.172 НК РФ);

- НДС, который был уплачен в качестве налоговых агентов.

В вышеприведенных ситуациях, если налогоплательщик желает воспользоваться «забытыми» вычетами, следует представить уточненную декларацию по НДС, увеличив сумму вычетов.

Дело в том, что, по мнению Минфина РФ, не все вычеты можно переносить на более поздний период.

Так, в соответствии с п.1.1 ст.172 НК РФ вычет НДС по товарам (работам, услугам), указанным в п.2 ст.171 НК РФ, т.е. НДС, предъявленный продавцами, и «таможенный» НДС можно заявить в течение трех лет после отражения товаров (работ, услуг) в учете. Причем вычеты можно заявлять частями в разных кварталах (Письма Минфина России от 09.08.2019 № 03-07-08/60395, от 18.05.2015 N 03-07-РЗ/28263).

Исключения составляют основные средства, оборудование к установке и (или) нематериальные активы. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (т.е. частично переносить вычет нельзя) (п.1 ст.172 НК РФ, Письмо Минфина России от 19.12.2017 N 03-07-11/84699).

Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период нельзя.

Соответственно, если налогоплательщик обнаружил, что забыл принять к вычету НДС, исчисленный при получении предоплаты на дату отгрузки товаров (работ, услуг) или НДС, уплаченный налоговым агентом, и не хочет спорить с налоговыми органами, заявить такие вычеты следует в том квартале, в котором выполнены условия для вычета, т.е. в уточненной декларации по НДС. Переносить эти вычеты на более поздний период не следует (Письма Минфина от 14.07.2020 N 03-07-14/61018, от 21.07.2015 N 03-07-11/41908, от 09.04.2015 N 03-07-11/20290).

В тоже время, нормами главы 21 НК РФ могут быть установлены иные сроки для вычетов НДС. Например, вычет НДС при возврате предоплаты или возврате товаров (работ, услуг) возможен после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п.5 ст.171 и п.4 ст.172 НК РФ).

А вычет по корректировочным счетам-фактурам производится в течение трех лет с момента выставления таких счетов-фактур (п.13 ст.171 и п.10 ст.172 НК РФ). При этом важно, чтобы было подтверждение согласия покупателя об изменении стоимости товаров (работ, услуг). Поэтому заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации, если, конечно, сроки для вычета НДС не пропущены.

Таким образом, если налогоплательщик обнаружил, что забыл заявить вычет НДС, которым можно воспользоваться в более позднем периоде, представлять уточненную декларацию по НДС не обязательно. Возместить налог разрешается в текущем периоде. Если же переносить вычет на более поздний период по какому-либо из оснований, установленных НК РФ, нельзя, то для реализации права на вычет следует представить «уточненку». В этом случае, забытый счет-фактуру требуется зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Ошибка 5. Допущена ошибка при заполнении счета-фактуры

Если была допущена ошибка при заполнении счета-фактуры, например, указали не ту цену за товар, перепутали ставку налога и пр., т.е. ошибка в счете-фактуре препятствует налоговым органам установить продавца, покупателя, правильную стоимость товара, сумму и ставку НДС, то в таком случае счет-фактуру необходимо исправить (п.2 ст.169 НК РФ, Письмо Минфина России от 06.04.2021 N 03-07-09/25250). Иначе покупатель не вправе принять к вычету НДС.

Счета-фактуры исправляют путем выставления корректного (правильно заполненного) счета-фактуры с тем же номером и датой. При этом в строке 1а указывают номер и дату правки счета-фактуры. Остальные показатели счета-фактуры заполняют так, как нужно было это сделать изначально (то есть правильно).

После исправления счета-фактуры продавцу необходимо уточнить данные в книге продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Если счет-фактура исправлен после окончания квартала, в котором он был зарегистрирован в книге продаж, то исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой.

Запись о неправильно заполненном счете-фактуре аннулируется, т.е. его числовые показатели указываются с отрицательным значением. А затем регистрируется исправленный счет-фактура.

После составления дополнительного листа книги продаж необходимо представить уточненную декларацию по НДС независимо от того, как изменилась налоговая база по НДС, в т.ч. чтобы оградить покупателя от лишних взаимодействий с налоговыми органами.

Если покупатель получил исправленный счет-фактуру, он может принять к вычету НДС в том периоде, в котором он заявил вычет по неправильно заполненному счету-фактуре.

Исправленный счет-фактура, полученный после окончания налогового периода, регистрируются в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок. При этом запись о неправильно заполненном счете-фактуре аннулируется (п.3 и п.5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением N 1137).

Например, покупатель принял к вычету НДС по неправильно заполненному счету-фактуре во третьем квартале 2021 года, а во втором квартале 2022 года получил исправленный счет-фактуру. В этом случае в дополнительном листе книги покупок за 3-й квартал 2021 года он аннулирует запись о неправильно заполненном счете-фактуре и зарегистрирует исправленный счет-фактуру.

И здесь может возникнуть вопрос: нужно ли покупателю представлять уточненную декларацию по НДС, если сумма вычетов не изменилась? Например, в 3-м квартале 2021 года покупатель принял к вычету НДС по товарам на основании счета-фактуры на сумму 120 000 руб., т.е. НДС — 20 000 руб., а во 2-м квартале 2022 года получил исправленный счет-фактуру на сумму 240 000 руб., в т.ч. НДС —40 000 руб.

Чтобы сумма вычетов в уточненной декларации по НДС не увеличилась, налогоплательщик принял решение заявить вычет по исправленному счету-фактуре частями, т.е. он аннулировал запись о неправильно заполненном счете-фактуре на сумму 120 000 руб. и зарегистрировал исправленный счет-фактуру в дополнительном листе книги покупок за 3-й квартал 2021 года, указав в графе 14 дополнительного листа книги покупок стоимость товаров (работ, услуг), указанную в графе 9 по строке «Всего к оплате» исправленного счета-фактуры (в нашем примере — 240 000 руб.), а в графе 15 — сумму НДС, принимаемую к вычету — 20 000 руб. Оставшуюся часть вычета (20 000 руб.) по исправленному счету-фактуре он отразил в книги покупок текущего периода. Соответственно, сумма вычетов НДС по итогам 3-го квартала 2021 года не изменилась.

По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить уточненную декларацию по НДС.

Дело в том, что существенные ошибки в счете-фактуре, в частности, ошибки в стоимости товаров и сумме предъявленного НДС лишают покупателю права на вычет НДС (п.2 ст.169 НК РФ). Соответственно, независимо от того, получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. А значит, приняв к вычету НДС, покупатель завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога и обязан ее исправить (п.1 ст.81 НК РФ). Вычет НДС по исправленному счету-фактуре — это право налогоплательщика и это право следует заявить в декларации по НДС.

Кроме того, при отсутствии уточненной декларации по НДС у покупателя данные уточненной декларации по НДС у продавца не «схлопнутся» с данными декларации покупателя. Поэтому существует риск, что при непредставлении уточненной декларации по НДС налоговый орган при проведении выездной проверки «снимет» с вычетов всю сумму НДС по неправильно заполненному счету-фактуре, при этом право на вычет по исправленному счету-фактуре налоговый орган «навязывать» налогоплательщику не будет.

Как заполнить и составить уточненную декларацию по НДС?

После внесения изменений в книгу продаж и (или) книгу покупок представляем уточненную декларацию по НДС. В уточненную декларацию нужно включить:

- те разделы и приложения к ним, которые ранее были представлены в налоговый орган, но с учетом внесенных в них изменений;

- иные разделы и приложения к ним, в случае внесения в них изменений (дополнений).

Основание — п.2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Т.е. Разделы 1-7 декларации по НДС представляются «повторно» (с учетом необходимых исправлений). Так, например, если налогоплательщик ошибся в сумме налоговой базы или вычетов НДС, отражаемых в Разделе 3 декларации по НДС, ему необходимо скорректировать данные этого раздела и итоговую сумму НДС, подлежащую уплате в бюджет, отражаемую в Разделе 1 Декларации.

При использовании дополнительного листа книги продаж и (или) книги покупок для исправления ошибки уточненную декларацию следует дополнить Приложением N 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением N 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 230 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации).

В Приложениях N 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». Т.е. данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно, в приложения N 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж и книги покупок.

В случае, если налогоплательщик уже представлял уточненную декларацию и такая необходимость возникла снова, т.е. к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов, в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист.

Т.е. в строках 090 — 304 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 6, 8, 10 — 23 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения декларации). Аналогично заполняется и Приложение № 1 к разделу 8.

Мы рассмотрели лишь самые «популярные» ошибки в декларации по НДС и возможные варианты их исправления. Если у Вас остались вопросы — обращайтесь в компанию «Правовест Аудит». Наши консультанты, аудиторы и юристы — всегда готовы помочь в решении сложных вопросов.