Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

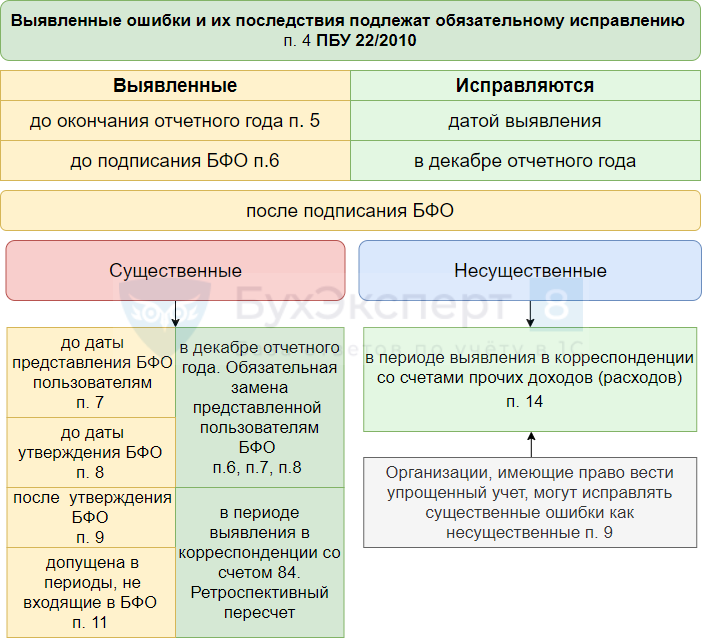

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

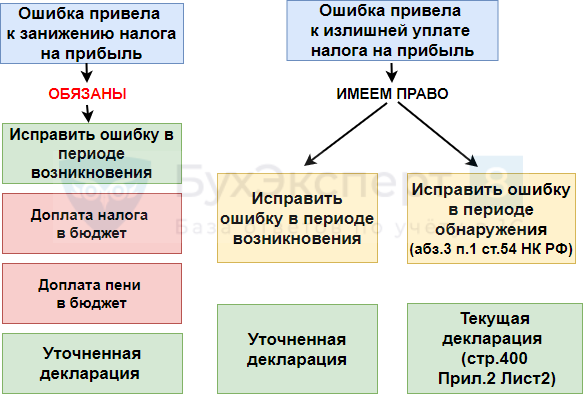

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

— |

|

Ведение счетов бухучета вне регистров |

— |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

— |

|

Отсутствие первички, регистров учета или аудиторского заключения |

— |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

— |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

Добавить в «Нужное»

Исправление ошибок в бухгалтерском учете и отчетности

Если вы обнаружили, что допустили ошибки в бухгалтерском учете и отчетности в одном из прошлых периодов, то эти ошибки надо исправить. Порядок исправления ошибок в бухгалтерской отчетности и учете зависит от того, когда была допущена ошибка и насколько она существенная.

Порядок исправления ошибок в бухгалтерской отчетности и учете

Какие ошибки бывают в учете и отчетности? Основное деление — на существенные и несущественные ошибки. А далее возможны следующие ситуации:

- ошибка обнаружена до подписания руководителем бухгалтерской отчетности за отчетный период;

- ошибка обнаружена уже после подписания руководителем бухгалтерской отчетности за отчетный период и при этом ошибка является:

- или существенной;

- или несущественной.

Существенность ошибки в бухгалтерском учете определяет сама организация. Можно закрепить критерии существенности в учетной политике (п. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008).

Как правило, при любой ошибке оформляется бухгалтерская справка, в которой фиксируется выявление ошибок в бухгалтерском учете, их исправление, проводки, которые сделаны для исправления.

Исправление ошибок в бухгалтерском учете и отчетности

Рассмотрим первую ситуацию.

Вариант 1. Ошибка допущена в текущем году. Тогда просто сделайте необходимые записи на дату выявления ошибки (п. 5 ПБУ 22/2010).

Вариант 2. Ошибка была допущена в прошлом году, отчетность за который еще не подписана руководителем. Тогда исправительные записи сделайте на 31 декабря прошлого года (п. 6 ПБУ 22/2010).

То есть при обоих вариантах нужно сторнировать неправильную запись и сделать правильную.

Исправление ошибок прошлых лет: проводки

Итак, следующая ситуация: отчетность за год, в котором допущена ошибка, уже утверждена руководителем и эта ошибка, по мнению бухгалтера организации, является существенной. Исправление существенных ошибок в бухгалтерской отчетности производится следующим образом.

Вариант 1. Ошибка выявлена до утверждения отчетности участниками организации. Тогда исправьте ошибку записями 31 декабря отчетного года. А всем, кому вы уже направили первоначальный вариант отчетности, передайте исправленный вариант (пп. 7, 8 ПБУ 22/2010).

Вариант 2. Ошибка выявлена уже после утверждения отчетности участниками организации. Тогда ошибка исправляется (п. 9 ПБУ 22/2010):

- или записями на дату выявления ошибки;

- или записями на 1 января текущего года.

И кроме того, когда вы будете составлять отчетность за текущий год, вам нужно будет в ней пересчитать данные прошлых лет так, как будто ошибки не было. И в пояснениях к отчетности пояснить, почему данные за прошлые годы в текущей отчетности не совпадают с данными в ранее составленной, утвержденной и переданной пользователям отчетности.

Какие проводки при этом нужно сделать? Если ошибка затронула финансовый результат, то нужно сделать запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 84.

Если же ошибка на финансовый результат не повлияла, то сторнируйте неправильную проводку и сделайте правильную.

Исправление несущественной ошибки в бухгалтерском учете

Такие ошибки прошлых лет исправляются записями на дату выявления ошибки (п. 14 ПБУ 22/2010).

Если ошибка повлияла на финансовый результат отчетного года, то нужно сделать запись, обратную неправильной проводке, в корреспонденции со счетом 91 «Прочие доходы и расходы». И затем, если нужно, делается правильная запись также в корреспонденции со счетом 91.

Например, стоимость материалов была списана в расходы в неправильной сумме. Нужно сделать проводку по дебету счета 10 и кредиту счета 91, субсчет «Прочие доходы» для аннулирования неправильной проводки. А затем сделать правильную проводку по дебету счета 91, субсчет «Прочие расходы» и кредиту счета 10.

Если ошибка не повлияла на финансовый результат, то просто сторнируйте неправильную проводку и сделайте правильную.

Упрощенный порядок исправления ошибок

Организации, являющиеся малыми предприятиями, не подлежащие обязательному аудиту, могут все ошибки исправлять как несущественные. Но это правило надо закрепить в учетной политике (пп. 9, 14 ПБУ 22/2010).

Узнайте о секретах заполнения типового документа Корректировка поступления вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т. ч. как исправить:

- ошибки прошлых лет в 1С;

- поступления прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. регистрировать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлого года, выявленные после подписания отчетности

- Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге покупок обнаружена в текущем периоде

- Суммовая ошибка в книге покупок обнаружена в следующем периоде

Документ Корректировка поступления

Документ Корректировка поступления используется для:

- исправления:

- технических ошибок, допущенных при вводе первички в базу;

- ошибок, допущенных поставщиком в первичных документах;

- корректировки суммы или количества приобретенных товаров, работ, услуг по согласованию сторон, в т. ч. оформления возврата товаров поставщику.

Основные способы создания документа Корректировка поступления:

- на основании документов по кнопке Создать на основании:

- Поступление (акт, накладная),

- Корректировка поступления,

- Поступление доп.расходов,

- Возврат товаров поставщику.

- из журнала документов:

- Покупки – Корректировка поступления.

Виды операций документа Корректировка поступления в 1С 8.3:

- Корректировка по согласованию сторон:

- регистрируется корректировочный счет-фактура.

- Исправление в первичных документах:

- регистрируется исправительный счет-фактура.

- Исправление собственной ошибки:

- первичные документы оформлены правильно, ошибку совершил бухгалтер при вводе информации в базу.

Особенности заполнения:

- вкладка Главное – основные настройки;

- вкладка Товары – корректировка, исправление стоимости или количества приобретенных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества приобретенных нематериальных ценностей;

- Исправление № от — данные входящего исправленного документа;

- Получен – дата отражения исправлений в учете;

- Основание – исправляемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: исправление счета-фактуры.

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в бухгалтерском учете (БУ) в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов.

- в бухгалтерской отчетности ошибка будет отражена по строкам текущих расходов.

Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

Как исправить ошибки прошлых лет в 1С 8.3? По алгоритму 1С, если дата выявления ошибки прошлый год, то корректировка прошлых периодов в 1С 8.3 осуществляется всегда по дате обнаружения ошибки и через 91 счет.

В этой ситуации в соответствии с п. 6 ПБУ 22/2010 исправления должны быть внесены в декабре прошлого года, поэтому придется откорректировать дату и счета учета в проводках:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

Для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению фин.результата:

- Дт 90.09 Кт 99.01.1

либо - Дт 99.01.1 Кт 90.09

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления.

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытия месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Несущественные ошибки прошлого года, выявленные после подписания отчетности

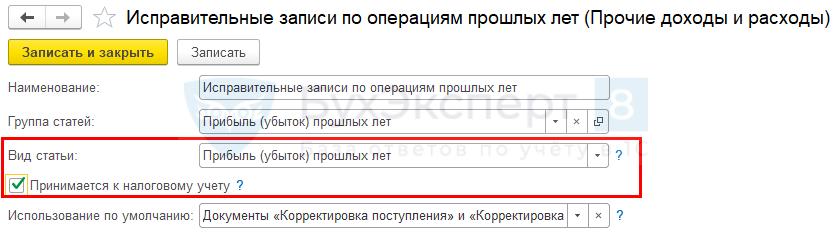

По алгоритму 1С, если дата выявления ошибки прошлый год, то исправление ошибок прошлых лет в 1С осуществляется всегда по дате обнаружения ошибки и через 91 счет — как для несущественных ошибок (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- всегда в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, подставляется по умолчанию;

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Подробнее Практикум по исправлению в БУ несущественной ошибки прошлого года, выявленной после подписания отчетности

Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для исправления существенных ошибок в 1С не заложено, но принцип корректировки прошлого года 1С 8.3 такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению финансового результата 90.09 / 99.01.1.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ существенной ошибки прошлого года, выявленной до даты представления отчетности или даты утверждения отчетности

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для такой корректировки поступления прошлого периода в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С исправление ошибок прошлых лет в 1С осуществляется только через 91 счет, а в этой ситуации исправление существенной ошибки должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в налоговом учете (НУ) в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т. к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов;

- в текущей декларации ошибка будет отражена по тем же строкам, что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период. Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ:

- повторите процедуру Закрытия месяца для ранее закрытого периода;

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте корректировки проводок документа Корректировка поступления

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка поступления ничего корректировать не нужно:

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытия месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте заполнения уточненной декларации

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ.

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Главное должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401).

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, то исправить ошибку можно только подав уточненку за предыдущий период.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая не приводит к занижению налога на прибыль

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации – не верно! Необходимо откорректировать проводку в корреспонденции со счетами 90.02, 90.07, 90.08 (91.02) – должен быть счет учета текущих расходов, а не выручки.

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

- уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

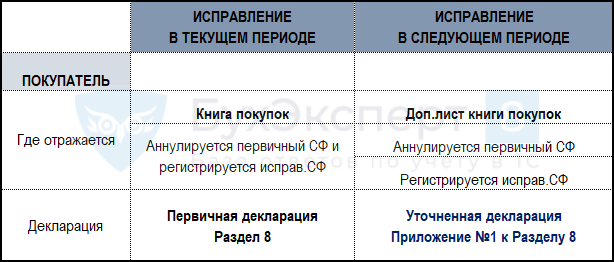

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете покупателя.

Суммовая ошибка в книге покупок обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Книге покупок текущего периода:

- аннулируется первичный (дефектный) СФ;

- принятие НДС к вычету по ИСФ с помощью документа Формирование записей книги покупок:

- регистрируется исправительный СФ.

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 8;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге покупок обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Доп.листе книги покупок прошлого периода:

- аннулируется первичный СФ;

- принятие НДС к вычету по ИСФ с помощью Формирование записей книги покупок:

- регистрируется исправительный СФ.

- уточненная декларация по НДС в 1С будет сформирована автоматически:

- Раздел 8 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 8 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге покупок

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка реализации» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

В 2015 году были внесены поправки относительно особенностей корректировки ошибок предыдущих периодов в бухучете. До 2015 года ошибки фиксируются в доходах и тратах нынешнего периода. Они оказывают воздействие на финансовые показатели текущего года. На данный момент суммы корректировки ошибки фиксируются с применением счета 84. Он предназначен для отражения нераспределенной прибыли или убытка, который не был возмещен. Основное нововведение 2015 года – необходимость фиксации проведенных корректировок в отчетности. Бухгалтер должен принять во внимание новый порядок исправления ошибок.

Как исправлять в бухгалтерском учете несущественные ошибки прошлых лет?

Основная информация

В бухучете могут быть выявлены ошибки следующих видов:

- В текущем отчетном периоде (обнаружены до завершения года).

- В текущем отчетном периоде (обнаружены после завершения года, но до времени утверждения отчетности за данный период).

- В периоде, предшествующем текущему году.

Как исправлять в бухгалтерском учете существенные ошибки прошлых лет?

Первые два вида отражаются в бухучете в стандартном порядке. Претерпело изменения только исправление ошибок последнего вида.

Что собой представляет ошибка?

Ошибка представляет собой внесение неверной информации о хозяйственной работе предприятия в бухучет и отчетность. Ошибкой также признается отсутствие данных об осуществленных операциях. Однако в ПБУ имеется значимая оговорка: неточности и отсутствие данных при фиксации проведенных операций, обнаруженные при получении сведений, ошибкой признаваться не будут.

К примеру, если контрагент передал компании информацию о наличии ошибок в первичной документации, а осуществленная операция на основании переданных бумаг уже отражена, ошибкой это считаться не будет. Обосновывается это тем, что сама компания не виновата в возникновении неточностей. Поэтому корректировка в данном случае не требуется.

Какие могут быть последствия для исполнитель при корректировке выручки прошлого года?

Почему возникают ошибки?

Появление неточностей происходит по множеству причин. Рассмотрим самые распространенные:

- Некорректное использование законов, касающихся бухучета.

- Неправильное применение учетной политики.

- Неверно произведенные вычисления.

- Неверная классификация и оценка операций, проведенных в процессе хозяйственной деятельности.

- Лица с соответствующими полномочиями допускают недобросовестность в работе.

Данная информация указана в пункте 2 ПБУ. Неточности могут быть как существенными, так и несущественными. Однако в законе не указывается, по каким параметрам можно определить существенность. Поэтому эти параметры могут устанавливаться предприятием самостоятельно. Выбранные признаки существенности должны быть прописаны в учетной политике.

Особенности исправления ошибок

Все обнаруженные неточности, согласно пункту 4 ПБУ, нужно откорректировать. Аналогично исправляются сведения, неправильно отраженные из-за допущенной ранее ошибки. Корректировки должны вносится с подтверждением в виде первичной документации. Потребуется также сформировать бухгалтерские справки. В данных бумагах нужно указать обоснование коррекций. То есть, указывается, что была допущена ошибка.

После того как была обнаружена неточность, следует выполнить соответствующие исправления. В этом помогут следующие данные:

- Неточность допущена в предыдущем периоде. Отчетность пока не утверждена. Ошибка признана несущественной. В этом случае корректировки вносятся за декабрь предыдущего года. Отчетность нужно переписать полностью. Обоснование: пункт 6 ПБУ.

- Неточность была допущена в предыдущем периоде, выявлена в текущем году. Признана существенной. Отчетность за период, в котором есть ошибка, создана, проставлены подписи. Однако документ пока не был передан лицам, не относящимся к самому предприятию. Можно выделить две стадии исправления: коррекция неточностей за декабрь предыдущего года, создание новой отчетности со всеми исправлениями, проставление необходимых подписей. Обоснование: пункт 7 ПБУ.

- Все данные аналогичны предыдущему случаю. Отличие – отчетность создана, подписана и предоставлена внешним лицам. Однако пока документ не утвержден. Коррекция проводится в декабре предыдущего периода. Отчетность требуется создать заново. Документ заверяется руководителем предприятия, после чего предоставляется внешним лицам. Обоснование: пункт 8 ПБУ.

- Данные аналогичны предыдущему случаю с отличием в том, что документ уже был утвержден. Коррекция проводится в том году, когда неточности были обнаружены. Вносить исправления в отчетность предыдущего года не требуются. Все коррекции фиксируются в отчетности текущего периода. В отчетность вносятся пояснения. В частности, фиксируется специфика исправленной неточности, суммы корректировок по каждой ошибке. Обоснование: пункт 10 и 15 ПБУ.

- Была обнаружена неточность за любой из предыдущих периодов. Исправления нужно вносить в периоде, когда неточность была обнаружена. Изменять корректировки в отчетность за предыдущий год не нужно. Не требуется также подавать данные об исправлениях. Обоснование: пункт 14 ПБУ.

Изменение неправильно указанной информации зависит от специфики ошибки: время обнаружения, существенность.

Отражение в бухучете

Используемые проводки также определяются в зависимости от времени обнаружения ошибки и ее существенности. К примеру, могут применяться следующие проводки:

- ДТ 44 КТ 60 (сторнирование долга перед поставщиками).

- ДТ 90-2 КТ 44 (сторнирование трат по стандартным направлениям деятельности).

- ДТ 44 КТ 60 (фиксация долга перед поставщиком).

- ДТ 20 КТ 68 (доначисление налогов).

Проводятся исправления с использованием счетов учета трат, доходов. Если специалист не указал доход или завысил траты, применимы следующие проводки:

- ДТ 62, 76. КТ 84 (обнаружение незафиксированного дохода или завышенных трат).

Если допущенная неточность привела к тому, что специалист не зафиксировал расход или завысил прибыль, понадобится следующая проводка:

- ДТ 84 КТ 60, 76 (обнаружение незафиксированного расхода или завышенного дохода).

Исправление неточностей должно проводится в соответствии с новыми правилами.

Порядок исправления ошибок с примером

Для корректировки применяются следующие счета:

- Счет 91, если ошибка признана несущественной или учет ведется малой организацией.

- Счет 84, если ошибка признана серьезной.

Пример

В специализированную программу были внесены сведения касательно продукции, приобретенной 14 апреля 2015 года. Траты при покупке были завышены на 100 рублей. Исходя из этого произошел излишний вычет НДС (перерасход составил 18 рублей). Ошибка была найдена 20 ноября 2016 года. Исправление должно быть проведено в этот же период. Выполняться оно будет со следующими проводками:

- ДТ 19 КТ 60. Пояснение: сторнирование ошибки при учете входного налога. Сумма: 18 рублей.

- ДТ 68 КТ 19. Пояснение: сторнирование суммы входного налога, который был принят к вычету по ошибке.

- ДТ 60 КТ 91-1. Пояснение: учет обнаруженного показателя дохода. Сумма: 100 рублей.

В 1С при внесении записей в книгу приобретений за отчетный период требуется создать запись с ошибкой со знаком «минус». Также проставляется галочка «Запись дополнительного листа». В колонке с корректируемым периодом указывается дата 30 июня 2015 года. Затем требуется создать новую декларацию по налогам с исправленными ошибками за 2 квартал 2015 года. Программа выполняет проводки с корректировками в завершении отчетного времени – 31 декабря 2016 года.

С 01.01.2019 вступил в действие федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки» (утв. приказом Минфина России от 30.12.2017 № 274н). Стандарт ввел новый порядок отражения исправления ошибок прошлых лет в учете и отчетности. В этой статье эксперты 1С рассказывают о нормативном регулировании исправления ошибок прошлых лет и о методике исправления таких ошибок, реализованной в программе «1С:Бухгалтерия государственного учреждения 8».

Нормативное регулирование исправления ошибок прошлых лет

В соответствии с пунктом 2 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению, утв. приказом Минфина России от 01.12.2010 № 157н:

Выдержка из документа:

«…в бухгалтерском учете подлежит отражению информация, не содержащая существенных ошибок и искажений, позволяющая ее пользователям положиться на нее, как на правдивую;

наличие ошибок и (или) искажений по показателям (аналитическим показателям) бухгалтерской (финансовой) отчетности субъекта учета, не влияющих на экономическое решение учредителей учреждения (пользователей информации), принимаемое на основании данных такой бухгалтерской (финансовой) отчетности, и не формирующих показатели, необходимые для оценки (определения) исполнения субъектом учета (субъектом отчетности) условий получения субсидий бюджетными (автономными) учреждениями, условий получения бюджетных кредитов, межбюджетных трансфертов, иных бюджетных ограничений, не влияет на достоверность бухгалтерской (финансовой) отчетности;»

Приказом от 30.12.2017 № 274н Минфин России утвердил федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки». Новые правила вступили в силу с 01.01.2019.

Согласно Стандарту «Учетная политика, оценочные значения и ошибки»:

Выдержка из документа

«Ошибкой в бухгалтерской отчетности считаются пропуск и (или) искажение, возникшие при ведении бухгалтерского учета и (или) формировании бухгалтерской отчетности в результате неправильного использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при ее подготовке (далее — ошибка отчетного периода).»

(п. 27 Стандарта)

«Исправление выявленной ошибки производится в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью.»

(п. 28 Стандарта)

Стандарт ввел новый порядок отражения исправления ошибок прошлых лет в учете и отчетности. Ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности, отражается путем выполнения в соответствии с пунктом 28 Стандарта записей по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и (или) ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Корректировке подлежат сравнительные показатели, раскрываемые в бухгалтерской (финансовой) отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка, за исключением случаев, когда осуществление такой корректировки не представляется возможным. Скорректированные сравнительные показатели предшествующего года (годов) приводятся в бухгалтерской (финансовой) отчетности отчетного года обособленно с отметкой «Пересчитано» (п. 33 Стандарта).

Приказом Минфина России от 31.03.2018 № 64н в Единый план счетов бухгалтерского учета введены специальные счета бухгалтерского учета для обособления операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде:

- 401 18 «Доходы финансового года, предшествующего отчетному»;

- 401 19 «Доходы прошлых финансовых лет»;

- 401 28 «Расходы финансового года, предшествующего отчетному»;

- 401 29 «Расходы прошлых финансовых лет»;

- 304 84 «Консолидируемые расчеты года, предшествующие отчетному»;

- 304 94 «Консолидируемые расчеты года иных прошлых лет»;

- 304 86 «Иные расчеты года, предшествующего отчетному»;

- 304 96 «Иные расчеты прошлых лет».

Согласно пункту 18 Инструкции № 157н, дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета — Справкой, в которой содержится информация по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен, и период, в котором были выявлены ошибки.

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет».

Обороты по исправлению ошибок прошлых лет в корреспонденции со специальными счетами 304 84, 304 94, 304 86, 304 96, 401 18, 401 28, 401 19, 401 29 отражаются в составе Сведений об изменении остатков валюты баланса (ф. 0503173, 0503773) в графе 6 (по причине 03 — Исправление ошибок прошлых лет). И при этом в остальных отчетах исключаются из оборотов отчетного года, а включаются в остатки на начало отчетного года.

Однако в Инструкциях по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н, по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н, по применению Плана счетов бухгалтерского учета автономных учреждений, утв. приказом Минфина России от 23.12.2010 № 183н, не приведены бухгалтерские записи по специальным счетам исправления ошибок прошлых лет.

Разъяснения по применению Стандарта «Учетная политика, оценочные значения и ошибки» доведены письмом Минфина России от 31.08.2018 № 02-06-07/62480 «О направлении Методических указаний по применению положений СГС „Учетная политика, оценочные значения и ошибки»».

Согласно пункту 14 Методических рекомендаций:

Выдержка из документа

«…Ошибка отчетного периода классифицируется в зависимости от периода, в котором она была допущена:

ошибка отчетного года — ошибка в бухгалтерской (финансовой) отчетности допущена в периоде (в году), за который субъект учета не сформировал бухгалтерскую (финансовую) отчетность (промежуточную или годовую), либо в периоде, за который годовая бухгалтерская (финансовая) отчетность сформирована, но не утверждена (осуществляются мероприятия по камеральной проверке годовой бухгалтерской (финансовой) отчетности, внутреннему финансовому контролю, внешнему финансовому контролю, а также внутреннему контролю или внутреннему финансовому аудиту);

ошибка прошлых лет — ошибка в бухгалтерской (финансовой) отчетности допущена в периоде, за который годовая бухгалтерская (финансовая) отчетность утверждена (завершены мероприятия по внешнему финансовому контролю).

Ошибка в бухгалтерской (финансовой) отчетности, допущенная в отчетном периоде и выявленная по результатам внутреннего финансового контроля, внешнего финансового контроля, а также внутреннего контроля или внутреннего финансового аудита представленной (принятой) бухгалтерской (финансовой) отчетности, по решению субъекта консолидированной отчетности или органа, уполномоченного принимать бухгалтерскую (финансовую) отчетность (далее — уполномоченный орган), исходя из существенности ошибки, повлиявшей на достоверность бухгалтерской (финансовой) отчетности, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка отчетного года или ошибка прошлых лет.

Ошибка отчетного периода, выявленная после завершения мероприятий по внешнему финансовому контролю, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка прошлых лет.»

Согласно пункту 28 Стандарта, пункту 17 Методических рекомендаций ошибка прошлых лет, допущенная при ведении бухгалтерского учета, исправляется в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Как видно из положений Стандарта и Методических рекомендаций по его применению, исправление ошибок прошлых лет производится, как и исправление ошибок текущего года, в текущем периоде и теми же записями, только с применением специальных счетов. Исправительные операции отражаются в отдельном регистре — Журнале по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» (п. 17 Методических рекомендаций).

Информация из Журнала по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей (п. 17 Методических рекомендаций).

Методика исправления ошибок прошлых лет в «1С:Бухгалтерии государственного учреждения 8»

Методические рекомендации не содержат методику применения специальных счетов для формирования бухгалтерских записей, в пункте 17 раздела V «Исправление ошибок в бухгалтерской (финансовой) отчетности» Методических рекомендаций приведены только 2 примера ошибок прошлых лет и их исправления по новым правилам — с применением счетов 304 84, 304 94, 401 18, 401 28, 401 19, 401 29.

Методологи 1С провели работу по сбору примеров ошибок, сформировали таблицу с вариантами отражения исправления по-старому и по-новому. Из анализа таблицы выявлена закономерность — в каких случаях какие специальные счета применяются.

В документах программы «1С:Бухгалтерия государственного учреждения 8» реализован общий механизм исправления ошибок, который предполагает, что пользователь исправляет ошибку прошлых лет, как ошибку текущего года, — в обычном порядке. Далее производится конвертация «обычных» проводок в проводки по исправлению ошибок прошлых лет.

При формировании проводок по исправлению ошибок прошлых лет «обычные» счета заменяются на соответствующие специальные счета исправления ошибок прошлых лет.

В Таблице 1 приведено соответствие «обычных» счетов Единого плана счетов и специальных счетов исправления ошибок прошлых лет.

|

Счет до исправления |

Счет исправления ошибок (прошлого года) |

Счет исправления ошибок (ранее прошлого года) |

|

401.10 |

401.18 |

401.19 |

|

401.20 |

401.28 |

401.29 |

|

304.04 |

304.84 |

304.94 |

|

остальные счета |

304.86 |

304.96 |

Примечание:

Предполагается, что Стандарт «Учетная политика, оценочные значения и ошибки» не применяется для исправления проводок по забалансовым счетам, проводок со счетами учета денежных средств, проводок по счетам санкционирования (500.00). Поэтому под остальными счетами подразумеваются счета, кроме 500.00, счетов учета денежных средств и забалансовых счетов.

Для конвертации «обычных» проводок документов в бухгалтерские записи с применением специальных счетов исправления ошибок прошлых лет разработан специальный алгоритм, который может применяться в документах начиная с 01.01.2019.

При конвертации бухгалтерских записей анализируется каждая проводка, которая была бы сформирована в обычном порядке. Конвертация выполняется по следующим правилам:

- Если в проводке есть счета 401.10, 401.20, 304.04, они заменяются на соответствующий специальный счет по Таблице 1. Например, в проводке Дебет 101.ХХ.310 Кредит 401.10.199 счет 401.10 будет заменен на счет 401.18 (если исправляется ошибка прошлого года) или 401.19 (если исправляется ошибка ранее прошлого года). После конвертации получим Дебет 101.00.310 Кредит 401.18.199.

- Если в проводке нет ни одного счета, для которого предусмотрены специальные счета исправления ошибок, проводка разбивается на две — в корреспонденции со счетом 304.86 или 304.96 (в зависимости от того, это ошибка прошлого года или более ранних лет).

Например, нет ни одного счета, для которого есть специальный счет исправления ошибок в проводке:

Дебет 101.ХХ.310 Кредит 106.01.310.

Поэтому при конвертации получим две проводки:

Дебет 101.ХХ.310 Кредит 304.86.73Х;

Дебет 304.86.83Х Кредит 106.01.310.

Предполагается следующий порядок исправления ошибок прошлых лет:

- исправить ошибку прошлых лет, как ошибку текущего года;

- далее нажать кнопку Исправление ошибок прошлых лет в верхней командной панели документа (см. рис. 1);

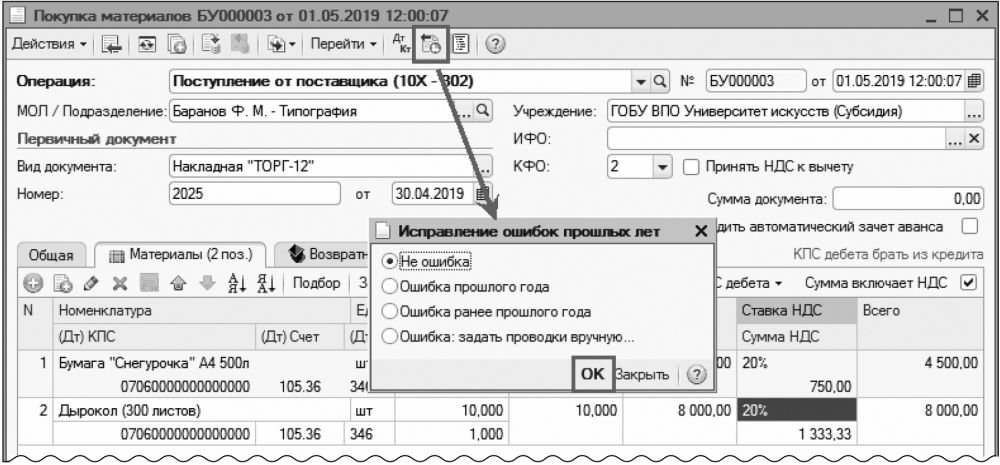

- в открывшейся форме Исправление ошибок прошлых лет (рис. 2) выбрать способ исправления ошибок:

- Не ошибка;

- Ошибка прошлого года;

- Ошибка ранее прошлого года;

- Ошибка: задать проводки вручную…

Рис. 1

Рис. 2

Затем следует нажать ОК.

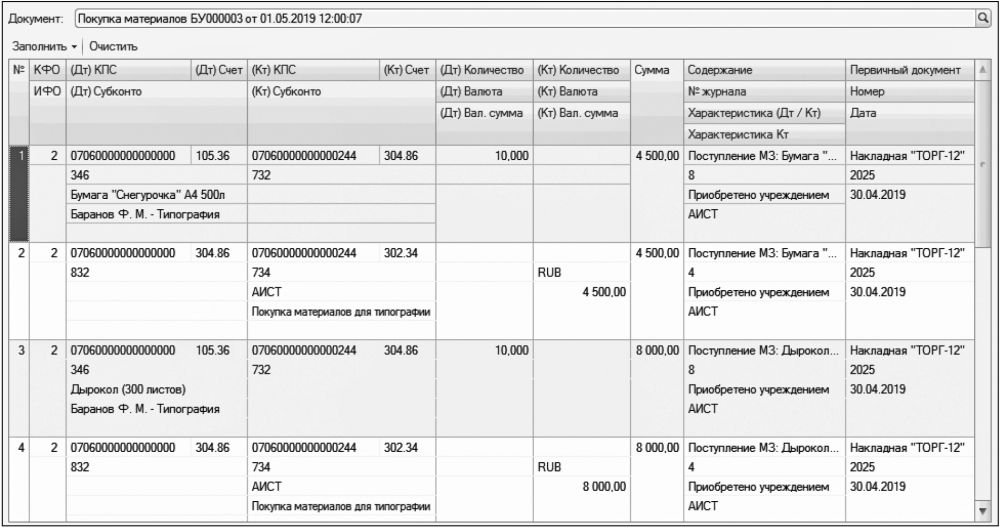

После проведения документа в программе формируются проводки с применением специальных счетов исправления ошибок согласно выбранному периоду (рис. 3).

Рис. 3

Особенности способов исправления ошибок:

- Не ошибка — при этом способе исправления ошибок при проведении документа формируются «обычные» проводки текущего периода (без специальных счетов исправления ошибок);

- Ошибка прошлого года и Ошибка ранее прошлого года — при этих способах при проведении документа формируются проводки с применением специальных счетов исправления ошибок прошлых лет;

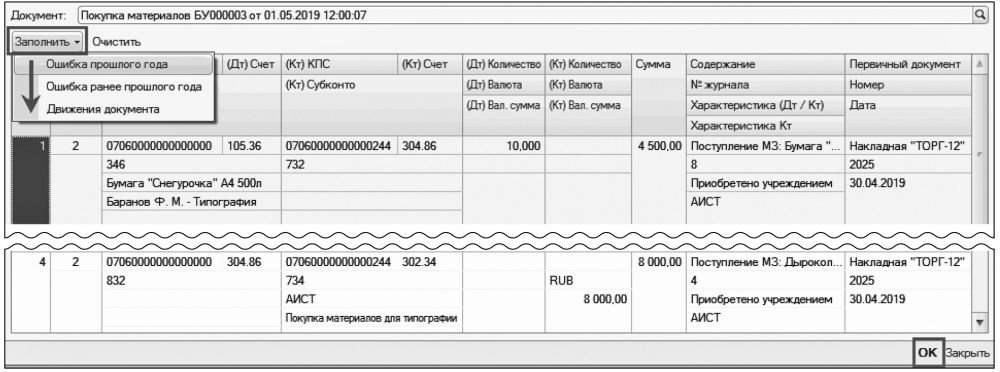

- Ошибка: задать проводки вручную… — применяется, если бухгалтерские записи, сформированные при вариантах Ошибка прошлого года и Ошибка ранее прошлого года, не подходят. По кнопке ОК открывается форма редактирования регистра бухгалтерии, где следует ввести бухгалтерские записи, которые документ должен сформировать при проведении. Таблицу рекомендуется предзаполнить сконвертированными проводками (с применением специальных счетов исправления ошибок прошлых лет) по кнопке Заполнить (рис. 4), выбрав вариант конвертации Ошибка прошлого года, Ошибка ранее прошлого года или Движения документа. Предзаполненные записи можно редактировать. При проведении документа в регистр бухгалтерии запишутся сконвертированные проводки с учетом исправлений.

Рис. 4

Способ Ошибка: задать проводки вручную… следует использовать, только если не подходят способы Ошибка прошлого года и Ошибка ранее прошлого года.

Не стоит использовать ручное редактирование проводок по исправлению ошибок прошлых лет для других целей, например для изменения аналитики на счетах (КОСГУ, КПС и т. п.).

Проводки со специальными счетами исправления ошибок будут включены в журнал операций «Журнал по прочим операциям (исправление ошибок прошлых лет)» № 8-ош.

Для создания нового журнала № 8-ош «Журнал операций по прочим операциям (исправление ошибок прошлых лет)» и замены журнала в проводках со счетами исправления ошибок прошлых периодов можно воспользоваться внешней обработкой Журнал ошибок прошлых периодов (файл «ЖурналОшибокПрошлыхПериодов.epf»), которая входит в состав дистрибутива обновления конфигурации начиная с версии БГУ 1.0.55.

Исправление ошибок (текущего периода и прошлых лет) может отражаться тремя способами в зависимости от характера ошибки:

- Ошибочно был введен лишний документ. Например, повторно проведен акт об оказании услуг. В этом случае следует сторнировать лишний документ Акт об оказании услуг (ввести документ Сторно). При этом проводки документа Сторно следует отразить с применением специальных счетов исправления ошибок прошлых лет.

- Ошибочно не был отражен документ. Например, не было отражено оприходование ОС по результатам инвентаризации. В этом случае следует ввести новый учетный документ Оприходование ОС, НМА на счет 101 (102). При этом проводки документа Оприходование ОС, НМА на счет 101 (102) следует отразить с применением специальных счетов исправления ошибок прошлых лет.

- Документ был введен, но содержит ошибки. Например, документом Услуги сторонних организаций отразили увеличение капвложений в дебет счета 106.00, а следовало отнести на текущие расходы — в дебет счета 109.81. В этом случае следует сторнировать документ с ошибкой (ввести на его основании документ Сторно), далее ввести новый правильный учетный документ Услуги сторонних организаций. При этом проводки документов Сторно и нового документа Услуги сторонних организаций следует отразить с применением специальных счетов исправления ошибок прошлых лет.