Понятие «корректировка» само по себе подразумевает изменение неких данных. Мы рассмотрим изменение данных в учете НДС в 1С 8.3 на примере конфигурации «Бухгалтерия предприятия».

Здесь возможны два варианта: использование «Корректировочного счета-фактуры» (КСФ) или исправление ошибочно введенных данных. Во многом действия пользователей в этих случаях схожи, но мы подробно рассмотрим работу в 1С с КСФ, а также и то, как отразить прямое исправление ошибок по НДС.

КСФ выставляются продавцом покупателю в случае изменения цены и (или) количества товара (работ, услуг). Важное условие – такие изменения должны быть согласованы между участниками сделки. Тогда не возникает необходимости в подаче уточненных деклараций по НДС, а КСФ (например, корректировочные документы на отгрузку) отражаются в учете за тот период, когда были составлены (у продавца) и получены (у покупателя).

Корректировка возможна двух видов – увеличивающая или уменьшающая стоимость реализации. Бухгалтеру чаще приходится сталкиваться с ситуацией уменьшения стоимости, например, при применении ретроскидок.

Порядок отражения в учете следующий:

У покупателя:

- Уменьшение стоимости – в книге продаж;

- Увеличение стоимости – в книге покупок.

У продавца:

- Уменьшение стоимости – в книге покупок;

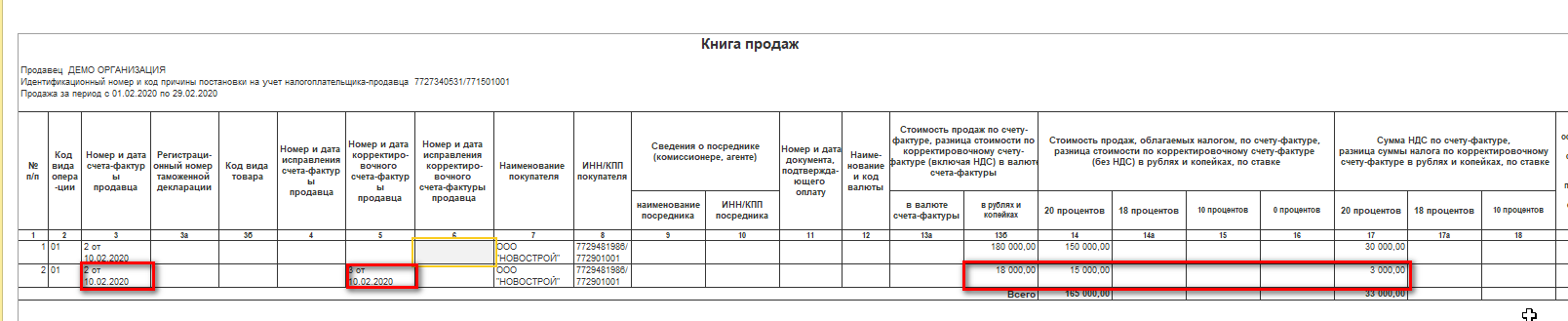

- Увеличение стоимости – в книге продаж.

До появления постановления правительства РФ № 952 от 24.10.13 Продавец при увеличении стоимости отгрузки должен был сдавать уточненную декларацию за период отгрузки. Многие источники в интернете до сих пор советуют такой порядок действий, но он уже не является актуальным. «Уточненки» по НДС подают в случае обнаружения ошибок, а согласованное изменение цены сейчас ошибкой не является.

Рассмотрим процесс отражения КСФ в программе 1С бухгалтерия сначала у покупателя, затем у продавца. Если у вас останутся вопросы, обращайтесь в нашу службу поддержки пользователей системы 1С, мы с радостью ответим на них.

Корректировочный счет-фактура в 1С у покупателя

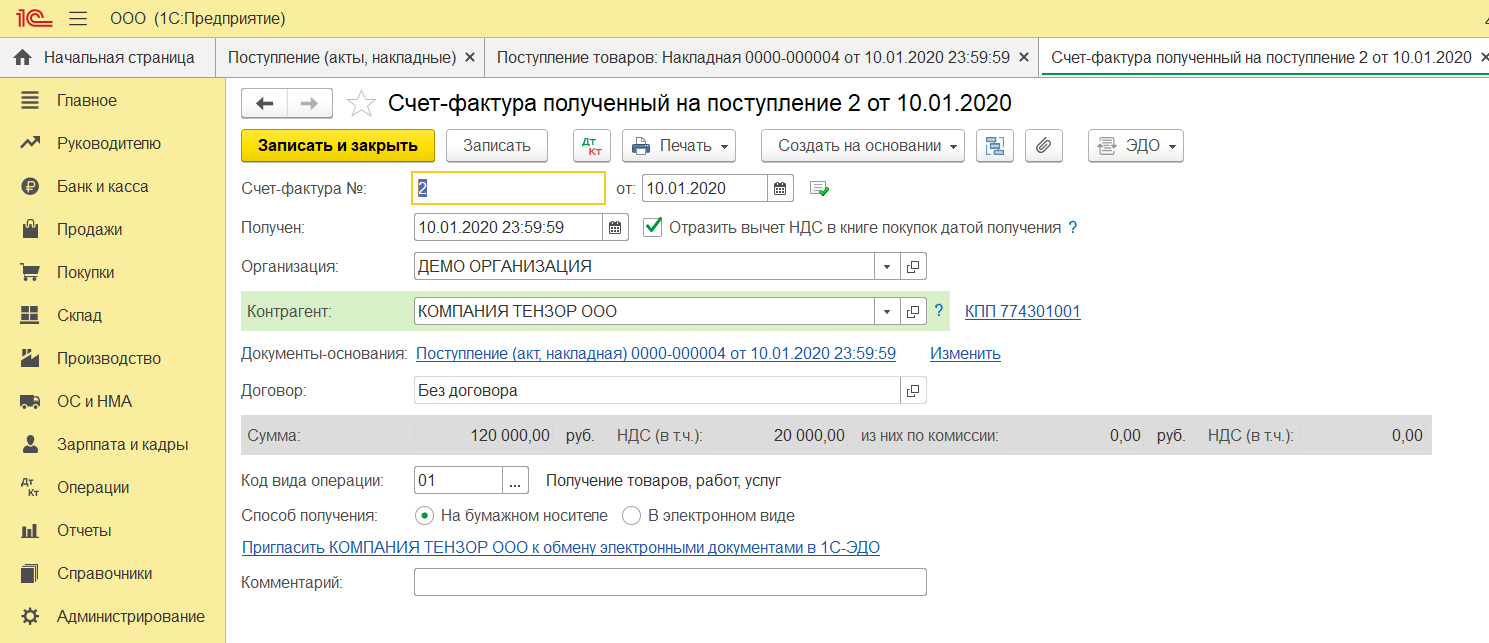

Пример 1. Покупатель получил в первом квартале СФ от Продавца на сумму 120000 руб, в т.ч. НДС 20000 руб. Во втором квартале стороны договорились об изменении цены в сторону уменьшения на 10%. Продавец во втором квартале выставил КСФ на сумму 108000 руб. в т.ч. НДС 18000 руб.

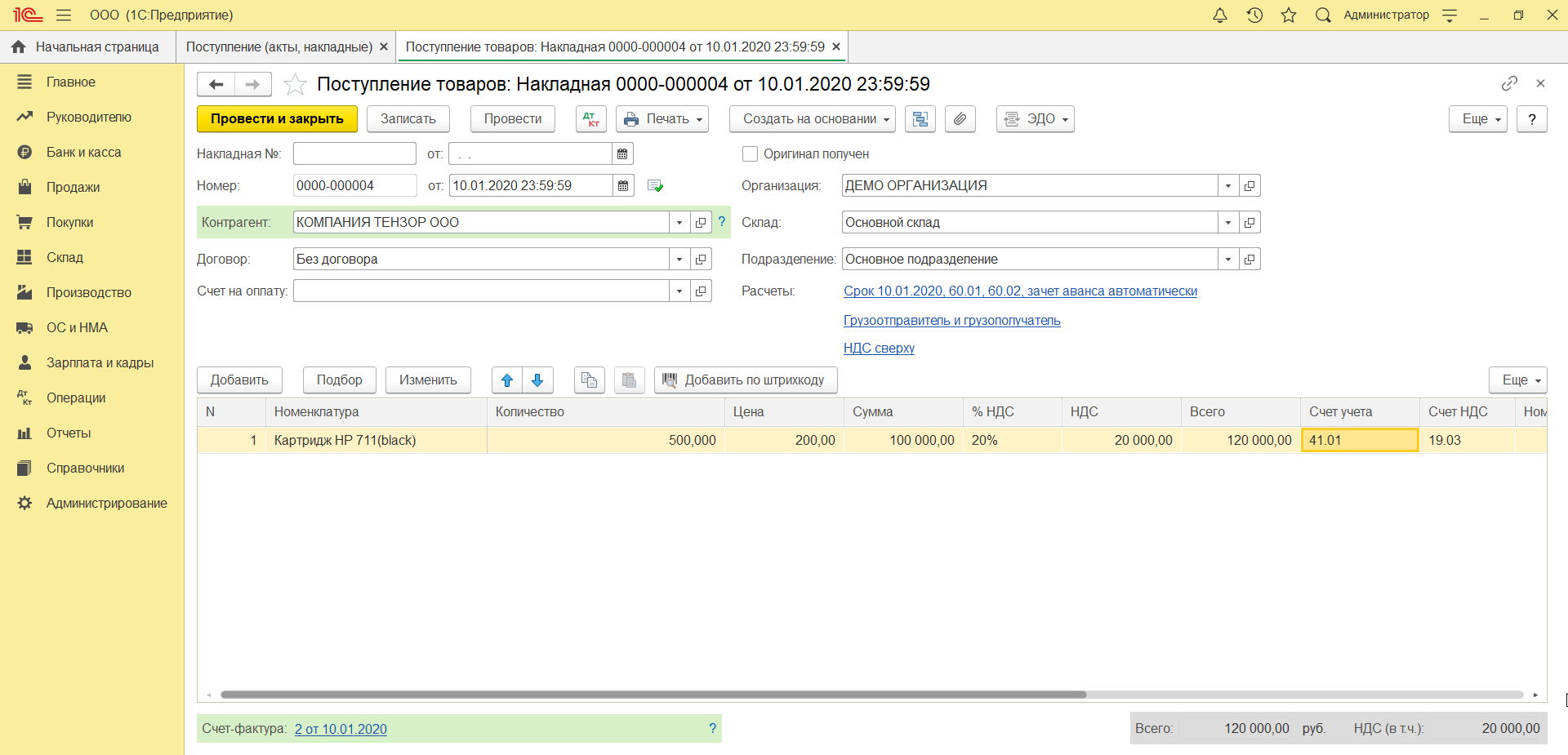

Сначала должен быть внесен первоначальный документ поставки (в нашем случае – товара) и данные первичной СФ. Порядок заполнения этих документов и проводки знакомы бухгалтерам, но если вопросы все-таки возникнут обращайтесь за помощью консультантов 1С, связавшись с нами любым удобным для вас способом. Мы с радостью вам поможем!.

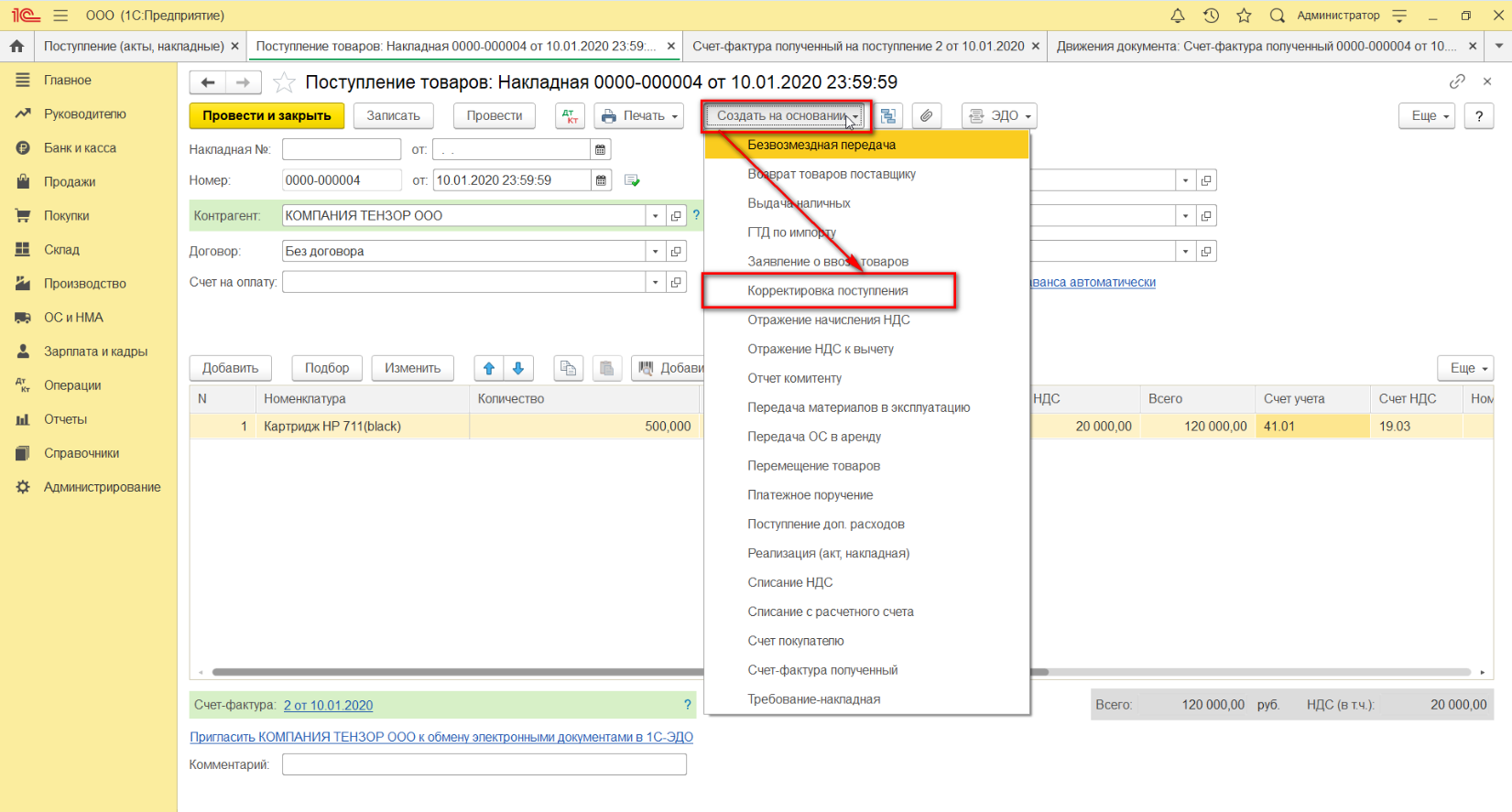

На основании поступления можно сделать корректировку.

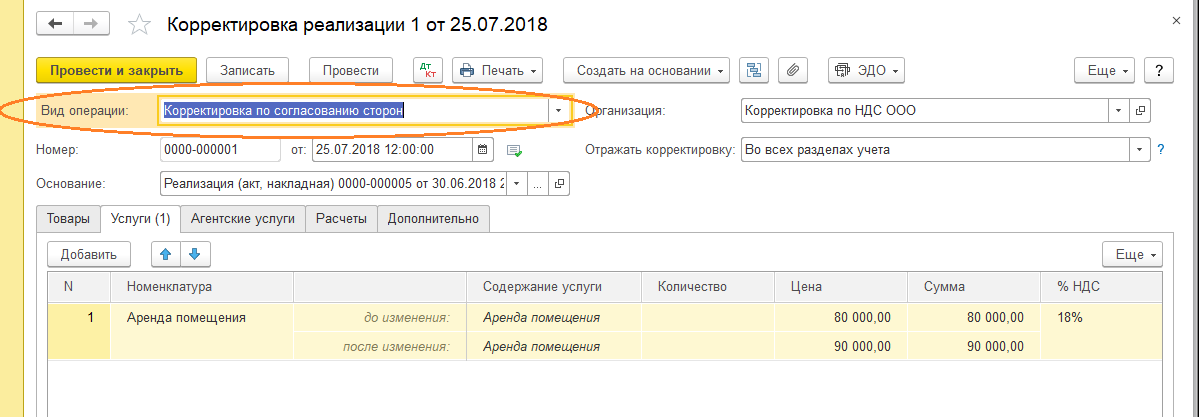

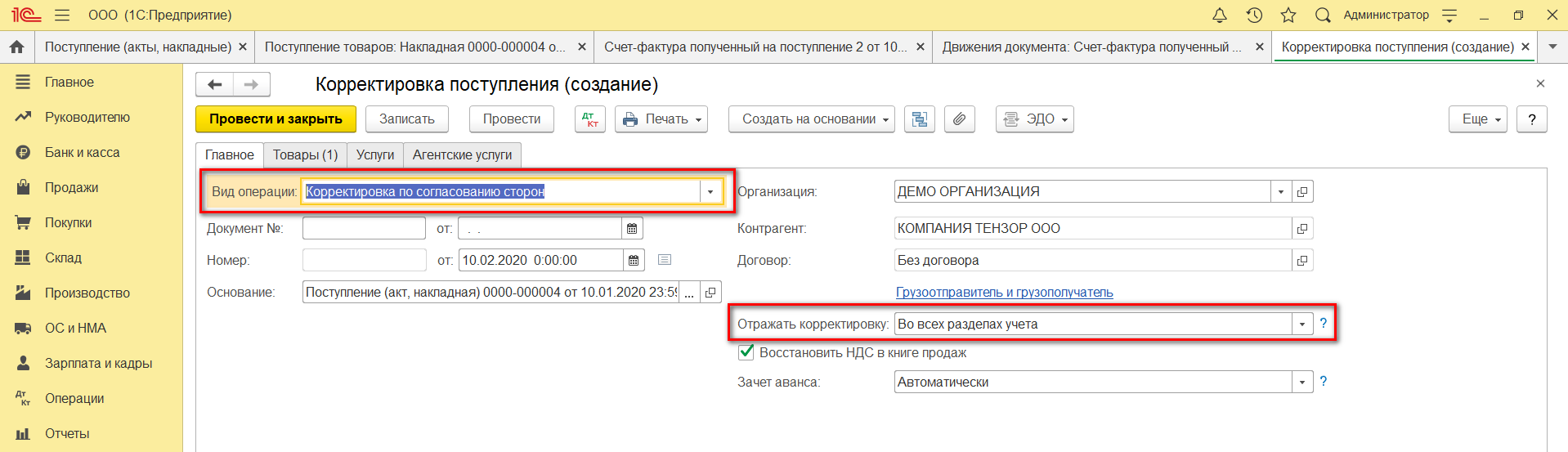

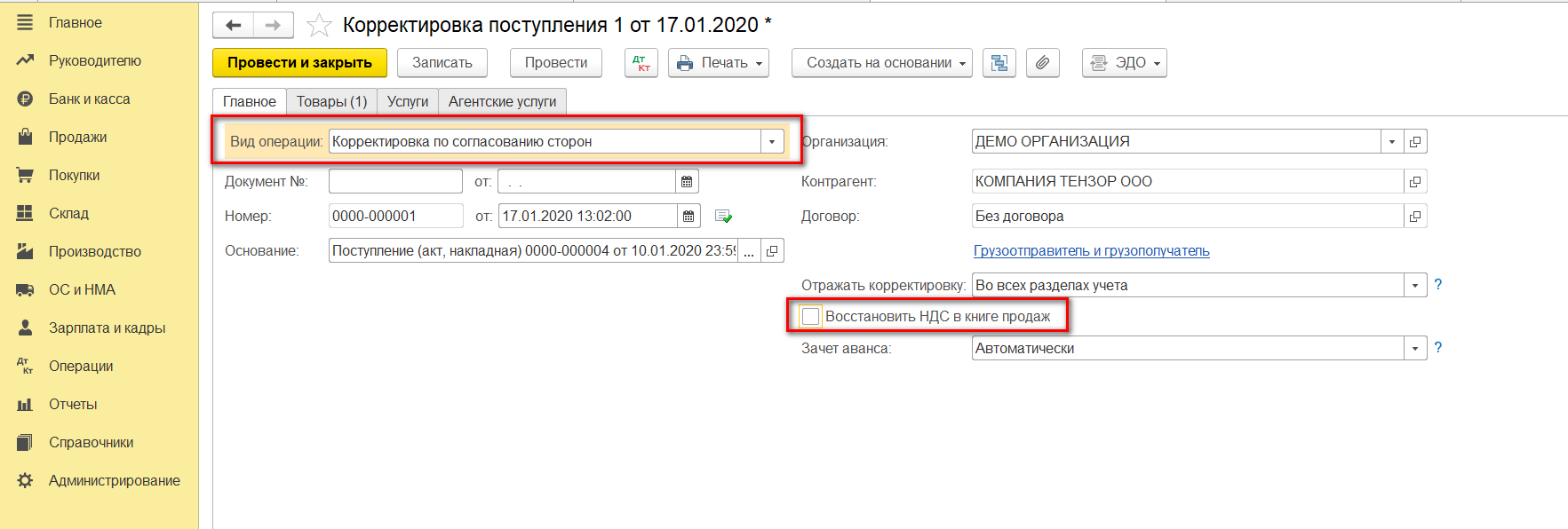

В документе корректировки настройками отмечаем порядок отражения изменений. Здесь следует указать, что корректировка выполняется по согласованию (видом операции еще может быть исправление ошибок, об этом позже).

На вкладке «Главное» оставляем установку «Восстановить НДС в книге продаж». Кроме того, можем по ситуации менять варианты, где отражать корректировку – во всех разделах учета или только по НДС. Мы выбрали первый вариант, тогда формируются бухгалтерские проводки.

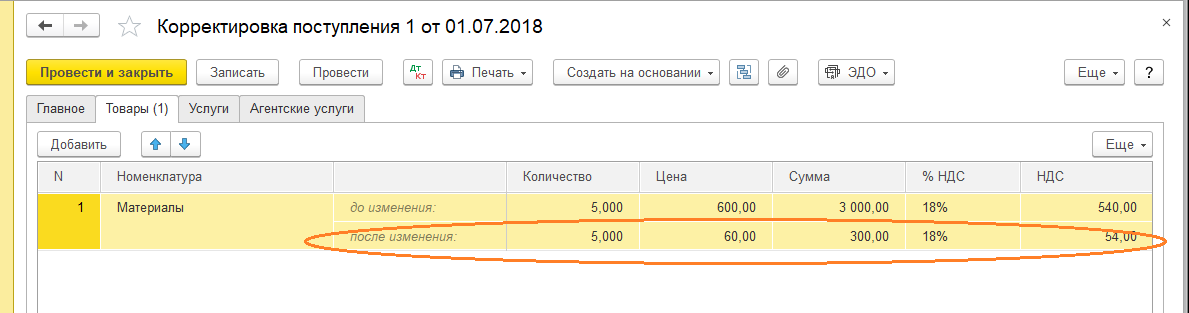

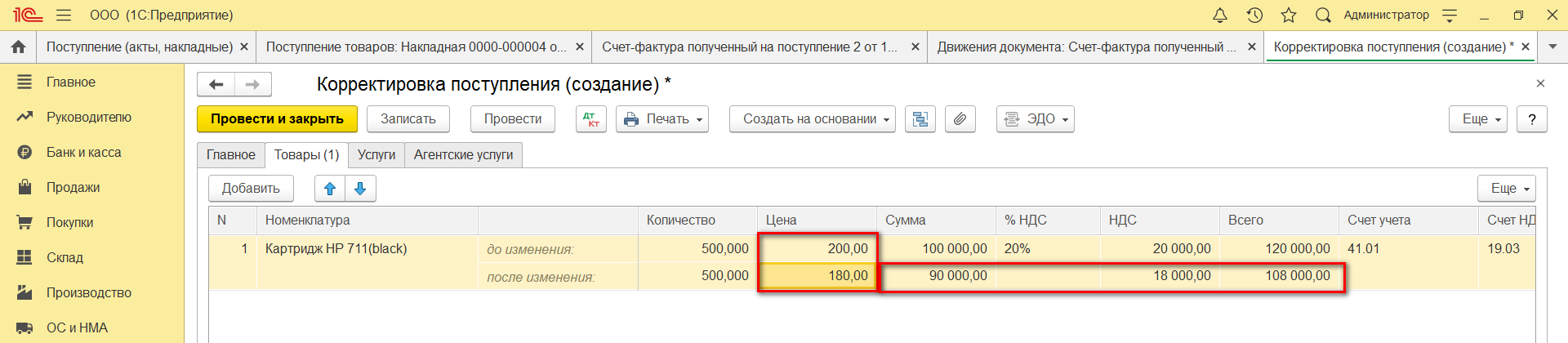

На вкладке «Товары» меняем цену, остальные суммы пересчитываются автоматически.

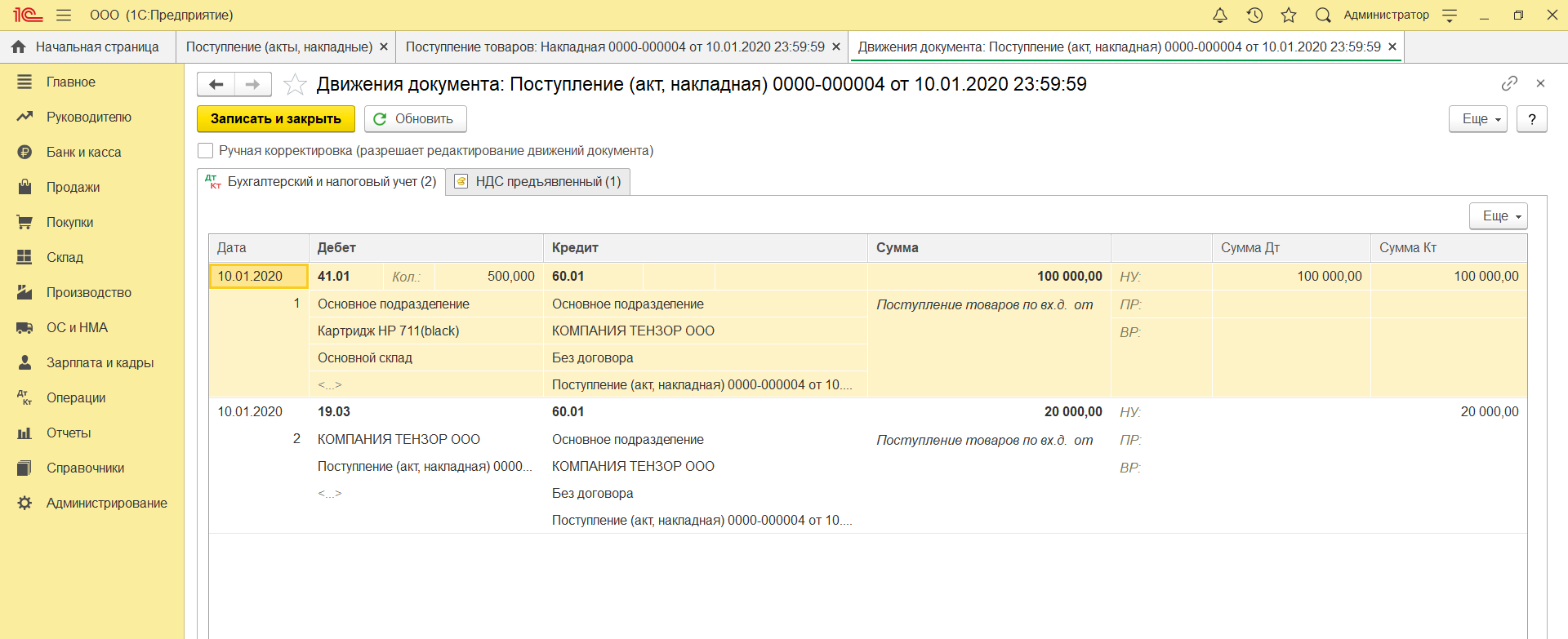

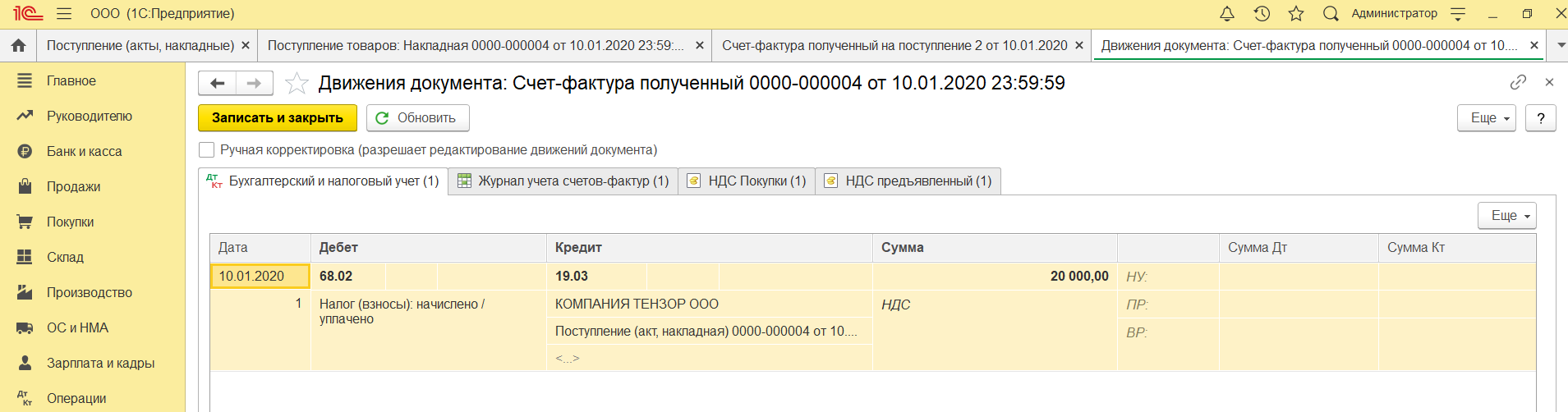

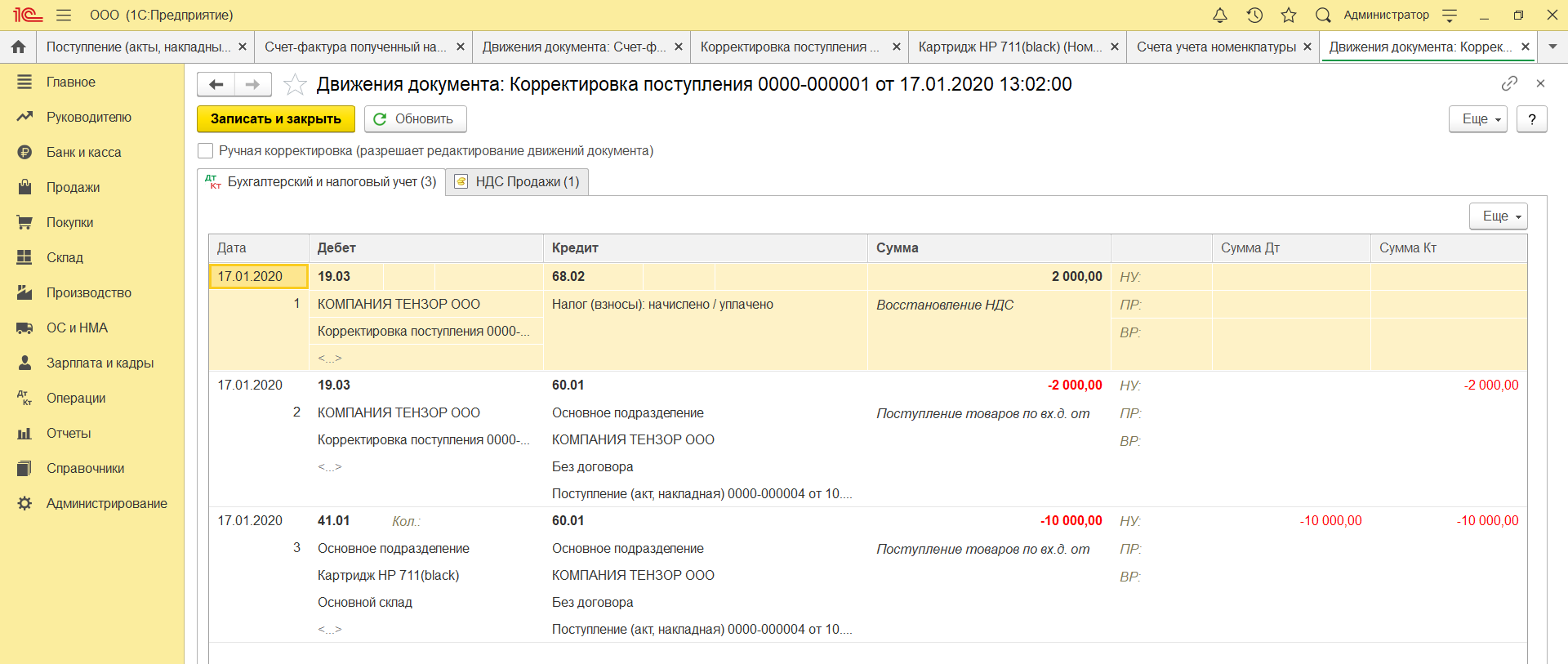

Смотрим проводки по документу.

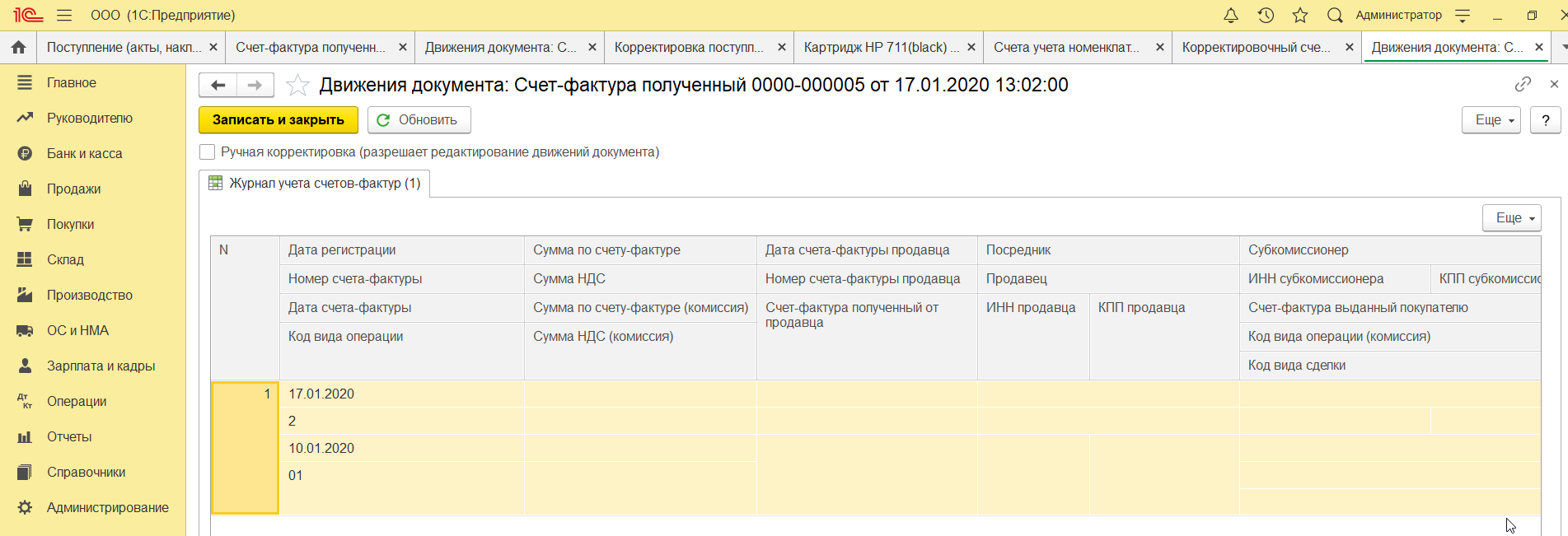

Можем посмотреть данные КСФ.

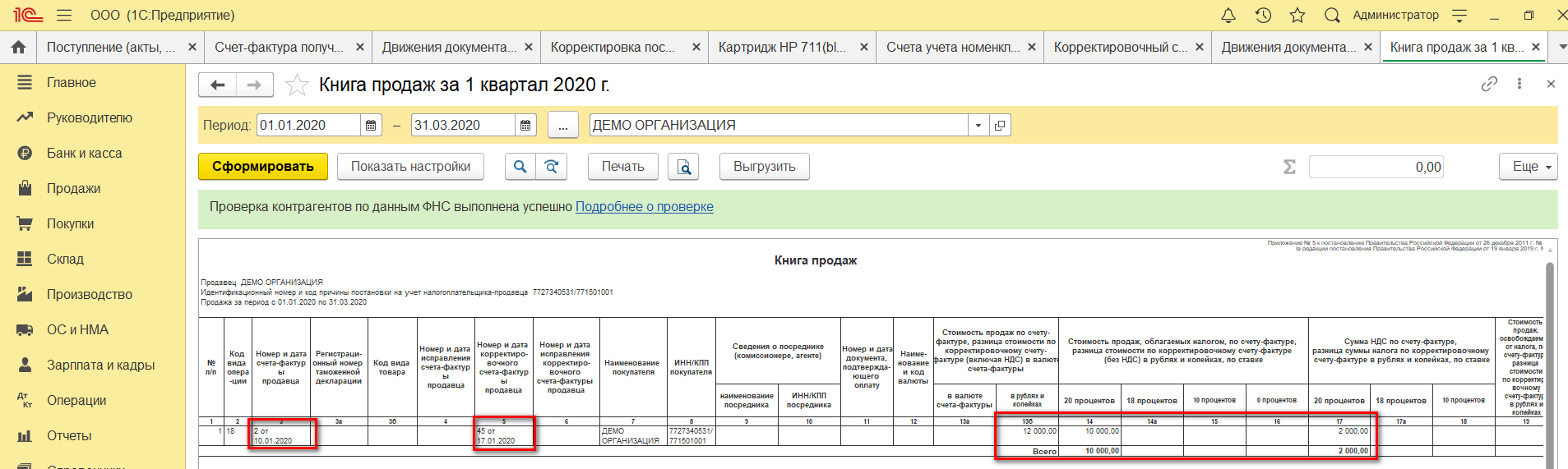

Далее формируем книгу продаж, корректировка успешно в ней отразилась.

Изменим условие: теперь надо увеличить стоимость поступления. Алгоритм действий во многом похож, только данные отражаются в книге покупок. Соответственно убираем галочку на отражение корректировки в книге продаж.

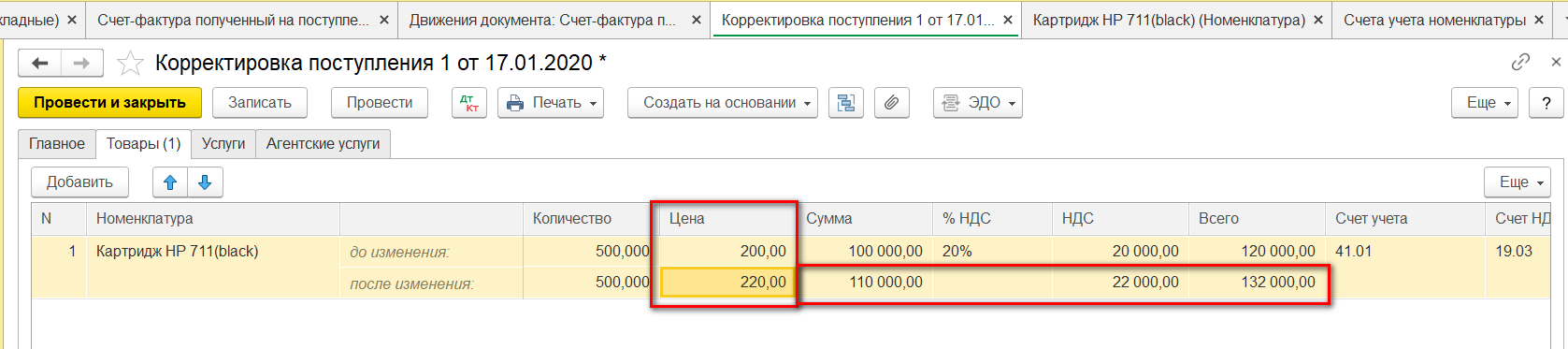

Заполняем табличную часть вкладки «Товары». Увеличиваем цену, остальные суммы пересчитаются автоматически.

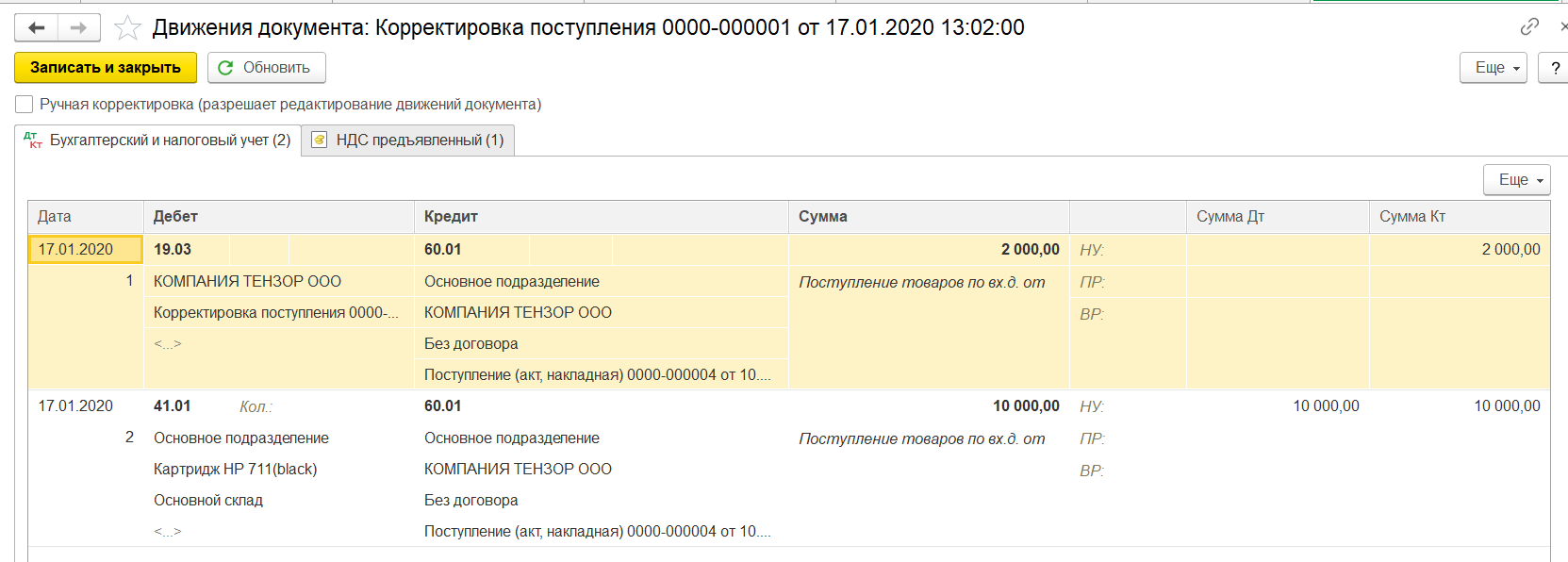

Смотрим проводки по документу.

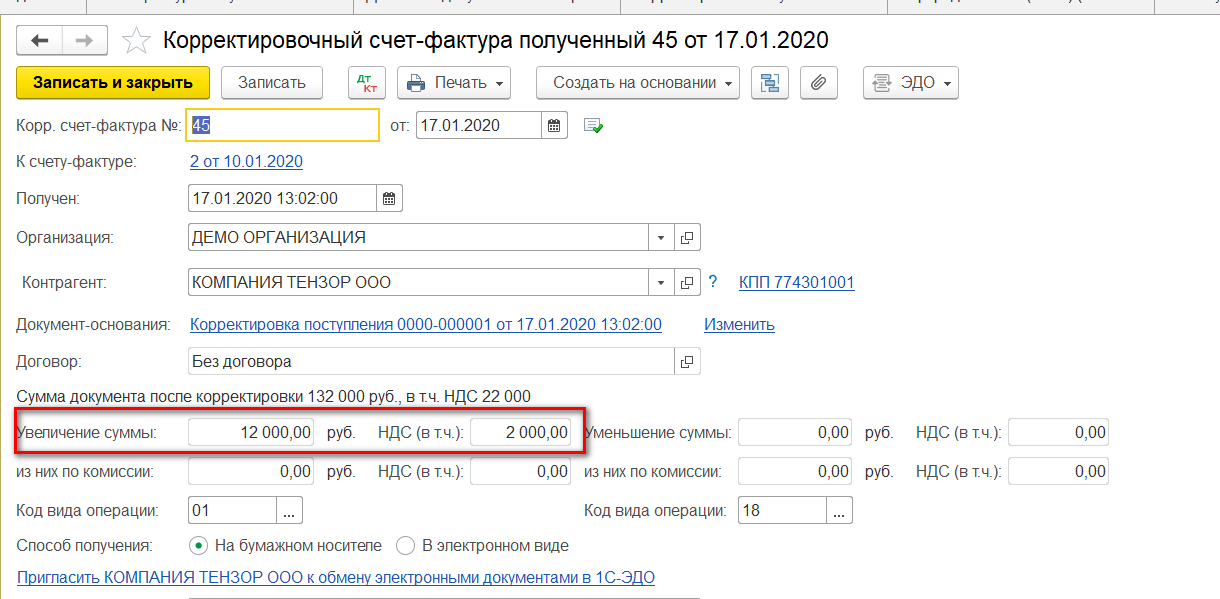

Смотрим КСФ.

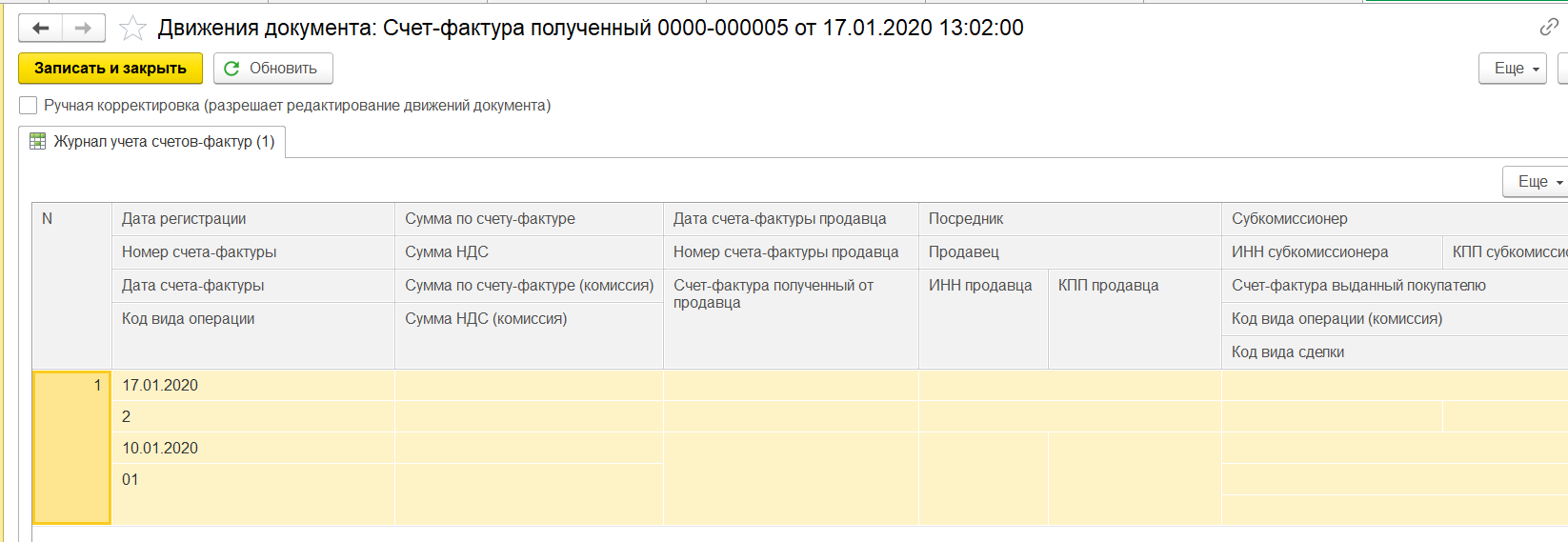

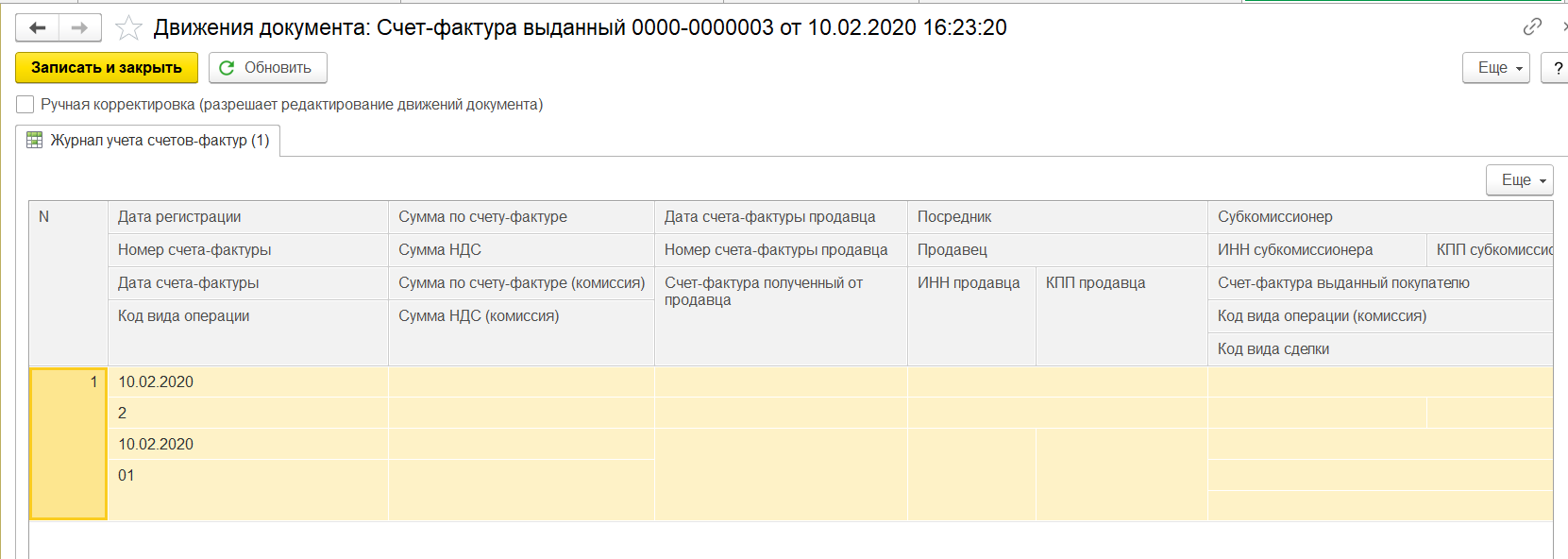

И движения КСФ по регистрам учета НДС.

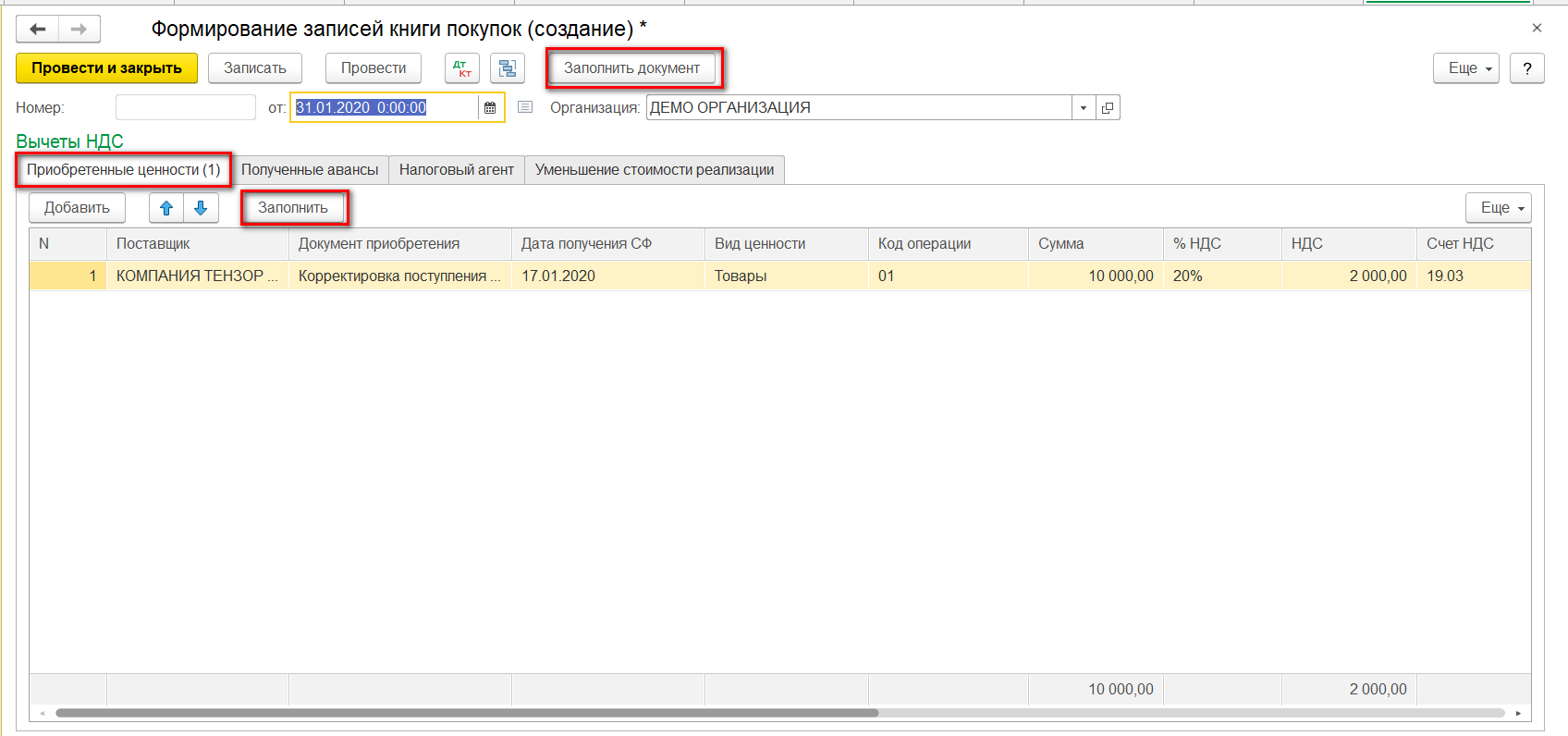

Для отражения данных в книге покупок заполняем документ «Формирование записей книги покупок». Он формируется автоматически по кнопке «Заполнить документ». В документе несколько вкладок, наша корректировка отражается на вкладке «Приобретенные ценности».

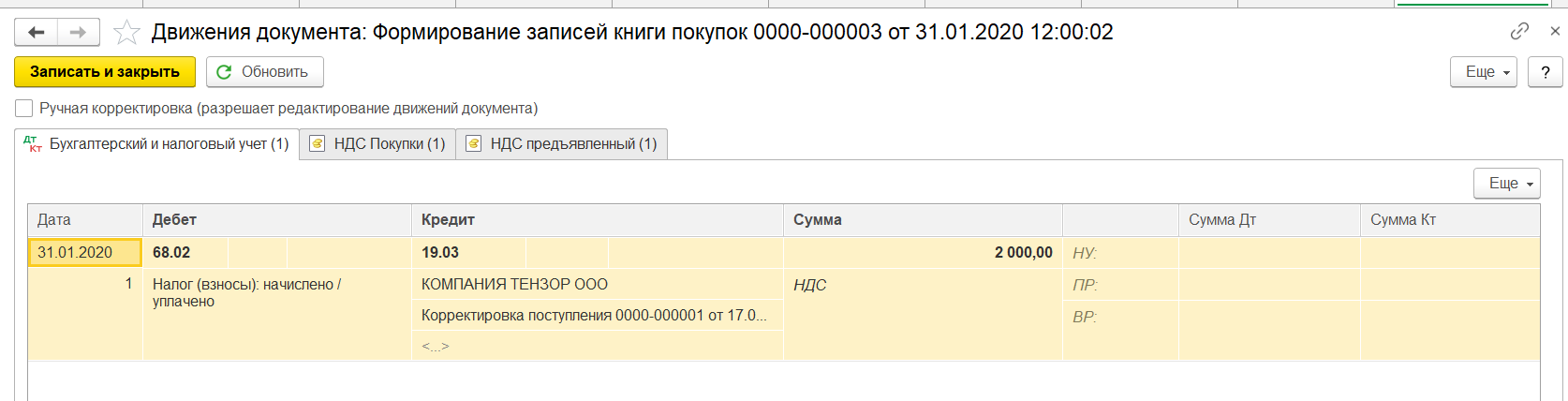

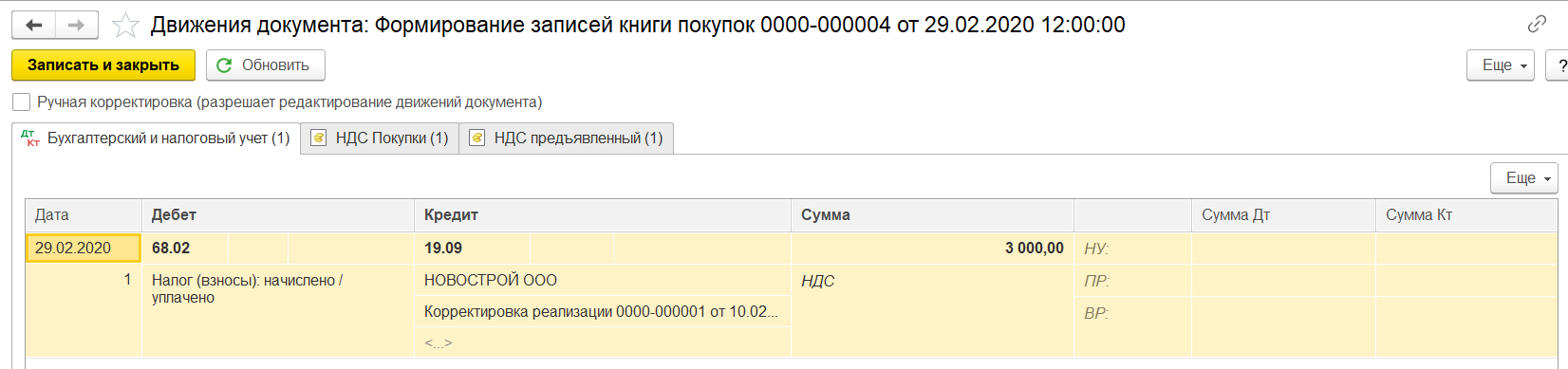

В документе формируются проводки и записи по регистрам НДС, на основании которых можем сформировать книгу покупок.

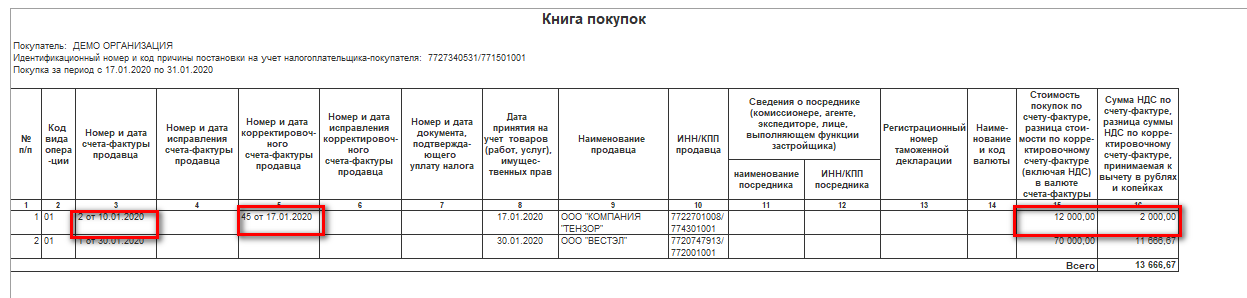

В книге покупок отразилась корректировка НДС.

Корректировочный счет-фактура в 1С у продавца

Возьмем тот же самый Пример 1, только покажем его отражение у продавца.

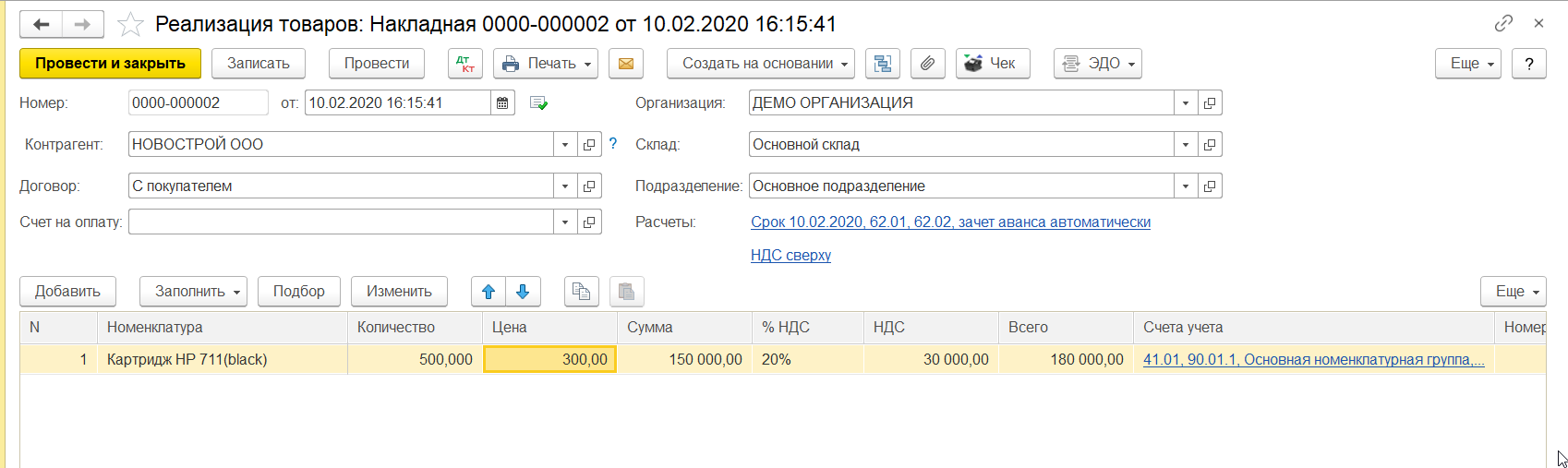

У нас есть первичный документ и СФ на реализацию.

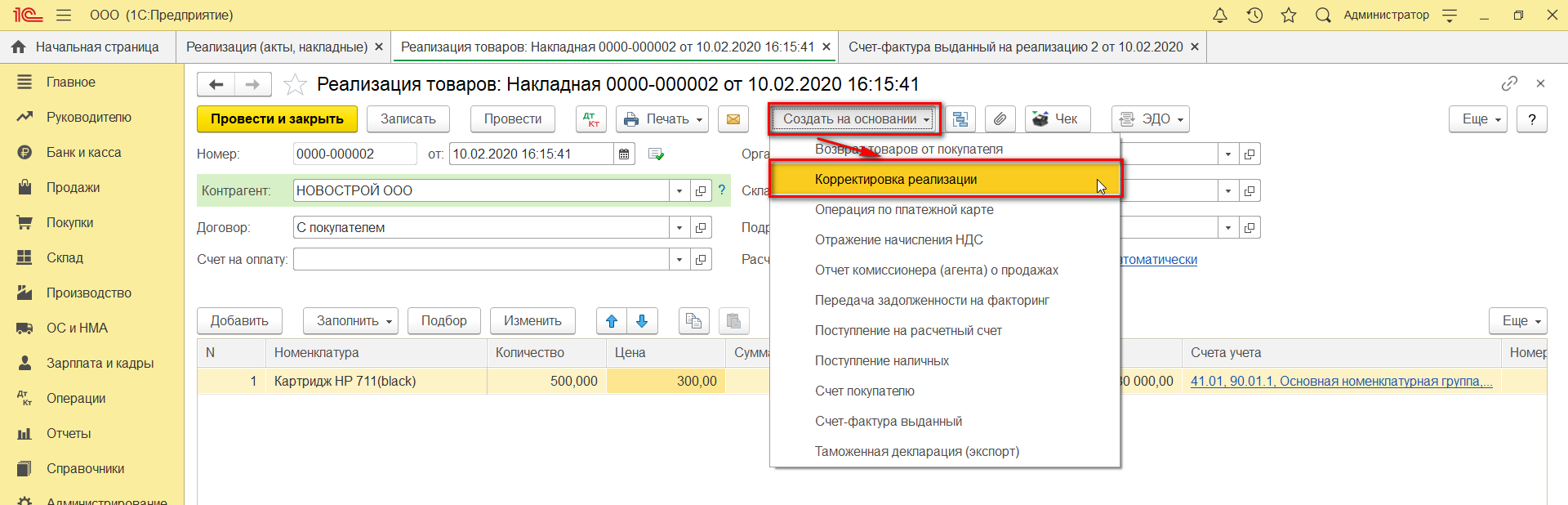

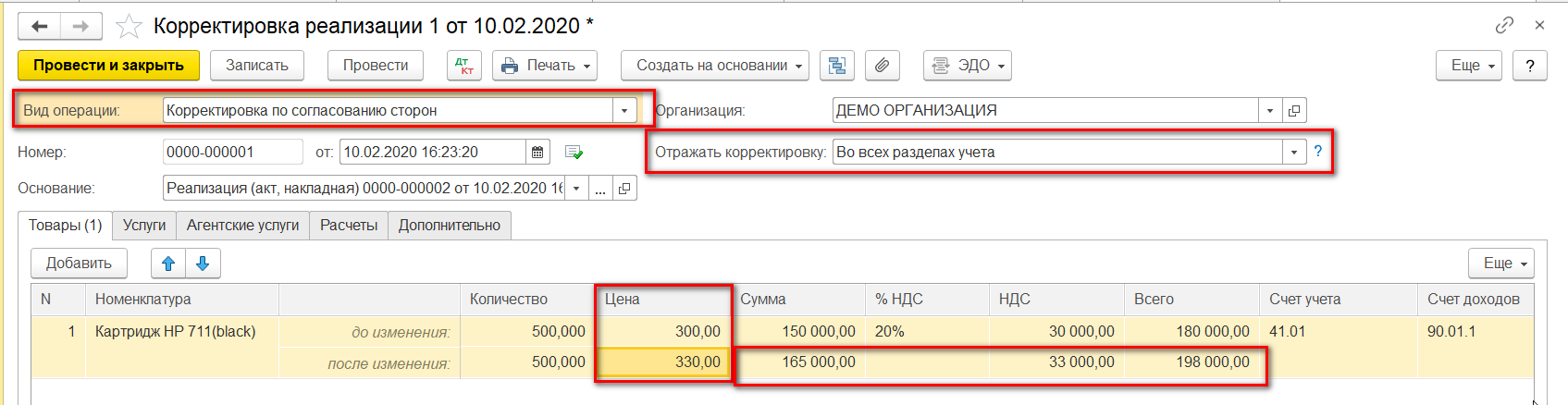

Внесем в него изменения.

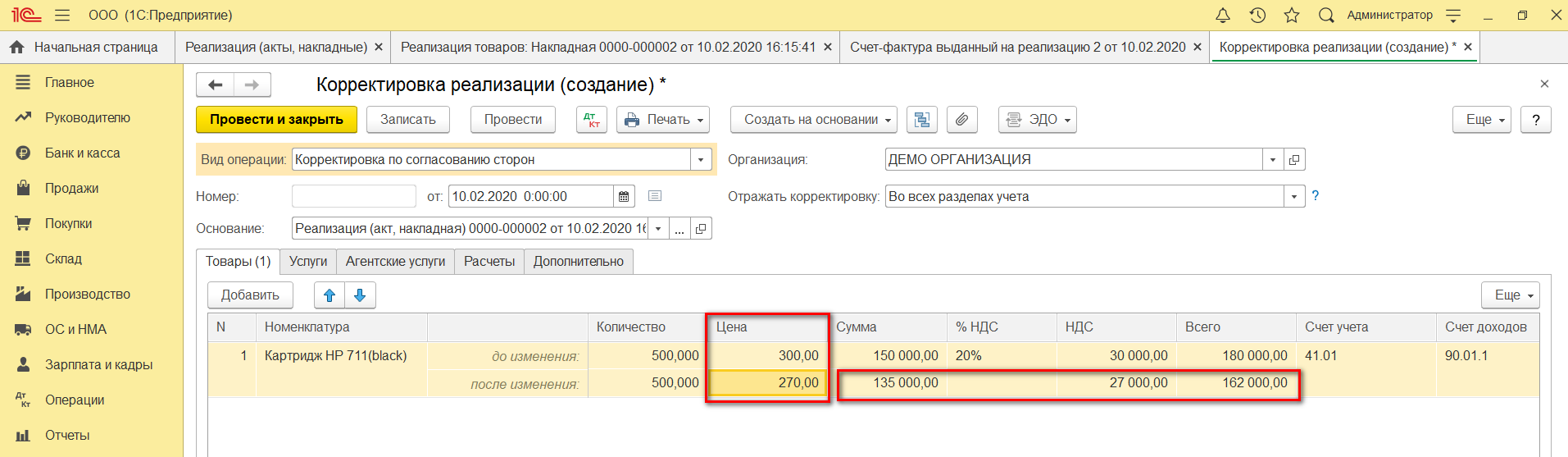

Уменьшим цену реализации, остальные суммы пересчитываются автоматически.

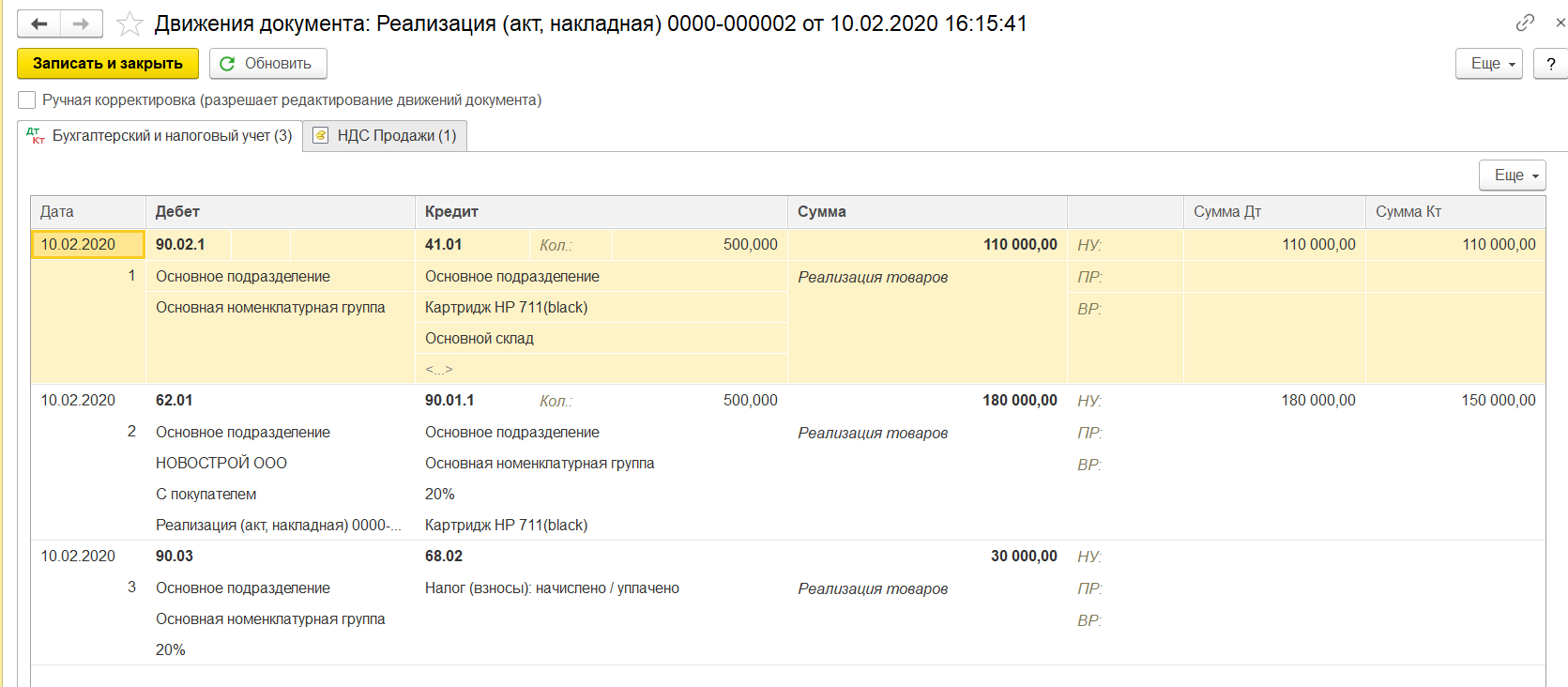

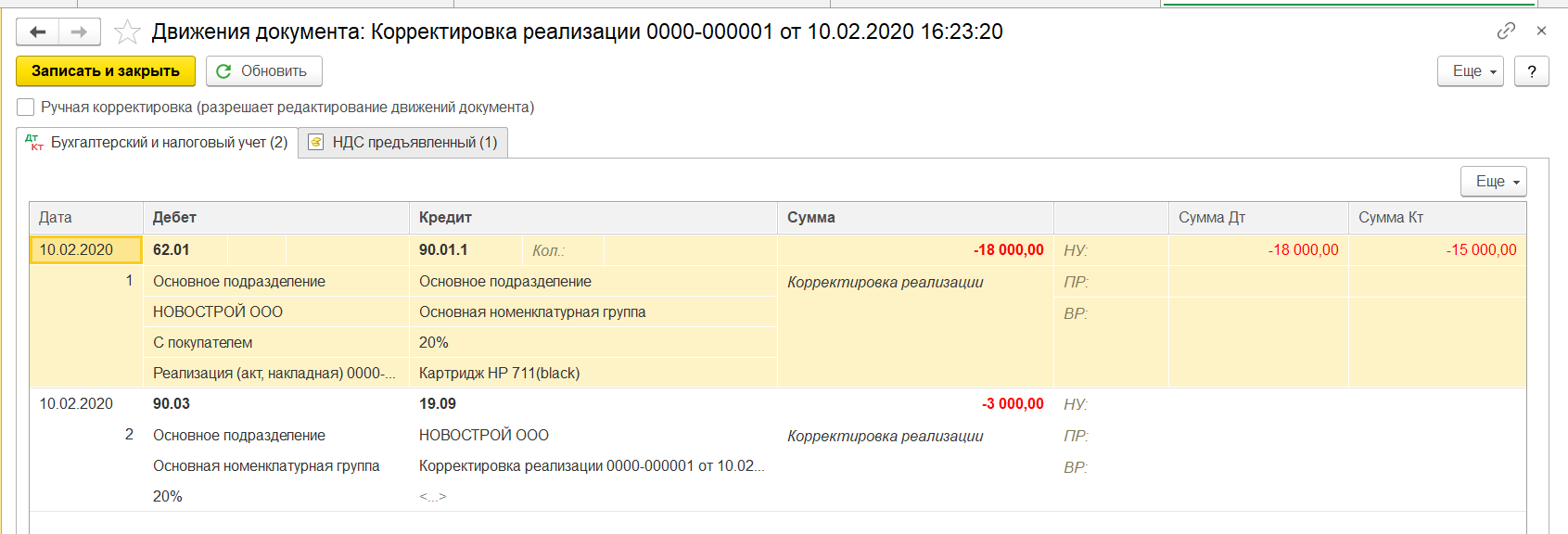

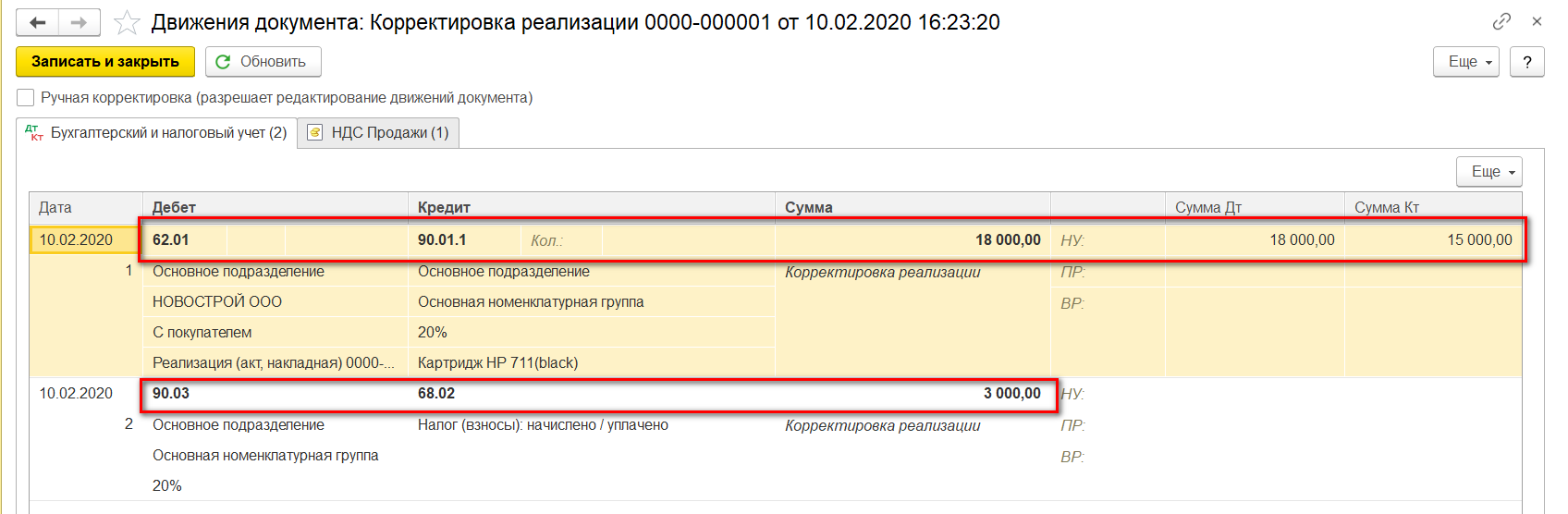

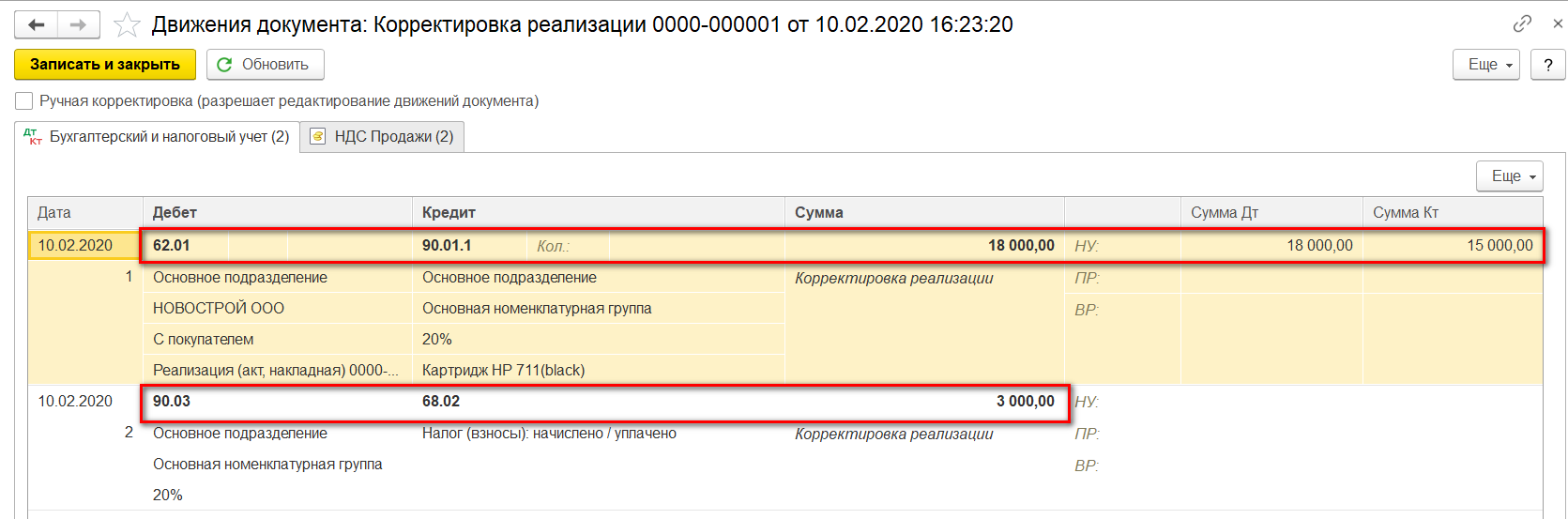

После проведения смотрим проводки.

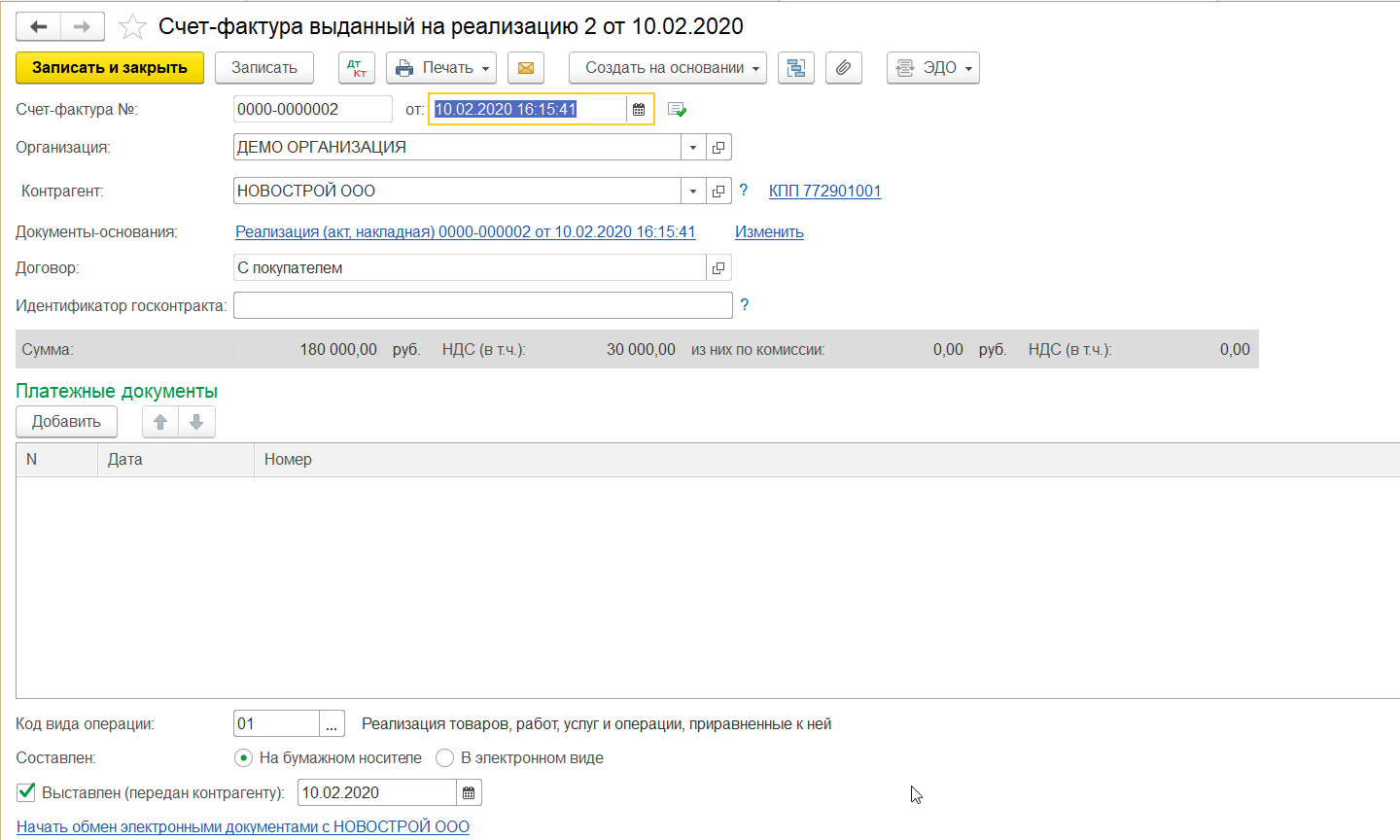

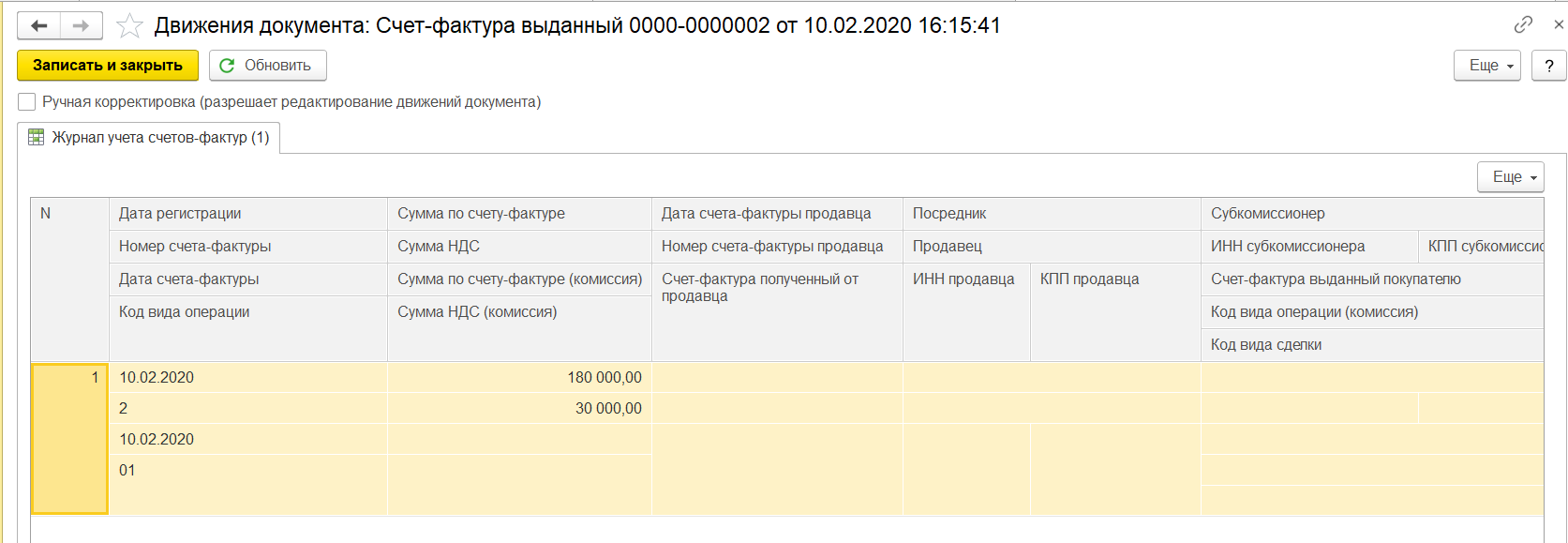

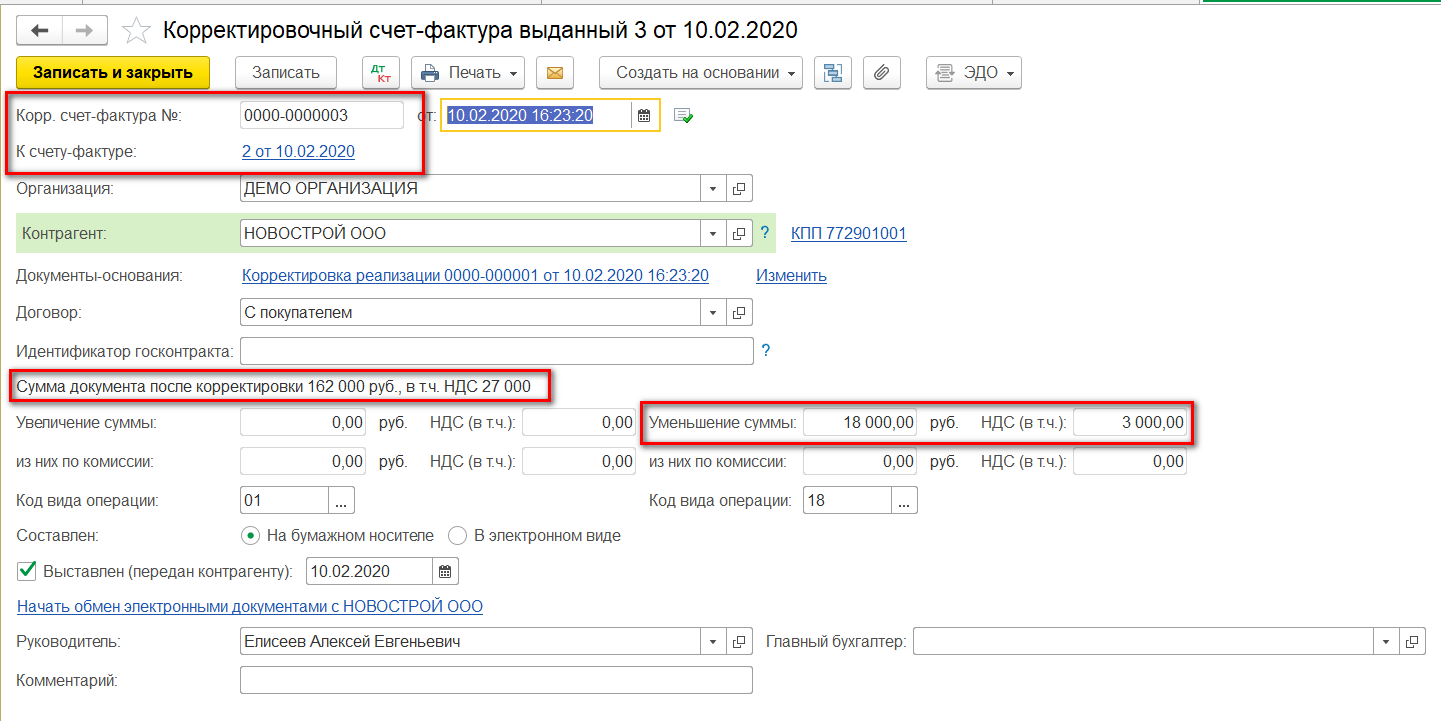

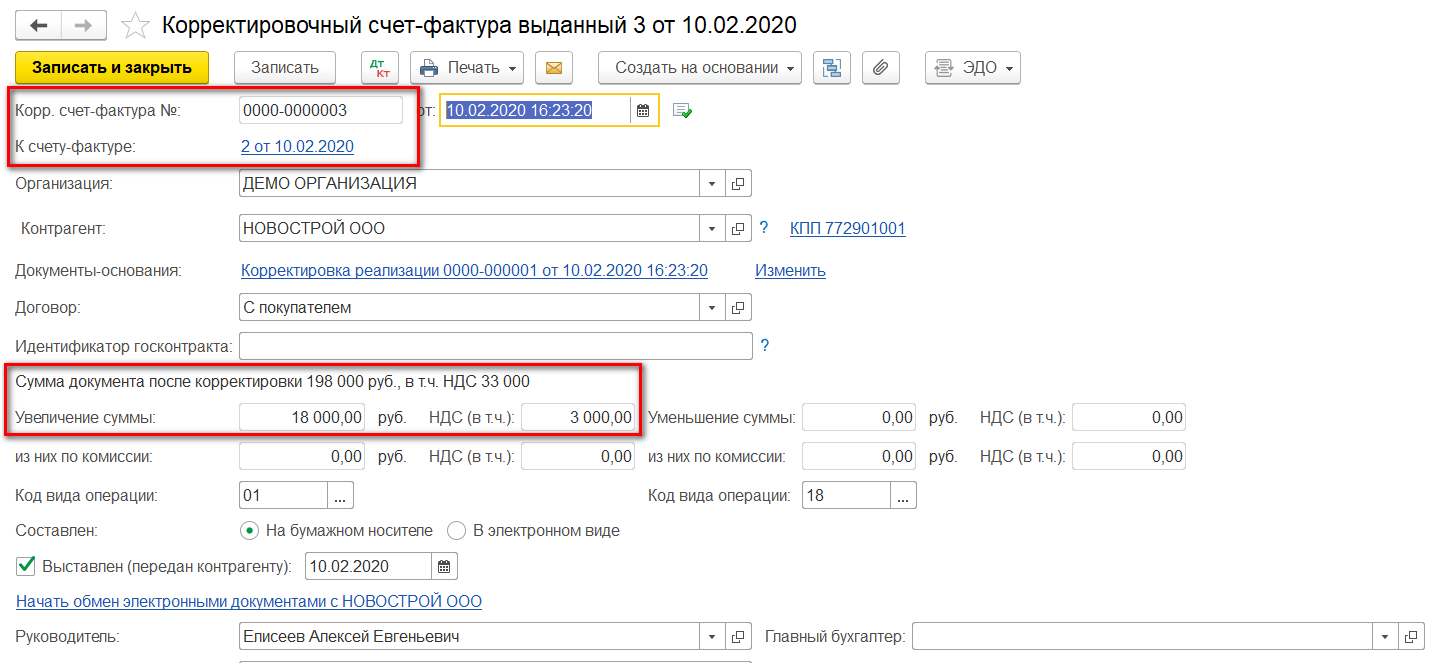

Зарегистрируем корректировочный счет-фактуру.

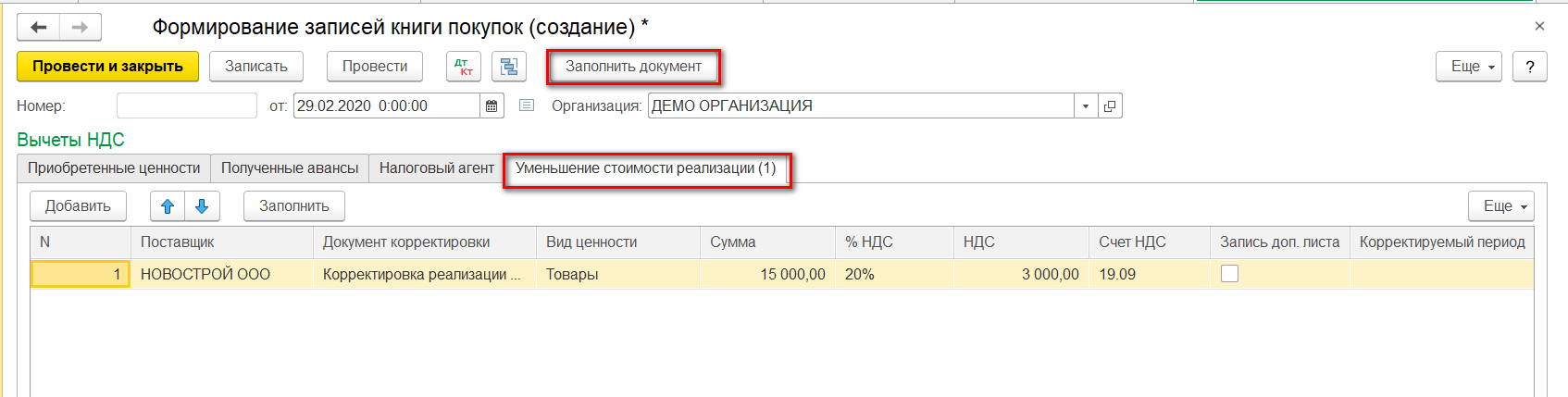

Далее для отражения в регламентированной отчетности корректировки следует сформировать записи книги покупок. Кнопка «Заполнить документ» автоматически их формирует, данные из примера отображаются на вкладке, посвященной уменьшению стоимости реализации.

Теперь можно увидеть данные в книге покупок.

Следующий вариант корректировки – продавец увеличил стоимость. Алгоритм во многом схож, КСФ отражаем в книге продаж.

Исправление счета-фактуры в 1С

Дополнительно рассмотрим вопрос, что делать, если данные надо изменить в случае ошибки. Тогда применяются не КСФ, а вносятся исправления, которые следует отразить в доп.листах книги покупок или продаж, в зависимости от ситуации, и затем сформировать и сдать уточненные декларации.

Как аннулировать ошибочно введенный СФ, подробно рассказывалось в другой нашей статье «Сторно в 1С 8.3.».

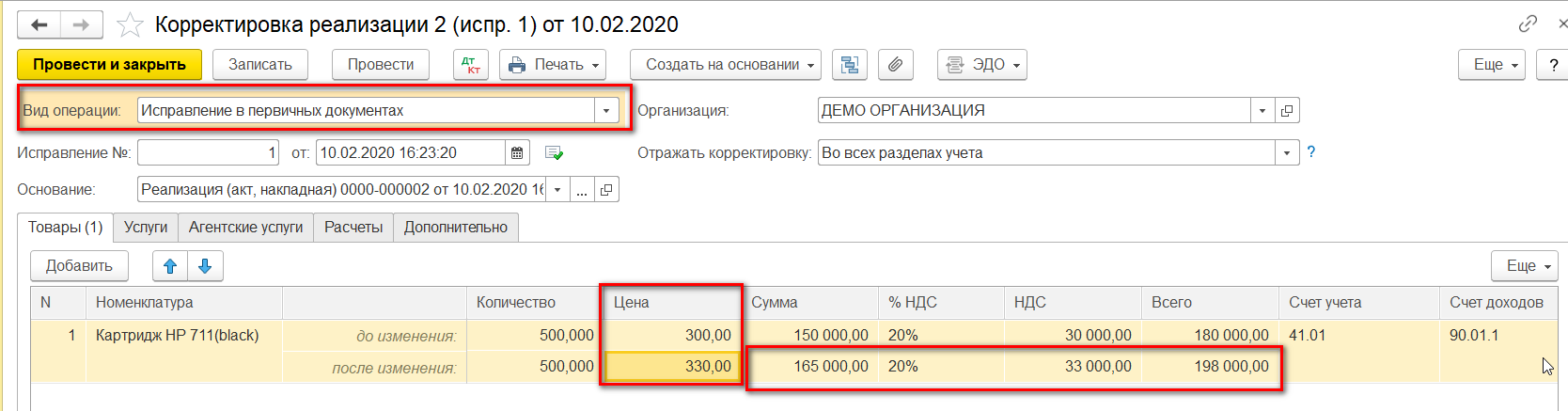

Если же аннулировать СФ не надо, а нужно внести некоторые исправления, то в документе на коррекцию данных следует выбрать вариант «Исправление первичных документов». Покажем на примере исправления данных по реализации.

Формируем документ.

Смотрим проводки по этому документу.

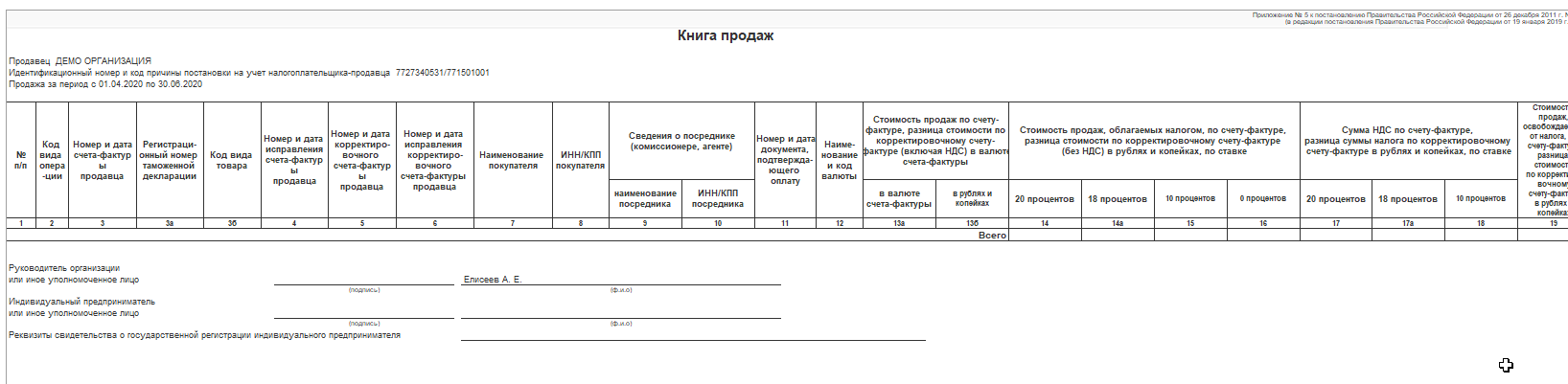

Регистрируем СФ и смотрим книгу продаж. При формировании книги продаж видим, что за второй квартал данных нет.

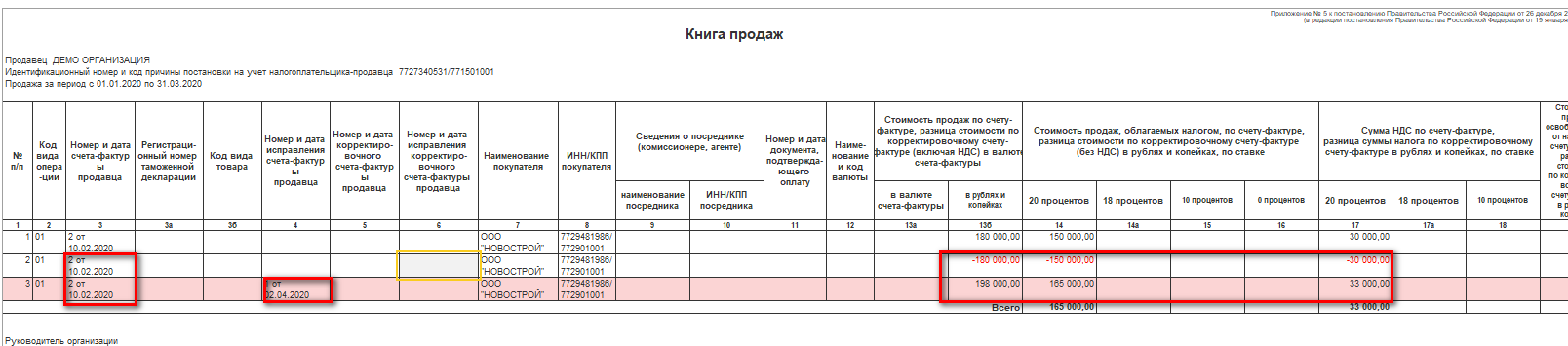

А за первый появился доп.лист, где аннулирован некорректный СФ и отражен правильный.

Мы рассмотрели исправление ошибки при увеличении цены у продавца, в остальных ошибочных вариантах при учете у продавца и у покупателя следует руководствоваться логикой действий, описанных выше по КСФ.

Надеемся, что данное руководство поможет вам оперативно разобраться с вопросом, как правильно сделать корректировку НДС в 1С, но если у вас все-таки остались вопросы, обращайтесь к нашим специалистам по обслуживанию 1С в Москве, мы с радостью вам поможем.

- Опубликовано 06.12.2016 10:19

- Автор: Administrator

- Просмотров: 238608

Обнаружить ошибку в принятой декларации по НДС всегда неприятно, а если эта ошибка привела к занижению суммы налога, то становится неприятно вдвойне, ведь в таком случае придется сдавать уточненную декларацию и доплачивать недостающую сумму. В этой статье я расскажу вам о том, как удалить ошибочно введенный документ поступления и сформировать уточненную декларацию по НДС, аннулировав запись книги покупок, в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Ситуации с ошибочным вводом документов встречаются не так уж редко. Например, иногда бухгалтер вносит документы в программу по скан-копии, а поставщик так и не предоставляет оригиналы и пропадает. Или обнаруживаются серьезные ошибки в первичных документах, которые не позволяют принять НДС по ним к вычету, а возможность получить корректный вариант отсутствует по каким-либо причинам. Также возможны технически ошибки, когда при вводе документа в программу выбран не тот контрагент, указана неверная дата и т.д. В любом случае, если мы ошибочно заявили НДС к вычету по какому-либо документу, необходимо сформировать сторнирующие проводки по счетам бухгалтерского учета, а также предоставить корректирующую декларацию по НДС за тот период, в котором был введен ошибочный документ.

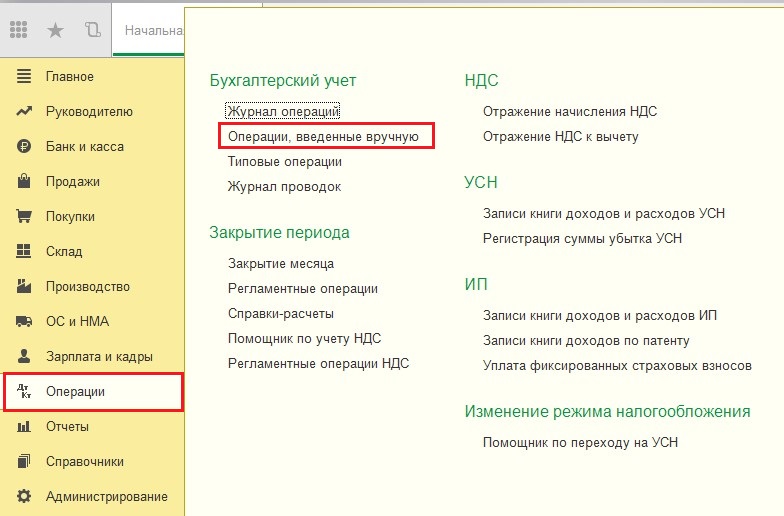

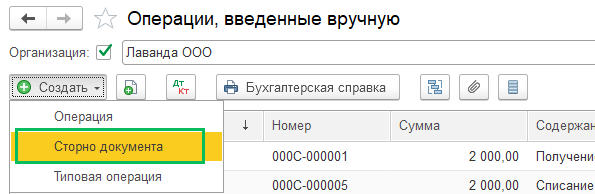

Для того, чтобы отсторнировать ошибочно введенный документ в программе 1С: Бухгалтерия предприятия 8, переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

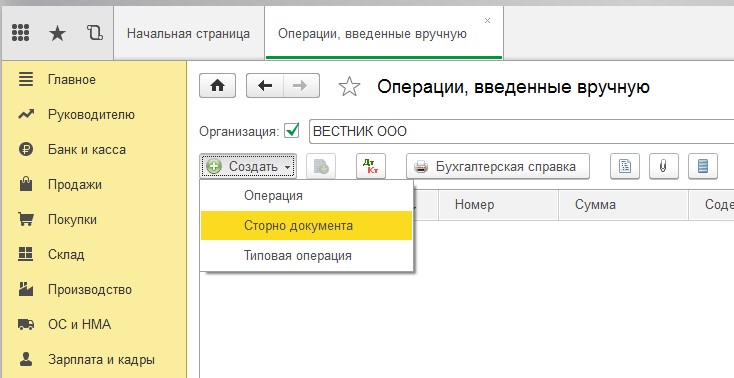

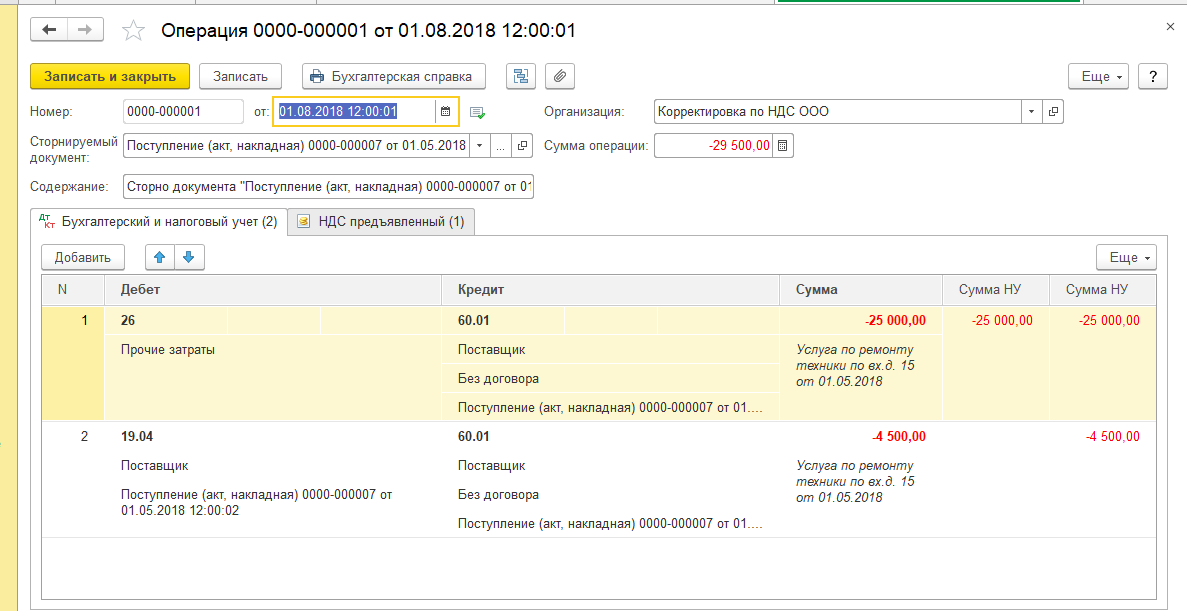

Создаем новый документ с видом операции «Сторно документа».

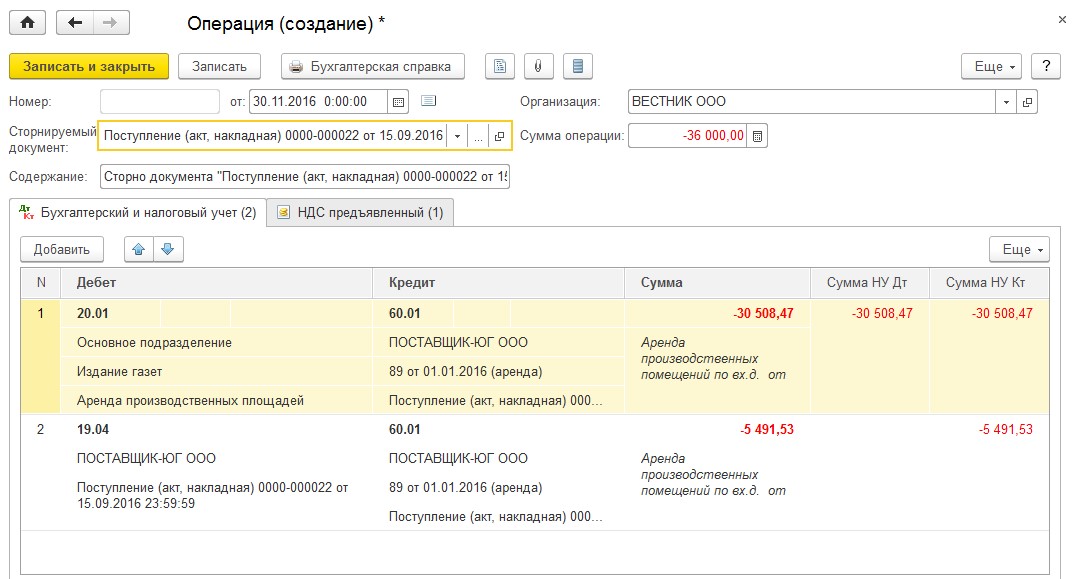

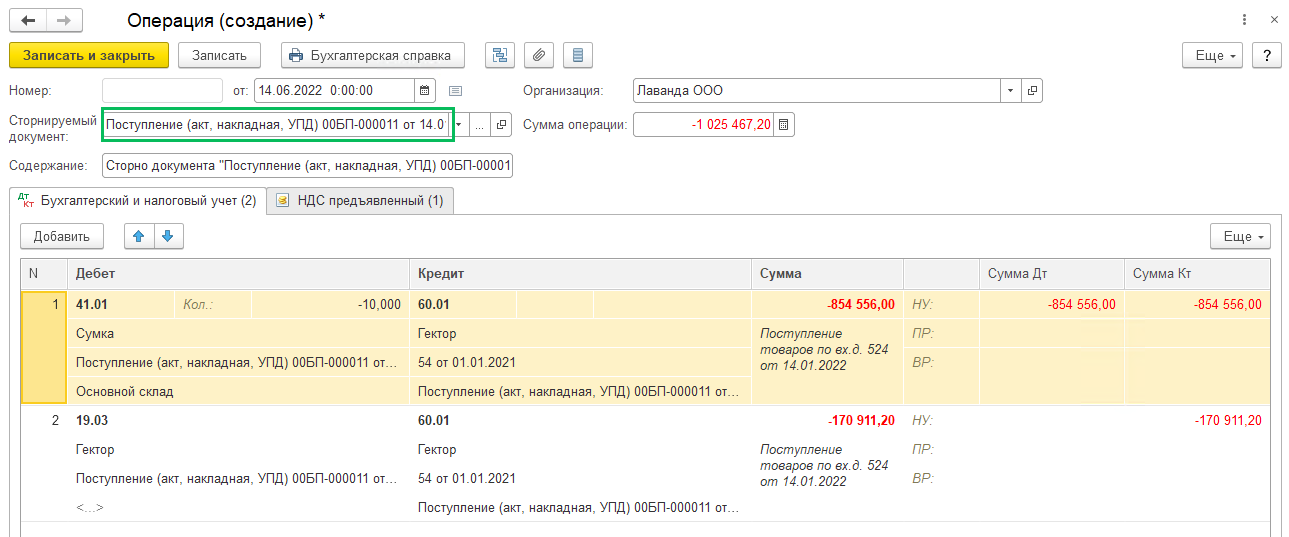

В поле «Сторнируемый документ» выбираем ошибочно введенный документ поступления, проводки по бухгалтерским счетам и регистру учета НДС заполняются автоматически.

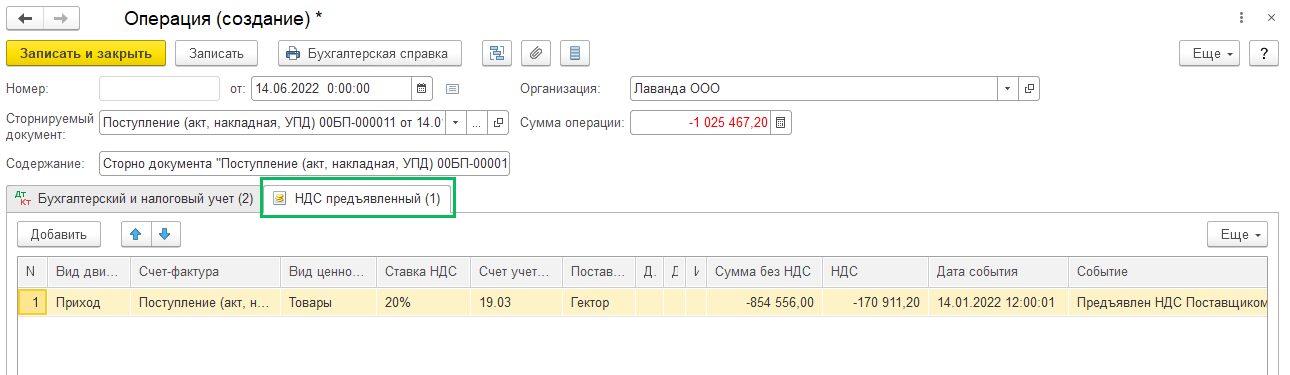

Обратите внимание, что помимо вкладки «Бухгалтерский и налоговый учет», на которой отражены сторнирующие проводки по операции поступления услуг, в документе еще есть вкладка «НДС предъявленный», предназначенная для внесения изменений в подсистему налогового учета по НДС. Именно поэтому нужно оформлять операцию как сторно документа, корректно выбирая ошибочное поступление, а не просто формировать бухгалтерские проводки по счетам ручной операцией.

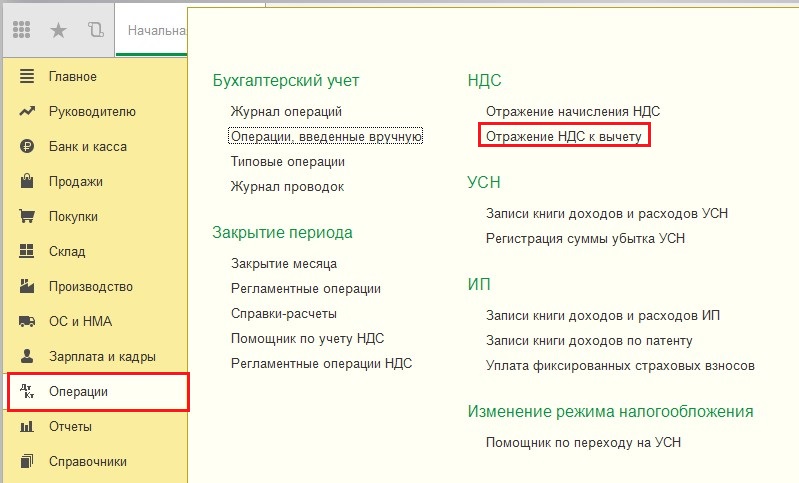

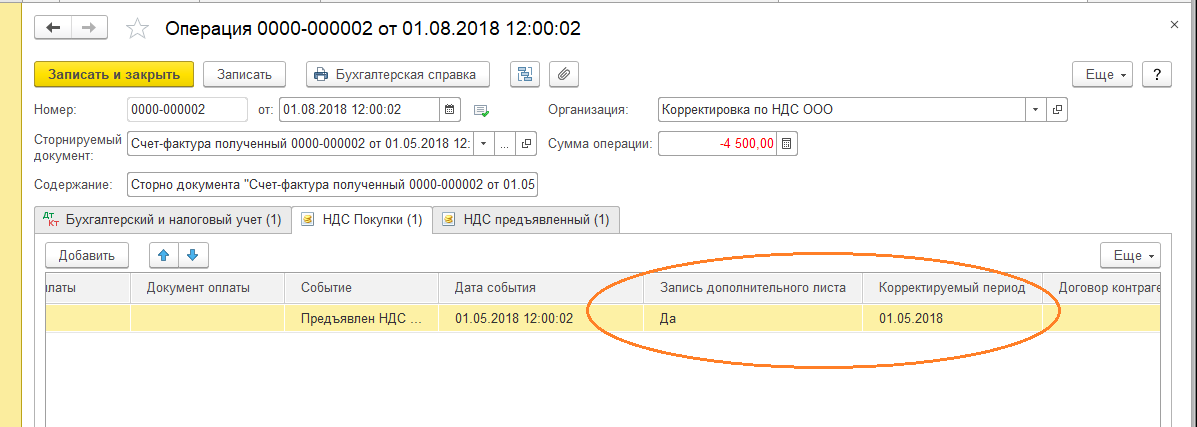

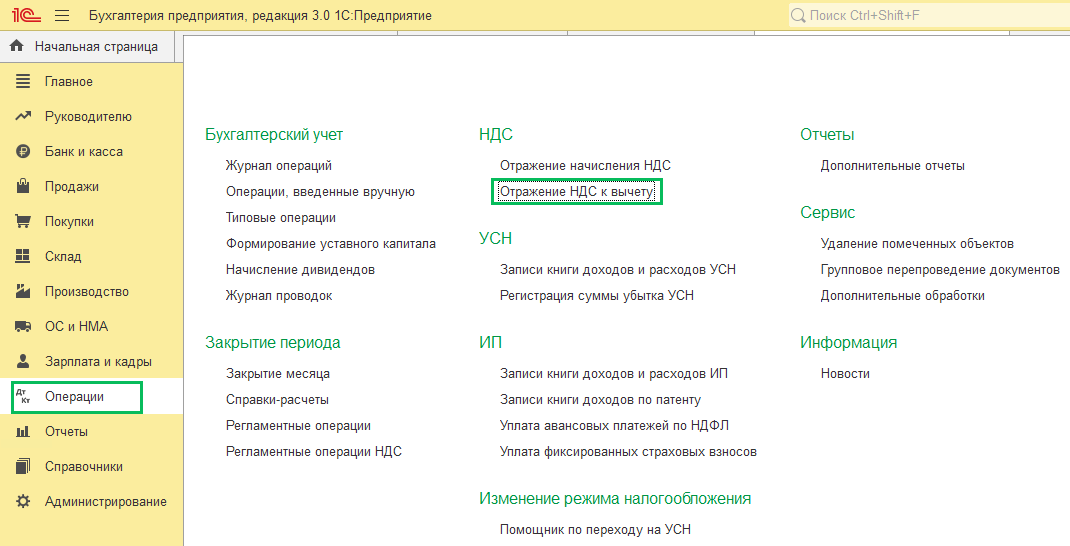

Но для аннулирования записи книги покупок данной операции недостаточно, необходимо создать еще один документ, который называется «Отражение НДС к вычету» и также находится на вкладке «Операции».

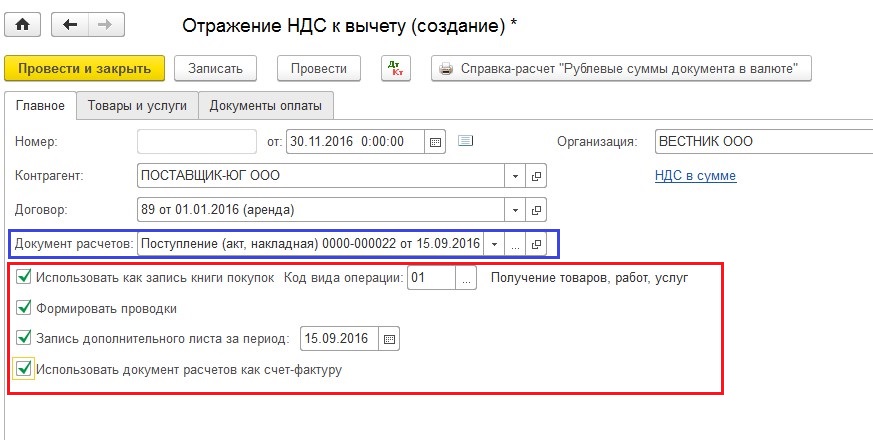

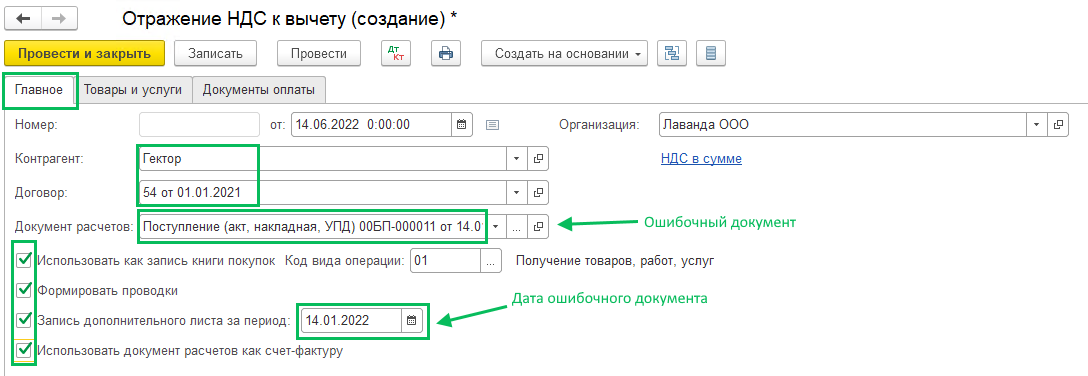

Создаем новый документ, выбираем контрагента, договор, ошибочное поступление и проставляем все галочки на вкладке «Главное», указывая период записи доп. листа.

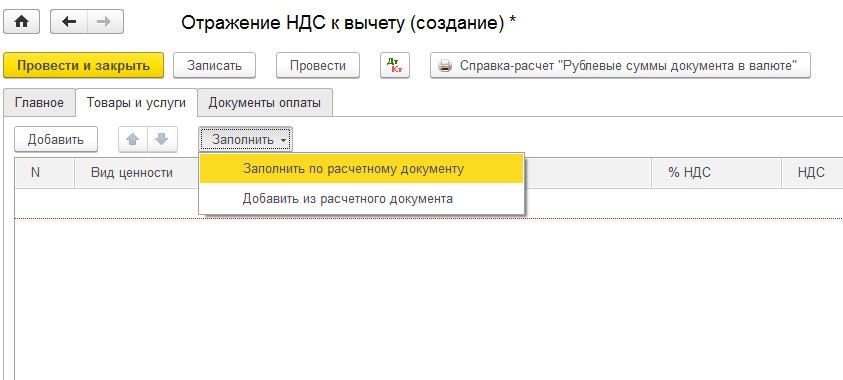

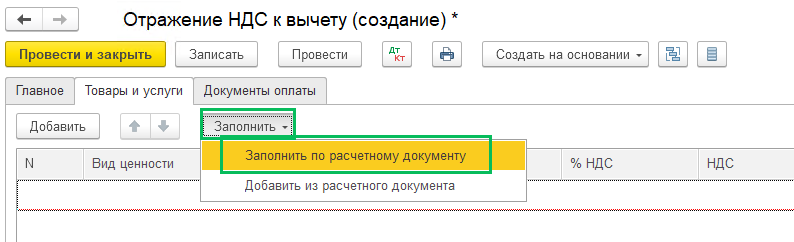

Переходим на вкладку «Товары и услуги» и нажимаем «Заполнить» — «Заполнить по расчетному документу».

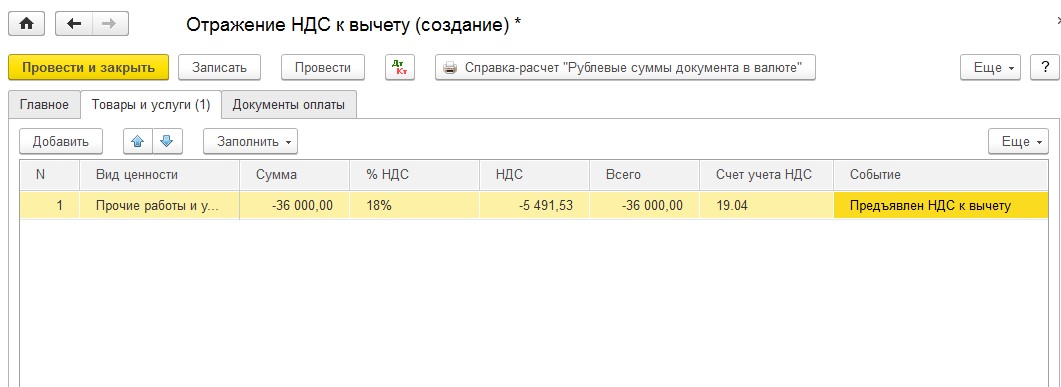

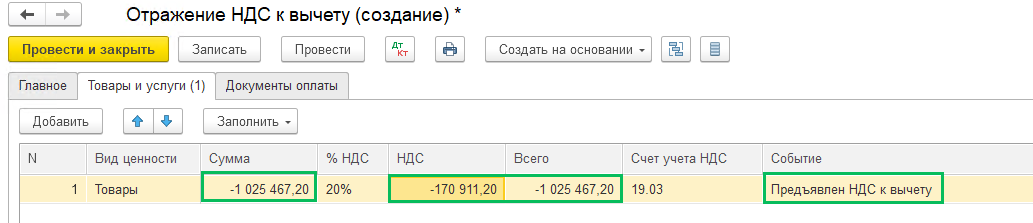

Поскольку мы должны аннулировать запись книги покупок, после автоматического заполнения документа изменяем все суммы на данной вкладке на отрицательные, а в графе «Событие» выбираем «Предъявлен НДС к вычету».

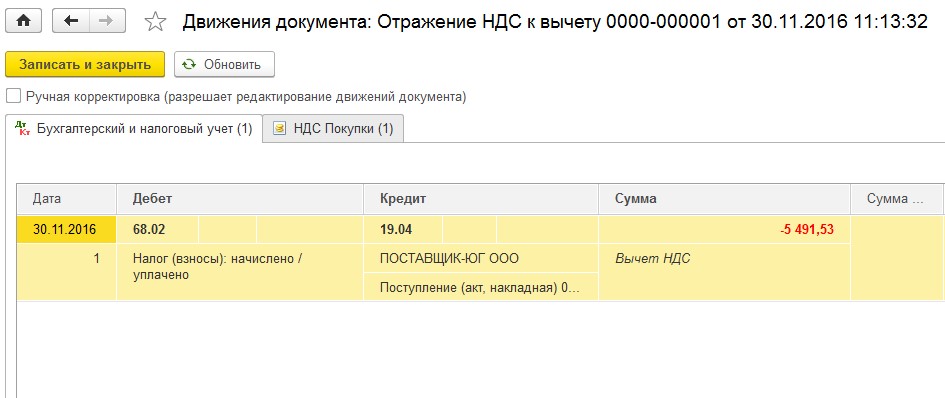

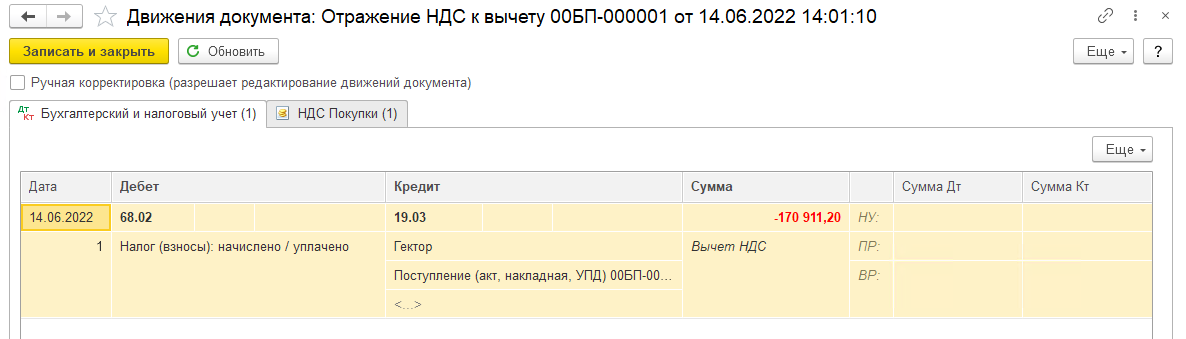

Проводим документ и смотрим проводки

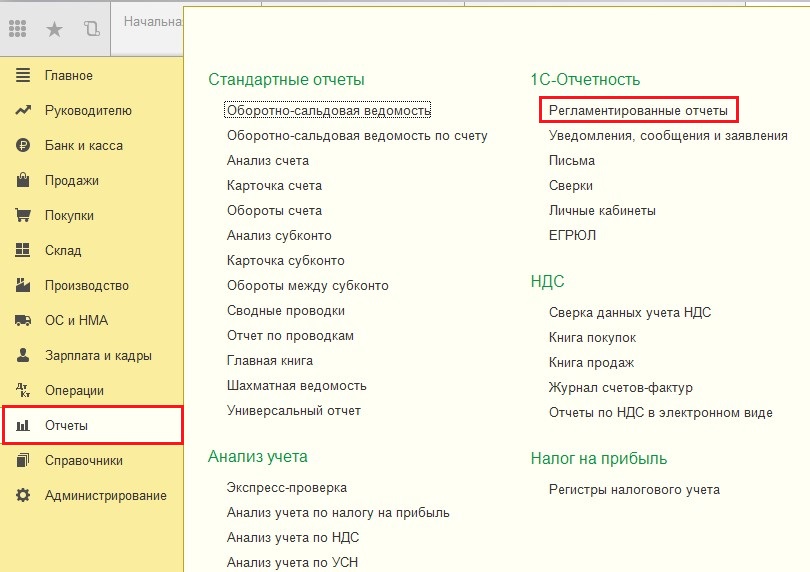

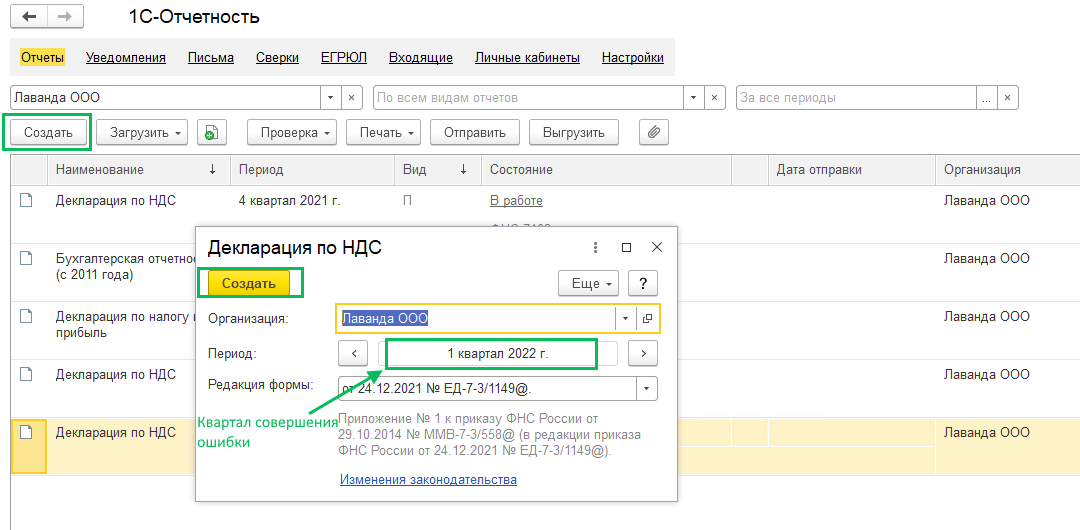

Теперь сформируем уточненную декларацию за 3 квартал 2016 года (период совершения ошибки). Для этого переходим на вкладку «Отчеты» и выбираем пункт «Регламентированные отчеты».

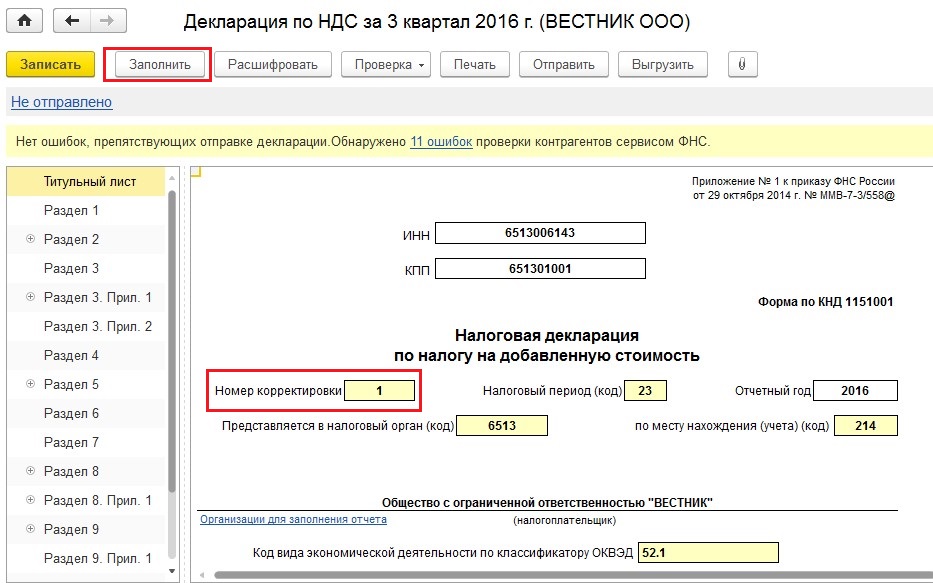

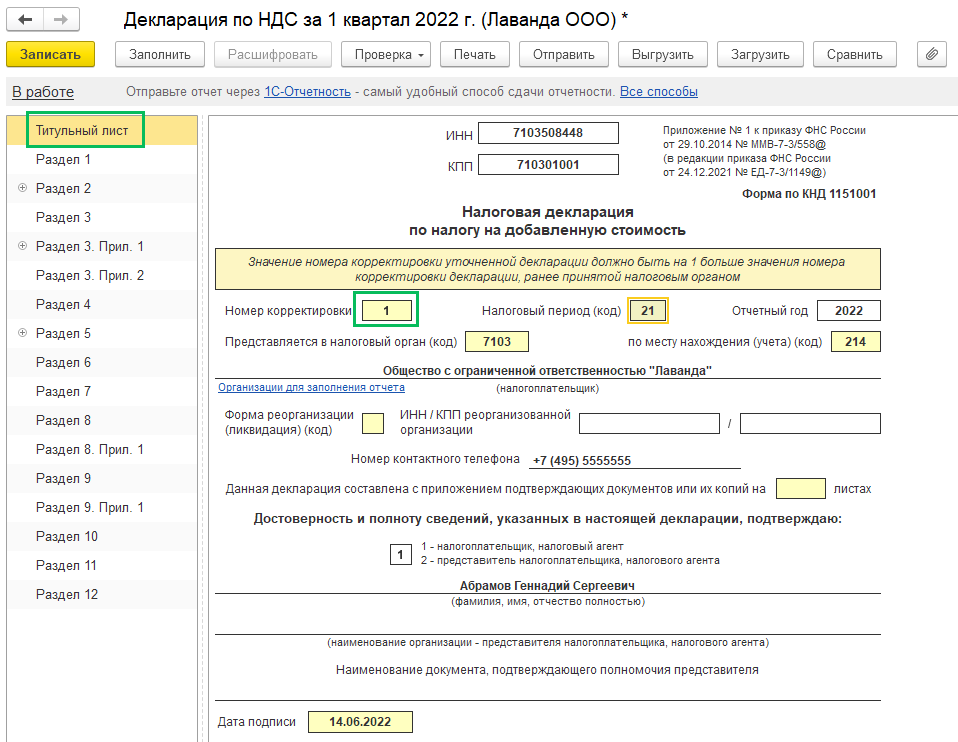

Создаем новую декларацию по НДС, указываем номер корректировки и заполняем отчет.

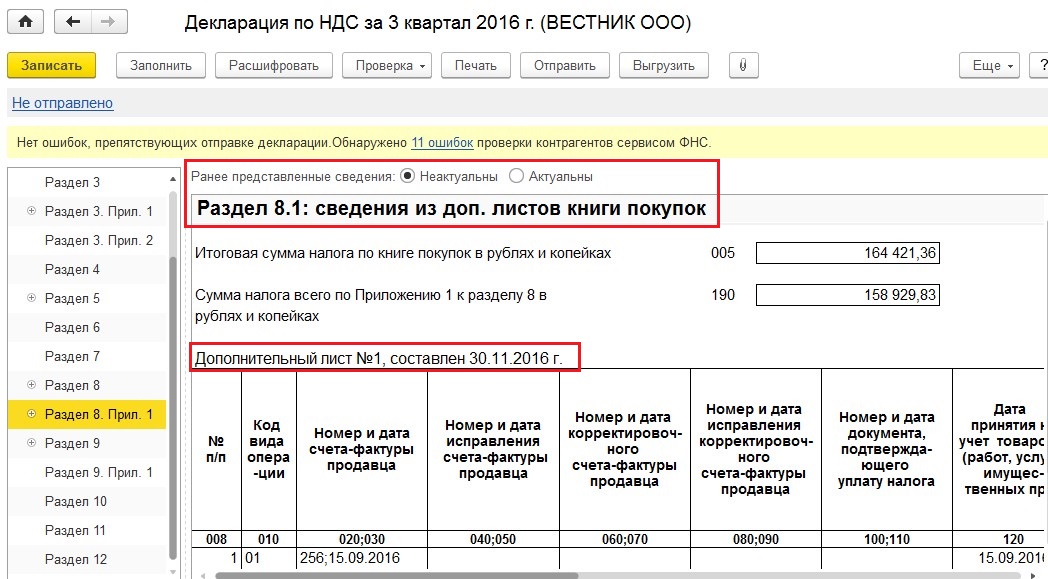

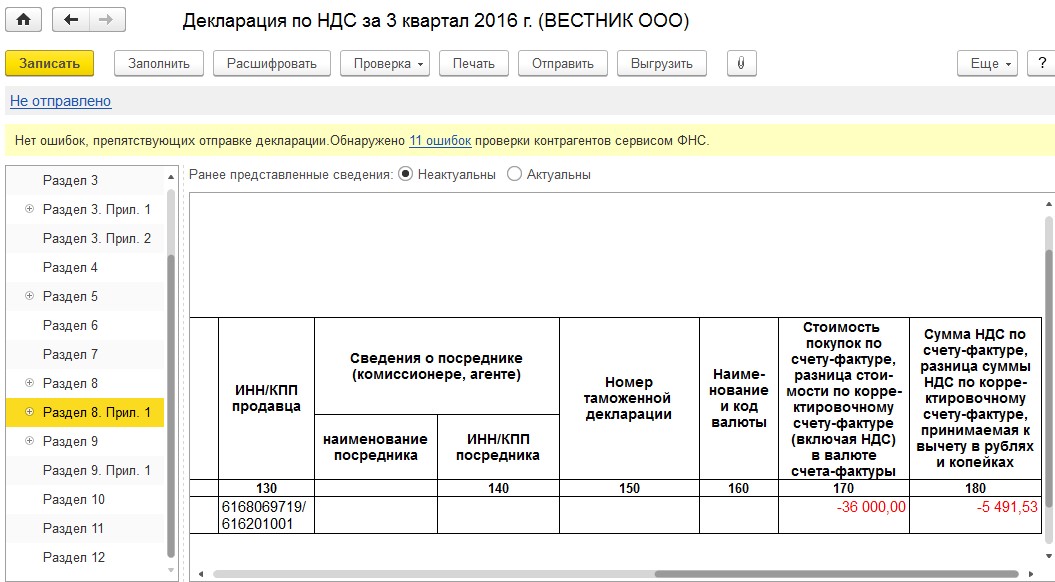

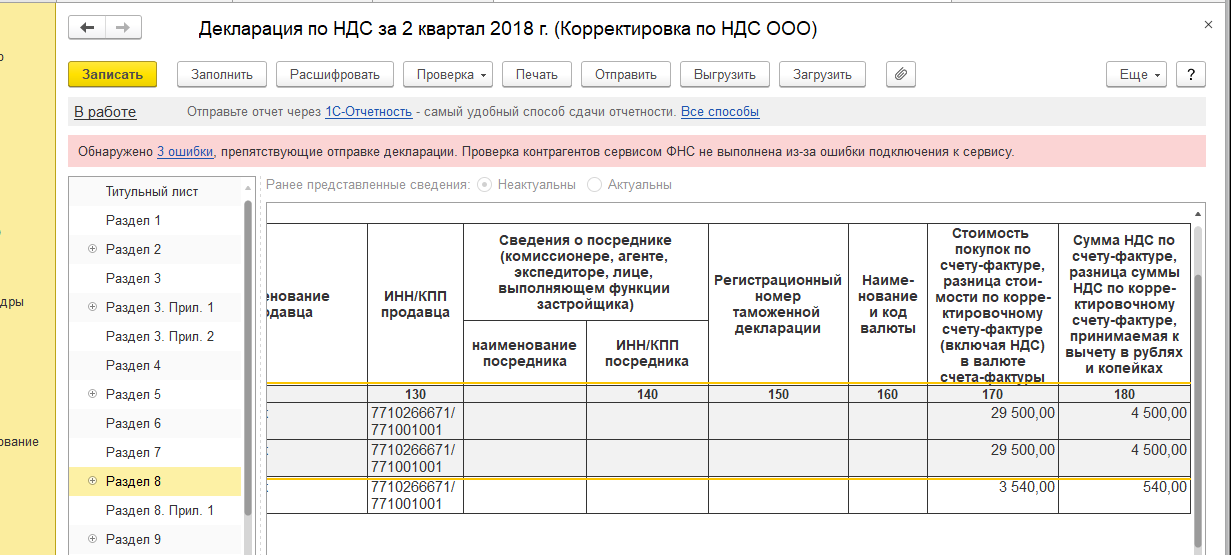

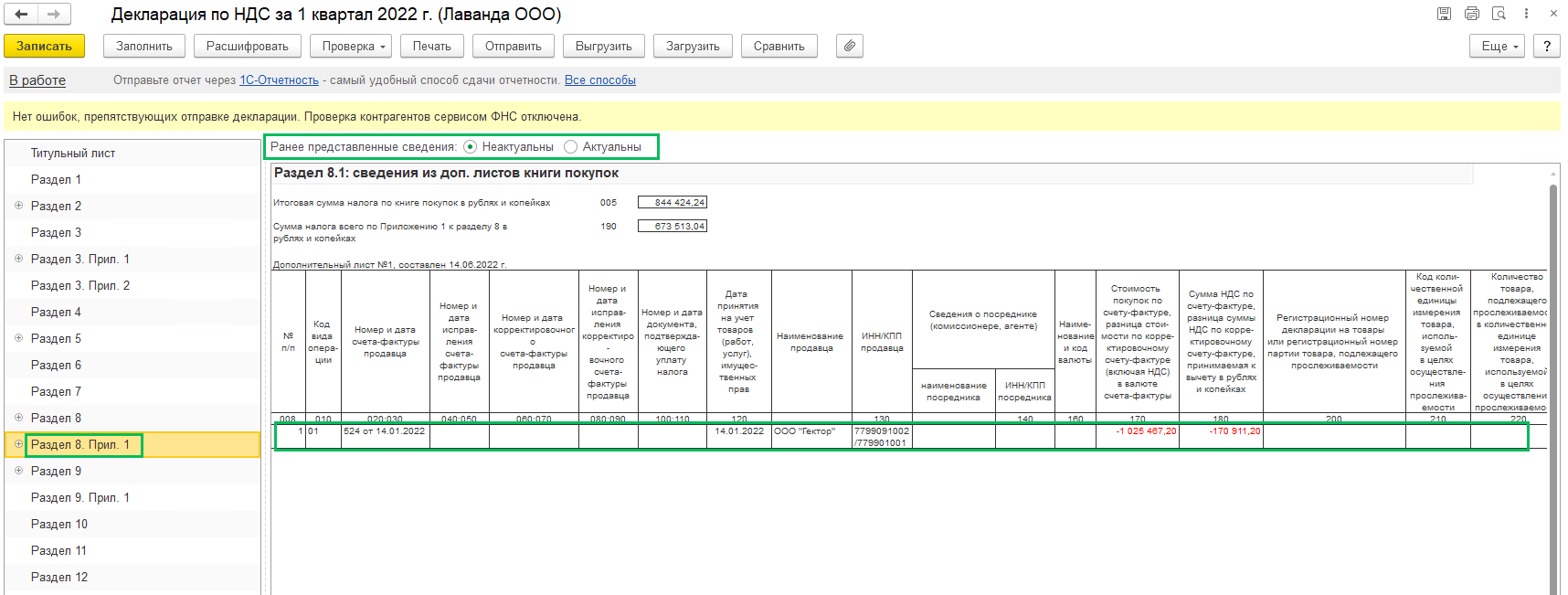

Информация о произведенной корректировке должна быть отражена в Разделе 8 прил. 1

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Узнайте о секретах заполнения типового документа Корректировка реализации вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т.ч. как исправить:

- реализацию прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. выписывать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка реализации

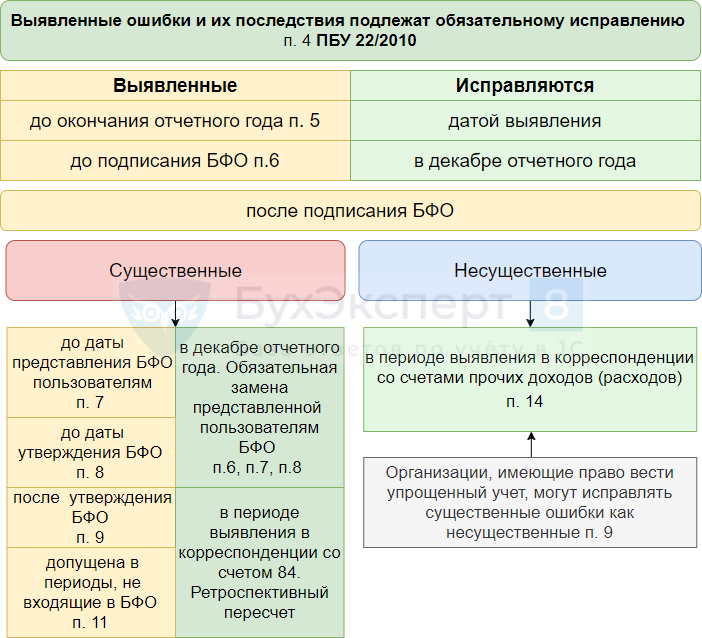

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлых лет, выявленные после подписания отчетности

- Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге продаж обнаружена в текущем периоде

- Суммовая ошибка в книге продаж обнаружена в следующем периоде

Документ Корректировка реализации

Документ Корректировка реализации используется для:

- исправления ошибок в первичных документах на реализацию ТМЦ, работ, услуг (ТРУ);

- корректировки суммы или количества реализованных товаров, работ, услуг по согласованию сторон, в т.ч. оформления возврата товаров от покупателя.

Виды операций:

- Корректировка по согласованию сторон:

- выписывается корректировочный счет-фактура;

- Исправление в первичных документах:

- выписывается исправительный счет-фактура.

Основные способы создания документа Корректировка реализации:

- на основании документов по кнопке Создать на основании:

- Реализация (акт, накладная);

- Корректировка реализации;

- Оказание производственных услуг;

- Отчет комиссионера (агента) о продажах;

- Возврат товаров от покупателя;

- из журнала документов:

- Продажи – Корректировка реализации.

Особенности заполнения:

- Исправление № от — данные исправленного документа;

- Основание – исправляемый или корректируемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются;

- вкладка Товары – корректировка, исправление стоимости или количества реализованных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества реализованных нематериальных ценностей;

Ошибка исправляется по счетам учета:

- сторнировочными записями

либо - дополнительными записями.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: регистрация исправленного счета-фактуры.

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в БУ в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в бухгалтерской отчетности ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода вносится в БУ в декабре (п. 6 ПБУ 22/2010):

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки прошлого года, выявленной до подписания отчетности

Несущественные ошибки прошлых лет, выявленные после подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода осуществляется как для несущественных ошибок в периоде обнаружения ошибки через 91 счет (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен:

- в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, по умолчанию подставляется.

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для корректировки прошлого года 1С 8.3 не заложено, но принцип исправления такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т. к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе:

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается — особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы (расходы) по операции.

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для исправления таких ошибок в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С корректировка прошлого года осуществляется только через 91 счет, а в этой ситуации исправление должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

Дата меняется только для проводки доходов/расходов в БУ!

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

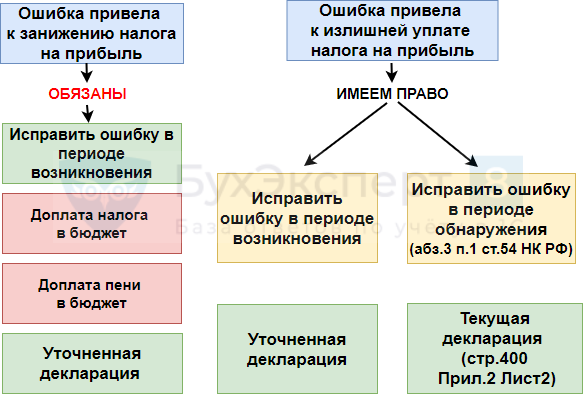

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в текущей декларации ошибка будет отражена по тем же строкам что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период.

Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой 1С.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка реализации ничего корректировать не нужно.

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта:

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта:

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

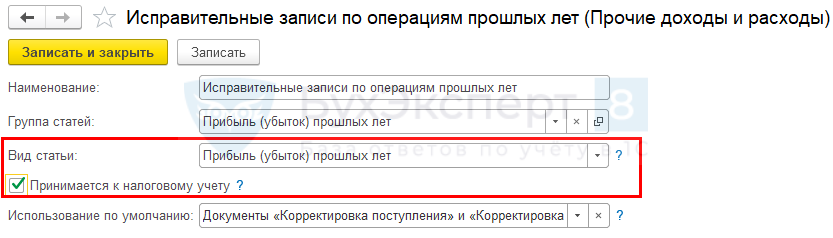

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Расчеты должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401)

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, исправить ошибку можно только подав уточненку по НДС за предыдущий период.

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки;

- уточненная декларация по налогу на прибыль сформируется автоматически.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете продавца.

Суммовая ошибка в книге продаж обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге продаж:

- осуществить исправление счета-фактуры, т. е. выписать Исправительный счет-фактуру (ИСФ);

- автоматически в Книге продаж текущего периода:

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура;

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 9;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге продаж обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги продаж:

- выписать Исправительный счет-фактуру;

- автоматически в Доп.листе книги продаж прошлого периода (возникновения ошибки):

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура.

- уточненная декларация по НДС будет сформирована автоматически:

- Раздел 9 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 9 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге продаж

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка поступления» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Сторно документа поступления прошлого периода и уточненная декларация НДС в БП 3.0

Сторнирование ошибочно созданного в программе документа производится через Операцию, введенную вручную (Операции – Операции, введенные вручную – Создать – Сторно документа)

Укажите дату проведения операции сторнирования, в поле Сторнируемый документ выберите ошибочно созданный документ, поле Содержание автоматически заполнится, а также заполнится табличная часть проводками из документа-основания

Заполнилась также вкладка НДС предъявленный, где произведены изменения в регистре НУ по учету НДС, эту вкладку нужно очистить:

Для аннулирования записи книги покупок, которая была сделана в момент проведения ошибочного документа поступления, создадим документ Отражение НДС к вычету (Операции – Отражение НДС к вычету — Создать)

На вкладке Главное заполните дату контрагента, договор, документ, который сторнировали, проставляете все четыре галки, запись доп. листа за период укажите дату ошибочного документа:

На вкладке Товары и услуги нажмите кнопку Заполнить – Заполнить по расчетному документу

Заполнится табличная часть согласно документу поступления. Измените все суммы на отрицательные, а в графе Событие укажите Предъявлен НДС к вычету

После проведения документа будет сформирована проводка:

Для того чтобы сформировать уточненную декларацию по НДС за период совершения ошибки (введения в базу ошибочного документа) пройдите в раздел Отчеты – Регламентированные отчеты – Создать – Декларация по НДС, выберите периодом тот квартал, в котором был создан ошибочный документ поступления. Создать.

На Титульном листе в поле Номер корректировки

поставьте 1 (или 2, если 1 корректировка уже была сдана)

Заполните декларацию и проверьте отражение корректировки в разделе 8 прил. 1

(Рейтинг:

4.2 ,

Голосов: 5 )

Материалы по теме

В процессе работы каждый бухгалтер рано или поздно сталкивается с различными переделками в учёте первичных документов. Конечно, возникает вопрос, как правильно провести все изменения в программе 1С, чтобы не возвращаться к нему заново. Корректировок по НДС может быть множество. В этой статье мы остановимся на примерах, которые чаще всего встречаются.

Ошибочное дублирование в книге покупок

Рассмотрим первую ситуацию, когда в отчётности за прошлый налоговый период (второй квартал 2018 года) мы ошибочно задублировали в книге покупок сумму покупки и приняли к вычету лишнее (рис.1). Ошибку обнаружили поздно, декларация была уже сдана.

Любое изменение в первичных документах, повлекшее за собой изменение в сумме НДС к уплате или к вычету прошлого налогового периода (квартала) должно быть зафиксировано корректирующей декларацией по НДС того же налогового периода в обязательном сопровождении дополнительных листов! При этом данные раздела 8 корректирующей декларации по НДС (книга покупок) остаются идентичными исходному разделу 8 первичной декларации.

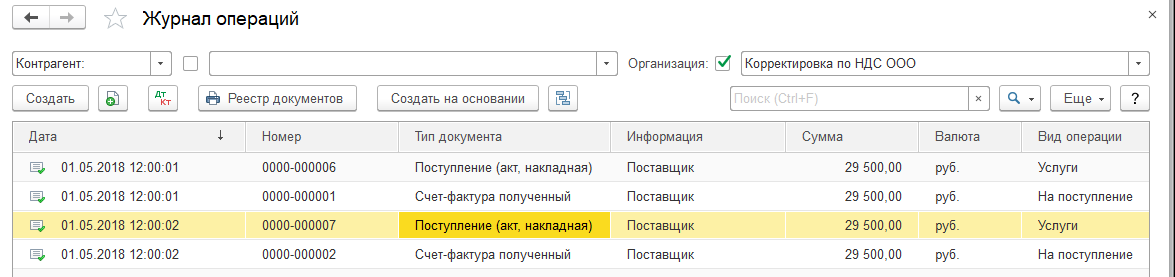

Итак, в 1С:Бухгалтерия 8 ред. 3.0. мы имеем два одинаковых документа «Поступление услуги» с зарегистрированными счетами-фактурами второго квартала (рис. 2).

Исправлять ситуацию будем методом сторно в текущем налоговом периоде. Что значит этот метод? Мы полностью снимаем все движения по бухгалтерским счетам и регистрам по сторнируемому документу, обнуляем его. Данная операция в программе автоматизирована. Для этого нам необходимо зайти в раздел «Операции» – «Операции, введённые вручную» – создать – «Сторно документа» (рис. 3).

По строке «Сторнируемый документ» выбираем лишний документ «Поступление услуги». Движения по счетам и регистру «НДС предъявленный» отсторнируются автоматически. Отсторнировать таким же образом следует и сопроводительную «Счёт-фактуру полученную», поскольку именно через неё был принят входящий НДС к вычету. Здесь на закладке «НДС покупки» необходимо будет зафиксировать информацию о том, что запись должна быть отнесена в дополнительный лист книги покупок второго квартала (рис. 4).

Неверное отражение в 1С суммы или количества материальных ценностей по входящему документу

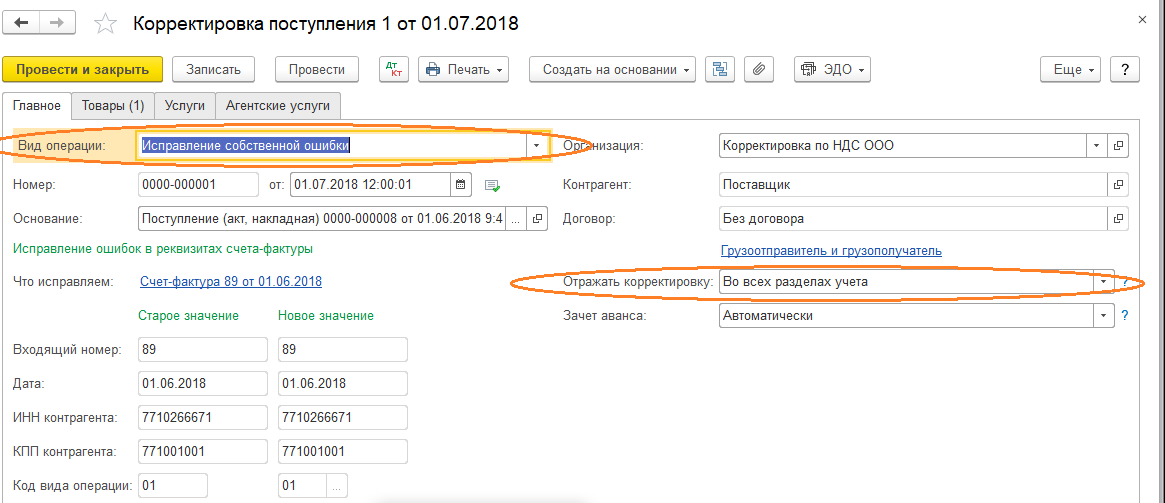

Второй вариант корректировок, который очень распространён, – это неверное отражение в программе 1С суммы или количества материальных ценностей по входящему документу от поставщика и, соответственно, принятой суммы НДС к вычету. Скажем сразу, процесс создания корректировочного документа в программе полностью автоматизирован. Нам достаточно зайти в исходный документ по поступлению товара или услуги и на его основании создать документ «Корректировка поступления» (рис. 5).

Чтобы он был доступен пользователю программы, необходимо наличие полной функциональности в разделе «Главное».

В реквизите «Вид операции» у документа «Корректировка поступления» обязательно указываем «Исправление собственной ошибки». Именно благодаря ему исправительная запись будет зарегистрирована в дополнительном листе декларации по НДС (приложение 1 к разделу

В поле «Отражать корректировку» необходимо выбрать показатель «Во всех разделах учёта» (при такой настройке все изменения будут зафиксированы не только по счетам бухгалтерского учёта, но и в регистрах НДС, а это важно, поскольку они отвечают за формирование книги покупок).

Табличная часть, в которой мы отражаем движения по покупным товарам и услугам, будет заполнена автоматически. В строке «После изменения» не забудьте указать новые данные по цене и количеству товаров или другую ставку НДС (рис. 6).

А также зарегистрировать счёт-фактуру на закладке «Главное». Если ошибка была допущена в реквизитах счёта-фактуры, она исправляется таким же образом: правильные данные должны быть указаны в реквизитах колонки «Новое значение». При этом закладки «Товары» или «Услуги» остаются нетронутыми.

Кроме того, разработчиками 1С реализована опция повторного редактирования первичных документов и счетов-фактур на основании уже существующих корректировок.

Изменились условия поставки товара

Рассмотрим третий вариант корректировок по НДС со стороны поставщика, когда ошибок в учёте допущено не было, просто изменились условия поставки товара (изменилось его количество или цена, а может быть, и то и другое).

В отличие от ситуации, когда мы исправляем ошибку в учёте, здесь всё гораздо проще с точки зрения корректировок. Корректирующую декларацию просто не нужно будет подавать. Все изменения будут отражены текущим налоговым периодом в исходном разделе 9. Чтобы внести изменения в реализацию, нам нужно оформить документ «Корректировка реализации» (рис. 7). Его можно создать на основании документа «Реализация товаров и услуг», оформляется он аналогично корректировке, описанной выше. Однако «Вид операции» в данном случае будет называться «Корректировка по согласованию сторон».

Не забудьте выписать корректирующий счёт-фактуру.

В этой статье мы разобрали, как отправлять корректировки по НДС в 1С:Бухгалтерия 8 ред. 3.0. Надеемся, наш материал оказался вам полезен. Если у вас возникнут дополнительные вопросы по 1С, то вы можете обратиться на нашу выделенную Линию консультаций 1С. В месяц помогаем более 5 000 Клиентов. Работаем 7 дней в неделю с 09:00 до 21:00. Первая консультация совершенно бесплатно!

Работайте в 1С с удовольствием!

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru