Внутренняя норма доходности – один из центральных показателей финансового анализа, позволяющий оценить эффективность вложений в проект. В материале расскажем, где он применяется и по какой формуле считается, выясним, как сделать расчет в Excel и проанализировать результаты. Рассмотрим соотношение с другими показателями, плюсы и ограничения использования.

Содержание статьи

- 1 Что такое внутренняя норма доходности (IRR)

- 2 Где и зачем используется ВНД

- 3 Как рассчитать внутреннюю норму доходности

- 3.1 Используемые для расчета показатели

- 3.2 Формула IRR

- 3.3 Примеры расчета

- 3.4 Расчет IRR в Excel и Google-таблицах

- 3.5 Расчет в случае несистематических поступлений

- 3.6 Графический способ определения IRR

- 3.7 Расчет модифицированной ВНД

- 4 Анализ полученных при расчете данных

- 4.1 Интерпретация результатов

- 4.2 Проведение анализа на примерах

- 5 Сравнение IRR с другими показателями

- 5.1 IRR и WACC

- 5.2 IRR и CAGR

- 5.3 IRR и ROI

- 6 Ограничения использования внутренней нормы доходности

- 7 Плюсы и минусы применения показателя

Внутренняя норма доходности – это параметр, дающий представление о процентной ставке, при которой финансовые вложения в бизнес-идею окупаются, но еще не приносят доход инвестору. При расчете значения денежных потоков корректируются по состоянию на текущий момент. При достижении показателя доходы, приведенные к значениям сегодняшнего дня, покрывают расходы инвесторов.

Показатель обозначается аббревиатурами ВНД или IRR (первые буквы от английского термина Internal Rate of Return). Другие его названия – внутренняя норма прибыли и внутренняя норма рентабельности.

Простыми словами, IRR – это уровень ставки дисконтирования, при котором прибыль равна нулю, но достижение этого порога свидетельствует о выходе проекта на окупаемость.

Зная IRR, инвестор может сделать вывод о ставке процента, при которой он не потеряет вложенные деньги, а заработок будет нулевым. Показатель является относительной величиной, потому что малоинформативен без учета других вводных данных.

Где и зачем используется ВНД

ВНД инвестиций показывает сумму денег в процентном соотношении к вложениям, которую нужно заработать для сравнивания входящих и исходящих денежных потоков, учитывая изменение стоимости денег с течением времени.

Расчет внутренней нормы доходности применяется, чтобы:

- определить срок окупаемости инвестиций;

- вычислить рентабельность бизнес-идеи;

- оценить прибыльность обратного выкупа акций у своих акционеров.

Расчет ВНД должен подтвердить, что вложения в анализируемый проект – это лучший вариант инвестирования по сравнению с инвестициями в другие проекты.

С помощью внутренней нормы доходности инвесторы оценивают:

- размер выручки, при которой инвестиции начинают окупаться и приносить прибыль;

- период, за который расходы сравняются с доходами;

- количество привлеченных денежных средств и процент по займу;

- рискованность кредитования – если ставка по кредиту выше ВНД, то вложения не будут прибыльными, а если процент по предполагаемому кредиту ниже, то на привлеченных средствах получится заработать;

- целесообразность вложений в тот или иной проект – при равенстве других показателей идея с наибольшей IRR будет выгоднее.

Как рассчитать внутреннюю норму доходности

Для расчета используется специальная формула, но ВНД сложно определить вручную, поэтому аналитики используют:

- возможности Microsoft Excel;

- расчет через построение графиков;

- таблицы Google;

- специальные онлайн-калькуляторы.

Используемые для расчета показатели

Внутренняя норма доходности тесно связана с рядом других показателей инвестиционного проекта. Поэтому, чтобы рассчитать ВНД по формуле, необходимо заранее знать следующие показатели:

- NPV (аббревиатура от Net Present Value, то есть чистая приведенная стоимость) – это разница между притоками и оттоками денег, скорректированная на текущий момент времени.

- CF (Cash Flows, то есть денежные потоки) – это все ожидаемые денежные средства компании, включая поступления и затраты, а также долгосрочные капиталовложения за определенный временной отрезок t, как правило, равный одному году.

- I0 – размер начальной инвестиции. Это первый денежный поток, сумма для расчетов берется со знаком «минус», так как является статьей затрат.

- r – это ставка дисконтирования. Ее применяют при пересчете прогнозируемых поступлений с учетом изменения покупательской способности денег во времени. В данном случае в формулу подставляются разные ставки дисконтирования, и одна из этих ставок и будет ВНД.

- WACC (Weighted Average Cost of Capital, то есть средневзвешенная стоимость капитала) – это усредненная процентная ставка по нескольким источникам инвестирования с учетом доли каждого в общей стоимости.

- N – это количество периодов.

Определить точный размер потоков денежных средств или стоимости капитала трудно. Для этого нужно учитывать размер инфляции, риски внешнего и внутреннего характера, ставку, не несущую рисков, например, ключевую ставку ЦБ или процент по вкладам.

Формула IRR

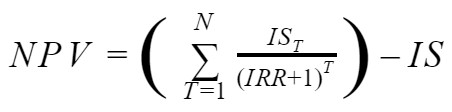

IRR – один из самых сложных в расчете финансовых показателей. Формула внутренней нормы доходности – это уравнение, при котором показатель NPV, рассчитанный с учетом нужной ставки дисконтирования, приравнивается к нулю:

Где:

- CF0, CF1, CF2…CFn – это денежные потоки по каждому году реализации проекта;

- 0, 1, 2…n – номера годов.

В данном случае нужно рассчитать именно IRR – найти то значение ставки дисконтирования, при котором проект не будет приносить прибыли, но и не причинит убытков.

Общий вид формулы для NPV будет таким:

Следовательно, формула расчета IRR будет выглядеть так:

Примеры расчета

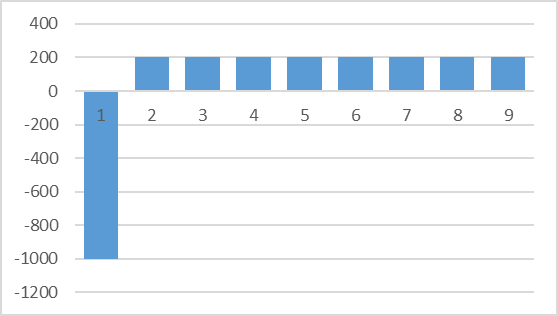

Пример 1. Допустим, что стоимость капитала для инвестора равна 10%, а на рассмотрении имеется два проекта, данные по которым представлены в таблице:

ВНД рассчитаем по формуле, но с учетом первоначальных вложений со знаком минус:

- Проект 1:

Посчитав показатель, получим, что ВНД равна 16,61%.

- Проект 2:

Здесь ВНД будет равна 5,23%.

С учетом стоимости капитала компании, равной 10%, выгоднее будет первая программа, а вторая даже не окупит расходы на привлечение средств.

Пример 2. Предположим, что имеется инвестиционный проект продолжительностью пять лет. Дано: стартовый капитал в размере 150 тыс. руб. и ставка дисконта 10%.

Таблица в Excel будет выглядеть так:

Денежный поток за каждый год определяется как разница между поступлениями и расходами. Скорректированную величину получаем умножением разницы на 110%. Расчет ВНД делаем с помощью функции СВД, для расчета берется массив данных с дисконтированными денежными потоками. NPV рассчитываем с помощью функции ЧПС.

В результате ВНД равна 27%, что почти в три раза превышает ставку дисконта. Следовательно, вложения должны принести прибыль своему инвестору.

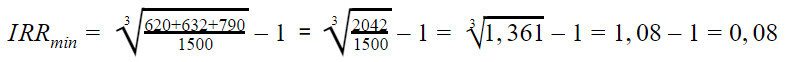

Пример 3. Объектом для вложений выступает коммерческая недвижимость стоимостью 1 500 000 руб. Ожидаемый доход от сдачи в аренду нарастающий: 620 000 руб., 632 000 руб., 790 000 руб. за первый, второй и третий год соответственно.

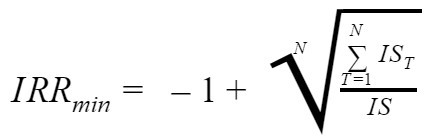

Здесь расчет минимального значения IRR произведем по формуле, полученной после преобразования формул, приведенных выше:

Подставим данные в формулу:

Внутренняя норма доходности равна 10,8%.

Расчет IRR в Excel и Google-таблицах

Как можно понять, вручную посчитать показатель очень сложно, потому что он находится в нескольких слагаемых в знаменателе дроби, причем будучи возведенным в степень. Поэтому расчет IRR по нескольким проектам удобнее делать с использованием электронной таблицы и встроенных функций Excel.

Для этого нужно:

- открыть программу и создать новую книгу;

- ввести значения денежных потоков и даты. Первая цифра в расчетах имеет отрицательное значение, потому что это затрата на инвестицию;

- в нижней строке прописать IRR и оставить ячейку пустой:

- поставить курсор мышки в пустую ячейку напротив IRR и выбрать из финансовых функций ВСД:

- выделить участок с данными для вычислений;

- в строке «Функция» и в ячейке для вычислений должна появиться формула:

- подтвердить применение формулы и ознакомиться с результатом.

Пример расчета IRR в Excel можно скачать здесь:

|

«Пример расчета внутренней нормы доходности в Excel» В файл можно подставить любые свои данные |

В Google-таблицах также имеется функция расчета IRR. Для этого нужно:

- создать новый проект и заполнить исходные данные;

- оставить внизу пустые ячейки для введения формул;

- поставив курсор в ячейку для расчета ВНД, выбрать опцию «Вставка»;

- из появившегося списка выбрать «Функции», а из финансовых кликнуть на IRR;

- выделить диапазон данных для вычислений;

- провести процедуры по каждой бизнес-идее.

Расчет в случае несистематических поступлений

В реальности денежные средства редко поступают с четкой периодичностью. В случае изменений ставки дисконта по каждому денежному потоку формула ВСД для использования не подходит.

По инвестиционным проектам с нерегулярными поступлениями используется формула ЧИСТВНДОХ (), охватывающая даты и потоки денег:

Графический способ определения IRR

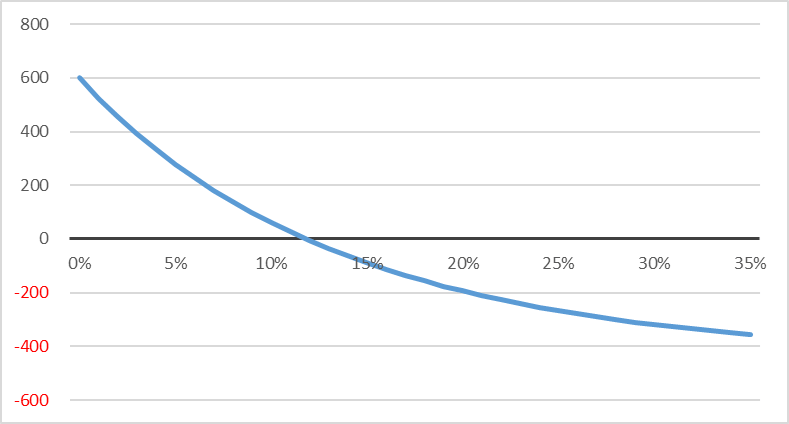

Построение графика более наглядно, но также дает приблизительный результат. При помощи графического метода показатель ВНД определяется по точке пересечения линии графика и оси абсцисс (x). Именно в этой точке доходность проекта равна нулю.

Построить линии, показывающие зависимость приведенной стоимости от ставки дисконта, можно собственноручно или воспользоваться возможностями программы Excel. Графики строят по каждому сценарию инвестирования, а доходность оценивают по дальности нахождения точки пересечения от нуля.

Данный график показывает доходность двух проектов:

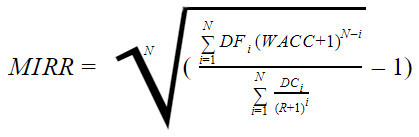

Расчет модифицированной ВНД

Модифицированная ВНД, или MIRR, – это внутренняя норма доходности, но с учетом повторного вложения прибыли, полученной от инвестирования.

Для ее расчета характерно:

- Приведение значений входящих денежных потоков в рамках проекта к значениям на момент его окончания. Для преобразований берется средневзвешенная стоимость капитала (WACC).

- Значения средств для инвестирования и реинвестирования приводятся к цифрам на момент начала реализации с применением ставки дисконтирования, учитывающей инфляцию и риски.

- MIRR – это такая норма дохода, при которой предполагаемый доход, скорректированный на момент окончания проекта, равен текущей стоимости всех необходимых затрат.

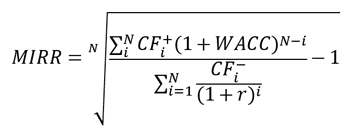

Для расчета модифицированной нормы доходности используют формулу:

Где:

- N – это длительность проекта в годах;

- n – порядковый номер периода;

- CF+n– денежные притоки каждого периода (с положительным значением);

- CF—n– денежные оттоки каждого периода (с отрицательным значением);

- WACC – средневзвешенная стоимость капитала;

- r – ставка дисконтирования.

Для определения MIRR в Excel используют функцию МВСД:

Расчет будет выглядеть так:

Данный инструмент более востребован на практике, он дает возможность выяснить выгодность и целесообразность инвестирования, оценить потенциал финансовой устойчивости организации.

Анализ полученных при расчете данных

Не существует «нормального» или «ненормального» значения внутренней нормы доходности. Анализ полученного результата имеет много нюансов, поэтому необходимо учитывать:

- отраслевую принадлежность предприятия: потенциальный доход от вложений в разработку компьютерных программ или производство тканей никогда не сравняется с ожидаемой прибылью от вложений в нефтяной бизнес;

- ставку по кредиту при привлечении средств;

- обстановку в стране и на мировом уровне.

Интерпретация результатов

Анализ IRR инвестиционного проекта проводится, чтобы оценить его привлекательность, а также перед выбором одного варианта вложения из нескольких альтернативных.

По сути, рассчитанный показатель соизмеряют со значением ставки дисконтирования, а на практике – с показателем WACC (средневзвешенной стоимостью капитала).

Какие могут быть результаты и их интерпретации, рассмотрим в таблице:

| IRR и WACC | Что означает |

|---|---|

| IRR < WACC | Ожидаемая доходность проекта ниже, чем размер вкладываемых средств. Рентабельность вложения низкая, поэтому инвестирование нецелесообразно. Окончательное решение зависит от дополнительных факторов. |

| IRR > WACC | ВНД инвестиционного проекта превышает затраты на вложения, в том числе заемные. Бизнес-идея заслуживает внимания и дальнейшего анализа. Значение имеет то, на сколько первый показатель превышает второй. |

| IRR = WACC | Ожидаемый доход и стоимость вкладываемого капитала равны. Бизнес-идея нуждается в доработке, так как параметры находятся на минимально возможном уровне. На прибыль в таком случае рассчитывать не стоит. Следует откорректировать движение потоков денег, увеличить объем поступлений. Инвестирование целесообразно при отсутствии альтернативы или высокой социальной значимости проекта. |

| IRR1 > IRR2 | Первый проект более рентабелен и предпочтителен для вложений при других одинаковых условиях. |

| IRR1 = IRR2 | У программ одинаковая ВНД, решение принимается с ориентацией на дополнительные обстоятельства. |

Вместо WACC допускается брать любую другую пороговую ставку, то есть процент минимальной прибыли. Это может быть ставка по депозиту. Например, при ВНД = 5% и ставке по вкладу в 10% вариант перевода денег на банковский вклад будет предпочтительнее.

Проведение анализа на примерах

Пример 1. За основу расчетов возьмем сведения из примера 2, приведенного ранее. Если длительность проекта сократить до трех лет, то ВНД будет 8%.

Что мы видим в результате:

- значение внутренней нормы доходности чуть-чуть больше ключевой ставки, установленной ЦБ РФ (7,5%) и ниже ставки дисконта;

- чистая приведенная стоимость ушла в минус;

- ВНД ниже усредненной процентной ставки по кредитам для юрлиц.

Вывод: три года – это недостаточный срок для окупаемости данного проекта, хотя с теми же вводными данными за пять лет он бы окупился полностью. Это означает, что ВНД зависит от продолжительности проекта.

Пример 2. Проанализируем третий пример, приведенный выше.

ВНД, равная 10,8%, свидетельствует о привлекательности инвестирования, но только при привлечении кредитных средств по меньшей ставке. Можно рассмотреть вариант вложения денег на счет в банке под процент или изменить условия сдачи недвижимости в аренду для увеличения входящих денежных потоков.

Пример 3. Рассмотрим, как можно использовать ВНД, чтобы выяснить целесообразность кредита на покупку недвижимости с целью получения последующего дохода от сдачи ее в аренду.

Дано:

- квартира стоимостью 10 000 000 руб.;

- процент по ипотечному кредиту равен 8%;

- сбережения – 5 000 000 руб.;

- прогнозируемое поступление платы за аренду – 900 000 руб. за три года;

- траты на ремонт и налоги – 350 000 руб. за три года;

- ставка дисконтирования (уровень инфляции) – 4,5%.

Предположим, что спустя три года инвестор продаст квартиру по той же цене, что и покупал. ВНД равна 4%. Результат означает, что ожидаемая рентабельность вложений не превышает уровень инфляции, ставку по кредиту и ключевую ставу ЦБ РФ. Вывод очевиден – трех лет недостаточно для окупаемости вложенных средств.

В этом случае гражданин может выбрать другой вариант инвестирования, например, положить деньги на депозит или купить акции. Если вложение сделано, то не стоит продавать объект до того момента, пока вложения себя оправдают.

Сравнение IRR с другими показателями

Внутренняя норма доходности дает нам представление о ставке, при которой проект достигает самоокупаемости. Однако делать выводы, опираясь только на значение ВНД, будет неправильным. При анализе необходимо учитывать NPV, срок окупаемости и рассчитывать другие показатели, характеризующие доходность вложений.

IRR и WACC

WACC – это средневзвешенная стоимость капитала (ССК). Отражает среднюю ставку процента по всем имеющимся источникам инвестирования с учетом удельного веса каждого в общем объеме. Показатель используют в финансовом анализе и при оценке проектов. Благодаря ССК устанавливается размер расходов, обеспечивающий каждое инвестиционное направление.

Для принятия решений о финансовых вложениях сравнивают WACC и IRR:

- если уровень внутренней нормы доходности выше или равен значению WACC, то инвестирование принесет выгоду и вложения целесообразны;

- если IRR ниже, чем WACC, то от вложений стоит отказаться.

IRR и CAGR

CAGR (аббревиатура от Compound Annual Growth Rate) – это индикатор совокупного среднегодового темпа роста. С его помощью определяют прибыльность инвестирования за конкретный временной отрезок. Сходства инструментов финансового анализа в том, что их используют для вычисления годовой нормы прибыли. Различия в следующем:

- для расчета CAGR используют базовое и итоговое значение, а для расчета IRR берут регулярные денежные потоки, более точно отражающие суть инвестирования;

- CAGR – показатель проще, и он легче рассчитывается.

Инструмент ВНД больше подходит для проектов с большим количеством денежных потоков, а для оценки одного актива с минимальными движениями по счету удобнее применять CAGR.

IRR и ROI

ROI (аббревиатура от Return on Investment) – это показатель, отражающий рентабельность инвестиций. Его также рассчитывают во время принятия решения о капвложениях.

По значению ROI инвестор делает вывод о росте инвестиций в конце года по сравнению с началом, то есть общем росте, выраженном в процентах. По IRR инвестор узнает годовой темп роста. Показатели совпадают на протяжении одного года, но в течение более продолжительных временных отрезков различаются.

Ограничения использования внутренней нормы доходности

Показатель ВНД имеет ряд ограничений в использовании при оценке инвестиционных вложений:

- Расчет невозможен при отсутствии периодов с отрицательным денежным потоком и при смене знаков денежных потоков с минуса на плюс несколько раз. Это означает, что показатель не подходит для расчетов инвестиционных программ со сложными денежными потоками.

- Зависимость результата расчета от компетентности аналитика, который мог ввести по ошибке неверные значения поступлений и расходов.

Брать ВНД за основу для выбора предпочтительного варианта инвестирования недостаточно, так как показатель помогает оценить прибыльность относительно изначальных капиталовложений, но не демонстрирует реально возможный доход. Следовательно, у проектов с равной ВНД чистая дисконтированная стоимость может быть разной. В этом случае в приоритете будет идея с большей приведенной стоимостью, от которой следует ждать больше прибыли.

Прогнозирование финансовых потоков на практике осложнено экономическими и политическими рисками, вносящими корректировки в финансовую модель и изменяющими IRR.

Плюсы и минусы применения показателя

Самый очевидный плюс показателя – это его простота. К примеру, ВНД равна 10% при ключевой ставке 6%, тогда 4% – это определенный резерв до момента убыточности инвестиций. При повышении ставки ЦБ до 7,5% он сократится до 2,5%. Это значит, что для удержания доходов на прежнем уровне придется принимать дополнительные решения.

Среди других плюсов, а также минусов, отметим такие особенности:

Частично перекрыть недостатки ВНД способен показатель модифицированной нормы доходности.

Содержание

Вы разработали новое решение, с помощью которого можно усовершенствовать продукцию компании или сократить производственные расходы. Но, прежде чем внедрять идею, необходимо убедиться, что она окупит вложенные инвестиции. Для подобных ситуаций есть отдельный показатель – IRR.

Рассказываем, что такое IRR проекта, как он рассчитывается и используется на практике.

Что такое IRR

IRR – это внутренняя норма доходности, от английского «Internal Rate of Return». Это один из ключевых параметров, применяемых при анализе финансовой привлекательности инвестиционного проекта.

Показатель IRR определяет границу окупаемости вложений. В этом он похож на точку безубыточности предприятия. Рассчитав Internal Rate of Return, финансовая компания или частный инвестор могут вкладывать деньги в проект таким образом, чтобы гарантированно не оказаться в убытке.

Важно учитывать, что самоокупаемость проекта должна быть дисконтированной, – то есть, учитывающей весь спектр процентных ставок, которые продолжают действовать на протяжении всего срока инвестирования. Это уровень инфляции, банковский процентные ставки, индекс девальвации и прочее.

При расчете IRR за основу берется фактический доход инвестора от конкретного проекта. Он сравнивается с барьерной ставкой – минимальным ожидаемым индексом доходности компании. Если IRR выше этого уровня, значит, вложения выгодны.

Коллтрекинг Calltouch

Тратьте бюджет только на ту рекламу,

которая работает

- Коллтрекинг точно определяет

источник звонка с сайта - Прослушивайте звонки в удобном журнале

Подробнее про коллтрекинг

Показатель MIRR оценивается следующим образом:

- Берется прибыль предприятия на расчетную дату окончания проекта.

- Приводятся все вложения на начальную дату проекта с учетом ставки дисконтирования.

- Параметр MIRR рассчитывается как норма прибыли, при которой все предполагаемые доходы на момент завершения проекта имеют общую стоимость, соответствующую совокупному объему затрат.

Формула расчета МIRR выглядит так:

Где:

CF+i – доходы i-го периода;

CF-i – затраты (инвестиции) i-го периода;

WACC – средневзвешенная стоимость капитала;

r – ставка дисконтирования;

N – длительность проекта.

С ее помощью можно точно оценить рентабельность проекта, поскольку в ней учитываются все случаи реинвестирования по ставке дисконтирования.

Параметр IRR используется в следующих случаях:

- для определения оправданности инвестиции: чем выше IRR проекта, тем более выгодным будет вложение;

- для оценки максимальных годовых ставок при привлечении заемного капитала: если банковская ставка выше рентабельности проекта, то инвестиция не принесет прибыли;

- для сравнения нескольких проектов и выбора наиболее перспективного с финансовой точки зрения.

Преимущества и недостатки показателя

Плюсы:

- С помощью этого параметра можно легко и быстро определить, будет ли инициатива окупаться и какой объем вложений потребуется, чтобы проект не был убыточным.

- Показатель IRR позволяет объективно сравнить несколько инвестиционных проектов за разные периоды времени без учета всех сумм вложений.

Минусы:

- Показатель внутренней нормы прибыли определяется без учета рефинансирования доходов.

- IRR – относительный показатель, в котором инвестиции и прибыль отображаются в процентах, а не в реальной валюте.

- Если возникает необходимость в дополнительных вложениях, все вычисления необходимо производить заново.

Как рассчитать IRR

IRR проекта можно определить разными способами.

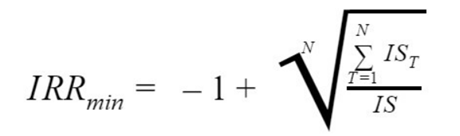

Формула расчета IRR

Математический расчет – наиболее понятный, однако технически труднореализуемый способ определения внутренней нормы прибыли. Минимальный IRR рассчитывается по формуле:

Где:

IRRmin – минимальная внутренняя норма доходности;

N – число расчетных периодов;

IST – объемы инвестиций за каждый период;

IS – совокупный объем инвестиций.

Графический метод

Чтобы вычислить значение IRR графическим способом, необходимо построить график зависимости чистой приведенной стоимости проекта (NPV) от коэффициента дисконтирования. В точке пересечения получившегося графика с осью абсцисс (Х) находится значение IRR.

Можно построить несколько графиков, используя разные исходные данные. Тот проект, по которому показатель предельной доходности вложений окажется дальше от нулевой отметки, будет наиболее перспективным с экономической точки зрения.

Расчет в Excel

Если у вас несколько разных проектов, определять IRR для каждого из них по формуле или в виде графиков – долго и трудоемко. В Excel есть удобный инструмент для оценки эффективности инвестиций. Это встроенная функция ВСД.

Она позволяет найти ставку IRR для сразу нескольких потоков инвестиций. Финансовые параметры вводятся в таблицу в виде числовых значений. Одно из них обязательно должно быть отрицательным – это затраты на реализацию проекта. Доходы, получаемые инвестором, указываются в виде положительных чисел.

Введите данные в таблицу, выберите участок столбца, который необходимо проанализировать. Нажмите «OK», и Excel автоматически рассчитает IRR, используя метод итераций. Формула делает циклические вычисления с показателя, указанного в графе «Предположение».

Онлайн-калькуляторы

Самый простой способ определения внутренней нормы доходности – при помощи онлайн-калькуляторов. В них встроены готовые алгоритмы вычисления, которые запускаются, как только пользователь введет исходные данные и нажмет на кнопку «Старт».

Как проанализировать полученные данные

Мало знать, что такое IRR и как он вычисляется, – важно уметь анализировать полученную информацию.

Очевидно, что проект с высоким показателем внутренней нормы доходности со временем окупится. Отрицательный IRR свидетельствует об очевидной убыточности вложений. Теоретически этот показатель может быть больше 100%, однако на практике достигнуть такого результата очень сложно.

Инвесторы часто задаются вопросом, какое значение IRR считать нормальным. Определение приемлемого уровня внутренней нормы прибыльности возможно только в сравнении. Проведите вычисления по ряду исходных данных и сравните полученные результаты. Так вы увидите несколько вариантов нормального IRR для конкретного проекта.

Учитывайте, что этот показатель обязательно должен быть больше, чем ставка дисконтирования. В противном случае проект будет заведомо убыточным. Если IRR равен ставке дисконтирования, значит, вложения инвестора только окупятся, но дохода не принесут.

Можно также сравнить параметр внутренней нормы доходности с уровнем минимальной ожидаемой доходности компании. В каждой организации она своя.

Как применять IRR

Для любого инвестиционного проекта требуются стартовые вложения. Именно они гарантируют приток денежных средств в перспективе. По крайней мере, в идеале.

Значение IRR позволяет четко определить, насколько реальность близка к идеальному варианту развития событий. Этот параметр показывает ставку кредита, при которой инвестор не останется в убытке после реализации проекта.

Чтобы оценить прибыльность инвестиционного проекта, сравните его IRR с WACC – средневзвешенной стоимостью капитала предприятия:

- если IRR проекта превосходит WACC, значит, проект следует будет прибыльным;

- если WACC выше, чем показатель IRR, от инвестиций лучше отказаться.

Иными словами, если ставка кредита ниже IRR проекта, то вложенные средства гарантированно принесут добавочную стоимость. Этот проект заработает более высокий процент дохода, чем вложения, необходимые для стартовой инвестиции.

Рассчитав точное значение IRR, инвестор может узнать верхний допустимый показатель стоимости ссудного капитала, который он планирует вложить в проект:

- Если ценность капитала выше, чем внутренняя прибыльность проекта, значит, у инвестиции будет отрицательная динамика.

- Если ценность капитала для инвестора ниже, чем внутренняя норма прибыльности проекта, то инвестор действует подобно банку: растет и развивается за счет разницы между процентными ставками по кредиту и рентабельности вложений.

А объективно оценить эффективность рекламы можно при помощи емейл-трекинга Calltouch. Сервис поможет определить источники, с которых приходят письма клиентов вашего сайта на электронную почту.

Eмейл-трекинг

Покажет, откуда приходят письма клиентов вашего сайта на электронную почту

- Определяйте источник до кампании, объявления и ключевого слова

- Отслеживайте все обращения клиентов в одном кабинете

- Оптимизируйте рекламу на основе полных данных

Узнать подробнее

Коротко о главном

Внутренняя норма доходности IRR – это важный параметр, который нельзя не брать в расчет при работе с инвестиционными проектами. При грамотном использовании он позволяет безошибочно определить, какой проект будет прибыльным, а какой – нет. Показатель IRR особенно полезен в тех случаях, когда речь идет о сравнении проектов и выборе наиболее прибыльного варианта.

What Is Internal Rate of Return (IRR)?

The internal rate of return (IRR) is a metric used in financial analysis to estimate the profitability of potential investments. IRR is a discount rate that makes the net present value (NPV) of all cash flows equal to zero in a discounted cash flow analysis.

IRR calculations rely on the same formula as NPV does. Keep in mind that IRR is not the actual dollar value of the project. It is the annual return that makes the NPV equal to zero.

Generally speaking, the higher an internal rate of return, the more desirable an investment is to undertake. IRR is uniform for investments of varying types and, as such, can be used to rank multiple prospective investments or projects on a relatively even basis. In general, when comparing investment options with other similar characteristics, the investment with the highest IRR probably would be considered the best.

Key Takeaways

- The internal rate of return (IRR) is the annual rate of growth that an investment is expected to generate.

- IRR is calculated using the same concept as net present value (NPV), except it sets the NPV equal to zero.

- The ultimate goal of IRR is to identify the rate of discount, which makes the present value of the sum of annual nominal cash inflows equal to the initial net cash outlay for the investment.

- IRR is ideal for analyzing capital budgeting projects to understand and compare potential rates of annual return over time.

- In addition to being used by companies to determine which capital projects to use, IRR can help investors determine the investment return of various assets.

WATCH: What is Internal Rate of Return?

Formula and Calculation for IRR

The formula and calculation used to determine this figure are as follows:

0

=

NPV

=

∑

t

=

1

T

C

t

(

1

+

I

R

R

)

t

−

C

0

where:

C

t

=

Net cash inflow during the period t

C

0

=

Total initial investment costs

I

R

R

=

The internal rate of return

t

=

The number of time periods

begin{aligned} &text{0}=text{NPV}=sum_{t=1}^{T}frac{C_t}{left(1+IRRright)^t}-C_0\ &textbf{where:}\ &C_t=text{Net cash inflow during the period t}\ &C_0=text{Total initial investment costs}\ &IRR=text{The internal rate of return}\ &t=text{The number of time periods}\ end{aligned}

0=NPV=t=1∑T(1+IRR)tCt−C0where:Ct=Net cash inflow during the period tC0=Total initial investment costsIRR=The internal rate of returnt=The number of time periods

How to Calculate IRR

- Using the formula, one would set NPV equal to zero and solve for the discount rate, which is the IRR.

- The initial investment is always negative because it represents an outflow.

- Each subsequent cash flow could be positive or negative, depending on the estimates of what the project delivers or requires as a capital injection in the future.

- However, because of the nature of the formula, IRR cannot be easily calculated analytically and instead must be calculated iteratively through trial and error or by using software programmed to calculate IRR (e.g., using Excel).

How To Calculate IRR in Excel

Using the IRR function in Excel makes calculating the IRR easy. Excel does all the necessary work for you, arriving at the discount rate you are seeking to find. All you need to do is combine your cash flows, including the initial outlay as well as subsequent inflows, with the IRR function. The IRR function can be found by clicking on the Formulas Insert (fx) icon.

Here is a simple example of an IRR analysis with cash flows that are known and annually periodic (one year apart). Assume a company is assessing the profitability of Project X. Project X requires $250,000 in funding and is expected to generate $100,000 in after-tax cash flows in the first year and grow by $50,000 for each of the next four years.

Image by Sabrina Jiang © Investopedia 2020

In this case, the IRR is 56.72%, which is quite high.

Excel also offers two other functions that can be used in IRR calculations: the XIRR, and the MIRR. XIRR is used when the cash flow model does not exactly have annual periodic cash flows. The MIRR is a rate-of-return measure that includes the integration of the cost of capital and the risk-free rate.

How to Calculate IRR in Excel

Understanding IRR

The ultimate goal of IRR is to identify the rate of discount, which makes the present value of the sum of annual nominal cash inflows equal to the initial net cash outlay for the investment. Several methods can be used when seeking to identify an expected return, but IRR is often ideal for analyzing the potential return of a new project that a company is considering undertaking.

Think of IRR as the rate of growth that an investment is expected to generate annually. Thus, it can be most similar to a compound annual growth rate (CAGR). In reality, an investment will usually not have the same rate of return each year. Usually, the actual rate of return that a given investment ends up generating will differ from its estimated IRR.

What Is IRR Used for?

In capital planning, one popular scenario for IRR is comparing the profitability of establishing new operations with that of expanding existing operations. For example, an energy company may use IRR in deciding whether to open a new power plant or to renovate and expand an existing power plant.

While both projects could add value to the company, it is likely that one will be the more logical decision as prescribed by IRR. Note that because IRR does not account for changing discount rates, it’s often not adequate for longer-term projects with discount rates that are expected to vary.

IRR is also useful for corporations in evaluating stock buyback programs. Clearly, if a company allocates substantial funding to repurchasing its shares, then the analysis must show that the company’s own stock is a better investment—that is, has a higher IRR—than any other use of the funds, such as creating new outlets or acquiring other companies.

Individuals can also use IRR when making financial decisions—for instance, when evaluating different insurance policies using their premiums and death benefits. The general consensus is that policies that have the same premiums and a high IRR are much more desirable.

Note that life insurance has a very high IRR in the early years of policy—often more than 1,000%. It then decreases over time. This IRR is very high during the early days of the policy because if you made only one monthly premium payment and then suddenly died, your beneficiaries would still get a lump sum benefit.

Another common use of IRR is in analyzing investment returns. In most cases, the advertised return will assume that any interest payments or cash dividends are reinvested back into the investment. What if you don’t want to reinvest dividends but need them as income when paid? And if dividends are not assumed to be reinvested, are they paid out, or are they left in cash? What is the assumed return on the cash? IRR and other assumptions are particularly important on instruments like annuities, where the cash flows can become complex.

Finally, IRR is a calculation used for an investment’s money-weighted rate of return (MWRR). The MWRR helps determine the rate of return needed to start with the initial investment amount factoring in all of the changes to cash flows during the investment period, including sales proceeds.

Using IRR With WACC

Most IRR analyses will be done in conjunction with a view of a company’s weighted average cost of capital (WACC) and NPV calculations. IRR is typically a relatively high value, which allows it to arrive at an NPV of zero.

Most companies will require an IRR calculation to be above the WACC. WACC is a measure of a firm’s cost of capital in which each category of capital is proportionately weighted. All sources of capital, including common stock, preferred stock, bonds, and any other long-term debt, are included in a WACC calculation.

In theory, any project with an IRR greater than its cost of capital should be profitable. In planning investment projects, firms will often establish a required rate of return (RRR) to determine the minimum acceptable return percentage that the investment in question must earn to be worthwhile. The RRR will be higher than the WACC.

Any project with an IRR that exceeds the RRR will likely be deemed profitable, although companies will not necessarily pursue a project on this basis alone. Rather, they will likely pursue projects with the highest difference between IRR and RRR, as these will likely be the most profitable.

IRR may also be compared against prevailing rates of return in the securities market. If a firm can’t find any projects with an IRR greater than the returns that can be generated in the financial markets, then it may simply choose to invest money in the market. Market returns can also be a factor in setting an RRR.

IRR vs. Compound Annual Growth Rate

The CAGR measures the annual return on an investment over a period of time. The IRR is also an annual rate of return; however, the CAGR typically uses only a beginning and ending value to provide an estimated annual rate of return.

IRR differs in that it involves multiple periodic cash flows—reflecting that cash inflows and outflows often constantly occur when it comes to investments. Another distinction is that CAGR is simple enough that it can be calculated easily.

IRR vs. Return on Investment (ROI)

Companies and analysts may also look at the return on investment (ROI) when making capital budgeting decisions. ROI tells an investor about the total growth, start to finish, of the investment. It is not an annual rate of return. IRR tells the investor what the annual growth rate is. The two numbers normally would be the same over the course of one year but won’t be the same for longer periods of time.

ROI is the percentage increase or decrease of an investment from beginning to end. It is calculated by taking the difference between the current or expected future value and the original beginning value, divided by the original value, and multiplied by 100.

ROI figures can be calculated for nearly any activity into which an investment has been made and an outcome can be measured. However, ROI is not necessarily the most helpful for lengthy time frames. It also has limitations in capital budgeting, where the focus is often on periodic cash flows and returns.

Limitations of IRR

IRR is generally ideal for use in analyzing capital budgeting projects. It can be misconstrued or misinterpreted if used outside of appropriate scenarios. In the case of positive cash flows followed by negative ones and then by positive ones, the IRR may have multiple values. Moreover, if all cash flows have the same sign (i.e., the project never turns a profit), then no discount rate will produce a zero NPV.

Within its realm of uses, IRR is a very popular metric for estimating a project’s annual return; however, it is not necessarily intended to be used alone. IRR is typically a relatively high value, which allows it to arrive at an NPV of zero. The IRR itself is only a single estimated figure that provides an annual return value based on estimates. Since estimates in IRR and NPV can differ drastically from actual results, most analysts will choose to combine IRR analysis with scenario analysis. Scenarios can show different possible NPVs based on varying assumptions.

As mentioned, most companies do not rely on IRR and NPV analyses alone. These calculations are usually also studied in conjunction with a company’s WACC and an RRR, which provides for further consideration.

Companies usually compare IRR analysis to other tradeoffs. If another project has a similar IRR with less up-front capital or simpler extraneous considerations, then a simpler investment may be chosen despite IRRs.

In some cases, issues can also arise when using IRR to compare projects of different lengths. For example, a project of a short duration may have a high IRR, making it appear to be an excellent investment. Conversely, a longer project may have a low IRR, earning returns slowly and steadily. The ROI metric can provide some more clarity in these cases, although some managers may not want to wait out the longer time frame.

Investing Based on IRR

The internal rate of return rule is a guideline for evaluating whether to proceed with a project or investment. The IRR rule states that if the IRR on a project or investment is greater than the minimum RRR—typically the cost of capital, then the project or investment can be pursued.

Conversely, if the IRR on a project or investment is lower than the cost of capital, then the best course of action may be to reject it. Overall, while there are some limitations to IRR, it is an industry standard for analyzing capital budgeting projects.

IRR Example

Assume a company is reviewing two projects. Management must decide whether to move forward with one, both, or neither. Its cost of capital is 10%. The cash flow patterns for each are as follows:

Project A

- Initial Outlay = $5,000

- Year one = $1,700

- Year two = $1,900

- Year three = $1,600

- Year four = $1,500

- Year five = $700

Project B

- Initial Outlay = $2,000

- Year one = $400

- Year two = $700

- Year three = $500

- Year four = $400

- Year five = $300

The company must calculate the IRR for each project. Initial outlay (period = 0) will be negative. Solving for IRR is an iterative process using the following equation:

$0 = Σ CFt ÷ (1 + IRR)t

where:

- CF = net cash flow

- IRR = internal rate of return

- t = period (from 0 to last period)

-or-

$0 = (initial outlay * −1) + CF1 ÷ (1 + IRR)1 + CF2 ÷ (1 + IRR)2 + … + CFX ÷ (1 + IRR)X

Using the above examples, the company can calculate IRR for each project as:

IRR Project A

$0 = (−$5,000) + $1,700 ÷ (1 + IRR)1 + $1,900 ÷ (1 + IRR)2 + $1,600 ÷ (1 + IRR)3 + $1,500 ÷ (1 + IRR)4 + $700 ÷ (1 + IRR)5

IRR Project A = 16.61 %

IRR Project B

$0 = (−$2,000) + $400 ÷ (1 + IRR)1 + $700 ÷ (1 + IRR)2 + $500 ÷ (1 + IRR)3 + $400 ÷ (1 + IRR)4 + $300 ÷ (1 + IRR)5

IRR Project B = 5.23 %

Given that the company’s cost of capital is 10%, management should proceed with Project A and reject Project B.

What Does Internal Rate of Return Mean?

The internal rate of return (IRR) is a financial metric used to assess the attractiveness of a particular investment opportunity. When you calculate the IRR for an investment, you are effectively estimating the rate of return of that investment after accounting for all of its projected cash flows together with the time value of money. When selecting among several alternative investments, the investor would then select the investment with the highest IRR, provided it is above the investor’s minimum threshold. The main drawback of IRR is that it is heavily reliant on projections of future cash flows, which are notoriously difficult to predict.

Is IRR the Same as ROI?

Although IRR is sometimes referred to informally as a project’s “return on investment,” it is different from the way most people use that phrase. Often, when people refer to ROI, they are simply referring to the percentage return generated from an investment in a given year or across a stretch of time. But that type of ROI does not capture the same nuances as IRR, and for that reason, IRR is generally preferred by investment professionals.

Another advantage of IRR is that its definition is mathematically precise, whereas the term ROI can mean different things depending on the context or the speaker.

What Is a Good Internal Rate of Return?

Whether an IRR is good or bad will depend on the cost of capital and the opportunity cost of the investor. For instance, a real estate investor might pursue a project with a 25% IRR if comparable alternative real estate investments offer a return of, say, 20% or lower. However, this comparison assumes that the riskiness and effort involved in making these difficult investments are roughly the same. If the investor can obtain a slightly lower IRR from a project that is considerably less risky or time-consuming, then they might happily accept that lower-IRR project. In general, though, a higher IRR is better than a lower one, all else being equal.

The Bottom Line

The internal rate of return (IRR) is a metric used to estimate the return on an investment. The higher the IRR, the better the return of an investment. As the same calculation applies to varying investments, it can be used to rank all investments to help determine which is the best. The one with the highest IRR is generally the best investment choice.

IRR is an important tool for companies in determining where to invest their capital. Companies have a variety of options to help grow their business. These include building out new operations, improving existing operations, making acquisitions, and so on. IRR can help determine which option to choose by showing which will have the best return.

Открыть эту статью в PDF

Внутренняя норма рентабельности (Internal Rate of Return, IRR) — один из наиболее популярных показателей в финансовом анализе. Его применяют в оценке инвестиционных проектов и других сферах. IRR используют, например, в анализе облигаций, где показатель доходности к погашению вычисляется как внутренняя норма рентабельности денежных потоков у покупателя облигации.

Определение показателя IRR

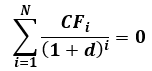

IRR денежного потока — ставка дисконтирования, при которой чистая приведенная стоимость этого денежного потока равна нулю. Таким образом, IRR находят как решение относительно переменной d следующего уравнения:

Экономический смысл IRR — максимальное значение стоимости капитала, при котором инвестиционный проект окупается. При оценке инвестиций IRR сравнивают с требуемой нормой доходности инвестированного капитала, и, если IRR выше требуемой доходности, то проект считают привлекательным.

Для простого варианта, когда в начале проекта — значительные инвестиции, а затем проект приносит доход:

Зависимость NPV от ставки дисконтирования обычно выглядит так:

Поскольку ставка дисконтирования сильнее всего влияет на будущие доходы, а начальные инвестиции либо совсем не зависят от нее, либо зависят очень слабо, то, чем выше ставка, тем меньше значение NPV, и в какой-то точке NPV достигает нуля — это и будет внутренняя норма рентабельности.

В приведенном выше уравнении ставка d присутствует в степени номера периода, поэтому, например, для десятилетнего денежного потока мы получаем уравнение 10 степени, решение которого нельзя записать в виде простой формулы. На практике значение IRR всегда находят подбором, чаще всего для этого используют встроенные функции MS Excel.

Расчет IRR в Excel

Для расчета IRR в Excel есть две функции: ВСД() и ЧИСТВНДОХ(). Работа этих функций построена на подборе значения IRR методом касательных. Подробнее об этом в видео

Функция ВСД рассчитана на денежный поток, построенный с шагом в год. Если в финансовой модели у денежного потока другой шаг, особенно если платежи распределяются неравномерно, и шаг меняется от периода к периоду, используют вторую функцию — ЧИСТВНДОХ. У нее есть еще один параметр — даты каждого платежа в денежном потоке, что позволяет оценить IRR для любого шага планирования.

Использование функции Excel решает задачу расчета IRR, но не избавляет аналитика от ряда проблем, присущих этому показателю.

Проблема 1: необычные инвестиции

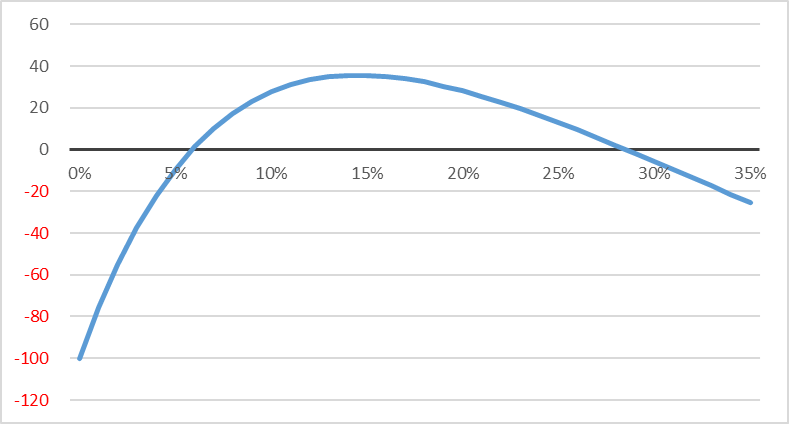

Работа показателя IRR рассчитана на ситуацию, когда в денежном потоке есть крупные отрицательные значения (инвестиции) в начале и затем ряд положительных значений. В реальности мы видим немало проектов, где денежные потоки выглядят более сложно. В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

Допустим, денежный поток выглядит таким образом:

График зависимости NPV от ставки дисконтирования для этого потока будет выглядеть так:

Здесь есть два значения в районе 5% и 30%, когда выполняется условие NPV=0, следовательно, это правильные решения для IRR. Функции вычисления IRR в Excel имеют дополнительный параметр — начальное предположение, от которого ведется подбор IRR. В данном случае, в зависимости от начального положения, Excel вычислит IRR как 5% или как 30%. Очевидно, что экономическая интерпретация этого расчета будет сильно затруднена, поэтому для подобных денежных потоков в процессе принятия решений IRR лучше не использовать вообще.

Проблема 2: реинвестирование

Вторая проблема использования IRR для принятия решений связана с тем, что в процессе расчета мы меняем ставку дисконтирования, а она отражает требуемый «нормальный» уровень доходности капитала. В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

Но если ставка дисконтирования проекта 15%, а IRR определен на уровне 25%, то надо принимать во внимание, что при расчете IRR было сделано предположение, что и любые полученные от проекта деньги могли бы дальше приносить инвестору доход 25%. Это не соответствует действительности. В результате выбор инвестиционных идей на основе IRR несколько искажен в сторону одобрения более коротких проектов с высокой оборачиваемостью, которые с точки зрения суммарного дохода могут быть не лучшим решением.

Альтернатива IRR — выбор проектов на основе анализа их NPV, который свободен от всех недостатков IRR. Кроме того, некоторое распространение получил показатель модифицированной внутренней нормы рентабельности (MIRR), в котором предусмотрено использование отдельной ставки для ожидаемых доходов от реинвестиций.

История создания показателя IRR

Подходы, связанные с использованием дисконтированных денежных потоков, разрабатывались разными авторами, начиная с конца 19 века. В частности, ряд важных публикаций на эту тему подготовили Ойген фон Бём-Баверк и Ирвинг Фишер. В книге «Теория процента» Фишер даже привел уравнение для расчета IRR, но не упоминал современного названия этого термина и применял его только в варианте сравнения двух инвестиционных возможностей.

Впервые термин «внутренняя норма рентабельности» и точное описание его формулы ввел Кеннет Боулдинг в статье «Теория единичной инвестиции» (Boulding, K. E. «The Theory of a Single Investment». The Quarterly Journal of Economics 49, вып. 3 (1 мая 1935 г.): 475–94).

В конце того же года показатель упомянул Джон Кейнс в «Общей теории занятости, процента и денег», он называл его «маржинальная эффективность капитала». Поскольку книга сыграла важную роль в развитии экономической науки, то часто именно ее упоминают как источник показателя IRR.

В следующие 20 лет показатель IRR постоянно использовали в оценке инвестиций, но термин не являлся стандартом, и в ряде книг вместо него применяли «доходность» (yield), которая сейчас сохранилась в оценке облигаций (известный термин «доходность к погашению», yield to maturity, YTM — это IRR, рассчитанный для облигации).

Примерно с середины 1960-х годов термин IRR окончательно вытеснил другие формулировки, и сложилось современное понимание этого показателя.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

#

Инвестиции

Формулы и примеры расчетов IRR

Рассчитать IRR можно четырьмя способами: по формуле, пользуясь встроенной функцией Excel, графическим методом и с помощью онлайн-калькулятора.

-

Что такое IRR инвестиционного проекта и зачем он нужен

-

Как рассчитать внутреннюю норму доходности

-

Формула внутренней нормы доходности и пример расчета

-

Расчет внутренней нормы доходности в таблице Excel

-

Графический метод определения внутренней нормы доходности IRR

-

Онлайн-калькуляторы внутренней нормы доходности

-

Анализ полученных данных

-

Преимущества и недостатки показателя IRR

-

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Практика инвестирования показывает, что для правильной оценки перспектив финансирования проекта необходимы предварительные расчеты. Важнейшим показателем служит внутренняя норма доходности. Норма эта учитывает приведенные значения сумм капитала и входящих денежных потоков, и в конечном счете определяет точку безубыточности инвестиции.

Статья посвящена экономическому смыслу понятия IRR и тому, как рассчитать этот показатель.

Что такое IRR инвестиционного проекта и зачем он нужен

Объяснить, что это такое – внутренняя норма доходности (IRR), можно легко и простыми словами. Отечественная и мировая экономика давно применяет этот показатель, хотя называется он по-разному: внутренним коэффициентом окупаемости (ВКО), внутренней ставкой дохода предприятия (ВСДП), внутренней нормой доходности (ВНД) и т. д.

С английского языка термин переводится как «внутренняя ставка возврата» (Internal Rate of Return, сокращенно IRR), что, вероятно, наиболее точно характеризует смысл и сущность понятия.

Под внутренней нормой прибыльности понимается предельная ставка доходности проекта, обеспечивающая дисконтированную самоокупаемость.

Все кажется понятным, но лаконичность этой формулировки требует некоторых пояснений.

Все денежные потоки вокруг проекта, а именно входящие (прибыли от коммерческой деятельности со знаком плюс) и исходящие (затраты на реализацию со знаком минус), должны в сумме давать ноль, что показывает их взаимную компенсацию, то есть самоокупаемость.

Слово «дисконтированная» означает, что каждый чистый денежный поток необходимо привести к разным процентным ставкам, действующим на протяжении периода инвестирования. Имеются в виду банковские проценты, индекс инфляции, уровень девальвации (в случае валютных вложений) и т. д.

Внутренняя норма окупаемости инвестиций учитывает специальный поправочный коэффициент. Это ставка дисконта, показывающая, насколько эффективно используется капитал по сравнению с другими вариантами вложений в бизнес за тот же временной период.

Исходя из приведенного выше определения можно сформулировать цели вычисления внутренней нормы доходности.

Первый способ применения показателя IRR – оценка прибыльности инвестиции. Чем выше значение, тем предпочтительней данный проект.

Второе приложение показателя – определение максимальных годовых ставок привлечения заемного капитала. Особенно важное значение IRR приобретает в случае банковского кредитования финансирования проекта. Если процентная ставка по займу выше запланированной рентабельности, разница между суммами исходящих и входящих денежных потоков приобретет отрицательное значение, что означает убыток.

Как рассчитать внутреннюю норму доходности

Расчет IRR можно производить четырьмя способами: вручную по формуле, пользуясь встроенной функцией Excel, графическим методом и с помощью онлайн-калькулятора.

Уравнение с нулевой суммой будет приведено ниже.

Математический способ – наиболее простой для понимания, но технически бывает довольно сложным.

В форму Excel необходимо внести нужные данные о затратах и предполагаемых уровнях доходности инвестиции, используя в качестве источника бизнес-план.

График зависимости IRR от сумм дисконтированного дохода наиболее нагляден. Диаграмма строится в равных промежутках времени, откладываемых по оси абсцисс. По ординате откладываются суммы дисконтированного дохода и приведенных расходов. Точка безубыточности рассчитывается как пересечение линии графика с нулевым уровнем.

Формула внутренней нормы доходности и пример расчета

Исходной формулой для вычисления внутренней нормы доходности служит следующее уравнение:

Где:

- NPV – чистая приведенная стоимость проекта;

- N – количество расчетных периодов (обычно лет);

- T – номер расчетного периода;

- IS – затраты на проект в первоначальном периоде (стартовый размер инвестиции) и последующие вложения;

- IRR – внутренняя норма прибыльности.

Предельно низкая внутренняя норма прибыльности соответствует значению NPV, равному нулю. Иными словами, текущая стоимость, рассчитанная по ставке доходности IRR, должна соответствовать самоокупаемости.

После преобразования приведенной выше формулы можно найти минимальный показатель внутренней нормы прибыльности:

Где:

- IRRmin – минимальная внутренняя норма прибыльности;

- N – количество расчетных периодов;

- IST – размеры инвестиций по каждому периоду;

- IS – общая сумма инвестиции.

Для наглядности применения этой формулы имеет смысл рассмотреть пример расчета.

Объект инвестирования – недвижимость – квартира, сдаваемая в аренду. На ее приобретение должна быть потрачена сумма 1,5 млн руб. Прогнозируется поступление арендной платы по следующему графику:

- 1-й год – 620 тыс. руб.

- 2-й год – 632 тыс. руб.

- 3-й год – 790 тыс. руб.

Суммы входящих потоков и стоимость квартиры приведены в денежном выражении (тысячах рублей). При подстановке данных в формулу получается:

То есть, 8%.

При внутренней норме доходности равной 8% использование заемного капитала, привлеченного по более высокой ставке, нерентабельно. Даже обычный депозитный вклад в банке, как финансовый инструмент, может принести предпринимателю бо́льшую прибыль, чем сдача квартиры в аренду на таких условиях.

Расчет внутренней нормы доходности в таблице Excel

Приведенная выше формула расчета показателя IRR понятна и удобна, но если проектов несколько и условия более сложны, задача становится излишне трудоемкой. К счастью, есть инструмент определения эффективности инвестиций в Excel. Пример с пояснениями того, как посчитать внутреннюю норму прибыльности, будет рассмотрен ниже.

В программе Эксель есть встроенная функция ВСД – ею и надлежит пользоваться. При этом следует придерживаться простых правил и выполнить несложную последовательность действий.

Для расчета IRR в Excel необходимо:

- Войти в программу.

- Создать книгу с таблицей денежных потоков и их датами. Одно из значений обязательно должно иметь отрицательное значение – это сумма инвестиции, то есть затраты на реализацию. В таблице могут содержаться данные нескольких проектов для сравнения.

- Выбрать функцию IRR в мастере функций (для русского интерфейса ВНД или ВСД) нажатием кнопки fx.

- Отметить участок нужного столбца с данными, подлежащими анализу. В строке появится что-то вроде «IRR(B4:B:12, 7,2%)».

- Нажать кнопку «OK».

Графический метод определения внутренней нормы доходности IRR

Графический метод расчета внутренней нормы прибыли отличается от ранее описанных большей наглядностью и приблизительностью. Для построения диаграммы также необходимы вычисления, но требования к их точности ниже. Впрочем, это не имеет большого значения потому, что исходные данные тоже страдают существенным «разбегом».

Суть метода состоит в возможности определить величину предельного показателя IRR как точки пересечения линии графика с осью ординат, то есть нулевым значением доходности. Графики зависимости приведенной стоимости от ставки дисконтирования строятся вручную или с использованием возможностей функции диаграмм Excel. Их может быть несколько, и проект того из них, у которого значение предельной доходности инвестиции окажется дальше от нулевой точки, будет признан более предпочтительным.

Онлайн-калькуляторы внутренней нормы доходности

Существуют и другие способы, как найти IRR инвестиционного проекта даже не прибегая к таблицам Excel. В интернете доступны специализированные калькуляторы, в которые встроены готовые алгоритмы. Пользователю не нужно вникать в то, по каким формулам и как считают внутреннюю норму прибыльности эти инструменты: достаточно внести суммы денежных потоков.

Калькулятор

Анализ полученных данных

Итак, внутренняя норма окупаемости инвестиций вычислена, и теперь требуется ее расшифровка. Понятно, что проект с большим показателем окупается быстрее, однако этот же смысл имеет и всем известный критерий прибыли, то есть средняя норма рентабельности. Отрицательный IRR явно указывает на убыточность вложения, и означает, что его сумма превышает экономический эффект.

Может ли быть внутренняя норма окупаемости больше 100 процентов? Теоретически да, но на практике такое случается крайне редко. Каково же в таком случае нормальное значение IRR?

Однозначного ответа на вопрос о том, какой должен быть этот показатель нет. Определение его приемлемого уровня возможно только в сравнении. IRR обязательно должен быть больше ставки дисконтирования RT. Если это не так, то проект вряд ли стоит того, чтобы в него инвестировать средства. Более подробно:

- IRR меньше RT – проект будет явно убыточным для инвестора;

- IRR равен RT – вложения только окупятся, но дохода не принесут;

- IRR больше RT – ожидается прибыль.

Сравнение возможно также с уровнем минимальной ожидаемой доходности компании-инвестора, а она в каждой фирме своя.

Преимущества и недостатки показателя IRR

Внутренняя норма прибыльности, к сожалению, сама по себе и в отрыве от других показателей не может исчерпывающе характеризовать доходность инвестиции.

Во-первых, она не учитывает эффекта рефинансирования получаемого дохода за счет прибыли.

Во-вторых, будучи величиной относительной, IRR не демонстрирует сумм в денежном выражении, а проценты не всегда отражают нужную инвестору информацию.

В-третьих, вложения дополнительных средств требуют повторных расчетов, в связи с чем возникает несколько значений одного и того же показателя IRR.

Вместе с тем, у нормы прибыльности как характеристики ожидаемой эффективности инвестиции есть и несомненные достоинства.

Показатель незаменим при сравнении нескольких проектов в разных временных периодах независимо от сумм финансирования.

Ставка дисконтирования может не браться в учет, так как в формулах она не фигурирует.

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Некоторые недостатки показателя IRR могут быть нивелированы несколько усложненным вариантом формулы. Внутренняя норма рентабельности в модифицированном варианте предполагает устранение неопределенностей, возникающих при нескольких траншах инвестирования в нестандартных условиях.

Методология расчета модифицированной внутренней нормы доходности MIRR основана на следующих положениях:

- Приведение денежных положительных потоков (доходов) на расчетную дату завершения инвестируемого проекта. Для этого используется ставка WACC, формируемая средневзвешенной стоимостью капитала.

- Приведение отрицательных денежных потоков (первичной и последующих инвестиций) на начальную дату проекта по ставке дисконтирования.

- Величина MIRR равна норме дохода, соответствующей самоокупаемости проекта на дату его завершения.

В конечном виде формула модифицированной внутренней нормы прибыли выглядит так:

Где:

- MIRR – модифицированная внутренняя норма прибыли;

- N – инвестиционный период в годах;

- DF – прибыли от инвестиции;

- DC – суммы инвестиций;

- WACC – сумма средневзвешенной стоимости капитала;

- R – ставка дисконта;

- i — номер периода.

Несколько большая математическая громоздкость формулы обеспечивает высокую точность расчетов за счет того, что в ней учитывается возможность реинвестирования прибыли по ставке дисконтирования. Применение Excel снижает трудоемкость при использовании функции МВСД (MIRR).

При сравнении взаимоисключающих проектов возможно использование методики MIRR, если суммы первоначальных вложений приблизительно равны, а горизонты инвестирования имеют примерно одинаковую продолжительность.

Недостатком этой формулы является низкая вероятность стабильности значения ставки реинвестирования на протяжении всего инвестиционного периода.

#

Инвестиции

#

Инвестиции