Метод дисконтирования основан на известном экономическом законе, который заключается в убывающей стоимости денег. Деньги со временем обесцениваются — это заметно даже тем, кто не знаком с экономической теорией. При растущих ценах реальная стоимость денег уменьшается, то есть на условные 1000 руб. завтра мы сможем купить меньше, чем сегодня, и меньше, чем вчера. Чтобы ответить на вопрос, сколько в будущем будут стоить сегодняшние 1000 руб., используется метод дисконтирования денежных потоков. Пример расчета и наглядное объяснение данного метода вы найдете в статье ниже.

Расчет дисконтированного денежного потока

Стоимость денег может изменяться не только под влиянием инфляции, но и за счет других факторов. Например, деньги в форме депозита в банке могут принести прибыль, а при выдаче денег в кредит всегда существует риск недополучения предполагаемой возвратной суммы. Точка отсчета в методе дисконтирования — настоящий момент. Именно на текущую дату определяется стоимость будущих денежных потоков.

Дисконтирование денежных потоков— это приведение размера денежных средств, полученных в разные интервалы времени в соответствие с их реальной стоимостью на текущий момент. Метод применяется при оценке бизнеса и анализе экономической эффективности инвестиционных проектов, расчете их окупаемости и составлении бизнес-планов. Рассчитывая экономическую целесообразность будущего бизнес-проекта, инвестор приводит в соответствие планируемый объем будущих денежных потоков к их текущей реальной стоимости.

Формулы сложных процентов и дисконтирования

Смысл операции дисконтирования легко объяснить на небольшом примере. Например, в наличии сумма S0 = 1000 руб. Если положить эту сумму в банк под 7% годовых с ежегодной капитализацией процентов, т.е. зачислением их во вклад в конце года, мы получим через год:

S1 =1000 + 0,07 х 1000 = (1 + 0,07) х 1000 = 1070 руб.

Через 2 года: S2 = (1 + 0,07) х (1 + 0,07) х 1000 = (1+ 0,07)2 х 1000 = 1144,90 руб.

Через 3 года: S3 = (1+0,07)3 х 1000 = 1225,04 руб.

Через n-лет: Sn = (1+0,07)n х 1000, и таким образом формула сложных процентов выглядит так:

Sn = (1+P)n х S0, где

Sn — сумма денег через n-периодов начисления процентов;

S0 — первоначальная сумма денег;

P — процентная ставка по депозиту за период.

Подведем итог: при размещении денег на депозите сумма в размере 1000 руб., которая имеется в наличии сейчас, будет равняться по стоимости 1070 рублям, полученным через 1 год, и сумме 1225,04 руб., выплаченной через 3 года и т. д.

Расчет дисконтированного денежного потока — задание, обратное предыдущему: необходимо вычислить сумму S0 на текущий момент времени, равную по стоимости сумме Snчерез n-количество лет. Другими словами,величина Sn нам известна, нужно рассчитать S0.

Формула дисконтирования после простых математических преобразований расчета сложных процентов будет выглядеть так:

S0 = Sn / (1+P)n.

Величина P в этом расчете не процентная ставка, а ставка дисконтирования.

S0 — это продисконтированный денежный поток;

Sn — денежный поток каждого расчетного периода. Число n в формуле обозначает количество расчетных периодов, как правило, расчетным периодом в экономических расчетах считают год, иногда квартал или месяц.

Таким образом, если вернуться к предыдущему примеру, при ставке дисконтирования 7% деньги в сумме 1070 руб., выплаченные через 1 год, будут равняться 1000 руб. в настоящем: 1070 / (1+ 0,07) = 1000.

Инструменты дисконтирования: денежные потоки и ставка

В начале расчетов денежные потоки группируют в разрезе некоторых временных интервалов: год, квартал, месяц, а затем суммируют. Полученные величины могут быть с плюсом (поступления больше оттоков) или с минусом, убыточными (отток превышает сумму поступлений). В качестве денежного потока в расчетах могут считать:

-

чистый доход, равный поступившим доходам за вычетом расходов;

-

прибыль, рассчитываемая до исчисления налогов;

-

чистый поток наличности, из которого исключаются текущие затраты на содержание и реконструкцию объекта.

Вычисление ставки дисконтирования — наиболее ответственный момент в расчетах. В самом простом варианте, когда инвестор планирует разместить деньги на депозите, защитив их от инфляции, в качестве основы для расчета ставки применяют прогнозируемый индекс инфляции. Если кроме сбережения финансов планируется еще и получение дополнительной прибыли, то к ставке инфляции добавляется желаемый процент дохода. При инвестициях, особенно долгосрочных, необходимо учитывать не только инфляцию и норму ожидаемой прибыли, но различные сопутствующие риски. Поэтому в ставку дисконтирования закладываются еще и так называемые премии за риск, а при пользовании заемными средствами для реализации инвестиционного проекта к ставке добавляют еще процент по банковским кредитам, выпуску облигаций и т. п.

Чаще всего при анализе окупаемости дисконтная ставка складывается из безрисковой базовой доходности, приравненной к ключевой ставке ЦБ РФ или средневзвешенному проценту по банковским депозитам с добавлением премии за риск.

Дисконтирование денежных потоков: пример расчета

Проведем расчет дисконтированных денежных потоков для инвестиционных вложений сроком на 3 года. В нашем примере дисконтная ставка равна 15%, из них 8% — средневзвешенная ставка банковских депозитов и 7% — премия за риск. Период дисконтирования равен 1 году.

1. Выпишем для каждого годового периода ожидаемую сумму дохода и расходов в рублях. Будем считать, что расходы каждый год будут неизменными, а размер поступлений будет меняться.

2. Рассчитаем разность между доходами и расходами на каждый год.

Таблица расчета:

|

Период |

Доходы |

Расходы |

Чистый доход |

|

1 год |

80 000 |

90 000 |

-10 000 |

|

2 год |

120 000 |

90 000 |

+30 000 |

|

3 год |

150 000 |

90 000 |

+ 60 000 |

3. Приводим финансовые потоки в соответствие к текущему моменту, используя ставку дисконтирования 15%. Применяем коэффициент дисконтирования (1 + 0,15)n, дисконтирующий каждый поток, где n — число каждого года, для которого делаем расчет. Итак:

1 год: -10 000 / (1 + 0,15) = -8 695,65 руб.

2 год: +30 000 / (1 + 0,15)2 = 22 727,27 руб.

3 год: +60 000 / (1 + 0,15)3 = 39 473,68 руб.

4. Полученные суммы складываем:

-8 695,65 + 22 727,27 + 39 473,68 = 53 505,30 руб.

Сумма 53 505,30 – это дисконтированный денежный поток. Положительная величина свидетельствует о привлекательности данного проекта для инвесторов и возможности последующего анализа его перспективности.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

На чтение 7 мин Просмотров 252к.

В статье подробно расскажем про дисконтирование денежных потоков, формулу расчета и анализа в Excel.

Содержание

- Дисконтирование денежных потоков. Определение

- Как рассчитать коэффициент дисконтирования?

- Дисконтирование денежных потоков. Формула расчета

- Расчет нормы дохода (r) для дисконтирования денежных потоков

- Пример расчета дисконтированного денежного потока в Excel

- Методы инвестиционного анализа, использующие дисконтированные денежные потоки

- Достоинства и недостатки показателя DCF дисконтирования денежных потоков

Дисконтирование денежных потоков. Определение

Дисконтирование денежных потоков (англ. Discounted cash flow, DCF, дисконтированная стоимость) – это приведение стоимости будущих (ожидаемых) денежных платежей к текущему моменту времени. Дисконтирование денежных потоков основывается на важном экономическом законе убывающей стоимости денег. Другими словами, со временем деньги теряют свою стоимость по сравнению с текущей, поэтому необходимо за точку отсчета взять текущий момент оценки и все будущие денежные поступления (прибыли/убытки) привести к настоящему времени. Для этих целей используют коэффициент дисконтирования.

Как рассчитать коэффициент дисконтирования?

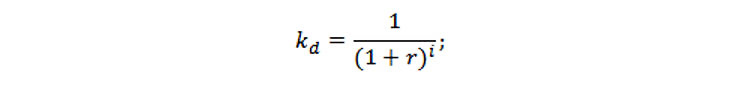

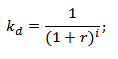

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут Коэффициент дисконтирования используется для приведения будущих доходов к текущей стоимости за счет перемножения коэффициента дисконтирования и потоков платежей. Ниже показана формула расчета коэффициента дисконтирования:

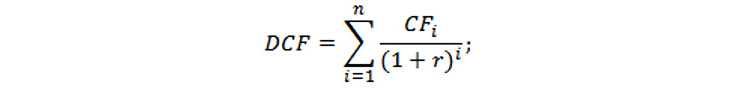

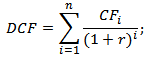

Дисконтирование денежных потоков. Формула расчета

Расчет нормы дохода (r) для дисконтирования денежных потоков

Существует достаточно много различных способов и методов оценки ставки дисконтирования (нормы дохода) в инвестиционном анализе. Рассмотрим более подробно достоинства и недостатки некоторых методов расчета нормы доходности. Данный анализ представлен в таблице ниже.

|

Методы оценки ставки дисконтирования |

Достоинства |

Недостатки |

| Модели CAPM | Возможность учета рыночного риска | Однофакторность, необходимость наличия обыкновенных акций на фондовом рынке |

| Модель Гордона | Простота расчета | Необходимость наличия обыкновенных акций и постоянных дивидендных выплат |

| Модель средневзвешенной стоимости капитала (WACC) | Учет нормы дохода как собственного, так и заемного капитала | Сложность оценки доходности собственного капитала |

| Модель ROA, ROE, ROCE, ROACE | Возможность учета рентабельности капиталов проекта | Не учет дополнительных макро, микро факторов риска |

| Метод E/P | Учет рыночного риска проекта | Наличие котировок на фондовом рынке |

| Метод оценки премий на риск | Использование дополнительных критериев риска в оценке ставки дисконтирования | Субъективность оценки премии за риск |

| Метод оценки на основе экспертных заключений | Возможность учесть слабоформализуемые факторы риска проекта | Субъективность экспертной оценки |

Вы можете более подробно узнать про подходы в расчете ставки дисконтирования в статье «Ставка дисконтирования.10 современных методов оценки».

Пример расчета дисконтированного денежного потока в Excel

Для того чтобы рассчитать дисконтированные денежные потоки необходимо по выбранному временному периоду (в нашем случае годовые интервалы) расписать подробно все ожидаемые положительные и отрицательные денежные платежи (CI – Cash Inflow, CO – Cash Outflow). За денежные потоки в оценочной практике берут следующие платежи:

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

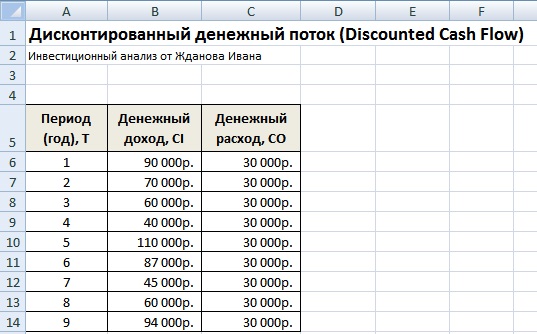

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

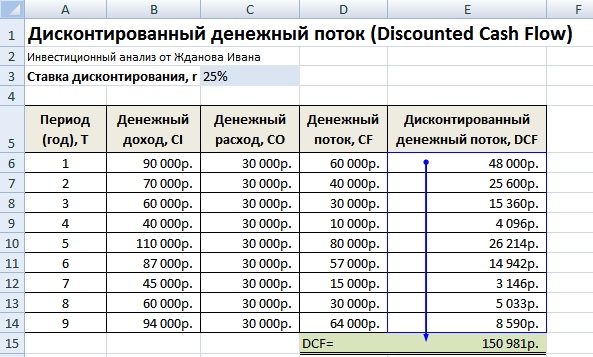

На следующем этапе рассчитывается денежный поток по каждому из временных периодов (колонка D). Одной из ключевых задач оценки денежных потоков является расчет ставки дисконтирования, в нашем случае она составляет 25%. И была получена по следующей формуле: Ставка дисконтирования = Безрисковая ставка + Премия за риск За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта. Более подробно узнать про расчет безрисковой ставки можно в следующей статье: «Безрисковая ставка доходности. 5 современных методов расчета» После необходимо привести полученные денежные потоки к первоначальному периоду, то есть умножить их на коэффициент дисконтирования. В результате сумма всех дисконтированных денежных потоков даст дисконтированную стоимость инвестиционного объекта. Формулы расчета будут следующие: Денежный поток (CF) = B6-C6 Дисконтированный денежный поток (DCF) = D6/(1+$C$3)^A6 Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа. При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.

Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Следует заметить, что дисконтированный денежный поток (DCF) в своей формуле расчета сильно походит на чистый дисконтированный доход (NPV). Главное отличие заключается во включении первоначальных инвестиционных затрат в формулу NPV. Дисконтированный денежный поток (DCF) используется во многих методах оценки эффективности инвестиционных проектов. Из-за того, что данные методы используют дисконтирование денежных потоков, их называют динамическими.

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV, Net Future Value)

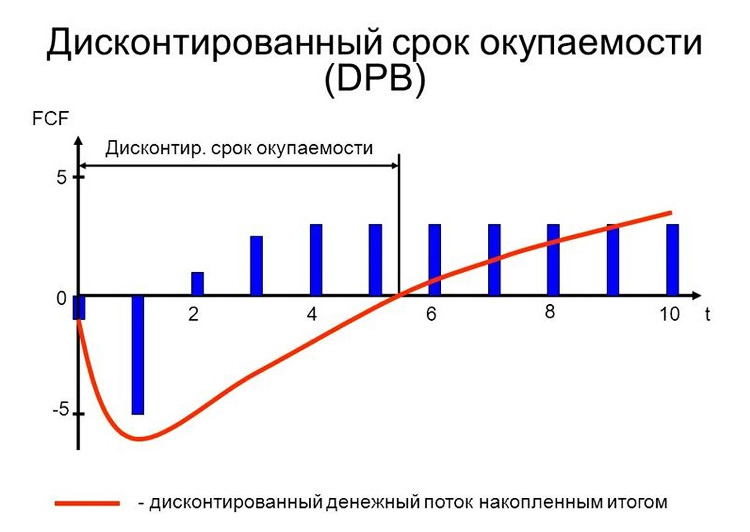

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Более подробно узнать про методы расчета эффективности инвестиционных проектов вы можете в статье «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI». Помимо только дисконтирования денежных потоков существую более сложные методы, которые в дополнение учитывают реинвестирование денежных платежей.

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value)

Достоинства и недостатки показателя DCF дисконтирования денежных потоков

+) Использование ставки дисконтирования является несомненным достоинством данного метода, так как позволяет привести будущие платежи к текущей стоимости и учесть возможные факторы риска при оценке инвестиционной привлекательности проекта. -) К недостаткам можно отнести сложность прогнозирования будущих денежных потоков по инвестиционному проекту. К тому же трудно отразить в ставке дисконтирования изменения внешней среды. Резюме Дисконтирование денежных потоков является основой для расчета многих коэффициентов оценки инвестиционной привлекательности проекта. Мы разобрали на примере алгоритм расчета дисконтированных денежных потоков в Excel, их существующие достоинства и недостатки. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич

В основу метода дисконтирования положен экономический закон, отражающий суть метода и описывающий убывающую стоимость денег. Согласно этому закону, с течением времени деньги постепенно обесцениваются (теряют свою стоимость) по сравнению с их текущей стоимостью. Со стоимостью денег могут происходить и другие изменения. Чтобы в вычислениях (например, при расчётах потенциальной экономической эффективности инвестирования) учесть процесс такого изменения, нужно принять за точку отсчёта текущий момент оценки, а затем размер будущих денежных потоков (приток и отток средств) привести к настоящему моменту, определив величину изменения стоимости денег.

Дисконтирование денежных потоков (Discounted Cash Flow) как раз и представляет собой вычисление, которое позволяет это осуществить с помощью коэффициента дисконтирования. Как рассчитать дисконтированный денежный поток будет показано в статье.

Значение показателя DCF

- NPV – метод чистого дисконтированного дохода (ЧДД). Формула его расчёта, похожая на формулу DCF, отличается тем, что в NPV включены ещё и первоначальные инвестиционные затраты.

- IRR – внутренняя норма прибыли.

- NUS – эквивалент ежегодной ренты.

- PI – индекс прибыльности.

- NFV – чистая будущая стоимость.

- NRR – чистая норма доходности.

- DPP – дисконтированный срок окупаемости.

Так, например, введение параметра DCF в формулы расчётов срока окупаемости (DPP) делают результаты вычислений практически более достоверными, поскольку именно изменение стоимости денег во времени позволяет оценить общие перспективы проекта в движении. Благодаря учёту фактора движения в оценке эффективности инвестиционных проектов такие методы ещё принято называть динамическими.

Методы дисконтирования включены как составляющие в доходный подход, и в этом качестве помогают вычислить общую цену бизнеса и его потенциал. Даже при нестабильности финансовых потоков метод дисконтированных денежных потоков оправданно применим, поскольку демонстрирует высокую точность. Для повышения точности расчёт проводят с учётом специфических характеристик и способов поступления денежных средств.

Однако метод дисконтирования денежных потоков (Discounted Cash Flow Method) имеет и недостатки. Среди основных, чаще всего, называют два:

- Изменение экономической, политической, социальной среды влияет на ставку дисконтирования, но спрогнозировать изменения этой ставки на сколько-нибудь продолжительный период всегда довольно сложно.

- Так же сложно спрогнозировать изменение размеров будущих денежных потоков с учетом всех внешних и внутренних обстоятельств.

Тем не менее, метод активно применяется, если есть вероятность того, что прибыльность будущих финансовых потоков начнёт отличаться от прибыльности в настоящий момент, если потоки зависят от сезонности, если строительный проект находится на стадии реализации, и в ряде других случаев. Для того чтобы привести к текущему моменту чистый денежный поток (ЧДП) используют коэффициент дисконтирования.

Формула дисконтированного денежного потока

Коэффициент необходим для приведения потенциальной доходности к текущей стоимости. Для этого значение коэффициента перемножается на значение потоков. Сам же коэффициент рассчитывается по следующей формуле, где литерой «r» обозначена ставка дисконта (её ещё называют «норма дохода»), а литерой «i» в значении степени – временной период.

Далее можно рассчитать непосредственно DCF – дисконтированный денежный поток по формуле:

где, помимо предыдущих обозначений, «CF» – означает денежные потоки во временные периоды «i», а «n» – число периодов, в которых поступают финансовые потоки.

Под денежными потоками – Cash Flow (CF) в оценочной практике понимают:

- облагаемую налогом прибыль,

- чистый операционный доход,

- чистый поток «нала» (исключая затраты на реконструкцию объекта, на эксплуатацию и земельный налог).

Алгоритм расчёта предполагает прохождение нескольких этапов, включающих анализ дисконтированного денежного потока.

- Определение периода для прогнозирования. Как правило, прогнозируется предсказуемый отрезок времени со стабильными темпами роста экономики. В государствах с хорошо развитой рыночной экономикой он составляет 5-10 лет. В отечественной практике традиционно рассматривается период в 3-5 лет.

- Прогнозирование входящих и выходящих денежных платежей. Это делается с помощью ретроспективного анализа на основе финансовой отчётности (если есть), изучения состояния отрасли, рыночных характеристик и т.д.

- Расчёт ставки дисконтирования.

- Расчёт денежного потока по каждому периоду времени.

- Приведение полученных потоков к первоначальному периоду путём умножения их на показатель коэффициента дисконтирования.

- Определение суммарного значения – этап, на котором высчитывается суммарный накопленный дисконтированный денежный поток.

- средневзвешенной стоимости капитала,

- инфляционной составляющей,

- дополнительной нормы прибыли за риск,

- доходности по безрисковым активам,

- процентов по банковским вкладам,

- ставки рефинансирования и др.

Для её оценки в инвестиционном анализе существует несколько методов. Наиболее популярные методы расчета ставки дисконтирования приведены ниже.

Ставка дисконтирования

Методы определения ставки дисконтирования отличаются различными подходами, каждый из которых характеризуется специфическими достоинствами и недостатками.

- CAPM-модель оценки капитальных активов, введённая в 70-х годах У. Шарпом для определения доходности акций. Сильной стороной модели считается учёт связи рыночного риска и доходности акции. В первоначальной модели этот фактор был единственным учётным. Во внимание не принимались трансакционные затраты, непрозрачность фондового рынка, налоги и другие факторы. Позднее, для увеличения точности, Ю.Фама и К. Френч применили дополнительные параметры.

- Модель Гордона. Её другое название – модель дивидендов постоянного роста. «Минус» метода в том, что он применим лишь в том случае, если компания имеет обыкновенные акции с постоянными дивидендными выплатами, а «плюс» в относительной простоте расчёта.

- Модель WACC – средневзвешенной стоимости капитала. Один из самых популярных методов для демонстрации нормы дохода, которую нужно выплатить за инвестиционную часть капитала. Экономический смысл метода – в вычислении минимально допустимой величины рентабельности (уровня прибыльности). Этот результат можно применить к оценке вложений в уже существующий проект.

- Метод оценки рисковых премий. В методе используются дополнительные критерии риска, не предусмотренные другими моделями. Однако эта оценка субъективна, что относится к недостаткам метода.

- Метод экспертной оценки. Среди достоинств – возможность учитывать нестандартные факторы риска и тонкая индивидуальная настройка анализа. В числе недостатков – субъективное восприятие ситуации. Эксперт оценивает мезо- макро и микрофакторы, которые, по его мнению, повлияют на нормы прибыли. Для каждого проекта будет свой специфический набор значимых рисков.

Пример расчёта

Наш пример расчета будет соответствовать отечественной традиции выбора периода прогнозирования в диапазоне от 3-5 лет. Возьмём средний показатель в 4 года для условного проекта со ставкой дисконтирования 23%.

- Выпишем для каждого года прогнозируемую сумму дохода в рублях (CI) и сумму денежного расхода (CO). Здесь мы выбираем для анализа годовой интервал и будем высчитывать дисконтирование денежных потоков сначала за каждый отдельный год, а затем – приведенный поток в сумме за все 4 года. Прогнозируемый расход будет стабильным, а доход – меняться по годам.

- Первый год: + 95 тыс. и -30 тыс.

- Второй год: + 47 тыс. и -30 тыс.

- Третий год: + 54 тыс. и -30 тыс.

- Четвёртый год: + 41 тыс. и -30 тыс.

- Высчитываем для каждого года разницу между доходом и расходом. Получится, что суммы таких разниц для 1-4 периодов составят 65, 17, 24 и 11 тысяч рублей соответственно.

- Приводим финансовые потоки к первоначальному периоду. Используем для вычисления коэффициенты 1/(1+0,23)i , которые дисконтируют каждый поток. Здесь на месте делимого будет разница между доходами и расходами для каждого года, которую мы посчитали на предыдущем этапе. На месте делителя – коэффициент, а котором значение 0,23 – это ставка дисконтирования в 23%, а «i» в степени соответствует числу года, для которого мы производим подсчёт.

- 65000/(1+0,23) = 52845

- 17000/(1+0,23)2 = 11237

- 24000/(1+0,23)3 = 12897

- 11000/(1+0,23)4 = 4806

(*Результаты записаны в рублях с округлением до целых чисел).

- Полученные суммы мы складываем между собой, что даёт DCF = 81785 рублей.

Поскольку показатель в итоге имеет положительное значение, можно говорить о дальнейшем анализе перспектив проекта. Инвестиционный анализ требует использовать метод дисконтированных денежных потоков и сопоставление итоговых значений по нескольким альтернативным проектам, чтобы можно было ранжировать их по привлекательности.

Добавить в «Нужное»

Дисконтирование денежных потоков

Притоки (поступления) и оттоки (платежи) денежных средств и их эквивалентов называются денежными потоками. В бухгалтерской отчетности информация о денежных потоках организации приводится в Отчете о движении денежных средств в разрезе текущих, инвестиционных и финансовых операций (Приказ Минфина от 02.07.2010 № 66н). А что такое дисконтирование денежных потоков?

Понятие дисконтирования денежных потоков

Определение дисконтирования денежных потоков можно найти в Методических рекомендациях по оценке эффективности инвестиционных проектов (утв. Минэкономики, Минфином, Госстроем 21.06.1999 № ВК 477). Так, дисконтированием денежных потоков называется приведение их разновременных (относящихся к разным шагам расчета) значений к их ценности на определенный момент времени.

Известно, что деньги имеют временнýю стоимость. Это значит, что деньги, получаемые или выплачиваемые сегодня и, к примеру, через год имеют разную ценность. И причина этого не только в инфляционной составляющей экономики, но и в том, что деньги при заданной доходности обеспечивают прирост денег. Именно поэтому выплаченные деньги сегодня стоят «дороже», чем выплаченные, например, через месяц. И наоборот, полученная через год одна и та же сумма денег стоит «дешевле», чем полученная сегодня.

Метод дисконтирования денежных потоков

А как рассчитывается дисконтированный денежный поток? Для этого используется такая формула:

PV = FV / (1 + i)

где PV – дисконтированная стоимость;

FV – будущая стоимость денежных потоков;

i – годовая ставка дисконтирования;

n – количество периодов начисления.

В качестве ставки дисконтирования используется норма доходности. Иногда для этих целей используется ключевая ставка ЦБ.

Расчет дисконтированной стоимости часто производится для анализа эффективности инвестиций.

Например, организация приобретает бескупонную облигацию номиналом 100 000 рублей, погашаемую через год. Предположим, норма доходности на рынке – 7%. Это означает, что на момент инвестирования в облигацию ее дисконтированная стоимость составит 93 458 руб. (100 000 / 1,07). Следовательно, приобретение облигации по цене ниже дисконтированной величины будет считаться эффективным. В обратном случае покупка облигации не целесообразна.

Расчет дисконтированной стоимости предусмотрен не только МСФО, но и отдельными ПБУ. К примеру, ПБУ 8/2010 предусматривает определение дисконтированной величины оценочного обязательства (п. 20), а ПБУ 19/02 предлагает расчет дисконтированной стоимости долговых ценных бумаг и предоставленных займов (п. 23).